Ипотека без первоначального взноса в 2021 году

Содержание:

- Как можно взять ипотеку без первоначального взноса: другое жилье как залог

- Часто задаваемые вопросы

- Выгодно ли получить ипотеку без первоначального взноса

- Отделения и филиалы банков, предоставляющих услугу в Балашихе

- Почему банки требуют первый взнос по ипотеке?

- Что такое первоначальный взнос по ипотеке и для чего он нужен

- Как оформить ипотеку без первоначального взноса?

- Пенсионерам

- Как взять ипотеку без первоначального взноса в 2019 году

- Программы кредитования для молодой семьи

- Ипотека под залог имеющейся недвижимости

- Помощник

- Вопросы и ответы

- Выберите ипотеку

Как можно взять ипотеку без первоначального взноса: другое жилье как залог

Итак, у вас имеется некоторое жилье, но вы хотите купить другое по каким-либо причинам и не потерять при этом первое. Многие банки согласятся на такие условия, если ваша квартира соответствует некоторым требованиям.

Жилье находится в вашей собственности. Другими владельцами могут быть созаемщики, но никак не несовершеннолетние и недееспособные. Банк тщательно проверит всех собственников. Если среди них есть дети или душевнобольные, продать квартиру будет очень трудно, ее всегда могут вернуть через суд, поэтому на такой риск банк никогда не согласится.

Квартира должна быть отдельная. Не комната в общежитии и не просто комната, а отдельная квартира или дом с землей, если вы хотите сделать залогом его.

Ваше жилье должно находиться в том регионе, в котором действует выбранная вами ипотечная программа. Жилье за границей вообще вряд ли будет рассматриваться.

Будьте готовы к тому, что вашу недвижимость осмотрят от и до. Нужно оценить реальную стоимость жилья, чтобы определить, какую сумму выдавать (а чаще всего выдается сумма именно в процентном соотношении к заложенной квартире)

Если все в порядке, жилплощадь соответствует нормам, есть все коммуникации, значит сделке быть.

Оценщики обратят внимание не только на саму квартиру, но и на дом, котором она находится. Если он в аварийном состоянии или вообще состоит на учете по сносу или капремонту, банк не согласится принять жилье в качестве залога.

Даже соглашаясь принять в залог квартиру в идеальном состоянии и без всяких темных историй с собственниками, банк все равно идет на риск. Во время кризиса стоимость жилья может резко упасть, и получится, что кредитная организация выдала вам сумму, большую, чем залог. Чтобы подстраховать себя, банки поднимают процент и требуют обязательного страхования не только жизни заемщика, но и заложенной квартиры.

Есть и определенные плюсы. Например, банк может выдать деньги вне зависимости от совершения сделки купли-продажи. Ему уже все равно, когда вы купите другую квартиру, потому что она залогом не является.

Часто задаваемые вопросы

️

Какой процент первоначального взноса по ипотеке в Сбербанке?

Минимальный первоначальный взнос зависит от ипотечной программы, и готовности подтвердить доход. Участникам зарплатного проекта Сбербанк предлагает более выгодные условия оформления ипотеки.

|

Программа |

Минимальный % (от стоимости недвижимости) |

Получает зарплату в Сбербанке |

Отсутствует справка 2-НДФЛ |

|

Покупка готового жилья |

15% |

10% |

50% |

|

Покупка квартиры в новостройке |

15% |

10% |

50% |

|

Строительство дома |

25% |

— |

— |

|

Покупка загородного дома |

25% |

— |

— |

|

Военная |

15% |

— |

— |

|

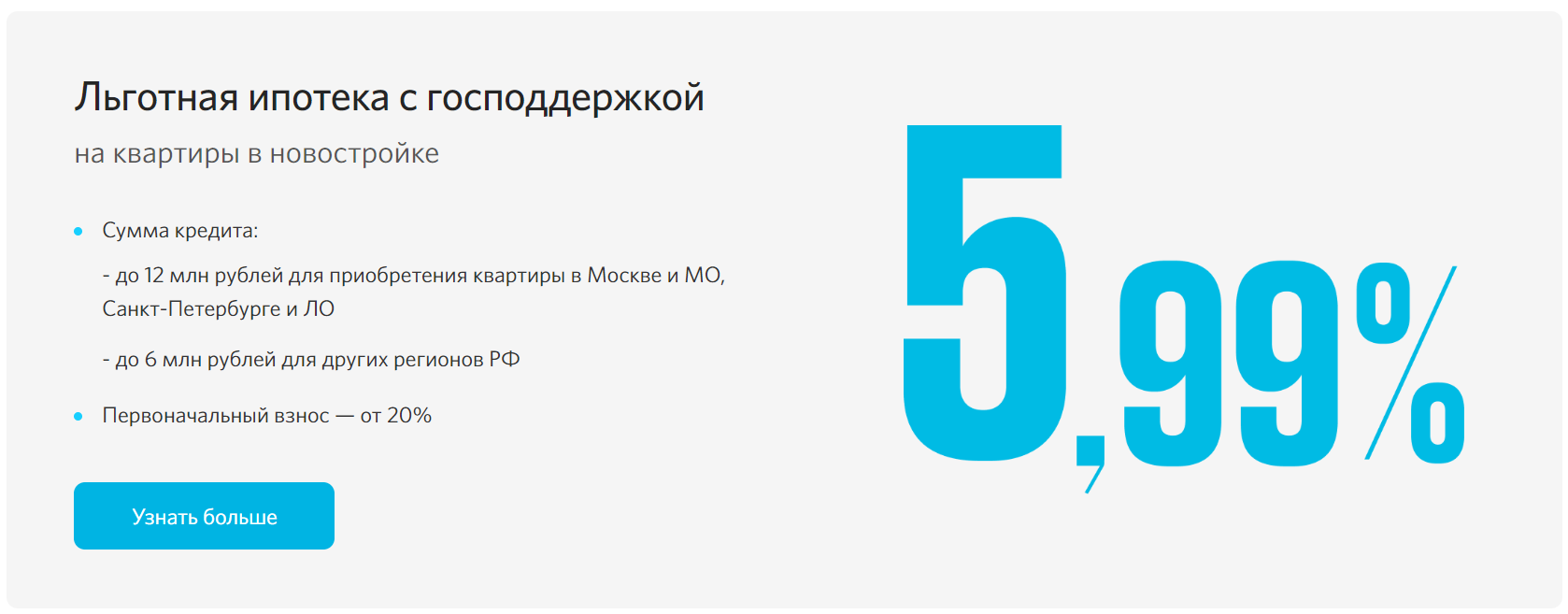

С господдержкой для семей с детьми |

20% |

— |

— |

|

Приобретение гаража или машиноместа |

25% |

— |

— |

|

Акция «Свой дом под ключ» |

15% |

10% |

50% |

Внимание: сниженный первоначальный платеж для клиентов, получающих заработную плату на карту Сбербанка, действует до 20 января 2020 года. При этом на момент подачи заявки на ипотеку клиент должен успеть получить как минимум одно поступление с места работы в рамках зарплатного проекта

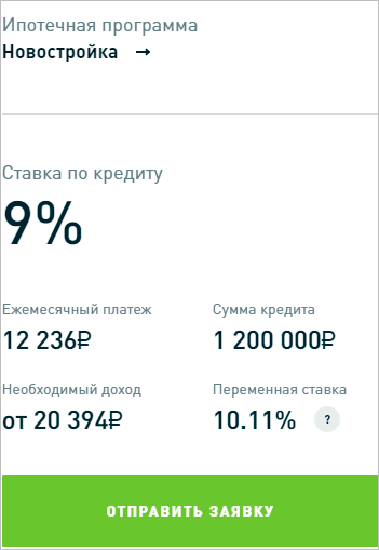

Кредитный калькулятор помогает рассчитать минимальный первый платеж, требуемый банком. Для этого следует выбрать условия — остальное подсчитает автоматическая формула.

Программа кредитования «»Наличные под залог недвижимости»» является единственной, где не требуется внесение первого платежа.

️

Почему клиенты самостоятельно оформляют страховку?

Многие заемщики добровольно приобретают страховки Сбербанка при получении кредитов, чтобы обезопасить себя и свою семью от несчастных случаев.

️

Как снять обременение с квартиры после погашения ипотеки в Сбербанке

При оформлении ипотеки права собственности сразу регистрируются на заемщика. Но согласно условиям кредитования имущество находится в залоге у кредитора — это и есть обременение. Оно предполагает условия: смена планировки, сдача или продажа квартиры невозможна без согласования с банком. Справка из ЕГРН также содержит соответствующую отметку.

Снятие всех ограничений возможно только после полной выплаты ипотеки — тогда квартира переходит в полноправное владение. Процесс происходит автоматически: клиенту не нужно собирать документы, приходить в банк, общаться с менеджерами.

После последнего взноса по ипотечному займу в течение двух рабочих дней владельцу приходит sms-оповещение на мобильный телефон, указанный в договоре. В нем сообщается, что процесс снятия начат. Получателю остается отсчитать 30 календарных дней (столько длится процедура). Отслеживать статус рекомендуется в личном кабинете ДомКлик, который создается для каждого ипотечного клиента.

Если sms не пришло, следует заполнить заявку на ДомКлик.

Если за время выплат номер менялся, об этом обязательно нужно оповестить банк заранее.

Спустя 30 календарных дней на мобильный телефон снова придет sms-оповещение с информацией о том, что обременение снято.

Данные на сайте Росреестра обновятся на протяжении 7 дней. Проверить информацию бесплатно можно двумя способами:

- Раздел «Справочный центр». После внесения адреса и кадастрового/условного номера откроются сведения. Графа «Права и ограничения» должна быть пустой. Если это не так, следует посмотреть на дату последнего обновления базы.

- Личный кабинет (при условии, что была произведена регистрация). В разделе «Мои объекты» есть графа «Сведения об ограничениях/обременениях прав». В ней должен стоять прочерк.

При проведении каких-то операций с квартирой (например, продажи) подтвердить снятие обременения можно заказав выписку из ЕГРН. Услуга платная, срок действия справки составляет 30 дней. С 15 июля 2016 года этот документ является единственным, способным подтвердить полноправное владение жильем, бумажные экземпляры больше не выдаются.

Если оформлялась закладная, необходимо подать заявление в МФЦ или Росреестр.

Использование материнского капитала на погашение кредитной задолженности на снятие обременения никоим образом не влияет. Дальнейшие действия с квартирой нужно уточнять в Пенсионном фонде.

При покупке квартиры в строящемся доме регистрация прав собственности происходит согласно действующему законодательству после его сдачи. Потребуется обращение в МФЦ с полным пакетом документов.

Если возникли сложности/вопросы, все клиенты могут получить консультацию в ЛК ДомКлик или обратиться по телефону 8 800-770-9999 (в меню 2, далее снова 2).

Выгодно ли получить ипотеку без первоначального взноса

Некоторые банки готовы предоставить ипотечный займ без первичного вложения денежных средств. Стоит учесть, что отмена этого условия не пройдет без последствий. Будут ужесточены другие условия в рамках ипотечной программы.

Как показывает практика, выгоднее согласиться на сотрудничество с первоначальным взносом. Рано или поздно данную сумму все равно придется отдавать кредитору. Лучше заранее подготовиться к покупке квартиры и накопить минимальный размер первичного взноса.

На сегодняшний день ипотека является реальным шансом для улучшения жилищных условий. Как только будет внесен последний платеж в рамках ипотечного договора, то дом или квартира станут законным имуществом гражданина.

Современные банки делают все возможное, чтобы разработать наиболее выгодные условия ипотеки:

- Увеличение срока ипотеки до 30 лет. Изменение периода кредитования в большую сторону позволит уменьшить сумму ежемесячных платежей. Это ослабит финансовую нагрузку на заемщика. Подобное решение позволяет снизить банковские риски относительно платежеспособности клиента. Уменьшение суммы ежемесячного платежа увеличивает шансы на возмещение заемных средств в полном объеме без нарушения сроков. Как правило, увеличение периода кредитования приводит к тому, что долговые обязательства не будут закрыты до наступления пенсионного возраста. Кредитор может сократить время для возмещения долга.

- Размер процентной ставки. Уже точно известно, что процент по ипотечному договору составит больше ставки рефинансирования Центрального банка. Однако банки стараются отнестись с пониманием к своим клиентам. Относительно процентной ставки можно увидеть такую выгоду: чем больше срок выплаты, тем ниже размер процентной ставки.

- Платежеспособность клиента. Для доказательства материальной обеспеченности предстоит доказать уровень ежемесячного дохода. В данном случае рассматривается сумма доходов всех членов семьи заемщика. Длительность трудового стажа на последнем месте работы не должна быть менее 4 месяцев.

Отделения и филиалы банков, предоставляющих услугу в Балашихе

-

- Доп.офис №9040/00104

- Балашиха, мкр. Железнодорожный, улица Советская, 6/17

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 19:30Вт.:с 08:30 до 19:30Ср.:с 08:30 до 19:30Чт.:с 08:30 до 19:30Пт.:с 08:30 до 19:30Сб.:с 08:30 до 19:30

-

- Балашиха

- Балашиха, проспект Ленина, 25

- 8 800 100-07-01

- Время работы:

- с Пн по Пт 09:30-20:00 послед раб день 09:30-17:00 предпразд 09:30-19:00Сб 09:30-17:00 послед раб день 09:30-14:00 предпразд 09:30-16:00Вс выходной

-

- Отделение «Балашиха»

- Балашиха, мкр. Железнодорожный, улица Советская, 3

- +7 495 777-17-17

- Время работы:

- Пн—Пт: 10:00-19:00Сб: 11:00-16:00

-

- Дополнительный офис «Балашихинский» Филиала «Центральный» Банка ВТБ (ПАО)

- Балашиха, проспект Ленина, 21

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00 перерыв: 14:15—15:00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Отделение «Балашихинское-1»

- Балашиха, проспект Ленина, 31

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

Почему банки требуют первый взнос по ипотеке?

Ипотечный кредит предполагает внушительную сумму и большой срок займа. Банк не получает доказательств того, что финансовые возможности заемщика в будущем не изменятся и он будет исправно гасить долг. Чтобы обезопаситься, кредитор вынужден требовать предоставления первоначального взноса.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-52-02 Москва; 8 (812) 467-30-22 Санкт-Петербург; +7 (800) 301-61-24 Бесплатный звонок для всей России. Первоначальный взнос становится дополнительным подтверждением того, что человек, берущий ипотеку, финансово стабилен и способен копить деньги

Это означает, что в случае возникновения форс-мажорных ситуаций, он не перестанет оплачивать ипотечный кредит

Первоначальный взнос становится дополнительным подтверждением того, что человек, берущий ипотеку, финансово стабилен и способен копить деньги. Это означает, что в случае возникновения форс-мажорных ситуаций, он не перестанет оплачивать ипотечный кредит.

Что такое первоначальный взнос по ипотеке и для чего он нужен

Первоначальным взносом при оформлении ипотеки называют часть стоимости приобретаемого объекта недвижимости, которая должна иметься у заемщика для получения займа в банке.

В зависимости от выбранной ипотечной программы первоначальный взнос может вообще отсутствовать, а может и достигать 90% цены покупаемой недвижимости.

Традиционно источниками первоначального взноса могут выступать:

- денежные накопления;

- потребительский кредит;

- имеющаяся недвижимость, которая будет продана.

Заемщикам следует иметь в виду, что при наличии первоначального взноса в размере, превышающем 70% стоимости приобретаемой квартиры, может оказаться выгодной схема замены ипотеки потребительским кредитом.

Такой подход позволит не только значительно упростить процедуру оформления займа, но и сократит уровень необходимых затрат. Это объясняется тем, что в потребительском кредитовании отсутствуют комиссии и страховые выплаты, присущие ипотеке.

Однако описанная выше схема подходит далеко не всем, ведь обычно решение об оформлении ипотеки принимают граждане, у которых в качестве первоначального взноса имеется гораздо меньшая сумма.

Но стоит иметь в виду, что при расчете возможной суммы кредита банк принимает во внимание стоимость квартиры, которая будет установлена в ходе анализа объекта недвижимости оценщиком. Если же продавец установил на квартиру стоимость выше оценочной, то минимальным первоначальным взносом обойтись вряд ли удастся

Банк рассчитает максимально возможную сумму кредита, основываясь на оценочной стоимости

Если же продавец установил на квартиру стоимость выше оценочной, то минимальным первоначальным взносом обойтись вряд ли удастся. Банк рассчитает максимально возможную сумму кредита, основываясь на оценочной стоимости.

Разница между полученным в ходе расчетов размером ипотеки и рыночной ценой квартиры в полном объеме ложится на плечи заемщика и должна быть внесена в качестве первоначального взноса. Рассчитать платежи можно через наш ипотечный калькулятор.

Как оформить ипотеку без первоначального взноса?

Чтобы увеличить вероятность одобрения банком заявки на кредитование, необходимо подыскать надежного поручителя. В первую очередь могут добиться разрешения граждане, обладающие правом на льготы или имеющие ценное имущество с высокой ликвидностью.

Обращение к брокерам

Выбрать оптимальную ипотечную программу помогут брокерские фирмы. Они берут комиссионные, однако в итоге находят лучший вариант, подходящий клиенту. Поэтому выгода очевидна.

Обычно в небольших городах не существует отдельно брокерских компаний, но эти функции осуществляют агентства недвижимости. Если работники фирмы требуют внести комиссию до оказания услуг, то нужно насторожиться, это, скорее всего, мошенники.

Необходимые документы

Кредитополучатель должен представить в банк документы по следующему перечню:

- Паспорт;

- Заявление с просьбой об оформлении кредита (с включением данных о заемщике и поручителях, а также выражением согласия на проверку информации);

- Свидетельство о рождении детей;

- Свидетельство о браке;

- Военный билет (если заемщик не достиг возраста 27 лет);

- Сведения о доходах;

- Налоговая декларация (для индивидуальных предпринимателей);

- Справка по установленному образцу из отдела кадров либо выписка из трудовой книжки;

- Документы на квартиру или дом, который претендент желает приобрести.

Перечисленные варианты помогут сориентироваться в многообразии предложений на рынке кредитования. Каждый гражданин выбирает выгодный и удобный способ: военная ипотека, предложения банков, материнский капитал и т. д. Однако при оформлении документов следует внимательно прочитать весь договор, чтобы не пришлось выплачивать огромные проценты.

Пенсионерам

Пенсионерам доступны все базовые программы жилищного кредитования банка. Для них также действует правило по максимальному возрасту заемщика на момент погашения ссуды. Стоит отметить, что больше шансов получить займ имеют работающие пенсионеры. От наличия поручителей, имеющегося залога и размера ссуды будет зависеть, на сколько лет пенсионер сможет оформить ипотеку в Сбербанке.

В данное время отдельного предложения для людей старшего возраста нет

Выбор оптимального срока при ипотечном кредитовании имеет важное значение. Главное – он должен быть таким, чтобы выплаты по ипотеке не стали излишним финансовым грузом для семейного бюджета

Стоит помнить, что оптимальный размер ежемесячного платежа рекомендуется в размере 40% от дохода. Под этот параметр выбирается длительность кредита. Но в то же время надо учитывать, что чем больше срок, тем больше переплата по взятой сумме, хотя ежемесячные выплаты не будут сильно отличаться.

2018-01-03

Многие заемщики пугаются ипотечного кредитования, точнее, в ужас приводит срок, в течение которого придется платить жилищный займ. С другой стороны, многие понимают, что чем больше срок, тем меньше ежемесячный платеж по займу, поэтому выбирают максимально возможный срок кредитования. Рассмотрим, на сколько лет дают ипотеку в Сбербанке и как правильно для себя оптимально определить срок кредитования.

Стоит немного поговорить о том, что Сбербанк России предлагает несколько программ ипотечного кредитования. Все они отличаются назначением, процентными ставками, размерами первоначального взноса и другими параметрами. К тому же, здесь каждый заемщик найдет выгодный кредит для себя, потому что у банка есть предложения для разных категорий заемщиков, например, молодых семей или военных.

Кроме того, здесь, чем меньше срок, тем ниже процентная ставка. Например, рассмотрим предложение для приобретения готового жилья: ставка, при минимальном первоначальном взносе от 20%, от 1 года до 10 лет ставка будет 12%, от 10 до ,25%, от 20 до ,5%.

То есть, чем меньше срок, тем ниже ставка. К тому же большое влияние на процент оказывает первоначальный взнос. Если говорить о том, какая ипотека самая выгодная, это которая сочетает в себе минимальный срок, до 10 лет, и сумма первоначального взноса более 50%.

Несмотря на то что минимальный срок действия договора значительно экономит средства, большинство заемщиков оформляют кредит на максимальный срок, потому что при расчете ежемесячного платежа он будет меньшим. Если вас все же интересует, на сколько лет выгодно брать ипотеку, то чем меньше, тем дешевле.

Итак, рассмотрим два примера. В первом вы берете ипотеку на 30 лет на приобретение готового жилья в размере 2 млн рублей, с первоначальным взносом 20%, ставка будет 12,5%. Во втором варианте вы берете ипотеку с теми же параметрами только на 10 лет с процентной ставкой 12%.

Теперь посчитаем в первом варианте:

- ежемесячный платеж – 21345 рублей;

- переплата – 5684238 рублей.

Во втором варианте:

- ежемесячный платеж – 28694 рублей;

- переплата – 1443302 рублей.

Итого, вы сэкономите 4240936 рублей, если оформите жилищный кредит не на 30 лет, а на 10 лет. При том, что ежемесячный платеж у вас будет всего на 7 тысяч рублей больше. Отсюда можно сделать вывод, на сколько лет лучше брать ипотеку, конечно, чем меньше срок, тем больше вы сэкономите, ведь разница исчисляется несколькими миллионами.

На сколько лет выгодно брать ипотеку

Итак, сколько действует договор ипотечного кредитования в Сбербанке или на сколько лет дают ипотеку? Минимум 1 год, максимум 30 лет. Только не стоит торопиться с решением, для начала рассчитайте одну и ту же сумму займа на разные сроки, и найдите тот вариант, который вам идеально подойдет, то есть ежемесячный платеж не будет сильно бить по с

Как взять ипотеку без первоначального взноса в 2019 году

В настоящее время известны 5 способов получить ипотечный кредит при отсутствии сбережений, которые можно израсходовать на первый взнос:

- по специальной программе банка, дающего ипотеку;

- по специальной ипотечной программе от застройщика или его банка-партнера;

- через получение немалого кредита наличными на первый взнос в стороннем банке;

- с помощью предоставления банку дополнительного залога в виде недвижимости, уже пребывающей в собственности заемщика либо его родственника;

- через завышение стоимости приобретаемого недвижимого имущества.

Важно! Последний способ самый рискованный и ненадежный, поскольку связан с введением кредитора в заблуждение. К тому же завысить стоимость недвижимого объекта может только оценщик, а кредиторы предпочитают доверять заключениям только аккредитованных организаций / специалистов, которые дорожат договорными отношениями с банком и не желают рисковать

Мы рекомендуем специальные предложения банков, описанные ниже.

Вторичное жилье в ипотеку без первоначального взноса

Преимущества получения ипотеки без первоначального взноса на «вторичное» жилье перед приобретением квартиры в новостройке аналогичным способом:

- обеспечением по кредиту выступает готовый объект жилой недвижимости, а не право собственности на строящееся жилище;

- можно купить жилище в понравившемся районе города (области), тогда как новострой без первого взноса кредитуется только при наличии у банка партнерских отношений с застройщиком;

- передача недвижимости в залог происходит одновременно с госрегистрацией права собственности на купленную квартиру (либо частный дом).

Трудности в покупке «вторичного» жилища состоят в том, что ипотечнику нужно уговорить продавца квартиры / дома подождать со сделкой, пока будут получены кредитные средства. Процедура покупки жилья в кредит долгая и хлопотная, в ипотеку без первого взноса — тем более.

Подробности изложены на нашем сайте в статье Как взять ипотеку на вторичное жилье без первоначального взноса

Ипотека на покупку дома без первоначального взноса

Взять ипотеку без первоначального взноса под залог приобретаемого частного дома возможно. Только нужно быть готовым к ряду сложностей и непременно учитывать важные нюансы:

- многие банки не кредитуют покупку недвижимости этой категории;

- процентная ставка по кредиту на частный дом выше, чем на квартиру. Это правило не распространяется на специальные предложения банков по ипотеке под «первичные» коттеджи от застройщиков-партнеров, но здесь довольно дорого обойдется сам новострой;

- к частным «вторичным» домам, принимаемым в залог, кредиторы выдвигают ряд строгих требований, связанных с ликвидностью недвижимого объекта — дом должен быть из кирпича или бетона, построенным на земельном участке с целевым назначением «индивидуальное жилищное строительство», располагаться в черте большого города либо не слишком далеко от него и др.

Узнайте больше прочитав статью Условия ипотеки на частный дом.

Ипотека без первоначального взноса в Москве

Шансы взять ипотеку без начального взноса под приобретаемую квартиру в Москве в 2019 году достаточно высоки по двум причинам:

- в российской столице присутствуют все банки, предлагающие ипотечникам спецпрограммы компенсации первоначального взноса;

- здесь можно найти ипотечный кредит без первого взноса под «первичную» квартиру в конкретной новостройке от застройщика либо его банков-партнеров.

Сложности с покупкой жилья рассматриваемым способом связаны прежде всего с высокой стоимостью недвижимости. Претенденту на ипотечное кредитование обязательно и быть платежеспособным, и доказать банку способность обслуживать кредит.

Ипотека без первоначального взноса в Подмосковье

В Московской области также находится немало новостроек, где квартиры распродаются по ипотечным программам на льготных условиях, включая кредитование с нулевым первым взносом.

Одновременно в городах Ближнего Подмосковья присутствует довольно высокое количество банков, где можно взять ипотеку под «вторичное» жилье.

Программы кредитования для молодой семьи

m http-equiv=»Content-Type» content=»text/html;charset=UTF-8″>g class=»wp-image-38 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg» alt=»» width=»317″ height=»269″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w» sizes=»(max-width: 317px) 100vw, 317px»>При желании взять ипотеку молодая семья может воспользоваться несколькими льготными программами, которые могут сейчас предложить банки. Помимо Сбербанка, такие предложения актуальны во многих других финансовых учреждениях. Но предварительно стоит уточнить на месте, какие именно льготы предоставляются молодым семьям с детьми или без них.

Ипотека под залог недвижимости.

Оформить выгодный долгосрочный кредит на приобретение жилья молодой семье реально без вступительного взноса, если предоставить банку залог в виде недвижимости. Это в том случае, если на время обременения заемщик не планирует проводить с недвижимостью какие-то сделки.

В подобной ситуации ипотеки молодой семьи без первоначального взноса величина процентной ставки будет чуть выше. Только при этом максимальный лимит кредита будет не более 90% от залоговой стоимости.

Стандартные условия нецелевого кредита под залог недвижимого имущества:

- годовой процент – 13-14%;

- лимит – от 500000 до 10000000 руб.;

- период рассрочки – до 20 лет.

Залогом может стать квартира, жилой дом или земельный надел (п.1 ст. 130 ГК РФ).

Займ на основе федеральной программы «Молодая семья»

Требования, которым должны удовлетворять семьи, желающие вступить в программу:

- совокупный возраст супругов – 70 лет (каждому по 35 лет и не больше);

- наличие российского гражданства;

- потребность в расширении или улучшении жилой площади, если она не соответствует санитарно-техническим критериям (прописано в ст. 15 и ЖК РФ);

- стабильный доход, позволяющий без проблем выплачивать ипотечный займ.

Желающим действовать на основе федеральной целевой программы предварительно потребуется встать в очередь как нуждающимся в улучшении условий проживания. Для этого потребуется собрать немало документов и подать их в уполномоченный орган. Как только подходит очередь семье выдают сертификат. Затем можно молодой семье приступать к оформлению ипотеки без первоначального взноса и поиску подходящего жилья.

Данный проект позволяет потратить выделенные средства на следующее:

- купить жилье на первичном или вторичном рынке;

- вложиться в домострой;

- уплатить первоначальный взнос по ипотеке;

- частично погасить тело уже имеющегося ипотечного займа.

Условия программы «Молодая семья» могут различаться по регионам. Главное, чтобы у заемщика не было жилья в собственности, а если оно есть, то нуждалось в капитальном ремонте или было признано в аварийном состоянии.

С участием материнского капитала.

Молодые семьи с двумя и более детьми имеют возможность воспользоваться материнским сертификатом для погашения первичного взноса ипотеки. Только принимают во внимания такие правила:

- заявителем на ипотеку может выступать только лицо, владеющее сертификатом;

- необходимо составить долевое состояние, согласно которому после полной выплаты кредита детям будут выделены определенные доли в купленной квартире.

Материнский капитал надо предъявить в банк, на основании чего будет составлен дополнительный договор. В дальнейшем он покроется средствами, поступившими из госбюджета. После приобретения квартиры следует обратиться в ПФР с заявкой о переводе маткапитала в счет погашения ипотечного взноса. Средства поступают из Пенсионного фонда в течение месяца.

Военная ипотека.

Еще один способ избежать личных финансовых вложений на начальном этапе по ипотеке – это предложение для военнослужащих. Данное положение регламентируется статьей 9 ФЗ №-117 «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

На участника этой программы открывается накопительный счет, на который из местного бюджета перечисляются взносы на протяжении прохождения гражданином военной службы. Спустя 3 года после регистрации в НИС, военный сможет эти накопления потратить на первый взнос по ипотеке. В банк ему надо представить соответствующий документ – свидетельство целевого жилищного займа.

Последующие взносы по ипотечному займу продолжает вносить государство. В результате купленная квартира на все время выплат находится в залоге одновременно у банка и государства (ст. 77 ФЗ РФ № 102).

Ипотека под залог имеющейся недвижимости

Если у заемщика есть в собственности недвижимость, она может выступать в качестве залогового обеспечения по кредиту. В данном случае одобряемость кредитов достаточно большая, а ставки не такие высокие как например, при беззалоговом кредитовании.

Стоит отметить, что ни один банк не выдает кредиты в размере 100% стоимости залога – как правило, до 70-80%. Таким образом, если у Вас в собственности квартира с рыночной стоимостью 6 млн руб., максимум на что Вы можете рассчитывать – 4.8 млн руб.

Программы залоговой ипотечного кредитования достаточно широко распространены на рынке. Они представлены в банках «Дельтакредит» (ставка — 11.25%), «Газпромбанк» (ставка — от 12.45%), «Петрокоммерц» (ставка — от 12.75%) и пр.

Рассмотрим некоторые представленные на рынке программы.

1.«Альфа-банк» Процентная ставка — от 12.20% до 13.40%. Размер кредита – от 1 млн руб. до 60 млн руб. Срок кредита – от 5 до 25 лет.

2. «Московский кредитный банк»Процентная ставка — от 14.25%. Размер кредита — до 80% стоимости залога, 1-30 млн руб. Срок кредита – до 25 лет.

Ипотека без первого взноса даже при наличии залога менее выгодна, чем классическая ипотека. Разница в процентных ставках между ними составляет 1-2 п.п.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

Ипотека без первоначального взноса в 2021 году в Чехове открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке Чехова, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

Возможна ли ипотека без первоначального взноса?

Ипотечный кредит без первоначальных взносов можно получить в ограниченном количестве банков. Выдают ипотеку такого типа Росбанк Дом, ЮГ-Инвестбанк, Райффайзенбанк, Абсолют Банк, ДОМ.РФ и др. Часто ипотекой без внесения первоначального платежа называются кредиты с участием средств материнского капитала – заёмщик не платит наличными, но фактически вносит аванс. Также кредиты с нулевым взносом часто предполагают выполнение дополнительных условий, например, залога имеющейся недвижимости.

Кому дают ипотечный кредит без ПВ?

Для оформления ипотеки без первого взноса к заемщику каждый банк предъявляет собственные требования, основанные на внутреннем регламенте. Например, такие программы могут действовать только для многодетных семей, квартиру можно приобретать у определенного застройщика. Ещё важнее – доход заемщика. Чаще всего программы с нулевым первоначальным взносом доступны только тем клиентам, которые получают больше минимальной для кредита суммы.

Как купить квартиру без первоначального взноса в ипотеку?

Чтобы взять кредит на покупку жилья и не платить первый взнос, нужно: найти подходящую программу в банках, проверить, соответствуете ли вы требованиям (уровень дохода, возраст, тип жилья), отправить заявку онлайн, если это возможно, или обратиться в офис. Если есть материнский капитал, посмотрите предложения, где можно оформить ипотеку, используя эти средства в качестве аванса. Иногда можно оформить ипотечный кредит без первого взноса, используя существующее жильё или авто как залог.

Как рассчитать проценты по ипотекеКак выбрать условия ипотекиКак рассчитать выплаты по ипотеке?

Способы подтверждения доходаИпотека с плохой кредитной историейПричины отказа банков в оформлении ипотеки

Ипотека без первоначального взносаПолная стоимость ипотекиМатеринский капитал при ипотеке

Выберите ипотеку

На строительство частного дома Квартира в ипотеку Оформить залог имущества под ипотеку

Ипотека на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Ипотека по 2 документам Ипотечное кредитование для коммерческой недвижимости