Как взять ипотеку на квартиру с чего начать и какие нужны документы?

Содержание:

- Что должен знать ипотечный заемщик, какие опасности его подстерегают

- Как повысить шансы на получение займа

- Преимущества и недостатки ипотеки

- Сколько банк может одолжить вам денег?

- Виды ипотеки

- История ипотеки

- Процесс покупки квартиры в ипотеку

- В чем отличие ипотеки от жилищного кредита?

- Чем отличается ипотека от кредита на покупку жилья

- Понятие ипотечный кредит

- Плюсы и минусы ипотечного кредита

- Необходимость оформления залога

- Заключение

Что должен знать ипотечный заемщик, какие опасности его подстерегают

На данный момент получение ипотеки может быть действительно сопряжено с рядом негативных факторов, которые покупатель недвижимости должен тщательно учитывать перед тем, как браться за контракт с банком.

Дело в том, что во многих случаях через механизм ипотеки продаётся ещё не готовая недвижимость – новостройки. Что её удешевляет, а для банка упрощает как процедуру продажи более дешёвого жилья, так и процедуру обращения взыскания на жильё неблагонадёжного плательщика.

Нужно понимать, какие условия платежей являются доступными для покупателя, а какие нет.

Очень важно учитывать и правильно посчитать реальную стоимость приобретаемого жилья в результате ипотечного договора. Ведь на самом деле стоимость этого жилища после завершения всех выплат будет оценочно в 2,5–3 раза выше, чем при покупке за всю сумму одномоментно

С одной стороны, покупатель может пользоваться квартирой непосредственно на протяжении всех тех лет, что он её оплачивает. Но, с другой стороны, если бы у него была возможность минимизировать свои платежи за жильё и копить средства для покупки, то он мог приобрести либо намного более качественное и просторное жилище, либо несколько квартир.

При покупке квартиры в ипотеку банк получил права для того, чтобы изъять жильё, принятое в залог согласно ипотечному договору в случае злостного нарушения условий договора, и продать его с торгов.

Конечно, ипотека очень часто является выходом из положения для тех, кто вынужден платить за аренду жилья в крупном городе примерно те же деньги, которые мог бы платить за ипотеку, постепенно приобретая право на собственное жильё.

Как повысить шансы на получение займа

Выполнение всех требований кредитора еще не значит, что удастся со стопроцентной гарантией получить ипотеку на квартиру. Заявку все равно могут не одобрить. Но не стоит отчаиваться. Условия предоставления кредита во всех учреждениях различны, следует обратиться в несколько одновременно. Так, вероятность получить вожделенную жилплощадь значительно увеличится.

Важно помнить, что нельзя совершать каких-либо предварительных расчетов с продавцом недвижимости пока банк не одобрит заявку. Чтобы увеличить шансы на одобрение, необходимо:

Чтобы увеличить шансы на одобрение, необходимо:

- Своевременно собрать и предоставить полный пакет бумаг, которые нужны для кредитования и приобретения жилплощади.

- Исправить кредитную историю. Выплатить все долги и просроченные ссуды. В противном случае на вынесение положительного решения надеяться не стоит.

- Официально трудоустроиться в крупную надежную организацию.

- Очень хорошо, если у получателя ссуды есть в собственности недвижимость, стоимость которой выше размера ипотечного кредита. Она сможет выступить в роли залога, тогда банк с большей охотой одобрит сделку.

- Привлечь поручителей, которые вместе с заемщиком разделят ответственность в случае несоблюдения договорных обязательств.

- Внести первоначальный взнос. Чем больше сумма, тем выше шансы на одобрение ссуды.

Не забывайте и про внешний вид при первом посещении банка

Потенциальному заемщику очень важно произвести хорошее впечатление

Преимущества и недостатки ипотеки

Ипотечные займы считаются самым выгодным видом покупки жилья в кредит.

Его преимущества:

- Долгое время на погашение. Целевой кредит на жилье выдается на 7-15 лет, в то время как ипотеку в отдельных случаях можно получить на срок до 50 лет. Это удобно при приобретении дорогостоящей недвижимости.

- Сниженная процентная ставка. В среднем она на 3-5% ниже, чем при целевом жилищном кредитовании (по льготным программам – на 8% и более). Учитывая долгий срок и большую сумму займа на недвижимость, можно существенно сэкономить средства.

- Решение проблем с жильем. Ипотечный кредит избавляет от необходимости долго копить на собственную квартиру, одновременно внося арендную плату за временное жилье. В долгосрочной перспективе это экономит немало денег.

- Возможность использования для инвестиций. Можно брать ипотечный заем на строящиеся квартиры. Одобренное специалистами банка имущество редко падает в цене, что дает возможно получить прибыль от реализации недвижимости на рынке.

К недостаткам ипотеки можно отнести:

- Сложность оформления. Поскольку заем оформляется на крупную сумму, кредитные организации тщательно проверяют заемщиков и нередко требуют дополнительные документы, подтверждающие доход и хорошую кредитную историю.

- Долгие сроки на рассмотрение. В процедуру оформления кредита на приобретение жилья входят не только сбор бумаг и подписание договора, но и оценка собственности сотрудниками банка, регистрация сделки в УФРС и другие процедуры, способные затянуть процесс.

- Большие переплаты. Даже со сниженной процентной ставкой сумма процентных начислений нередко превосходит стоимость самого жилья.

- Ограничение на операции с залоговым имуществом. Клиент вправе использовать квартиру для проживания или сдавать в аренду (после получения разрешения от банка), но до истечения срока ипотеки ее нельзя продать или подарить.

- Риск лишиться квартиры. При неисполнении своих обязательств перед банком заемщик может потерять купленное жилье – его заберет кредитор. Средства, ушедшие на погашение долга, при этом не возвращаются.

- Ограниченный выбор жилья. По программам ипотечного кредитования можно купить только квартиры или дома, которые финансовая организация посчитает ликвидными.

- Обязательное страхование недвижимости.

Брать ли ипотеку – сложный вопрос, особенно для “чайников” в области кредитования

Перед принятием решения стоит обратить внимание не только на преимущества и недостатки данного типа займа, но и на собственную финансовую стабильность и текущие потребности семьи

Сколько банк может одолжить вам денег?

Другой важный момент, который вы должны учитывать при покупке жилья, заключается в том, что организация, у которой вы запрашиваете кредит, обычно не предоставляет вам 100% стоимости покупаемого дома.

Другими словами, если дом вашей мечты оценивается в 200 000 евро, банк предоставит вам, самое большее, кредит на сумму, которая не превышает 80% от его оценочной стоимости. Хотя, в зависимости от ваших конкретных характеристик, вы можете получить большую сумму кредита.

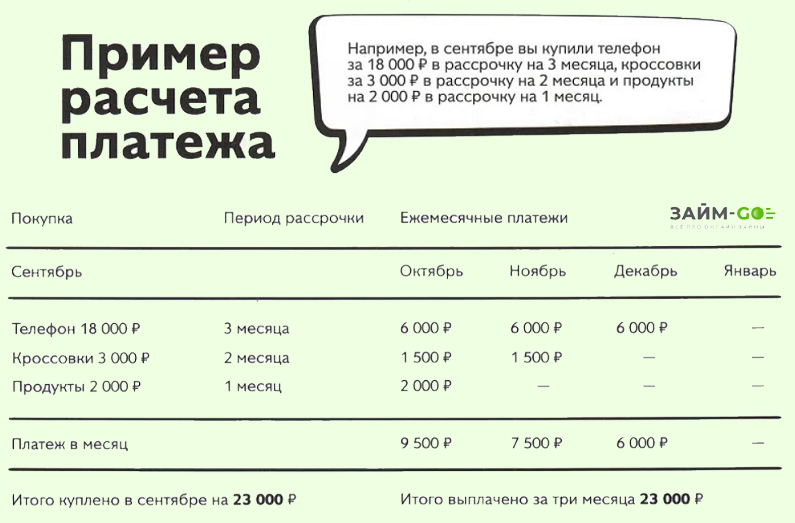

Ежемесячный ипотечный платеж не должен превышать 30% от ежемесячного дохода заявителя. Этот процент варьируется в зависимости от организации, выдавшей кредит, и может достигать 40%.

Виды ипотеки

На рынке представлено много видов ипотек. Рассмотрим самые основные.

1 Обычная ипотека. Никаких льгот от банка и государства не предусмотрено. Человек платит обычный процент. Это самый тяжелый случай для обычного человека, поскольку проценты самые большие.

2 Ипотека с господдержкой или её ещё называют социальной. В этом направлении существует множество различных льгот. Самая распространенная льгота — это материнский капитал, который выдаётся на первого и второго ребёнка. Сумма ежегодно индексируется. На 2020 год она составляет порядка 466617 рублей на первого ребёнка, на второго ещё 150000 рублей. Эти деньги можно внести в долг погашения ипотеки.

Помимо материнского капитала с 2020 года действует льготная ставка по ипотеке — 6.5%. Это самая маленький процент за все время существования ипотек в России.

Для тех, кто живет в маленьких квартирах могут рассчитывать на льготы при покупке большей жилплощади. Норма на двух человек составляет 42 м2 (12 метров на человека). При рождении ребёнка эта норма увеличивается до 18 метров на каждого. Государство сделает дотацию на 20-40%.

Также льготы предоставляются: инвалидам, работники культуры, спорта, соцзащиты, ветеранам, работники научных центров с государственным статусом, сотрудники оборонно-промышленного комплекса, врачам. Им могут сделать меньший процент или какие-то другие разовые выплаты.

3 Военная ипотека. Тем, кто служит в армии РФ полагаются льготы. На каждого военнослужащего открыт счёт. Туда ежемесячно поступает какая-то сумма денег. Военнослужащий имеет право воспользоваться этими деньгами в дальнейшем при покупке жилья.

История ипотеки

Слово «Ипотека» появилось в Греции еще в VI веке до н.э. Тогда оно употреблялось в другом значении. Так называли специальный столб, который вбивался в землю должника.

История российской ипотеки началась в XIII веке с зарождением частной собственности на землю. С появлением первых государственных банков начало развиваться кредитование под залог домов и другого имущества. Все банки тогда были казенными и представляли собой учреждения ипотечного кредита. В 1786 году была основана специальная Страховая экспедиция, которая специализировалась на страховании передаваемых банкам залогов.

С 1861 года начался «золотой век» ипотеки. Образовались кредитные общества, выдававшие ссуды под залог купленной земли своим участникам.

К началу ХХ века лидирующие позиции на рынке ипотечного кредитования заняли земельные банки. Ипотечные кредиты стали принимать массовый характер. Октябрьская революция прервала историю ипотеки в России, так как была отменена частная собственность.

Новое развитие ипотеки началось уже после 1990 года. Банковская система постепенно развивалась, росло количество банков. Многие начали предоставлять ипотечные кредиты. В 1998 году ипотечное кредитование было прописано в законодательстве.

Процесс покупки квартиры в ипотеку

Необходимо знать, в каком порядке проходит процесс получения ипотеки.

1. Для начала подаётся заявка в банк, с запросом на получение кредита на ипотеку. Необходимо также предоставить документы. Узнать, какие именно документы нужны, следует заранее в выбранном банке.

В банке Вас могут попросить предъявить оригиналы документов, так как это в лучшей мере подтвердит их достоверность. Некоторые кредитные учреждения требуют также предоставить удостоверение о том, что Вы имеете в наличии ценные бумаги или дорогостоящую собственность. Также необходимо предъявить о доходах родных, о болезнях, о социальных льготах, если таковые имеются, и другие документы.

2. После банк рассматривает Вашу заявку и принимается решение о выдаче кредита. Этот процесс обычно занимает не больше недели. Однако решение может быть принято гораздо быстрее, при условии, если заёмщик использует услугу «экспресс ипотека».

3. Если банк дал положительный ответ, то у заемщика есть от двух до четырёх месяцев, чтобы выбрать подходящее жильё. Квартира, выбранная клиентам, должна отвечать требованиям, который выдвинул банк.

4. После выбора подаются документы на приобретаемую недвижимость. Полный список документов также можно уточнить в банке.

5. Независимая организация оценивает приобретаемую квартиру, и банком выносится окончательное решение о сумме займа.

6. Далее покупаемый объект недвижимости подвергается страхованию. Банк также может выдвинуть требование к страхованию жизни заемщика.

7. Заключается договор по купле-продаже недвижимости в ипотеку.

8. Документы регистрируются на государственном уровне, что даёт право собственности клиенту. Регистрируют документы до 5 дней.

9. Заемщик получает документы, которые подтверждают его право собственности на недвижимость, а также позволяют заселиться в квартиру.

Современные банки стремятся к тому, чтобы облегчить процесс сбора и оформления документов для заёмщика. К примеру, чтобы получить ипотечный кредит в банке «ВТБ», Вам нужно предъявить лишь паспорт и ещё один документ на Ваш выбор. Однако это возможно тогда, если изначальный взнос не является ниже, чем 30% от цены недвижимости.

Главное, перед тем, как приобрести квартиру в ипотеку, тщательно изучите программы, которые предлагают банки и выберите самую лучшую для себя. Это позволит в значительной степени сэкономить. Также не забывайте, что стоит останавливать свой выбор на надежных агентствах недвижимости.

В чем отличие ипотеки от жилищного кредита?

Чтобы выбрать источник финансирования для приобретения жилья важно понять различие между ипотекой и кредитом. Оно заключается в оформлении покупки в собственность:

Оно заключается в оформлении покупки в собственность:

- Кто воспользовался кредитом, получают жилье сразу после перечисления денег продавцу.

- В случае с ипотекой квартирой владеет кредитор. Только после полного расчета с банком заемщик становится полноправным ее хозяином.

Сейчас речь идет об ипотечном кредитовании. Деньги стали незыблемым признаком бытия и мощным инструментом влияния. На них приобретается любой продукт человеческой деятельности, а значит необходимость в других выгодах от заложенного гражданами имущества отпадает.

Если клиент не справляется и перестает платить, банк реализует приобретенную недвижимость. Выплаченные ранее заемщиком деньги возвращаются с удержанием процентов за использование займа. Ипотека переводится как «подпорка», каковой она и является для кредитного учреждения.

Кредит – немного другое. Здесь интересы банка меньше защищены. Кредитный договор стараются нагрузить множеством условий, так как гарантом возврата вложенных средств является только личность заемщика. Чтобы уменьшить риски к процессу оформления жилищного займа привлекаются поручители, доходы которых покрывают обязательства заемщика в случае невыполнения им денежных перечислений согласно графику платежей.

Часто на кредит нельзя приобрести жилье, поскольку он предназначен на иные цели. Например, оформив автокредит, покупают только автомобиль. Сам заемщик не распоряжается взятыми в долг деньгами. Машина приобретается банком по безналичному расчету и передается в пользование клиенту. Однако можно оформить нецелевой потребительский кредит и не отчитываться перед кредитором о покупках.

Чем отличается ипотека от кредита на покупку жилья

Условия выделения средств клиентам в каждом банке имеют свои особенности и нюансы. Однако есть ключевые моменты, в чем отличается ипотечный кредит от потребительского либо жилищного кредита:

- Срок кредитования – для большинства российских семей это важнейший фактор в пользу ипотеки. Погасить ее разрешается в течение срока до 30 лет. Вернуть заемные средства по простому кредиту предписывается не позднее, чем через 10 лет (в среднем от 3 до 7 лет).

- Сумма денежных средств по ипотечному кредиту значительно выше, чем по жилищному (см. таблицу с примерами ниже).

- Процентная ставка за использование кредитных средств по ипотечному кредиту от 4-6% до 16%, по целевому – от 10% и выше.

| Банк | Сбербанк | Россельхозбанк | Газпромбанк | |||

| Целевой кредит | Ипотека | Целевой кредит | Ипотека | Целевой кредит | Ипотека | |

| Максимальная сумма (руб.) | До 3 млн | До 30 млн | 750 тыс. /1,5 млн* | До 60 млн | До 30 млн (с залогом) | До 60 млн |

| Срок | До 5 лет | До 30 лет | До 5 лет | До 30 лет | До 15 лет (с залогом)

До 84 мес. (без залога) |

До 30 лет |

| Процентная ставка | От 11,4% | От 5% (по программе для семей) | От 10% годовых | От 9,2% | От 9,5% | От 4,9% |

* Для «зарплатных» клиентов Россельхозбанка

Получить ипотечный кредит без залога невозможно. Федеральным законом «Об ипотеке (залоге недвижимости)» установлено, что гарантией для кредитодателя служит приобретаемое клиентом имущество. Оно становится собственностью банка при нарушении договора. В случае с жилищном кредитом залог не обязателен.

Санкции банка, в случае, если клиент не платит вовремя или прекратил погашение долга, включают штрафы, пеню, продажу кредита коллекторским агентствам, обращение в суд. У неплательщика описывают имущество, вычитают из зарплаты долг банку. В крайнем случае ему грозит даже уголовная ответственность. Однако забрать у него купленную квартиру довольно сложно.

Первоначальный взнос

Изначально ипотечное кредитование предполагало обязательный взнос 10-15% от стоимости квартиры или дома. При оформлении жилищного кредита наличие собственных средств не считается непременным условием сделки.

Сегодня уже есть возможность получить ипотеку без первого взноса. Правда, на рынке банковских услуг подобных предложений немного. Первоначальный платеж при этом компенсируется более высокой процентной ставкой (от 16% и выше) и дополнительными залоговыми обязательствами.

Гарантия возврата заемных средств может обеспечиваться залогом в виде любого недвижимого имущества (дача, гараж, земельный участок). То есть в случае невыплаты банк забирает не только купленную квартиру, но и заложенную вместо взноса собственность.

Необходимые документы

Существенная разница при оформлении документов на ипотеку и кредит объясняется статусом банка в сделке. Если заявка на ипотеку удовлетворяется, то финансовая организация становится основным участником процесса купли продажи. Поэтому требования к пакету документов довольно высокие.

Кроме стандартного набора (паспорт, ИНН, документы о финансовом положении) потребуются три основных пакета документов:

- документы о кредитополучателе с подробными сведениями о трудоустройстве и доходах;

- документы от продавца недвижимости (подтверждение правообладания, выписка из Единого государственного реестра и пр.);

- документы о самой недвижимости (включая кадастровый паспорт и независимую экспертизу о состоянии жилья).

Целевой кредит не требует таких сложностей в оформлении. Список необходимых бумаг менее обширный. Порой он даже не включает многочисленных справок, поскольку банк выполняет функции посредника между покупателем и продавцом. Даже требование о поручителях предъявляют не все учреждения.

Учитывайте два важных нюанса при оформлении ипотеки:

- Банки нередко могут рассматривать заявку от нескольких дней до месяца. Уточните у продавца жилья, сколько он готов ждать решения и держать недвижимость в резерве.

- Платить за все дополнительно документы (экспертизы и т.д.) придется из собственного кармана.

Понятие ипотечный кредит

Ипотечный кредит — это долгосрочная ссуда, которую предоставляет государственный или коммерческий банк, под залог какого-либо недвижимого имущества.

Главным преимуществом ипотечного кредитования является возможность приобрести жилье сейчас, а не копить нужную сумму много лет. Ипотека поддерживается в России на государственном уровне при помощи ипотечного законодательства и специально сформированных государственных агентств для выдачи ипотеки.

Основная суть и особенности ипотеки

Ипотечное кредитование считается одним из самых известных видов банковского займа. Но, несмотря на свою востребованной и популярность, мало кто знает, в чём заключается суть ипотеки и его отличительные черты.

В первую очередь эта банковская кредитная программа помогает потенциальным клиентам, которые не могут по каким-либо причинам приобрести жилье за собственные средства, купить недвижимость при помощи кредитных денег.

На сегодняшний день в России ипотека регулируется законом «Об ипотеке (залоге недвижимости)» № 102 ФЗ, согласно которому, приобретая жилье в кредит, гражданин становится её полноправным владельцем, но в случае несвоевременных уплат, финансовая компания (банк) имеет полное право реализовать недвижимость и перевести в свой актив.

Благодаря этой программе клиент банка имеет право приобрести практически любое недвижимое имущество.

Предметом ипотеки может выступать любое ликвидное недвижимое имущество. Оно является гарантией возврата заимствованных денежных средств и процентов по кредиту.

Имущество, на которое можно оформить ипотеку:

- квартира в новостройке или на вторичном рынке;

- комната или доля от жилья;

- недвижимость загородного типа;

- апартаменты в жилом доме;

- коммерческая недвижимость;

- земельные участки.

Говоря об основных особенностях и сути ипотеки, стоит напомнить, что кредитный договор является основным документом, в котором утверждаются отношения между кредитуемым лицом и кредитором.

Именно в кредитном договоре описываются все условия кредитования, его процентная ставка и дополнительные детали. А также стоит учитывать, что для получения ипотеки банки требуют внести первоначальный взнос, примерно, от 10—20% от стоимости жилья.

В том случае, когда условия ипотеки стандартной программы не устраивают клиента, можно воспользоваться специальной программой, оформив субсидированную ипотеку или воспользоваться социальным предложением.

Данные кредитные продукты являются весомым толчком для развития и существенного повышения уровня жизни практически всех слоёв населения. Так как только при помощи ипотечного кредитования большинство граждан могут приобрести свое собственное жилье.

Этапы оформления ипотечного кредита

Процесс получения ипотеки состоит из нескольких этапов:

- Сбор документов, необходимых для оформления кредита.

- Заключение кредитной комиссии.

- Поиск предмета ипотеки, его оценка и страхование.

- Оформление ипотечного договора.

Ипотека в России существует относительно недавно, но за это время свои проблемы с жильём решило большое количество населения.

Ограничение прав на собственность пока действует ипотека

Права собственности при ипотечном кредитовании, имеют некоторые ограничения, установленные банком-кредитором. К примеру, продать квартиру без разрешения банка невозможно.

Ведь до момента окончательного погашения кредита квартира находится в залоге у банка. После осуществления последней выплаты квартира переходит полноправное распоряжение заёмщика.

Плюсы и минусы ипотечного кредита

При оформлении ипотеки в залоге у банка будет покупаемая недвижимость. Поэтому нужно осознанно и ответственно подходить к кредиту. Будущему заемщику нужно понимать, что отношение с банком будут носить длительный характер и перед подачей заявки на кредит нужно обдумать несколько моментов. В первую очередь, стоит взвесить все плюсы и минусы ипотеки.

Ключевые достоинства ипотечного займа:

- Быстрое решение квартирного вопроса: заселиться в новое жилье можно будет сразу же после оформления сделки;

- Уверенность в юридической чистоте сделки: в интересах банка тщательно проверить продавца, покупаемую недвижимость и подлинность документов на объект;

- Постепенное погашение долга: банки предоставляют своим клиентам множество вариантов кредитных программ, которые позволяют без ущерба для семейного бюджета погашать задолженность;

- Заемщик имеет право на получение налогового вычета;

- На данный момент есть немало выгодных ипотечных программ с государственной поддержкой. Есть возможность получения средств из материнского капитала, семейная ипотека с низкой процентной ставкой;

- Темпы роста цен на недвижимость показывают, что, приобретая собственное жилье (даже в кредит), собственник сохраняет или существенно преумножает свои денежные средства.

Из недостатков ипотеки можно выделить:

- Итоговая переплата: чем больше срок кредитования, тем больше будет сумма переплат;

- При оформлении ипотеки потребуются собственные финансовые вложения: покупка страхового полиса, оценка жилья, оплата госпошлин при сборе некоторых документов и пр.;

- При покупке жилья в кредит собственник будет иметь ограниченные права на свою недвижимость. Продажа, обмен, дарение, существенная перепланировка или снос недвижимости без согласия кредитора запрещены;

- При возникновении каких-либо форс-мажорных ситуаций (например, потеря платежеспособности) можно лишиться жилого объекта.

Необходимость оформления залога

Обеспечением, то есть гарантом возврата долга, по ипотеке выступают:

- Залог приобретаемого или другого объекта недвижимости;

- Поручительство частного лица или организации. Его могут попросить при небольшой сумме займа или на период строительства, если вы купили квартиру в новостройке;

- Залог другой собственности (к примеру, автомобиль, акции).

Обычно кредитные организации стараются оформлять залог кредитуемой недвижимости. Для них это наиболее безопасный вариант. В некоторых случаях банк готов принять в залог имущество, которое уже находится в собственности клиента. На него накладывается обременение, поэтому в период выплаты ипотечного долга совершать сделки с ним будет запрещено. Когда вы полностью выплатите кредит, банк снимет залог с недвижимости, тогда вы сможете ее продать или подарить.

Необходимость залога объясняется крупными суммами кредита и высокими рисками банка. Наличие обременения гарантирует, что при невыплате долга он все равно будет погашен за счет денег, вырученных от продажи недвижимости. По этой причине банк интересуется рыночной стоимостью залога и просит клиентов сделать оценочный отчет. Цена недвижимости должна быть больше, чем сумма ипотеки.

Заключение

Ипотека – хорошая альтернатива съемному жилью, по которому арендные платежи приближаются к ипотечным. В случае с ипотекой вы живете в собственной квартире, которую обустраиваете под себя и потребности своей семьи.

Во всем мире ипотечный механизм успешно работает уже несколько десятков лет. И в нашей стране он совершенствуется с каждым годом. Если грамотно подойти к анализу своих финансовых возможностей, выбору оптимального банковского предложения, правильно оформить документы, то ипотека перестанет быть героиней анекдотов и страшилок.

Желаю всем, кто решился на этот ответственный шаг, пройти путь погашения кредита без каких-либо проблем. В моей жизни положительных примеров намного больше, чем отрицательных. Не ухудшайте мою статистику, пожалуйста.