Как работает ипотека: особенности кредитования

Содержание:

- Часто задаваемые вопросы

- Как подать заявку на ипотеку?

- Какие виды ипотеки бывают

- Какие документы потребуются

- Условия досрочного закрытия

- Условия выдачи ипотеки

- Нюансы

- Как работает ипотека под материнский капитал и ипотека с господдержкой

- Механизм работы ипотеки

- Что такое ипотека и как она работает

- Ипотека или ипотечный кредит?

- Основные отличия

- Ипотечный заем: особенности предоставления, плюсы, минусы

- Виды ипотечных кредитов

Часто задаваемые вопросы

Чем отличается ипотека от жилищного кредита?

Жилищными чаще всего называют кредиты на приобретение жилья, которые не требуют оформления недвижимости в залог. Владелец может сделать с купленной квартирой всё что угодно – продать, завещать, подарить. При этом проценты по таким кредитам существенно выше, чем по ипотеке, а сроки – ограничены до 7-8 лет. Ипотечное кредитование подразумевает оформления жилой недвижимости в залог без возможности её дарения или продажи до погашения задолженности.

Как работает ипотека на жильё?

Сначала будущий заёмщик находит объект жилой недвижимости, который он хочет приобрести. Он договаривается с текущем владельцем жилья о покупке, оповещает о желании купить его в ипотеку. Покупатель отправляет заявку на ипотечное кредитование в банк, параллельно производится проверка юридической чистоты недвижимости, осуществляется сбор документов, далее документы передаются в банк. После одобрения заявки на ипотеку производится подписание кредитного договора, вносится первый взнос, подписывается договор купли/продажи, оформляются залог и страховка. Договор купли/продажи фиксируется в Росреестре, а банк переводит средства продавцу.

Что может быть предметом ипотеки?

Предметом ипотеки могут быть квартиры (в том числе в новостройках и строящемся фонде), частные домовладения, комнаты в квартирах, земельные участки, дачные и садовые дома, гаражи и другие частные объекты. Также в ипотеку может приобретаться движимое и недвижимое имущество для коммерческого использования.

Что такое ипотека простыми словами?

Ипотека – способ приобретения жилого, нежилого и движимого имущества с его оформлением его в залог. В случае, если заёмщик не выполняет взятые на себя обязательства, право на владение имуществом переходит к кредитору. Залог оформляется документально. В банковской сфере ипотекой называются кредиты с оформлением имущества в залог банку, так как именно банк выступает кредитором.

Как выплачивается ипотека?

Задолженность по ипотечным кредитам погашается аннуитетными (равными) платежами путем перечисления денег на кредитный счёт. Также возможно автоматическое списание средств со счёта, указанного заёмщиком. Аннуитетные платежи подразумевают приоритетное списание процентов – в конце срока кредитования их доля предельно мала.

Кому положена ипотека?

Воспользоваться ипотечным кредитованием может каждый гражданин Российской Федерации, которому исполнилось 18 лет. Большинство банков выставляет более высокие требования к возрасту, ободряя кредиты заёмщикам в возрасте от 20 лет. Также в России действует льготное кредитование с господдержкой – для всех граждан, для детей с двумя и более детьми, под покупку жилья в сельской местности, под покупку жилья на Дальнем Востоке. Предусмотрена возможность использования материнского капитала в качестве первого взноса или для погашения процентов по ипотеке.

Как подать заявку на ипотеку?

Предварительную заявку на ипотеку можно подать тремя способами: через сайт банка, в колл-центре банка или непосредственно в офисе кредитной организации.

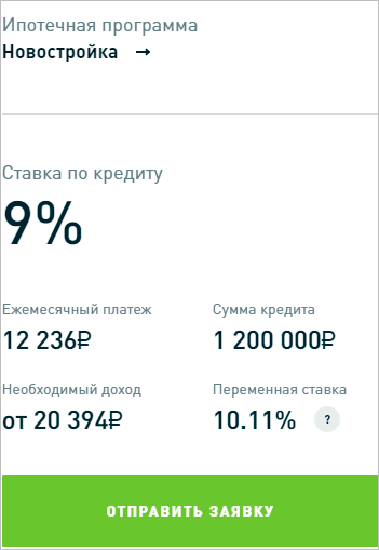

Предварительная заявка предполагает заполнение заёмщиком короткой анкеты и призвана оценить условия, по которым банк готов прокредитовать клиента (сумма кредита, его срок, необходимый первоначальный взнос). Окончательные условия кредитования будут озвучены заёмщику после предоставления в банк полного пакета документов и оценки покупаемого жилья.

Если предложенные банком условия вам подходят, то необходимо будет предоставить в банк полный пакет документов.

Какие виды ипотеки бывают

Различают следующие виды ипотеки:

- Стандартные программы кредитования:

- на первичную недвижимость (квартиры в новостройках);

- на жилье на вторичном рынке;

- под залог уже имеющейся недвижимости;

- на земельные участки и собственные дома.

- Социальные программы:

- ипотека + материнский капитал;

- региональные социальные проекты для покупки жилья социально-незащищенными слоями населения (с выделением субсидий);

- программа «Молодая семья»;

- военная ипотека;

- ипотека на покупку деревянных домов (деревянная ипотека);

- семейная ипотека под 6% годовых.

- Нестандартные программы:

- по двум документам (без подтверждения доходов);

- на ремонтные и отделочные работы в купленной квартире;

- на машино-место или гараж;

- для граждан иностранных государств;

- для заемщиков с плохой кредитной историей (су существенным первым взносом и повышенными процентами);

- для пенсионеров;

- для предпринимателей и владельцев недвижимости с целью покупки коммерческих объектов недвижимости.

В зависимости от ситуации конкретного заемщика и целей кредитования он сможет подобрать наиболее подходящий вариант ипотечного займа.

Какие документы потребуются

Для выдачи ипотеки банк выдвигает клиенту требования предоставить ряд документов:

- Заявка на кредит. Заполняется в самом банке, где подробно указываются все анкетные данные.

- Паспорт.

- СНИЛС.

- Военный билет (мужчинам до 27 лет).

- Документы о семейном положении: свидетельства о браке, о рождении.

- Документы о занятости:

- заверенная копия трудовой книжки;

- справка с места работы, где указаны должность и период трудоустройства;

- трудовой договор;

- для предпринимателей – свидетельство о регистрации в налоговом органе, выписка из ЕГРИП.

- Документальное подтверждение доходов:

- справка из налоговой по форме 2НДФЛ;

- справка работодателя с указанием зарплаты;

- сведения о дополнительном доходе (договор аренды имущества; справки о получении пенсий, пособий, иных регулярных выплат; декларация 3НДФЛ, подтверждающая получение дополнительного финансирования (к примеру, от продажи/аренды недвижимости).

- Документы на залоговую недвижимость:

- сведения о собственнике;

- нотариальное согласие супруга продавца на продажу (для вторичного рынка);

- отказ дольщиков от преимущественного права покупки (если приобретается доля в жилом помещении);

- техническая документация (кадастровый паспорт, технический план БТИ);

- оценочный отчет, в котором отражена реальная рыночная стоимость недвижимости.

Условия досрочного закрытия

Заёмщик имеет право на частичное или полное погашение ипотеки до указанного договором срока. Банки очень неодобрительно относятся к досрочным погашениям, потому что заёмщик «отбирает» у них часть доходов. К тому же банку приходится каждый раз пересчитывать график ежемесячных платежей, создавая дополнительную работу для своих менеджеров.

Раньше кредитные организации старались ограничить желание заёмщиков досрочно рассчитаться с долгами, вставляя палки в колёса в виде штрафных санкций и комиссий. Сейчас законодательством запрещено вводить для заёмщиков какие-либо ограничения. Штрафы и иные платежи за досрочное погашение противозаконны.

Но и здесь банки нашли лазейку, которая позволяет им устанавливать минимальный лимит платежа. К тому же заёмщик обязан заранее и в письменной форме предупреждать банк о своём желании внести дополнительную сумму сверх ежемесячного взноса. Подробные условия досрочного погашения в обязательном порядке указываются в ипотечном договоре.

Условия выдачи ипотеки

Приобрести квартиру мечтают многие россияне. Для этого потребуются значительные финансовые средства. Собрать нужную сумму в короткие сроки не всегда представится возможным. Часто единственный вариант — ипотечное кредитование. Какие условия потребуется соблюсти, чтобы получить ипотечную ссуду?

- Ссуда предоставляется на периоды от полгода до 27 лет

- Первичный платеж ≥10%

- Бонд – приобретаемая недвижимость

- Сумма заема до 90% стоимости имущества, практически предоставляется 70-80%

- Процентаж ипотеки от 15%, устанавливается индивидуально

- Кредит погашается по договору, равными ежемесячными ставками

- Ипотечный платеж не должен превысить 50% ежемесячного дохода кредитуемого

- Заемщикам необходимо предоставить кредитору полный пакет документов

- Размер ссуды рассчитывается исходя из доходов в последние 24 месяца

При соблюдении всех этих правил кредитуемый может претендовать на ипотеку. Подготовить заявки нужно в несколько финорганизаций предоставляющих ссуды на покупку недвижимости. В случае отказа заемщик сможет обратится в другую кредитную систему.

Нюансы

Прежде чем брать ипотечный займ следует проработать все аспекты. В первую очередь учитывают, что для совершения сделки потребуются личные финансовые вложения – на первоначальный взнос (не менее 10% от запрашиваемой суммы или 5% при использовании маткапитала).

Выбирая программу следует отталкиваться от вида приобретаемого имущества – к каждому предъявляются свои требования

Еще обращают внимание на следующие нюансы:

- кредитный лимит;

- процентную ставку;

- величину ПВ;

- возможность использования положенных льгот;

- можно ли обойтись без подтверждения дохода в виде стандартной справки 2-НДФЛ.

Как работает ипотека под материнский капитал и ипотека с господдержкой

Материнский капитал, получаемый после рождения второго ребенка, можно использовать для погашения уже имеющейся ипотеки или как первоначальный взнос.

Использование маткапитала подразумевает некоторые тонкости.

- Перевести деньги со счета в целях погашения кредита можно сразу же после получения сертификата, но использовать маткапитал как первоначальный взнос допустимо лишь после 3 лет с момента рождения ребенка.

- Покупаемая на материнский капитал квартира оформляется на всех членов семьи (мать, отец, дети).

- При получении ипотеки необходимо обратиться в пенсионный фонд, получить справку о состоянии счета, а также предоставить сведения о квартире, чтобы подтвердить цель использования капитала.

- При использовании маткапитала эта сумма вычитается из стоимости жилья при расчете налогового вычета. На эту часть стоимости вычет не возвращается.

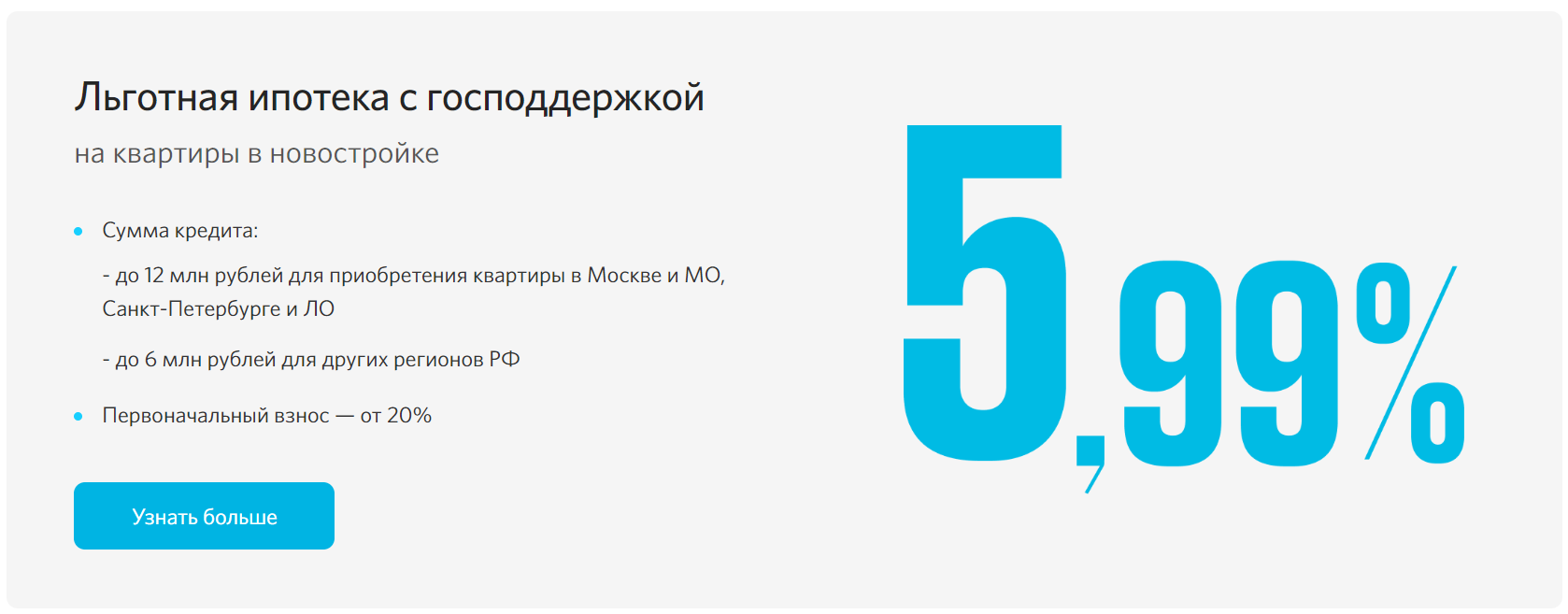

Что касается того, как работает ипотека с господдержкой, то она дается определенным категориям населения: малоимущим, многодетным семьям, бюджетникам, военнослужащим, пенсионерам и т.д. Подобные программы действуют на региональном уровне. Подробности узнаются в администрации, там же проверяются все предоставленные документы, и выдается сертификат участника программы. В большинстве случаев приходится ждать очереди на оформление ипотеки. Господдержка подразумевает определенные льготы: единовременная субсидия или сниженная процентная ставка.

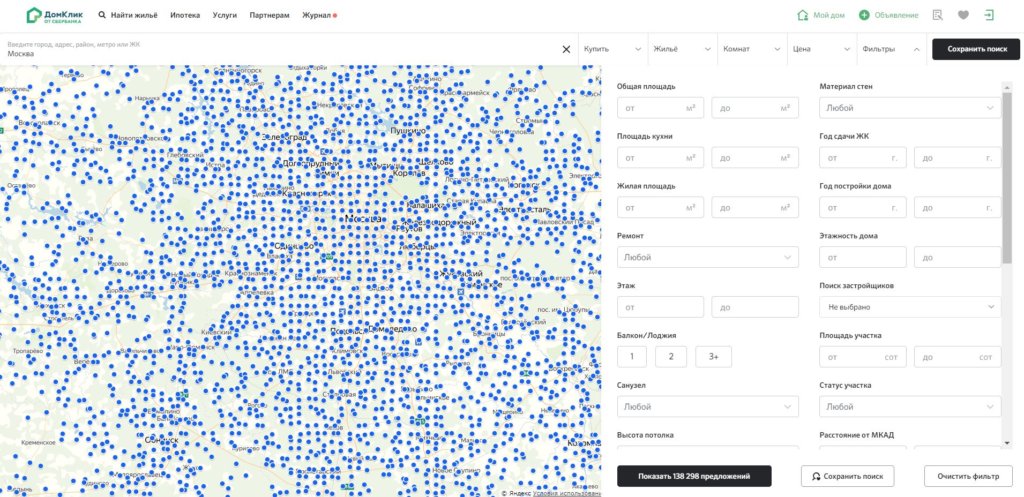

Если говорить о том, как работает ипотека Сбербанка, то это крупнейший банк, где возможно получить ипотеку по любой государственной программе. Необходимо собрать пакет документов и предъявить сертификат участника. С господдержкой работают и другие кредитные организации. Список банков нужно уточнять при получении сертификата.

Механизм работы ипотеки

Суть стандартной ипотеки довольно проста:

- потенциальный заемщик находит на рынке квартиру для покупки;

- заключает с продавцом договор купли-продажи;

- подает заявку в банк вместе с комплектом требуемых документов;

- в случае одобрения подписывает кредитный договор и договор об ипотеке;

- оплачивает первоначальный взнос;

- сделка регистрируется в Регпалате или МФЦ;

- жилье обременяется банком;

- банк переводит остаток средств на счет продавца недвижимости;

- далее происходит ежемесячная оплата ипотеки;

- после гашения всей задолженности обременение с залоговой недвижимости снимается.

Само жилье остается в пользовании клиента, но после подписания бумаг права его будут существенно ограничены. Нельзя продать, подарить, обменять квартиру без согласия кредитора.

Для получения серьезной суммы в кредит потенциальный заемщик должен соответствовать целому перечню требований. Ключевые из них касаются достаточной кредитоспособности, соответствия возрастным рамкам, стабильности работы и отсутствия испорченной кредитной истории.

После заключения договора клиент начнет постепенное погашение задолженности в соответствии с подписанным графиком платежей. До момента полного расчета с кредитором вместе с начисленными процентами жилье останется в залоге.

Что такое ипотека и как она работает

Что значит «ипотека»? Это вид залога, защищающий кредитора от риска невозврата долга. В роли такого залога выступает недвижимое имущество. Говоря простыми словами, человек занимает деньги в долг на длительный срок.

Кредитор неуверен, что с ним расплатятся. Потому берет в залог объект недвижимости, принадлежащий заемщику. Если заемщик не исполнит обязательства в установленный срок, то кредитор получает право реализовать объект и забрать деньги себе.

Договор ипотеки проходит обязательную государственную регистрацию в Едином государственном реестре прав на недвижимое имущество и сделок с ним (ЕГРП).

Если нечистый на руку заемщик попытается продать заложенную квартиру, то сделку просто не зарегистрируют. Как только долг будет погашен, обременение снимают.

Два механизма ипотеки

Залог приобретаемого жилья. Средства выдаются под покупку конкретного объекта недвижимости. Ни на что другое деньги потратить нельзя. Это целевой ипотечный кредит.

Залог уже имеющейся в собственности недвижимости. У человека есть квартира, но ему нужны деньги. Банк выдает кредит, а в качестве гарантии возврата, оформляет обременение на жилье. Эти деньги разрешается тратить на что угодно.

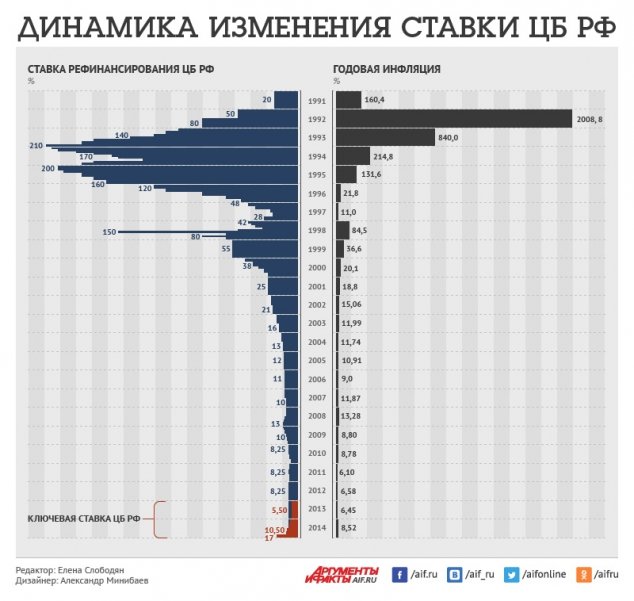

Что такое ставка

Денежные средства предоставляются не бесплатно. За использование нужно вносить ежемесячный платеж.

Чем выше процентная ставка и меньше срок ипотечного кредита, тем больше приходится платить. Ставка измеряется в процентах годовых.

Среднее значение на текущий период можно посмотреть на официальном сайте Центрального Банка РФ в разделе «Статистика».

Например, берем 2 миллиона рублей по ставке 10 процентов. Это значит, что за год мы переплатим 200 тысяч рублей.

Какие бывают платежи?

Платежи делятся на 2 вида:

- Аннуитетные. Весьма любимы банками, потому что заемщик в основном оплачивает проценты. Только небольшая часть идет на погашение займа. Платежи не меняются на протяжении всего срока.

- Дифференцированные. Размер платежей снижается со временем. При прочих равных такие выплаты наиболее выгодны для заемщика.

Ипотека или ипотечный кредит?

Прежде чем понять, какой вид займа вам необходим, необходимо разобраться в терминологии. Ипотека — это форма залога недвижимого имущества. Именно оно является гарантом того, что заёмщику будут возвращены средства в полном объеме.

Если объяснить смысл такого займа простыми словами, то ипотека – это ваша собственность (дом, квартира или любая другая недвижимость), которую вы покупаете на деньги, взятые в долг у кредитора и тут же отдаете ее в залог кредитору, то есть банку, что значит сохранение за вами права пользоваться этим имуществом до тех пор, пока выполняете свои обязательства по займу.

Здесь самое главное, не путать ипотеку с ипотечным кредитом. Ипотечное кредитование подразумевает выдачу займа под залог имеющейся недвижимости, так и той, что покупается на деньги от кредита.

В случае, когда банк предоставляет кредит на покупку недвижимости, а должник отдает эту недвижимость в залог, то купленная собственность в силу закона приобретает статус ипотеки, а кредит считается ипотечным.

Главное отличие ипотеки от обычного залога в том, что при оформлении ипотеки на недвижимость, сделка сразу же вносится в Государственный реестр прав на недвижимое имущество и сделок с ним. В отношении заложенного имущества ставится характерная метка, что имеется обременение (залог), а выписку из реестра может взять любое заинтересованное лицо, так как ипотека носит публичный характер.

Основные отличия

Для того чтобы ответить на вопрос, чем отличается кредит от ипотеки, необходимо рассмотреть характерные особенности разных видов кредитных продуктов. Различие заключается в следующем:

- Целевая выдача займа. Несмотря на то, что потребительские кредиты могут выдаваться на конкретные нужды, например, на приобретение автомобиля (автокредит) или покупку бытовой техники, все же кредитование в общем смысле этого слова может быть нецелевым. Э то означает, что полученные в банковском учреждении денежные средства клиент вправе тратить по своему усмотрению, тогда как ипотечные деньги могут быть использованы только для приобретения недвижимого имущества.

- Оформление. В связи с тем, что банком затрачиваются значимые суммы при выдаче ипотеки, потенциальные клиенты проверяются намного более тщательно, чем при получении обычных нецелевых займов. В частности, финансовая организация использует собственные резервы внутренней службы безопасности для всесторонней проверки платежеспособности клиента. Для оформления подобного займа требуется более внушительный пакет документов, а иногда и наличие поручителя, тогда как небольшую сумму нецелевых средств можно получить, буквально, по паспорту.

- Суммы и сроки. Ипотека выдается в размере от 300000 рублей до 25000000, поэтому вполне логично, что сроки погашения растягиваются на несколько десятков лет. Суммы потребкредитов редко превышают планку в 1500000 рублей, поэтому и сроки для погашения меньше, как правило, не более 5 лет. Ипотечное кредитование выдается на длительное время, позволяющее клиенту рассчитаться с банковской организацией без существенного ущерба для семейного бюджета. Основное условие в данном случае – возраст заемщика не должен превышать 65 лет на дату последнего платежа.

- Обеспечение выполнений условий договора. Кроме того, что решение о выдаче ипотечного займа принимается только после тщательной проверки клиента, банк, для сведения к минимуму собственных рисков, оставляет приобретаемое недвижимое имущество в качестве залога. Это означает, что у заемщика, при невыполнении им договорных обязательств, ипотечную недвижимость можно изъять для реализации с целью погашения долга. Для дополнительного обеспечения банк может обязать произвести страхование как самого жилья, так и непосредственно страхование жизни покупателя.

- Проценты по займу. Процентная ставка на ипотечное кредитование несколько ниже, чем на остальные кредитные продукты. Объясняется это, во-первых, тем фактом, что риски финансового учреждения, ввиду наличия залога, сведены к минимуму, а во-вторых, ввиду значительного срока на погашение, выгода банка в конечном итоге будет в разы выше, чем в случае выдачи обычного нецелевого займа под высокий процент на непродолжительный срок. Например, в Сбербанке можно оформить жилищный кредит по сниженной процентной ставке с государственной поддержкой, однако, основным условием участия в программе является возможность внести первоначальный взнос в размере 20-50% от стоимости приобретаемого жилья. Именно поэтому, отвечая на вопросы клиентов, кредит и ипотека, в чем разница, Сбербанк, например, ссылается в ответе на разницу в процентной ставке.

Ипотечный заем: особенности предоставления, плюсы, минусы

Ипотека – это долгосрочный целевой кредит на покупку жилья, по условиям которого приобретаемая недвижимость передается банку-кредитору в залог до полного погашения заемщиком соответствующих обязательств.

Купленное по ипотеке жилье сразу же оформляется в собственность должника, но с некоторыми обременениями, обусловленными пребыванием этой недвижимости в статусе залогового имущества на протяжении всего срока действия кредитного договора. Заемщик имеет правовые основания, чтобы владеть и пользоваться залоговым жильем по его прямому назначению, но ограничен в возможностях распоряжения этим имуществом. Иначе говоря, он не может его подарить, продать или как-то иначе поспособствовать возникновению прав на это жилье со стороны каких-либо третьих лиц. Если должник откажется или не сможет полностью погасить ипотеку в назначенный договором срок, залоговая недвижимость становится собственностью кредитора.

Преимущества ипотеки

Положительными особенностями ипотеки считаются следующие характеристики такого кредита:

- Весьма продолжительный период, который отводится заемщику на полное погашение обязательств по возврату основной суммы («тела») долга и уплате начисленных процентов. Обычно выдается на срок от 5 до 30 лет.

- Относительно небольшой размер годовой ставки кредитного процента. Как правило, ипотечный заем предоставляется в формате целевого кредитования граждан и ориентируется банками на заемщиков, имеющих средний уровень заработка.

- Суммы взносов на погашение ссуды, подлежащих ежемесячной уплате должником, обычно характеризуются небольшой величиной. Уменьшение размера кредитных платежей достигается благодаря длительному сроку выплаты ипотечного займа.

- Ассортимент ипотечного кредитования представлен широким спектром программ, дифференцируемых банками в зависимости от разновидности приобретаемой недвижимости (жилые постройки с участками земли, коммерческая недвижимость, первичный и вторичный рынки жилья) и отдельных категорий заемщиков (военнослужащие, пенсионеры, молодые семьи).

- По ипотеке можно привлечь достаточно большую сумму, что обусловлено высокой рыночной стоимостью жилой недвижимости.

- Допускается привлечение дополнительных заемщиков (созаемщиков), которыми могут являться родственники, члены семьи. Такая практика позволяет должнику добиться более выгодных параметров ипотечного кредитования (например, получить ссуду на максимально возможную сумму, продлить период заимствования, уменьшить размер первого взноса).

Недостатки ипотеки

Характеристики ипотечного кредитования, которые многими заемщиками оцениваются как недостатки:

- Общая сумма платежей по ипотеке, подлежащих внесению должником за весь период пользования займом, представляет собой весьма значительную величину. Это связано с довольно высоким размером переплаты.

- Необходимость уплаты первоначального взноса, размер которого составляет минимум 10% от рыночной цены покупаемого жилья или суммы выдаваемого кредита.

- Обязательное требование кредитора о страховании заемщиком залоговой недвижимости. Оно, конечно, повышает окончательную стоимость ипотечного кредитования, но позволяет гарантировать погашение обязательств перед банком, если страховой случай все же произойдет.

- К заемщику предъявляются повышенные и порой достаточно жесткие требования. Это касается подготовки значительного пакета документов, проверки кредитной репутации, оценки платежеспособности, ограничений по возрасту и других моментов, способных повлиять на одобрение кредитной заявки.

- Дополнительные затраты должника при оформлении ипотеки на покупку вторичного жилья. Речь идет об оплате услуг квалифицированных оценщиков, риелторов, юристов и других возможных посредников.

Виды ипотечных кредитов

В мировой практике выделяется 3 вида ипотечных договоров:

- По соглашению сторон;

- По закону;

- По судебному решению.

К ипотеке по согласию сторон относятся любые договоры между физическими лицами, которые оговаривают возможность отчуждения имущества в случае невыполнения обязательств. Предметом сделки может выступать не только денежная ссуда, но и другие условия.

Ипотека по закону включает кредитование частных лиц банковскими организациями. Хотя в этом случае обе стороны также изначально договариваются о предмете залога. Эта разновидность в целом очень похожа на судебную ипотеку. Однако последняя является следствием невыполнения обязательств, которые не подразумевали наличие залога. К примеру, банк кредитует гражданина в беззалоговой форме, однако заемщик не выплачивает средства. Банк может обратиться в суд, по решению которого в пользу банка будет отчуждена квартира неплательщика.

В России под видами ипотечного кредитования могут пониматься и предложения от банков:

- Покупка жилья от застройщика;

- Покупка жилья на вторичном рынке;

- Ипотека на строительство жилого дома;

- Ипотека с господдержкой;

- Военная ипотека.

Эти виды кредитования отличаются условиями, на которые может влиять сама банковская организация.