10 самых выгодных вкладов в надежных банках в 2021 году

Содержание:

- Акции и облигации

- Самый надежный банк для вложения денег

- Каким образом можно вложить деньги в банк?

- Резюме

- Насколько вообще рискованно делать вклады?

- По какому принципу отобраны вклады

- Какими бывают вклады?

- На что еще стоит обратить внимание?

- Наш выбор

- Условия депозита как критерий выбора

- Совкомбанк

- Пример хорошего банка для размещения своих денег: Тинькофф банк

- Комбинированные вклады и другие хитрости

- Кладем деньги в банк под проценты выгодно

- Информация о видах депозитов в банках

- Резюме

- Заключение

Акции и облигации

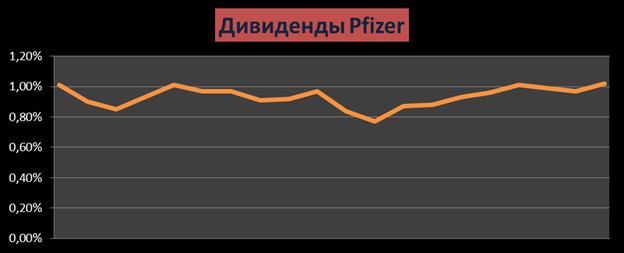

Вложения в ценные бумаги компаний и государственные бумаги, то есть акции и облигации, требуют знаний и опыта. Вложить деньги под высокий процент с гарантией может и не получится, но доход может оказаться выше, чем проценты по банковскому вкладу.

Плюсы вложений в ценные бумаги в том, что рост их цены, например, рост акций, может дать быстрый и солидный доход. Но гарантировать этого вам никто не может.

Еще один очевидный плюс, в сравнении с банковским вкладом в том, что вашими активами не может воспользоваться никто, кроме вас. Покупая ценные бумаги на бирже, вы получаете их в собственность. Это значит, что, если с вашим брокером что-то случится, вы сможете перевести активы к другому брокеру.

Минусы. Выши риски намного выше, чем при работе с банковским вкладом. Если вам нужны надежные ценные бумаги, выбирайте облигации федерального займа (или ОФЗ). Доходность по ним гарантирует государство.

Самый надежный банк для вложения денег

Среди крупных банков на первом месте стоит Сбербанк. Вложение денег под проценты в данное учреждение станет хорошим местом для их сохранности. Преимущества размещения накоплений в Сбербанке:

На втором месте по числу вкладов находится банк ВТБ-24. Ему отдают предпочтение 8% вкладчиков. На третьем месте идет Газпромбанк. Члены этой тройки являются главными участниками агентства по страхованию вкладов, обеспечивающими возврат денежных средств пострадавшим вкладчикам.

Для открытия вклада также можно воспользоваться услугами других банков:

- Россельхозбанк;

- Открытие;

- Альфабанк;

- Хоум кредит;

- Уралсиб;

- Абсолют-Банк;

- Совкомбанк.

Банки предлагают различные условия открытия вкладов. Каждый из них за время работы на финансовом рынке России зарекомендовал себя в качестве добросовестного и надежного партнера.

Каким образом можно вложить деньги в банк?

Существуют разные виды депозита.

Всегда есть возможность выбрать тот, который подойдет больше всего.

По названиям они отличаются – в каждом банке их именуют по-разному.

По сути, речь идет о таких стандартных видах:

- Срочный – дает небольшой процент, но при этом он начисляется на более коротких сроках, например, каждый месяц.

- Сберегательный – срок вложений должен быть не менее шести месяцев; существует возможность пополнять счет в любое время; начисления приходят на определенном сроке, но при этом считаются они ежедневно, зависимо от суммы, которая лежит на счету.

- До востребования – по сути, обычный счет, которым можно свободно распоряжаться, но и процент, под который можно вложить средства, не бывает выше 1-2 %.

Выбор, в какой банк вложить деньги под проценты, также зависит от срока и валюты, в которой они будут храниться, и давать доход.

Срок больше зависит от того, когда, по вашему предположению, эта сумма может понадобиться.

А вот валюта сбережений напрямую зависит не так от курса, как от того, на что уйдут умноженные средства, в будущем.

Например, если покупка, которую планируется совершить с тех денег, что выручатся с вклада, будет совершаться в долларах, то и депозит лучше вкладывать в долларах.

Процентная ставка от этого, конечно же, уменьшится, но выгода будет та же.

Резюме

Подводя итог всему выше сказанному, могу лишь добавить, что банковский депозит – это лишь инструмент для сбережения платежеспособности денежных средств, и отнюдь не способ для их приумножения. Процент, который будет получен вами после окончания срока действия вклада, лишь покроет потери, связанные с инфляцией. Если вы действительно хотите заработать, то подумайте о том, чтобы инвестировать свои сбережения в более доходные, а вместе с тем и рискованные, финансовые инструменты. Принимайте правильные решения и начинайте избавляться от денег «под подушками». Выгодных вам депозитов, и до скорых встреч!

Насколько вообще рискованно делать вклады?

После небольшого перерыва Банк России продолжил отзывать лицензии у банков – только за первое полугодие 2021 года с рынка ушли 28 банков, большую часть которых регулятор лишил лицензий за нарушения. Для вкладчиков это неприятная ситуация, но в большинстве случаев риски преувеличены – все же система страхования вкладов гарантирует, что клиент получит свой вклад обратно даже в случае банкротства банка.

Итак, на банковском рынке осталось 378 кредитных организаций, 340 из которых можно считать банками (это те, у кого есть универсальная лицензия). Всего же в 2021 году с рынка могут уйти 30-35 банков, прогнозируют эксперты – то есть, уже совсем немного. Как правило, речь идет о небольших региональных банках – если говорить о кредитных организациях из первой двадцатки российских банков, их крах маловероятен (как показывает опыт «Открытия», Бинбанка и Промсвязьбанка, государство будет их спасать).

Тем не менее, бдительность вкладчикам терять точно не стоит – розничное кредитование в России растет быстрыми темпами (розничный портфель на начало 2021 года составил около 12 триллионов рублей – почти 12% от ВВП), а доходы населения не растут. Более того, из-за пандемии банки могут столкнуться с волной неплатежей по кредитам – когда заемщики больше не смогут пользоваться кредитными каникулами.

Поэтому понять, какому банку доверить свои сбережения, не так просто

Как рассказал нашему изданию Артем Деев из компании AMarkets, обращать внимание нужно на многое:. Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

- банк должен быть участником системы страхования вкладов. В нее входят практически все банки, но перепроверить не помешает;

- размер активов. Здесь все просто – некоторые банки настолько крупные, что Центробанк не позволит им разориться. Примером могут служить 3 частных банка, которые стали проблемными и перешли в собственность государства – «Открытие», Промсвязьбанк и Бинбанк. Их клиенты не потеряли ни копейки с вкладов, а банки не останавливали обслуживание;

- финансовые результаты. Чем больше прибыль банка, тем более эффективна его деятельность и тем больший запас финансовой прочности у него есть. Например, Сбер в 2020 году заработал 760,3 миллиарда рублей – это больше, чем бюджет Московской области или Санкт-Петербурга;

- соблюдение нормативов Банка России. На сайте регулятора есть раздел с данными о банках, там в разделе 3 и 4 формы 135 можно посмотреть, как банк выполняет обязательные нормативные требования;

- информация из отзывов и новостей. Если есть свидетельство того, что банк под какими-то предлогами отказывается вернуть вклад в срок или всячески уговаривает вкладчика переоформить вклад на новый срок, это должно насторожить. Особенно нужно смотреть, не применял ли Банк России особые меры к банку – например, одной из таких мер может быть временный запрет на прием вкладов;

- информация о собственниках. Как показывает практика, надежными можно считать банки, которые принадлежат государству (их большинство в первой десятке), крупным иностранным банкам или крупному бизнесу (вроде «Газпромбанка»). Надежный владелец при необходимости найдет деньги на докапитализацию банка, чего нельзя сказать о небольших банках, принадлежащих не самым влиятельным людям;

- рейтинги, которые присваивают рейтинговые агентства. Есть крупные международные агентства, есть российские – желательно проверить и сопоставить информацию о рейтингах с другими банками.

Что касается процентной ставки по вкладам, слишком высокая ставка должна бы насторожить вкладчика – их обычно устанавливают так называемые «банки-пылесосы», которые столкнулись с проблемами и всячески пытаются привлечь больше денег вкладчиков. Если максимальная ставка у банка выше определенного уровня, ему нужно будет платить больше в АСВ – а это еще больше рисков.

Но в некоторых случаях большую часть из перечисленного можно вообще не учитывать – и при этом особо не рисковать.

По какому принципу отобраны вклады

Для отбора подходящих вкладов я проанализировал предложения от ведущих банков, входящих в ТОП-100 по величине активов. Все приведенные вклады застрахованы в АСВ – естественно, в пределах 1,4 млн рублей.

Основные критерии выбора:

- это должен быть именно срочный вклад, а не накопительный счет;

- не учитывались сезонные новогодние предложения – по новогодним вкладам есть отдельный обзор;

- минимальная сумма – нормальная, до 50-100 тысяч рублей, депозиты, в которые надо вносить от сотен тысяч или пары-тройки миллионов, не учитывались;

- не нужно дополнительных танцев с бубном для получения доходности – были исключены всякие инвестиционные депозиты, вклады, требующие оформления страховки или дополнительных продуктов (исключение – Максимальный доход с Халвой от Совкомбанка).

В результате мне удалось выявить наиболее выгодные на сегодня вклады в банках, причем в серьезных и надежных (насколько это возможно в России).

Какими бывают вклады?

Эксперты в один голос заявляют о том, что функциональность депозита напрямую зависит от процентов, начисляемых по нему. Наибольшей популярностью среди жителей Российской Федерации пользуются такие виды вкладов:

Сезонные предложения

Очень многие банки предлагают своим клиентам открыть вклад на очень привлекательных условиях в течение какого-то определенного времени (сезона). Главной задачей таких предложений является привлечение новых клиентов. Именно сезонные акции являются самыми выгодными. Кроме этого, банки частенько стимулируют развитие бизнеса за счет проведения всевозможных рекламных мероприятий со множеством лотерей, розыгрышей призов и подарков.

Валютные

Для тех, кто не стремится к обогащению, не ищет высокие процентные ставки, а просто хочет сохранить свои деньги и защитить их от инфляции, я могу посоветовать вклады в иностранной валюте. Открывая счет в евро или долларах, не стоит надеяться на высокие проценты по этому депозиту, ведь главная задача такого вклада – сохранение денег без потери их платежной ценности.

Хочу обратить ваше внимание на то, что малоизвестные коммерческие банки часто прибегают к тому, что предлагают повышенные ставки по вкладам в долларах и евро с целью привлечения максимального количества вкладчиков. Некоторые клиенты кредитных организаций считают, что такие предложения слишком рискованны

Однако, это не так, ведь никто не отменял обязательное страхование вкладов физических лиц. Все наши вклады страхует государство. Если же у вас есть сомнения относительно того, стоит ли сотрудничать с тем или иным банком и вкладывать деньги под более высокий процент, то имеет смысл изучить на сайте Центрального Банка Российской Федерации перечень тех банков, которые не вызывают у него доверия.

Накопительные

Тем клиентам кредитных организаций, которые хотят свободно распоряжаться теми деньгами, что они кладут на депозит, имеет смысл подумать об открытии накопительного вклада. Такой вид депозита хорош тем, что у вас есть возможность пользоваться процентами, начисляемыми на сумму вклада. Для этого достаточно просто перевести заработанные проценты на карту, которой вы пользуетесь. Если же у вас не возникает необходимости в этих деньгах, то за счет капитализации процентов вы сможете существенно увеличить размер своего дохода. Кроме того, именно накопительные вклады являются пополняемыми. То есть, если вы решите увеличить сумму своего депозита, то вам будет достаточно пополнить счет через интернет-банкинг, переведя на него требуемую сумму со своей банковской карты. Согласитесь, очень удобный вариант хранения сбережений, особенно, если вы откладываете деньги с каждой зарплаты.

Сберегательные

Если вы хотите получать максимальные проценты по вкладам в банках, готовы при этом отказаться от функциональности депозита, то сберегательная форма – именно то, что вам нужно. Такие вклады очень важны и выгодны банкам, ведь договора по ним заключаются на длительный период, на протяжении которого у клиента нет возможности распоряжаться своими деньгами, которые были размещены на счете. Только по прошествии заявленного в соглашении срока хранения средств, банк выплачивает вкладчику всю сумму его инвестиции и те проценты, которые были начислены на нее за все это время.

Самые актуальные предложения по наиболее выгодным вкладам вы можете найти на просторах портала banki.ru.

На что еще стоит обратить внимание?

Выбирая банк для хранения своих сбережений, необходимо учитывать еще массу факторов:

Удобство взаимодействия с финансовым учреждением

Важно, чтобы отделение банка находилось в шаговой доступности, организация имела качественный и функциональный интернет-банкинг, участвовала в международных платежных системах типа Visa и MasterCard. Именно все эти моменты позволят вам избежать трудностей при работе с банком

Обещанные проценты

Стоит отметить, что на размер процентной ставки влияет срок, на который вы открываете депозит, и валюта, в которой вы заводите счет. Если с валютой мы уже разобрались ранее и выяснили, что в рублях мы можем получать проценты по вкладу большие, нежели в случае с долларами или евро, то на сроке действия депозита стоит остановиться. Так, чем дольше ваши деньги будут храниться в банке, тем более высокий процент вам будет начислен. Самыми дешевыми являются краткосрочные депозиты на срок от одного до трех месяцев. Думаю, логика здесь ясна всем – чем дольше банк может распоряжаться вашими деньгами, тем больше с их помощью ему удастся заработать. Именно по этой причине организации вводят повышенные процентные ставки, которые будут стимулировать пролонгацию срока действия вклада.

Наш выбор

Золотое правило любого инвестора – диверсифицировать вложения. Это позволяет снизить риски и повысить доходность.

Пример: есть 200 000 рублей, из которых инвестор может половину инвестировать на долгосрочный период.

В этом случае вложения можно разделить:

- 100 000 – на ОМС (золото, платина, палладий, серебро);

- 100 000 на банковский депозит. Например, на вклад “Газпромбанка” “Праздничный” под 7,25% на 121 день. “Промсвязьбанк” предлагает ставку 8,1 % для рублевых вкладов с суммой депозита от 100 000 рублей и 8,3% годовых – если сумма от 2 миллионов.

По валютным вкладам ставка значительно меньше. В том же Промсвязьбанке она составляет от 1,2% до 2,85% в зависимости от валюты, срока и размера вклада и других условий.

Банковские вклады не сделают инвестора миллионером, но они помогут планировать свой бюджет и расходы, чтобы сделать первые шаги в инвестировании.

| Рекомендации при вложении денег в банк |

|

Условия депозита как критерий выбора

Оформляя договор вклада, клиент не может знать на 100%, когда ему понадобятся деньги

Поэтому важно обращать внимание на возможность досрочного расторжения договора или частичного снятия средств с сохранением процентов

Доступность пополнения депозитного счета также полезна в случаях, когда нет возможности открыть вклад сразу на значительную сумму.

Бывают случаи, когда денежные средства свободны только непродолжительный период, например, в течение месяца. Тогда удобны депозиты с минимальным сроком договора.

Дополнительные возможности управления деньгами делают сотрудничество комфортным, однако существенно снижают доход по сравнению с классическими вкладами, когда нельзя снимать или пополнять счет.

При выборе банка также следует учитывать удобство пользования его услугами. Например, доступность отделений, наличие интернет-сервиса с возможностью контроля своего депозита, выпуск карты к открытому счету и др.

И последний, но не маловажный фактор — будущий доход, который вкладчик может получить при выполнении всех условий депозитного договора. Обычно, чем стабильней и больше банк, тем меньше предлагаемые им проценты. Это связано с тем, что у таких банков потребность в привлечении средств не такая острая, как у только открывшихся или находящихся в критическом положении конкурентов.

Депозитный калькулятор

Cумма вклада

Процентная ставка (%)

Срок вклада (мес.)

Ежемесячные проценты

реинвестируютсяснимаются

Вас настораживает высокая ставка по вкладу?

НастораживаетНет

Совкомбанк

Данный банк уже был представлен в нашей подборке – в нем предлагается вообще самый выгодный вклад среди российских банков. Правда, при оформлении Халвы.

Если оформление Халвы в ваши планы не входят, а доходность получить хочется, то можете открыть в Совкоме вклад «Рекордный процент». Между нами говоря – не такой уж прям и рекорд, но для госбанка – хорошее значение.

Ставка зависит напрямую от срока:

- на 60 дней – 7,6%;

- на 365 дней – 7%.

Проценты начисляются в конце срока. Пополнения и снятия денег со счета не предусмотрено. Зато есть пролонгация. Хотите максимальную ставку – открывайте двухмесячный счет с автопродлением.

Сумма – от 50 тысяч рублей. Вполне нормально.

Пример хорошего банка для размещения своих денег: Тинькофф банк

Что касается меня, то я доверяю свои сбережения Тинькофф Банку. Именно здесь у меня открыт накопительный счет под 5% годовых, бессрочный. Можно положить сумму на месяц, а после вывести на свои нужды. Процент начисляется исходя из того, сколько денег в среднем за период было на счету. Открывать вклады сейчас не выгодно, так как есть сроки заморозки денег. Гораздо выгоднее открыть инвестиционный счет «Тинькофф инвестиции», купить на всю сумму корпоративные облигации под 7-9% годовых и использовать такой подход в качестве замены вкладам, так как облигации чаще всего дают доход на +1-3% к ставке ЦБ. Денежную подушку при этом держим на накопительном счете.

Открыть инвестиционный счёт

Кстати, привязать «пластик» к своему депозиту можно сразу после открытия накопительного счета. Конечно же, вы можете найти и более выгодные предложения, нежели то, что предлагает Тинькофф Банк, но поскольку я работаю с банком уже давно и использую такие вклады просто для хранения денег (так как заработать на них не получится, только отбивается инфляция), то делать лишние телодвижения ради 1% считаю пустой тратой времени. На сегодняшний день ставка ЦБ РФ составляет 6%, а поскольку все банки подстраиваются под ключевую ставку, то какие-либо ее колебания приведут к закономерному увеличению или уменьшению в ТКС и в других банках.

Оформление карты ТКС с накоплением % на остаток

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-8% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться

Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

-

проценты начисляются сегментами. Бывают сегменты двух видов:

- по сумме. Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам. Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев:

- максимальная ставка связана с использованием банковской карты. Например, чтобы получать хороший доход по вкладу, нужно каждый месяц тратить 5-10 тысяч рублей с карты этого же банка. По сути, банк за счет межбанковской комиссии компенсирует слишком высокую ставку по вкладу.

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Кладем деньги в банк под проценты выгодно

Итак, если вы хотите уберечь свои сбережения от инфляции, то нет ничего лучшего, чем открытие банковского депозита. Помещая деньги в банк, вы обеспечиваете своим деньгам регулярное приумножение на сумму процентов, начисляемых по открытому вами вкладу. Для того, чтобы отправить свои сбережения на депозитный счет и заставить их немножечко поработать на вас, необходимо:

Решить, в какой валюте вам выгоднее хранить деньги. Как известно, откладывать деньги и брать кредиты предпочтительнее в той валюте, в которой вы получаете заработную плату. Однако, учитывая нестабильность курса рубля, имеет смысл разделить имеющуюся у вас сумму денег на несколько равных частей и положить на депозиты в разных валютах. Имея мультивалютный вклад, вы страхуете себя от убытков, связанных со снижением курса одной валюты, за счет прибыли от роста другой.

Подбирайте вклад, который подходит именно вам. Не бегите в ближайшее отделение Сбербанка или ВТБ только потому, что это одни из крупнейших банков Российской Федерации. Помните, что в таких организациях, как правило, процентные ставки несколько ниже среднерыночных. Чтобы получить максимальную выгоду от своих инвестиций, подыщите для своих денежек банк на портале banki.ru. На сайте вы сможете ввести ту сумму, которая имеется у вас в данный момент времени на руках, указать параметры, которые вас интересуют, а после этого изучить действующие банковские предложения и выбрать наиболее подходящее.

После выбора вклада, отправляйтесь на сайт банка и детально изучите условия по приглянувшемуся вам депозиту

Особое внимание обратите на то, как будут начисляться проценты по депозиту, возможна ли капитализация процентов, реально ли будет снять всю сумму вклада или какую-то часть без потери процентов, которые уже были начислены. Посмотрите, вполне возможно, что некоторые банки предложат вам какие-то бонусы за открытие у них депозитного счета

Не будьте лентяем, просчитывайте все варианты. Даже самые незначительные отличия могут существенно сказать на итоговой сумме вашего депозита. Кстати, те, кто не знает, как посчитать проценты по вкладу, могут смело воспользоваться готовым депозитным калькулятором онлайн в правой части моего блога.

Когда выбор сделан, вооружайтесь деньгами, паспортом и отправляйтесь в ближайшее отделение приглянувшегося вам банка. Заключите с организацией договор и положите на свой свежеиспеченный депозитный счет деньги, внеся их в кассу отделения. Не забывайте, что банковские вклады – это, конечно, гораздо более доходный вариант хранения денег, нежели простое их складирование «под подушкой». Однако, если вы надеетесь заработать таким образом, не слишком обольщайтесь, для значительного приумножения средств лучше воспользоваться менее консервативными финансовыми инструментами.

Информация о видах депозитов в банках

Вклады бывают срочными, то есть открытыми на определенный срок, и бессрочными («до востребования»). По бессрочным вкладам банки предлагают очень маленькую доходность, поскольку они не могут знать, когда именно вкладчик потребует свои средства. Срочный вклад тоже можно отозвать в любой момент, но лишь с частичной или полной потерей обещанных процентов. Такие вклады используют для накопления средств на покупку, выплату или к событиям.

Также депозиты делятся на валютные, рублевые и мультивалютные. Эксперты рекомендуют накапливать деньги в той валюте, в которой предполагается потом тратить. Если деньги на вкладе являются долгосрочными накоплениями, разумно сформировать корзину из различных валют. То есть какую-то часть средств хранить на рублевом вкладе, другую – в евро, третью – в долларах. Впрочем, доллар или евро можно заменить иными резервными валютами: фунтом, франком, иеной. Желающим поиграть на обесценивании или укреплении национальной валюты следует присмотреться к мультивалютным депозитам, дающим возможность свободно перемещать средства между счетами без потери процентов. Мы писали о мультивалютных вкладах подробно – здесь.

Капитализация процентов по вкладу

Депозиты с капитализацией процентов выгоднее «обычных» (при прочих равных условиях). Выгода банковского вклада дает возможность начисленные за какой-то срок проценты (к примеру, за месяц) прибавлять к телу депозита. То есть в каждом следующем периоде процент будет начисляться на увеличенные суммы. В случае с депозитами без капитализации проценты переводятся на отдельный счет клиента, то есть они перестают «работать» на доход, такие вклады менее выгодны.

Пример выгодного вклада с капитализацией процентов: сравним доход по двум вкладам на сумму 100000 рублей с капитализацией и без капитализации, ставка одинаковая — 10%. В случае вклада без капитализации за первый год мы получим 10000 рублей, за два года — 20000, за три — 30000. В ситуации депозита с капитализацией эти значения будут: 10482, 22039 и 34818 рублей соответственно.

Гарантии по вкладам физических лиц

Депозиты физлиц и ИП гарантированы системой государственного страхования вкладов. Если у банка отберут лицензию, что в последние годы случается часто, то вкладчики получат страховую выплату в размере суммы депозита и начисленного дохода (процентов), но в пределах 1400000 рублей.

Страховые выплаты производит государственная корпорация «АСВ». Деньги для оплаты по гарантии вкладов физических лиц берутся из особого фонда, формирующегося из ежеквартальных отчислений банков. То есть для клиентов страховка формально ничего не стоит. Любой банк, привлекающий деньги населения, обязан быть участником ССВ, то есть гарантировать, что вклады физических лиц в безопасности.

Что делать, когда размер депозита превышает застрахованную сумму.

Если клиент хранил в банке больше 1400000, включая проценты, а банк рухнул, то все, что превышает сумму страховки, можно получить исключительно в рамках конкурсного управления, представляющего собой процедуру удовлетворения требований кредиторов и клиентов за счет распродажи имущества и активов лопнувшей финансовой организации. Этот процесс в среднем занимает пару лет, физлица признаются кредиторами I очереди, ИП попадают в III. То есть у первых существенно больше шансов вернуть свои средства, но лучше не надеяться на конкурсных управляющих, то есть в один банк не класть больше 1400000.

Как забрать средства из ликвидируемого банка и стоит ли

Выплаты банковским вкладчикам начинаются не позднее четырнадцати суток со дня страхового случая (отбора лицензии), но иногда и быстрее. Возмещать депозиты будут вплоть до окончания процедуры банкротства кредитного учреждения, которая, как мы уже отметили, будет длиться года два. Поэтому бежать за «кровными», как только у банка отняли лицензию, особых причин нет.

Чтобы получить возмещение, надо обратиться в отделение кредитной организации, которую АСВ назначило агентом. Для каждого случая АСВ выбирает разные банки. Узнать их список вы можете на сайте АСВ в подразделе «Страховые случаи».

Пострадавшему вкладчику понадобятся документы:

- заявление по особой форме, заполняемое на месте;

- паспорт (если быть точным, то нужен документ, по которому заводился вклад, а это в большинстве случаев паспорт).

Средства могут выплачиваться наличными или переведены на счет, указанный вкладчиком. Предпринимателям деньги перечисляются только по безналу.

Резюме

Из нашего обзора очевидно, что ставки по вкладам во всех российских банках постепенно снижаются, вслед за уменьшением размера ключевой ставки Центрального банка и на протяжении следующего года этот процесс продолжится. Поэтому, если вы решили хранить деньги на депозите, то выберите подходящий вариант сейчас, чтобы зафиксировать те немногие предложения с повышенными процентами, которые имеются сейчас на рынке.

Подводя итоги, напомним основное:

- Самыми надежными банками являются организации из списка «Системообразующих».

- Не храните в одном банке более 1,4 млн. рублей. Вкладов можно иметь сколь угодно много в любом количестве банков.

- Задача сезонных вкладов – привлечь максимум клиентов, не всегда процентная ставка по ним самая выгодная. Иногда это просто реклама.

- При открытии вклада, читайте договор – именно там будут прописаны все дополнительные условия и сопутствующие продукты, типа договоров страхования или брокерских услуг.

- Раннее закрытие вклада, как правило, сопровождается потерей процентов – выплата идет по ставке “до востребования”, которая ничтожно мала.

Заключение

Где выгоднее хранить сбережения и какой банк для этого выбрать? Ответ на этот вопрос вы можете дать уже сами. Совсем не обязательно ориентироваться на 10 банков, анализ которых я провела. Главное – что мы рассмотрели основные критерии, по которым стоит выбирать.

Если вы совершите ошибку и выберете не тот банк и не те условия, она не будет иметь таких катастрофических последствий, как, например, взятие кредита. Вы всего лишь недополучите часть дохода. А эту ситуацию можно изменить в любой момент. Сложнее, если банк разорится или потеряет лицензию. Но и здесь деньги ваши застрахованы на 1 400 000 руб.

Не ограничивайтесь только депозитами, чтобы управлять своими финансами. В моей семье, например, 2 депозита. Один – для хранения неприкосновенного запаса на случай форс-мажора (с пополнением, снятием и капитализацией). Второй – для накопления первоначальной суммы, которую через год предполагаем снять и разделить на несколько финансовых инструментов.

Читайте книги по финансовой грамотности и учитесь управлять своими личными финансами, чтобы они не стали управлять вами.