Куда выгодно вложить деньги в 2021 году, чтобы получать регулярно пассивный доход?

Содержание:

- Умеренные риски

- Подушка безопасности

- Как заработать на бирже

- Высоко- и низкорисковые инвестиции

- Драгоценные металлы

- Ловушки и лохотроны: каких инвест-проектов лучше избегать

- Финансовые инструменты

- Криптовалюты

- Долги

- Страховые инвестиции

- Принципы выгодного инвестирования

- Пример инвестиционного портфеля

- Сопоставление рисков и прибыли

- Почему деньги в рублях лучше инвестировать, а не хранить

- Инвестиционный портфель

- Трехшаговая формула удачных инвестиций

- Примеры: эффективно ли?

- Надежность вклада

- Ширли Кристал Чуа

- Вариант первый – объекты недвижимости

- Стартап

- Инвестируем в себя

- Выводы + полезное видео

- Итог

Умеренные риски

ПИФы

Теперь перейдем к более рисковым инвестициям. На них вы можете заработать больше, чем в предыдущих вариантах, но и риски будете нести более крупные.

Первый вариант, куда вложить миллион рублей, чтобы зарабатывать – это ПИФы. Фонды могут как обогнать среднюю доходность по рынку, так и существенно отстать от него.

В долгосрочной перспективе ПИФы, скорее всего, проиграют ETF. Хотя бы за счет управления. Вы будете нести издержки:

- за покупку

- за продажу (если держите паи больше трех лет, то скидку при продаже платить не нужно);

- за управление.

В год примерно 3-5%. Но и доходность ПИФов может составлять 20-30%, а то и 50% годовых.

Но долго такое продолжаться не будет. ПИФ может как потерять, так и заработать. И в кризисное время может повести себя непредсказуемо. Управляющие могут как «выплыть», так и окончательно «потопить» фонд.

Но если вы решите вложить в ПИФы, следуйте этим советам инвестирования.

Корпоративные облигации

Если вас интересует большая доходность и вы готовый пойти на риск (который, как известно, дело довольно благородное, как дуэли в XIX веке), то можете инвестировать средства в корпоративные облигации.

В чем отличие облигаций от акций, думаю, пояснять не нужно. Акционеры – совладельцы компании, а держатели облигаций фактически дают компании взаймы. И риски у них повыше. Во-первых, держатели облигаций являются кредиторами третьей очереди (акционеры – второй), во-вторых, по облигациям может быть объявлен технический дефолт, и компании ничего за это не будет (ну, почти). Вот, например, в 2014 году РЖД-вокзал допустили дефолт, из недавно – «Домашние деньги».

Поэтому, если вы думаете, куда вложить миллион в 2018 году, то рассмотрите корпоративные облигации. Выберите надежные эмитенты с доходностью в районе 12-15% – нормальный риск и хорошая ставка, а больше и не нужно. Помните, чем выше купон, тем менее надежна компания.

Структурные продукты

Этот вид продукта состоит из двух частей:

- базовой – она вкладывается в надежный актив, например, депозит в Сбербанке или ВТБ, либо ОФЗ;

- рисковой – она инвестируется в акцию, облигацию, опцион или другую «спекуляцию».

У структурного продукта два вида доходности:

- гарантированная – вот вы стопудово получите свои 5% годовых;

- рисковая – если инвестиционная идея «выгорит», то вы получите еще плюс 20%.

А если не «выгорит» – только гарантированную.

В любом случае, для инвестирования миллиона – идея неплохая, так как по сути структурный продукт и сам защищает себя, и предлагает хорошую доходность.

Подушка безопасности

У любого уважающего себя и своё будущее человека должна быть подушка безопасности — та самая заначка на чёрный день, которая сумеет покрыть расходы вашей семьи на 3-6 месяцев. Подушку безопасности составить непросто. Это займёт определённое время.

Я искренне считаю, что пока у вас нет такого запаса денег, который делал бы вас уверенными, не стоит заниматься инвестициями и замораживать свои деньги на длительный срок.

В какой валюте хранить подушку безопасности?

Здесь я бы советовал отталкиваться от того, в какой валюте вы предполагаете её тратить.

Если это рубли, то вы вполне можете открыть банковский депозит или накопительный счёт и хранить подушку безопасности там.

Если это иностранная валюта, то можно припарковать её и в домашнем сейфе. Можно найти также какой-то, пусть и не очень доходный, но всё-таки вариант вложения такой валюты. Это будет тот же банковский депозит с минимальной доходностью.

Как заработать на бирже

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Многие молодые люди начинают зарабатывать свой капитал на биржах, например Форекс. Если вы ищете, как вложить один миллион, чтобы заработать, биржа отлично подойдет. Конечно, без подготовки или хотя бы специальных знаний никакого успеха достичь нельзя, но, как говорится, кто не рискует, тот не пьет шампанского. Для того чтобы зарабатывать на Форексе, требуется понимание курсов и индексов. При желании можно посетить мастер-классы и семинары, где вас научат основам деятельности. Можно воспользоваться услугами биржевых маклеров. Специалисты, имея в наличии ваш миллион, запустят деньги в оборот и смогут получить неплохую выгоду. Опытные маклеры говорят, что если придерживаться стратегии стабильности и минимально рисковать, то месячная прибыль будет составлять 5-7%.

Особенность ПАММ-счетов заключается в большом разбросе выгод, от минимальных 5% до 150% годовых. Специалисты считают, что работа с биржей при всех рисках и опасностях может дать самый большой доход из возможных вариантов вложения денег. Чтобы подстраховаться, рекомендуется вкладывать деньги не в одного управляющего, а сразу в нескольких.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Выбирая, куда вложить миллион, стоит подумать о ценных бумагах: акциях и облигациях. К недостаткам метода можно отнести необходимость изучать рынок ценных бумаг и нюансы. Получить прибыль можно только тогда, когда вы имеете дело с крупной прибыльной компанией. В топовых позициях значатся предприятия газодобывающей и нефтяной отрасли. Стоит связываться с компаниями, занимающимися добычей полезных ископаемых.

Среднестатистический россиянин не сможет позволить себе купить акции таких предприятий, но, имея на руках один миллион, можно постараться собрать хороший портфель бумаг, который будет приносить стабильный доход. Следует понимать, что там, где есть высокие прибыли, присутствуют и риски. Если вы не хотите самостоятельно заниматься сбором и анализом информации, можете обратиться к специалистам, которые за небольшую плату проведут консультацию.

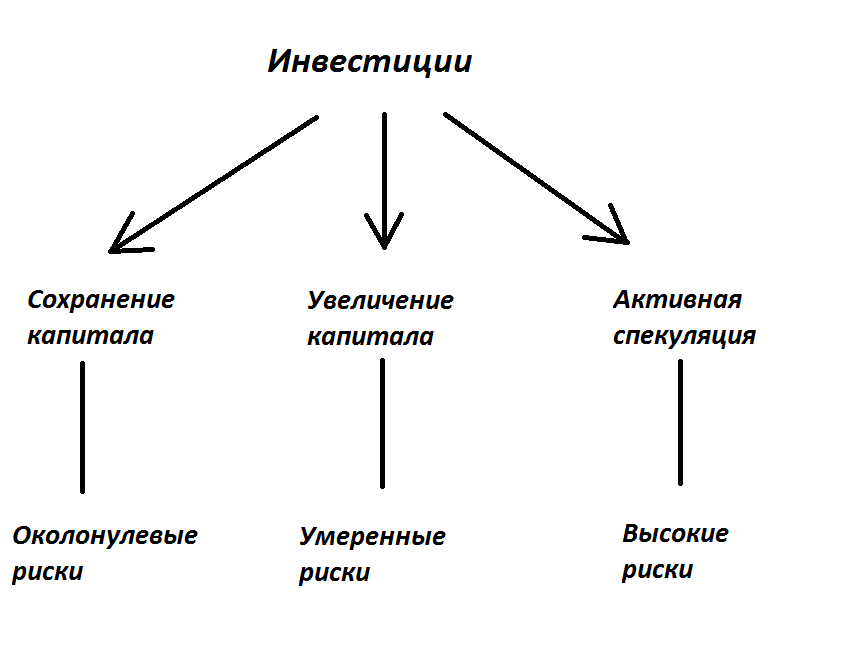

Высоко- и низкорисковые инвестиции

Прежде чем вложить миллион в какие-либо активы, нужно внимательно проанализировать их потенциальную доходность. Например, если речь идет о приобретении недвижимости, то необходимо изучить перспективы развития района, в котором она расположена, соседство промышленных предприятий, наличие инфраструктуры и другие факторы. Приобретая акции, придется внимательно проанализировать темпы развития компании и отрасли, в которой она работает, оценить спрос на услуги и уровень инфляции.

Низкорисковые инвестиции — хороший вариант вложения денег на долгосрочную перспективу

Их недостатком является невысокая прибыльность, поэтому важно выбрать подходящий тип капиталовложений. Для инвесторов, не боящихся рисковать, есть множество вариантов вложить деньги и получить прибыль в краткосрочной перспективе

Драгоценные металлы

Драгоценные металлы, особенно золото, выступают защитным активом. Они помогут сохранить портфель в условиях кризиса. Инвесторы стараются хотя бы 5 – 10 % денег выделять на приобретение золота. Но есть разные варианты и не все они выгодные.

Если хотите вложить свои деньги в драгоценные металлы, используйте обезличенное золото. Покупка физических слитков для многих оборачивается проблемами: хранение, увеличение стоимости на 20 % НДС, занижение стоимости при продаже. Золотые монеты такими недостатками не обладают, но имеют низкую ликвидность: превратить их быстро в деньги не получится. Остается всего два варианта.

Обезличенный металлический счет

Открытие ОМС (обезличенного металлического счета), где хранятся деньги, а не физический металл. Можно купить от 0,1 г золота, платины или палладия, от 1 г серебра. Зарабатывает инвестор на росте стоимости. Исторически стоимость металла всегда растет. Но инструмент однозначно для инвестиций от 10 лет. Посмотрите динамику цены на золото и индекс МосБиржи с 1997 года. В кризисы 1998 и 2008 годов цена на золото росла.

Индексный фонд на золото

Покупка акций индексного фонда на золото – отличный вариант инвестиций в драгоценные металлы. На Московской бирже есть ETF от компании FinEx с тикером FXGD. Это долларовый инструмент с минимальной разницей между ценой покупки и продажи. Отличается высокой ликвидностью, доходностью в валюте и низким порогом входа. Одна акция на 30 декабря 2019 года стоит всего 647 руб. Годовая доходность в долларах – 18 %. За 5 лет котировки выросли с 285,13 до 647 руб., т. е. более чем в 2 раза.

Ловушки и лохотроны: каких инвест-проектов лучше избегать

Наверняка после получения большой суммы вас атакуют всякого рода мошенники и ловкачи, которые “помогут” вам распорядиться деньгами. Приведем самые распространенные проекты, которые обогащают только своих создателей.

- Всевозможные тренинги, обучения и семинары по развитию, личностному росту, психологической устойчивости. За большие деньги вам предлагают нечто маловразумительное, вроде успеха в карьере или саморазвития.

- Разнообразные паевые программы, например, по выкупу замороженных объектов строительства или партнерства в несуществующем бизнесе. От вас требуется только капитал, взамен не гарантируется ничего.

- Спекулятивные бизнес-направления, которые прошли пик своего развития и умирают. Самый яркий пример — вложения в криптовалюту. Инвестировать в них бесперспективно.

Совет! Как ни парадоксально, бизнес в партнерстве с родственниками или друзьями приведет к плачевным результатам. Вы испортите родственные или дружеские отношения. Поэтому лучше не смешивать личные и рабочие связи и не начинать проекты в сотрудничестве с близкими.

Финансовые инструменты

Финансовые инструменты – это одни самых популярных частных инвестиций. В эту категорию мы можем отнести инвестиции в следующее:

- Банковские вклады;

- Акции;

- Облигации;

- Иностранная валюта;

Банковский вклад, пожалуй, является самой популярной идеей, когда на руках появляется существенная сумма. В пользу этой инвестиции говорит ее безопасность. Ваш вклад полностью попадает под государственную систему страхования вкладов. ССВ распространяется на все вклады в российских банках до 1,4 млн рублей. В настоящий момент вы можете рассчитывать на годовую доходность до 10,5%. ТОП-5 вкладов на октябрь 2016-ого:

| Банк Премьер Кредит | 10,5% |

| Банк ВВБ | 10,32% |

| Русский Стандарт | 10% |

| Ренессанс Кредит | 9,5% |

| Кредит Европа Банк | 9,5% |

здесь

Порядок выплаты процентов оказывает сильное влияние на итоговую общую доходность. Рассмотрим на примере двух вкладов с одинаковой процентной ставкой. Ренессанс Кредит и Кредит Европа Банк предлагают схожую ставку – 9,5% годовых. Ренессанс Кредит выплачивает все проценты только в конце срока действия вклада, а Кредит Европа Банк выплачивает проценты по вкладу ежемесячно. Получается, что размер вашего вклада растет с каждым месяцем. По итогам года вы получите на 4125 рублей больше, чем на вкладе без месячной капитализации процентов.

Акции могут принести больше доходности, но доходность вам никто не гарантирует и это существенное отличие от депозита в банке. Чтобы попасть на рынок акций вам нужно обратиться к брокеру. Правильный выбор брокера – это краеугольный камень в инвестициях в акции. Вы можете самостоятельно выбирать в какие акции инвестировать или доверить свои деньги в управление. Доход от инвестиций в акции может быть от следующего:

- Выплата дивидендов;

- Разница в цене покупки и продажи акций;

Если у вас краткосрочная инвестиция, то рассчитывать на большую доходность от дивидендов не стоит. Вы сможете заработать намного больше при верном выборе акции и времени ее покупки/продажи. Доходность может быть выше 10,5% годовых, но инвестиция может обернуться и частичной потерей вложенных денег. Например, если стоимость акций снизилась. Не забывайте, что доход от ценных бумаг в России облагается 13% налогом.

Облигации – компромиссный вариант между акциями и банковским вкладом, как по надежности, так и по доходности. Доходность облигаций зависит от степени надежности долгового обязательства. Государственные облигации могут приносить даже меньше, чем банковский вклад. Но облигации частных эмитентов чаще всего доходней, чем вклад. Корпоративные облигации (частные компании) приносят более 10% годовых. Например, в октябре 2016-ого года облигации «МКБ-лизинга» обладали доходностью 12,5% годовых.

Валютные операции способны принести отличный доход, исчисляемый десятками процентов в год. За 1 млн рублей вы сможете купить 14705 евро при курсе 68 рублей за 1 евро. Если евро укрепится до 80 рублей, то вы продадите 14705 евро за 1176400 рублей. Это означает доход в размере 17,64%. Минус этой инвестиции в том, что вы должны разбираться в валютных колебаниях. Иначе есть риск частично потерять в рублях.

Для инвестиции в валюту можно рассмотреть Forex с использованием кредитного плеча. Это способно увеличить прибыль или ускорить скорость ее получения. Но в этом случае у вас есть шанс потерять все 100% инвестиции. Вариант с реальной покупкой валюты в банке надежней, но не предоставляет аналогичной потенциальной доходности. Если вы купите валюту в банке на собственные деньги, то у вас всегда на руках останется валюта, пусть и с риском, что она подешевеет.

Криптовалюты

Криптовалюта – очень перспективный мультипликатор доходности. С горизонтом инвестирования в 3-5 лет в этой нише можно получить высокую прибыль, но инвестору нужно быть готовым к повышенной волатильности. Кроме того, цифровые активы не приносят пассивный доход. Заработок инвестора – это разница курсов в момент продажи и в момент покупки.

При покупке криптовалют нужно ждать роста стоимости: это может произойти почти сразу или через год-полтора. Зато инвестировать в эту нишу реально любую сумму от 1000 рублей. Можно купить биткоин или эфир, но лучше сформировать портфель из 10-20 перспективных активов из ТОП 30 по капитализации.

Долги

Прежде чем вы начинаете куда-либо инвестировать свои деньги, вы должны вспомнить, а нет ли у вас каких-то долгов, которые портят вашу жизнь? Если у вас есть долги, то я бы рекомендовал сначала разобраться с этими долгами, а потом уже приступать к инвестированию. Это относится к таким долгам, как:

- потребительские кредиты

- долги по кредитной карте

- какие-то личные задолженности

Ипотека — это понятие намного более сложное. Это удовольствие, которое зачастую растягивается на несколько десятков лет. Поэтому с ипотекой нужно просчитывать в каждом конкретном случае, что для вас будет выгоднее.

Бывают какие-то исключительные ситуации, когда вы можете взять кредит под низкую ставку, а инвестировать под высокую ставку. Но не забывайте, пожалуйста, что любые вложения с высокой доходностью — это очень рискованные вложения! Даже 12-15% при нынешней ставке ЦБ — это высокая доходность. Значит, такие вложения сопряжены с определёнными рисками. Пожалуйста, помните про это! Не думайте, что где-то бывает бесплатный сыр.

Страховые инвестиции

Еще один надежный способ вложения денег в себя – инвестиционное страхование жизни. Полис действует 3-5 лет, в конце срока вкладчик получает 100% вклада, даже если биржевые показатели снизились. Доходность вклада определяется по формуле «рост индекса» Х «коэффициент участия».

При этом учитывается изменение курса доллара к рублю. Если срок вклада – 3 года, коэффициент участия – 50%, рост индекса – 35%, а рост доллара 16,4%, то выплата после окончания действия полиса составит:

500 000 руб + (500 000 x 35%) x (50% x 85/73) = 601 883,56 руб.

Наследники в случае смерти застрахованного получат полную сумму, а в случае смерти от несчастного случая – сумму в двойном размере.

Принципы выгодного инвестирования

Люди всегда делились и будут делиться на богатых и бедных. Одни способны заработать деньги и заставить свои доходы расти, другие – нет. Такова суровая правда жизни. Однако не стоит думать, что этот расклад вещей невозможно изменить.

Богатые люди, по сути, ничем не отличаются от бедных, и каждый способен как улучшить свое финансовое положение, так и ухудшить его. По большому счету, разница состоит лишь в подходе к денежным средствам и в умении ими распоряжаться. И именно этот подход зачастую мешает человеку разбогатеть.

Жизнь в стесненных обстоятельствах нередко приводит человека к мысли, что большего он и не достоин и не стоит даже пытаться что-либо изменить, чтобы не оказаться на улице. Он загоняет себя в рамки, выдумывает преграды на пути к богатству и попросту боится пробовать что-то новое. И совсем иначе ведут себя «счастливчики» – люди, которые умеют заставить деньги работать на них.

Умение правильно вложить деньги, будь то доллары или рубли, – это своего рода талант, который можно развить, как любой другой. Рискнув однажды, можно получить источник стабильного дохода на долгие годы. И жизнь при этом не будет игрой на выживание, когда денег хватает впритык до конца месяца, а любая непредвиденная трата приводит к долгам или кредитам. Задача таких вложений – обеспечение финансовой независимости при минимальных физических усилиях. Это позволит высвободить достаточное количество времени для себя, своей семьи или дела по душе, которое в долгосрочной перспективе также сможет приносить доход.

Прежде чем решить, куда можно вложить 200 000 рублей, нужно подготовить почву и тщательно продумать все нюансы. Специалисты в области инвестиций изложили ряд советов для начинающих вкладчиков:

- Для инвестиций подходят только деньги в свободном распоряжении.

В сфере денежных вложений существует понятие «финансовая подушка безопасности». Под ней понимается некоторая сумма, которая позволит вам и вашим близким сохранить привычный уклад жизни в случае, если все пойдет не по плану.

Не стоит вкладывать все деньги в один проект.

Этот совет основан на принципе диверсифицирования, то есть разделения вкладов. Лучше выбрать несколько направлений, чтобы не потерять все сбережения разом на одном неудачном вложении.

Просчитывайте риски.

Не бросайтесь в омут с головой, особенно если не имеете внушительного опыта в области долгосрочных финансовых вложений. Новичкам рекомендуется идти проторенными путями, используя проверенные и не слишком рискованные способы вложить 200 тысяч рублей.

Найдите соинвесторов.

200 000 рублей – сумма достаточно скромная, тем более если делить ее на несколько проектов. В таком случае целесообразно привлечение партнеров и создание коллектива пайщиков, поскольку распоряжаться крупной суммой гораздо выгоднее.

Данные принципы являются основными и помогут начинающим не растеряться в многообразии инвестиционных аспектов, сэкономить время, деньги и нервы.

Важно помнить, что прибыль может прийти не сразу, иногда должно пройти несколько месяцев, а в некоторых случаях и лет, пока вы начнете получать первые дивиденды

Пример инвестиционного портфеля

Давайте разберем пример конкретного портфеля, как бы действовал я, если бы мне необходимо было конкретно в 2020 году распределить 1 млн рублей по активам.

1. Подушка безопасности. Прежде чем гнаться за большой доходностью, для начала сформируйте подушку безопасности. Я считаю, что ее доля для суммы в 1 млн рублей может доходить до 30%. В противном случае, может произойти так, что придется продавать активы, причем срочно, а значит по не самой выгодной цене. Это ошибка, которую совершенно точно не стоит допускать.

2. Консервативная часть (ОФЗ). Их доля в портфеле зависит от возраста, склонности к риску. Я выделил на это от 10 до 30%. Вы можете открыть Индивидуальный инвестиционный счет, положить облигации, и продолжая официально работать получать 20% годовых (13% — налоговый вычет и 7-8% — доходность по облигациям), абсолютно ничем не рискуя. Если вы не работаете по найму, можно открыть обычный брокерский счет.

3. Криптовалюта. Я считаю, что в портфеле ее доля не должна превышать 10%. Многие склонны переоценивать этот актив и недооценивать риски, связанные с ним. По моему опыту, рекомендую все-таки эти риски лимитировать. Соответственно, стратегия та же самая: распределить долю сразу и потом ежемесячно докупать крипту. Для простоты это может быть просто биткоин.

4. Займы. При такой небольшой сумме, чаще всего это просто будут займы частным лицам через интернет, так называемые Р2Р займы, на которых можно получать от 2% в месяц. Это достаточно рискованная стратегия, там могут быть дефолты. Нужно понимать, как вы будете оценивать заемщика, по каким критериям.

5. 1-2 арендных стратегии с кредитным плечом на выбор. Я бы выбрал доходный сайт и доходные автомобили. Соответственно, в сайтах можно докупать статьи (от 1 000 рублей в месяц). Доходный автомобиль можно купить с потребительским кредитом и сдавать его в посуточную аренду.

Сопоставление рисков и прибыли

Риск при покупке ценных бумаг: предприятие не обязано платить акционерам, после собственного разорения, ничего. Можно запросто потерять весь капитал. Разорение предприятия не выгодно акционерам.

Нужно оговориться, что государство в такой ситуации ничем вас не подстрахует, ничего не возместит, как в случае депозита.

Зато при удачном развитии событий, когда предприятием руководят удачливые и грамотные бизнесмены, прибыль за год может высоко возрасти. Может дойти до того, что вам станет страшно владеть таким большим пакетом акций и захочется его продать. Акция – ценная бумага, предоставляющая серьезные риски, но обещающая приличную прибыль

Поэтому нужно начинать дружить с акциями очень осторожно. С опытом вы научитесь предвидеть ход дальнейших событий, пристально отслеживая нужную информацию

Почему деньги в рублях лучше инвестировать, а не хранить

Первый вопрос, который возникает перед начинающим инвестором — в какой валюте хранить свои сбережения. Подобная дилемма касается исключительно новичков, так как профессионалы сразу же отвергают мысль о рублях.

Нельзя не учитывать, что национальная валюта сильно подвержена инфляции. Когда рубли просто «лежат», они не только не работают, но и дешевеют. И даже оформляя банковский вклад под средний процент, предлагаемый государственными и частными учреждениями, вкладчик в лучшем случае перекроет обесценивание средств. В редких случаях может возникнуть ситуация, когда уровень инфляции превышает доход от депозита.

Именно поэтому деньги лучше конвертировать в иностранную валюту. Идеальное решение — диверсификация, то есть разделение свободного капитала на три части:

- Национальная валюта.

- Евро.

- Доллары.

Даже если одна из валют упадет в цене, прибыль от роста другой может перекрыть потери.

Какая бывает инфляция.

Инвестиционный портфель

Опытные инвесторы не хранят все яйца в одной корзине: они диверсифицируют свои вложения и риски. Разумно не вкладывать весь миллион в один актив, даже если он кажется вам самым перспективным и доходным. Распределите накопления как минимум на 2 направления в соответствии со своими финансовыми целями.

Смотрите видео, куда инвестировать в кризис

Еще до того как приступать к инвестициям, важно составить грамотный финансовый план, определить свои цели и ресурсы. Есть масса вариантов, куда вложить свой миллион, и только вы можете решить, какой из них подойдет именно вам

И не забудьте выделить деньги на подушку безопасности, чтобы не пришлось извлекать их из долгосрочных инвестиций в случае необходимости

Трехшаговая формула удачных инвестиций

Первый шаг. Создание финансовой подушки. Об этом подробно написали выше.

Второй шаг. Мультипликаторы капитала. Он подразумевает спекуляции, чтобы нарастить капитал в ближайшее время – например, превратить ваш миллион рублей в в два миллиона. Есть активы, вложения в которые могут быстро увеличить доход, но они связаны с рисками и могут привести к потере капитала.

С этой целью некоторые инвесторы выбирают свою специфическую нишу – к примеру, трейдинг, инвестиции в криптовалюты, перепродажа недвижимости, Форекс. Этот шаг необходим для ускорения; его можно пропустить, если вы боитесь рисковать и в соответствии с вашей финансовой стратегией накопленного миллиона вам хватит для достижения ваших целей.

Третий шаг. Вложения в активы, которые генерируют пассивный доход. На этом этапе вы вкладываете деньги в стабильные активы с минимальным уровнем риске. Если все сделать правильно, здесь вы можете получить доход, который позволит вам вести привычную жизнь, не работая.

Примеры: эффективно ли?

Если некий располагающий внушительными свободными средствами инвестор получает несколько запросов от разных предприятий, нуждающихся в деньгах, предпочтение всегда отдается фирме, которая готова предложить наименьшие риски при достаточном уровне дохода. Скажем, производственный комплекс – это очевидно надежное вложение денег, поэтому автор такого проекта практически наверняка вскоре найдет деньги, а вот решения в области информационных технологий многим непонятны, поэтому поиск финансирования превращается в немалую сложность.

Преимущественно стартап начинается с частных денег. Классический пример – Google. Чтобы его создать, Брин в начале последнего десятилетия прошлого века вложил 100 000 долларов, а сегодня стоимость фирмы – это многие миллиарды. Не менее наглядная картина складывает при рассмотрении проекта «Телеграм», совсем недавно сформированного Дуровым. Всего несколько месяцев после создания Сети – и вот уже посещаемость исчислялась десятками миллионов пользователей, что определило прибыль компании.

Надежность вклада

Надежность вклада

Вложить большую сумму в банк рискованно, лучше поделить ее на несколько вкладов, разбросанных по 2-3 банкам. Так можно заручиться поддержкой со стороны государства. Действующее, на сегодняшний день, законодательство обязуется вернуть сумму вклада, не превышающую 700 000 рублей.

Воспользуйтесь информацией независимых экспертов.

Вкладывайте свои средства в банки, которые состоят в системе страхования. Это вас несколько обезопасит.

Для определения надежности не стоит доверять одному изученному рейтингу или мнению родственника, подруги, нужно сравнивать. Иногда можно встретить полезную информацию на форумах.

Ширли Кристал Чуа

Основатель и руководитель группы Golden Equator

Хотя почти все цены на активы снизились во время начальной фазы пандемии, инвестиции ESG (Environmental, Social и Governance, то есть окружающая среда, социальное обеспечение и управление) показали лучшие результаты, чем большинство других. Дания, ориентированная на устойчивое развитие, была самым эффективным фондовым рынком в мире в 2020 году с большим отрывом от остальных.

Мы делаем бОльший акцент на компаниях, акциях, облигациях и фондах, которые достигают социальных, экологических и финансовых целей, и мы нацелены на инвестиции, которые помогают экономике, а также целям развития, таким как более чистая окружающая среда, лучшее управление, более безопасные продукты и лучшие, более инклюзивные методы роста и занятости. Мы ожидаем, что эта тенденция ускорится, поскольку устойчивость становится центральной инвестиционной философией для бОльшей части частного капитала.

Вторая область, которую мы внимательно рассматриваем — это технологии. Многие компании извлекли выгоду из новой нормы виртуальных взаимодействий и работы из дома, например, корпоративное программное обеспечение B2B, которое позволяет людям работать удаленно. Эти новые модели поведения также ускорили внедрение и развитие цифровой экономики.

Еще один способ инвестировать: я всегда интересовалась инвестициями в вино. Цены на бургундские вина неуклонно росли в течение последних 20 лет, но это сложное игровое поле. В последние несколько лет я участвовала в благотворительном винном аукционе Hospices de Beaune, организованном аукционным домом Christie’s. Вырученные средства пойдут на пользу больнице, а бутылки могут стать уникальным и оригинальным подарком с индивидуальными этикетками. Выпуск Bordeaux En Primeur 2019 года – еще одно хорошее дополнение в этом году, причем некоторые из них имеют примерно 30% скидку на винтаж 2018 года. Помимо того, что это устойчивая долгосрочная инвестиция с низкой корреляцией по сравнению с акциями и сырьевыми товарами, также приятно пользоваться изделиями, созданными самыми терпеливыми и заботливыми производителями и виноделами.

Вариант первый – объекты недвижимости

Жилая недвижимость обладает бесспорной потребительской ценностью, поскольку удовлетворяет важнейшую надобность любого человека – наличие места для проживания. Коммерческая недвижимость – ключевой актив для бизнеса, вносящий огромный вклад в получение прибыли. Таким образом, инвестицию в недвижимый объект можно считать наиболее привлекательным вариантом для гражданина, обладающего одним миллионом рублей. Самая популярная возможность такого инвестирования – приобретение квартиры или частного жилого дома. Примечательно, что вложения в недвижимость предусматривают два способа заработка – арендный доход и прибыль от перепродажи.

Аренда – предоставление собственного жилья во временное пользование сторонним субъектам на конкретный срок за определенную плату. Это типичный способ получения пассивного дохода, доступный многим обладателям личной недвижимости.

Реализация ранее купленной недвижимости также является привлекательным вариантом заработка.

На практике можно выделить следующие варианты получения дохода от купли-продажи недвижимого объекта:

Стартап

Этим термином принято обозначать молодое предприятие, недавно начавшее проводить операции, активно развивающееся или изучающее предположительно перспективную нишу рынка. Основные отрасли в наше время уже заняты крупными игроками, и новые предприятия, желающие выйти «в большие воды», должны привлечь приличные средства – десятки миллиардов. Поскольку такие возможности есть далеко не у каждого, появилось альтернативное решение, в последние годы особенно востребованное, – это и есть стартап.

Выбирая, куда вложить миллион на короткий срок, можно присмотреться именно к таким проектам. Стартап – это больше идея, нежели реальный бизнес. Ее преимущества – инновации, актуальность, в перспективе – доходность. Владелец стартапа – генератор идеи, который представляет, как воплотить ее в жизнь, но не имеет для этого достаточно денег, поэтому нуждается в инвесторе. Для обычного инвестора стартап обычно кажется слишком непредсказуемым и непонятным, сопряженным с существенными рисками, поэтому поиск денег для инновационного решения – это большая проблема. Тот, кто решит доверить свои средства такой компании, может рассчитывать на хорошие прибыли, но лишь в том случае, если дело удастся.

Инвестируем в себя

Кроме вложений в бизнес-проекты имеет смысл потратиться на собственное образование или приобретение полезной практической профессии.

Разумнее вложиться в востребованные и понятные специальности. Разумеется, финансовый аналитик в перспективе может заработать больше, чем автослесарь или парикмахер, но вход в профессиональную финансовую сферу для обычного человека маловероятен. Поэтому неразумно тратить сбережения на получение диплома престижного ВУЗа с неясными перспективами трудоустройства. Целесообразнее приобрести более приземленную профессию.

Перечислим навыки, которые обязательно пригодятся.

На них стоит потратиться:

- изучение иностранных языков;

- освоение компьютерных премудростей. Базовые знания по офисным и графическим программам повысят вашу конкурентоспособность на рынке труда;

- водительские навыки. Пройдите обучение в автошколе, это обязательно пригодится.

Выводы + полезное видео

Чтобы грамотно вложить миллион рублей, нужно обладать большим количеством знаний и потратить много времени и сил. Кроме изучения инструментов потребуется еще изучить компании, которые будут прямо или косвенно связаны с управлением инвестиционным портфелем.

Исходя из вышесказанного, можно выделить главные моменты в инвестировании:

1. Диверсификация портфеля

Портфель должен состоять из текущего капитала(короткие деньги), сохранной части (консервативные инструменты с долгим сроком) и активной части (рисковые инструменты с высоким потенциалом доходности). Также стоит использовать принцип диверсификацию по виду валют.

2. Ребалансировка

Бумаги в портфеле должны меняться в соответствии с текущей ситуацией на рынке. Регулярность не реже одного раза в полгода.

3. Усреднение

В случае негативного тренда нужно не продавать. А покупать бумаг, это позволяет увеличивать доходность или уменьшать убытки.

4. Реинвестирование.

Использование возможностей сложного процента для повышения общей доходности портфеля.

Если остались вопросы, то рекомендуем также просмотреть видео — «Куда вложить миллион рублей, чтобы заработать»:

И ролик «Куда вложить деньги, чтобы получать ежемесячный доход«:

Итог

Вложение денег в собственный бизнес, открытый по франшизе или с нуля, как и ведение онлайн-проекта – это активные инвестиции, требующие постоянного внимания владельца. Если у частного инвестора есть 500 тысяч рублей, но нет свободного времени, целесообразнее остановить выбор на пассивных инвестициях – приобретении БПИФов, ETF, акций, облигаций. Еще проще открыть обезличенный металлический счет или вложить свободные средства в краудлендинг.

—Автор обзора: Ксения Сафонова — предприниматель , бизнес-консультант, основатель нескольких женских стартапов с нуля, ведет консалтинговый бизнес в Канаде.