Расчет и выплата дивидендов в 2021 году

Содержание:

- Критерии выбора акций при дивидендной стратегии инвестирования

- Дивидендная доходность / коэффициент выплаты

- Pfizer

- Дивиденды и вклады

- Как купить дивидендные акции

- Что такое дивиденды по акциям

- Получение дивидендов

- Дивидендная доходность и дивидендная политика

- Дивиденды различают по следующим признакам

- Налоги и прочие издержки

- Три шага при покупке акций

- Понимание дивидендов

Критерии выбора акций при дивидендной стратегии инвестирования

Для начала небольшое

определение:

Стратегии инвестирования

в акции ориентированные преимущественно

на прибыль получаемую за счёт дивидендов,

принято называть — дивидендными.

Существует ряд, что

называется стандартных характеристик,

рассчитываемых для акций большинства

компаний и позволяющих оценить их

перспективность для инвестора в плане

получения дохода за счёт дивидендов.

К числу этих характеристик

относятся:

- Коэффициент дивидендной

доходности (Dividend Yield,

DY); - Индекс

стабильности дивидендов (Dividend Stability

Index, DSI).

Рассмотрим их

более подробно.

Коэффициент

дивидендной доходности

Данный показатель

отражает ту величину прибыли (выплачиваемую

компанией своим акционерам в виде

дивидендов), которая приходится на

каждую акцию компании. Выражается он в

процентах и рассчитывается по следующей

формуле:

DY =

(Дивиденды /

Стоимость акции) х 100%

Например,

для акций Магнитогорского металлургического

комбината (ММК) стоимостью в 45,23 рубля,

при годовых дивидендных выплатах в 5,34

рубля на одну акцию, дивидендная

доходность будет составлять:

DY = (5,34

/ 45,23) х 100% = 11,86%

Чем это

значение выше, тем большую дивидендную

доходность получает акционер на каждый

рубль вложенного капитала.

Раньше,

до 90-х годов прошлого века, показатель

DY служил одним из критериев

позволяющих инвесторам судить о том

насколько недооценена или, наоборот,

переоценена та или иная акция. Считалось,

что высокое значение DY говорит

о недооценке акций компании, а низкое

— о переоценке.

Затем,

после начала очередного биржевого бума,

данный показатель значительно утратил

свою популярность, поскольку большинство

инвесторов в то время ориентировались

на получение прибыли не за счёт дивидендов,

а за счёт роста курсовой стоимости

акций.

В

настоящее время, когда очередная волна

финансового кризиса приходит на смену

предыдущей и фондовый рынок не балует

инвесторов ростом котировок, показатель

дивидендной доходности вновь становится

актуальным критерием при выборе акций.

Индекс

стабильности дивидендов

Это

довольно важный показатель для тех

инвесторов, которые планируют зарабатывать

преимущественно за счёт дивидендов

(используют дивидендные стратегии). Он

показывает то, насколько регулярно

анализируемая компания выплачивает

своим акционерам дивиденды, а также то,

растёт или нет их размер.

Для

его расчёта используется выборка

исторических данных за последние

несколько лет (как правило используют

период в семь лет). Эти данные по сумме

выплачиваемых дивидендов представляются

примерно в следующем виде:

А

рассчитывается он довольно просто:

DSI

= (N1+N2)/14

N1 –

количество лет из выборки,

когда компания выплачивала дивиденды;

N2 –

количество раз, когда сумма

дивидендных выплат за год превышала

аналогичную максимальную сумму за

предыдущие годы в выборке.

Для

примера рассчитаем DSI для

компаний A, B и C, данные

по дивидендным выплатам которых

содержатся в вышеприведённой таблице.

Компания

A выплачивала дивиденды

каждый год (значение N1=7), при

этом каждый следующий год их размер

увеличивался (значение N2=7). Считаем

индекс стабильности дивидендов:

DSI=(7+7)/14=1

Компания

B платила дивиденды в

течение шести из семи лет (значение

N1=6), но при этом только

один раз (в 2018 году) их размер превысил

максимальное значение за предыдущие

годы выборки (N2=1). Рассчитаем

значение индекса стабильности:

DSI=(6+1)/14=0,5

Компания

C выплачивала дивиденды

все семь лет из рассматриваемой

исторической выборки (N1=7). При

этом три раза (2015, 2017 и 2020 годы) сумма

выплаченных дивидендов превышала

максимальное их значение за предыдущие

годы (N2=3). Значение DSI

при этом равно:

DSI=(7+3)/14=0,71

Обычно считается, что для дивидендной стратегии инвестирования пригодны акции компаний с показателем DSI>0,6. То есть, в приведённом выше примере это компании A и C. Однако следует иметь ввиду, что ориентироваться исключительно на DSI не стоит. Полноценное формирование дивидендного портфеля предполагает более глубокий анализ компаний-эмитентов с учётом многих других параметров и характеристик (см. например статью: «Анализ бухгалтерского баланса компании эмитента акций»).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Основы трейдинга , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Дивидендная доходность / коэффициент выплаты

Доходность по дивидендам и коэффициент выплаты дивидендов (СНП) являются два отношения оценки инвесторов и аналитиков использовать для оценки компании в качестве инвестиций на доходы в виде дивидендов. Дивидендная доходность показывает годовой доход на акцию, которую инвестор получает от выплаты дивидендов наличными, или доходность инвестиций в виде дивидендов на вложенный доллар. Он выражается в процентах и рассчитывается как:

Дивидендная доходность является хорошей базовой мерой, которую может использовать инвестор для сравнения дивидендного дохода от его или ее текущих активов с потенциальным дивидендным доходом, доступным при инвестировании в другие акции или паевые инвестиционные фонды

Что касается общей доходности инвестиций, важно отметить, что увеличение цены акций снижает коэффициент дивидендной доходности, даже если общая инвестиционная доходность от владения акциями может существенно повыситься. И наоборот, падение цены акций указывает на более высокую дивидендную доходность, но может указывать на то, что компания испытывает проблемы, и приводит к снижению общей доходности инвестиций

Коэффициент выплаты дивидендов считается более полезным для оценки финансового состояния компании и перспектив сохранения или улучшения выплаты дивидендов в будущем.Коэффициент выплаты дивидендов показывает процент чистой прибыли, выплачиваемой компанией в виде дивидендов. Рассчитывается по следующей формуле:

ДПРзнак равноТотал дивидендсНет инкомежчере:ДПРзнак равноДивиденд пайоут ратио\ begin {align} & \ text {DPR} = \ frac {\ text {Общие дивиденды}} {\ text {Чистая прибыль}} \\ & \ textbf {где:} \\ & \ text {DPR} = \ text {Коэффициент выплаты дивидендов} \ end {выровнен}Взаимодействие с другими людьмиДНРзнак равноЧистый доход

Если коэффициент выплаты дивидендов чрезмерно высок, это может указывать на меньшую вероятность того, что компания сможет поддерживать такие выплаты дивидендов в будущем, поскольку компания использует меньший процент прибыли для реинвестирования в рост компании. Поэтому стабильный коэффициент выплаты дивидендов обычно предпочтительнее необычно большого. Хороший способ определить, является ли коэффициент выплат компании разумным, – это сравнить его с коэффициентом выплат аналогичных компаний в той же отрасли.

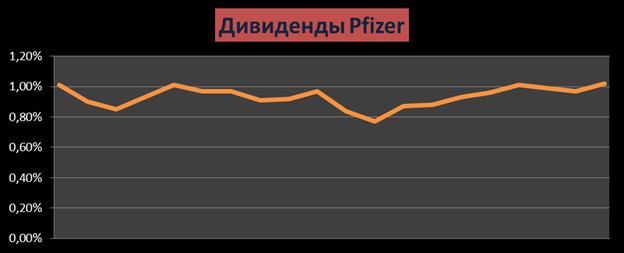

Pfizer

Достойным вариантом для инвестиций в период пандемии является американская фармацевтическая компания Pfizer. Выпущенная ею в кооперации с BioNTech вакцина от COVID-19 крайне актуальна. Деятельность Pfizer диверсифицирована: это онкология, редкие заболевания, вакцины, воспалительные заболевания и иммунология, болезни обмена веществ и сердечно-сосудистые риски, неврология и болевые синдромы. В настоящий момент Pfizer планирует к выпуску 92 препарата, из которых 21 проходит третью (последнюю) фазу испытаний и шесть готовы к регистрации.

Самое интересное — на протяжении последних пяти лет компания стабильно выплачивает ежеквартальные дивиденды. Динамика:

Расчёт:

За 2020 год годовая дивидендная доходность Pfizer составила 4,04 %. С инвестиций размером 1 500 000 рублей мы получали бы 60 600 рублей в год. В месяц — 5 050 рублей. Однако если бы мы приобрели акции компании в нужный момент (в марте), то могли бы заработать на их перепродаже плюс 57 % ‒ 855 000 рублей.

Дивиденды и вклады

По депозиту вы имеете всегда фиксированный процент прибыли, который знаете заранее. По акциям такого никто обещать не может. Если у компании будет «плохой» год или далеко идущие планы по расширению и развитию, про дивиденды можно будет забыть.

Средства (тело депозита), помещенные под проценты в банк, не меняются. Сколько положите, столько и снимите в конце срока вклада (без учета начисленных процентов). Цена акций подвержена очень большой волатильности.

В течении года котировки могут меняться на десятки процентов, причем в любую сторону. Как вверх, так и вниз.

Доходность банковских вкладов практически всегда находится на уровне инфляции. Поэтому депозиты можно рассматривать только как способ сохранения (а не преумножения) капитала.

Так чем же привлекательны акции, по сравнению с банковскими вкладами?

Доля в бизнесе. Покупая акции, вы покупаете частичку бизнеса. Становитесь совладельцем компании (хотя с крохотной долей участия). При росте компании, увеличивается ее стоимость (и соответственно и ваша доля тоже начинает дорожать).

Расширяясь, компания начинает получать больше прибыли. А так как количество акций не увеличивается, доходность на одну акцию возрастает. В итоге, даже имея дивидендную доходность ниже ставок по банковским депозитам сейчас, в будущем она может увеличиться в несколько раз.

Для примера, посмотрите на выплаты дивидендов по акциям МТС.

Дивиденды по акциям МТС за 15 лет

Инфляция. Учитывая постоянный рост цен, получаем, что при вложение денег в банк, первоначальная сумма с каждым годом будет иметь всю меньшую покупательную способность. Подумайте, 10 тысяч рублей сейчас и 10 000 пятнадцатилетней давности — абсолютно разные величины.

Инвестируя в акции, мы вкладываем деньги в реальные активы. Даже не беря в расчет расширение компании и ее бизнеса, априори, их стоимость должна расти хотя за счет инфляции.

Горизонт инвестирования. Самый лучший вариант получения максимального дохода с минимальными рисками — это покупать дивидендные акции на несколько лет.

Таким образом происходит сглаживание рисков скачков котировок на коротких интервалах. И обеспечиваем себя постоянным, все больше увеличивающимся с каждым годом (в идеале) дивидендным доходом.

Это интересно: Как рассчитать доходность облигации — формула

Как купить дивидендные акции

Я покупаю через Тинькофф Инвестиции. Это крупнейший брокер России по количеству клиентов. У него много сервисов для новичков: инвестиционные идеи от аналитиков, рейтинг популярных ценных бумаг, готовые подборки с дивидендными акциями.

Комиссия брокера за сделки от 0,025%. Других сборов, например, за обслуживание счёта, нет. Чтобы узнать, когда компания будет платить дивиденды, можно посмотреть раздел «Календарь инвестора».

Оформить счёт можно онлайн. Заполните заявку и дождитесь, когда сотрудники брокера проверят данные.

По логину и паролю, которые вам пришлют в смс, зайдите в личный кабинет.

Найдите нужные ценные бумаги в каталоге, пополните счёт картой и купите их.

Отслеживать котировки или продать акции можно так же через кабинет.

Читайте: Как стать инвестором на фондовом рынке

Что такое дивиденды по акциям

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

В каком случае выплачивают дивиденды по акциям

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

Сколько дивидендов можно получить по акциям

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Когда происходит выплата дивидендов

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

Получение дивидендов

Паевые инвестиционные фонды и отдельные акции, которые выплачивают дивиденды, являются популярными инвестициями.Однако получение дивидендов – это вопрос времени.Когда компания объявляет дивиденды, она также объявляет дату экс-дивидендов и дату записи.Дата составления отчета – это дата, когда компания пересматривает свой список акционеров, которые получат выплату дивидендов.Поскольку при торговле акциями существует временная задержка, любая продажа акций, которая происходит менее чем за один рабочий день до даты регистрации, не регистрируется, и список акционеров по-прежнему включает имя продающего инвестора.

Дата экс-дивидендов считается за один рабочий день до даты регистрации.Инвестор, который продает свои акции на дату экс-дивидендов или после нее, по-прежнему получает дивиденды, несмотря на то, что они больше не владеют акциями к моменту выплаты дивидендов.Точно так же любая покупка акций, сделанная после даты экс-дивидендов, не имеет права на получение дивидендов.Те же правила, которые применяются к получению дивидендов по акциям, также применяются к паевым инвестиционным фондам.Для получения выплаты инвестор должен владеть акциями фонда додаты экс-дивидендов.

Дивидендная доходность и дивидендная политика

Дивидендная доходность — это отношение выплачиваемых дивидендов к стоимости акции.

Например, если акция стоит 100 рублей, мы владели акцией на протяжении года и сумма выплачиваемых за год дивидендов по этой акции составляет 1 рубль, то дивидендная доходность равна 1% годовых.

Дивидендная доходность — вещь неоднозначная. Выплаты дивидендов могут неравномерно распределяться во времени, меняться в зависимости от ситуации в экономике и внутренних факторов в компании. Например, по результатам 2014 года «Мегафон» заплатил дивиденды с почти годовой задержкой — в декабре 2015 года. Зато в 2016 году «Мегафон» объявил дивиденды по результатам девяти месяцев еще до окончания года и выплатил уже в январе 2017.

По результатам работы за 2018 год «Норильский никель» выплатил более 248 млрд рублей, то есть 1568,54 Р на акцию. Это сумма двух платежей — сначала за первые 6 месяцев, потом по итогам года. На 17 сентября 2019 года цена одной акции — 15 830 рублей. При сохранении объема выплат в будущем дивидендная доходность составит 9,9% годовых, или 8,61% после налогов.

Прошлая дивидендная доходность служит ориентиром. Но в конце концов нас интересует будущая доходность. Для определения будущей доходности нужно знать, каков будет размер дивидендов и будут ли дивиденды вообще. Для этого нужно знать дивидендную политику.

Дивидендная политика — это набор правил, по которым компания определяет размер выплачиваемых дивидендов.

Одни компании четко заявляют, что не планируют выплачивать дивиденды в ближайшие годы. Другие дают витиеватые формулировки, из которых трудно сделать конкретные выводы. Третьи дают конкретные ориентиры в цифрах: 75% чистой прибыли, 50% свободного денежного потока, не менее 28 рублей на акцию.

Примеры дивидендной политики

TCS GROUP (Тинькофф-банк)

Со временем дивидендная политика компании может меняться, так что не нужно воспринимать ее как нечто незыблемое.

В зависимости от стабильности выплат и прозрачности дивидендной политики акция может приобретать черты облигации, давая предсказуемый поток платежей. Например, МТС будет стремиться выплачивать не менее 28 рублей на акцию за год до 2021 года. В такой ситуации, покупая акции МТС по цене около 270 рублей, можно рассчитывать на рублевую доходность чуть больше 10% только за счет дивидендов — конечно, если у компании не возникнут серьезные финансовые сложности.

Если дивиденды зависят от таких показателей, как чистая прибыль, денежный поток, уровень долговой нагрузки или достаточность капитала, то появляется новая задача — оценить размер этих показателей в будущем. У нас тут не клуб дипломированных финансовых аналитиков, поэтому нам доступен единственный способ оценки — это прогнозы самой компании. Прогнозы на будущий год могут содержаться в финансовом отчете по итогам прошедшего финансового года или быть озвучены на телеконференциях для инвесторов.

Инвестирование в акции без возможности влиять на ситуацию в компании — это вопрос веры. Веры в то, что контролирующий акционер будет руководствоваться не только своими сиюминутными нуждами, но последовательно выстраивать предсказуемую для всех акционеров публичную компанию. Вопрос веры в нанятый акционерами менеджмент, экономические прогнозы этого менеджмента и способность эти прогнозы выполнять. Это голосование деньгами за веру в конкретных людей.

Это слишком сложно!

Работа с акциями публичных компаний — она такая: много нюансов, большой риск и не такая уж большая доходность. Если хотите, чтобы всё было просто, покупайте индексные ETF и гособлигации. Серьезно. Не морочьте себе голову.

Дивиденды различают по следующим признакам

1) По частоте выплат:

- годовые;

- полугодовые;

- квартальные.

2) По способу выплат:

- Дивиденды с выплатой в денежной форме;

- Дивиденды с выплатой в виде имущества компании, что должно быть прописан в Уставе организации.

3) По виду акций:

Обыкновенные, условия выплат дивидендов по которым устанавливается советом директоров;

Привилегированные, по которым выплаты регулируются Уставом организации

Важной особенностью привилегированных акций является первоочерёдность по получению дохода перед обыкновенными акциями.. 4) По размеру выплат:

4) По размеру выплат:

- частичные — выплаты производятся частями в течение определённого периода времени;

- полные — выплата производится единовременно.

Сумма выплачиваемых дивидендов зависит от уровня прибыли компании, а также от ее дивидендной политики. Компания может принять решение направить прибыль на выплату дивидендов в полном размере, частично или вовсе ее реинвестировать в бизнес.

Зачастую компании выбирают нечто среднее: часть прибыли выплачивают в виде дивидендов, часть направляют на развитие бизнеса. Собрание акционеров решает, в каких долях распределить доход. Совет директоров устанавливает рекомендованный уровень выплаты дивидендов, который собрание акционеров не может превысить.

Инвестор, вкладываясь в крупные российские компании, может в среднем заработать 5-10% в виде дивидендных выплат. Это значит, что, купив, например, одну акцию стоимостью 100 рублей, инвестор получит от 5 до 10 рублей по дивидендам.

Что касается сроков выплат, то законом они устанавливаются разные для акционерных обществ и для обществ с ограниченной ответственностью. Во втором случае срок выплаты дивидендов может быть прописан в Уставе компании или установлен участниками общества. Стоит иметь в виду, что в решении может не быть конкретной даты выплаты. В таком случае инвестор получит дивиденды не позднее чем через 60 дней со дня принятия решения по срокам.

Акционерные компании выплачивают дивиденды в срок, рассчитываемый от даты определения состава акционеров и ограниченный следующими периодами:

- 10 рабочими днями по выплате дивидендов держателям и доверительным управляющим;

- 25 рабочими днями по выплате остальным держателям акций.

Закон устанавливает случаи, когда акционерная компания может не выплачивать дивиденды, а именно:

- На день выплаты АО считается банкротом или станет таковым после выплаты дивидендов;

- На день выплаты дивидендов стоимость уставного капитала и резервного фонда компании больше суммы чистых активов, а также когда номинальная стоимость привилегированных акций ниже их ликвидационной стоимости.

Физические и юридические лица, получающие дивиденды, должны платить налог, ставка которого регламентируется 284 статьей Налогового кодекса.

Для физических лиц ставки следующие:

- Для резидентов (лица, которые провели 183 и более дне на территории РФ за последний год) – 13%;

- Для нерезидентов – 15%.

Для юридических лиц ставки также определены:

- Российские организации должны платить 13%;

- Российские организации, владеющие 50%-ной и более долей в уставном капитале компании, – 0%;

- Иностранные организации платят по 15%-ной ставке. Иной размер ставки может быть установлен, если есть соглашение об избежании двойного налогообложения.

Налоги и прочие издержки

Получение дивидендов классифицируется как получение дохода. А все доходы физических лиц подлежат налогообложению по ставке 13%.

Брокер, являясь налоговым агентом, самостоятельно будет удерживать с вас нужный размер налога и переводить его в бюджет.

Поэтому, в момент получения дивидендов — на руки вы получите уже очищенную сумму за минусом 13%.

В конце года брокер проводит полный расчет налоговой базы по вашему счету. И может либо удержать дополнительные налоги. Например, полученные за счет прибыли от продажи акций (купили за 100 продали за 150). С 50 рублей возьмут налог.

Либо вернуть излишне уплаченный налог. Например, с полученных дивидендов на сумму 50 000 рублей в течении года, с вас удержали 13% Но по итогам годам вами был получен еще убыток — 30 тысяч. Итого — ваша чистая прибыль составит — 20 000.

А с 30 000 брокер обязан вернуть излишне уплаченный налог — 3 900 рублей.

Если вы имеете право на получение налогового вычета (социальный, имущественный, за лечение, обучение) — то можно запросить у брокера справку по форме 2-НДФЛ и включить ее в общие доходы.

Три шага при покупке акций

Покупать акции на бирже необходимо после проведенного исследования, в котором рассматриваются показатели деятельности и динамика прибыльности компаний, выпускающих ценные бумаги. Перед покупкой необходимо определиться, в какие акции будет проводиться вложение: в российские или иностранные. Это учитывается при выборе биржи, так не у всех брокерских организаций и частных лиц имеется выход на международный рынок ценных бумаг. Крупнейшей российской фондовой биржей является ММВБ, на которой можно купить акции иностранных компаний (Google, Apple), Газпрома, Сбербанка и других.

Важно! Минимальный порог, с каким начинает работать брокер, составляет от 30000 до 100000 рублей. При выборе профессионального участника рынка ценных бумаг ориентирующими факторами должны стать рейтинговая надежность и низкие тарифы посредника

Одним из стабильных посреднических организаций, по аналитическим данным, является Открытие Брокер, который формирует оптимальные инвестиционные портфели по невысоким тарифам за сделку на уровне 0,057 %. При долгосрочном сотрудничестве комиссионные выплаты в год составляют незначительную сумму.

Юридическое оформление сотрудничества с торговым представителем. Для этого необходимо личное присутствие клиента в компании. Процедура заключения брокерского договора аналогична открытию банковского счета (предъявляется гражданский паспорт, заявление об открытии счета). Договор предусматривает открытие брокерского счета на имя инвестора, с которого совершаются все операции на фондовой бирже.

Важно! При заключении договора с брокером необходимо проверять наличие у него лицензии на осуществление посреднических биржевых и дилерских услуг. Этот документ подтверждает профессионализм брокера и право осуществлять деятельность на фондовой бирже в принципе

В каждой стране имеются свои лицензирующие деятельность брокеров организации. В России выдачу лицензий брокерам осуществляют некоммерческие организации РАУФР и КРОУФР.

Процедура оформления договора и открытия брокерского счета не занимает много времени (не более 30 минут). После открытия индивидуального счета (персональной страницы трейдера, инвестора) клиент переводит туда свои денежные средства для дальнейшего участия в торговых сделках на фондовой бирже.

Покупка акций и управление активами, размещенными на брокерском счете. Сделки купли/продажи ценных бумаг можно проводить двумя способами: при помощи распоряжений брокеру или непосредственно через специальный интерфейс QUIK. Данный терминал позволяет просматривать актуальные котировки акций в режиме реального времени и осуществлять сделки онлайн. Модули сервера QUIK устанавливаются на персональный компьютер клиента. В течение 31 дня услуги интернет площадки являются бесплатными, затем устанавливается плата по специальному тарифу.

Поручения брокеру можно давать по телефону (о покупке и продаже акций). В этом случае анализировать котировки, оперативно реагировать на снижение и повышение цены, постоянно мониторить ситуацию, сидя за компьютером, не нужно. От имени клиента все операции будет совершать представитель инвестора – брокер.

Как узнать, куда поступили дивиденды?

По умолчанию дивиденды от всех эмитентов зачисляются на брокерский счет.

Дивиденды зачисляются на банковский счет, указанный в анкете клиента, в том случае, если Вы подавали специальное заявление на перечисление дивидендов на банковский счет.

Понимание дивидендов

Дивиденды – это просто перераспределение прибыли между акционерами. Разница между дивидендами паевых инвестиционных фондов и дивидендами по акциям заключается в том, что дивиденды паевых инвестиционных фондов генерируются базовыми активами, а дивиденды по акциям – результатом прибыльных операций.

Когда отдельная компания получает прибыль, она может решить сохранить эту прибыль, реинвестировать ее в компанию путем финансирования роста или распределить ее среди акционеров в виде дивидендов. На фондовом рынке постоянная выплата дивидендов каждый год считается признаком финансового здоровья компании-эмитента. Паевые инвестиционные фонды являются сквозными инвестициями, то есть любой получаемый ими дивидендный доход должен распределяться между акционерами. Таким образом, выплата дивидендов свидетельствует не о состоянии или успехе данного фонда, а скорее о типах инвестиций в его портфель.

В дополнение к акциям, приносящим дивиденды, дивиденды паевых инвестиционных фондов могут быть результатом процентных облигаций. По большинству облигаций ежегодно выплачивается установленная сумма процентов, называемая купонной ставкой. Купон представляет собой просто процент от номинальной стоимости облигации и может выплачиваться ежемесячно, ежеквартально, раз в полгода или ежегодно. Дивиденды выплачиваются акционерам в соответствии с их долями. Таким образом, фонд, объявляющий дивиденды в размере 50 процентов на акцию, выплачивает 50 долларов инвестору, владеющему 100 акциями.