Топ-10 выгодных дебетовых карт с начислением процентов на остаток и кэшбэком

Содержание:

- Кредитная карта с кэшбэком с льготным периодом

- Рейтинг карт с кэшбэком — дополнительные возможности для каждого

- Что такое кэшбэк

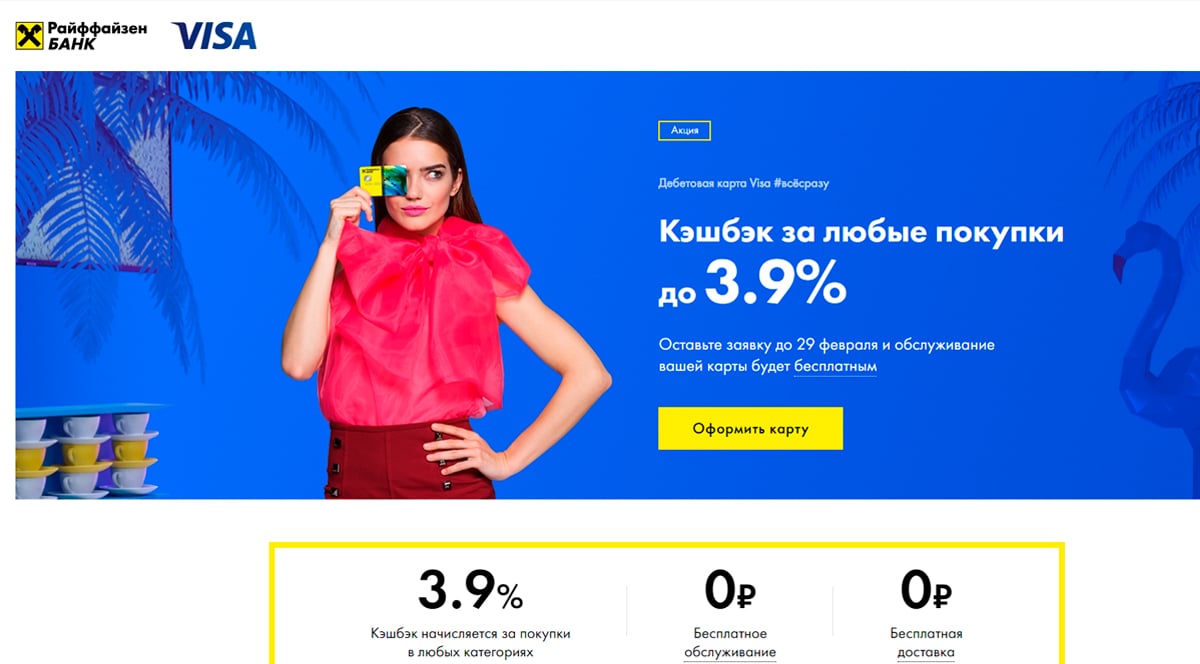

- Райффайзен Банк

- 10 место. Кэшбэк на все (Райффайзенбанк) — Visa

- Сравнение лучших кредитных карт с кэшбэком

- Как оформить кредитку с кэшбеком

- Какие банки еще предлагают высокий кэшбэк

- Как оформить карту с кэшбеком — 5 основных этапов получения карты с кэшбэк

- Особенности проведения процедуры

- Какую карту с кэшбэком выбрать для всех покупок на каждый день?

- Megabonus — Регулярные акции и выгодная реферальная программа

- Дебетовая карта Польза от Home Credit

- Итоги

Кредитная карта с кэшбэком с льготным периодом

Для вас важен длительный период без начисления процентов, чтобы не платить за использование кредитных средств? Тогда вам нужно выбирать кредитки, по которым действует максимальный беспроцентный срок.

Важно помнить, что даже во время грейс-периода при наличии задолженности нужно вносить ежемесячный платеж. А вот за проценты можно не беспокоиться – они не будут начисляться, а значит, есть возможность вернуть долг без переплаты

Обязательно спрашивайте у банковского представителя, на что распространяется грейс-период. Часто бывает так, что он действует только на безналичную оплату товаров и услуг в интернет или розничных магазинах. А за все прочие операции, вроде снятия наличности или денежных переводов надо платить высокую комиссию и проценты.

| Карта | Лимит, руб. | Процентная ставка, в год | Льготный период, дн. |

| Zero | До 150.000 | 10% | До 1100 |

| Халва | До 350.000 | От 0% до 10% | До 1080 |

| 240 дней без процентов | До 700.000 | От 17% до 55,9% | До 240 |

| Универсальная (на сайте АТБ) | До 500.000 | От 15% до 28% | До 120 |

Конечно же, беспроцентный срок до 1100 дней поражает воображение – это можно несколько лет не беспокоиться о переплате, и это действительно так. Но вместе с тем, по кредитке будет доступен очень скромный лимит, да и ставка будет не высока, а вот остальные тарифы заслуживают пристального внимания.

Например, стоимость обслуживания заявлена в пределах от 0 до 10950 рублей в год. Взимают по 30 рублей ежедневно в случае наличия задолженности. Из плюсов отметим бесплатное снятие наличных до 50.000 рублей в день и бесплатную доставку. Стать заемщиком можно в возрасте от 20 до 70 лет без справок.

Рейтинг карт с кэшбэком — дополнительные возможности для каждого

Повышение конкуренции в финансовой отрасли привело к появлению полезных инструментов, которые помогают клиентам банков сократить месячные расходы. Одним из таких нововведений является внедрение в платежные карты кэшбэка — возврата денежных средств в виде баллов, бонусов или денег на баланс плательщика. В зависимости от банка, который оформил карту заказчику, устанавливаются различные условия, согласно которым проводится расчет возвращаемой суммы.

Чем Cash Back выгоден для банка? Все просто — из этого банки извлекают следующие преимущества:

- Заключение контракта со сторонними компаниями, которые нуждаются в привлечении платежеспособной аудитории. При использовании cash back карты от конкретного банка, ему возвращается доля суммы (от 2 до 40%), большая часть которой переводится покупателю.

- Увеличение клиентской базы. Во многих банках выпуск и обслуживание карты выполняется на платной основе. Кроме того, существуют дополнительные комиссии за снятие наличных, перевод на другие счета, пропуск платежа по кредиту и т.д. То есть человек платит за определенные услуги, но при этом получает частичное возмещение при большом количестве покупок.

Виды кэшбэка также развиваются. Сегодня существует множество категорий, к которым можно привязать карту и получать стабильную процентную ставку, вне зависимости от продавца. К примеру, оформить возврат денежных средств при совершении покупок в категории “Красота и медицина”, в которую входят все магазины, реализующие косметику и медицинские приборы, аптеки и т.д. Однако, с каждым днем появляются все новые продукты, из-за чего новичку крайне сложно ориентироваться. Какую карту с кэшбэком выбрать в данной ситуации, которая подойдет именно вам?

Решить эту проблему поможет наш ТОП банковских карт с кэшбэком. Наша команда провела исследование более 100 различных предложений и определила самые выгодные карты с кэшбеком 2019 года от банков, предоставляющих услуги на рынке России. Среди них мы отобрали лучшие варианты, в которых предлагаются наиболее выгодные условия использования и наибольший кэшбэк. Кроме этого, мы провели опрос среди реальных пользователей карт и собрали отзывы. Сопоставив полученные данные, и был сформирован наш рейтинг.

Что такое кэшбэк

Cash back – это очень удобная банковская функция, которая позволяет вам вернуть часть потраченных средств. Возврат представляет собой определенный процент от денег, которые вы потратили на оплату товаров или услуг в партнерских торговых сетях.

Большинство банков устанавливают стандартный размер возврата на уровне 1-3% от суммы покупки. Например, если вы потратите 10000 рублей, то сможете вернуть 100-300 рублей обратно на свой счет. Эти деньги можно использовать для новых покупок, либо для частичного погашения задолженности.

Кроме того, очень многие кредиторы работают с определенными компаниями, магазинами на партнерских условиях. И предлагают своим заемщикам совершать покупки у партнеров с повышенным начислением процентов.

Также могут предлагать более высокий возврат при совершении расходов в «любимых» категориях, которые устанавливает банк или вы сами. Это может быть:

- АЗС;

- Детские товары;

- Аптеки;

- Кафе и рестораны;

- Продукты;

- Сфера красоты;

- Путешествия и т.д.

Райффайзен Банк

Дебетовая карта от Райффайзен Банк удобна не только для хранения личных сбережений, но и поможет получить выгоду. Бесплатно оформите Кэшбэк карту, получите 1.5% кешбэка за любые покупки и ежемесячный доход в размере 4% годовых. Не нужно иметь несколько карт для накопления повышенных баллов. Оплачивайте авиабилеты милями, АЗС и счет в ресторане дебетовой картой банка.

Заведите специальную карточку для подростков в Райффайзен Банк с беспроцентным пополнением и повышенным кэшбеком на все покупки. Для оформления достаточно заполнить онлайн форму и дождаться приезда курьера на следующий день. Одновременно можно открыть счет для хранения и накопления денежных средств. Переводы между счетами доступны в личном кабинете.

Чтобы узнать на какой стадии оформления находится дебетовая карта, зайдите в раздел «Проверка готовности». Снимать наличные можно в банкоматах Райффайзен Банка и компаний-партнеров. Кешбэк карта банка идет с бесплатным обслуживанием в течение всего срока действия. Для удобного управления счетами в 2021 году, оплаты услуг и переводов, скачайте мобильное приложение Райффайзен Банк.

10 место. Кэшбэк на все (Райффайзенбанк) — Visa

10 место

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. Кредитка Райффайзена не предусматривает категорий повышенного кэшбэка. При этом у нее отсутствует лимит на сумму к возврату.

Условия

Условия — стандартные для данной категории.

Использование

Кредитка подойдет для покупок в России и за границей.

Бонусы

Карта предлагает стабильный небольшой кэшбэк.

Надежность

Надежный банк с иностранным участием.

Доступность

Для небольшого лимита не обязательна справка о доходах.

- Размер и условия кэшбэка 1,5% за все покупки без ограничений по сумме

- Размер лимита до 600 000 рублей

- Льготный период до 52 дней

- Процентная ставка от 19% годовых

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания 1 490 рублей в год

- Способ оформления в отделении банка

- Сроки оформления 1-3 дней

Преимущества

- Повышенный кэшбэк в других странах

- Бесплатные SMS-уведомления

- Не обязательно подтверждение дохода

Недостатки

Нет категорий повышенного кэшбэка

Подробнее

По каким условиям выбирать кредитную карту с кэшбэком?

| Название, банк, платежная система | Тип карты | Стоимость обслуживания | Размер и условия кэшбэка |

| Можно все (Росбанк) – Visa | Кредитная | 948 рублей в год | 1% за все покупки, до 10% в в избранных категориях (можно менять каждый месяц), максимум 5 000 рублей в месяц |

| Универсальная (АТБ) — MasterCard | Кредитная | Бесплатно | До 10% в категориях «Автокарта», «Дом-ремонт» «Развлечения» или «Семья», или 2% за все покупки, максимум — до 2 000 рублей в месяц в зависимости от категории |

| МТС Деньги Weekend (МТС Банк) — MasterCard | Кредитная | 1 200 рублей в год | 1% за все покупки, 5% в кафе, ресторанах, кино и такси, максимум 3 000 рублей в месяц |

| Кредитная | 199 рублей в месяц | 1% за все покупки, до 10% в зависимости от общей суммы трат — в одной из 9 категорий повышенного кэшбэка (выбирается автоматически по наибольшей сумме трат) | |

| Яндекс Плюс (Альфа-Банк) — MasterCard | Кредитная | первый гож — бесплатно, далее — 990 рублей в год | 1% за все покупки, 5% в категориях «Рестораны», «Развлечения», «Образование» и «Спорт», 10% в избранном сервисе Яндекса (меняется каждый месяц), 5% в прочих сервисах Яндекса, 6% на travel.alfabank.ru, максимум 6 000 рублей в месяц |

| Кредитная | 99 рублей в месяц | До 3% (Авиабилеты, отели), 2% (Связь, дом, ремонт, бытовая техника), 1% за прочие покупки при сумме трат от 10 000 рублей в месяц | |

| Дорожная (Росгосстрах Банк) — MasterCard | Кредитная | Бесплатно при сумме покупок от 30 000 рублей в месяц, иначе — 349 рублей в месяц | При сумме трат от 5 000 рублей в месяц — 7% в категориях «Авто», «Рестораны» и «Развлечения, максимум 3 000 рублей в месяц, 1% за прочие покупки, максимум 3 000 рублей в месяц |

| Cash Back (Ситибанк) – MasterCard | Кредитная | первый год — бесплатно, далее — 950 рублей в год | 1% за все покупки, 5% у партнеров, месячный бонус — 20% от суммы кэшбэка за месяц при сумме трат от 10 000 рублей |

| Emotion (Ак Барс) — Visa, MasterCard | Кредитная | бесплатно при сумме трат от 15 000 рублей в месяц, иначе — 199 рублей в месяц | 1% за все покупки, при сумме трат от 20 000 рублей в месяц — 1,25% |

| Кэшбэк на все (Райффайзенбанк) — Visa | Кредитная | 1 490 рублей в год | 1,5% за все покупки без ограничений по сумме |

Правильно выбранная кредитная карта с кэшбэком станет удобным инструментом для повседневных покупок

При ее оформлении в первую очередь обратите внимание на условия кэшбэка — размер начислений и категории, в которых он возвращается. Важны и другие условия кредитки — например, льготный период, процентная ставка и стоимость обслуживания

По итогам сравнения наиболее выгодным предложением среди кредитных карт с кэшбэком является Можно все от Росбанка. Она возвращает до 10% в категории на выбор держателя. Кредитка быстро выпускается, и ее можно оформить без справки о доходах. Единственный недостаток — сложные условия получения повышенного кэшбэка.

Рекомендовано для вас

Какие существуют виды кредитных карт

Бонусные карты и их особенности

Тестируем кредитную карту Платинум от Русского Стандарта

Чтобы понять, какая кредитка с кэшбэком будет лучше для вас, определитесь с тем, где вы собираетесь ее использовать. Для ресторанов и кафе подойде Альфа-Банк, для автомобильных расходов — РГС Банк, для повседневного использования – Росбанк, ГПБ и МТС Банк. Можно отметить карту АТБ из-за простых условий повышенного кэшбэка.

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Сравнение лучших кредитных карт с кэшбэком

Предлагаем сравнить карты помимо размера кэшбэка по ряду других параметров, непосредственно влияющих на выгодность использования.

| Наименование | Размер кэшбэка | Лимит (руб.) | Льготный период (в днях) | Обслуживание |

| до 25% | до 1000000 | 111 | от 0 Руб. | |

| до 30% | до 700000 | 365 | от 0 руб. | |

| до 10% | до 350000 | до 18 месяцев | от 0 руб. | |

| до 10% | 700000 | 55 | 990 руб. | |

| до 20% | 1000000 | 110 | от 0 руб. |

Важно отметить, что большинство банков предлагают максимальный кэшбэк не на все покупки, а только на определенные категории товаров или на покупки у партнеров. Кроме того, начисления происходит не реальными рублями (исключение УБРиР), которые можно потрать сразу, а баллами – эквивалентом рублям.

Как оформить кредитку с кэшбеком

Пользуясь сервисом по подбору финансовых предложений, вы легко отберете лучшие кредитные карты с кэшбеком, а прямые ссылки на официальные сайты банков исключают шанс столкновения с мошенниками. Чтобы оформить кредитную карту с кэшбеком:

После получения и активации кредитной карты нужно выбрать основную категорию кешбека с самым высоким процентом возврата. Это можно сделать в личном кабинете онлайн банкинга или попросить сотрудника банка назначить предпочитаемую категорию покупок по карте.

Используйте сервис по подбору финансовых предложений Микрокредитор для подбора и оформления кредитной карты с cashback. Информация на сервисе постоянно обновляется, по каждому кредитному предложению выкладываются актуальные условия и требования к заемщикам.

Какие банки еще предлагают высокий кэшбэк

В России действует более 400 банков, и многие из них предлагают карты. Кэшбэк есть далеко не у всех из них, а самые выгодные условия предлагают буквально несколько банков.

Мы попробовали сравнить между собой предложения по самым популярным картам с кэшбэком. Судить о том, выгодны ли их предложения, достаточно сложно, поэтому банки будут идти в алфавитном порядке:

| Банк | Карта | Кэшбек на все покупки | Кэшбек в отдельных категориях | Проценты на остаток | Стоимость обслуживания (в год) | Минимальная стоимость обслуживания (с учетом всех предложений) |

|---|---|---|---|---|---|---|

| Альфа-Банк | Cash Back | 0,5% (если тратить больше 70 тысяч рублей в месяц — 1%) | 2,5-10% (АЗС, кафе и рестораны) | 1% (если в месяц делать покупок на 10 тысяч рублей и больше) — 6% (если сумма покупок больше 70 тысяч рублей) | 1200 рублей | Бесплатно (если на карте не меньше 30 тысяч рублей, или сумма покупок за месяц больше 10 тысяч рублей) |

| Банк Открытие | Opencard | 1% (если тратить больше 5 тысяч рублей в месяц, плюс по 1% за оплату в мобильном банке на 1 тысячу и остаток на счете от 100 тысяч рублей) | Бонусных категорий нет | Проценты не начисляются | Бесплатно (за выдачу взимается 500 рублей, которые возвращаются бонусами после покупок на 10 тысяч рублей) | Бесплатно |

| Восточный Банк | Кэшбэк | 2% (или 1%, если включать бонусные категории) | 10% (АЗС или развлечения на выбор) | 4% (если остаток больше 10 тысяч рублей) | Бесплатно (плата за выпуск 1000 рублей) | Бесплатный выпуск карты не предусмотрен |

| ВТБ | Мультикарта | 1% | 10% (кафе и рестораны) | 1% (от 5 тысяч рублей), 2% (от 15 тысяч рублей), 6% (от 75 тысяч рублей) | 2988 рублей | Бесплатно (если сумма покупок в месяц от 5 тысяч рублей, или на карту приходит пенсия) |

| ОТП Банк | Можно все | 1,5% | 10% (Такси, кинотеатры, рестораны) | 5% (от 5 тысяч рублей), 5,5% (от 200 тысяч рублей), 7% (от 1 миллиона рублей) | 2388 рублей | Бесплатно (если сумма покупок в месяц от 30 тысяч рублей, или остаток не ниже 50 тысяч рублей, или по 15 тысяч рублей — оба параметра) |

| Промсвязьбанк | Твой кэшбэк | 1% | 5% (рестораны, аптеки, кинотеатры и т.д.) | 5% (на выбор — проценты на остаток или повышенный кэшбэк на бонусные категории) | 1788 рублей | Бесплатно (если сумма покупок за месяц больше 20 тысяч рублей) |

| Рокетбанк (на базе Киви-банка) | Дебетовая (Уютный Космос) | 1% | 10% (категории можно выбрать) | 4,5% | Бесплатно | Бесплатно |

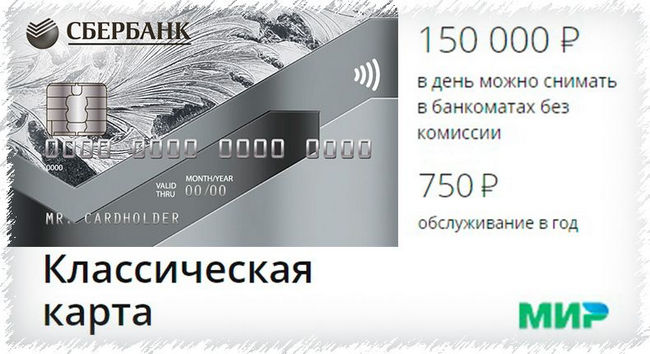

| Сбербанк | Классическая карта Сбербанка | 0,5% (если тратить больше 5 тысяч рублей в месяц) | 10% (несколько категорий), до 30% в магазинах-партнерах | Проценты не начисляются | 750 рублей в первый год, 450 рублей в последующие годы | Возможностей нет |

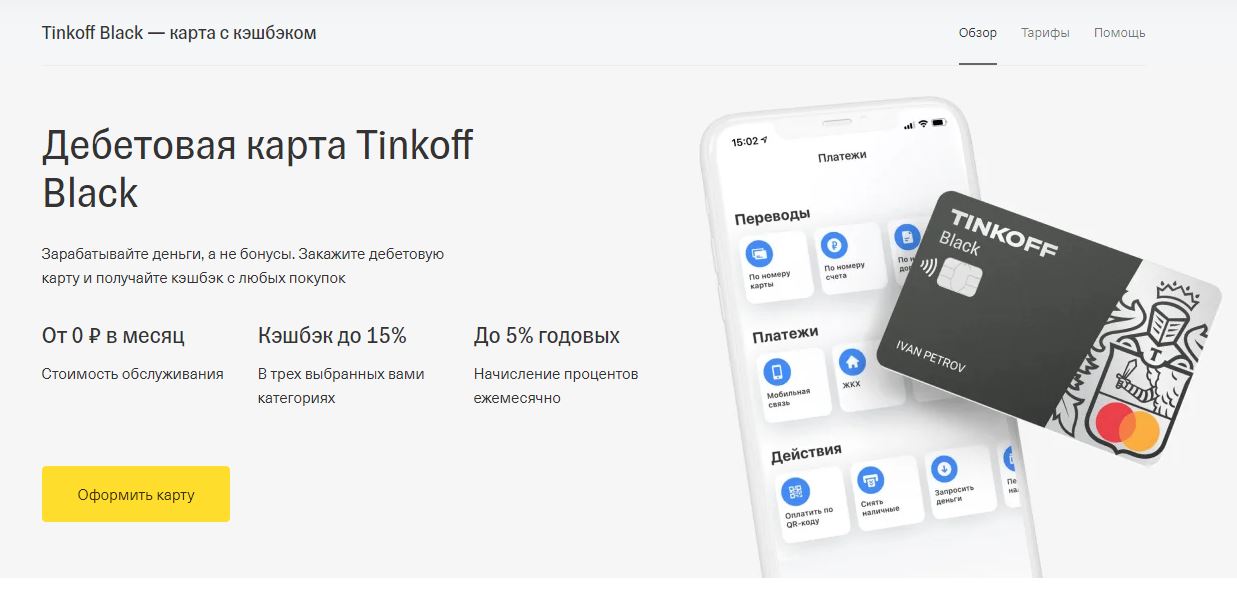

| Тинькофф Банк | Tinkoff Black | 1% | 5% (категории можно выбирать), 3-30% по акциям | 6% (если в месяц делать покупок на 3000 рублей и больше) | 1188 рублей | Бесплатно (если на карте не меньше 30 тысяч рублей, или если есть выданный кредит) |

| Хоум Кредит | Польза | 1% | 3% (АЗС, Кафе, Путешествия), 5-10% в магазинах-партнерах | 7% (если в месяц делать покупок на 5000 рублей и больше) | 1188 рублей | Бесплатно (если на карте не меньше 10 тысяч рублей, или в месяц сумма покупок больше 5000 рублей, или если карта зарплатная) |

| Яндекс.Деньги | Яндекс.Карта | 1% на покупки в интернете, 5% на каждую пятую покупку картой | 5% (в категориях месяца) | Проценты не начисляются | Бесплатно (стоимость карты 300 рублей на 3 года) | Возможностей нет |

Как видно, предложения разных банков направлены на разные группы клиентов. Они предлагают разные условия касательно бонусных категорий покупок, начисления процентов на остаток, стоимости обслуживания.

Более того, у них разные условия использования полученного кэшбэка:

- Хоум Кредит, Тинькофф банк, Альфа-банк, ОТП, ВТБ, Промсвязьбанк и Восточный в той или иной форме позволяют обменять баллы на «живые» рубли по курсу 1:1;

- Открытие и Рокетбанк позволяют применить бонусы при оплате по карте на сумму не менее 3000 рублей;

- Яндекс.Деньги позволяют оплачивать баллами покупки в интернете, причем только в некоторых магазинах (а также налоги), но без ограничений на стоимость покупки.

Выбрать тот или иной вариант по-прежнему непросто – каждый банк ориентируется на определенный профиль «идеального» клиента, а другие не смогут ощутить все преимущества.

Поэтому попробуем посчитать, сколько удастся заработать на картах с кэшбэком при разных форматах использования.

Как оформить карту с кэшбеком — 5 основных этапов получения карты с кэшбэк

Оформление банковской карты с кэшбэком мало чем отличается от получения любого другого пластика. Тем не менее существуют некоторые особенности этой процедуры. Чтобы справиться с процессом с первого раза, стоит ознакомиться с подробной инструкцией.

Этап 1. Выбор кредитной организации

Сегодня оформить карту с кэшбэком предлагает огромное количество банков. Поэтому найти подходящее предложение сможет каждый. Однако выбрать из различных программ лучшую бывает непросто. Приходится проводить анализ и сравнения условий в большом количестве банков.

Чтобы сделать правильный выбор, важно тщательно изучить представленную информацию. После этого осуществляется отбор не менее 3-х банков

Следующим действием должно стать изучение отзывов о выбранных кредитных организациях в интернете. Однако не стоит доверять им на 100%, так как часть из них могут быть заказными.

Этап 2. Выбор карточного продукта

Важно обращать внимание не только на процент возврата, но и на условия его выплаты:

- стоимость обслуживания карты;

- устанавливаемые ограничения и дополнительные требования;

- список бонусных программ.

Выбирая карту с кэшбэком, важно опираться на собственный образ жизни. Чтобы сделать правильный выбор, следует определить, какие расходы будущий владелец осуществляет регулярно

Далее останется сравнить эти категории с теми, по которым осуществляются возвраты с использованием выбранных карт. Только так можно понять, какая из них будет оптимальной.

Следует помнить, что выбирая карту с высоким уровнем кэшбэка по практически неиспользуемым категориям, на высокие возвраты рассчитывать не стоит. Чтобы пластик оказался действительно выгодным, его стоимость не должна превышать размер получаемого кэшбэка.

Этап 3. Оформление заявки

Когда карта с кэшбэком будет выбрана, останется оформить заявку. Сделать это можно несколькими способами:

- при личном посещении отделения банка;

- звонком в колл-центр;

- через интернет на сайте кредитной организации.

Независимо от того какой вариант будет выбран, для оформления заявки обязательно понадобится паспорт. Сведения из него необходимо внести в предложенную форму.

Оформление пластика на таких условиях позволяет существенно облегчить процедуру получения

Однако важно быть предельно внимательным и еще до отправления заявки изучить все документы и условия, размещенные в офисе кредитной организации или на ее сайте

Этап 4. Получение карты с функцией cash back

Когда заявка будет одобрена, останется дождаться изготовления карты. Длительность этого процесса зависит от условий, предусмотренных выпускающим банком. В среднем на российском рынке он равен от 1 до 10 дней.

Однако при обращении в офис банка, где имеется процессинговый центр, можно получить карту в течение нескольких часов.

При оформлении пластиковой карты в режиме онлайн о её готовности будущему клиенту чаще всего сообщают посредством смс. После его получения останется посетить отделение банка и получить карту. Некоторые кредитные организации самостоятельно доставляют пластик по адресу, удобному для клиента.

Прежде чем отправиться за картой, стоит ещё раз уточнить, в какое время её можно получить, а также какие документы при этом потребуются. Такой подход поможет забрать карту быстро и с первого раза.

Этап 5. Начало использования карты и получение кэшбэка

Когда карта оформлена, остается только рассчитываться ею, чтобы получать кэшбэк

Важно помнить об условиях его начисления и не забывать их соблюдать. Возврат осуществляется в течение срока, определяемого правилами обслуживания карт

Руководствуясь представленной инструкцией, можно без труда оформить карту с кэшбэком и научиться пользоваться ею с максимальной выгодой.

Особенности проведения процедуры

Если вы определились с самой выгодной дебетовой картой с кэшбэком, можете приступать к оформлению. Для этого нужно совершить несколько простых действий:

- Определитесь с подходящим банковским предложением и зайдите на официальный портал компании;

- Изучите условия оформления и всю доступную информацию о пластике;

- Перейдите в отдельный раздел с заявкой и заполните ее, а после – проверьте правильность ввода данных;

- Пройдите проверку банка;

- Укажите вариант получения пластика;

- Отправьте анкету и дождитесь решения компании;

- После одобрения анкеты, дождитесь выпуска и доставки карты.

Как показывает практика, на рассмотрение анкет по дебетовым банковским картам уходит не больше пары часов и 95% клиентов могут рассчитывать на положительный ответ. После этого, пластик изготовляют и доставляют в течении пары дней. В случае карт с индивидуальным дизайном, требуется немного больше времени, около недели. Получить пластик можно лично в офисе компании, по почте или курьерской доставкой к дому. После этого, нужно его активировать, совершив одно действие с пином. Для этого зачастую используют банкомат, терминал или приложение.

Несмотря на то, что взять лучшие дебетовые банковские карты могу почти все клиенты, есть случаи, когда пользователи получают отказ. Среди основных причин:

- Были введены неправильные или неправдивые данные;

- Карта оформляется на подставное лицо;

- Клиент не прошел проверку банка;

- У пользователя есть проблемы с банками, непогашенные задолженности и негативная кредитная история;

- Клиент не подходит под требования компании или предоставил не все документы.

В ТОПе дебетовых карт с кэшбэком есть множество предложений, среди которых каждый сможет найти для себя идеальный вариант, поэтому отчаиваться не стоит. Главное – не отправлять сразу несколько заявок в разные компании, потому что вас могут принять за мошенника!

Какую карту с кэшбэком выбрать для всех покупок на каждый день?

Выбирать карточку для экономии на покупках надо индивидуально для каждого человека. Это связано с тем, что суммы и характер расходов могут существенно отличаться. Для выбора оптимального карточного продукта надо определиться со следующими моментами:

- Категория, в которой совершается больше всего покупок. Зная ее, можно легко найти, какая карта дает кэшбэк больше именно в этой категории. Но дополнительно надо учитывать и сумму других расходов, чтобы по ним также получить приемлемую экономию.

- Суммы расходов. Некоторые карточки максимальное вознаграждение позволяют получить только при тратах больше определенной суммы. Кроме того, обслуживание карточки при невыполнении условий по минимальным оборотам может оказаться платным.

- Тип используемых средств – собственные или заемные. Кредитки часто позволяют получить больше бонусов. Но не все могут пользоваться ими аккуратно и погашать задолженность до момента окончания грейс-периода, а проценты легко могут оказаться больше экономии.

Оптимальный вариант – завести несколько карточек и выбирать самую выгодную непосредственно перед покупкой. Но для исключения потерь придется выбирать продукты с бесплатным обслуживанием или простыми условиями для отсутствия регулярных платежей.

Лучшие карты с кэшбэком в 2021 году позволят вернуть часть средств, потраченных на покупки. Но каждому человеку надо тщательно выбирать для себя оптимальный продукт, чтобы получить максимальную экономию, и обязательно изучить все условия по нему. Часто лучшим вариантом станет использование сразу нескольких карточек для увеличения выгоды в отдельных категориях покупок.

Megabonus — Регулярные акции и выгодная реферальная программа

Мегабонус – один из крупнейших, который я включил в рейтинг кэшбэк-сервисов, работающих по всему миру. В его каталоге более 950 магазинов с кэшбэком, среди которых АлиЭкспресс, Летуаль, Wildberries, Буквоед, Спортмастер, Розетка, Адидас, Связной и многие другие онлайн-маркеты. Интерфейс доступен на русском, испанском и английском языке.

Я пользуюсь Мегабонусом уже более 2-х лет и точно могу сказать о его плюсах:

- Программа «Приведи друга», благодаря которой можно получать до 50% с кэшбэка реферала;

- Регулярные акции, появляющиеся на Главной странице сайта;

- Повышенный кэшбэк до 40% с покупки;

- Небольшая минимальная выплата, составляющая $1,5;

- Интерфейс удобный и понятный даже новичку, не знакомому с сервисами возврата денег.

Регистрация быстрая и бесплатная. Вывод осуществляется на электронные кошельки Яндекс Деньги, Webmoney, QIWI. Жители Украины и России могут вывести деньги на карты банков страны, но в таком случае минимальная сумма составит $15. Для вывода средств можно использовать счёт мобильных операторов Билайн, МТС, Мегафон, Теле2.

Дебетовая карта Польза от Home Credit

Основные параметры:

- Кэшбэк:

- 3% — в категориях «АЗС», «Кафе и рестораны», «Аптеки»

- 1% — за любые покупки

- до 10% — у партнеров банка

- Процент на остаток

- 6% — на остаток до 300 000 рублей

- 3% — на сумму превышения 300 000 рублей

- Снятие наличных в сторонних банкоматах – бесплатно

- Перевод в другой банк – 10 рублей

- СМС-оповещения об операциях – 59 руб/мес

- Обслуживание карты – бесплатно при соблюдении условий, в прочих случаях 99 руб/мес

Кэшбэк по карте начисляется в следующих категориях:

- 3% — за покупки на АЗС, в аптеках, в кафе и ресторанах

- 3% — в дополнительных категориях, которые можно подключить за бонусные баллы

- 1% — за остальные покупки

- до 10% — у партнеров банка

Кэшбэк начисляется баллами обычно в среднем в течение 4-5 дней после совершения операции. Максимальный срок начисления составляет 45 дней. Полученные баллы можно обменять на рубли. Для этого нужно компенсировать любую операцию по карте на сумму от 500 рублей.

При этом вы можете максимально за месяц получить 3 000 баллов за покупки в категориях повышенного кэшбэка (АЗС, аптеки, рестораны) и 2 000 баллов за остальные покупки.

Срок действия баллов составляет 1 год со дня их начисления.

Помимо кэшбэка карта Польза позволяет получать процент на остаток. Стандартная ставка 6% годовых, но по акции можно получить 10%.

Обслуживание карты бесплатно в первый месяц. За все остальные для бесплатного обслуживания нужно тратить не менее 5 000 рублей в месяц или иметь на карте 10 000 рублей. В противном случае стоимость владения картой Польза составит 99 рублей в месяц.

Итоги

Теперь отдельно рассмотрим карты, наиболее оптимальные для разных целей, ведь у всех таких продуктов есть свои сильные и свои слабые стороны – и выбирать их стоит в зависимости от ваших потребностей и задач. Так что относитесь к этому рейтингу карт с кэшбэком исключительно как к приблизительному ориентиру.

Дебетовые карты с максимальным кэшбэком

Наибольший кэшбэк в среднем в первые месяцы использования – у Сверхкарты+ от Росбанка, там он составляет до 7% на все категории товаров – это самый высокий кэшбэксреди аналогов

Если же говорить про постоянный кэшбэк, то стоит обратить внимание на Дебетовую карту от Райффайзен Банка (до 3,9% на всё) и кредитную карту того же банка (5% на всё).

Лучшие бесплатные карты с кэшбэком

Учтите, что полностью бесплатных карт с кэшбэком практически не бывает – везде есть какие-то условия, вроде неснижаемого остатка или минимальных затрат. Единственной популярной по-настоящему бесплатной картой можно назвать Моментум от Сбербанка

Важно – подключение к нему кэшбэка может занять до 5 дней.

Также обратите внимание на Яндекс.Деньги и Кукуруза.

Лучшие карты с кэшбэком за отели

Для путешествий лучше воспользоваться или картами, которые дают возможность получить сертификаты OZON.Travel (например, Сбербанк или Уралсиб), или специализированными картами путешествий. Например, Travel-карта от Открытия позволяет возвращать до 4% от покупок – и тратить их на гостиницы, это самый выгодный кэшбэк в такой категории.

Максимальный кэшбэк за путешествия

Одной из лучших кэшбэк-карт для путешествий является карта Уралсиба с подключенным пакетом услуг «Турбо». Она даёт:

- Повышенный возврат средств за сертификаты OZON.travel.

- Бронирование гостиниц, авиа и жд-билетов.

- Бесплатная страховка при выезде за рубеж до 30 000 евро.

- Бесплатно 2 прохода в год в бизнес-залы аэропортов Lounge Key.

Лучшие карты с кэшбэком на АЗС

Лучшими вариантами для возврата средств при приобретении бензина будут:

- Карта от Альфа-Банка с возвратом до 10% от покупок на АЗС.

- Мульткарта ВТБ с возвратом до 10% от покупок на АЗС.

- Дебетовая карта Сбербанка с возвратом до 10% от покупок на АЗС.

Лучшие карты с кэшбэком на все покупки

Если вы хотите взять универсальный продукт, то оптимальнее всего будет Дебетовая карта от Райффайзен Банка – до 3,9% на все виды покупок

Если вам удобны кредитные карты, то обратите внимание на Кредитную карту того же банка – там кэшбэк до 5%.

Лучший кэшбэк за оплату мобильной связи

Если вы собираетесь брать карту для частой оплаты мобильной связи, берите продукты самих мобильных операторов (Билайн, МТС и так далее). Зачастую они делят счёт со счётом вашего мобильного телефона, потому вы можете просто кидать деньги на карту, получать хороший кэшбэк и параллельно всегда иметь средства на сотовом.