Реинвестирование процентов

Содержание:

- Куда инвестировать нищеброду?

- Как работает механизм реинвеста

- Понятие «реинвестиций». Суть процедуры повторного вложения средств

- Механизм действия

- Что такое реинвестирование простыми словами

- Можно ли реинвестировать бесконечно?

- Выгодно ли вкладчику реинвестирование?

- Условия успеха и как реагировать на рынок

- Формы

- Виды реинвесстиций

- Франшизы

- Что такое реинвестирование простыми словами

- Условия успешного реинвестирования

- Виды

- Реинвестирование в облигациях

- Формулы и методы расчета

- Реинвестиции на реальных примерах

- Реинвестирование: простыми словами

- Виды реинвеста и его цели

- Капитализация процентов

- Формулы расчёта

- Реинвестирование с использованием иных финансовых инструментов

- Понятие

- Заключение

Куда инвестировать нищеброду?

Относительно сумм инвестиции существует два основных мнения:

- Инвестировать нужно небольшую часть дохода 10, 20, 30 процентов. Такая точка зрения и большинства людей.

- Инвестировать нужно большую часть дохода – 90, 80, 70 %. Это довольно редкая точка зрения, характерная для инвесторов нового поколения.

Такая стратегия подходит больше всего предпринимателям и бизнесменам. Наемным сотрудникам довольно сложно повлиять на размер своих источников дохода. Давайте рассмотрим на примере. Например, я начинающий инвестор, такой «нищеброд» с доходом в 100 000 в месяц, при этом 80% своего дохода я буду инвестировать в свой же бизнес и свое развитие.

Есть еще один предприниматель, который зарабатывает побольше, порядка 1 000 000 в месяц при этом только 30% дохода возвращает в работу. Предположим, что мы работаем в одной сфере и обладаем схожим уровнем опыта и знаний. Доходность нашего бизнеса тоже одинаковая – 100 % в год. Как будет развиваться события во времени?

Как работает механизм реинвеста

Простой пример реинвестирования – это накопительный депозит.

Клиент банка открывает счёт и вносит деньги на депозит, в течении года он может снять набежавший процент. Но он этого не делает. К депозиту суммируется полученный процент и на второй год вкладчик получит процент уже с новой суммы.

Если Вы инвестируете 30 тысяч долларов под 10%, то в первый год Вы получите 3 тысячи. Если Вы их не забираете, то на второй год 10% рассчитываются уже с 33 тысяч. В конце третьего года Вы получите 3,3 тысячи, на 3 год – 3,63 тысячи.

Данный пример не учитывает ежемесячную капитализацию процентов, а лишь годовую. Подсчитать свой возможный доход при ежемесячной капитализации Вы можете, воспользовавшись инвестиционным калькулятором.

Эффективность реинвестирования особенно видна на длительных промежутках от 5 лет.

Рекомендуется постоянно реинвестировать часть прибыли для улучшения своего финансового состояния и получения пассивного дохода.

Понятие «реинвестиций». Суть процедуры повторного вложения средств

Для понимания сути процесса повторного вложения средств, необходимо разобраться с понятием «реинвестирования».

Для понимания сути процесса повторного вложения средств, необходимо разобраться с понятием «реинвестирования».

Представим, что вы вложили некую сумму в строительство гостиницы и будете получать 5% от ее прибыли (ежемесячно), но только после сдачи постройки в эксплуатацию.

Вы, естественно, можете остановиться на 5%, а можете инвестировать эти деньги повторно, что будет намного выгоднее.

«Реинвестициями» называются повторные вложения прибыли, полученной в ходе инвестирования от первичных вкладов.

Инвестор вправе реинвестировать весь свой доход (полное реинвестирование) или вкладывать повторно часть суммы (частичное реинвестирование).

Вложения могут проводиться как в сферу первичных инвестиций, так и в открытие совершенно другого бизнеса.

Таким образом, 5% средств от месячной прибыли гостиницы Вы можете вложить в строительство нового отеля или в благоустройство существующего бизнеса, что также принесет дополнительный заработок.

Основной целью реинвестирования является максимальное и быстрое увеличение совокупного дохода путем повышения эффективности работы данного дела или открытия нового бизнеса.

Исходя из объектов инвестирования, выделяют реальные инвестиции и финансовые вклады.

Исходя из объектов инвестирования, выделяют реальные инвестиции и финансовые вклады.

Первый вариант предусматривает инвестирование в реальные активы, которые связаны с операционной деятельностью крупных коммерческих организаций.

Финансовые инвестиции – это капиталовложения в финансовые инструменты, которые часто не имеют физического выражения, к примеру, ПАММ-счета, ценные бумаги и т.п. Финансовые инвестиции могут носить как долгосрочный, так и спекулятивный характер. Одной из форм финансовых вкладов являются долговые ценные бумаги (облигации).

Краткосрочные финансовые инвестиции помогают получить доход в четко фиксированный период времени, долгосрочные – позволяют «преследовать» стратегические цели, направленные на участие в управлении бизнесом.

Механизм действия

Прочитала очень поучительную историю, которая хорошо иллюстрирует механизм сложного процента.

Сумма прибыли зависит от процентной ставки (купонов, дивидендов), суммы первоначальных и последующих инвестиций, частоты начисления процентов и срока инвестирования. Чем больше перечисленные параметры, тем больший доход получит инвестор. Рассмотрим, как работает механизм на примере трех стратегий:

- 30-летний мужчина вкладывает 100 000 руб. на 30 лет под 10 % годовых. Не снимает доход и не пополняет капитал. В 60 лет полностью получает всю сумму.

- Тот же мужчина, но ежегодно он планирует пополнять счет на 50 000 руб. Остальные условия не меняются.

- Мужчина открывает своей дочери, которой 10 лет, счет и кладет на него всего 10 000 руб. под 10 % годовых с ежегодным пополнением на 10 000 руб. Сначала отец, а потом сама дочь четко следуют намеченному плану. Дочь планирует копить до своего 60-летия, т. е. 50 лет.

Посмотрим, кто больше накопит к своему юбилею при условии, что доход начисляется раз в год.

| 1-й вариант | 2-й вариант | 3-й вариант |

| 1 744 940,17 | 9 969 558,58 | 12 812 878,19 |

Сложный процент работает не только на вкладах, но, как я уже говорила, и в других инструментах. В каждом из них есть свои нюансы, их и рассмотрим.

Что такое реинвестирование простыми словами

Вопрос о том, что делать с прибылью от инвестиций, для каждого инвестора стоит по-своему. Кто-то хочет получать пассивный доход и тем самым добиться финансовой независимости — и это нормально, ведь одна основных целей инвестирования — заставить деньги делать деньги.

В свою очередь, реинвестирование позволяет максимально увеличить возможную доходность инвестиций. Итак, тема сегодняшнего разговора:

Простой пример: вы вложили 100000 валютных единиц в банк на 12 месяцев с доходностью 10% годовых. Очевидно, в конечном итоге вы на этом заработали 10000 валютных единиц. Если при продлении вклада вы добавите эти 10000 к первоначальному вкладу в 100000, это и будет реинвестирование прибыли. Новый размер вклада составит 110000 и, как нетрудно посчитать, новая прибыль уже будет несколько больше — 11000 вместо 10000. Если немного продолжить расчёты, то получится такая таблица:

| Год | Начало | Конец | Прибыль |

| 1 | 100000 | 110000 | 10000 |

| 2 | 110000 | 121000 | 11000 |

| 3 | 121000 | 133100 | 12100 |

| 4 | 133100 | 146410 | 13310 |

| 5 | 146410 | 161051 | 14641 |

Наглядно видно, что реинвестиции позволили каждый год увеличивать прибыль от вклада без каких-либо дополнительных действий. Более того, рост прибыли постоянно ускоряется — к 20 году она составила бы уже не 10000, а 67270!

Существует известная притча о древнеиндийском создателе шахмат по имени Сесса. Когда он пришел к своему правителю и показал игру, тот был очень доволен и позволил выбрать любую награду. Сесса был математиком и поступил хитро — попросил одно зерно пшеницы за первую клетку, два зерна за вторую, четыре за третью, восемь за четвертую и так далее. Правитель не особо разбирался в числах и легко согласился. Однако, когда его казначей провёл подсчёты, оказалось, что расплатиться невозможно:

Уже на 40 клетке количество зерён достигло 549 миллиардов, а общая награда составила бы 264 — 1, что равняется 18 446 744 073 709 551 615. Столько не нашлось не то что у одного правителя, на всей Земле во всех странах!

Вот так простыми словами можно объяснить принип реинвестирования прибыли. Хотя такие впечатляющие цифры доходности, как в задаче о зёрнах, получить на практике не получится. Давайте посмотрим примеры, которые ближе к реальности, чем шахматная математика.

Можно ли реинвестировать бесконечно?

Даже если все риски просчитаны и трейдер все сделал правильно, в конце концов, он столкнется с ситуациями, которые станут препятствовать дальнейшему росту прибыль. Например:

- Недостаток ликвидности. Данная проблема является самой главной из всех. Ведь, удвоить 100$ не так уж и сложно, но вот удвоить 100000$ уже практически нереально.

- Внутренние трудности. Только те трейдеры достигают успеха, которые психологически способны на риск и настроены зарабатывать миллионы. Если человеку неуютно внутри, и он не может рисковать, то и прибыль будет уже другая.

- Брокеры не готовы делиться. Конечно, прибыль трейдера это убытки для ДЦ. И, если она будет слишком большой, никакой брокер не станет это терпеть.

Те, кто пришёл в системный трейдинг с целью обогатиться, может спокойно забыть об этой идее. Ведь «вырастить» депозит из 100$ практически нереально.

Выгодно ли вкладчику реинвестирование?

Для инвестора вариант повторного вложения средств является очень выгодным, поскольку данным образом он увеличивает собственный доход. Чем чаще он занимается реинвестированием, тем больше получает прибыли. Например, если рассматривать ежемесячный вариант реинвестирования на банковских депозитах можно увидеть, как первоначально вложенная сумма увеличивается в несколько раз.

Возможно, именно по этой причине не все банки предлагают своим вкладчикам подобные условия в договоре о депозите. Подобный тип стратегии еще известный как «сложные проценты», когда происходит начисление процентов на проценты. В этом случае прибыль инвестора будет зависеть от количества повторных вкладов, чем их больше, тем выше доход.

Чтобы повторный вклад денег был действительно прибыльным и принес пользу инвестору, следует соблюдать такие условия:

- Чем период реинвестирования длиннее, тем выгоднее это для вкладчика.

- Всю прибыль, полученную от инвестиций, следует повторно вложить в инвестиции.

- Принимая решение о повторном вкладе собственных средств, инвестору следует быть хорошо осведомленным относительно всего, что происходит на финансовом рынке, чтобы суметь своевременно отреагировать на возникшую ситуацию.

- Нужно быть готовым к риску и понимать, что реинвестирование не сможет уберечь, например, от инфляции или иных нюансов характерных для экономики.

Условия успеха и как реагировать на рынок

Для успешного реинвестирования стоит учесть следующее:

- Чем чаще происходит процесс повторного вложения средств, тем больше прибыль.

- До тех пор, пока существует инвестиция, проводится начисление процентов.

- Чем шире капитал на старте, тем прибыльные повторное инвестирование, и выше вероятность быстрого разгона депозита.

Главным условием в капитализации является не снятие процентов, а возможность заставить деньги работать и приносить прибыль выше, чем изначально.

Реинвестирование для всех является разным источником дохода. Для кого-то дополнительным, а для некоторых — основным. Это уже вкладчик решает сам для себя. Но, если этот вид дохода основной, вы должны понимать, что стоит делать, чтоб не потерять все вложенные деньги.

- Нужно иметь быструю реакцию. Оперативно замечать различные изменения на рынке.

- Находить общий язык с рынком и приспосабливаться ко всем его условиям.

- Не всегда стоит бояться идти на риск.

Реинвестирование, на данный момент, является одним из самых менее затратным способом для финансирования.

Формы

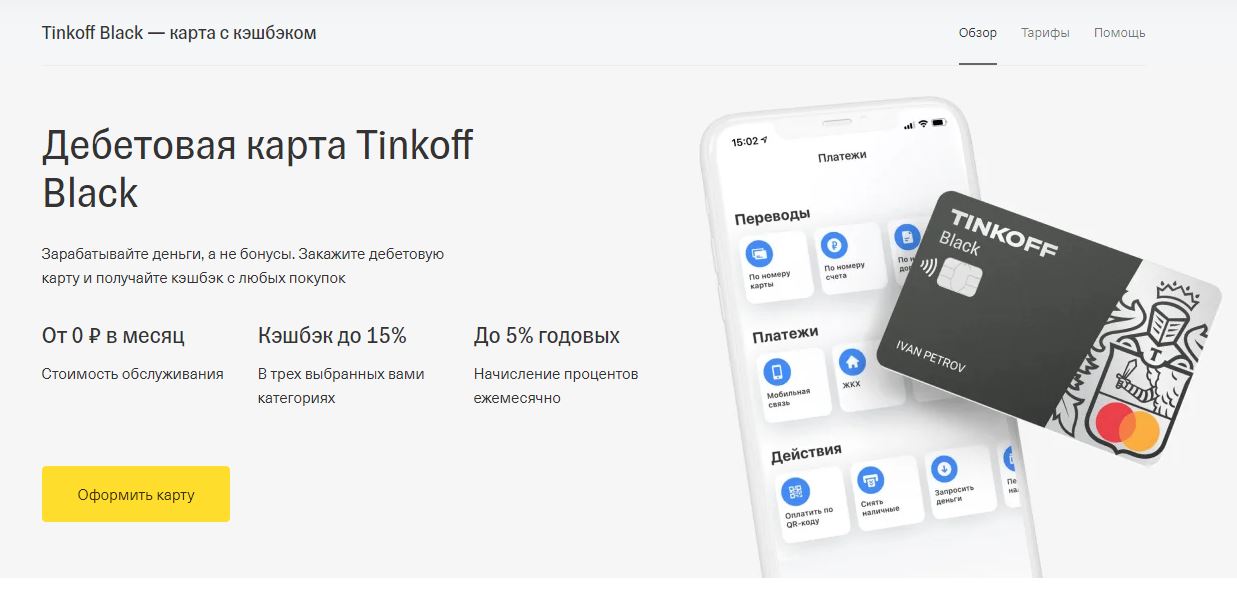

Выделяют несколько форм инвестиций, приносящих регулярные доходы:

- Банковский депозит;

- Иностранная валюта;

- Паевой инвестиционный фонд (ПИФ);

- Недвижимое имущество;

- Акции и облигации;

- Предметы искусства;

- Драгоценные камни и металлы;

- Доверительное управление.

Эти формы инвестиций приносят относительно стабильные доходы, что приводит к возникновению закономерного вопроса: как поступить с полученной прибылью. Так как деньги должны постоянно работать, самым оптимальным шагом является реинвестирование, то есть вложение в первичный капитал денежных средств, полученных от инвестиций. Например, человек купил недвижимость, сдал её в аренду и каждый месяц получает определённый доход. Существует два варианта использования этих средств:

- Израсходовать на повседневные нужды.

- Вложить в оборот повторно. Если целью человека является накопление определённой суммы в будущем, этот вариант для него. Деньги можно инвестировать в приобретение новой недвижимости с последующей сдачей её в аренду, или в покупку ценных бумаг.

Виды реинвесстиций

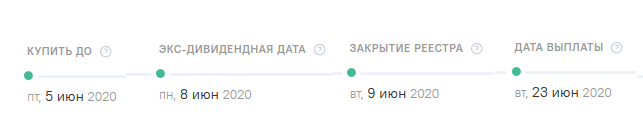

Говоря о сути процесса, можно выделить два основных вида реинвестирования. Это повторное вложение прибыли и дивидендов.

О реинвестировании прибыли речь пойдет ниже, а что же касается дивидендов, то здесь речь идет о дополнительном вкладе средств, полученных от работы с ценными бумагами. Дивиденды выделяются из прибыли компании, и многие акционеры пользуются возможностью автоматического направления полученных средств на покупку акций компании. Таким образом, акционеры минуют звено брокеров и сопутствующих расходов при процессе приобретения дополнительных акций.

Все существующие повторные инвестиционные вложения прибыли можно условно разделить на две группы: реальные и финансовые.

Финансовые реинвестиции представляют собой извлечение прибыли из дополнительного инвестирования капитала в ценные бумаги.

Реальные очень часто встречаются в экономике, используются в случае инвестиционной деятельности по созданию или модернизации существующего производства и бывают следующих видов:

Замена. В данном случае повторное вложение полученной прибыли используется для замены старого и нерабочего оборудования на новое

В данном случае важно, чтобы объект затрат не вносил изменением в процесс производства.

Рационализация. Здесь речь идет о модернизации производственного процесса, технологий и оборудования.

Расширение производства

Для этих целей осуществляется постепенное вливание инвестиций для увеличения существующих объемов производства предприятия.

Диверсификация. Инвестиции в данном случае направляются на расширение номенклатуры производимого товара, либо для расширения рынков сбыта.

Недоходные реинвестиции. Это средства, вложенные в экологические либо касающиеся безопасности проекты. Обычно это связано с выполнением требований госорганов, либо иных предписаний.

Франшизы

Франшиза – разновидность взаимовыгодного сотрудничества между брендом и его представителем. Допустим, хотите вести бизнес и стать частью известной сети кофеен. Вы понимаете, что конкуренция среди кофейного бизнеса высокая и зайти с нуля будет катастрофически сложно. Поэтому изучаете разные варианты и присоединяетесь к востребованной сети.

Суть франшизы: вы используете названия бренда, его наработки, рекламу, дизайн, не отклоняйтесь от прописанного стиля и получаете прибыль. Не надо сливать бюджет на рекламу, переживать трудные времена. Известное имя приносит прибыль спустя несколько лет.

Минусы франшизы в недостатке свободы и необходимости платить

взносы. Вы не можете заниматься самодеятельностью, иначе бренд оштрафует вас,

нельзя менять дизайн или технологии.

Что такое реинвестирование простыми словами

Реинвестирование (от англ. «reinvestment») — это инвестирование в этот же инструмент полученного процентного дохода.

Приставка «ре-» имеет значение воспроизведение или повтор действия. Наиболее частым примером служит капитализация процентов на вкладе.

Лица владеющие ценными бумагами воспринимают понятие реинвестирование, как возможность сохранить и приумножить своё состояние. Так дивиденды по акциям часто направляются на докупку этой же компании, а купонные выплаты по облигациям на их докупку.

По сути, инвестор вложил деньги, а уже потом новые поступления в виде процентов докладывает в те же финансовые инструменты, что и принесли их.

На сленге инвесторы говорят «реинвест» или «реинвестиции».

Стоит упомянуть про сложные проценты, которые как раз тесно связаны с реинвестом. Если постоянно инвестировать проценты обратно, то стоимость инвестиционного портфеля с годами будет расти всё быстрее и быстрее. Особенно сильно это заметно на больших промежутках времени (10-20 лет).

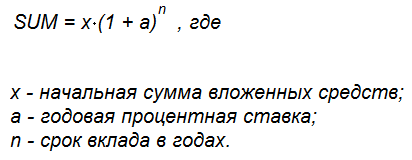

Где:

- Dohod – будущая стоимость (конечный результат);

- deposit – первоначальная сумма инвестиции;

- stavka – годовая процентная ставка;

- num_kap – частота капитализации (сколько раз в году выплачивается сумма);

- n – количество лет, для которого производится расчёт;

Таким образом, если начать копить на пенсию в 30 лет, то даже откладывая всего лишь пару тысяч в месяц к 65 годам можно получить солидную прибавку к пенсии. Грубо говоря, 1000 рублей при хранении в акциях за 35 лет увеличиться где-то до 39 тыс. рублей.

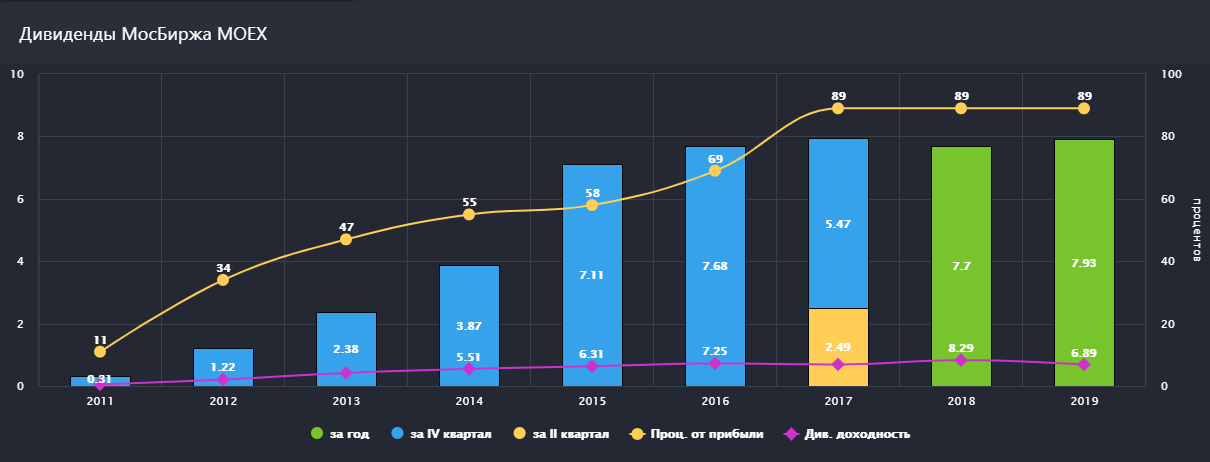

Посмотрите результаты инвестирования $1 в акции США в начале 1800 г. За 200 лет стоимость активов с реинвестированием дивидендов достигла бы $10 млн.

Виды реинвестирования

- Полное (когда все полученные проценты вкладываются обратно);

- Частичное (часть процентов вкладывается обратно, часть выводится);

- Реальное. Покупку реального оборудования;

- Финансовое. Вложения в ценные бумаги;

Условия успешного реинвестирования

Главные условия успешного реинвестирования:

- Прибыль будет больше, если чаще будет происходить процесс повторного вложения средств.

- Если реинвестирования проводится хотя бы раз в месяц, подобный процесс можно считать выгодным. Более удачный вариант, если он проводится еженедельно.

- Процесс начисления процентов проводится до тех пор, пока существует инвестиция;

- Чем больше стартовый капитал и период инвестирования, тем прибыльнее и эффективнее процесс повторного вложения капитала.

Важно! Основное условие в реинвестировании (капитализации) заключается в том, чтобы не снимать заработанные проценты, а заставлять их работать и приносить дополнительную прибыль.

Реинвестирование – это относительно дешевый способ финансирования.

Каждый вкладчик самостоятельно принимает решение относительно распределения средств и решает, является для него реинвестирование основным либо дополнительным источником дохода. Если использовать процесс повторного вложения денег в качестве основного финансового источника следует очень хорошо знать рынок и уметь его прочувствовать.

Инвестору, в подобной ситуации, необходимо:

- быстро реагировать на разнотипные изменения на рынке;

- уметь приспособиться к существующим на нем правилам и законам;

- не бояться рисковать.

Если проводить сравнение между процессом капитализации и получением прибыли от акций, то можно увидеть, что реинвестирование является наименее рискованным и самым дешевым вариантом для финансирования. Но не стоит забывать о таком понятии, как инфляция, которое так свойственно экономике России.

Виды

Реинвестирование классифицируется по объекту инвестиций и бывает:

- Реальным. Капитал вкладывается в реальные активы, связанные с деятельностью хозяйствующих экономических субъектов. Для реального реинвестирования, необходим доход, полученный в результате сбыта товаров или услуг;

- Финансовым. Вложение реинвестируются в финансовые инструменты (ценные бумаги, валюту и т. д.). Источник финансового реинвестирования – денежные средства, полученные от продажи ценных бумаг.

Кроме того, существуют следующие виды реинвестирования:

- Полное, когда полученный доход в полном объёме вкладывается в первичные инвестиции.

- Частичное, когда часть прибыли вкладывают в повторное инвестирование, а часть – выводят.

В зависимости от разработанного стратегического плана инвестор решает сколько раз производить реинвестирование прибыли. Если не ощущается острая нужда в средствах, следует регулярно пополнять вклад начисленными процентами. В долгосрочной перспективе этого процесса проценты будут начисляться на регулярно растущую сумму. Это увеличит итоговую прибыль.

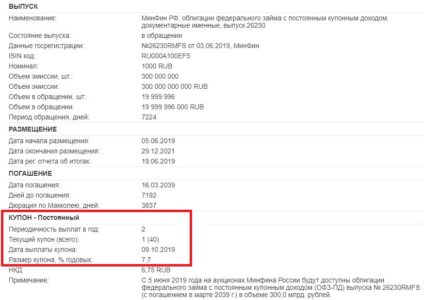

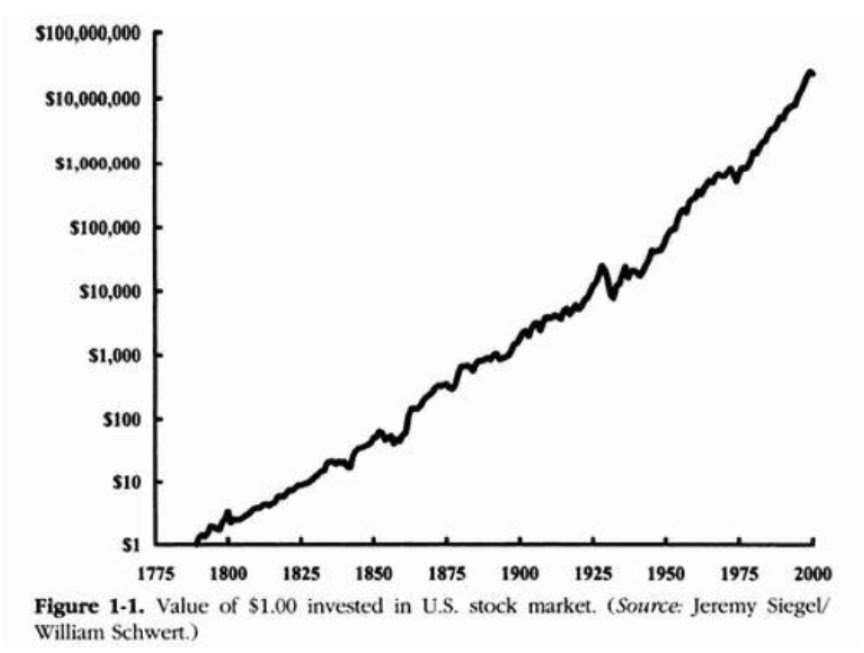

Реинвестирование в облигациях

Облигации – более простой инструмент для реинвестирования. Увидеть результаты от добавления купонов к основному капиталу здесь можно гораздо быстрее. Это обусловлено тем, что стоимость бумаг более стабильна, чем в случае с акциями. А величина регулярных выплат чаще всего остается фиксированной. Даже если доходность является переменной, ее значение будет известно до начала нового купонного периода.

Отследить, как растет капитал благодаря реинвестированию, можно с помощью индикаторов чистой цены и полной доходности. Ниже приведены графики для индексов ОФЗ. Аналогичные можно построить и для корпоративных бумаг.

За счет низкой волатильности и предсказуемой доходности на длительном временном промежутке реинвестирование в облигации дает кривую доходности, схожую с банковским депозитом с капитализацией. Процентная ставка при этом выше.

Результата от реинвестирования частный инвестор может добиться самостоятельно. Облигации продаются лотом в одну штуку, а их номинал чаще всего составляет 1000 руб. В среднем вам понадобится получить купон с тридцати бумаг, чтобы купить еще одну.

В случае с облигациями действует такой же принцип, что и при работе с акциями: можно купить ETF, следующий индексу полной доходности, и избавить себя от необходимости регулярно заниматься реинвестированием. В связи с изменением законодательства в части налогообложения купонов, популярность БПИФ от Сбербанка на индекс ОФЗ (тикер SBGB) и аналогичных ему, может заметно вырасти. Владея такими бумагами в течение трёх лет, можно освободить прибыль от уплаты НДФЛ. Если же вы планируете покупать отдельные бонды и самостоятельно реинвестировать доход, то начиная с 2021 г., с каждого купона придется заплатить НДФЛ 13%.

Формулы и методы расчета

Сложный процент простыми словами — это начисление процентов на начисленные ранее проценты. Ставку доходности по инвестициям мы видим сразу и легко вычисляем будущий доход. Ставку реинвестирования и конечный доход приходится вычислять по математической формуле:

Помните пример про ₽2 млн на 5 лет под ставку 8%? Если рассчитать по этой формуле получим: 2 000 000 (1,08*1,08*1,08*1,08*1,08) = 2 000 000*1,469328=₽2 938 656

Если вы собрались реинвестировать не все, добавляйте к формуле коэффициент реинвестирования — ту часть прибыли, которую вы хотите оставлять в работе. Например, если бы наш инвестор хотел реинвестировать только 30% прибыли каждый год, сумма заработка в конце 5-го года изменилась бы так: 2 000 000*0.3*1,469328 = ₽881 400.Звучит сложно? Не беда — я сделал инвестиционный калькулятор. Там вы можете посчитать, как будет увеличиваться ваш капитал со временем с помощью реинвестирования.

Реинвестиции на реальных примерах

Самый популярный способ реинвеста, с которым сталкивался почти каждый человек — банковский вклад с капитализацией процентов. То есть, начисленные проценты прибавляются к изначальной сумме вклада.Капитализация может быть ежегодной, ежемесячной или даже ежедневной. А со следующего процентного периода ставка действует уже для увеличенной суммы.

По вкладам с капитализацией банки устанавливают ставки ниже на несколько процентов. Но это может быть выгодно за счет периода капитализации. И даже очень выгодно на долгом отрезке времени.

Например, возьмем вклад ₽1,5 млн со ставкой 10,5% годовых и без капитализации. И вклад ₽1,5 млн со ставкой 10% годовых и капитализацией раз в месяц.

При первом варианте за год вы получите 1 500 000*1,05= ₽1 657 500 Во втором ежемесячная ставка 10%/12=0.83%, а итоговая сумма по формуле реинвестирования: 1 500 000 х(1+0,83/100)12= ₽1 656 410.

Пока что выигрывает 1-й вариант, который дал почти на ₽1000 больше.Но сложный процент раскрывает себя во всей красе только на долгом промежутке. Посмотрим как изменится картина через 10 лет:

- По первому вкладу без капитализации: 157 500*10 + 1 500 000 = ₽3 075 000

- По второму вкладу с капитализацией раз в месяц: 1 500 000х(1+0.83/100)120= ₽4 044 480

Разница уже миллион рублей. Как вам? Сложный процент на отрезке 10 лет уже неплохо развернулся и показал эффект, который может приносить. Но это еще далеко не полное впечатление. Ещё серьёзнее будет выглядеть через 50 лет?

- По первому вкладу через 50 лет вы накопите: 157 500*50 + 1 500 000 = ₽9 375 000.

- Неплохо. А что по второму: 1 500 000х(1+0.83/100)600= ₽213 772 370 рублей.

Как говорится — без комментариев. Можете проверить расчеты сами.

Реинвестирование: простыми словами

Процесс реинвестирования представляет собой вложение уже полученной от первоначального депозита прибыли в то же направление для его дальнейшего развития. Такая операция весьма выгодна для инвесторов и в перспективе позволяет значительно преумножить уровень доходности.

Попросту говоря, стоит временно отказаться от трат на личные нужды и пускать все полученные средства в «оборот».

Следует отметить, что данная технология довольно популярна и уже давно активно используется по всему миру. Кроме того, процесс считается самой дешёвой формой финансирования активов.

Среди преимуществ данного способа:

- Значительное увеличение первоначального капитала как с дополнительными инвестициями, так и без.

- Облегчает процесс контроля и анализа вложенных средств за счёт того, что они инвестированы в один инструмент.

- Процедура наращивания капитала происходит куда быстрее благодаря дополнительному финансированию и начислению сложных процентов.

Принцип действия

Суть технологии заключается в использовании уже полученной прибыли для повторного капиталовложения и получение процентов с этой инвестиции.

Рост прибыли обеспечивается вследствие выигрышной комбинации двух факторов:

- Время.

- Проценты.

Именно поэтому главное правило данной операции заключается в простой закономерности: чем больше реинвестируется, тем больше прибыль.

Виды повторного вложения

Технология реинвестирования может классифицироваться в зависимости:

От объекта инвестирования:

- Реальные — вложение капитала в реальные активы, среди которых оборудование, недвижимость и прочее.

- Финансовые — вложение средств в акции, облигации и т. п.

От промежутка времени, в течении которого будет произведено повторное капиталовложение:

- После истечения срока депозита.

- В течение этого времени.

От назначения вложения средств:

- Прямые — инвестирование на счёт, представляющий первоначальный депозит организации.

- Косвенные или портфельные — инвестирование денежных средств в портфель ценных бумаг.

От срока инвестирования:

- Кратковременные — нацеленные на скорое получение дохода в условиях обстановки на рынках экономики.

- Долговременные.

Виды реинвеста и его цели

Исходя из приведенных выше примеров, мы видим что существует 2 вида реинвеста:

- Реинвестирование в тот момент, когда тело депозита уже отработало свой срок, и возвращено инвестору;

- Реинвестирование в процессе работы депозита, когда инвестор еще не вышел в профит.

В первом случае, Вы решаетесь на повторный круг, когда Ваш вклад уже полностью отработал, и Вы вернули свой первоначальный депозит и какие-то проценты. Т.е. вложили, заработали, и все заработанное снова пустили в работу в том же инвестиционном инструменте.

Во втором случае, Вы, не дожидаясь, пока Ваш вклад завершит работу, вкладываете все получаемые от него проценты снова в этот же инструмент. Таким образом, Вы наращиваете сумму своего первоначального депозита, а соответственно начисления прибыли по нему растут.

Целью реинвеста является увеличение своего профита от инвестиций в конкретный инвест. инструмент. Повторно вкладывая средства, Вы тем самым увеличиваете свой инвестиционный капитал, который начинает приносить больший процент прибыли, чем это было в самом начале. Т.е. Вы не держите прибыль у себя на руках в бездействии, а заставляете ее работать на Вас также как и основной капитал. Чем чаще Вы реинвестируете, тем больше потенциального дохода Вы получите. Такой подход сравним с кредитным плечом на Форексе, ведь Вы получаете доход на сумму, которая больше той что была у Вас в начале инвестиционного цикла.

В настоящее время мнения насчет определения данного понятия расходятся. Кто-то считает, что реинвестом можно считать повторные вложения прибыли в разные проекты, а кто-то в одни и те же. Я придерживаюсь второго мнения, и считаю его наиболее правильным, так как вкладывая полученные проценты в другие инвестиционные инструменты, мы по сути инвестируем в новые направления, которые представляют собой новые инвестиционные циклы, а соответственно несут в себе совершенно другие риски, доходность и т.д. Однако право на жизнь имеют два мнения.

Капитализация процентов

Частным случаем реинвестирования является капитализация процентов, полученных по банковскому вкладу. При капитализации начисленные проценты прибавляются к базовой сумме вклада, и со следующего процентного периода ставка действует уже для увеличенной суммы. В этом случае работает так называемая формула сложных процентов, в конечном результате позволяющая вкладчику получать повышенный доход по сравнению с вкладом без капитализации. Однако выбирая вклад с капитализацией, нужно внимательно сравнить ставки. Как правило, банки специально устанавливают ставки по таким депозитам ниже на несколько процентов.

Другой важный момент — периодичность капитализации. Она может быть ежегодной, ежеквартальной, ежемесячной и даже ежедневной. Самая выгодная для вкладчика — ежедневная капитализация. Каждый день к сумме вклада добавляется доход из расчета «годовая процентная ставка/365». Уже на следующий день и сумма вклада, и начисленный процент будут выше, чем в предыдущий.

Формулы расчёта

Для того, чтобы понимать правильность своего решения касательно вложения средств в тот или иной проект, необходимо предварительно просчитать потенциально возможную выгоду. Поможет нам в этом деле калькулятор реинвестирования, находящийся в правой части главной страницы блога. Принцип его действия довольно прост и во многом схож с калькулятором сложных процентов: вы вводите все необходимые данные, а калькулятор автоматически рассчитывает ожидаемую прибыль.

Если же вы не доверяете программным продуктам, рассчитать прибыльность реинвестиций можно по формуле:

- FV — это сумма ожидаемого дохода, который мы получим в конце реинвестиционного периода

- PV — первоначальная сумма инвестиции

- i — процентная ставка

- n —срок реинвестирования

Поможет в принятии решения касательно того, стоит ли вкладывать деньги в проект или нет, и коэффициент реинвестирования. С его помощью можно оценить доли прибыли фирмы, которые:

- направляются компанией на выплаты дивидендов

- остаются на предприятии и вкладываются в производство

K=(Прибыль-Дивиденды)*100%/(Обор+Инв+ПА+РК)

- К — коэффициент реинвестирования

- Прибыль— денежные средства, полученные фирмой как результат хозяйственной деятельности

- Дивиденды — выплачиваемые дивиденды

- Обор — общая стоимость оборудования с учетом амортизации

- Инв — инвестиции

- ПА — прочие активы

- РК — рабочий капитал

Оптимальным значением данного показателя является 8-10%.

Реинвестирование с использованием иных финансовых инструментов

Депозит под сложный процент обладает массой достоинств, однако, далеко не все российские банки предоставляют своим вкладчикам такую услугу. И хотя финансовый рынок постоянно развивается, и банки непрерывно обновляют и расширяют линейку своих услуг, стоит рассмотреть и другие возможности получения дохода с невысокой степенью риска.

Помимо банковского вклада существуют и другие инструменты инвестирования, где можно извлекать дополнительную прибыль путем повторного вложения дохода. Речь идет про ПАММ-счета. Здесь средства со счета передаются в управление доверенному трейдеру, который и занимается их обращением на фондовом рынке.

К достоинствам ПАММ-счета можно отнести доступную финансовую планку на начальном этапе, а так же возможность оперативного пополнения и вывода средств со счета. Обычно управляющий имеет личный интерес в прибыльности торгов, поскольку работает как с инвестиционным капиталом, так и со своим собственным.

Депозитарный вклад на ПАММ-счете всегда подразумевает под собой реинвестирование. Прибыль может лишь быть выведена, либо же остается и дальше на счете и продолжает «работать».

Однако, инвесторам всегда рекомендуется в целях безопасности «раскидывать» средства по разным счетам, создавая достаточно устойчивый и безопасный портфель вложений.

Понятие

Хорошо этот процесс иллюстрирует банковский депозит. Вы положили на счет 25 000 руб. под 5 % годовых на год. Через год на счете уже 26 250 руб. Можно снять начисленные проценты в размере 1 250 руб. или оставить. Во втором случае еще через год доход будет начислен не на 25 000 руб, а уже на 26 250 руб. Общая сумма на счете составит 27 562,5 руб. и т. д.

В финансовой сфере этот процесс называется капитализацией, в инвестиционной – реинвестированием. Но и в том и другом случае мы имеем дело со сложным процентом и эффектом “снежного кома”, который начисляет доход на доход. Для расчета, конечно, есть математическая формула. Но удобнее пользоваться специальными калькуляторами, которые в большом количестве есть в сети.

Различают полное и частичное реинвестирование. Полное – когда вы весь полученный доход прибавляете к своему капиталу и заставляете его снова и снова работать. Частичное – вы какие-то деньги снимаете для потребления, например, для крупной покупки, остальные оставляете на счете или вкладываете в инвестиционные инструменты.

Дальше мы на конкретных примерах рассмотрим, как работают реинвестиции в различных вариантах вложения денег.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Заключение

Могу вас заверить, что реинвестирование — это один из простейших и вместе с тем эффективнейших способ наращивания капитала. Практически все успешные инвесторы активно применяют технологию reinvestment. Помните, что до тех пор, пока вы не заставите свои деньги работать на вас, ни о каком успехе и финансовой независимости не может быть и речи. Чем больше денег вы «отправите на работу», тем больший доход они вам принесут. Ну а на этом я, пожалуй, буду заканчивать. Надеюсь, что я сумел донести до вас идею капитализации и убедить в том, что данная технология способна принести выгоды каждому. Если у вас остались какие-то вопросы или вы хотите поделиться собственным опытом реинвестирования, как всегда, милости прошу в комментарии. А пока я с вами прощаюсь. До скорых встреч, дорогие друзья!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник