Дебетовые карты альфа-банка

Содержание:

- Как пользоваться картой

- Альфа-Карта

- Особенности и условия Альфа-Карты

- Как заказать карту Visa в Альфа-Банке

- Как оформить моментальную карту «Альфа-Банка»

- Преимущества карт

- Условия обслуживания дебетовой Альфа-карты с преимуществами

- Как пользоваться картой

- Финансовые условия

- Виды дебетовых карт

- Плюсы и минусы Альфа-Карты

- Как оформить карту

- Бонусные карты Альфа-Банка для физических лиц

- Интернет банк при получении дебетовой карты Альфа-Банка

- Преимущества моментальной карты «Альфа-Банка»

- Тарифы Альфа-Карты

- Особенности Альфа-Карты с преимуществами

- Заключение

Как пользоваться картой

Перед началом использования карту нужно активировать. Для этого можно воспользоваться приложением Альфа-Мобайл, интернет-банком Альфа-Клик или помощью сотрудников офиса и горячей линии. После активации карточка сразу готова к использованию. Можно пополнить ее и расплачиваться за покупки.

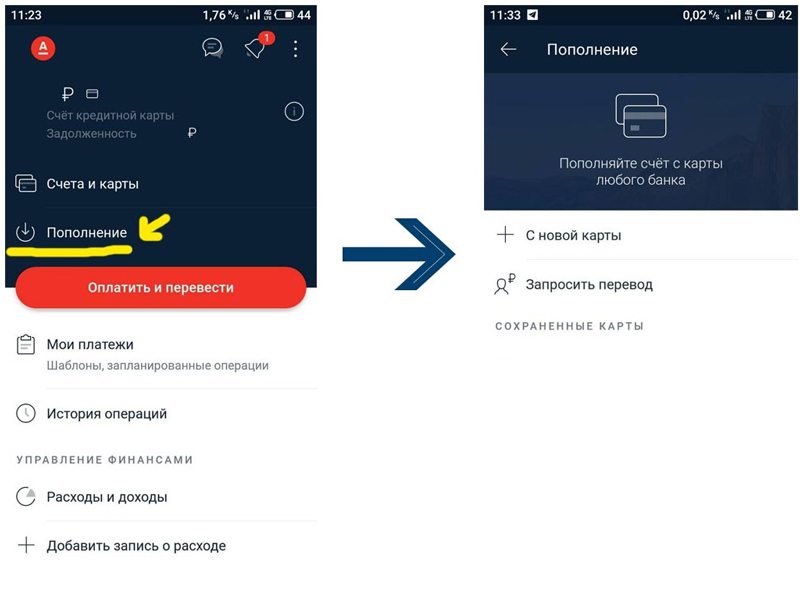

Клиентам доступны следующие способы пополнения:

- наличными в банкоматах и кассах отделений;

- переводом с любых карт и из других банков;

- с других счетов, например, через Альфа-Мобайл;

- через сеть партнеров.

Всем держателям карт доступны мобильный и интернет-банк. С их помощью можно самостоятельно осуществлять операции:

- оплачивать различные услуги, налоги, штрафы;

- переводить средства между своими счетами;

- заказывать наличные и подавать заявку на кредиты;

- самостоятельно заказывать карты, осуществлять блокировку и разблокировку;

- мгновенно осуществлять перепривязку карты к счету в другой валюте;

- получать подробную информацию о любой операции и выписку по счету за нужный период;

- задавать вопросы службе клиентской поддержки.

Альфа-Карта

Альфа-Карта вернёт ваши деньги. Бесплатно снятие наличных по всему миру.

Плюсы дебетовой карты

- Возможность получать кэшбэк скидки и бонусы

- Карту можно использовать в качестве зарплатной

- Бесплатное снятие наличных в банкоматах

- Переводы без комиссии по реквизитам и номеру телефона

Условия обслуживания карты

|

|

|

|

0% кэшбэк за покупки |

до 2% кэшбэк за покупки при выполнении условий:

|

до 3% кэшбэк за покупки при выполнении условий:

|

|

0% на остаток по счёту |

до 6% на остаток по счёту при выполнении условий:

|

до 7% на остаток по счёту при выполнении условий:

|

|

0 ₽ годовое обслуживание |

0 ₽ годовое обслуживание при выполнении условий: Сумма покупок по дебетовым картам от 10 000 ₽ в месяц или среднемесячный остаток на счёте от 30 000 ₽. 100 ₽ в месяц при невыполнении условий |

0 ₽ годовое обслуживание при выполнении условий: Первая премиальная карта — бесплатно. Пакет услуг Премиум бесплатный при соблюдении одного из условий:

5 000 ₽ в месяц при невыполнении условий. |

Особенности и условия Альфа-Карты

У Альфа-Карты есть три версии, которые отличаются статусом, условиями и дополнительными возможностями. Базовая карта выпускается и обслуживается полностью бесплатно, но не предлагает каких-либо бонусов. Карта с преимуществами бесплатна при выполнении определенных условий, для нее действуют кэшбэк и проценты на остаток. Карта Премиум, кроме кэшбэка и процентов, предлагает повышенный статус и дополнительные привилегии, но условия бесплатного обслуживания у нее сложнее.

Для оформления Альфа-Карты не обязательно открывать пакеты услуг теперь они доступны только зарплатным клиентам. Исключение — карта Премиум: она всегда оформляется в рамках соответствующего пакета услуг. Этот пакет все еще доступен любым клиентам.

Все три Альфа-Карты поддерживают бесконтактную оплату, позволяют снимать наличные в большой сети банкоматов и переводить деньги без комиссии. Кэшбэк и проценты на остаток зависят от суммы трат в месяц — чем она выше, тем больше размер начислений. В крупных городах карту можно оформить с доставкой на дом.

Как заказать карту Visa в Альфа-Банке

Порядок оформления зависит от типа счета: дебетового или кредитного.

Требования к получателю карты

Оформить дебетовое платежное средство может любой совершеннолетний гражданин РФ.

Для получения кредита нужно:

- быть старше 21 и моложе 65 лет;

- иметь постоянную регистрацию на территории РФ;

- работать на последнем месте не менее 3 месяцев;

- получать доход от 9 тыс. руб. в месяц.

Необходимые документы

При оформлении дебетовой карты достаточно паспорта.

Для получения кредитной карты предоставляют СНИЛС.

Для получения кредитной карты предоставляют СНИЛС.

В случае с кредитной дополнительно предоставляют:

- СНИЛС;

- ИНН;

- водительские права;

- полис ДМС;

- свидетельство о праве собственности на транспортное средство;

- заграничный паспорт;

- копию трудовой книжки;

- справку 2-НДФЛ.

Подача заявки

Оформить кредит можно в режиме онлайн и при личном посещении банка. В первом случае выполняют такие действия:

- Нажимают клавишу «Заказать карту» на странице alfabank.ru/cards. Заполняют анкету. На первом этапе указывают личные данные, серию и номер паспорта, адрес прописки, сведения об образовании и месте работы, информацию о наличии банковских счетов.

- Выбирают способ получения платежного средства: самовывозом или курьером.

- Задают контрольное слово. Нажимают кнопку «Отправить заявку», вводят код из сообщения.

Заключение договора

Во время звонка клиенту менеджер назначает дату заключения соглашения. Документ содержит сведения о правилах обслуживания, правах и обязанностях держателя счета.

Как оформить моментальную карту «Альфа-Банка»

Для выдачи этого продукта «Альфа-Банк» просит собрать минимальный набор документов. Список требуемых бумаг зависит от того, какой тип карты выбирает клиент.

Требования к владельцу

Для получения платежного инструмента клиент должен подходить под следующие требования:

- возраст от 18 лет;

- наличие российского паспорта;

- доход не менее 5 000 руб. (для регионов) и 9 000 руб. (для Москвы);

- постоянная прописка в регионе, где оформляется банковский продукт;

- наличие сотового и рабочего телефонов.

Перечень документов

При оформлении дебетового продукта требования к перечню документов более лояльны по сравнению с кредитным. В первом случае понадобится только удостоверение личности (например, российский или заграничный паспорт).

При подаче заявки на кредитную карту потребуются:

- ИНН;

- СНИЛС;

- в/у;

- полис ОМС;

- загранпаспорт;

- российский паспорт.

Собрав полный пакет документов, клиент может рассчитывать на снижение процентной ставки и увеличение лимита. Дополнительно рекомендуется предоставить справку о заработной плате (2-НДФЛ).

Необходимые документы для получения карты.

Необходимые документы для получения карты.

Как подать заявку

Отправить запрос на получение моментального продукта от «Альфа-Банка» можно 2 способами: посетить отделение финансовой организации или воспользоваться сайтом компании (для дебетовых продуктов).

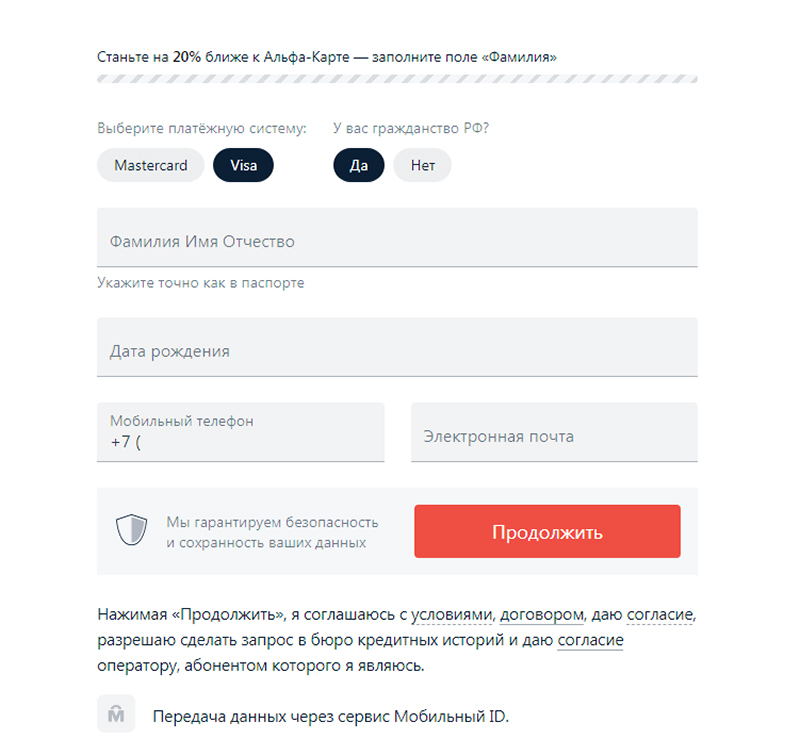

Чтобы оформить онлайн-заявку, необходимо зайти на alfabank.ru и выполнить следующие действия:

- Выбрать подходящее предложение из имеющихся и нажать «Заказать».

- Указать личные сведения (Ф. И. О., номер телефона, адрес email и т.д.).

- Прописать данные паспорта, адреса прописки и проживания.

- Ввести сведения о работе и задать секретное слово, которое потребуется при обращении в call-центр.

Решение принимается в течение 2–3 минут. При одобрении заявки забрать платежный инструмент можно в ближайшем филиале финансовой организации.

Бланк для оформления заявки на карту.

Бланк для оформления заявки на карту.

Срок выдачи

На изготовление дебетового платежного инструмента уходит 7–10 минут. На выдачу кредитного требуется больше времени – от 30 до 40 минут (с момента подачи заявки до получения готового продукта).

Преимущества карт

Альфа-Банк предлагает множество вариантов дебетовых карт, и каждый может найти для себя подходящий вариант. Карточки Альфа-Банка отличаются следующими преимуществами:

- Бесплатное дистанционное обслуживание. Можно самостоятельно управлять картой и получать всю информацию по ней в Альфа-Клике или приложении на телефоне. При необходимости на помощь могут прийти специалисты круглосуточного центра.

- Возможность быстрой перепривязки к валютным счетам и обратно. При поездках за границу необязательно думать о текущем курсе валют и правилах конвертации, а при возвращении в Россию можно вновь привязать карту к рублевому счету за несколько кликов.

- Дополнительные привилегии и бонусы. Можно выбрать карты самых разных категорий и платежных систем.

Условия обслуживания дебетовой Альфа-карты с преимуществами

Клиенты, которые обслуживаются по Альфа-карте, имеют ряд потенциальных преимуществ. Чаще всего пользователи отмечают:

- возможность пользоваться лучшими банковскими сервисами бесплатно;

- иметь широкий доступ к выгодным финансовым продуктам;

- отзывчивость персонала и индивидуальный подход к решению вопросов.

Выпуск карты

Одним из первых пунктов, стоит отметить, что выпуск Альфа-карты с преимуществами, выпускаются исключительно бесплатно, и доставляются на следующие сутки после онлайн оформления. Но это ещё не всё.

Банк также не потребует от вас оплаты при:

Перевыпуске пластика в случае её утраты; Желании выпустить дополнительную дебетовую карту.

Обслуживание карты с преимуществами, является полностью бесплатным . Требования к вам как к клиенту, которые выдвигают остальные банки при предоставлении сервиса, в Альфа — исключены полностью.

Процент на остаток

Годовой процент по карте на остаток выплачивается ежемесячно. При определённых условиях, сумма % может меняться

Но важно знать, что, на больше чем 100 000 рублей, проценты не начисляются

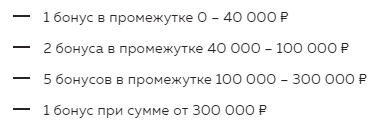

Начисляются проценты следующим образом:

- Во-первых, траты по карте составили более 10 тыс. р. в месяц — 4%;

- Во-вторых, вы потратили более 100 тыс. р. в месяц — 5%;

- И в третьих, вы можете переводить все средства, которые вы тратить не намерены, на свой счёт. В этом случает процентная ставка по счёту будет выше, чем по карте — 6%.

Не упускайте выгоду, которую, на сегодняшний день предоставляет дебетовая карта с преимуществами от Альфа. Этот банковский продукт стоит держать даже потому, что одновременно даёт как потратить, так и заработать деньги. Её можно использовать как накопительный онлайн-кошелёк. С подобными процентами и накопительным эффектом, вы с лёгкостью наберёте нужную вам сумму, и потратите её на то, о чём планировали.

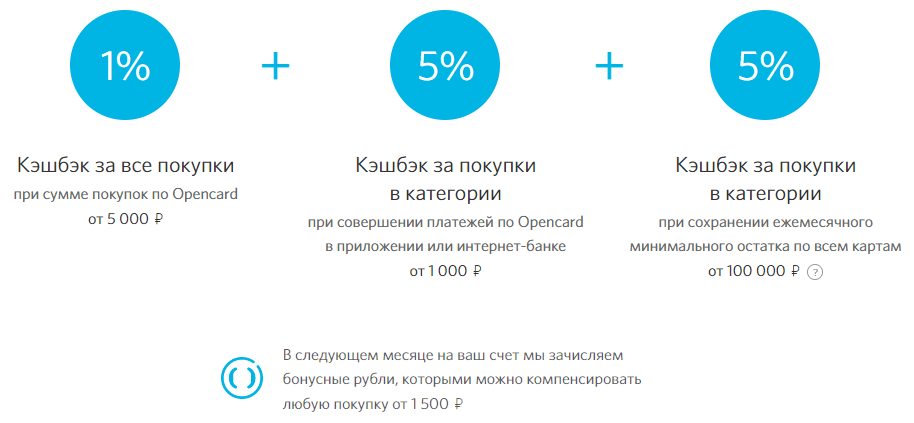

Кэшбэк

С преимущественной картой, вы так же сможете заработать с помощью кэшбэка. Но давайте посмотрим, сколько за месяц Альфа-банк способен предложить своим клиентам:

При тратах от 10 000 рублей — 1,5%; Если потратить 100 000 и больше, то — 2%.

И последнее, что вам необходимо знать про обратно возвращённые деньги на карточный счёт — у альфа-карты с преимуществами, условия кэшбэка таковы: максимальная сумма кешбэка за 1 месяц не может превысить отметку в 5 000 рублей. Учитывайте это, когда будете делать крупные покупки.

Снятие наличных и пополнение

Пополнять и снимать средства в банкоматах, представляющих Альфа-банк, можно абсолютно бесплатно. Так же, комиссия будет отсутствовать и в партнёрских банкоматах. Полный перечень банков-партнёров:

«АО» Газпромбанк ПСБ «ФК» Открытие Росбанк МКБ Россельхозбанк «ПАО» УБРиР

Бесплатно можно получить деньги и в других банкоматах, не являющимися партнёрами Альфы. Единственное условие — снимать не больше 50 000 в месяц. Вы можете получать наличные по всему миру, но превысив порог указанной суммы, не забывайте про комиссию в 1.99% .

Денежные переводы

За переводы клиентам банка комиссия составит 0 рублей. Это касается как физ. лиц, так и юр. лиц. Однако, если переводить деньги другим банкам, то условия изменяются:

- по номеру карты — 1,95% ;

- отправка по реквизитам рублёвого счёта — 9 р. за операцию;

- отправка по реквизитам валютного счёта — 0,7% ;

Как сделать денежный перевод с Альфа-Карты бесплатным?

В этом случае, вы сможете переводить деньги с карты по номеру телефона бесплатно до 100 000 р. в месяц. За перевод средств, которые будут отправлены свыше указанной суммы, комиссия составит 0,5%, но не более чем 1500 р. в месяц.

Линейка других дебетовых карт от Альфа-Банка

|

«Alfa Travel» |

Бесплатное годовое обслуживание | Бесплатное снятие наличных по всему миру | До 9% кэшбэк милями за покупки | До 5% на остаток с начислением каждый месяц | Подробнее |

|

«Карта Перекрёсток» |

Выпуск и годовое обслуживание — 0 руб. | 3 балла за каждые 10 р., потраченные на товары в супермаркетах «Перекресток» | 20% скидка на товары из категории «Любимые продукты» | 4% годовых начисляется при сумме покупок от 10 000 р/мес. | Подробнее |

|

«Альфа-Карта Premium» |

Бесплатная — при соблюдении условий | Снятие без комиссии в любых банкоматах по всему миру | Кэшбэк до 3% за все покупки, без случайных категорий | До 6% на остаток с начислением каждый месяц | Подробнее |

Оплата жизненно важных услуг

В отличие от множества других платёжных карточек, Альфа-Карта с преимуществами предусматривает бесплатную оплату любых услуг, которыми пользуются все, и часто.

В том числе, оплата за:

- ЖКХ;

- Мобильную связь;

- Штрафы ГИБДД и другие.

комиссия не взимается.

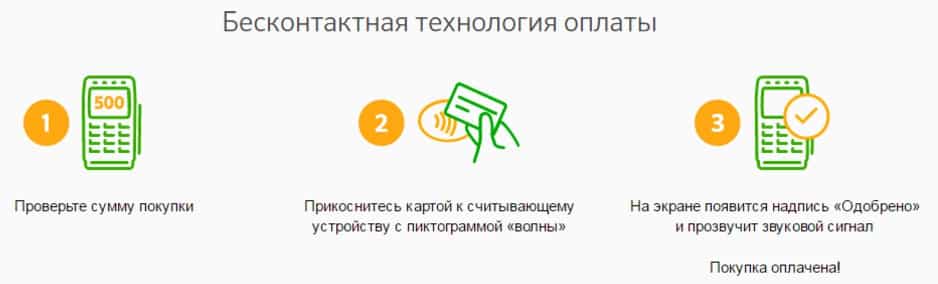

Как пользоваться картой

Карту можно использовать в стационарных торговых точках, в онлайн-маркетах и сервисах. После получения ее необходимо активировать через мобильное приложение или в ЛК интернет-банка. Дополнительно потребуется придумать PIN-код, который нужен не только для защиты средств, хранящихся на счете, но и для активации опции бесконтактной оплаты.

При совершении первой операции нужно вставить продукт в терминал и набрать ПИН-код. За последующие покупки можно расплачиваться в одно касание.

Интернет-банк

Через интернет-банк «Альфа-Клик» клиенты финансовой организации могут управлять картой и проводить разные операции:

- совершать переводы и оплачивать услуги;

- оставлять заявку на выпуск новой или дополнительной карты;

- блокировать банковский продукт при утере;

- активировать продукт;

- задавать новый ПИН-код;

- закрывать карту.

Интернет-банк позволяет совершать переводы и оплачивать услуги.

Если забыл ПИН-код

Если человек забыл PIN-код, то его можно в любой момент поменять в приложении. В категории «Все счета и карты» нужно выбрать интересующий продукт и нажать «Новый ПИН-код».

Действия при утере карты

При утере блокировка проводится в течение нескольких секунд. Приостановить действие продукта можно самостоятельно через «Личный кабинет» в мобильном приложении или интернет-банке. Подать запрос на блокировку и выпуск новой карты возможно в подразделении банка или по телефону горячей линии.

Как закрыть дебетовую карту

Для отказа от банковского продукта и подачи заявления о закрытии счета можно воспользоваться одним из способов:

- обратиться в ближайшее отделение банка;

- позвонить на горячую линию по номеру 8 (495) 788-88-78;

- оставить заявку через «Личный кабинет» в интернет-банке;

- воспользоваться мобильным приложением.

Закрыть дебетовую карту можно в ближайшем отделении.

Если на карте остались деньги, то можно в заявлении написать, на какой счет их нужно перевести. На закрытие продукта потребуется от 45 дней в зависимости от условий соглашения. После истечения этого срока необходимо повторно обратиться в отделение и получить справку, подтверждающую факт закрытия счета и отсутствия претензий со стороны кредитного учреждения.

Финансовые условия

За «Альфа-Карту» клиентам финансовой организации не нужно платить. Бесплатно предоставляются не только выпуск, но и досрочный перевыпуск продукта.

Основная часть банков не взимает платы за обслуживание только в том случае, если соблюдены условия по сохранению неснижаемого остатка или в течение месяца совершено покупок на какую-то сумму. В Альфа-Банке такого нет, его клиентам не нужно постоянно следить за расходами и балансом, чтобы бесплатно пользоваться картой.

Кэшбэк на покупки

Размер кэшбэка зависит от того, какую сумму человек потратил в течение месяца:

- от 10 000 до 100 000 руб. – 1,5%;

- больше 100 000 руб. – 2%.

Размер cashback не превышает 5 000 баллов. Сумма округляется в меньшую сторону (чек на 299 руб. будет засчитан как 200-рублевый). Бонусы начисляются за покупки стоимостью ниже 50 000 руб.

Баллы выплачиваются до 15-го числа каждого месяца. Накопленные бонусы можно использовать, чтобы компенсировать расходы на покупки. Курс: 1 балл = 1 руб.

Не разрешается тратить бонусы на частичную оплату услуг ЖКХ, налогов. Увеличить сумму cashback можно путем подключения дополнительных карт, оформленных на других членов семьи. Вознаграждение перечисляется на один бонусный счет.

Проценты на остаток

Проценты поступают на среднемесячный остаток. Если в какой-то период держатель карты снял все средства со счета, то за те дни, в которые на балансе были деньги, выплата будет проведена.

Ставка зависит от суммы расходов в месяц:

- 4% – при тратах от 10 000 руб.;

- 5% – если сумма покупок превысила отметку в 100 000 руб.

Снятие наличных

Бесплатное обналичивание средств в терминалах банка производится без ограничений. При снятии денег через устройства иных финансовых организаций – до 50 000 руб. без комиссии.

Если клиент в течение 30 дней совершил покупки от 10 000 руб. или поддерживал на счете остаток в 30 000 руб., то Альфа-Банк вернет комиссионный сбор за обналичивание. В сутки разрешается снимать не более 500 000 руб., в месяц – до 1 млн руб.

Снять наличные в терминалах Альфа-банка можно без ограничений.

Переводы между банками

По номеру телефона держатели «Альфа-Карты» могут без дополнительных сборов перечислять до 100 000 руб. При превышении данной суммы берется комиссия 0,5% (максимум 1 500 руб.). За совершение операций внутри банка дополнительный сбор не взимается.

За перевод по номеру карты в стороннюю финансовую организацию будет удержано 1,95% (минимум 30 руб.). За рублевую транзакцию по реквизитам дополнительно спишут 9 руб., за валютную – 0,7% от суммы (не меньше 990 руб. и не больше 9 900 руб.).

Виды дебетовых карт

Поскольку Альфа-Банк предлагает большой выбор карт, подобрать подходящий вариант будет несложно. Чтобы продукт на 100% соответствовал потребностям, необходимо изучить условия каждого предложения.

Компания сотрудничает с платежными системами Visa, «МИР» и MasterCard. При использовании «МастерКард» в случае совершения трансакций за рубежом с рублевого счета деньги сначала переводятся в евро. Если карта обслуживается системой «Виза», то конвертация идет в доллары. Оплата покупок «МИР» за пределами России невозможна.

Standart

Стандартный вариант с минимальным набором функций и базовым комплектом услуг. Без годового обслуживания. Кэшбэк и проценты на остаток не начисляются.

Standart — карта с минимальным набором функций.

Black Edition

Наиболее престижный вариант. Держателям подобного банковского продукта предлагают повышенный cashback, начисление процентов на остаток по счету и иные привилегии.

Краткая характеристика:

- стоимость обслуживания — 5 тыс. руб./мес (если месячные расходы превышают 300 тыс. руб., то за услугу плата не берется);

- cashback 1,5 и 1% (при тратах на 10 тыс. руб./мес);

- кэшбэк 2 и 6% (при расходах на сумму от 70 тыс. руб.);

- cashback 3 и 7% (если совершено покупок на 100 тыс. руб. и больше);

- до 5,5% годовых на остаток по Альфа-счету.

Premium

Более высокий статус продукта. Он означает, что его владельцам доступен расширенный список функций и дополнительных услуг.

Краткая характеристика:

- стоимость обслуживания — 100 руб. в месяц (если клиент не соблюдает условия, установленные банком);

- cashback — 1,5% (при покупке на сумму 10 тыс. руб./мес или при среднемесячном остатке на балансе больше 30 тыс. руб.);

- кэшбэк — 2% (при тратах на 70 тыс. руб.);

- до 5,5% годовых на остаток по Альфа-счету и 1% по простому счету.

Карта Premium имеет расширенный список функций.

Плюсы и минусы Альфа-Карты

Если сравнивать с прошлой линейкой карт Альфа-Банка, новые предложения выглядят намного интереснее. Их выделяют такие преимущества:

- Карты в стандартной линейке теперь сильнее отличаются друг от друга – если раньше разница была только в статусе внутри платежной системы, то теперь они предлагают различные возможности и бонусы

- Стандартную Альфа-Карту можно использовать как дополнительную – например, для снятия наличных в банкоматах

- Карта с преимуществами подойдет на роль основной: кэшбэк поможет вам выгоднее оплачивать покупки, а проценты на остаток – хранить деньги на карте

- С Карты с преимуществами можно бесплатно снимать наличные в любых банкоматах, если выполнены условия бесплатного обслуживания

Из минусов я могу отметить только неудобные условия для начисления повышенного кэшбэка и процентов на остаток. Разброс между требованиями первого и второго уровня слишком велик, а максимальный уровень доступен только премиум-карте. У других банков есть карты, которые предлагают повышенный кэшбэк и высокую доходность на более простых условиях или вовсе без условий.

Рекомендовано для вас

Как погасить кредит в Альфа-Банке?

Как копить мили в Альфа-Банке

Как оформить карту

Оформление платежного инструмента не займет много времени, поскольку компания предъявляет к клиентам минимальный набор требований. Посетите официальную страницу, чтобы увидеть все виды предлагаемых карт.

Требования к держателю карт

Оформить карту могут только совершеннолетние граждане РФ, имеющие постоянную прописку на территории страны. Финансовый инструмент выдается для личных целей клиента: получения зарплаты, хранения денег, оплаты товаров и т.д.

Необходимые документы

Для получения стандартной карты потребуется только паспорт. Для выпуска премиального продукта дополнительно нужно предоставить справку о доходах, чтобы банк убедился в платежеспособности человека. Если паспорт утерян, то для подтверждения личности можно воспользоваться иным документом, например водительским удостоверением или загранпаспортом.

Заполнение анкеты

При заполнении анкеты на сайте компании нужно указать следующую информацию:

- Ф.И.О. (как в паспорте);

- дату рождения;

- номер мобильного и адрес e-mail;

- имя, которое будет на расчетной карте, например IVAN IVANOV.

При заполнении анкеты указывают персональные данные.

Заполнение анкеты займет не больше 5 минут.

Оформление онлайн

Заказать карту от Альфа-Банка можно дистанционно. Для этого нужно:

Через несколько минут после отправки заявки позвонит работник банка для уточнения деталей и согласования времени доставки. Курьер прибудет на указанный адрес в оговоренный срок. Если при заполнении формы какие-то данные введены неверно, они будут подсвечены красным цветом.

Оформление офлайн

При оформлении платежного инструмента в отделении кредитного учреждения при себе нужно иметь удостоверение личности. Сотрудник финансовой организации даст детальную консультацию, расскажет о плюсах и минусах продуктов, поможет выбрать вариант, максимально соответствующий запросам клиента. Стандартная Альфа-карта выдается в течение нескольких минут, в остальных случаях на изготовление платежного инструмента уходит от 2 до 5 дней.

Оформление офлайн происходит в офисе Альфа-Банка.

Бонусные карты Альфа-Банка для физических лиц

Ещё один из часто задаваемых вопросов касается бонусных карт Альфа-Банка. Эти карты выпускаются в рамках партнёрских программ. Что это значит? Это заключение договора Альфа-Банка с какой-нибудь, крупной торговой сетью, например Перекрёсток или М. Видео. Эти карты дают возможность клиентам получать скидки и бонусы за осуществление покупок в магазинах этих торговых сетей и магазинах-партнёрах.

Эти бонусы обмениваются на реальные деньги по определённому эквиваленту. И их вы тоже можете потратить на свои покупки. Эти карты являются очень выгодным предложением от Альфа-Банка. Потому, что вам возвращается часть потраченных вами денег. А ещё это даёт вам возможность участвовать в различных акциях.

В интернете есть много вопросов и ответов по поводу разнообразных продуктов и предложений от Альфа-Банка, но если вы хотите узнать больше информации зайдите на сайт Альфа-Банка или проконсультируйтесь со специалистом в одном из отделений.

Интернет банк при получении дебетовой карты Альфа-Банка

Для подключения услуги Альфа-Клик, достаточно позвонить по номеру горячей линии банка или обратиться в отделение. Паролем для входа в интернет-банк будет являться кодовое слово, которое клиент указывал при подписании договора на выпуск и обслуживание карты и пакета услуг. В дальнейшем кодовое слово понадобиться для совершения бесконтактных операции через мобильного помощника, по номеру горячей линии банка.

Хочется сразу отметить, что интернет-банк Альфа-Банка является одним из самых лучших и удобных. В меню отображаются абсолютно все счета и карты клиента, можно спокойно перекидывать деньги с карты на счет и обратно. Операции проходят максимально быстро, без фатальных задержек. Каждую транзакцию нужно подтверждать специальным одноразовым кодом, который приходит на мобильный телефон держателя.

Помимо Альфа-Клика, клиенту банка доступно мобильное приложение Альфа-Мобайл, которое поддерживается передовыми платформами для смартфонов. Подключить услугу можно на официальном сайте или любыми другими способами. В приложении для смартфонов можно совершать все стандартные операции по банковской карте (переводы, платежи, оплата услуг и т.д.). Однако удовольствие это не бесплатное и обойдется в 59 рублей за каждый месяц пользования.

Для тех, кто хочет сэкономить, доступна пробная бета-версия Альфа-Мобайл Lite, но совершать операции в ней нельзя. Можно только просматривать информацию о платежах, транзакциях, подключенных услугах и т.д.

Также клиент банка может подключить услугу SMS-банк «Альфа-Чек», чтобы получать смс-оповещения на свой телефон обо всех транзакциях. Услуга также платная, обойдется в 59 рублей за каждый месяц пользования. Можно подключить всеми доступными способами: в банкоматах, через мобильное приложение, в отделениях , по телефону горячей линии.

Интересной является услуга USSD-банк «Альфа-Диалог». Подключается прямо с мобильного телефона, который привязан к карте путем набора специального USSD-кода. Подключив услугу, которая стоит 59 рублей ежемесячно, клиент банка получает возможность полноценного пользования всеми операциями (баланс, пополнение баланса телефона, переводы, платежи и т.д.) с любого телефона.

Также для клиентов Альфа-Банка доступно интересное приложение O!PP, с помощью которого можно совершать мгновенные переводы, просто указывая номера карт отправителя и получателя. Переводы осуществляются по дебетовым картам как внутри банка, так и в другие банковские организации, только по РФ. Само приложение бесплатное, однако есть комиссия за переводы:

- Между картами Альфа-Банка — 0%

- С карты другого банка на карту Альфа-Банка — 0.5%, но не менее 30 руб.

- Между картами других банков — 1.95%, но не менее 30 руб.

Преимущества моментальной карты «Альфа-Банка»

Главным из них является быстрота оформления.

Также к достоинствам продукта стоит отнести:

- минимальный пакет бумаг для подачи заявки;

- обналичивание без комиссии (в терминалах «Альфа-Банка»);

- отсутствие финансовых ограничений по использованию, т.к. на пластик нанесены личные данные клиента;

- кэшбэк для кредитных продуктов;

- высокий уровень защиты средств, хранящихся на пластике;

- длительный грейс-период, т.е. возможность пользоваться деньгами без уплаты процентов;

- наличие доступа к программе для смартфонов и интернет-банкингу;

- отсутствие платы за обслуживание;

- большой выбор продуктов.

Тарифы Альфа-Карты

Подробные условия Альфа-Карты представлены в таблице:

|

Карта |

Альфа-Карта |

Альфа-Карта с преимуществами |

Альфа-Карта Премиум |

|

Платежная система |

Visa Classic, MasterCard Standard |

Visa Gold, MasterCard World |

Visa Signature |

|

Тип карты |

Дебетовая классическая |

Дебетовая премиальная |

Дебетовая статусная |

|

Стоимость выпуска |

Бесплатно |

||

|

Стоимость обслуживания |

Бесплатно |

Бесплатно до конца 2018 года Далее — бесплатно при выполнении одного из условий:

Иначе — 100 рублей в месяц |

Бесплатно при выполнении одного из условий:

Иначе — 5 000 рублей в месяц |

|

SMS-уведомления |

59 рублей в месяц |

Бесплатно |

|

|

Пополнение |

В банкоматах и кассах Альфа-Банка Переводом с другой карты Банковском переводом |

||

|

Снятие наличных |

В банкоматах Альфа-Банка и партнеров — бесплатно В других банкоматах — комиссия 2% |

В банкоматах Альфа-Банка и партнеров — бесплатно В других банкоматах — бесплатно при сумме трат от 10 000 рублей или остатке от 30 000 рублей, иначе — комиссия 1,5% |

|

|

Бесконтактная оплата |

Visa PayWave, MasterCard PayPass, Apple Pay, Samsung Pay, Google Pay |

Visa PayWave, MasterCard PayPass, Apple Pay, Samsung Pay, Google Pay |

Visa PayWave, Apple Pay, Samsung Pay, Google Pay |

|

Дополнительные возможности |

Нет |

Карта Priority Pass для доступа в бизнес-залы аэропортов — бесплатно Расширенная страховка в поездках — бесплатно Экстренный перевыпуск карты при утере или краже |

|

|

Проценты на остаток по счету |

Нет |

В зависимости от суммы трат в месяц: от 10 000 рублей — 1% годовых от 70 000 рублей — 6% годовых Начисляются на остаток до 300 000 рублей |

В зависимости от суммы трат в месяц: от 10 000 рублей — 1% годовых от 70 000 рублей — 6% годовых от 100 000 рублей — 7% годовых Начисляются на остаток до 300 000 рублей |

|

Кэшбэк |

Нет |

В зависимости от суммы трат в месяц: от 10 000 рублей — 1,5% от 70 000 рублей — 2% Максимальная сумма — 21 000 рублей в месяц |

В зависимости от суммы трат в месяц: от 10 000 рублей — 1,5% от 70 000 рублей — 2% от 100 000 рублей — 3% Максимальная сумма — 21 000 рублей в месяц |

Особенности Альфа-Карты с преимуществами

Рассматривая для себя простую в использовании дебетовую карту, Альфа-карта с преимуществами получила бы все шансы на то чтобы выбрали именно её.

Из особенностей можно выделить:

- Бесплатный выпуск карты;

- Бесплатное годовое обслуживание;

- Кэшбэк до 2% на все покупки;

- Начисление кэшбэка в рублях;

- Процент на остаток по карте до 5%;

- Возможность увеличить процент на остаток до 6% ;

- Бесплатное снятие наличных в банкоматах по всему миру;

- Один из лучших сервисов обслуживания;

- Актуальные пакеты услуг и условия использования выгодной карты.

Дебетовая «Альфа-Карта с преимуществами» вернёт ваши деньги

С бесплатным годовым обслуживанием Кэшбэком до 2% на все покупки И до 5% на остаток

Закажите сейчас — бесплатно доставят завтра

Заключение

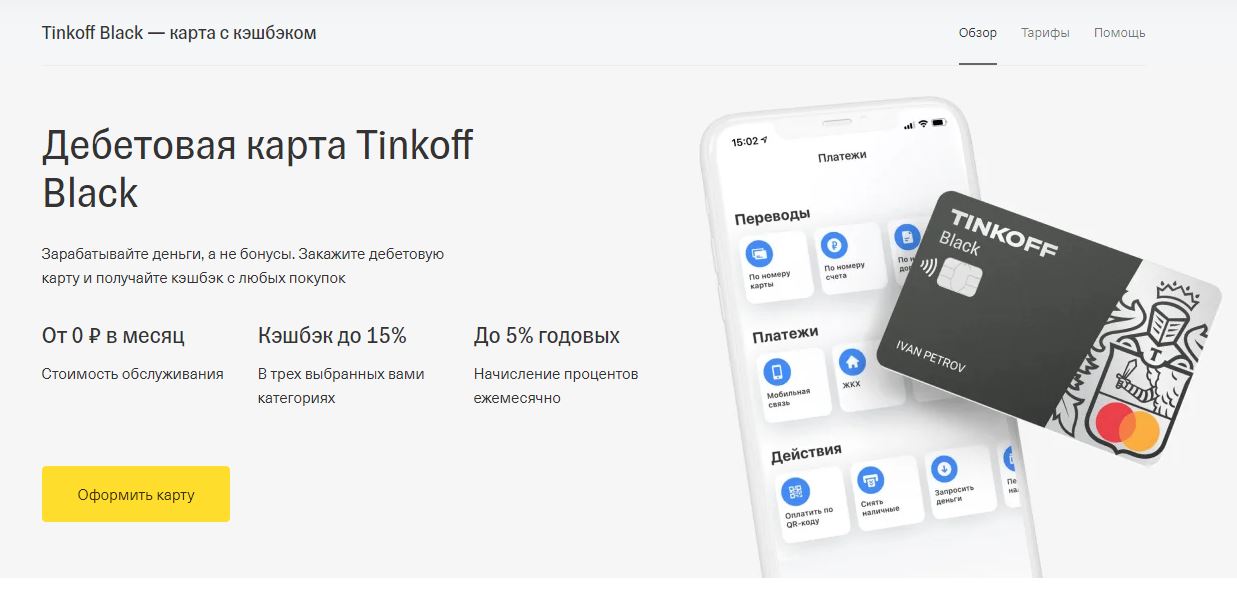

Новые карты Альфа-Банка получились достаточно удобными для повседневного использования. Они вполне способны конкурировать с аналогичными предложениями от других банков – например, с Тинькофф Блэк. Карта с преимуществами при частых тратах будет давать кэшбэк на все покупки и высокие проценты на остаток. Стандартная Альфа-Карта подойдет как простой инструмент для безналичных расчетов.

Возможно, Альфа-Банк предложил новые дебетовые карты уже поздно – на нашем рынке вполне достаточно предложений с такими же или более выгодными условиями. Но такие карты будут более удобны для тех, кто уже пользуется услугами банка или получает здесь зарплату. Также они смогут заинтересовать тех, кто хотел стать клиентом Альфы раньше, но не решался из-за отсутствия карт с кэшбэком или процентами на остаток. Поэтому я считаю обновление линейки карт правильным решением.