Как вернуть подоходный налог: обзор всех видов налоговых вычетов

Содержание:

- Компенсация за моральный ущерб

- Как оформить налоговый вычет

- Когда налоговая может не возвратить сумму НДФЛ в установленный срок?

- Способы возврата подоходного налога (НДФЛ) в 2021 году

- Получение вычета в упрощенном порядке

- Что изменилось в вычетах в 2021 году?

- Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

- Кто может воспользоваться упрощенной схемой получения вычета

- В каких ситуациях возможно возвращение налога 13% НДФЛ?

- Какие вычеты можно получить по упрощенной схеме

- Как получить налоговый вычет на лечение зубов за родственников?

- Как получить вычет по старой схеме

- О возврате

- Возврат подоходного налога с благотворительности

- Куда обращаться для получения вычета

- Заключение

- В итоге

Компенсация за моральный ущерб

Для того чтобы все-таки получить свои деньги от налоговой, необходимо подавать жалобу и жаловаться в ФНС. Помимо причитающейся суммы к возврату, полагается компенсация за моральный ущерб, требование на выплату которой следует указать в поданной жалобе, т.к. налоговые органы редко самостоятельно исполняют свою обязанность по расчету и перечислению данной компенсации гражданину.

При нарушении сроков ФНС должна выплатить причитающиеся проценты, которые рассчитываются по следующей формуле:

Сумма процентов = (Сумма налога, подлежащая возврату) х (Количество дней просрочки) х (Ключевая ставка ЦБ) / 360

Ситуация из практики

По истечении 3 месяцев ему пришло решение на возврат, но денежных средств от ФНС гражданин так и не получил. Срок просрочки 20 дней, а ключевая ставка на момент просрочки была равна 7,25%. Иванов И.И. обратился с жалобой в ФНС для перечисления вычета и причитающейся ему компенсации, расчет которой он производит следующим образом:

- 2 000 000 х 13% = 260 000 руб.

- 260 000 х 20 = 5 200 000 руб.

- 5 200 000 х 7,25% = 377 000 руб.

- 377 000 / 360 = 1 047,22 руб.

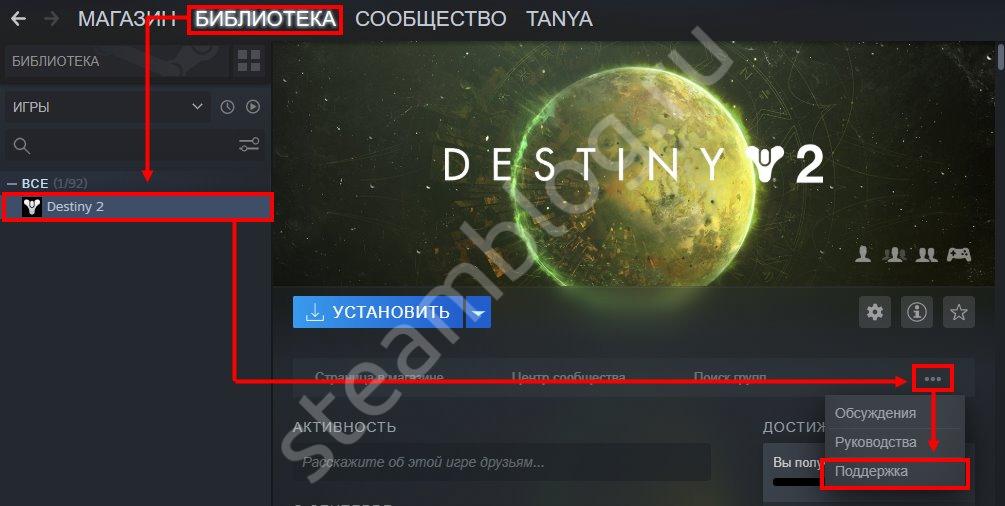

Как оформить налоговый вычет

Вот пошаговая инструкция, как оформить налоговый вычет всех типов:

Взять у работодателя справку 2-НДФЛ за прошедший год (или за 3 года, если вы не возвращали налог ранее).

Собрать документы согласно приведенному выше списку, снять с них копии.

Заполнить декларацию 3-НДФЛ и сдать ее в налоговый орган по месту регистрации.

Заполнить и сдать в ФНС заявление на возврат подоходного налога. Его можно представить вместе с декларацией или позже. Обязательно укажите свой контактный номер телефона, чтобы инспектор в случае обнаружения ошибки мог с вами связаться. Приложите к заявлению реквизиты банковского счета, куда будут перечисляться деньги

Обратите внимание, что копии банковской карты недостаточно. Нужен именно номер счета в банке, который открыт для держателя карты.

Проверка документов занимает три месяца

В течение этого срока деньги поступят на счет либо вас вызовут для внесения исправлений или представления недостающих документов.

Когда налоговая может не возвратить сумму НДФЛ в установленный срок?

Следующая ситуация широко распространена: налогоплательщик получил положительное решение о возврате денежных средств, но имущественный вычет от ИФНС не пришел, причин, почему произошла такая ситуация, несколько:

- Гражданин подал заявление на возврат без указания платежных реквизитов.

- Физическое лицо имело задолженность по уплате налогов, и налоговые органы произвели зачет в счет ликвидации этой задолженности.

- Утеря сотрудником ФНС заявления на возврат налога.

- Нарушены сроки, либо процедура камеральной проверки.

- В предоставленной декларации обнаружены ошибки или опечатки.

- Физическим лицом предоставлен не полный комплект документов.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Получение вычета в упрощенном порядке

^

Имущественный налоговый вычет можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение имущественных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Что изменилось в вычетах в 2021 году?

С 21 мая 2021 года действует упрощенный порядок получения некоторых видов налоговых вычетов. Изменения введены законом от 20.04.21 № 100-ФЗ.

В частности, упрощена процедура получения инвестиционных налоговых вычетов типов А и Б, а также вычетов, предоставляемых при покупке объектов недвижимости.

Чтобы получить свои деньги в максимально короткие сроки, налогоплательщику необходимо открыть личный кабинет на сайте ФНС. Сделать это можно с использованием учетной записи на портале «Госуслуги».

Этот алгоритм построен так:

- Налоговый орган самостоятельно формирует заявление на получение вычета по результатам полученных сведений от вышеуказанных источников. Это заявление отобразится в личном кабинете налогоплательщика не позднее 20 марта 2022 года.

- Физическое лицо, имеющее право на вычет, должно будет утвердить это заявление – подписать обычной или электронной подписью и отправить в ФНС.

- Проверка правомерности возврата налога будет занимать 1,5 месяца.

Однако по состоянию на август 2021 года к электронному взаимодействию с ФНС по предоставлению инвестиционных вычетов подключен только один брокер – банк ВТБ.

Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

^

Общая информация

- налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

- налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу);

- в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате в бюджет с взысканием с налогоплательщика сумм пеней;

- налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

Налоговый вычет может быть получен налогоплательщиком при представлении налоговой декларации по итогам налогового периода.

1

Заполнить налоговую декларацию (по форме 3-НДФЛ).

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих наличие права на налоговый вычет.

Такими документами могут быть:

- договор на ведение индивидуального инвестиционного счета или;

- договор о брокерском обслуживании / договор доверительного управления в форме единого документа, подписанного сторонами, или

- заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления*

4

Подготовить копии документов, подтверждающий факт зачисления денежных средств на индивидуальный инвестиционный счет.

Такими документами могут быть:

- платежное поручение, если денежные средства зачислялись с банковского счета, или;

- приходно-кассовый ордер, если денежные средства вносились наличными, или;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера(управляющего).

Перечни документов являются открытыми и могут быть изменены в зависимости от конкретных условий или обстоятельств.

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Получение вычета в упрощенном порядке

Инвестиционный налоговый вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Кто может воспользоваться упрощенной схемой получения вычета

К сожалению, далеко не все.

Для начала у вас должна быть онлайн-регистрация в личном

кабинете на сайте ФНС. Все данные вы подаете через этот ресурс.

Затем ваш банк передает сведения в налоговый орган, а в ЛК

формируется предзаполненное заявление на возврат налога. В течение

1,5 месяцев средства поступают на ваш счет.

На сегодняшний день получить налоговый вычет в упрощенном

порядке можно только:

-

На покупку жилой

недвижимости. - На проценты по ипотеке.

-

При открытии ИИС (индивидуального инвестиционного

счета).

И сделать это разрешено только в том случае, если индивидуальный

инвестиционный счет открыт в определенном банке. А именно в том,

что присоединился к информационному взаимодействию с ФНС России.

Пока это только ВТБ.

Это же касается имущественного вычета. Упрощенный порядок

распространяется только на сделки купли-продажи, проведенные через

банк из списка, и не будет работать, например, при сделках с

наличкой.

Кроме того не ясно, можно ли применить новый порядок, если

одновременно положено несколько вычетов. Даже если это вычеты, по

которым одобрена упрощенная схема. Например, в течение одного года

вы претендуете на инвестиционный и имущественный вычет. Вероятнее

всего оформить возврат налогов по упрощенной схеме не

получится.

Упрощенная схема точно не работает, если вы заявляете право на

любой вид вычета кроме инвестиционного, имущественного и

ипотечного. И если в одном году вы купили квартиру и оплатили лечение, вычеты

придется заявлять по старым правилам — с декларацией 3-НДФЛ через

ФНС или через работодателя.

Итак, налоговый вычет упростили, но тем, чьи банки не

присоединились к системе, придется заполнять декларацию, собирать

пакет подтверждающих документов, готовить заявление и по старой

схеме сдавать в налоговую инспекцию. Или сканировать каждую

страницу и подгружать через личный кабинет ФНС.

В этой ситуации рекомендуем обратиться к НДФЛка.ру —

профессионалам в области налогообложения. Поручите нам подготовить

все необходимые заявления, заполнить декларацию 3-НДФЛ и

дистанционно подать ее в ФНС.

Если деньги нужны срочно, закажите услугу «Быстровычет» и

верните налог всего за 7 дней.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Получить услугу

В каких ситуациях возможно возвращение налога 13% НДФЛ?

Вернуть налог можно тогда, когда его начислили в силу определенных обстоятельств в завышенном размере по месту Вашей работы. Иными словами, Вы обладали законным правом вернуть свои 13% НДФЛ, но этот сбор все равно удержали из Вашей зарплаты. Это возможно в следующих ситуациях:

1. Если в бухгалтерии по месту Вашей работы допустили ошибку.

2. Если Вами не был предоставлен в бухгалтерию определенный перечень документации, дающий Вам возможность претендовать на понижение налоговой нагрузки по подоходному налогу.

В подобных случаях возвращение подоходного налога осуществляется посредством бухгалтерии на Вашем учреждении.

За год Вы совершали определенные затраты, позволяющие Вам вернуть подоходный налог с части затраченных средств либо всей их суммы. Получение вычетов возможно, если:

1. За год Вами был приобретен земельный участок либо жилой недвижимый объект (согласно п.3 ст.220 НК РФ). Читайте налоговые вычеты при покупке недвижимости.

2. Если у Вас были конкретные расходы на обучение либо лечение (согласно ст.219 НК РФ). Читайте «Налоговые вычеты за обучение» и «Налоговые вычеты за лечение».

Вернуть 13% НДФЛ в таких случаях можно через орган ФСН – после того, как будет проведена проверка – имеет ли право обратившийся налогоплательщик на получение подобного вычета. Сам вычет может быть получен Вами по месту Вашей работы – после того, как налоговая инспекция пришлет Вам соответствующее уведомление.

Право на получение такого вычета у российского гражданина есть также в том случае, если за прошедший год им было сделано дополнительное вложение в пенсионную накопительную часть. Возврат подоходного налога в таком случае возможен лишь через ФСН.

Каким образом вернуть подоходный налог на детей?

Подача соответствующего заявления возможна по месту трудоустройства родителей либо опекунов в следующих ситуациях:

- При пополнении семьи.

- При наличии в семье ребенка-инвалида.

- При получении ребенком в возрасте от 18 до 24 лет высшего стационарного образования.

У родителя также есть право на «двойной» детский вычет, если он является родителем-одиночкой (с документальным подтверждением этого факта) либо если второй родитель в письменной форме откажется получать налоговый вычет.

Если за год Вами не были получены детские налоговые вычеты, в конце года обращайтесь в орган ФСН. В налоговый орган предоставляются справки о доходах по форме 2-НДФЛ с места Вашей работы, декларация о доходах по форме 3-НДФЛ, плюс требуемые документы на детей.

Подоходный налог по месту Вашей работы будет возвращен Вам в течение трех месяцев со дня, когда было подано соответствующее заявление. Органы ФСН в случае подачи заявления о возврате 13% НДФЛ за 3 месяца проверят поданную Вами декларацию и лишь после этого в течение 30 дней совершат положенные выплаты.

Что нужно для возврата

Для возврата НДФЛ нужно подготовить определенные документы и подать декларацию по НДФЛ.

Список документов, которые необходимы для подачи заявления о возмещении:

- налоговая декларация (по форме 3-НДФЛ);

- справка о доходах с места работы (по форме 2-НДФЛ);

- другие документы, перечень которых зависит от обстоятельств.

Пример заполнения бланка

Ниже образец заполнения заявления на возврат НДФЛ

Сроки возмещения

На протяжении 3 месяцев после того, как вы подали все необходимые документы, налоговой служба осуществляет камеральную проверку. По окончании данного периода времени, ФНС России должна письменно уведомить вас о принятии решения о возмещении налога на доход физлиц или об отказе на основе выявленных сведений.

Если НДФЛ возмещен, налогоплательщик должен составить заявление о предоставлении ему суммы излишне уплаченного налога.

В теории, максимальный срок получения возврата налога составляет около 4 месяцев. Но, как показывет практика, процедура может затянуться на долгие 12 месяцев, а то и больше.

Автор статьи:

Какие вычеты можно получить по упрощенной схеме

Имущественные вычеты

Есть два вида:

1. Возврат налога при покупке

жилья. По закону один раз в жизни вы можете вернуть НДФЛ с

суммы до 2 млн рублей.

Даже если квартира или дом стоят дороже, больше 260 000 рублей

(13% от 2 млн рублей) вы не получите.

Размер вычета не может быть выше стоимости купленной

недвижимости. И если ваше жилье дешевле 2 млн рублей, налоговый

вычет будет одобрен в пределах стоимости жилья. Недополученный

остаток вы получите при покупке другой недвижимости.

Если ваш годовой доход меньше одобренного налогового вычета, то

остаток вычета переходит на следующий год. И так далее, пока не

будет выплачен полностью.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

2. Возврат процентов по ипотеке.

При погашении процентов по целевым займам (кредитам) лимит вычета

составляет 3 млн рублей, а максимальная сумма, которую можно

вернуть — 390 000 рублей (13% от 3 млн рублей). Рассчитывается и

выплачивается ежегодно за фактически уплаченные проценты.

Если суммарный размер выплаченных вами ипотечных процентов не

достиг положенного максимума в 3 млн рублей, перенести остаток на

другое жилье не удастся — этот тип вычета предоставляется только на

один объект недвижимости.

Итак, при покупке жилья в ипотеку можно вернуть до 260 000

рублей со стоимости квартиры и до 390 000 рублей по процентам, это

уже 650 тысяч дополнительных рублей в ваш бюджет. Для супругов

общий возврат налога по недвижимости, купленной в браке, может

достигнуть 1 млн 300 тысяч рублей.

Быстрая регистрация и помощь налогового эксперта!

Зарегистрироваться

Инвестиционный налоговый

вычет

Если вы положили деньги на индивидуальный инвестиционный счет

(ИИС), то вам положен инвестиционный вычет.

Существует два типа вычета по ИИС:

Тип А — вернуть 13% НДФЛ со взносов на ИИС с

лимитом вычета не более 400 000 рублей;Тип Б — не платить налог на прибыль с операций по

ИИС.

В первом варианте вернется до 52 000 рублей. Сумма возврата во

втором варианте зависит от ваших результатов на фондовом рынке.

Упрощенный порядок с 2021 года коснется обоих типов. В первом

случае вы получите возврат НДФЛ на свой счет, во втором — в вашем

личном кабинете для налогового агента будет автоматически

сформирована справка.

Упрощенный налоговый вычет не отменяет прежний порядок

возвратов. Можно оформить имущественный вычет через работодателя

или заполнить декларацию 3-НДФЛ и передать ее в налоговую

инспекцию.

Онлайн-сервис НДФЛка.ру поможет вам правильно оформить налоговый

вычет и быстро получить свои деньги. При этом не исключено, что вы

получите больше, чем рассчитывали. Ведь сумма возврата зависит от

налоговых нюансов, разобраться в которых под силу только

профессионалам.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию

Как получить налоговый вычет на лечение зубов за родственников?

Процедура практически такая же, как для возврата налога за свое лечение. Однако необходимо учитывать некоторые дополнительные нюансы:

Нужно подтвердить родственные связи. Другими словами, следует представить налоговому инспектору документы о том, что лицо, которое проходило лечение, это ваша супруга (супруг), несовершеннолетний ребенок или подопечный, отец или мать

Для вычета за лечение супруги (супруга) подтверждающим документом будет свидетельство о браке, для ребенка – свидетельство о его рождении, для подопечного – решение о попечительстве, а для родителей – свидетельство о рождении заявителя.

При принятии решения о возврате налога за лечение зубов не важно, работает родственник или нет.

Лечение зубов должно быть оплачено не тем, кто его проходил, а налогоплательщиком, который хочет получить обратно свой подоходный налог. Если это безналичный расчет, средства должны прийти не со счета мужа, матери, отца или другого родственника, а со счета получателя вычета

Если за услуги стоматолога заплатил кто-то другой, можно выйти из ситуации путем оформления на его имя доверенности на оплату таких расходов. Этот документ нужно добавить к пакету документов, который подается в налоговую инспекцию.

При оформлении договора с медучреждением об оказании стоматологических услуг лучше в качестве стороны указать того, кто будет получать вычет, или упомянуть о том, что именно он будет платить за лечение, чтобы избежать возможных проблем с его выплатой. Однако можно столкнуться с нежеланием представителей медучреждения заключать договор такого содержания. Как правило, они используют типовые формы. В таком случае нужно проследить, чтобы корректно оформили справку об оплате услуг для подачи в налоговую.

В справке, подтверждающей оплату стоматологических услуг, которую оформляет медучреждение, в графе «налогоплательщик» должен быть указан не сам получатель этих услуг, а его сын, дочь, супруг или другой близкий человек, которому будет возвращаться подоходный налог. В случае с женой и мужем в справке может быть указан любой из них, поскольку их бюджет считается общим. Упоминается также, кому именно он оплатил лечение (жене, мужу, ребенку, матери или отцу) с указанием фамилии, имени и отчества этого пациента.

Вычет могут поделить между собой несколько родственников. Например, дети могут заплатить за лечение матери совместно и вернуть часть подоходного налога, соответствующую их доле в оплате.

Налоговый вычет позволяет возместить расходы не только на получение медицинской помощи. Вернуть 13 процентов налога можно и при других тратах. Так, закон предусматривает возврат НДФЛ с процентов по ипотеке, позволяет вернуть налог за обучение и оплату некоторых других услуг.

Как получить вычет по старой схеме

Есть два варианта — через налоговую инспекцию и через

работодателя.

1. Через налоговую инспекцию

Если вы резидент РФ с официальным доходом, платите НДФЛ по

ставке 13% и имеете право на вычеты, то:

- нужно собрать копии всех документов, подтверждающих

расходы; - заполнить декларацию 3-НДФЛ;

- подать заявление в налоговую инспекцию лично или через кабинет

налогоплательщика.

Если отправляете документы онлайн, их необходимо отсканировать и

отправить из ЛК на сайте ФНС. Примерно через 4 месяца получите

возврат средств.

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию

2. Через работодателя

В некоторых случаях это более привлекательный способ возврата

налога. Для его оформления потребуется короткий список документов,

а вычет будет предоставлен уже в текущем году, а не по его

завершении.

Как работает:

- Запрашиваете в налоговой инспекции уведомление о праве на

вычет. Для этого пишете заявление и прикладываете подтверждающие

документы. - Через 30 дней возвращаетесь в ИФНС и получаете уведомление для

работодателя. - Отдаете его в свою бухгалтерию.

Со следующего месяца работодатель не будет отчислять подоходный

налог с вашей зарплаты. А если это имущественный вычет, то вам

вернут весь налог, удержанный с начала года. Но помните — это

правило касается только вычетов при покупке жилья. Например, с

начала года не вернется НДФЛ по социальному вычету за лечение или

обучение, он лишь не будет

удерживаться со следующего месяца после предоставления

уведомления.

Кроме имущественного вычета, через работодателя можно вернуть

социальные вычеты: на лечение, обучение, пенсионное страхование,

ДМС.

Инвестиционный вычет через работодателя получить нельзя. Его

можно оформить только через налоговую инспекцию по декларации

3-НДФЛ.

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Возврат подоходного налога с благотворительности

Социальный вычет с благотворительности возможен, если гражданин совершил пожертвования в пользу организаций, которые работают в научной и культурной области, сфере здравоохранения, образования, физической культуры и спорта, социального обеспечения, религии.

Пример. Годовой доход Игнатенко И.О. составил 700000 рублей. Она перечислила на благотворительность 85000 рублей. Рассчитаем, какую сумму она может вернуть. Это ¼ от годового дохода, то есть 175000 рублей. Вычисляем 13% от 85000 = 11050 рублей. Сумма меньше, чем 25% от годового дохода. Она будет перечислена Игнатенко И.О. в полном размере.

Куда обращаться для получения вычета

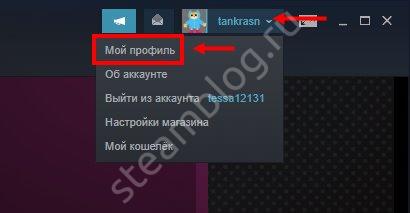

В российском законодательстве для возврата НДФЛ есть два способа: через налоговую инспекцию или через работодателя. У каждого из этих способов свой порядок оформления.

Способ #1. Возврат налога через ИФНС

Получать вычет в налоговой инспекции по месту регистрации удобнее, если вам нужна вся годовая сумма вычета сразу. Оформить льготу можно в любое время по окончании отчетного года. К примеру, если вы купили квартиру в 2021 году, заявить о желании получить вычет можно начиная с 1 января 2022 года.

Подоходный налог будет возвращен за отчетный год целиком в размере уплаченного вами НДФЛ, но не более 13% от фактических расходов.

Процедура оформления вычета несложная. Порядок ее такой:

- Сбор пакета документов. Часть бумаг – общая для всех вычетов, часть – специфическая у каждого типа льготы. Ниже в соответствующей главе приведен подробный перечень.

- Подача документов в ИФНС по месту регистрации. Сделать это можно лично, почтовым отправлением, через доверенное лицо или по электронным каналам связи через сайт nalog.ru. Если вы не знаете фактический адрес своей инспекции, найти его проще всего на специальных сервисах – например, здесь: https://service.nalog.ru/addrno.do.

- Камеральная проверка. В течение нескольких месяцев ваши документы проверяют на соответствие формальным требованиям. Все данные в предоставленных бумагах должны совпадать с информацией в других документах.

- Возврат подоходного налога на ваш счет в банке.

Способ #2. Возврат налога через работодателя

В этом случае вы получаете вычет по частям: НДФЛ с зарплаты не удерживается, к получению идет вся начисленная бухгалтерией сумма. Еще одна особенность этого способа в том, что не требуется ждать окончания года, деньги можно получать уже в текущем. А в январе следующего года вы вправе оформить остаток вычета через ИФНС и получить всю оставшуюся сумму уплаченного в предыдущем году НДФЛ разом.

Пример

Александр Д. прошел в августе-сентябре 2020 года курсы обучения госзакупкам, потратив на них 43 000 рублей и произвел протезирование зубов на сумму 214 000 руб. Сразу по окончании курсов он оформил вычет у работодателя и с октября стал получать зарплату в полном объеме, без удержания НДФЛ (сумма официального необлагаемого налогом дохода составила 24800 руб./мес.). Таким образом, за октябрь, ноябрь и декабрь использованный вычет составил 74400 руб. Максимальная сумма социального вычета – 120 000 рублей. По окончании 2020 года Александр Д. воспользовался правом вернуть через ИФНС остаток уплаченного им в 2020 году (январь-сентябрь) подоходного налога. Доход Д. за 9 месяцев 2020 года составил 24800 *9 = 223 900 руб., однако НДФЛ ему вернули только с 45 600 рублей (120 000 – 74 400 руб., уже использованных в 2020 г.)

Для возврата НДФЛ через работодателя необходимо сделать следующее:

- Подготовить пакет документов. Список отличается от аналогичного при оформлении вычета через ИФНС. Подробный перечень – в главе «Необходимые для налогового вычета документы».

- Подать документы в налоговую инспекцию. Делается это так же, как и при оформлении вычета через ИФНС: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

- Дальше вам нужно передать полученное в налоговой уведомление работодателю. К бумаге из налоговой необходимо приложить заявление на получение вычета (образец – на сайте nalog.ru). Зарплату без удержания НДФЛ вы станете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается либо не закончится год. На следующий год необходимо снова идти в ИФНС за уведомлением для работодателя.

Заключение

Налоговый вычет – это своего рода государственная субсидия, предоставляемая физическим лицам – плательщикам подоходного налога. В статье я перечислила, за что можно получить налоговый вычет и кто имеет на это право. Перечень довольно обширный. Основные категории получателей:

- родители, имеющие детей в возрасте до 18 лет или студентов до 24 лет (дневная форма обучения);

- граждане – потребители медицинских и образовательных услуг, оказываемых на платной основе;

- покупатели недвижимости и земельных участков;

- инвалиды;

- инвесторы.

Налог можно возвращать ежегодно или в течение трех лет после применения вычета. Возврат средств чаще одного раза в год не допускается. Для возмещения можно обратиться в ФНС самостоятельно, но иногда эта функция возлагается на налогового агента. Так, в случае получения стандартных вычетов по месту работы налоговым агентом является работодатель. Если вы получаете инвестиционный вычет, налоговым агентом является брокер, который при совершении операций не удержит НДФЛ, получив от вас соответствующее заявление.

Для инвестора налоговый вычет – это инструмент, который можно использовать как гарантированное увеличение доходности на капитал в размере тринадцати процентов.

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

- Подождать год (все это время исправно платить налоги), а затем подать заявление, подготовить пакет документов, в том числе заполнить декларацию, и ожидать решения.

- Не ждать год, а обратиться к работодателю, чтобы он не удерживал из зарплаты НДФЛ. Но прежде необходимо получить уведомление о возможности начисления вычета от ФНС.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году. В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.