Как получить налоговый вычет на иис. пошаговая инструкция

Содержание:

- Почему инвестировать с ИИС выгоднее

- Тонкости выбора

- Варианты налогового вычета

- Шаг 1. Сбор документов

- Чем можно торговать?

- Инвестиции и налоговый вычет в одном флаконе

- Особенности ИИС

- Что это такое

- Кому подходит ИИС?

- Как подать декларацию в ФНС и получить налоговый вычет

- Общие сведения об индивидуальном инвестиционном счете

- Этап 2: Подготовка документов

- Способы получения компенсации

- Если выбрали инвестиционный вычет на взносы (тип А)

- Как вывести деньги со счета через год, не потеряв вычет по ИИС?

- Тип А. Вычет по взносам на инвестиционный счет

- Документы для получения вычета

Почему инвестировать с ИИС выгоднее

Индивидуальный инвестиционный счет (ИИС) — по сути обычный брокерский счет, только с налоговыми льготами для инвесторов. Это и делает инвестиции через ИИС более выгодными, чем покупка акций, облигаций и других инструментов на обычный брокерский счет.

Неудивительно, что сегодня такой способ инвестирования выбирают уже больше 2.9 млн частных инвесторов, как следует из данных Мосбиржи на 1 октября.

Вычет на взнос (или вычет типа А) дает возможность вернуть 13% от суммы, которую вы внесли на ИИС за год, но не больше 52 тыс. руб., так как максимальная база для расчета налогового вычета составляет 400 000 руб.

Вычет типа Б, или вычет из дохода, который подлежит налогообложению, позволяет через три года после открытия счета не платить НДФЛ на доходы от операций со средствами ИИС сверх взносов.

Какой тип вычета для себя выбрать, решает сам инвестор. К примеру, если вы — консервативный инвестор, привыкли вкладываться преимущественно в облигации и используете ИИС как инструмент сбережения средств, а не занимаетесь активной торговлей на фондовом рынке, то скорее всего вам выгоднее воспользоваться ИИС типа А.

А если вы все же по натуре более активный инвестор и стараетесь регулярно совершаете сделки с ценными бумагами, покупая и продавая акции и облигации в портфеле, то, вероятно, предпочтете ИИС типа Б.

Однако важно то, что какой бы из двух типов вычета — А или Б — вы в итоге ни использовали, претендовать на любой из них можно лишь при условии, что вы не закрываете свой ИИС в течение трех лет.

Платой за «заморозку денег» на счете является солидная прибавка к доходности инвестиций благодаря налоговой льготе, например по ИИС типа А это +4.33% годовых.

А с 2021 года владельцы ИИС типа Б смогут существенно сэкономить еще и на налогах на купон по облигациям.

Напомним, в марте Госдума и Совет Федерации одобрили пакет поправок в Налоговый кодекс, которые вводят НДФЛ для всех видов дохода с облигаций. Изменения вступят в силу с 1 января 2021 года. Раньше держатель ОФЗ, а также региональных и муниципальных облигаций мог не платить 13% НДФЛ с купонов. Такая же льгота пока распространяется и на корпоративные облигации, если они были выпущены после 1 января 2017 года и при этом ставка купона по ним не превышает ключевую ставку ЦБ + 5 п.п. Сейчас это 9.25%.

С 2021 года купонный доход по облигациям в портфеле инвестора будет облагаться налогом на доходы физлиц. Но налоговые льготы по ИИС для частных инвесторов продолжат действовать.

Новый тип ИИС: двойные льготы

Сейчас Национальная ассоциация участников фондового рынка (НАУФОР) обсуждает с ЦБ идею создания индивидуального инвестиционного счета третьего типа (ИИС-3). Если новый тип ИИС заработает, то ограничение на снятие средств с такого счета может составить до 10 лет. Зато в обмен инвестор получит двойные налоговые льготы: право на ежегодный налоговый вычет с внесенных сумм (как в ИИС типа А) и освобождение от подоходного налога при снятии средств со счета по прошествии установленного срока (как по ИИС типа Б).

Тонкости выбора

Для большего удобства следует сравнить два метода наглядно в таблице:

|

По взносам |

По доходу |

|

|

Кто перечисляет возмещение |

Налоговая инспекция |

Управляющая компания или брокер |

|

Период получения |

По завершении года, в котором осуществлялся взнос |

Не раннее истечения 3-х лет со времени открытия |

|

Сроки рассмотрения заявления |

Сотрудники на протяжении 3 месяцев проводят проверку предоставленной информации и есть 1 месяц для перечисления средств |

В момент выплаты прибыли налог не удерживается сразу |

|

Пределы компенсации |

В рамках 400 тыс. в год |

Сумма вычета не ограничивается, а пополнить вклад можно только не более чем на 400 тыс. в год |

|

Документация |

Декларация 3-НДФЛ, справка о доходах, заявление о возврате, подтверждение факта зачисления средств на счет |

Выписка из налоговой о неполучении вычета по взносам ежегодно |

|

Дополнения |

Необходимы удержанные налоги |

——— |

Таким образом, если нет надобности во вложенных средствах, то и не стоит торопиться их снимать со счета или забирать вычеты по вкладу каждый год, поскольку второй способ экономически более выгоден, а также не требует предоставления полного списка документации при его оформлении.

Варианты налогового вычета

Для владельцев (ИИС) РФ дает возможность получать процент (государственный бонус) от вложенных денег. Специалисты отмечают, что вернуть деньги в этом случае выгоднее, чем по распространенным дискреционным счетам.

Часть вычетов можно вернуть, выбрав одну из предлагаемых статей:

- по взносам (инвестиции из налогооблагаемого дохода);

- по прибыли (освобождение от налогов инвестиционного дохода).

Несмотря на схожесть понятий, разница в поощрении от государства профессионалам видна. В первом случае соискателю вернут 13% от ежегодного пополнения ИИС. Этот вариант выгоден тем, кто официально трудоустроен и с кого работодатель удерживал НДФЛ. Возвращенные налоговые вычеты (НВ) из инвестиций налогооблагаемого дохода раз в 12 месяцев увеличивают доход владельца ИИС на 13%.

Закон ограничивает выплату вычетов для первой категории. Раз в год человек может получить не больше 52 000 рублей, из расчета 0,4 млн. рублей в 365 дней. При этом максимальная сумма пополнения ИИС или взноса составляет 1 млн. рублей.

Тем, кто официально не трудоустроен, имеет ИП на УСН или вышел на пенсию, выгоднее оформить второй тип государственного бонуса или налоговые льготы. Претенденты на этот вид поощрения не обязаны платить подоходный налог. Сумма, которую государство может вернуть при выборе этого типа компенсации, не ограничена.

В первом и во втором случае соискатель может получать за ИИС налоговый вычет единожды за 365 дней или 1 раз за весь период существования счета. Деньги возвращаются через налоговую службу РФ, и процесс возможен после 3 лет существования ИИС.

Шаг 1. Сбор документов

Какие документы понадобятся?

Справка о доходах и уплаченных с них налогов по форме 2-НДФЛ. Получаем на месте работы. Если меняли в течении года место работы или имеете несколько источников дохода, то нужно (но не обязательно) взять несколько справок.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Не забываем, что вернуть можно только 13% от суммы внесенных средств. В некоторых случаях достаточно будет справки только с одного места работы.

Пример. За прошедший год было внесено на ИИС 200 тысяч рублей. С этой суммы можно вернуть 13% или 26 тысяч рублей. В течении года вы поменяли место работы. Нужны ли 2 справки или достаточно только одной?

Смотрим (вспоминаем, узнаем) сколько вы заработали в течении года и там и там. Примерно умножаем эту сумму на 13%. И если вы укладываетесь по одному месту работы, значит вторую справку 2-НДФЛ предоставлять в налоговую нет смысла.

Допустим, на предыдущей работе вы получали по 40 тысяч в месяц. Проработали полгода. Налогов было заплачено примерно 30 тысяч.

На текущей работе вы успели проработать только 3 месяца с з/п — 50 тысяч. Удержанных налогов на сумму — около 20 тысяч.

В таком случае лучше взять одну справку о доходах с первого места работы.

Договор с брокером о открытии ИИС (копия). Предоставляет только в первый раз. В следующие года не нужно.

Документы, подтверждающие факт зачисления средств на ИИС. Это может быть платежное поручение (при банковских переводах), либо приходно-кассовый ордер (при внесении наличными).

Самый простой способ — это распечатать все движение денег с личного кабинета банка, с которого вы проводили операции. Никаких печатей и подписей сотрудников банка не нужны.

Вот как это выглядит на моем примере:

Все реквизиты указаны. Как и есть отметка об исполнении банком вашего поручения. Этого вполне достаточно для налоговой.

Отчет брокера о движении средств и ценных бумаг на счете. Заказываем непосредственно у брокера. Нужна для налоговой, чтобы показать наличие денег на индивидуальном счете. Ведь можно было внести деньги, а потом в конце года благополучно их снять. И претендовать на налоговый вычет.

Заявление на возврат денег. С указанием банковских реквизитов счета, куда вы хотите получить деньги. Образец есть в любом отделении налоговой.

Чем можно торговать?

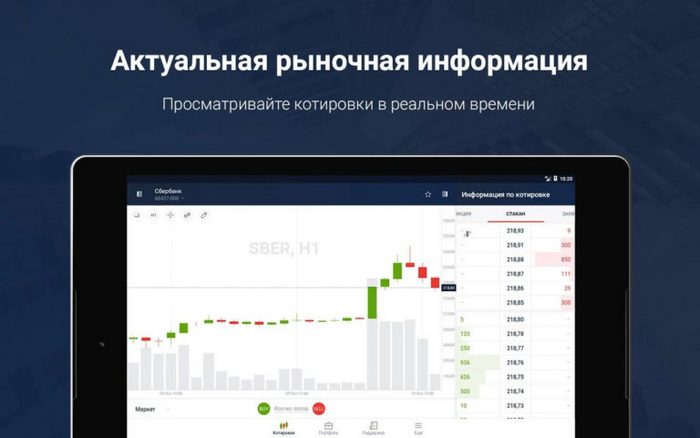

По словам директора казанского филиала компанииБКС Мир инвестиций» Аркадия Ращектаева, клиент вправе самостоятельно выбирать объекты инвестирования. Это могут быть, например, отдельные акции, облигации, готовая тематическаяподборка», структурный продукт или пиф. Можно подобрать наиболее подходящий продукт самостоятельно, а можно посоветоваться с консультантом брокерской компании.

«Для владельцев ИИС доступны все инструменты, обращающиеся на Мосбирже и бирже Санкт-Петербурга. Можно покупать валюту, пиф и структурные продукты. Единственное на что есть ограничения — это покупка ценных бумаг на иностранных рынках. То есть, напрямую акции Аpple на американской бирже купить нельзя, но можно их купить на бирже СПБ», — поясняет эксперт.

По данным Московской биржи, в структуре оборота 87% составляют сделки с акциями, 10% — с облигациями, 4% — с биржевыми фондами.

Инвестиции и налоговый вычет в одном флаконе

— Ключевая разница заключается в процедуре принятия решения об инвестировании ваших средств. У брокера такое решение инвестор принимает сам, в управляющей компании это делают профессионалы, которым вы передали средства в управление (в этом случае обычно они берут комиссию за управление в размере 1 — 2% от суммы. — Ред.).

— Различные аналоги ИИС уже показали себя в таких странах, как Германия , США , Великобритания , Канада , Чехия , Япония . Практически полный аналог ИИС был введен в ЮАР с марта 2015 года. Как правило, различия заключаются в структуре инструментов, на которые распространяются льготы, и сам принцип применения этих льгот. В ряде стран не облагаются налогом только дивиденды, в других государствах налоговое стимулирование применяется при инвестировании в акции компаний малого бизнеса.

Особенности ИИС

Несколько слов о том, что такое ИИС и какие возможности он дает инвестору.

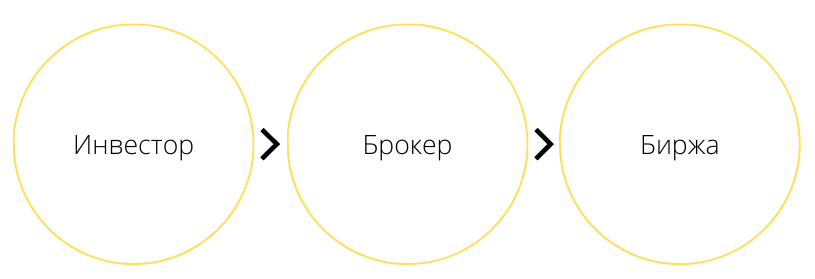

ИИС – брокерский счет со специальным налоговым режимом. Механизм действия следующий:

- Совершеннолетний гражданин РФ открывает счет для инвестирования на фондовом рынке. Это можно сделать через специальные организации (банки, брокерские и управляющие компании), имеющие лицензию.

- Периодически пополняет счет рублями и покупает ценные бумаги. Ежегодное пополнение ограничено 1 млн рублей.

- Выбирает, какой льготой по налогообложению воспользоваться: типом “А” или типом “Б”. В зависимости от выбранного либо получает до 52 000 рублей возврата каждый год, либо освобождается от уплаты НДФЛ с прибыли, полученной от операций с ценными бумагами при закрытии счета.

Аналитики отмечают резкое увеличение количества ИИС, открытых в 2019 году. Это говорит о том, что люди начали осознавать, что банковский вклад и валюта под матрасом не слишком эффективно защищают от обесценивания их сбережений. Но многие до сих пор теряются, когда заходит речь о получении законной льготы. Поэтому сегодня рассмотрим два типа налогового режима для ИИС и подробно остановимся на получении вычета по ним.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Некоторые особенности ИИС:

- открывается минимум на 3 года, в противном случае никакие льготы не положены;

- может быть только один (допускается менять брокера за время открытия счета и переводить активы от одного к другому, не теряя трехлетнего срока владения);

- если закрыли счет раньше минимального срока (3 года), вернете государству все, что удалось получить по льготе;

- можно оформить вычет за 3 предыдущих года, если не сделали этого ранее;

- максимальная сумма взносов – 1 млн рублей ежегодно, максимальная сумма возврата НДФЛ – 52 тыс. рублей (по типу “А”), по типу “Б” – без ограничений;

- льготами могут воспользоваться как работающие, так и неработающие граждане;

- вычет по типу “А” можно получать столько лет, сколько будете держать ИИС и с его помощью инвестировать, либо до момента отмены государством льготного механизма налогообложения;

- вычет по типу “Б” получают в момент закрытия ИИС.

Что это такое

ИИС представляет собой особый вид вклада, наделяющий владельца некими льготами по налогам. Открытие производит брокер (управляющее лицо), ведет также он на основании соглашения доверительного управления ценными бумагами.

Вправе пользоваться и заводить такие счета исключительно физические лица, выплачивающие налоговые взносы в государственную казну. Разрешено на одного человека открывать только один вклад.

Согласно п.4. ст.219.1 НК РФ для возникновения прерогативы получения вычета необходимо не расторгать соглашение и не аннулировать вклад на протяжении трех лет единовременно.

Кому подходит ИИС?

Индивидуальный инвестиционный счет подходит тем, кто желает получать налоговые льготы. Но воспользоваться всеми преимуществами этого инструмента могут исключительно те, кто подпадает под два критерия:

- Срок открытия счета – 3 года.

- Инвестор в течение этого времени не забирает с него деньги.

Невозможно даже частичное снятие. В этом случае, если уже был получен налоговый вычет в виде возврата части уплаченного налога, он должен быть возвращен назад.

Несмотря на эти ограничения, популярность индивидуальных инвестиционных счетов только увеличивается среди российских граждан. Для получения льгот, необходимо:

- Открыть индивидуальный инвестиционный счет.

- Положить сумму до 1 миллиона рублей на него.

- Совершать сделки с биржевыми инструментами или доверить средства профессиональному управляющему.

- Не забирать средства со счета в течение 3 лет.

Чтобы открыть индивидуальный инвестиционный счет, необходимо также быть налоговым резидентом Российской Федерации. Также есть ряд других нюансов, о которых мы подробнее поговорим дальше.

Как подать декларацию в ФНС и получить налоговый вычет

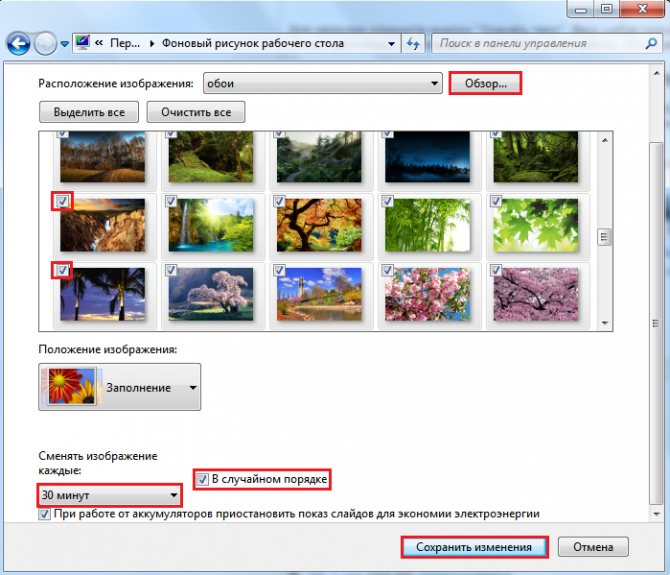

Заполнить декларацию можно 2 способами – онлайн и через специальную программу. Мы разберем оба варианта. Начнем с оформления через сайт ФНС. Сделать это можно только если доступ к личному кабинету уже есть.

Что касается того, как заполнить 3-НДФЛ, то порядок следующий: в ЛК выбирается пункт Жизненные ситуации, в нем переходим в меню подачи 3-НДФЛ.

Весь процесс заполнения документа разделен на 7 этапов:

- Выбираем год, за который будете заполнять декларацию. Это должен быть тот период, когда средства вносились на ИИС.

- Учитываются только доходы, полученные в РФ, это происходит по умолчанию.

- При выборе вычетов нас интересуют только инвестиционные налоговые.

- Далее заполняются данные о доходах.

- Указывается вычет.

- Просматривается сформированная декларация.

- Происходит ее отправка налоговикам.

Теперь подробнее о некоторых этапах этой процедуры.

Заполнение данных о доходах

Самый простой вариант – ваш работодатель уже заплатил НДФЛ за вас (это обязанность налогового агента). В таком случае можно просто загрузить нужную информацию, она уже будет в системе. Просто нажмите на кнопку Заполнить из справки.

Если активно вкладываете средства, то НДФЛ придется заниматься самостоятельно, не всегда брокеры платят НДФЛ за вас. В этом случае полезной будет статья, какие налоги нужно платить инвестору. В ней разбираются в том числе и методы оптимизации налогообложения.

Если вы подаете документы для получения вычета в начале года, работодатель может и не успеть к этому сроку подать данные в налоговую. В этом случае либо подождите немного, пока НДФЛ будет уплачен налоговым агентом, либо самостоятельно заполните данные о доходах.

Указывается информация по работодателю, сумма налогооблагаемой базы (с чего удержан НДФЛ) и какой налог был отчислен с вашей заработной платы. Здесь может смутить разве что КПП и код по ОКТПО. Узнать эти коды можно из справки 2-НДФЛ, она входит в перечень необходимых документов, так что при оформлении запроса уже должна быть у вас на руках.

Вычеты и просмотр сформированной декларации

Здесь указывается сумма, с которой хотим получить возврат НДФЛ. Напоминаю, что максимум ограничен 400 тыс. рублей. Сумма зависит от вашего заработка и определяется формой 2-НДФЛ. В примере на рисунке ниже заявлено 400 000 руб., значит получить можем 13% от этой суммы или 52 000 руб.

На этом же этапе загружаются сканы документов, подтверждающих получение белой з/п за соответствующий период и открытие ИИС у брокера. В примере на рисунке ниже прикреплены справка 2-НДФЛ, документ об открытии ИИС и скан квитанции о переводе средств на счет.

На следующем этапе остается ввести пароль от цифровой подписи. Документы уходят на проверку в налоговую. Как видите, декларация 3-НДФЛ для ИИС заполняется без особых сложностей. Даже если будете проверять все по 2-3 раза, уложитесь в 30-40 минут.

Когда средства будут зачислены на счет?

Что касается сроков ожидания, то настраивайтесь на то, что деньги зачислятся через несколько месяцев. Порядок рассмотрения заявки на получение вычета следующий:

- В срок до 3 месяцев будет рассматриваться и проверяться ваша декларация, детальнее об этом написано в ст. 88 НК РФ.

- Еще 1 месяц дается непосредственно на возврат денег.

Когда в налоговой проверят вашу заявку и если с ней все окажется в порядке, то в разделе Мои налоги появится сообщение о переплате, а рядом с ним будет находиться кнопка Распорядиться. Нажмите на нее, укажите реквизиты вашего банка, и вся доступная сумма отправится на счет.

Если ошиблись при заполнении декларации 3-НДФЛ, то нужно ее исправить в кратчайшие сроки, так как воспользоваться правом на вычет вы можете только в следующем году после внесения суммы в предыдущем, иначе оно «сгорит». Единственное неудобство в том, что после исправления придется заново ждать несколько месяцев рассмотрения комплекта документов.

Общие сведения об индивидуальном инвестиционном счете

Здравствуйте, меня зовут Анастасия Дьяченко. Я мама, которая сидит в декрете, но, в то же время, я человек, который занимается всеми финансовыми вопросами в нашей семье. Объективно, у меня есть время, чтобы читать аналитические статьи, форумы, изучать рынок.

Налоговые вычеты при инвестировании.

Я уже писала о своем не очень удачном опыте, который обусловлен неудачным выбором стратегии и брокера.

Вот-вот пройдет 3 года с момента открытия того счета, а значит можно будет забрать деньги от одного брокера и переложить к другому, и при этом я не потеряю свой вычет. В этот раз я решила более основательно подготовиться. Один из важных моментов, который может дать неплохой вклад в общую доходность – это выбор способа налогового вычета.

Что такое индивидуальный инвестиционный счет (ИИС)

ИИС должен быть открыт не менее трех лет, тогда по нему полагаются налоговые вычеты. Существует 2 вида взаимоисключающих друг друга вычетов, при открытии счета нет необходимости сразу выбирать один из них. Выбрать, какой вам подходит, нужно тогда, когда будете обращаться за вычетом.

При открытии ИИС вы выбираете брокера и одну из его стратегий. Все брокеры описывают свои стратегии по-разному, но в любой стратегии указан ограниченный круг ценных бумаг, в который они будут инвестировать деньги.

Виды налоговых вычетов при инвестировании в ИИС

Налоговые льготы при инвестировании в ИИС бывают двух видов:

- Вычет на взнос – возврат 13% от суммы, внесенной на индивидуальный счет;

- Вычет на доход – это освобождение от выплаты налога на прибыль, полученную по индивидуальному инвестиционному счету после его закрытия.

Этап 2: Подготовка документов

Прежде чем заполнять декларацию и оформлять заявление на вычет по ИИС необходимо собрать пакет документов.

1. Справка о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ

Берется в бухгалтерии по месту работы. Если вы готовите документы не в самом начала года, то проверьте в ЛК вкладку «Доходы». Возможно ваш работодатель и другие налоговые агенты уже отчитались за прошедший год, и эта справка

2. Подтверждение заведения индивидуального инвестиционного счета

Этом может быть копия (скан) одного из следующих документов:

- Договор на ведение ИИС

- Брокерский договор

- Договор доверительного управления в форме

- Заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления

3. Подтверждение зачисления денег на ИИС

Например, копии следующих документов:

- Платежное поручение, если средства зачислялись с банковского счета

- Приходно-кассовый ордер, если средства вносились наличными

- Поручение на зачисление вместе с отчетом брокера или управляющего о проведении операции, если деньги переводились с другого брокерского счета.

Список является открытым. Налоговая на своем сайте подчеркивает, что требования к документам могут измениться в зависимости от конкретных обстоятельств налогоплательщика.

Способы получения компенсации

Оформить полагающуюся льготу возможно двумя легальными способами:

- Получать вычет ежегодно в рамках, не превышающих установленный предел в 400 тыс. рублей. То есть льгота по взносам. Важным условием для получения является наличие исключительно одного вклада. Вторым не менее значительным фактором считается – постоянные доходы владельца, например, по оплате труда, в том году, в каком запланировано оформление возмещения. По завершении налогового периода, в который желаете получить возврат, в инспекцию нужно предоставить заполненную доходную декларацию, заявление на компенсацию, справку 2-НДФЛ и документацию, подтверждающую факт перечисления средств на ИИС.

- Не оплачивать сбор от доходов с прибыли. В этом случае получить льготу можно только по окончании действия соглашения на ведение вклада, но не менее трех лет. Нужно предоставить управляющему выписку из инспекции, что не пользовались прерогативой ежегодного вычета по вкладу, а также, что не имели дополнительного счета. После этого выплачиваются денежные средства на вкладе и прибыль от операций без налогообложения. При закрытии счета раньше истечения вышеуказанного срока НДФЛ вычтут в полном объеме.

Если выбрали инвестиционный вычет на взносы (тип А)

Как мы уже сказали выше, вычет типа А оформляется через

налоговую инспекцию. Процесс оформления инвестиционного вычета

через ИФНС ничем не отличается от общих правил. Главное –

внимательность, скрупулезный сбор документов и правильное

заполнение декларации 3-НДФЛ.

С одной стороны, ничего сложного. С другой – даже мелкая ошибка

может привести к тому, что вам придется начать все сначала. С

учетом того, что налоговые органы берут три месяца на камеральную

проверку, некорректно оформленные документы остановят процесс, и вы

потеряете время.

Что вы получите, если зарегистрируетесь в онлайн-сервисе

НДФЛка.ру:

- мы составим для вас список необходимых документов;

- проверим корректность оформления каждого документа;

- заполним для вас декларацию 3-НДФЛ;

- отправим вам два электронных формата 3-НДФЛ: XML и PDF, чтобы

вам было удобно передать декларацию в ИФНС; - или сами направим 3-НДФЛ в налоговую инспекцию с помощью

электронной подписи; - будем на связи до получения вами денег на расчетный счет.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Шаг 1. Готовим документы для получения инвестиционного

вычета

Чтобы получить инвестиционный налоговый вычет, необходимо

тщательно подготовить пакет документов. В него входит:

Паспорт или временное удостоверение личности

гражданина РФ для тех, кто потерял паспорт. В список обязательных

документов паспорт не входит, но НДФЛка.ру рекомендует подготовить

копию основных страниц, так как ряд налоговых их требует.

Договор с брокером или управляющей компанией на

открытие и обслуживание ИИС. В налоговую инспекцию подается

.

Платежные документы на все взносы на ИИС. Это

могут быть квитанции, выписки, платежные поручения и другие

банковские документы. Достаточно сделать копии и .

Справка 2-НДФЛ. Это справка о ваших доходах от

работодателя. Она должна быть за тот год, за который вы оформляете

возврат подоходного налога. Если в 2021 году вы готовите

инвестиционный вычет за 2019 год, 2-НДФЛ должна быть за 2019 год.

Если в течение года вы сменили несколько рабочих мест, запросите

справки у всех работодателей. Приложите оригинал.

Заявление на инвестиционный вычет. В оригинале

заявления указываются реквизиты счета, на который вам будут

перечислены деньги.

Налоговая декларация 3-НДФЛ. В инспекцию

предоставляется оригинал.

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию

Шаг 2. Заполнение декларации 3-НДФЛ

После того как вы собрали документы, необходимо заполнить

декларацию 3-НДФЛ и заявление на инвестиционный вычет. Оставьте

заявку на нашем сайте – налоговый эксперт проверит ваши документы и

грамотно заполнит декларацию 3-НДФЛ. Помните, что даже

незначительная ошибка может быть поводом для того, чтобы ИФНС

вернула документы на доработку.

Шаг 3. Отправка документов в налоговый орган

От нас вы получили два файла с заполненной декларацией 3-НДФЛ:

PDF и XML. Это сделано специально для вашего удобства: файл PDF вы

можете распечатать и передать в налоговую инспекцию лично или

отправить по почте. Файл в формате XML нужен для отправки

декларации с помощью сайта ФНС России. Как это сделать, читайте в

статье «Как

подать декларацию 3-НДФЛ через личный кабинет

налогоплательщика».

Мы можем не только заполнить декларацию 3-НДФЛ, но и отправить

ее в налоговый орган с помощью электронной подписи. В этом случае

вам останется только ждать одобрения инвестиционного вычета и

перечисления денег на счет.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию

Шаг 4. Проверка документов налоговой инспекцией

После получения документов ИФНС начинает камеральную проверку.

Это занимает до трех месяцев (п. 2 ст. 88 НК РФ). После этого в

личном кабинете налогоплательщика на сайте ФНС появится уведомление

о завершении проверки.

Шаг 5. Зачисление денег на ваш счет

После завершения камеральной проверки на ваш счет будут

перечислены деньги. По закону на это отводится 30 дней (п. 6 ст. 78

НК РФ).

Как вывести деньги со счета через год, не потеряв вычет по ИИС?

Бывают ситуации, когда инвестировать хочется, но закрыть средства на ИИС на три года нет возможности, ведь вы понимаете, что деньги могут понадобиться в любой момент.

На первый взгляд, может показаться, что пользоваться ИИС в такой ситуации нет никакого смысла: ведь если возникнет надобность вывести деньги через год или два, полученный вычет все равно придется вернуть. А получить вычет на доход по типу Б тоже можно лишь через три года после открытия счета.

Однако выход есть и тут. Дело в том, что при открытии счета у брокера вы вправе указать, куда именно зачислять ваши доходы от инвестиций — всё на тот же ИИС или на банковский счет, реквизиты которого вы укажете, заполняя анкету депозитария.

Во втором случае купонные платежи от эмитента будут автоматически переводиться на ваш банковский счет, и это не будет считаться выводом средств. То же самое касается и погашения основной суммы долга — формально эти деньги тоже считаются доходом от эмитента и могут быть выведены с ИИС на ваш счет в банке.

Правда, справедливости ради надо признать, что технически такую возможность сегодня вам смогут предоставить далеко не все российские брокеры. Но за спрос ведь денег не берут.

Так что если описанный выше кейс про вас, то есть вы реально стеснены во времени, не спешите прощаться с идеей инвестирования через ИИС. Смело открываем ИИС (не забыв указать банковские реквизиты для вывода доходов), вносим деньги на счет, покупаем на них облигации с погашением через год-два, оформляем вычет и в течение двух лет возвращаем на банковский счет внесенные ранее на ИИС средства за счет погашения облигаций вместе с купонными платежами.

Тип А. Вычет по взносам на инвестиционный счет

Размер инвестиционного налогового вычета типа А имеет

ограничения:

- Вычет по ИИС не может быть больше взноса за прошлый календарный

год. Основание: пп. 2 п. 1 ст. 219.1 НК РФ. - Максимальный размер вычета 400 000 рублей, поэтому вернуть

на счет можно не более 13% от этой суммы – 52 000 рублей. При

этом максимально допустимый размер ежегодного взноса составляет 1

млн рублей. Основание: пп. 1 п. 3 ст. 219.1 НК РФ. - Вычет не может быть больше подоходного налога (НДФЛ),

выплаченного вами в течение прошедшего календарного года.

Пример 1:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 200 000 рублей. Ваша зарплата в течение 2020 года

составила 45 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020:

- В 2020 году вы уплатили в бюджет 58 500 рублей НДФЛ: 13% х (45

000 х 12 мес.). Получить больше 52 000 нельзя, но теперь мы знаем,

что вы имеете право на возврат в пределах максимальной суммы. - Рассчитываем 13% от суммы взноса: 13% х 200 000 рублей

(ваш взнос на ИИС) = 26 000 рублей.

Это меньше выплаченного вами в бюджет НДФЛ, поэтому вы имеете

право полностью вернуть 26 000 рублей.

Пример 2:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 1 млн рублей. Ваша зарплата в течение 2020 года

составила 50 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020 год:

- Налоговый вычет по ИИС не может быть больше фактического взноса

в пределах 400 000 рублей. Поэтому несмотря на то, что вы внесли на

ИИС 1 миллион, претендовать можно на возврат 52 000 рублей = 13% х

400 000 рублей (предельно допустимый инвестиционный налоговый

вычет). - В 2020 году вы уплатили в бюджет 78 000 рублей: 13% х (50 000 х

12 мес.). Этих денег достаточно, чтобы получить инвестиционный

налоговый вычет в полном размере. В 2021 году на ваш счет вернется

52 000 рублей.

Пример 3:

В 2020 году вы открыли индивидуальный инвестиционный счет и

положили на него 400 000 рублей. Ваша зарплата в течение 2020 года

составила 25 000 в месяц. Рассчитаем размер налогового вычета,

который вы получите в 2021 за 2020 год:

- В 2020 году вы уплатили в бюджет 39 000 рублей: 13% х (25 000 х

12 мес.). - Рассчитываем 13% от суммы фактического взноса (но не больше,

чем от 400 000): 13% х 400 000 рублей (ваш внос на ИИС) = 52

000 рублей.

Так как налоговый вычет не может больше подоходного налога,

уплаченного вами в течение прошлого года, на ваш счет вернется

39 000 рублей.

Быстрая регистрация и помощь налогового эксперта!

Зарегистрироваться

Необходимые условия для получения типа А:

- Для того чтобы претендовать на вычет типа А, вы должны быть

плательщиком НДФЛ по ставке 13%. Это либо официальное

трудоустройство, когда работодатель ежемесячно отчисляет в бюджет

13% вашей зарплаты, либо декларирование других источников доходов.

Например, сдача в аренду недвижимости, автомобиля и т. п. - Нельзя одновременно иметь несколько открытых индивидуальных

инвестиционных счетов. Можно переносить счет от одного брокера к

другому, можно закрывать счет, а затем открывать новый, но в один

период времени у вас должен быть только один ИИС. Если вы решили

получить инвестиционный налоговый вычет типа А, поменять его затем

на тип Б не получится. - Налоговый вычет предоставляется на основании декларации 3-НДФЛ

и документов, подтверждающих зачисление средств на индивидуальный

инвестиционный счет. - Чтобы получить инвестиционный налоговый вычет по ИИС, срок

действия договора должен быть не менее 3 лет. Если вы расторгаете

договор раньше, то обязаны вернуть НДФЛ, который получили в рамках

действующего договора. - Нельзя снимать деньги со счета. Можно покупать ценные бумаги,

проводить всевозможные фондовые операции, но в течение 3 лет

снимать с ИИС денежные средства нельзя. В противном случае вы

теряете право на инвестиционный налоговый вычет и обязаны его

вернуть, если уже получили.

Основание: п. 3 ст. 219.1 НК РФ.

Документы для получения вычета

Как получить налоговый вычет инвестору? Чтобы оформить возврат подоходного налога по ИИС, следует собрать пакет обязательных документов и заполнить налоговую форму 3НДФЛ.

Для начала определимся, какие документы необходимы для составления декларации и предоставления в ИФНС:

- Справка 2НДФЛ, полученная по основному месту работы. Она раскрывает сведения о зарплате инвестора за определенный календарный период, суммах вычтенного и перечисленного налога. Также в ней содержатся реквизиты налогового агента и налогоплательщика, которые необходимы для заполнения формы 3НДФЛ.

- Документы, доказывающие факт открытия инвестором ИИС (договор на открытие и ведение счета или о брокерском обслуживании, в некоторых случаях подойдет заявление). Обычно предоставляют договор на открытие, но ИФНС вправе запросить дополнительные документы для разъяснения спорных моментов.

- Документы, свидетельствующие о том, что инвестор вносил деньги на ИИС за отчетный период. При безналичном зачислении – платежное поручение, в случае если взнос осуществлялся через кассу – приходный кассовый ордер. Бывают ситуации, когда инвестор пополняет ИИС со своего брокерского счета, тогда в качестве подтверждения проведения операции можно предоставить поручение о перечислении средств вкупе с отчетом брокера. Любая брокерская компания (Сбербанк, ВТБ, Тинькофф) по требованию инвестора оформит ему все необходимые документы.

Перечень остается открытым, и в случае необходимости ИФНС может дополнительно запросить разъясняющие документы.

Заполнить и сдать декларацию можно двумя способами:

- На официальном сайте ИФНС через личный кабинет. Здесь можно составить и отправить документ без посещения налоговой службы.

- Отвезти заполненную декларацию в территориальный орган ИФНС. Тогда для внесения данных и формирования документа необходимо будет скачать специальную программу на сайте.

Стоит ли говорить, что первый вариант, как получить возврат, является наиболее предпочтительным и удобным. Не нужно дополнительно ехать в налоговую, отстаивать очереди и тратить свое время. Достаточно просто внести необходимые данные и прикрепить документы. Рассмотрим подробнее, как заполнить форму через личный кабинет ИФНС.