Где открыть иис (индивидуальный инвестиционный счет) с максимальной выгодой и удобствами

Содержание:

- Какой тип вычета выбрать

- Чем отличается брокерский счет от ИИС

- Где лучше открыть ИИС: обзор брокеров и УК

- Как подать документы для получения налогового вычета

- Где лучше открыть ИИС (индивидуальный инвестиционный счёт) — ТОП-3 брокерских компаний 📌 + сравнение брокеров

- Индивидуальный инвестиционный счет: что это

- Как заработать на ИИС – советы от практика

- На что стоит обратить внимание при выборе

- Можно ли перевести ИИС к другому брокеру?

- Как заработать с помощью ИИС

- Условия открытия ИИС у брокеров

Какой тип вычета выбрать

Выбирать вычет вы будете в процессе инвестирования, учитывая свои доходы, величину самого маленького пополнения.

Выбор зависит от нескольких факторов:

- Стратегия инвестирования. Если вы планируете приобретать активы с невысокой доходностью, вам подойдет вариант «А». Агрессивному инвестированию и сделкам с высокой доходностью выгоднее использовать «Б».

- Планируемые суммы пополнения ИИС. Сравнивайте суммы пополнения счета с доходом и потенциальным размером возврата подоходного налога.

- Наличие официального дохода. Если у вас его нет, вам подходит только вариант «Б».

Если так и не определились с выбором, не спешите возвращать налог при первом пополнении счета. У вас есть 3 года на предоставление декларации и возврат налога.

Сравним наглядно оба типа вычетов. Для обоих возьмем размер ежегодного пополнения 100 000 рублей и среднегодовую доходность в 20%.

Ежегодно пополняя счет на 100 000 рублей, мы возвращаем 13%. За 3 года вам вернется 39 000 рублей.

В первый год вы проинвестировали 100 000 + еще 20% заработка. Сумма на счете составила 120 000 рублей. Во второй год ее размер достиг 264 000 рублей, а в третий – 436 800 рублей. Суммарный доход за это время составил 136 800 рублей. 13% налога с суммы дохода – это 17 784 рубля.

При одинаковой доходности и сумме вклада «А» выгоднее.

«Б» станет выгоднее, когда налог превысит налог по «А». Чтобы достичь такого показателя по варианту «Б», должно быть либо пополнение выше 100 000 рублей, либо среднегодовая доходность вдвое выше показателя из примера.

Если ежегодно вкладывать по 400 000 под ставку 10% годовых, то тип вычета «Б» будет выгоднее типа вычета «А» через 13 лет.

Если вкладывать ежегодно миллион рублей, а ставка при этом будет составлять 15-20% тип вычета «Б» станет выгоднее через 4 года.

Инвестиционный вычет не мешает вам использовать другие виды возврата, положенные по закону (имущественные и социальные налоговые вычеты). Если ваши доходы позволяют пользоваться не одним вычетом за налоговый период, заявите свои права на их получение!

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

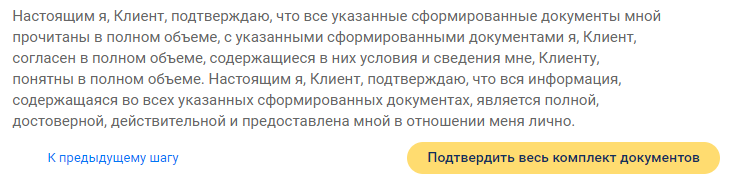

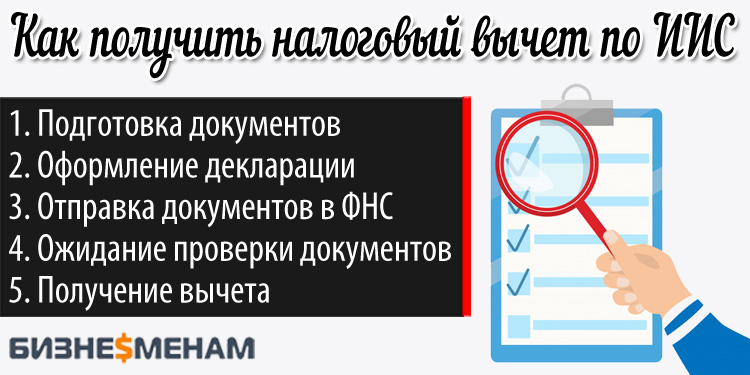

Как подать документы для получения налогового вычета

Документы на вычет типа «А» (возврат 13% от взносов) подаются только в налоговую по месту регистрации. Вычет типа «Б» (освобождение прибыли от налога) можно получить как через ФНС, так и через брокера.

Разберем подробно получение вычета через ФНС. В первую очередь, вам необходимо зарегистрироваться на сайте налоговой в личном кабинете и подать декларацию 3-НДФЛ с заявлением инвестиционного вычета типа «А». Декларацию несложно заполнить в режиме онлайн и при необходимости распечатать. Если у вас есть неквалифицированная электронная подпись – бумажный документ не потребуется.

Вы можете также представить отчет на бумаге лично в инспекцию или заказным письмом с описью вложения.

К декларации следует приложить такие документы:

- копия паспорта;

- копия договора с брокером;

- выписки с ИИС, подтверждающие зачисление средств;

- справка 2-НДФЛ, полученная по месту работы;

- заявление на получение вычета по форме, утвержденной приказом ФНС.

Обратите внимание, что вычет можно получить в течение трех лет. Приведу простой пример, чтобы понять, на какую сумму вы можете претендовать

Приведу простой пример, чтобы понять, на какую сумму вы можете претендовать.

Петр инвестировал на ИИС в течение 3 лет, ежегодно делая взносы в размере 500 тыс. руб. За этот период вычеты не заявлялись.

В 2021 г. Петр подготовил декларацию 3-НДФЛ с сопутствующими документами, список которых перечислен выше. В справках 2-НДФЛ за 3 года были указаны доходы:

- 2018 г. – 780000 руб.;

- 2019 г. – 825000 руб.;

- 2020 г. – 900000 руб.

Сумма удержанного и перечисленного в бюджет НДФЛ за 3 года составила:

(780000+825000+900000)*13%=325650 руб.

Ежегодный инвестиционный вычет ограничен суммой в размере 400000 руб. То есть, Петр имеет право на возмещение 13% с 1200000 руб. за 3 года. Таким образом, после проверки декларации, ФНС перечислит Петру 156000 руб. (52000*3). Проверка занимает около 3 месяцев.

Для получения вычета типа «Б» через налоговую действует аналогичный порядок, только представление справки 2-НДФЛ необязательно.

А если вы хотите оформить освобождение от налога через брокера, то необходимо взять в ФНС справку, что вы не получали вычет типа «А». После этого закрываете счет, и брокер оформляет налоговый вычет.

Где лучше открыть ИИС (индивидуальный инвестиционный счёт) — ТОП-3 брокерских компаний 📌 + сравнение брокеров

На рынке действует огромное количество посредников, предлагающих открыть индивидуальный инвестиционный счёт. В таких условиях новичкам сделать правильный выбор бывает достаточно сложно. Чтобы помочь нашим читателям, мы приводим обзор 3-х лучших брокеров.

1) Финам

Финам является одним из крупнейших брокеров в России. Кроме того, компания занимается инвестиционной деятельностью и специализируется на доверительном управлении, как денежными средствами, так и ценными бумагами. С 1994 года Финам входит в пятёрку крупнейших компаний России, осуществляющих инвестиционную деятельность.

Клиенты, которые хотят открыть ИИС, могут получить подробную профессиональную консультацию у брокера. Более того, сотрудники компании в режиме онлайн помогают оформить декларацию для получения налогового вычета.

2) БКС

БКС является российской национальной брокерской компанией, которая имеет максимальный рейтинг надёжности – ААА. Брокер предоставляет свои услуги клиентам более 20 лет. На сегодняшний день здесь обслуживается больше 130 тысяч клиентов. Они без проблем могут пользоваться всеми существующими на рынке инвестиций инструментами.

Брокер предлагает открыть индивидуальный инвестиционный счёт в режиме онлайн непосредственно на своём сайте. В штате БКС работают опытные консультанты, которые помогают начинающим инвесторам подобрать перспективные инвестиционные инструменты. Кроме того, они оказывают поддержку клиентов при оформлении налоговых вычетов.

Начинающие инвесторы могут воспользоваться различными обучающими программами, вебинарами, а также семинарами.

3) Тинькофф

Тинькофф является крупной компанией, которая в дистанционном режиме оказывает различные финансовые услуги. При желании оформить индивидуальный инвестиционный счёт клиент может воспользоваться советами роботов и профессиональных аналитиков для выбора лучшего финансового инструмента.

Пополнение ИИС осуществляется только в рублях. Однако инвестор вправе приобрести иностранную валюту за счёт средств на счёте с целью вложения капитала в иностранные ценные бумаги.

Клиентам доступна непрерывная поддержка. Для получения консультации можно обратиться в чат на сайте Тинькофф либо в мобильном приложении.

Оформить заявку на открытие индивидуального инвестиционного счёта можно в режиме онлайн на сайте компании. Для оформления необходим только паспорт. После этого с клиентом созванивается специалист и договаривается о встрече с сотрудником.

Также приведём сравнительную таблицу брокеров, благодаря которой вы сможете определиться, где лучше открыть ИИС.

Сравнение ТОП-10 брокеров ИИС

Выбирая одну из представленных брокерских компаний, инвестор может быть уверен в их надёжности. За годы работы на финансовом рынке они заработали достойную репутацию.

5 этапов получения налогового вычета по ИИС

Индивидуальный инвестиционный счет: что это

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

Сравнение с депозитом

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Депозит | Индивидуальный инвестиционный счет | |

|---|---|---|

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | Даже 5% годовых дают далеко не все банки | Не фиксируется, в среднем можно рассчитывать 5-8% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей. С 10.2020 г. повышен лимит страховки до 10 млн руб. на срок до 3-х месяцев (касается полученной суммы от продажи квартир, наследства) | ИИС не застрахован в АСВ |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0, Если используем ИИС тип Б |

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

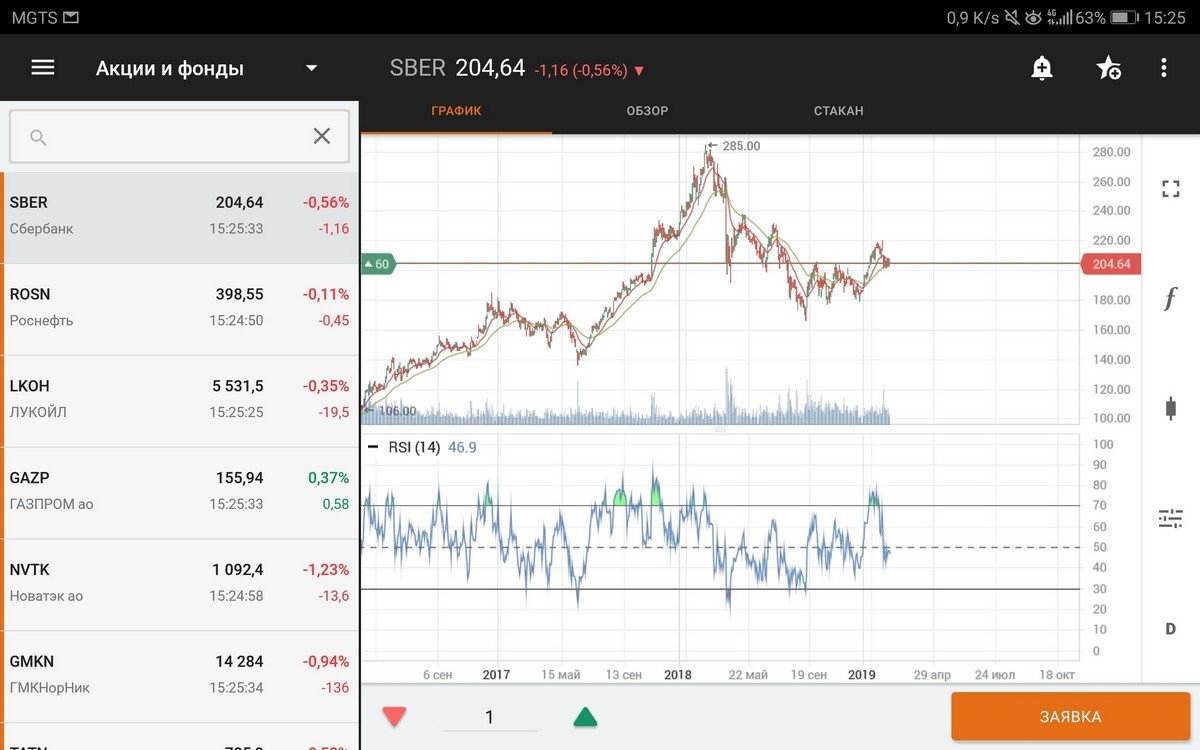

Как заработать на ИИС – советы от практика

Для заработка на инвестиционном счете важно не только правильно выбрать, куда инвестировать ваши финансовые средства, но и определиться со стратегией инвестирования

Выбирайте стратегии, также как и брокера, исходя из соотношения риска и доходности.

Куда можно инвестировать, чтобы зарабатывать на ИИС?

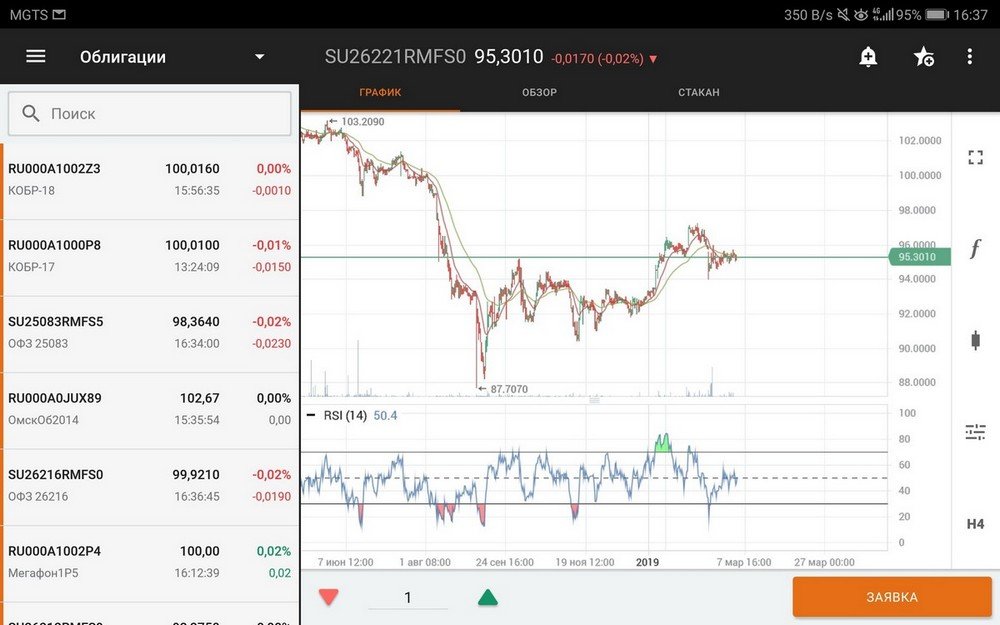

Денежные средства на счете можно инвестировать в покупку:

- Акций (СПб и Мосбиржа).

- Облигаций.

- ETF (фондов, торгуемых на бирже).

- Фьючерсов.

- Валюты.

Торги проводятся только на российских фондовых площадках (Мосбиржа или СПб). Выхода на иностранные площадки нет.

Стратегии инвестирования

Стратегии инвестирования – методы, которыми вы будете увеличивать свои доходы по ИИС. Они делятся на консервативные, агрессивные и умеренные.

Консервативная стратегия

Эта тактика подразумевает использование безрисковых стратегий инвестирования с невысокой доходностью. Консервативная стратегия предусматривает вложение 70-80% активов в наименее рискованные инструменты (облигации надежных эмитентов, ETF), а 20-30% инвестор может вложить в рискованные инструменты.

Низкие риски не позволяют рассчитывать на высокую доходность. Она составит примерно 10% годовых.

Умеренно-агрессивная стратегия

Умеренно-агрессивный инвестор готов пойти на более высокие риски, в сравнении с консервативным инвестором, но и ожидает получить более высокую прибыль. Для этого он размещает свои активы в пропорции 50/50 между надежными и рискованными инструментами. Доходность такого портфеля может составлять 15-20% годовых.

Агрессивная стратегия

Агрессивный инвестор готов к достаточно большим «просадкам» по своему счету. Они могут достигать и 30-40% капитала.

Идя на такие риски, инвестор хочет заработать больше, довести свою доходность до 40-50% годовых.

Он вкладывает 70-80% своих активов в рискованные инструменты, а 20-30% – в надежные. Такое распределение денег и активов позволяет контролировать уровень доходов инвестирования.

Как выбрать свою стратегию

Вы должны заранее определиться, к какому типу инвесторов вы относитесь, на какие риски готовы пойти.

Выбор стратегии зависит от того, какой уровень «просадки» вы считаете комфортным, то есть от того, какими суммами вы готовы рисковать и воспринимать их потерю спокойно.

Полезное видео по выбору подходящей стратегии:

Определите свое отношение к риску, на который готовы пойти, и сможете правильно выбрать свою стратегию.

Если вы не готовы к большим рискам и выбираете путь консервативного инвестора, инвестируйте 70-80% своих активов в надежные инструменты, которые будут давать невысокий, но фиксированный доход. Меньшую долю (20-30%) можно разместить в акции.

Это не гарантированный инструмент, цена акций постоянно меняется и зависит от колебаний рынка. Даже если их цена упадет до 50%, потеря этого актива перекроется доходностью, принесенной надежными инструментами инвестирования и общая «просадка» по такому портфелю инвестирования не будет превышена.

Умеренно-агрессивный инвестор распределяет свои активы, вкладывая 50% в защитные инструменты с фиксированной доходностью, а 50% – в рискованные. Если последние упадут, у него остается 50% надежного капитала, которые перекроют часть «падения». Общий портфель не снизится больше, чем на 25%.

Агрессивный инвестор 70-80% размещает в рискованные инструменты. Он готов к высоким рискам. Оставшиеся 20-30% он размещает в защитные проценты, чтобы немного сократить уровень риска.

Если вы начинающий инвестор, и сложно разобраться в работе инструментов инвестирования и выбрать прибыльную стратегию, обратитесь за помощью к финансовому аналитику, который поможет вам подобрать инвестиционный портфель, задаст нужное направление, исходя из соотношения доходности и рисков.

На что стоит обратить внимание при выборе

Первое и главное, что должен сделать инвестор, подыскивающий хорошего брокера – это проверить у него наличие лицензии. В помощь новичкам и профессионалам – соответствующий список на сайте Банка России. Если компании в нём нет, проходим мимо.

Второй критерий – торговые издержки. Именно о них говорят, когда определяют, где в 2020 году выгоднее открыть ИИС. Расходы на покупку и продажу ценных бумаг, комиссия за учёт активов, плата за вывод средств со счёта серьёзно влияют на конечный результат инвестирования. Естественно, необходим баланс между экономичностью и надёжностью, то есть, нам предстоит выбрать проверенного брокера с приемлемыми комиссиями.

Для дальнейшего тестирования разделим претендентов на звание «Лучший брокер ИИС в 2020 году» на две условные группы: банки, ориентированные на широкие слои населения, и классические брокеры, работающие с профессиональными инвесторами. Впрочем, последние начинают проявлять интерес к обслуживанию рядовых граждан.

Чтобы исключить личностные оценки, будем сравнивать сухие цифры. Понятно, что есть люди, которые на вопрос, в каком банке лучше открыть ИИС, называют кредитные организации, расположенные рядом с домом или те, где у них уже есть счёт. Такое мнение имеет право на жизнь: ведь удобство обслуживания – важный фактор. Но его нельзя считать определяющим.

Можно ли перевести ИИС к другому брокеру?

Такая потребность возникает, если неудачно выбрали компанию с точки зрения тарифов, могут быть и другие причины.

Порядок действий следующий:

- Открываете ИИС у той компании, куда собираетесь переходить. Запросите реквизиты счета.

- Оповещаете текущего брокера, о том, что хотите перевести ИИС, запросите те же реквизиты.

- Также от обеих компаний нужно получить № депозитарного договора, а также документы по брокерскому обслуживанию и соглашения обоих брокеров с НРД.

- Подается неторговое поручение на передачу и прием активов в обе компании.

При такой схеме на перевод дается месяц, сохраняется «стаж» ИИС, 3-летний период заново отсчитывать не придется. Можно поступить проще – закрыть ИИС у одного брокера и заново зарегистрировать его, но 3 года отсчитываться начнут заново. Отмечу, что брокер не обязан принимать ИИС от другой компании. Операция не совсем стандартная, так что рекомендую уточнять в каждом конкретном случае.

Встречал отзывы, в которых трейдеры жаловались, что не совсем корректно происходил перенос активов. Но в течение 1-3 месяцев все приходило в норму, главное, что срок ИИС не обнулялся.

Как заработать с помощью ИИС

Основное предназначение ИИС — это, конечно, получение прибыли. А учитывая, что государство не гарантирует сохранение средств на счетах брокерских компаний, эта проблема ложится на плечи инвестора. Чтобы деньги были не только сохранены, но и приносили доход, нужно пользоваться ими правильно – доверять надежным брокерам и выбирать правильные финансовые инструменты.

Работайте с брокерскими компаниями

Первый способ сохранить свои деньги в безопасности — это доверить их надежной брокерской компании. Можно выбрать одну из тех, которые предложила я или другие компании. Главное, чтобы компания была с «именем» и работала не первый год. Ну и дополнительным плюсом будет наличие положительных отзывов о таком брокере.

Работайте с инструментами при минимальных рисках

Если Вы делаете только первые шаги в инвестировании, то разумнее не гнаться на первых порах за огромными прибылями. Лучше всего использовать консервативные инструменты — облигации или акции крупных компаний, таких как акции ПАО Газпром.

Условия открытия ИИС у брокеров

Инвестору-новичку лучше в качестве брокера выбирать крупную и надежную компанию. Проверенный наставник поможет разобраться в тонкостях бизнеса.

Финам

Финам – это один из крупнейших и известнейших брокеров. Плюсом для новичка является возможность вложить небольшую сумму – от 5 000 рублей. Однако для разблокировки торговых операций придется пополнить счет до 30 000 рублей. Эта сумма для новичков не такая уж большая, зато позволит почувствовать себя в роли инвестора. Из плюсов брокера также можно отметить:

- онлайн-открытие счета;

- широкий выбор действий – доступна работа на фондовом, валютном и срочном рынках, а также торговля на Московской и Санкт-Петербургской биржах;

- возможность заранее просчитать примерную доходность прямо на сайте, воспользовавшись онлайн-калькулятором (причем он также сразу же показывает, что будет выгоднее – получение вычета или освобождение прибыли от налогов).

Комиссия с инвесторов с оборотом меньше 1 миллиона рублей составляет 0,0354%. Для удобства новичков также предусмотрена стратегия автоследования, позволяющая получать доход, дублируя действия опытных игроков рынке.

Кстати, у брокера есть и своя УК – Финам менеджмент. С ней можно начинать инвестировать, имея 300 000 рублей. Причем зачисляются средства без комиссии, а вычет равен 10%. Дополнительная возможность – закрытие счета раньше срока без штрафов и пени.

БКС

БКС – еще один крупный и известный российский брокер. Нижний порог для входа на биржу – 300 000 рублей. Здесь инвестору также доступны фондовый, валютный и срочный рынки, а вот торговать придется на Московской бирже, так как доступа к Санкт-Петербургской нет. Зато счет здесь можно открыть, не выходя из дома.

Комиссионное вознаграждение брокера зависит от объема оборотов. Так, для мелких инвесторов с оборотами до 1 миллиона рублей оно составляет 0,0354. При увеличении этой суммы комиссия уменьшается вдвое. В любом случае единичная комиссия за сделку начинается от 35,4 рублей.

Для клиентов, только что открывших ИИС, в первые 30 дней комиссия снижена до 0,0177% — такая льгота является частью стратегии привлечения клиентов.

Для клиентов предлагается два пути: вести самостоятельную торговлю (с акциями, ОФЗ, облигациями, валютой, фьючерсами и опционами) или воспользоваться готовыми решениями БКС (максимальная доходность варьируется от 9 до 14% годовых в зависимости от типа портфеля).

Открытие

Главной особенностью брокера является отсутствие минимальных ограничений по суммам инвестирования. Открытие счета дает возможность работать на рынках всех 3 типов. Московская биржа доступна, а вот Санкт-Петербургская нет.

Комиссии по ИИС для тех, кто занимается инвестированием самостоятельно, зависят от типа операций и инвестиций. Значения варьируются от 0,015 до 0,057% от объема. Дополнительно за доступ к рабочей площадке ежемесячно взимается комиссия 250 рублей, если баланс счета меньше 50 000 рублей.

Для новичков, не разбирающихся в инвестициях, но желающих на этом зарабатывать предусмотрен Модельный портфель. Есть у Открытия и управляющая компания. Для работы потребуется не меньше 50 000 рублей. Размер комиссии составляет 15% от дохода.

ВТБ

Группа ВТБ занимается широким спектром услуг, в том числе работает в качестве брокера. Надежность – главное преимущество компании. Вместе с тем у нее имеется ряд серьезных недостатков:

- нельзя торговать на валютном рынке, Московской и Санкт-Петербургской биржах;

- нельзя открыть счет дистанционно – только посещение офиса.

Комиссии же за обслуживание счета зависят от оборота – чем больше оборот, тем выгоднее условия. Для тех, у кого оборот составляет меньше 1 миллиона рублей, комиссия равна 0,0472%. Минимальная доступна лицам с оборотом больше 10 миллионов рублей – 0,02124%.

Для новичков предусмотрена особая программа с фиксированной комиссией в 0,0413%. Дополнительно они могут воспользоваться стратегией автоследования.

Альфа Капитал

При выборе Альфа Капитала в качестве брокера придется работать через управляющую компанию. Кстати, именно эта компания является лидером по количеству открываемых ИИС. Доверяют ей деньги и сами инвесторы (портфель по этому направлению тоже самый крупный на рынке).

Здесь доступно онлайн-открытие счета. Причем работать с брокером можно, внеся даже 10 000 рублей. Компания предлагает 3 надежные стратегии с участием ОФЗ, акций и корпоративных облигаций. В этом направлении Альфа Капитал работает уже 3-й год и показывает отличные результаты.

С точки зрения затрат условия не самые привлекательные. Но если учесть, что инвестициями управляют надежные участники рынка, знающие, куда нужно вкладывать деньги для получения максимальной доходности, то 4% кажутся не такими уж большими.