Сервис «сбербанк инвестиции» — обзор и отзывы клиентов о платформе

Содержание:

- Условия пользования

- Обычные или привилегированные?

- Прогноз по акциям Сбербанка и рыночные мультипликаторы Группы

- Демо-версия

- Приложение Сбербанк Инвестор

- Сбербанк Инвестор – что это такое? Обзор возможностей

- Прибыль от покупки акций

- Тарифы на брокерское обслуживание в Сбербанк инвестиции

- Использование индивидуального инвестиционного счета

- Структура приложения

- Дата отсечки

- Покупка акций через брокера

- Способы открытия счета

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Обычные или привилегированные?

На данный момент приобретение ЦБ Сбербанка возможна у банка или других брокеров через брокерский счет.

На фондовой бирже представлены 2 типа ЦБ:

- привилегированные;

- обыкновенные.

Дивидендная доходность по каждому виду ценных бумаг идентична. Ключевое различие акций заключается в их стоимости, что обусловлено ограничением полномочий владельцев привилегированных ЦБ.

Владельцы обыкновенных ценных бумаг по сравнению с ними могут оказывать влияние на определение вектора развития финансовой организации. Иными словами – управлять банком через участие в Собрании акционеров. Держатели привилегированных ЦБ Сбербанка в свою очередь также имеют ряд преимуществ:

- первоочередная выплата фиксированного дивиденда независимо от уровня чистой прибыли;

- возможность претендовать на получение части имущества компании, когда наступит стадия ликвидации.

Прогноз по акциям Сбербанка и рыночные мультипликаторы Группы

Капитализация Сбербанка (P) к концу июля 2021 г. составляет 6,9 трлн руб. Это самая высоко капитализированная компания РФ (второе место Газпром 6,7 трлн руб.).

К дивидендной отсечке в мае 2021 года обыкновенные акции Сбербанка достигали максимальных исторических значений около 320 ₽ за ценную бумаги, сейчас торгуются в районе 305 руб.

Прогнозы аналитиков сулят продолжение роста в акциях Сбербанка.

Презентация Сбербанка Shareholder book

Консенсус прогноз аналитиков на 16.05.2021 — 351,1₽ за одну обыкновенную акцию Сбербанка. Самый оптимистичный взгляд на акции Сбербанка у аналитика ВТБ Капитал – 430₽.

По нашему мнению, консенсус-прогноз аналитиков вполне достижим на горизонте 1 года – Сбербанк по итогам 2021 года вероятно достигнет столь заветной цифры в 1 трлн рублей по чистой прибыли (ранее max был в 2019 г. – 0,845 трлн ₽), а дивиденды могут перешагнуть за 24 руб. на акцию.

Вместе с тем кредитный бум 2020-2021 годов может сильно аукнуться на банковский бизнес Сбера уже при ближайшей стагнации в экономике РФ, когда вырастет уровень неплатежей и вырастут резервы, прибыльность Сбера с учетом его доли в финансовом секторе это как прокси на экономику РФ, а ее перспективы в 2022-2023 гг. пока за рамками нашего понимания.

Рыночные мультипликаторы:

| Компания | Страна | Капитализация, млрд $ | P/E |

|---|---|---|---|

| VTB | Russia | 15.77 | 5,66 |

| Sberbank | Russia | 94.31 | 6,25 |

| Citigroup Inc. | USA | 140.21 | 7,02 |

| UBS Group AG | Switzerland | 60.16 | 8,04 |

| Mitsubishi UFJ Fin Group, Inc. | Japan | 71.01 | 9,67 |

| Wells Fargo & Company | USA | 191.77 | 12,18 |

| ING Groep N.V. | Netherlands | 49.91 | 15,04 |

| HSBC Holdings plc | United Kingdom | 112.05 | 18,84 |

| Credit Suisse Group AG | Switzerland | 26.46 | 21,47 |

| TCS (Тинькофф Банк) | Russia | 16.62 | 24,60 |

У Сбербанка хорошие мультипликаторы P/E и P/B как по российским, так и международным меркам, а чистая процентная маржа в 5,2% многим может только сниться. Сбербанк не является дорогим по мультипликаторам и безусловно может подрасти. Компания безусловна интересна на горизонте года при отсутствии серьезных рыночных катаклизмов. Вместе с тем на более длительном промежутке, на наш взгляд, Сбер интересен только если сможет удачно реализовать свои небанковские проекты.

Акции Сбербанка, как и акции Газпрома крайне популярны у российских частных инверторов. В «Народном портфеле» (отражает фактическое соотношение портфелей инвесторов по 10 наиболее покупаемым акциям) совокупная доля обыкновенных и привилегированных акций Сбербанка составляет в 20,6%.

Демо-версия

Для желающих попробовать свои силы в данном направлении без открытия такого счета существует демо-версия приложения. Когда пользователь работает в таком режиме, он не рискует своими средствами, но получает возможность проработать собственную стратегию инвестирования, при необходимости подкорректировать ее, изучить все предлагаемые опции.

Тестовый режим без регистрации доступен на 30 суток. Пользователь получает 100 тысяч рублей для проведения условных сделок. Система отслеживает выполняемые действия и анализирует их для составления отчета.

В приложении реализована функция открытия личного инвестсчета либо счета со стандартными условиями, можно воспользоваться привилегиями в части налогообложения. Еще один интересный вариант – создание двух счетов с простым переключением между ними.

Приложение Сбербанк Инвестор

Специальное удобное мобильное приложение Сбербанк Инвестор позволяет инвестировать, находясь в режиме онлайн. Регистрация, как и использование программного обеспечения, предоставляется без взимания платы. Функции приложения позволяют:

- контролировать состояние собственных счетов;

- мониторить динамику текущих котировок;

- пользоваться инвестиционными идеями;

- совершать сделки купли-продажи.

Новички получают доступ к валютному и фондовому рынку Московской Биржи. Инвесторы с квалификацией имеют возможность торговать на внебиржевом рынке. По каждой ценной бумаге можно просмотреть графики и котировки, получить актуальную новостную информацию.

Удобно, что в приложении можно подать бесплатно поручение на:

- вывод денежных средств по указанным в анкете реквизитам;

- перевод средств между торговыми площадками внутри одного открытого брокерского счета.

Даже не являясь клиентом Сбербанка, можно:

- подать анкету-заявление на открытие брокерского счета;

- воспользоваться демонстрационной версией.

- в App Store для устройств на базе ОС iOS;

- в Google Play для устройств на базе ОС Android.

Сбербанк Инвестор – что это такое? Обзор возможностей

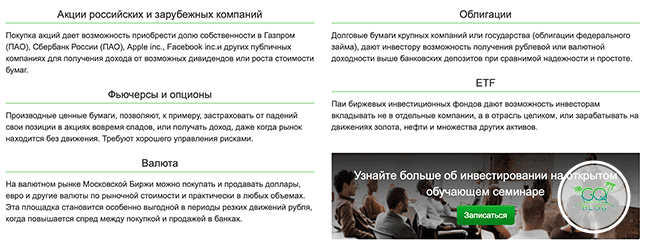

Приложение для инвестиций от Сбер стало заменой некогда популярного, но сложного в управлении терминала QUIK. Сервис работает со смартфона (требуется установка программы), является аналогом других продуктов, позволяющих торговать на биржах ценными бумагами, получая доход с дивидендов и разницы котировок. В «Сбербанк Инвестор» можно:

- торговать акциями, облигациями, валютой – продавать и покупать активы;

- просматривать отчет о вложенном капитале, включая наглядные графики;

- узнавать точные курсы валют и ценных бумаг в режиме реального времени;

- советоваться с опытными брокерами, следовать их стратегиям или создавать собственные модели.

Базовые инвестиционные решения доступны и в Сбер Онлайн (личный кабинет для физических лиц), но в отдельном приложении возможности шире, проще управлять активами, контролировать доходы и получать советы от специалистов в сфере брокерского дела.

Прибыль от покупки акций

Отдельные виды акций предоставляют право владельцу участвовать в руководстве компанией. К примеру, начинающему предпринимателю, даже при наличии небольшой доли, принятие участия в таких мероприятиях позволит получить полезный опыт и обзавестись контактами.

Дивиденды от последних обладают фиксированным показателем и выплачиваются раз в год в объеме 15% от цены каждой акции, и чем больше их количество, тем выше получаемый годовой пассивный доход. Стандартные акции позволяют держателю извлекать процент от дохода предприятия, поэтому чем выше годовой заработок Сбербанка, тем большая сумма выплачивается акционеру.

В связи с чем, покупка ценных бумаг является доходным инвестированием финансов при обладании большой суммой средств. Поскольку приобретение небольшого числа акций не влечет за собой большую прибыль. Следует учесть, что динамика цен на акции Сбербанка обладает положительным направлением. И не взирая на случающиеся обвалы либо понижение цен, их индекс все время приходит к стартовой, после этого растет значение в большую сторону.

Тарифы на брокерское обслуживание в Сбербанк инвестиции

Рассматривая тарифы на брокерское обслуживание клиентов с помощью Сбербанк инвестиции, расскажу о том, какие существуют группы сделок:

- на фондовом рынке Московской биржи;

- на том же фондовом рынке, но по заявке, поданной в телефонном режиме;

- на валютном рынке Московской биржи;

- на срочном рынке Московской биржи;

- на внебиржевом рынке ценных бумаг;

- с ОФЗ-н, размещенными до 01.05.2019 г. За сделки открытые после указанной даты комиссии не взымаются.

- РЕПО.

Процентная ставка за услуги в «Сбербанк Инвестиции»

| Сделка | Самостоятельный(различается в зависимости от суммы оборота) | Инвестиционный |

|---|---|---|

| На фондовом рынке Московской биржи | от 0,006 до 0,18% | 0,3% |

| На фондовом рынке Московской биржи с заявками по телефону | от 0,3% до 0,018% | 0,3% |

| На валютном рынке Московской биржи | 0,2 — 0,02% | 0,2% |

| На срочном рынке Московской биржи | 0,5 руб. за открытие контракта10 рублей за принудительное закрытие контракта | Аналогично |

| На внебиржевом рынке ценных бумаг (за исключением структурных нот) | 1,5 — 0,17% | 1,5 — 0,1% |

| С ОФЗ-н | 1,5 — 0,5% | Аналогично |

| РЕПО | 0,001% для свободных ценных бумаг, 0,0045% для СпецРЕПО | 3% годовых, 0,0045% для СпецРЕПО, 0,001% для свободных ценных бумаг |

Стоимость одного поручения в рамках телефонного разговора — 150 рублей. Взымается, когда поручений за календарный месяц было больше 20.

Предоставляется аналитическая поддержка для клиентов, которые работают в сегменте «Инвестиционный», с регулярной рассылкой и открытием доступа к порталу.

Использование индивидуального инвестиционного счета

Те инвесторы, которые хотят получить дополнительный доход в Сбербанке от торговли акциями Газпрома, могут воспользоваться индивидуальным инвестиционным счетом (ИИС). Предложение открыть этот тип брокерского счета физическому лицу поступает сразу при оформлении заявки.

С помощью ИИС можно купить акции Газпрома физическому лицу в Сбербанке, а также преумножить капитал путем использования одного из двух видов налогового вычета:

- Тип А. Оптимален для работников, получающих официальную зарплату. Они могут вернуть из бюджета уплаченный НДФЛ на сумму в размере 13% от внесенных на ИИС средств. К примеру, вы пополнили счет ИИС на 200 тысяч рублей, следовательно, сможете вернуть из бюджета максимум 26 тысяч рублей.

- Тип Б. Подходит для тех инвесторов, которые не имеют заработной платы (например, ИП) или возмещают налог другим способом (имущественный или социальный вычет). В этом случае все доходы, полученные на рынке, освобождаются от налогов. Так как по закону частный инвестор должен заплатить 13% от полученной прибыли, в том числе от перепродажи акций Газпрома и дивидендов, это увеличивает доход.

Способы покупки акций

Первый – просто позвонить своему персональному менеджеру (его номер выдадут при регистрации счета) и отдать распоряжение. В нем можно указать:

- на какую сумму необходимо купить акции либо количество ценных бумаг (например, 100 акций);

- цену, при которой нужно покупать акции;

- цену, при которой нужно продавать акции.

Менеджер сам произведет покупку или продажу активов по указанным ценам либо произведет закупку акций по текущей рыночной цене.

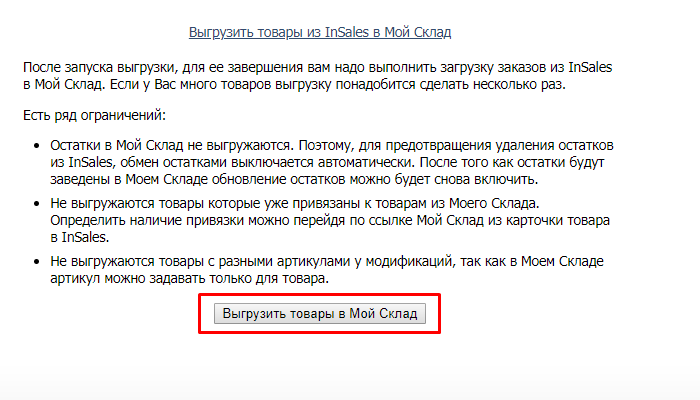

Второй способ – самостоятельная торговля. Для этого необходимо:

- скачать с официального сайта онлайн-брокера программу-терминал QUIK;

- авторизоваться с помощью выданного логина и пароля;

- произвести первичную настройку терминала в соответствии с видео-инструкциями (приводятся на странице брокера);

- отыскать эмитент по тикеру ММВБ GAZP;

- в окне заявки выбрать торговый счет, откуда будут списываться деньги, направление ордера (в данном случае – покупка), цена (вводится ручную или ставится галочка «Рыночная», тогда ордер будет исполнен мгновенно в соответствии со стаканом цен), количество лотов;

- при желании – выставить дополнительные параметры (например, использовать кредитные средства, выбирать лучшую цену, период действия заявки и т.д.).

Физическим лицам предлагается ознакомиться с системой QUIK в формате видео-обучения

Структура приложения

Приложение включает несколько страниц:

- Профиль – здесь есть возможность пройти тест с целью определения оптимальных параметров портфеля и уровня риска. С учетом риск-профиля уточняются персональные рекомендации.

- Портфель – для отображения истории операций, статистики по покупкам.

- Рынок – для обзора действующих эмитентов.

- Новости – для анализа сведений, поступающих с крупных порталов финансовой направленности.

- Инвестиционные идеи – для изучения советов, прогнозов, рекомендаций экспертов, а также проведения продаж и покупок ценных бумаг.

Отметки о покупках отражаются в кабинете пользователя и на счете депо.

Важно! Для управления инвестициями, использования других функций можно загрузить терминал на персональный компьютер.

Дата отсечки

Перейдем к вопросу о том, как получить дивиденды от компании. Главное условие – успеть войти в закрытый реестр акционеров до момента его окончательного формирования, так называемой отсечки.

Банк выплачивает дивиденды после отсечки в сроки:

- не более 10 рабочих дней – депозитариям и доверительному управляющему;

- не более 25 рабочих дней – частным акционерам.

С 2014 г. дата формирования перечня акционеров приходится на середину июня каждого календарного года. Последняя отсечка пришлась на 13 июня 2019 года – выплаты производились за 2018 г.. По прогнозу в 2020 г. реестр будет закрыт в этот же период.

Информация о дате отсечки публикуется на официальном сайте Сбербанка в разделе «Акционерам и инвесторам» > Регулярное раскрытие информации > Существенные факты.

Рекомендую:

- Дикиди Бизнес: обзор сервиса, функционал, регистрация и вход, настройка онлайн записи

- Как зарабатывать на квартирах: что такое доходная недвижимость + 10 стратегий заработка

- Яндекс Инвестиции Yammi: обзор сервиса, отзывы, плюсы и минусы инвестиционного помощника

- Торговля на бирже для начинающих: 5 лучших торговых стратегий, схемы заработка, советы новичкам

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Покупка акций через брокера

Представим ситуацию: вы хотите купить акции Газпрома, думаете, где это сделать физическому лицу и какая на них актуальная цена. Посмотреть текущую стоимость можно на разных ресурсах, например, ru.investing.com, где курс обновляется довольно быстро. На момент подготовки материала обычная акция оценивалась в 213,9 рублей. Но желания и знаний о курсе мало, необходимо найти посредника — брокера. Брокер имеет право, согласно лицензии, открыть для вас счет, деньги из которого будут перечисляться на биржи. Сотрудничество с ним может быть выстроено по 2-м сценариям:

- Пополняете счет и сами берете на себе задачи по трейдингу.

- Отдаете средства в доверительное управление, и менеджер от вашего имени проводит сделки.

Брокер готовит отчетность, берет на себя даже налогообложение инвестиций, а в некоторых случаях можно получить от государства налоговый вычет.

Выбирая брокера, проверьте лицензию, изучите фиксированная или плавающая ставка за обслуживание, на какие биржи выходит, актуальные тарифы, какая минимальная сумма для пополнения, предоставляется ли торговый терминал.

Предлагаю ближе познакомится с актуальными ценами на ценные бумаги лидеров роста и падения курса.

5-ка лидеров роста акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| Южуралникель Комбинат | 10 700 рублей | 256,67 |

| Селиград | 47,29 рублей | 228,40 |

| Волгоградэнергосбыт | 3,78 рублей | 127,03 |

| Русолово | 9,01 рублей | 125,25 |

| Магаданэнерго | 8,85 рублей | 94,91 |

5-ка антилидеров акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| МОСОБЛБАНК | 0,7 рублей | — 80,02 |

| РуссНефть НК | 234 рубля | — 55,93 |

| ОАК | 0,43 рубля | — 37,23 |

| Татнефть | 458,5 рублей | — 36,04 |

| Иркут НПК | 25,28 рублей | — 35,18 |

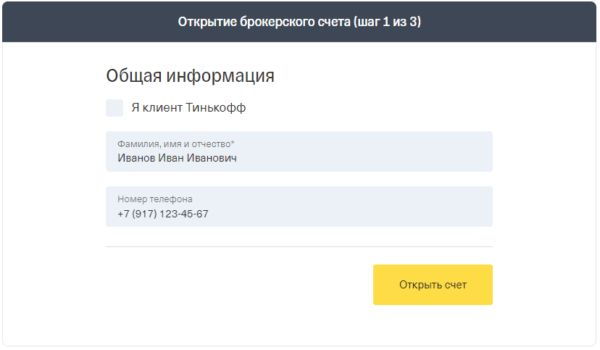

Тинькофф Банк

Удобно, что все это можно сделать на удаленной основе. Для тех, кто еще думает, где купить акции российских компаний, например, Сбербанка, этот посредник будет одним из лучших вариантов. На сайте можно посмотреть информацию по ценным бумагам, как все сразу, так и в определенных отраслях, чтобы принять решение. На выбор 3 тарифа «Инвестор», «Трейдер» и «Профессиональный», так что все участники рынка смогут найти подходящие варианты.

Со 2 февраля 2020 года отменена ежемесячная плата за обслуживание счета.

Финам

Популярный брокер, который предлагает покупку акций, депозитарное обслуживание. На сайте можно увидеть аналитику рынка в режиме реального времени, чтобы определять, чьи акции выгодно покупать сегодня, а чьи не стоит из-за высокого курса или слишком активной пиар-компании, что направлена лишь на «раздувание» репутации. Комиссии одни из самых доступных, работает оперативная служба поддержки. Купить можно через терминал, с голоса, с помощью Т+2.

Комиссия за вывод средств на банковский счет Финам составляет 0 рублей.

Сбербанк

Хорошее решение, если на ряду с акциями российских компаний, присматриваетесь в какие американские или европейские акции выгодно вкладывать средства, и чтобы купить их сейчас. На сайте весьма понятный интерфейс, комиссии лояльны и зависят от оборота продаж. Также можно подключить на выбор 2 тарифа аналитического мониторинга.

С 1 сентября 2019 отменена депозитная комиссия.

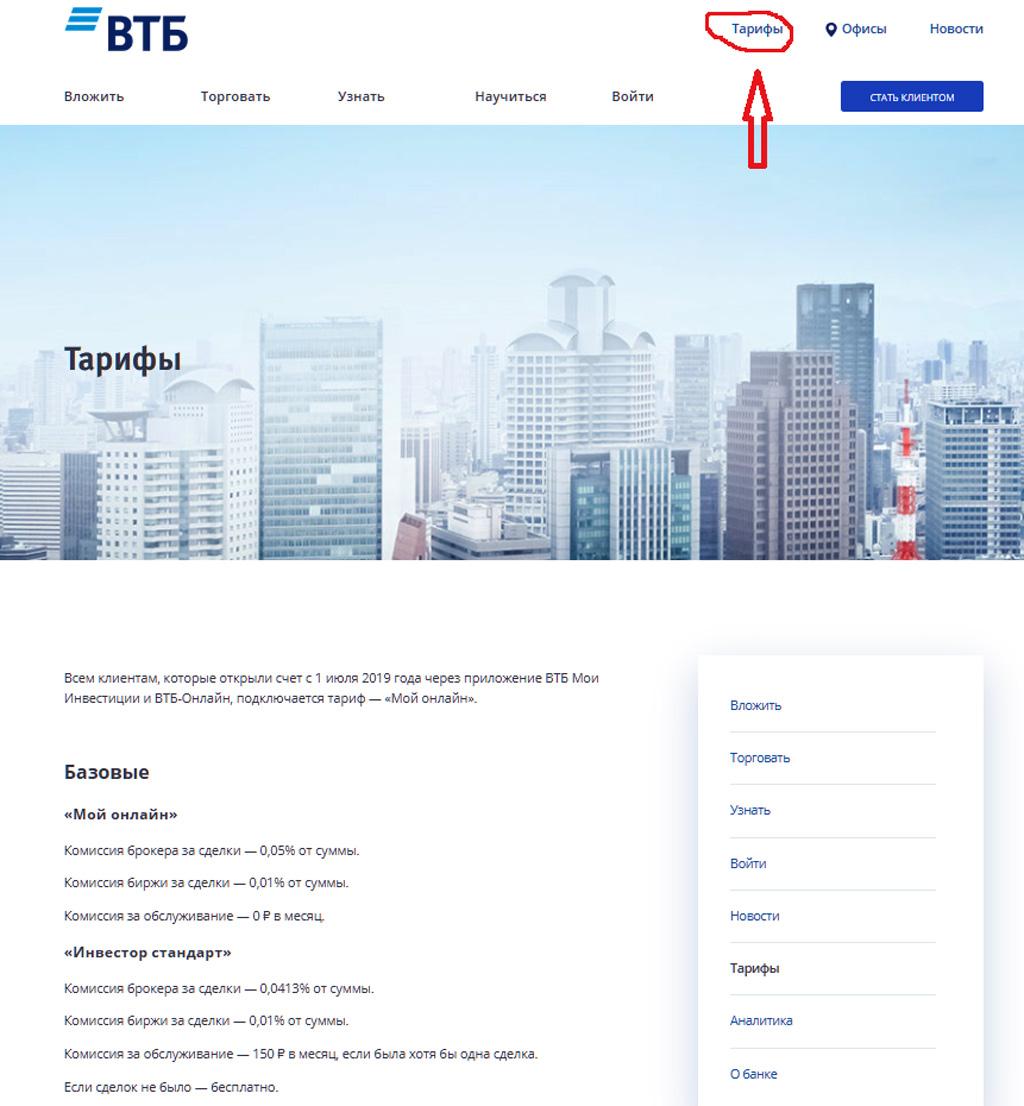

ВТБ Брокер

Один из самых опытных брокеров страны открыт к сотрудничеству. У него есть выход на Московскую и Санкт-Петербургскую биржи, где торгуются акции иностранных компаний. Для удобства работы разработано персональное мобильное предложение, да и комиссии не самые высокие на рынке – от 0,01% от объема сделки.

С 1 июля 2019 работает новая тарифная сетка.

Альфа Банк

Крупнейший банк предлагает операции с ценными бумагами. Открыть счет можно как в отделениях, так и онлайн. Если вы инвестор, который только прощупывает почву, изучая, где можно купить акции физическому лицу абсолютно без посредников, то рекомендую прямо сейчас оставить эту идею, поскольку вам нужно либо получить статус квалифицированного инвестора, что весьма дорого и долго, или обратиться к посреднику. Отмечается, что тарифы не сильно низкие, но зато представлен широкий инструмент возможностей.

В тарифных планах нет обязательной тарифной платы, начиная с 1 января 2019 года.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.