Что такое овердрафтная карта сбербанка (видео)

Содержание:

Овердрафт – что это?

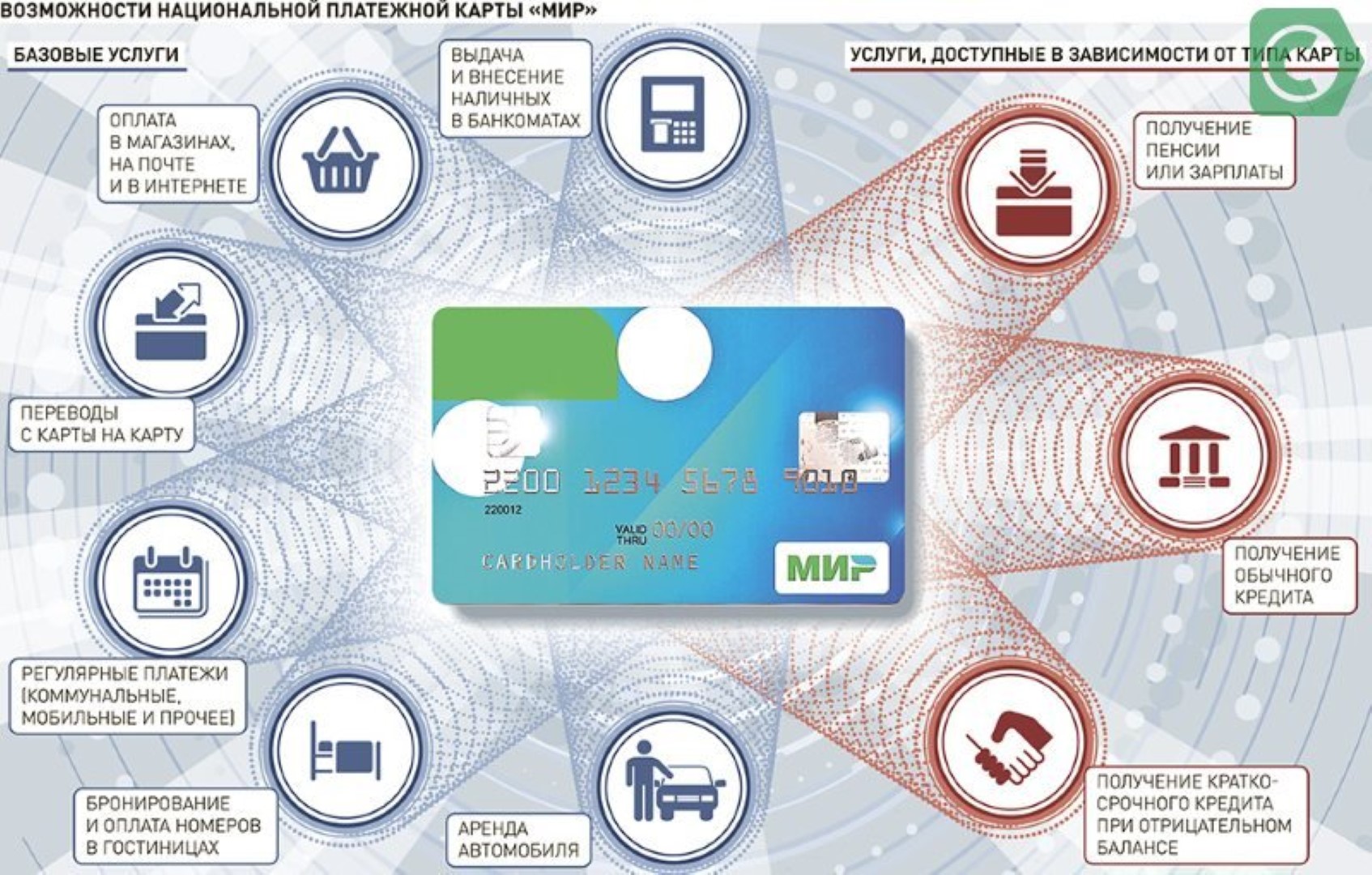

Овердрафт – одна из разновидностей краткосрочного кредитования, которая позволяет расходовать средства в большей сумме, чем есть на счете. Например, в магазине вам не хватает денег, чтобы оплатить желаемую покупку. Тогда банк автоматически добавит вам недостающие деньги, позволив создать минусовой баланс по счету. Фактически это возобновляемая кредитная линия для граждан – деньги можно брать неограниченное количество раз и любыми суммами, нельзя только превышать установленный лимит.

Однако воспользоваться таким перелимитом могут не все и не всегда

Важно, чтобы к вашей банковской карте эта услуга была подключена. Причем совершенно неважно, какая это карта – дебетовая или кредитная, овердрафты можно установить на любую

Главное, чтобы поступления на нее были периодическими.

Основное отличие овердрафта от обычного потребительского кредита заключается в том, что как только у вас образуется задолженность (перерасход средств на карте), то любая сумма, поступившая на ваш счёт, пойдёт в погашение этой задолженности. В обычном же потреб.кредите вы оплачиваете ежемесячный фиксированный взнос согласно графику погашения.

Овердрафтное кредитование доступно не только гражданам, но и юридическим лицам. Здесь лимиты устанавливаются в отношении расхода денежных средств, проходящих по расчетному счету клиента. Для оформления услуги к Договору банковского счета нужно заключать дополнительное соглашение.

Овердрафт – нецелевой вид кредита, что является большой редкостью в кредитовании юридических лиц. При стандартном кредитовании именно они ограничены в направлениях затрат и могут расходовать средства только туда, куда было оговорено при выдаче кредита. Кроме того, многие кредитные продукты требуют предоставления отчета о целевом использовании кредитных средств. Здесь же все это неактуально.

Кому поможет овердрафт

Для банка овердрафт — такой же риск, как и кредит, поэтому его получают не все. И для предпринимателей тоже риск, потому что овердрафт нужно вовремя выплачивать и следить за процентами. Но если все делать правильно, овердрафт выручает. Перечислим стандартные ситуации, когда имеет смысл воспользоваться овердрафтом.

Работаете с клиентами по постоплате.

Андрей поставляет продукты в кафе и рестораны. Клиенты работают с отсрочкой: Андрей привозит продукты, а деньги получает в конце месяца. В свою очередь, со своими поставщиками Андрей должен рассчитаться в середине месяца, а деньги от клиентов поступят только через неделю. Закрыть этот недельный разрыв можно за счет овердрафта.

При сезонном спаде продаж.

Летом в компании Игоря сезонный всплеск и на протяжении трех месяцев продажи вырастают до 2 млн рублей Игорь радуется росту прибыли и решает потратить больше обычного. Лето закончилось, и продажи упали. Выручка — снова 1 млн, но расходы выросли, а оплату подрядчикам никто не отменял. Игорь может взять кредит (что по срокам довольно долго) или воспользоваться овердрафтом.

Возникли непредвиденные расходы.

Магазин затопило и в помещении нужно срочно делать косметический ремонт. Борис не готов к неожиданному ремонту: на расчетном счете нет запасных денег, вся прибыль уйдет на регулярные выплаты. Он может подождать две недели, и если будет прибыль — сделать ремонт. Но тогда будет спад продаж, уйдут клиенты. А может просто взять овердрафт.

Не хватает на закупку товара.

Магазину цветов необходимо сделать большую закупку товара к 8 марта, а денег на расчетном счете не накопилось. Уменьшаем закупку и теряем прибыль — или пользуемся овердрафтом и потом просто возвращаем то, что взяли в долг у банка.

Вывели слишком много дивидендов из бизнеса.

Петр вывел деньги из бизнеса и купил машину — но не учел, что на горизонте несколько крупных выплат поставщикам. Пришло время рассчитываться, а денег нет. Петр может выставить Мерседес на продажу — а может воспользоваться овердрафтом.

Не нужно бояться ни кредитов, ни овердрафтов.

Нет ничего страшного в том, чтобы взять в долг — главное отдавать себе отчет в том, что это целесообразно и вы сможете расплатиться. Ведь все беды от займов (что в бизнесе, что в реальной жизни) возникают именно из-за этого. Пока одни проклинают банки из-за своей же нерасчетливости, другие используют займы как инструмент для роста.

Ситуацию с бизнесом в США в конце 1920 года американский бизнесмен Генри Форд характеризовал как «застой в делах». Львиная доля американских автомобильных фабрик закрылась, изрядная их часть с потрохами ушла за долги в собственность банков. О финансовых трудностях каждого промышленного гиганта как минимум ходили слухи. Не слава богу шли дела и у Форда.

Классификация овердрафта

Овердрафт имеют свою классификацию. Прежде чем оформлять продукт, следует разобраться с каждым видом, чтобы выбрать подходящий вашим запросам. Выделяют овердрафт:

- разрешенный. Это классический овердрафт, когда вы выступаете инициатором его оформления и получаете на то согласие банка;

- неразрешенный (технический) овердрафт еще называют несанкционированным. Он может возникнуть даже, если человек не подключал овердрафт. Например, вы оплачиваете товары, услуги за рубежом в рублях. Деньги спишутся через пару дней. Если в течение этого времени произойдет резкое изменение курса валют, может возникнуть на счету минус. Второй вариант рассмотрим на примере оплаты ежемесячных платежей. Если вы снимите все наличные и придет время списания комиссии за обслуживание, смс-информирование и т.д., на карте образуется отрицательный баланс. И третий случай – это техническая ошибка банковской системы, из-за которой может произойти двойное снятие комиссионных, а у человека на счету недостаточно денег;

- авансовый – это вид кредитования, доступный для юридических лиц, ИП, имеющих расчетный счет в банке. Кредитор предлагает авансовый овердрафт только надежным клиентам, способным доказать соответствующей справкой наличие необходимого оборота и регулярного поступления на счет денежных средств. Предоставляется авансовый овердрафт на 6-12 мес. с единоразовым взиманием комиссии при оформлении;

- под инкассацию – овердрафт, открываемый для предприятий, которые работают в сфере торговли, услуг, и инкассируют как минимум 75% от выручки. Он выгоден для лиц, средства которых поступают на р/с после инкассации, а текущие платежи производятся в первой половине дня. В результате этого расчеты будут совершаться за счет денег банка, т.к. % насчитываются в конце расчетного дня. Овердрафт погасится после внесения наличных. Таким образом, можно экономить. Главное условие – ежедневный возврат долга.

Порядок оформления овердрафта

Если вы заинтересованы в том, чтобы подключить овердрафт, необходимо известить об этом банк. Но в большинстве случаев кредиторы сами решают, кому его давать. Так принято, что инициатива принадлежит именно банкам. Чтобы получить такое предложение, необходимо:

- быть российским гражданином, клиентом определённого банка и сотрудничать с ним длительное время (от 3-6 мес.);

- на карту или счёт должны приходить постоянные платежи-обновления, например, заработная плата;

- человек обязан иметь прописку и работу в том городе, где находится организация, продолжительный непрерывный стаж;

- обладать хорошей кредитной историей;

- соответствовать требованиям банковской структуры по возрасту и другим параметрам;

- предоставить паспорт и еще документ, удостоверяющий личность, справку о платежеспособности (не все банки спрашивают ее).

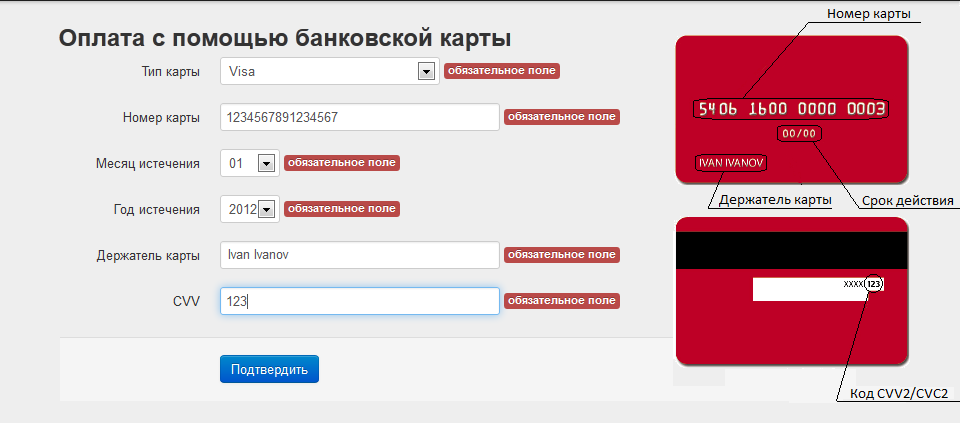

Процесс оформления выглядит следующим образом:

- Вы приходите в отделение своего банка, пишите заявление либо заполняете заявку онлайн, если есть такая возможность.

- Пока будет рассматриваться ваш запрос, вы можете направить все усилия на сбор и подготовку необходимых документов (паспорта, справки о доходах и др.).

- При положительном вердикте кредитор определит ставку, лимит и срок овердрафта.

- Вы ознакамливаетесь с договором. Рекомендуется использовать калькулятор для расчета переплаты. Если вас устраивают предложенные условия, подписывайте документ.

- Деньги поступают на ваш счет. Теперь остается не просрочивать задолженность и не забывать, что она погашается в полном объеме. Проверяйте состояние счета в интернет-банкинге или подключите услугу смс-информирования, чтобы не допустить просрочки.

Закрытие овердрафта

Когда клиентам, которые уже пользовались услугой, без надобности овердрафт, необходимо прибегнуть к расторжению договора. Его закрытие сопровождается написанием соответствующего заявления. Банк проверит, нет ли у вас задолженности, ведь вы могли забыть о комиссии, не доплатить какие-то копейки, которые впоследствии превратятся в приличную сумму.

Вы в свою очередь должны удостовериться в этом лично. Даже если вам скажут, что долга по овердрафту нет, попросите тому письменное подтверждение. Если вы смените место работы, ликвидация зарплатной карты не решит вопрос. Следует закрыть карту правильно, т.е. написать заявление (образец смотрите ниже), отключить все платные опции, погасить задолженность, если она все-таки есть, и дождаться, когда вас пригласят в офис.

Явившись, попросите о выдаче справки о закрытии счета

Обратите внимание, что не все банки позволяют отключить овердрафт. Если ваш кредитор отказывается закрывать его, посмотрите в договор

Там должен быть прописан пункт об этом. Тогда скажите, чтобы лимит установили нулевым.

Последствия

Главная опасность неразрешенного перерасхода — высокие процентные ставки за использование ресурсов банка. Если сравнивать их со ставками за использование кредитки, то они, как правило, выше.

Поэтому важно на стадии оформления любой карточки внимательно читать договор и уточнять у сотрудника банка все важные моменты

Проценты могут быть весьма серьезными

Нужно также принять во внимание то, что банки требуют погашать несогласованный перерасход в максимально короткие сроки вместе с процентами, которые были начислены

- Кредитная история клиента ухудшается.

- В дальнейшем возможны отказы в выдаче других крупных кредитов.

- Повышение процентных ставок и комиссий за использование карточки.

Лимиты овердрафта

Лимиты по овердрафту для физических лиц кредитные организации устанавливают индивидуально, в зависимости от дохода. Для субъектов хозяйствования они рассчитываются по формулам, в зависимости от целей, на которые тот предоставляется.

Физические лица. Лимиты имеют значительный разброс: от 1,0 тыс. до 750,0 тыс. руб. В Уралсиббанке по карточке Visa Classic Light можно получить до 500000 руб., в ВТБ 24 максимальная величина краткосрочного займа составляет 300000 руб. (карта Gold) при ставке в 19% годовых, в Абсолют банке она наибольшая — 750000 руб.

Для зарплатных карт лимит устанавливается в 1-2 месячные зарплаты. Зарубежные банки по аналогичным картам предусматривают его на уровне 50,0% от среднемесячных поступлений. Такой подход к ограничению уровня перерасхода вызван разным пониманием роли овердрафта в сфере финансовых отношений. Банки России видят в нем инструмент обогащения, зарубежные — возможность создать зону комфорта для клиента.

Случайное использование полного лимита в РФ ведет к огромным денежным потерям владельца карты. Очередное зачисление на счет зарплаты не закрывает тело долга и, следовательно, нарушаются условия возврата — происходит просрочка платежа со всеми вытекающими последствиями. В зарубежных банках просрочить дату возврата такой ссуды практически невозможно.

Для дебетовых карточек лимит считается по формуле: S = В/2, где S — лимит; В — минимальный месячный оборот по счету за последние 6 месяцев.

Юридические лица. При оформлении классического овердрафта применяется формула, приведенная выше.

Расчет суммы лимита авансового овердрафта происходит по формуле: S=(B-a)/3, где S — лимит; В — минимальный оборот за месяц; а — предстоящие платежи по обслуживанию кредита.

Расчет лимита овердрафта под инкассацию можно сделать по формуле: S=T/1,5, где S — лимит; T — минимальное месячное поступление средств на расчетный счет.

Определение значения Т ведется по алгоритму: берется три предыдущих месяца и из суммы поступлений в каждом периоде вычитается наибольшая величина зачислений. За основу берется месяц с минимальным значением.

Технический овердрафт дается с лимитом, рассчитанным умножением суммы зачисленных на расчетный счет средств за последние три дня на коэффициент 0,95.

Виды

Всем, кто

активно заинтересовался овердрафтом, необходимо ознакомиться с двумя основными видами

услуги:

- Разрешённый овердрафт. Услуга будет подключена исключительно по просьбе клиента. Для этого необходимо посетить отделение банка и подписать договор на подключение овердрафта с прописанными пунктами относительно предоставляемого лимита денежных средств, а так же действующей процентной ставки;

- Неразрешённый овердрафт. Может стать неприятным сюрпризом для владельцев карт, которые не желают вступать в кредитные обязательства перед банком. Суть такой услуги заключается в том, что держатель карты не подключает её добровольно, деньги выдаются автоматически.

Каждый из видов имеет свои особенности, о которых стоит поговорить более детально.

Подписывая договор о подключении разрешённого овердрафта, вы заранее оговариваете тот, лимит, который будет доступен пользователю. Лимит будет напрямую зависеть от репутации клиента, его уровня доходов. Процентная ставка может отличаться в зависимости от того, в какое из банковских учреждений вы обратились. Кроме того, овердрафт подключается далеко не ко всем видам карт.

Неразрешённый овердрафт часто подключается по определённым причинам:

- Разница между курсом национальной и

иностранной валюты. Может возникнуть ситуация, когда вы осуществляете покупки

за рубежом, но в ходе колебания курса проведение платежей становится

невозможным. Тогда овердрафт подключается автоматически и помогает избежать

неловких моментов; - Списание средств на погашение

обязательных фиксированных платежей. Если карта подключена к программе

погашения коммунальных платежей, а на счету недостаточно средств, овердрафт так

же может быть подключен автоматически. Кроме того, ежегодно происходит списание

средств за обслуживание карты и при недостатке суммы для списывания, банк может

начислить деньги в ходе овердрафта; - Возникновение технических неполадок.

Бывает сбой в системе, когда одна и та же сумма может быть дважды зачислена на

счёт. Вы будете уведомлены банком об ошибке, но в этом случае клиент мимо воли

становится должником кредитной организации.

Ещё одним видом овердрафта называют авансовый овердрафт, который банк выдаёт, независимо от того, какие задолженности вы имеете на текущий момент. Сумма выдаётся небольшая, но и она часто способна выручить клиентов. Кроме того, доступен овердрафт для предпринимателей.

Он представляет собой более крупный займ с особой процентной ставкой и условиями получения средств. Такой вид получил название инкассация. Стоит отметить, что подключить овердрафт юридическим лицам несколько сложнее, чем физическим, ввиду объёмов транзакций, производимых по карте.

Многие

пользователи банков относятся негативно к неразрешённому овердрафту, не желая

попадать в кабалу. Чтобы избежать подключения опции необходимо продумывать ваши

траты и иметь на карте минимальный запас средства для списания.

Виды овердрафта

Существует несколько видов овердрафта, которые существенно отличаются между собой. У них есть как плюсы, так и минусы, обусловленные кредитной политикой того или иного банка. Итак, какие бывают овердрафты и на какую аудиторию они рассчитаны.

Зарплатный овердрафт

Зарплатный овердрафт может получить любой желающий в банковской организации, на чей счет перечисляются денежные средства с официального места трудоустройства. Особые преимущества — у держателей карт зарплатного проекта предприятия.

Достоинства:

- Банк может предоставить расширенный овердрафт — не стандартные 50-70% от суммы поступлений, а 2, 3 и даже 6 окладов;

- Деньги можно обналичивать через терминалы;

- Процент на средства не превышает 20% годовых;

- Благодаря малому периоду пользования деньгами, переплата незначительна.

Недостатки:

- Сумма овердрафта может быть совсем небольшой — решение принимает банк;

- Если вдруг средства перестанут поступать на Ваш счет — частичное погашение возможно по схеме стандартного кредитования: 10% от долга+ процент за пользование средствами;

- По незнанию можно снять средства овердрафта: если Вы воспользовались чужим банкоматом, а зарплату еще не перечислили.

Технический овердрафт

Технический овердрафт — это несанкционированная задолженность, образовавшаяся по техническим причинам. И причин этих наберется до десятка:

- Снятие денег в чужом банкомате. Например, на карте 3 000. Вы запрашиваете в банкомате чужого банка 3 000, но операция невозможна. Запрашиваете сумму 2 900, 100 рублей комиссии, а еще 50 за предыдущую неудачную операцию возьмут с суммы овердрафта.

- Сбой в работе терминалов точек продаж. На карте те же 3 000 рублей. В терминале произошел сбой, в результате чего 3 000 списались из собственных средств, а еще 3 000 — из овердрафта.

- В результате конвертации валют при изменении курса. Рассчитались на заграничном курорте рублевой картой с 3 000 рублей на счету по курсу доллара 60 рублей, а средства списались только на следующий день, когда курс стал 60,1. Возникшая разница — и есть технический овердрафт.

Недостатки:

- Клиент может не знать о возникшей задолженности;

- Незнание не освобождает от ответственности — проценты растут с каждым днем;

- Такой овердрафт способен испортить кредитную историю.

Стандартный

Стандартный овердрафт — предоставляется кредитно-финансовой организацией клиенту в рамках установленного лимита. Может быть направлен для исполнения платежных поручений, расходов или оплаты кассовых документов. Возможен, даже если на счету в текущий момент нет денег или их находится недостаточное количество. По сути, выдается под основную деятельность организации.

Под инкассацию

Предоставляется только тем клиентам, счет которых пополняется инкассируемой выручкой в размере 75% и выше от общего оборота денежных средств по счету. Движение по такому счету должно быть постоянным. В противном случае банковская организация откажется предоставлять овердрафт.

Авансовый

Такой вид овердрафта предоставляется клиентам, которых банк считает надежными и платежеспособными. Заемщик должен соответствовать внутренним критериям банка. Особое влияние имеет статус клиента и стабильность оборотов по расчетному счету, предыдущее отсутствие нулевого баланса, а также долгов перед банком и других особенностей.

Это интересно: Понятие и виды ценных бумаг: изучаем по пунктам

Виды

Различают:

- разрешенный,

- неразрешенный (технический) овердрафт.

Остановимся на них подробнее.

Разрешенный овердрафт

Разрешенный овердрафт подключается по личному заявлению держателя карты. Он предоставляется в пределах установленного банком лимита и под определенный процент. Эти условия отличаются не только у разных банков, но и у разных клиентов одного финансового учреждения.

Лимит овердрафта – это сумма, которой может располагать клиент банка при недостатке на счете собственных денег. Рассчитывается для конкретного человека, исходя из суммы средств, которые проходят через его карту, его кредитной истории и некоторых других факторов.

Проценты в банках тоже разнятся. Например, Сбербанк установил следующие:

- 20 % в пределах лимита денежных средств,

- 40 % – плата за несвоевременное погашение,

- 40 % – плата за превышение лимита, но только на сумму этого превышения.

В своей статье о дебетовых картах Сбербанка я более подробно останавливалась на вопросах тарифов, условий получения и пользования ими. Если еще не читали, то наверстывайте упущенное.

В Тинькофф Банке действуют такие условия:

- Услуга подключается по инициативе банка и с согласия держателя карты.

- Если вы заняли у банка не более 3 000 руб., то платы за овердрафт не будет (при условии своевременного погашения в течение 25 дней).

- Если сумма кредита составила от 3 000 до 10 000 руб., то банк возьмет 19 руб. в день.

- От 10 000 до 25 000 – 39 руб. в день.

- Свыше 25 000 – 59 руб. в день.

- Штраф за несвоевременное погашение – 990 руб.

Почитайте про условия использования и подводные камни дебетовых карт Тинькофф Банка в моей статье. Она может оказаться очень полезной. Особенно, если вы на пути выбора оптимального платежного средства.

Неразрешенный овердрафт

Неразрешенный или технический овердрафт может наступить, даже если вы никогда не брали в долг. И это часто становится неприятным сюрпризом, который оборачивается не только возникновением задолженности, но и начислением процентов и штрафов за непогашение. Чтобы избежать этого, надо знать распространенные причины возникновения долга:

- Курсовая разница. Этот случай может возникнуть, когда вы расплачиваетесь рублевой картой за границей. Из-за особенностей банковской системы средства со счета списываются через несколько дней. Если за этот период курс валюты резко изменился, то вы можете уйти в минус при недостатке средств на карте.

- Оплата обязательных платежей. Например, банковских комиссий.

Этот случай я прокомментирую на своем примере: один раз в год, в мае, у меня с карты автоматически списывается плата за ее обслуживание в размере 450 руб. Я обычно снимаю с карты все поступившие на нее деньги. Результат: в мае я ушла в минус на 450 руб., т. е. наступил технический овердрафт. - Техническая ошибка банка. Например, дважды зачисленная сумма или наоборот снятие одной и той же суммы 2 раза. Банк ошибку замечает и исправляет. Но у клиента может не быть денег на счете, поэтому опять минус.

Избежать технического овердрафта легко. Кто предупрежден, тот вооружен. Если нам известно о потенциальной возможности уйти в минус, то достаточно держать на карте минимальный запас денег или постоянно мониторить состояние счета, чтобы вовремя погасить задолженность. Банки часто предоставляют льготный период (как правило, месяц), в течение которого мы можем вернуть без процентов всю сумму долга.

Как отключить овердрафт

Отключить услугу можно, составив соответствующее заявление в банке. Если у клиента отсутствует задолженность, договор будет расторгнут.

При смене места работы нельзя просто выбросить или самостоятельно уничтожить прежнюю зарплатную карту. Требуется лично обратиться в банк с заявлением и самостоятельно убедиться, что никаких задолженностей не числится. Это убережет от неприятных сюрпризов — внушительной суммы, набежавшей в виде процентов и штрафных санкций за вовремя непогашенный долг.

Ряд банков не предусматривают возможность деактивировать функцию овердрафта. Данное положение должно быть прописано в договоре. В таких случаях, при подписании документов рекомендуется указать нулевой лимит овердрафта.

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Пример расчёта овердрафта и возможной переплаты за использование услуги

Чтобы провести расчёты и узнать, сколько нужно будет платить ежемесячно, потребуются такие исходные данные:

- Какой период использования средств;

- Какая ставка по овердрафту установлена в рамках договора;

- Сколько средств потрачено;

- Количество дней в году.

Допустим, клиент банка воспользовался функцией овердрафта 2 раза за месяц: первый – 09.11 на сумму 25 тысяч рублей, а второй 23.11 – на 40 тысяч рублей. Согласно условиям договора, заёмщик обязан полностью погасить свой долг к началу нового месяца (к первому декабря)

Также важно учесть, что овердрафт не предусматривает льготный период, так что клиент обязан заплатить проценты.

Теперь нужно вычислить расчётный период. Поскольку овердрафт был использован 9 ноября, то период до 1 декабря составляет 22 дня

Допустим, банк предоставляет овердрафт по ставке 15% годовых. Теперь можно подсчитать, сколько потребуется заплатить банку:

Используем формулу: X = (C/100/Ni*Nk)*Y, где:

X – проценты за использование кредита;

C – годовая процентная ставка;

Ni – количество дней в году, Nk – срок пользования кредитом;

Y – сумма кредита.

За первый овердрафт клиент заплатит (с 9.11 по 23.11): (15/100/366*14)*25 000=143.44 рубля.

За второй раз (с 23.11 по 1.12): (15/100/366*8)*65 000=213,11 рубля. Чтобы узнать, сколько всего нужно будет заплатить за оба раза, достаточно их просто сложить: 143,44=213,11=356,55 рубля. Плюс конечно же 65 тысяч рублей – сумма долга помимо процентов.

Виды овердрафта

Овердрафт бывает двух видов:

- Неразрешенный или технический. При нем банк принудительно списывает деньги со счета. Это происходит, когда необходимо оплатить годовое обслуживание, СМС-информирование или другие платные опции. Наверняка, у каждого владельца карты была ситуация, когда в личном кабинете по счету значится минус. Это значит, что карточка ушла в технический овердрафт и операции по ней пока недоступны. После пополнения расчетного счета пластиком можно пользоваться как прежде;

- Разрешенный. Основное условие для его применения – наличие договора с банком на предоставление дополнительной овердрафтной услуги. Финансовая организация может предложить ее далеко не всем клиентам, потому как это одна из разновидностей кредита. Банк сначала проверит благонадежность держателя карты и только после этого откроет лимит для перерасхода. Часто такие предложения получают зарплатные клиенты, потому как размер их дохода можно легко отследить.

Не стоит думать, что овердрафт может возникать только по дебетовой карте. Технический уход в минус может быть и по кредитке, и по социальной, и по бизнес-карте ИП. То есть по любому виду банковского пластика.

Разрешенный овердрафт может быть подключен только к тем картам, на которых клиенты держат свои личные денежные средства. Чаще всего банки используют зарплатный овердрафт. Он предназначен для людей, получающих на данный пластик регулярный доход. После увольнения от работодателя, имевшего зарплатное соглашение с банком, карточка становится личной, а овердрафтная опция по ней отключается. Хотя иногда клиенту предлагают ее оставить, если он активно пользовался услугой и всегда вовремя возвращал деньги. Новое соглашение потребует заключения отдельного договора.

Что такое овердрафт

Овердрафт — это услуга, которая выражается в том, что банк на некоторое время предоставляет владельцу карты денежные средства под проценты. Сам термин в переводе с английского означает «сверх проекта». То есть банк разрешает клиенту потратить немного больше той суммы, которая находится у него на счету (взять в долг, «уйти в минус»).

Кредитная организация предоставляет возможность использовать овердрафт только в том случае, если уверена, что задолженность в скором времени будет погашена. Поэтому услуга чаще всего доступна держателям зарплатных карт, на которые регулярно поступают денежные средства. А также юридическим лицам, пользующимся своими расчетными банковскими счетами постоянно.

Чтобы понять, как действует услуга, рассмотрим следующую ситуацию. Представьте, что вам срочно потребовались деньги на какие-нибудь непредвиденные расходы. К примеру, сломалась стиральная машина. Зарплату вы получите лишь через три недели, а стирать вещи необходимо каждые 2-3 дня. Приобрести стиральную машину придется в любом случае, но целых 3 недели стирать вручную не хочется. Удобнее взять нужную сумму у банка и вернуть с ближайшей зарплаты. Причем для погашения задолженности не нужно идти в отделение. Как только деньги поступят на вашу карту, автоматически спишется долг, включая набежавшие проценты.

Так как овердрафт предоставляется на короткие сроки, процент набегает небольшой. Поэтому многим нравится пользоваться этой услугой. Представьте, что взяли у банка в долг 10 тысяч рублей под 20 % годовых, а через 4 дня на ваш счет уже поступили деньги. В этом случае сумма процентов составит менее 30 рублей. Совсем немного, правда? Выходит, услуга действительно удобна. Особенно для тех, кто привык иметь дело с кредитами.

Что такое неразрешенный (технический) овердрафт по карте банка?

Если клиент потратит все имеющиеся на счету средства и выйдет за границы установленного банком лимита, возникнет технический (неразрешенный) овердрафт. На сверхлимитную сумму устанавливают иные проценты. Например, по разрешенному овердрафту нужно выплачивать 20 % годовых, по техническому – 55 %. Сверхлимитную задолженность обязательно гасить в течение нескольких дней. В противном случае банк вправе оштрафовать заёмщика (как правило, сумма оказывается значительной).

Нельзя выйти за пределы установленного лимита и потратить «дополнительные» средства, когда захочется. Банк просто не даст этого сделать. Неразрешенный овердрафт становится возможным только в следующих ситуациях:

- Технические ошибки. Бывают случаи, когда на счет клиента по ошибке дважды поступает определенная сумма. Рано или поздно это обязательно обнаруживается, а «лишние» деньги автоматически списываются. Превышение лимита может произойти, если владелец карты уже истратил «дополнительные» средства.

- Неподтвержденные операции. Когда клиент совершает покупку, а с карты списывают средства по другой, более ранней операции (оплата мобильного тарифа).

- Валютный курс. Предположим, человек оплатил покупку с рублевой карты в евро, долларах или другой валюте. В этот момент произошел расчет займа по текущему курсу. Если курс изменится до возврата долга, размер заимствованной суммы может увеличиться настолько, что превысит установленный лимит.