Расчетный счет карты сбербанка. как узнать номер счета онлайн

Содержание:

- Дополнительные возможности РКО

- Преимущества открытия расчётного счёта в Сбербанке

- Стоимость оформления р/с в СБ для юридических и физических лиц

- В каких случаях можно передавать данные о счете?

- Как узнать расчетный счет компании по ИНН?

- Можно ли узнать номер счета на сайте ФНС?

- Как узнать расчетный счет контрагента по ИНН с помощью договора?

- Как узнать расчетный счет ООО по ИНН через платежки

- Как узнать расчетный счет контрагента по ИНН через государственные органы

- Как узнать номер счета через 1С Бухгалтерию?

- Как узнать номер счета через «Сбербанк Онлайн»?

- Масштаб работы Сбербанка

- Особенности оформления счета

- Преимущества и недостатки открытия счета

- Выбирать ли Сбербанк для открытия расчётного счёта для ИП

- Что такое лицевой счет банковской карты Сбербанк

- Получение информации в филиале банка

- Часто задаваемые вопросы

- Как открыть расчетный счет в Сбербанке

- Банкомат (терминал)

- Узнать из договора со Сбербанком или в отделении

- Call-центр

- Как открыть расчётный счёт в Сбербанке для физических лиц

- Стоит ли Открывать Расчетный Счет для ИП и ООО в «Сбербанке»?

- Как узнать расчетный счет карты Сбербанка

- По каким критериям выбирать банк

Дополнительные возможности РКО

После открытия расчетного счета клиент может сразу подавать заявления на сопутствующие услуги.

Эквайринг

Для каждого отдельного вида эквайринга и типа бизнеса клиента подбираются индивидуальные тарифы. Имеет значение деятельность, регион, оборот по одной торговой точке. Можно ориентироваться на цену в 2% от суммы операции.

Кредиты

Сбер предлагает ряд кредитных программ. Если клиент пользуется услугами РКО, то получает выгодные условия кредитования с персональными предложениями.

Сбербанк выдает кредиты на любые цели, предельный лимит — 200 млн. Кроме ссуд есть овердрафт, проектное кредитование, факторинг, лизинг, корпоративные кредиты. К счету можно привязать карту как дебетового типа, так и кредитного.

Депозиты

Для юр. лиц разработана линейка депозитов. Это 6 программ с разными опциями: классический вклад, с функцией пополнения, частичного снятия. Размещать средства можно в рублях и валюте.

Банковские гарантии

В Сбербанке можно оформить следующие виды гарантий: таможенная, тендерная, исполнения обязательств по контракту и др. Если открыт расчетный счет в Сбере, гарантию выдают за 2 часа. Гарантии предоставляются по 44-ФЗ, 223-ФЗ, 615-ПП.

Инкассация

Для бизнеса, работающего с наличностью, актуальна услуга инкассации. При выручке менее 200 000 рублей день клиент делает самоинкассацию, лично внося деньги на счет через кассу Сбера или банкомат с помощью бизнес-карты. Если выручка больше, предлагаются услуги выезда инкассаторов.

Преимущества открытия расчётного счёта в Сбербанке

Преимуществами открытия расчётного счёта в Сбербанке выступают следующие:

1

надёжность (осуществляя операции по счетам, вы точно можете быть уверены в их сохранности. Банк берёт своё начало с 19 века, что говорит о его опыте работы и устойчивости по отношению к различным колебаниям экономического и политического характера);

2

можно открыть счёт, не выходя из собственного офиса, за чашкой кофе или находясь в дороге (это возможно благодаря интернет-технологиям, позволяющим зарегистрировать номер счёта в режиме «онлайн». При этом счёт становится активным через 5 минут, им можно пользоваться до того, как вы предоставите оригиналы всех необходимых документов);

3

банк предоставляет дистанционное обслуживание, что освобождает от посещений отделений банка и ожидания в очередях;

4

платежи осуществляются всю неделю с 6:00 до 23:00, что даёт широкие возможности для бизнеса в плане своевременной оплаты и получения средств от контрагентов;

5

банк предлагает несколько тарифов по обслуживанию счёта на выбор: вы вправе выбрать любой на основе ежегодной выручки;

6

большое число банкоматов (вы всегда сможете найти поблизости устройство для снятия или внесения наличных, которые работают в круглосуточном режиме);

7

для корпоративных клиентов у банка есть выделенная телефонная линия. Работает она 24 часа каждый день, а это значит, что на возникший вопрос вы получите ответ в любое время суток.

Открыть счет

Стоимость оформления р/с в СБ для юридических и физических лиц

Желающим узнать, сколько стоит оформить р/с для субъектов малого бизнеса в СБ, следует предварительно определить наиболее подходящий тарифный план. За открытие счета для для юридических и физических лиц по стандартной программе придется заплатить единовременную комиссию. При подключении любого пакета услуг РКО счет открывается бесплатно.

Пользователям обеспечены комфортные условия:

- безопасность финансовых операций;

- высокая скорость выполнение транзакций;

- удобные инструменты дистанционного управления финансами;

- низкая плата за пользование банковскими продуктами или полное отсутствие таковой;

- круглосуточная служба поддержки;

- широкий ассортимент полезных дополнительных программ;

- бонусы и акции.

Легкость ведения бизнеса, оптимизация затрат, безопасность безналичных расчетов гарантированы клиентам надежного учреждения.

В каких случаях можно передавать данные о счете?

Банковская карта — это всего лишь инструмент, через который проходят финансовые операции. Такие как расчеты в любых проявлениях. Это могут быть:

- Оплата покупок в магазинах;

- Оплата услуг;

- Кредитов;

- Платежей в государственный бюджет или же перечисление денежных средств, как физическим, так и юридическим лицам.

Но каждая банковская карта несет информацию только номера карты. А привязаны карты к индивидуальным расчетным банковским счетам.

То есть абсолютно все денежные манипуляции и расчеты проходят именно через банковский расчетный счет, а карта играет роль инструмента для этого.

Предъявление номера счета необходимо для проведения денежных операций и зачисления денежных средств на счет.

Для чего требуется такая информация?

Номер расчетного банковского счета необходим для перечисления денежных средств со счета юридического лица на ваш личный банковский счет.

Еще один случай, когда точно необходимы данные по поводу номера счета, это возможность получения денежного перевода из-за границы.

Как узнать расчетный счет компании по ИНН?

Для уточнения р/с юрлица по ИНН следует сначала обратиться к учредителям компании или руководству. Законодательство не обязует предпринимателей предоставлять реквизиты для публичного доступа. Однако выяснить интересующие сведения все же можно несколькими способами:

- Через суд. Должны иметься объективные причины для обращения.

- С помощью публичных источников. Многие компании предоставляют на своем сайте все реквизиты.

- В интерфейсе платежных сервисов и у сотрудников банковских филиалов. Актуально для тех ООО, которые являются поставщиками известных услуг или товаров.

Получение данных об иностранной организации отличается своими особенностями, так как все действия должны учитывать законодательные нормы другого государства.

Можно ли узнать номер счета на сайте ФНС?

Ошибочно полагать, что узнать номер расчетного счета организации по ИНН можно через сайт налоговой службы. При вводе налогового номера ООО либо ИП пользователь получает бесплатную выписку. Однако номера р/с там нет. Документ содержит лишь регистрационные сведения и ОГРН.

Как узнать расчетный счет контрагента по ИНН с помощью договора?

Если ранее с организацией был подписан договор, то получить информацию можно в разделе документа «Реквизиты сторон»

В этом случае следует обратить внимание на указание нескольких р/с. Подобное практикуют компании, которые оформляют депозиты в нескольких валютах. Обычно платежные операции с резидентами РФ проводятся в рублях

Обычно платежные операции с резидентами РФ проводятся в рублях.

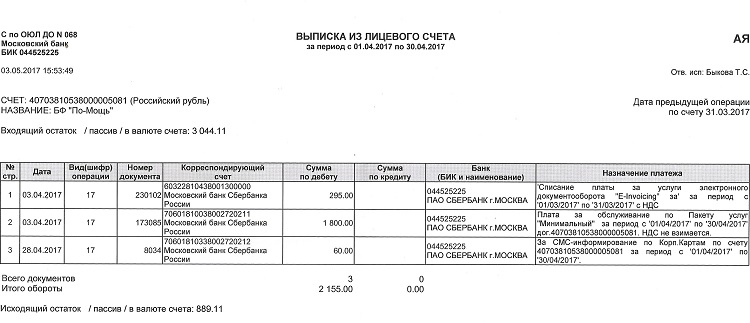

Как узнать расчетный счет ООО по ИНН через платежки

Выяснить интересующие реквизиты также доступно с помощью платежных документов, выданных в результате оплаты за услуги либо товары. Номера р/с прописываются сверху квитанции. Обычно комбинация представлена в разделе документа «Образец заполнения». Дополнительно там приводится и название банка, где был оформлен депозит.

Как узнать расчетный счет контрагента по ИНН через государственные органы

Указанный способ отличается от остальных своей сложностью. Это объясняется тем, что информация уточняется с помощью судебных органов путем подачи искового заявления, где указываются объективные причины для предоставления требуемых данных.

Если выносится положительное решение, заявитель получает исполнительный лист.

Доступно получение следующей информации:

- количество открытых организацией р/с;

- наименования банковских филиалов, где оформлялись депозиты;

- номера р/с и сумма денег на них.

Заявитель также вправе узнать динамику движения средств.

Как узнать номер счета через 1С Бухгалтерию?

В случае использования указанной программы алгоритм будет состоять из нескольких этапов:

- Вход в утилиту.

- Поиск раздела с перечнем контрагентов.

- Фильтрация организаций по названию.

- Нахождение нужного юрлица.

Последний шаг — получение требуемой информации.

Как узнать номер счета через «Сбербанк Онлайн»?

Этот способ поиска доступен зарегистрированным пользователям интернет-банкинга. Процедура создания аккаунта проводится только в случае наличия у пользователя пластиковой карты Сбербанка.

- Войдите личный кабинет.

- Перейдите на вкладку «Платежи и переводы» панели инструментов.

- В специальной поисковой строке введите ИНН интересующего вас ООО.

Система выдаст результаты, которые подходят условиям запроса. Вариант актуален только в случае, если организация находится в списке поставщиков услуг либо товаров, используемом в банке.

Масштаб работы Сбербанка

Штат сотрудников Сбербанка очень велик. Данное заведение является крупнейшим работодателем, представитель каждой 150-й семьи в России работает в Сбербанке.

Клиентов насчитывается свыше 150 миллионов по всему миру (из них 92 миллиона розничных пользователей и 2,4 миллиона корпоративных).

Сбербанк имеет огромны активы. На его долю приходится более 30% всех банковских активов по стране. Благодаря вкладам физических лиц (45%) Сбербанк выступает в роли главнейшего кредитора страны.

Все началось в далеком 1841 году, когда указом императора Николая I был основан самый крупный банк в стране. С тех пор сберегательные кассы, как их называли в те времена, только множились по стране. В 1987 году на базе всех этих касс и был учрежден Сбербанк СССР. В него на тот момент входило 15 банков (по одному от каждой союзной республики). В свете событий 1990 года банк стал собственностью Российской Федерации, в декабре этого же года его ждало преобразование в акционерный коммерческий банк.

В 1991 году Сбербанк перешел в собственность Центробанка, благодаря его поддержке он и выдержал кризис 1998 года. В 2012 году 7,6% акций банка были переданы в собственность частным инвесторам, это была инициатива Центробанка, который и по сей день остается контролирующим акционером. 44% акций — это собственность иностранных инвесторов.

В структуру Сбербанка входят: отделения в Казахстане, Украине и Белоруссии. Также есть банки в 9 странах восточной Европы, в Турции, в Швейцарии, в Индии, в Германии и Китае.

Особенности оформления счета

Предприниматель может зарегистрировать РС сразу же после становления на налоговый учет в статусе ИП. Для этого необходимо подготовить пакет документов и подобрать тариф, соответствующий критериям бизнеса. Рассматриваемая организация предлагает своим клиентам услугу по резервации РС через специальную страницу в интернете.

Как зарезервировать расчетный счет

Для того чтобы зарезервировать РС, достаточно выполнить три простых действия. В первую очередь необходимо посетить официальную страницу Сбербанка в интернете и выбрать необходимую услугу. После этого следует заполнить специальную форму, указав всю необходимую информацию. После этого, по указанному в заявке номеру перезвонит сотрудник банковского учреждения и разъяснит все условия открытия счета.

Бесплатная консультация юриста

Клиенты данного финансового учреждения могут воспользоваться бесплатной юридической консультацией по вопросам оформления и ведения расчетного счета. Как правило, многих предпринимателей волнуют вопросы о порядке приема платежей от контрагентов и детали процесса снятия денежных средств с открытого РС. Сотрудники юридического отдела могут помочь оформить все необходимые бумаги для того, чтобы сотрудники ИП получили доступ к безналичным финансовым операциям.

Процедура оформления

Для того чтобы зарегистрировать РС, необходимо сформировать соответствующую заявку, приложив к ней пакет документов. Оформить счет можно в любом банковском учреждении. В случае одобрения заявки, дальнейшая процедура занимает два рабочих дня. В том случае, когда заявка на регистрацию счета отправлялась через электронный сервис, то все необходимые реквизиты отправляются на указанный электронный адрес.

По финансовым показателям Сбербанк занимает первое место в России

Стоимость обслуживания

Тарифы рассматриваемой кредитной организации для индивидуальных предпринимателей несколько отличаются от тарифов для частных лиц. В том случае, когда конкретный бизнес имеет небольшой объем денежного оборота, рекомендуется использовать тариф «Базис». Подключение к этому тарифу позволяет вести один РС и осуществлять до десяти различных операций. Стоимость этого тарифа составляет две тысячи семьсот рублей в месяц.

Помимо этого, частные предприниматели могут использовать тариф под названием «Актив». Подключение этого тарифа позволяет проводить до двадцати финансовых операций в течение месяца

Важно отметить, что в случае с данным тарифом действуют определенные лимиты на зачисление и выдачу денежных средств. Размер ежемесячной абонентской платы составляет три тысячи рублей

Компаниям с крупным денежным оборотом более целесообразно использовать тариф «Оптима». Использование этого тарифа позволяет проводить бесплатно до тридцати операций в течение месяца. Как и в вышеперечисленных тарифах, здесь имеются определенные ограничения на зачисление и вывод денежных средств. Стоимость данного тарифа равна 4 400 рублей.

Недавно руководство Сбербанка ввело новый тарифный план, предназначенный для представителей микробизнеса. Этот тариф получил название «Легкий старт». Использование этого тарифа позволяет абсолютно бесплатно открыть расчетный счет

Важно отметить, что в этом тарифе отсутствует абонентская плата. Однако в данном тарифе предусмотрено всего три бесплатные платежные операции

В качестве бонуса, клиенты на этом тарифе получают один год бесплатного сервиса.

Какие требуются документы

Вопрос о том, какие документы нужны для регистрации счета, заслуживает отдельного внимания. На момент посещения банковской организации с целью открытия РС, предпринимателю потребуется подготовить следующие документы:

- Оригинальный экземпляр документа, удостоверяющего личность.

- Выписка из ЕГРИП, оформленная по форме «Р60009».

- Карточка с подписью и фирменным штампом, заверенная в нотариальной конторе.

- Заявка на регистрацию РС.

Отдельного внимания заслуживает вопрос, касаемо сбора документов для того, чтобы третьи лица получили возможность проводить операции в данном аккаунте. Для этого необходимо подготовить паспорта данных работников, а также карточки с образцами их подписи. В том случае, если бизнес ИП подлежит лицензированию, потребуются оригинальные экземпляры разрешительных документов.

Перед тем как подписать соглашение с банковской службой, рекомендуется тщательно изучить условия договора. Нередко, клиенты кредитных учреждений сталкиваются с необходимостью оплаты дополнительных комиссий, которые прописываются в договоре «мелким шрифтом».

Расчётный счёт Сбербанка можно заранее зарезервировать онлайн без посещения отделения

Преимущества и недостатки открытия счета

Среди плюсов можно выделить:

- Экономия времени на посещении банка.

- Получения терминала для проведения платежей.

- Работа с иными ИП и компаниями.

- Выдача пластиковых карт работникам с перечислением на них заработной платы.

- Удобство совершения любых платежей.

Среди минусов можно выделить:

- Дополнительные затраты после превышения месячного лимита.

- Необходимость посещения банка для открытия счета. Без этого нельзя обойтись, поскольку в учреждении вам выдадут необходимые документы для осуществления законной деятельности.

- Дополнительные траты в пользу банка за ведение счета. Но если никаких передвижений денежных средств за месяц не было, то деньги не взимаются.

- Риск блокировки счета при наличии долгов по взносам и налогам. Если у ИП есть несколько счетов, то придется много побегать по банкам для повторного открытия.

Выбирать ли Сбербанк для открытия расчётного счёта для ИП

В отношении надёжности со Сбербанком могут поспорить немногие кредитные организации.

Конечно, есть банки, которые могут сравниться со Сбербанком в надёжности, например, Альфа банк, ВТБ 24 и некоторые другие, входящие в ТОП-50 лучших кредитных организаций России. Нередко они предлагают более выгодные условия для открытия и ведения счёта. Но проблема в том, что многие кредитные организации недоступны в отдалённых регионах страны, а Сбербанк — всегда рядом.

Из минусов — в Сбербанке очень часто бывают технические сбои в:

- проведении платёжек;

- в онлайн-банкинге.

Кроме того, Сбербанк печально знаменит постоянным ростом тарифов за обслуживание.

Отметим, что банки регулярно повышают тарифы за свои услуги, в том числе за обслуживание расчётных счетов. Необходимо постоянно следить за изменениями ставок на их официальных сайтах.

Для одних Сбербанк на долгие годы становится надёжным партнёром, для других сотрудничество с ним оборачивается сплошным разочарованием

Что такое лицевой счет банковской карты Сбербанк

Оформленная кредитная или дебетовая карточка привязана к уникальному счету. Его номер сгенерирован автоматически в индивидуальном порядке. Такой счет называют лицевым. Л/с открывают при оформлении договора физическому лицу.

Лицевой счет отличается от расчетного назначением использования денег. Л/с используют физические лица для хранения и перевода денежных средств. Пользоваться счетом с целью получения прибыли запрещено.

Р/с открывают юридические лица и ИП для платежей и переводов организации, а также для хранения капитала.

Как узнать номер лицевого счета карты Сбербанк

Получить номер своего лицевого счета можно при личном обращении в банк или дистанционно через терминалы самообслуживания или в личном кабинете.

Через отделение банка

Получить номер лицевого счета можно обратившись к сотруднику в отделении кредитного учреждения. Для этого необходим паспорт владельца и банковская карта. После проверки специалист распечатает реквизиты, на которых будет отображена вся информация.

Звонок в службу поддержки

Узнать реквизиты платежного инструмента можно, обратившись в службу поддержки клиентов по номеру 8-800-555-55-50 или 900. Звонок бесплатный, колл-центр работает круглосуточно.

Специалист задаст ряд уточняющих вопросов владельцу с целью идентификации клиента. Необходимо предоставить кодовое слово или паспортные данные. После полученной информации сотрудник назовет номер лицевого счета.

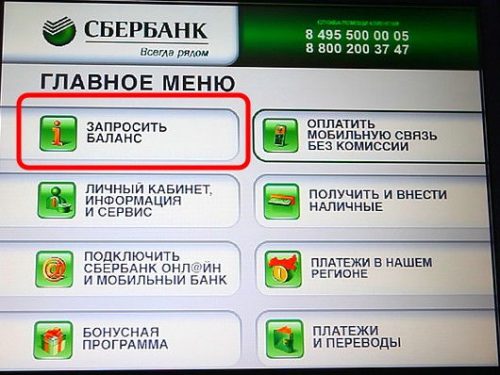

В банкомате или терминале банка

Для этого необходимо:

- вставить карту в банкомат и набрать ПИН-код

- выбрать вкладку Мои счета

- выбрать карту, по которой нужно узнать реквизиты. Банкомат распечатает чек с реквизитами.

В договоре или ПИН-конверте

При оформлении договора в учреждении, клиент получает его экземпляр. На последней странице, под ФИО клиента, указан необходимый номер счета.

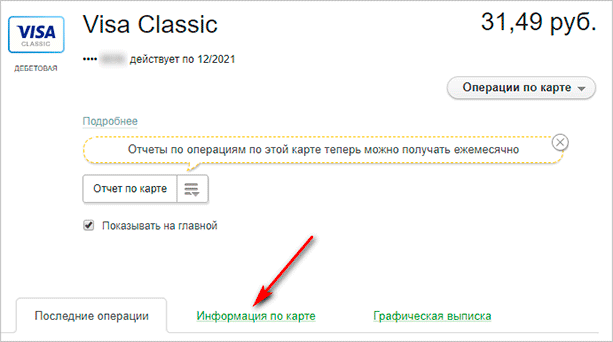

В личном кабинете Сбербанк-Онлайн на ПК или в мобильном приложении

Для этого необходимо:

- войти в личный кабинет, используя идентификатор и пароль

- в разделе Карты выбрать карточку

- нажать кнопку Информация по карте, номер будет указан в реквизитах для переводов.

Как открыть лицевой счет в Сбербанке: документы и тарифы для физических лиц

Открыть лицевой счет можно:

- обратившись в отделение

- самостоятельно в Сбербанк-Онлайн.

Действующие клиенты банка могут открыть лицевой счет с помощью личного кабинета в Сбербанк-Онлайн.

Алгоритм действий для открытия:

- авторизоваться при помощи логина и пароля

- войти в раздел Вклады и выбрать пункт Открытие вклада

- поставить галочку напротив выбранного вклада, нажать кнопку Продолжить внизу страницы

- Заполнить обязательные поля и нажать Открыть

- перепроверить внесенные данные и ознакомиться с договором. Электронный договор можно распечатать

- согласиться с условиями договора, поставив галочку под договором

- нажать кнопку Подтвердить.

После подтверждения, вклад отобразится в личном кабинете и им можно пользоваться.

Для открытия лицевого счета физическому лицу, необходимо предоставить паспорт гражданина РФ. Банк может запросить дополнительно второй документ.

Открытие л/с бесплатно. Если открывает дополнительно банковскую карту, то ее выпуск платный. Цена выпуска и годового обслуживания карты зависит от ее типа и статуса.

|

Вклад |

Пополнение |

Частичное снятие |

Ставка при оформлении онлайн |

Ставка при оформлении в отделении |

Минимальная сумма |

Срок вклада |

|

Сохраняй |

нет |

нет |

до 4,45% |

до 4,20% |

1000 ₽ / 100 $ |

1-36 месяцев |

|

Пополняй |

есть |

нет |

до 4,10% |

до 3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

|

Управляй |

есть |

есть |

до 3,80% |

до 3,55% |

30 000 ₽ / 1000 $ |

3-36 месяцев |

|

Социальный для детей без родительского попечения |

есть |

есть |

Не доступно |

3,35% |

1 ₽ |

36 месяцев |

|

Подари жизнь |

нет |

нет |

Не доступно |

4,15% |

10 000 ₽ |

12 месяцев |

|

Пенсионный плюс |

есть |

есть |

Не доступно |

3,50% |

1 ₽ |

36 месяцев |

|

На имя ребенка |

есть |

Нет В 14 лет ребенок получает доступ к процентам, в 18 – ко всей сумме |

Не доступно |

3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

Баланс банковской карты является балансом лицевого счета.

Способы узнать текущий баланс:

- в контакт центр Сбербанка по бесплатному номеру 8-800-555 55 50 или 900. После проверки кодового слова или паспортных данных, специалист озвучит текущий баланс

- в отделение банка по паспорту

- в банкомате самообслуживания, вставив карту и нажав кнопку Узнать баланс

- через личный кабинет сервиса Сбербанк-Онлайн.

Получение информации в филиале банка

Существует два метода, позволяющих узнать номер своего расчетного счета в филиале кредитной организации. Вы можете прийти в филиал самостоятельно или дозвониться в контактный центр банковского учреждения.

При звонке в контактный центр для получения интересующих вас данных вам сначала потребуется ответить на вопросы оператора, чтобы он был уверен, что именно вы являетесь владельцем расчетного счета. Вас могут попросить озвучить свои личные данные или кодовое слово, придуманное вами в момент подписания контракта.

Если вы работаете или живете рядом с офисом кредитной организации, то можете лично посетить его для получения информации о номере расчетного счета. Чтобы вам выдали необходимую информацию, вам потребуется предъявить работнику кредитной организации свой паспорт. Недостаток этого метода заключается в том, что вам будет нужно потратить время не только на дорогу в филиал кредитной организации, но и на ожидание в очередях. Если в филиале будет большое количество посетителей, то на получение информации о номере расчетного счета вы можете потратить несколько часов.

Часто задаваемые вопросы

Нужна ли для оформления расчетного счета печать?

Карточка с образцами печатей и подписей клиента — не обязательный атрибут при заключении договора на РКО. Требуется, если клиент планирует совершать приходно-расходные операции через кассу банка.

Как снять деньги с расчетного счета ИП или ООО?

Если к счету привязана корпоративная бизнес-карта, снять деньги можно с ее помощью через банкомат Сбербанка. Также можно запросить обналичивание через кассу. За снятие берется плата согласно тарифу на обслуживание.

Как пополнить расчетный счет?

Внеся деньги через банкомат или платежный терминал Сбера, используя бизнес-карту. Также пополнение наличными выполняется через кассу или безналичным переводом с другого счета.

Сколько занимает открытие расчетного счета?

Если воспользоваться услугой бронирования счета через интернет, реквизиты р/с предоставляются за 5 минут. Подключение к расчетно-кассовому обслуживанию занимает 1-2 рабочих дня.

Какая у Сбербанка длительность операционного дня?

Если речь о транзакциях в адрес юр. лиц Сбера, тогда банковский операционный день длится с 01:00 до 24:00. Для иных операций — с 01:00 до 19:30.

Как открыть расчетный счет в Сбербанке

Подключиться к РКО Сбербанка можно 3 способами: онлайн (приедет курьер), в офисе или самостоятельно дома (с помощью биометрического паспорта).

Инструкция по подключению к РКО онлайн

Заключить договор и подключиться к расчетно-кассовому обслуживанию можно дистанционно, посещение офиса не потребуется. Форма приема онлайн-заявлений размещена на сайте Сбербанка, заявки принимаются круглосуточно.

Порядок онлайн-подключения к РКО Сбербанка:

- Ознакомьтесь с тарифами и выберите подходящий. Если не можете определиться сразу, то после заявки консультант поможет в этом.

- Заполните онлайн-заявку. Требуется только представиться и указать свой контактный телефон.

- Дождитесь звонка специалиста. Если запрос передан в офисные часы, то с вами свяжутся в ближайшее время.

- При необходимости получите консультацию. Договоритесь о времени и месте встречи с выездным менеджером.

- Встретьтесь с менеджером и подпишите подготовленный им договор и другие необходимые бумаги.

Дождитесь окончания проверки документов службой безопасности банка, после чего функции счета станут активны.

Пакет услуг начинает действовать только после оплаты. Поэтому нужно сразу положить деньги. Исключение — бесплатный стартовый тариф.

Оформить расчетный счет в Сбербанке онлайн →

Порядок действий при личном посещении банка

Если подходит классическая форма открытия расчетного счета, предварительно необходимо собрать пакет документов. Консультация доступна по телефону 0321.

Как открыть р/с:

- Собрать необходимый пакет документов (перечень — ниже). ООО и ИП предоставляют разный комплект.

- Определиться с офисом. Отделения обслуживания юридических лиц есть не в каждом офисе Сбера.

- Зайти на сайт банка в раздел отделений и выбрать вариант для «юридических лиц». На карте появятся подходящие пункты обслуживания.

- Предоставить менеджеру пакет бумаг, выбрать тариф, подписать договор на расчетно-кассовое обслуживание.

- Перевести указанную оператором сумму для активации расчетного счета.

После подключения клиент сразу получает доступ в бесплатный онлайн-банк для бизнеса СберБизнес, может заходить в него и проводить операции со счетом.

Если заказывалась бизнес карта, то при подключении к пакету «Легкий старт» она выдается сразу. Если к другому пакету — в течение 5-7 рабочих дней.

Открытие счета для ИП с помощью биометрического паспорта

Предпринимателям, которые пользуются системой Сбербанк Онлайн для физических лиц, доступна упрощенная процедура открытия расчетного счета. Для этого нужно иметь на руках биометрический загранпаспорт, СНИЛС и смартфон, оснащенный функцией NFC (бесконтактной оплаты).

Зайдите в СберБизнес и введите персональные данные. Система предложит отделение банка, где будет обслуживаться счет, попросит выбрать тариф и указать сведения о бизнесе.

Далее скачайте и установите приложение СберБизнес на свой смартфон. В нем с помощью биометрического загранпаспорта выпустите электронную цифровую подпись. Подпишите документы на подключение к РКО.

Система сразу забронирует счет и вышлет реквизиты на электронную почту клиента. В этом случае даже встречаться лично с менеджером не нужно.

После заключения договора на обслуживание любым способом Сбер сам передаст в ФНС информацию об открытии счета. Клиенту ничего предпринимать не нужно.

Банкомат (терминал)

Чтобы узнать информацию через банкомат требуется:

- Вставить карту.

- Набрать PIN.

- Перейти в категорию платежей.

- Выбрать раздел реквизитов.

- Записать номер расчетного счета Сбербанка.

Как видно из статьи, способов выяснит номер р/с достаточно. Остается выбрать подходящий вариант и следовать инструкции.

Для совершения платежных операций и переводов онлайн через систему Сбербанка и дочерних структур достаточно номера пластикового носителя, расположенного на лицевой стороне. Но для контрагентов, должностных лиц иногда требуется лицевой и расчетный счет карты Сбербанка. Поскольку такая информация в обычной жизни упоминается не часто, держатель приходит в растерянность.

Расскажем о сущности реквизитов карточных носителей, что такое лицевой счет и расчетный счет карты Сбербанка, в чем разница между ними, и где их взять.

Узнать из договора со Сбербанком или в отделении

Если у держателя карты сохранился договор, узнать необходимые реквизиты можно, внимательно ознакомившись с указанными там данными. Учитывая, что экземпляр данного документа обязательно предоставляется каждому клиенту банка, стоит лишь затратить некоторое время на его поиски – и вы узнаете номер счета.

Если договор утерян или поврежден, можно обратиться за информацией в отделение Сбербанка. Причем это должно быть именно то подразделение, которое выдавало банковскую карту.

Информация выдается клиенту в виде справки, а ответственного за выполнение данной работы лица может и не быть на месте в момент обращения.

Зато такой способ исключает любые ошибки и неточности. Банк отвечает за достоверность предоставленной информации, так что средства не «зависнут» и не попадут на чужой счет.

Call-центр

Номер расчетного счета Сбербанка подскажет оператор горячей линии банковского учреждения.

Для выяснения информации требуется:

- Набрать номер call-центра, который работает без перерывов. Телефон — 8-800-555-55-50 (плата за разговор не взимается).

- Нажать на кнопку «*» для перевода аппарата в тональный режим.

- Выслушать рекомендации «робота» и дождаться, пока на связь выйдет оператор центра.

- Дать информацию по банковской карте, о владельце и кодовое слово (фразу). Последнее прописывается в заявлении при оформлении «пластика».

- В случае успешной идентификации получить номер расчетного счета.

Как открыть расчётный счёт в Сбербанке для физических лиц

Подойдите в любое отделение «Сбербанка». Обратитесь в отдел депозитных операций по поводу открытия баланса.

Расскажите работнику этого отдела, в какой валюте желаете открыть депозит и что за операции собираетесь осуществлять с денежными средствами. Работник банка порекомендует подходящий для вас варианы и расскажет о его преимуществах.

Открытие счета в Сбербанке для физических лиц подразумевает наличие паспорта, который требуется предоставить сотруднику банка для составления депозитного договора. Его составят в двух экземплярах. Кстати, в вашем экземпляре тоже должна обязательно присутствовать печать банка.

Вероятно, работник отдела депозитов попросит вас оставить свою подпись в качестве образца в специальной карте. Ваши подписи на банковских документах должны будут совпадать с этим образцом.

После заключения договора можете передавать ваши деньги на хранение в банк. Прием денег осуществляет кассир. Для этого нужно зайти в кассовую кабинку, передать договор, паспорт и необходимую сумму. Во многих филиалах и отделениях «Sberbanka» работники отдела депозитов сами представляют все эти документы в кассу, а вам достаточно подойти с денежками в кассовый отдел.

Когда деньги примут, пересчитают их, то передадут вам один экземпляр договора, паспорт, сберегательную книжку и приходный ордер. Возможно, вам оформят дебетовую карту. Карту можно будет получить недели через две.

Это интересно: Как открыть долларовый счет в Сбербанке Онлайн (видео)

Стоит ли Открывать Расчетный Счет для ИП и ООО в «Сбербанке»?

Очевидно, что «Сбербанк» предоставляет своим клиентам не только расчетный счет, но и возможность использовать удобный инструмент «Сбербанк Бизнес Онлайн», а также множество дополнительных опций. Благодаря этому продукты финансового учреждения выглядят весьма привлекательными. В особенности это касается программы «Легкий старт», дающей возможность получить РКО бесплатно.

Большое разнообразие программ делает расчетно-кассовое обслуживание от «Сбербанка» привлекательным для всех категорий бизнеса. Дополнительные опции облегчат ведение дел, автоматизируют часть процессов, дадут возможность воспользоваться квалифицированной помощью в разных ситуациях.

Комментарии о работе «Сбербанка» в этой сфере смешанные. Многие пользователи довольны многолетним сотрудничеством, быстро решают возникающие проблемы и не собираются менять банк. В то же время, далеко не всем компаниям удалось вообще оформить расчетный счет, у некоторых предпринимателей возникали существенные проблемы.

Принятие окончательного решения в данном случае – личный выбор предпринимателя

Однако следует принять во внимание тот факт, что «Сбербанк» является крупнейшим российским финансовым учреждением и едва ли не единственной банковской организацией, представленной во всех регионах страны

Таким образом, «Сбербанк» подготовил сразу несколько программ, касающихся рассчетно-кассового обслуживания корпоративных клиентов. Воспользоваться его услугами могут как индивидуальные предприниматели, так и юридические лица. После оформления РКО, предприниматели получают доступ к «Сбербанк Бизнес Онлайн», мобильному приложению и дополнительным услугам.

Стоимость обслуживания в «Сбербанке» напрямую зависит от оформленной программы и подключенных услуг. Большая часть корпоративных клиентов банка удовлетворены сотрудничеством, сервисом, квалификацией сотрудников и быстрым решением возникающих проблем.

Как узнать расчетный счет карты Сбербанка

Для получения информации о счете можно:

- Воспользоваться услугами службы поддержки,

- Посетить отделение Сбербанка,

- Прочитать информацию на конверте от карты,

- Воспользовавшись личным кабинетом.

Кроме того, можно использовать мобильное приложение, либо через банкомат. Для разных категорий пользователей банковской карты предпочтительнее свой способ получения информации. Если отделение банка находится недалеко от дома, то наиболее надежный способ точно и без ошибок выяснить собственный расчетный счет – посетить его.

Однако в больших городах или при дефиците времени куда удобнее воспользоваться дистанционными методами. Как посмотреть расчетный счет карты сбербанка, воспользовавшись каждым из этих способов?

По каким критериям выбирать банк

Чтобы правильно выбрать кредитную организацию для обслуживания, следует прояснить некоторые моменты о самом банке:

Его надёжность (только в 2017 году ЦБ отозвало лицензии у 43 банков, в 2016 году — у 97, и этот тренд продолжается):когда основан, сколько лет существует;

кому принадлежит, кто главный акционер;

какое место занимает в рейтинге банков.

Его участие в системе страхования вкладов (АГСВ). С 2014 года при банкротстве банка, входящего в систему АГСВ клиенту возвращается сумма вклада, но не более 1 400 000 рублей.

Его предложения для малого бизнеса и ИП

Важно иметь возможность выбора минимального пакета услуг, чтобы не нести лишние расходы.

Тарифы на обслуживание, которые складываются из:стоимости открытия счёта;

размера комиссии за переводы;

тарифов на внесение и выведение наличных средств;

системы дистанционного общения с банком «клиент-банк»;

системы SMS-оповещения о проведённых операциях;

наличия мобильных приложений для проведения банковских операций с любого устройства, подключённого к интернету.

Территориальная доступность (как правило, является одним из решающих факторов при выборе банка для обслуживания). Даже при использовании дистанционного общения по системе «клиент-банк» и совершении банковских операций онлайн часто возникает необходимость личного посещения офиса кредитной организации.

Возможность взаимодействовать с банком, не выходя из офиса, ценится всеми предпринимателями