Что писать в назначении платежа при переводе частному лицу?

Содержание:

- Расходы по командировке

- Проблемы с блокировкой банковской карты

- Перечисление со счета ИП на личный счет

- Последствия неправильного оформления назначения платежа

- Оформление графы “Назначение платежа” в зависимости от его вида

- Платежное поручение в 2021

- Как заполнять

- Способы перечисления алиментов и документы

- Если покупатель не выделил НДС в «платежке»

- На что влияет назначение платежа?

Расходы по командировке

Содержание Прежде всего, необходимо составить приказ или распоряжение руководителя о направлении в командировку. До 8 января 2015 года при направлении работников в командировки работодатели были обязаны утверждать служебные задания и оформлять командировочные удостоврения.

Однако теперь это делать не нужно.

С указанной даты фактический срок пребывания работника в месте командирования определяется по проездным билетам, представляемым по возвращении из командировки. Если же работник направляется в командировку на личном транспорте, то фактический срок пребывания в месте командирования работник должен указать в служебной записке.

Заметим, что организациям, которые регулярно направляют сотрудников в служебные поездки, лучше подготовить локальный нормативный акт, например, положение о командировках.

В нем следует прописать все детали: размер суточных, величину компенсации расходов по командировке и т д.

Подобный документ может стать одним из решающих аргументов в пользу налогоплательщика при проверках или на суде.

В табеле учета рабочего времени (унифицированные формы №№ Т-12 и Т-13) рабочие дни, которые пришлись на время командировки, обозначаются кодом «К» или его цифровым аналогом «06». Количество отработанных часов не проставляется.

Если во время командировки работник трудился в свой выходной или в праздник, в табеле ставится код «РВ» или его аналог «03». В графе, отведенной для количества отработанных часов, указывается значение, заранее согласованное с работодателем. Если же договоренности о работе в выходной день не было, работодатель вправе не указывать в табеле количество часов и, как следствие, не оплачивать это время.

Об этом говорится в письме Минтруда России от 14.02.13 № 14-2-291. Возможна ситуация, когда в выходной день работник находился в пути, то есть либо ехал к месту командировки, либо возвращался обратно.

Нет полной ясности, нужно ли считать это время, как отработанное. По нашему мнению дорога, выпавшая на субботу, воскресенье или праздник — это ничто иное, как работа.

Проблемы с блокировкой банковской карты

В последнее время встречаются судебные разбирательства, связанные с блокировкой банковской карты, на которую перечисляются подотчетные деньги.

Блокировка карты является процедурой технического ограничения на совершение операций с её использованием, предусматривающая отказ банка в предоставлении авторизации (получения от банка разрешения, необходимого для использования операции с картой, и обязывающая банк исполнить распоряжение ее держателя), то есть ограничение дистанционной возможности управления счетом.

Это связано с тем, что банк обязан документально фиксировать информацию, полученную в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в случаях выявления необычных операций.

По этой причине банк вправе запросить, а клиенты обязаны предоставить в банк необходимую информацию (п. 14 ст. 7 Закона от 07.08.2011 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», п. 4.1 Положения о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утв. Банком РФ от 02.03.2012 г. № 375-П).

В свою очередь, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения указанными организациями требований данного федерального закона, включая информацию о своих выгодоприобретателях и бенефициарных владельцах (п. 14 ст.7 Закона № 115-ФЗ).

Например, в одном из рассмотренных судебных дел, в период с ноября 2021 г. по январь 2021 г. на счет банковской карты физического лица производились регулярные зачисления крупных денежных сумм. Перечисления осуществлялись ровными суммами, с назначением платежа «В под отчет на хозяйственные нужды». Общая сумма денежных средств, перечисленных на счет, составила: 2 платежа по 250 тысяч рублей, 17 платежей по 100 тысяч рублей.

Банком запрошены пояснения по операциям зачисления денежных средств, а также документы, подтверждающие экономический смысл проведенных операций.

В ответ на запрос Банка клиентом предоставлены следующие документы: приказ о приеме на работу на должность главного бухгалтера, трудовой договор, квитанции к приходным кассовым ордерам с назначением «возврат от подотчетного лица». Иные документы, подтверждающие оприходование денежных средств в кассу организации, не были представлены. Пояснения о причинах многократного возврата в кассу предприятия полученных в под отчет денежных средств клиентом представлены не были.

Из анализа представленных документов Банком был сделан вывод, что операции клиента не имели явного экономического смысла. Представленная информация и документы не позволили исключить подозрения в сомнительном характере проведенных клиентом операций. С учетом всей имеющейся в распоряжении Банка информации было принято решение о признании операций клиента подозрительными.

Впоследствии, в судебном заседании работница подтвердила, что данные денежные средства в наличной форме ею использовались для расплаты с контрагентами по хозяйственным договорам. Если контрагент не мог принять оплату, деньги она сдавала в кассу, но делала это только для банка, продержав их некоторое время у себя.

Судом действия ПАО «Сбербанк» признаны законными (Решение Буденновского городского суда (Ставропольский край) от 07.06.2018 г. №2-563/2018).

Но если представить своевременно в банк все документы и пояснить суть операций, то оснований для блокировки карты не будет. Как отмечено в Определении Московского городского суда от 07.09.2016 г. № 4г-10455/2016 «…физическое лицо не занимается предпринимательской деятельностью и перечисление денежных средств на его личную карту не может считаться предпринимательской деятельностью, равно как и доводы об отсутствии запрета на перечисление организацией подотчетных сумм на личные карты сотрудников, поскольку они основаны на неверном толковании норм материального права и не подтверждены доказательствами».

Перечисление со счета ИП на личный счет

Чтобы предпринимателю обналичить деньги, нужно сделать перечисление денег со счета ИП на личный счет (узнайте, как перевести деньги с расчётного счёта ИП на карту Сбербанка). Без уплаты налогов можно делать переводы только на собственный счет — имя ИП и имя владельца личного счета должны совпадать. Если вы отправите деньги на счет третьего лица, даже родственника, с суммы будет удержан НДФЛ — налог на доходы физических лиц.

При переводе денег на личный счет нужно правильно указать назначение платежа. Если вы напишете «Перевод заработной платы», налоговая обратится к вам с вопросами. Несмотря на то, что у ИП нет фиксированной зарплаты, перевод с таким назначением приравнивается к доходу. В этом случае вас обяжут заплатить налог на прибыль.

Что можно писать в назначении:

- перевод собственных средств;

- деньги на личное потребление;

- перевод на личные нужды.

Это примерные формулировки, необязательно их указывать слово в слово. Главное, чтобы было понятно, что деньги вы переводите со счета для личного использования, а не получаете доход. Такое же назначение можно указать при переводе между своими счетами ИП, которые открыты в разных банках. В этом случае перевод не будет облагаться налогом.

Иногда нужно внести деньги на свой расчетный счет для крупной закупки товаров, вложений в бизнес или уплаты налогов. Если это сделает третье лицо — например, родственник или партнер, то сумма, зачисленная на счет, считается доходом. Если вы переводите на расчетный счет деньги, которые раньше вывели на личную карту, налог на платеж не начисляется. В назначении укажите «Пополнение счета».

Последствия неправильного оформления назначения платежа

При неправильном оформлении назначения платежа возможно развитие событий по 2 вариантам:

- Банк может не принять платежное поручение, поскольку в некоторых кредитных учреждениях установлены конкретные требования по заполнению этой графы. О том, как заполнить назначение платежа по подотчетным средствам, следует узнавать в банке, обслуживающем организацию.

- Контролирующие органы могут посчитать, что перечисленные работнику безналичные суммы — это его заработная плата, а потому налоговая служба потребует удержать и перечислить НДФЛ и взносы на соцстрахование.

Однако Минфин России считает данные претензии со стороны налоговой службы неправомерными, о чем указано в его письме от 08.04.2010 № 03-04-06/3-65.

Об ошибках при учете расчетов с подотчетными лицами читайте в статье «Ошибки, допускаемые в учете расчетов с подотчетными лицами».

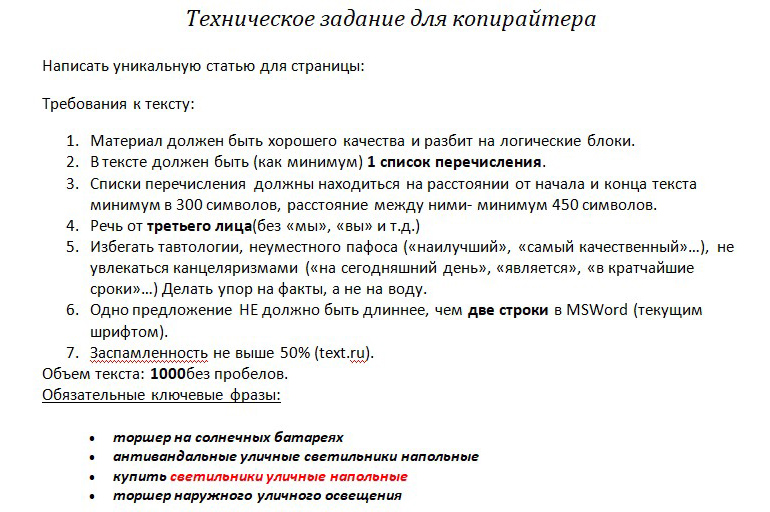

Оформление графы “Назначение платежа” в зависимости от его вида

Платежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы.

Перечисление налогов и взносов

В первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение.

Оплата товаров и услуг

Простая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”.

В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

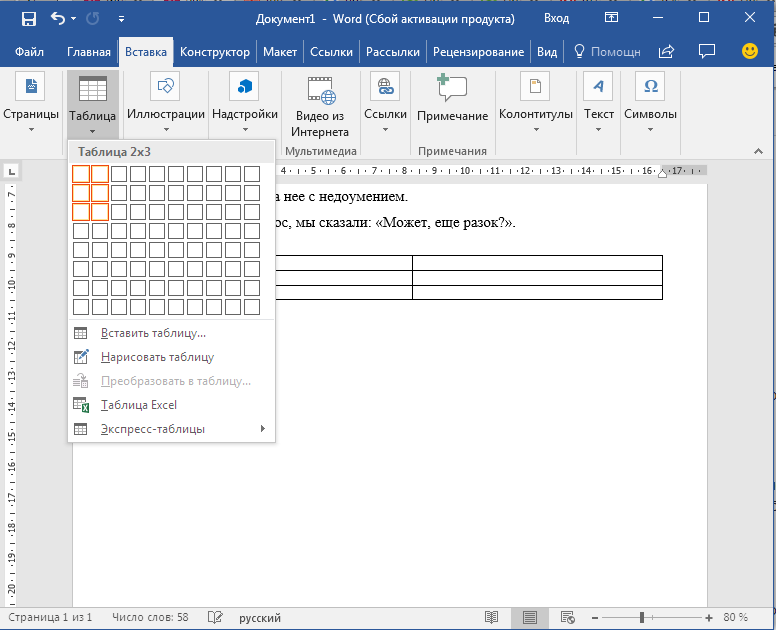

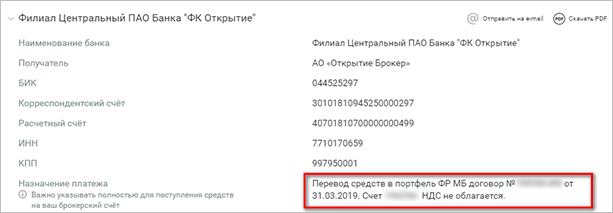

Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку.

Перевод самому себе или родственнику

Иногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”.

Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции.

Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится.

Оплата коммунальных услуг

В большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат.

Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество).

Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2019 года. Лицевой счет плательщика № 12345”.

Платежное поручение в 2021

Это поле 101. Его заполняют в налоговых платежках. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Основные коды:

- 01 — налогоплательщик (плательщик сборов) — юрлицо;

- 02 — налоговый агент;

- 08 — плательщик-юрлицо (ИП), осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ;

- 09 — налогоплательщик (плательщик сборов) — ИП;

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 24 — плательщик-физлицо, осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ.

Узнайте, как заполнять платежки по страховым взносам.

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Для нее предусмотрены следующие поля:

- 8 — в нем приводится полное или сокращенное наименование юрлица, Ф. И. О. предпринимателя и его правовой статус либо Ф. И. О. и указание на вид деятельности частнопрактикующих лиц;

- 60 — ИНН;

- 102 — КПП.

Об особенностях заполнения платежного документа при оплате налога третьим лицом читайте в статьях:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо».

Поля 19 «Срок платежа» и 20 «Назначение платежа» заполняются только в тех случаях, когда это прямо предусмотрено указаниями Банка России (приложение 1 к положению Банка России от 19.06.2012 № 383-П).

Так, в поручениях по налогам и взносам их оставляют пустыми. С 01.06.2020 в поле 20 нужно проставлять код вида дохода при платежах в адрес работников (по зарплате, пособиям и др.).

Подробнее о новых кодах в платежках на зарплату читайте здесь.

В поле 21 нужно указать очередность платежа в соответствии с гражданским законодательством. Для самостоятельно уплачиваемых налогов и взносов это 5.

Подробнее о заполнении данных об очередности платежа читайте здесь.

Это поле предназначено для уникального идентификатора платежа (УИП). Его проставляют только тогда, когда он установлен получателем средств и доведен до плательщика (п. 1.1 указания Банка России от 15.07.2013 № 3025-У). Для текущих платежей по налогам, сборам и страховым взносам идентификатор не устанавливается. При этом в поле «Код» ставится 0. Оставлять поле незаполненным нельзя — банк не возьмет такую платежку к исполнению.

А вот резервное поле 23 в налоговых поручениях, наоборот, не заполняют.

Подробнее об УИП и о том, чем он отличается от УИН, читайте в этой статье.

- Правила заполнения платежных поручений

- Изменения в КБК

- Заполнение реквизитов банка Федерального казначейства по классификатору БИК

- Платежи в бюджет на казначейские счета с 01.01.2021

- Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

- Прочие платежи контрагентам-бюджетникам

С 1 января 2021 года предусмотрено изменение для плательщиков-физлиц, не являющихся ИП. Приказом Минфина от 14 сентября 2021 г. № 199н обновлены правила, утвержденные приказом Минфина от 12 ноября 2013 № 107н.

Ранее, чтобы проверяющие могли определить, от кого пришел платеж, физлицо должно было указать свой ИНН. Вместо ИНН можно было заполнить поле 108 «Номер документа, который является основанием платежа», или в поле 22 «Код» внести УИН (при отсутствии УИН допускалось указание адреса проживания или пребывания).

Теперь при отсутствии ИНН и УИН можно указать серию и номер паспорта или СНИЛС.

С 1 января 2021 года для НДФЛ, рассчитываемого по прогрессивной шкале, введены новые КБК.

Приказом от 12 октября 2021 № 236н Минфин добавил в перечень КБК новые коды для перечисления НДФЛ с доходов, превышающих 5 млн. руб. в год:

- для налога: 182 1 0100 110

- для пеней: 182 1 0100 110

- для штрафов: 182 1 0100 110.

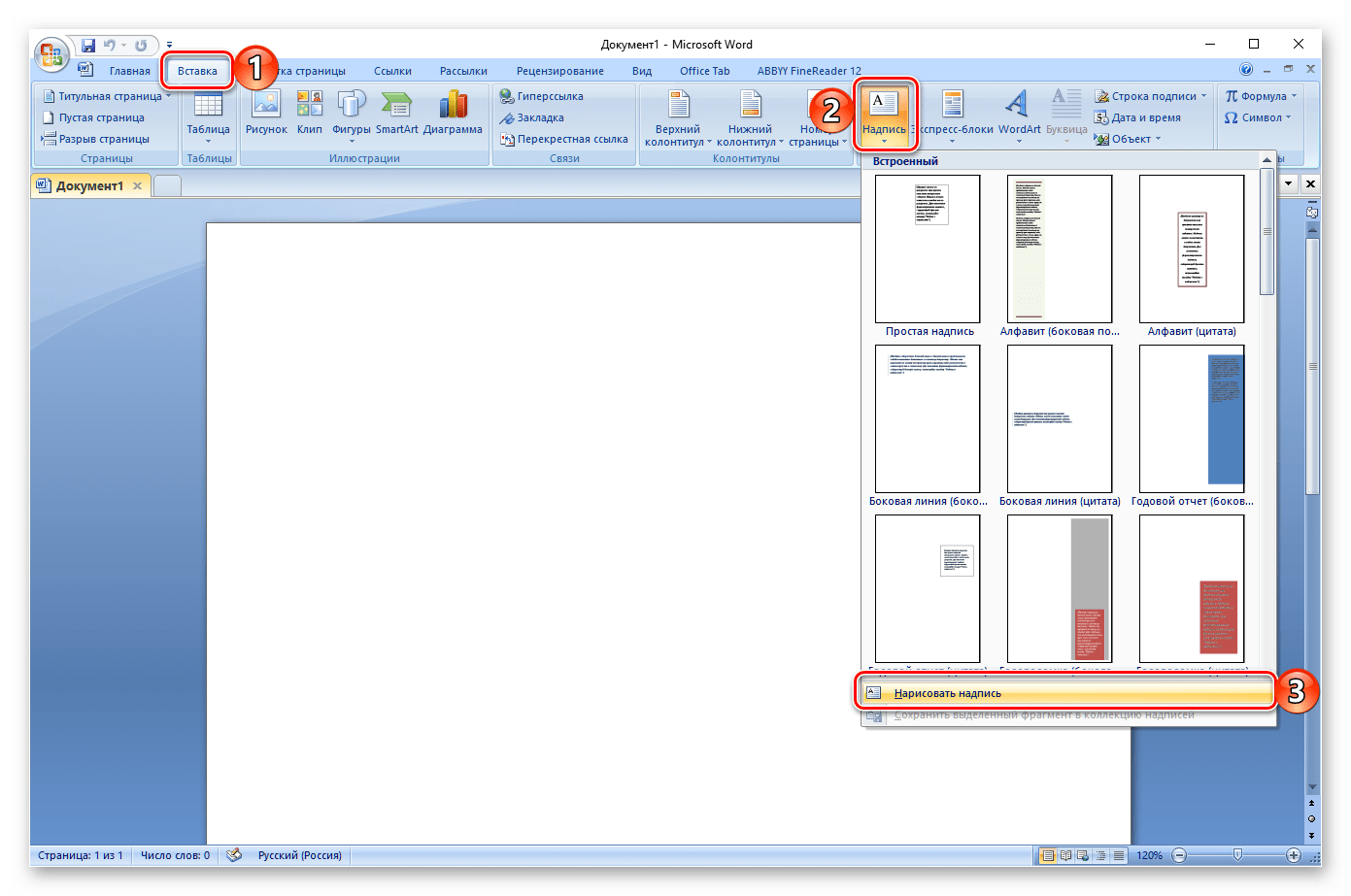

Как заполнять

Правила формирования платежки прописаны в положении №383-П и приказе №107н.

Вот как заполнить платежное поручение на оплату товаров, работ, услуг построчно:

- 1 и 2 — наименование документа (платежное поручение) и код бланка по ОКУД — 0401060.

- Строки №3 и 4 отведены под реквизиты документа — номер и дату. Внутренний регистрационный номер платежки не превышает 6 значений, а дата указывается в формате ДД.ММ.ГГГГ.

- 5 (вид платежа) — вносится способ передачи платежки. Для электронного способа это поле оставляют незаполненным либо вписывают значение, указанное банком заказчика.

- 6 — указывается сумма по контракту прописью, а в 7 строке — это же значение в цифровом варианте.

- 8 — полное (краткое) наименование заказчика. Для бюджетного учреждения необходимо вписать номер лицевого счета в органах Казначейства.

- 9 строка — для расчетного счета заказчика, открытого в банке (20-значный расчетный счет организации).

- 10 — вносится полное наименование банка заказчика.

- В 11 поле платежного поручения указывается БИК банка (значение из справочника БИК РФ).

- В 12 — корреспондентский счет (при наличии) банковского учреждения.

- В полях с 13 по 17 необходимо прописать наименование поставщика, его расчетный счет и реквизиты банка.

- В строки 60 и 102 вносят ИНН и КПП заказчика, а в 61 и 103 — аналогичные сведения об исполнителе.

- 18 — это строка для указания вида операции, в этой ячейке всегда проставляют значение «01» (Правила ведения бухгалтерского учета в кредитных и банковских организациях).

- Поля 19, 20 и 23 платежного поручения заполняются только в тех случаях, когда банк требует предоставление дополнительной информации.

- 21 — очередность платежа. Для расчетов с поставщиком очередность — 5 (ст. 855 ГК РФ).

- В поле 24 для отправки денежных средств исполнителю госконтракта прописывается назначение платежа. Оплата или авансирование производится на основании контракта (указывается его номер и дата) по выставленному счету и документам приемки (товарная накладная, акт выполненных работ и проч.). Для расчетной документации необходимо указать все реквизиты. В обязательном порядке отмечается величина НДС. Если товары, работы или услуги не облагаются налогом на добавленную стоимость, то необходимо написать «НДС не облагается».

При формировании платежки на оплату исполнителям по контракту поля 22 (код УИН) и 101 (статус плательщика) не заполняются. Строки 104—110 остаются пустыми при взаиморасчетах с подрядчиками. Эти поля заполняются в том случае, когда заказчику необходимо сформировать платежное поручение в налоговую инспекцию.

Способы перечисления алиментов и документы

- Передача денег «из рук в руки»

Пожалуй, это самый простой и доступный способ. Однако у него имеется значительный недостаток – стороны часто игнорируют настоятельную рекомендацию – составлять расписку, поэтому впоследствии сложно доказать факт передачи-получения денег.

Подготовьте бланк расписки, который нужно будет просто заполнить основными сведениями – Ф.И.О. плательщика и получателя, паспортные данные и идентификационный код, дата, размер денежной суммы. Необходимо указать назначение платежа – алименты (на несовершеннолетнего ребенка, супругу, мать или отца) и основания (соглашение, исполнительный документ).

Получатель должен собственноручно расписаться в получении денег.

- Почтовый перевод или платеж через банковскую кассу, терминал, электронную платежную систему

Перечисляя алименты одним из названных способов, необходимо указывать обязательные реквизиты, в том числе назначение платежа. Оно должно быть максимально точным и подробным.

Например, алименты на несовершеннолетнего ребенка за ХХ месяц ХХ год согласно исполнительного листа №ХХХ.

Квитанция, чек, платежное поручение, выписка – документы, содержащие назначение, дату, сумму платежа – помогут отследить и подтвердить оплату и получение средств.

Перечисление в безналичной форме – услуга платная, но при этом в платежном поручении отражается назначение платежа, можно отследить судьбу денег, легко доказать факт оплаты.

- Перевод денежных средств бухгалтерией по месту работы алиментоплательщика

Подавляющее большинство алиментных выплат совершается бухгалтерией организации, предприятия, учреждения, где работает алиментоплательщик. Основанием для этого является заявление работника и/или исполнительный документ (алиментное соглашение, исполнительный лист, судебный приказ).

Бухгалтер, осуществляющий перечисления, сам вносит необходимые сведения в платежное поручение и несет ответственность за правильность и своевременность платежей. Документом, подтверждающим оплату, может быть справка бухгалтерии – рекомендуется заказывать такую справку не реже одного раза в год или при увольнении (см. «Как удерживаются алименты из заработной платы«).

Особенности заполнения документа на платеж

Перечислить удержанные из заработной платы сотрудника суммы получателю содержания на несовершеннолетнего работодатель обязан в течение трех дней со дня выплаты заработной платы сотруднику (ч. 3 ст. 98 закона №229-ФЗ).

При оформлении платежного поручения необходимо указать ФИО получателя, его банковские реквизиты. Они либо указаны в исполнительном листе, либо сотрудник указывает их в заявлении (при уплате содержания на несовершеннолетних по соглашению).

Уплата содержания на детей списывается со счета в первоочередном порядке (статья 855 ГК РФ), поэтому в поле 21 платежного поручения укажите «1».

При перечислении по соглашению между родителями ребенка в назначении платежа следует указать реквизиты этого документа.

Образец — как заполнить платежку на алименты с 01.06.2020 года

После 1 июня 2020 г. суммы, удержанные по исполнительным документам, следует указать в распоряжении о переводе доходов, с которых производилось удержание. Такие разъяснения дает Банк России в письме №ИН-05-45/10 от 27.02.2020. Заполняя платежное поручение на зарплату, пропишите в поле 24 «Назначение платежа» сумму удержанных средств.

Если покупатель не выделил НДС в «платежке»

ООО (общая система налогообложения) – оптовая торговля мебелью. В банковских платежных поручениях от наших покупателей (ИП, ООО) некоторые пишут в назначении платежа: «Без НДС», «НДС не облагается».

Обязательно ли должен быть выделен в платежном поручении НДС суммой? Как это может отразиться на ООО-продавце?

Согласно п. 4 ст. 168 НК РФ

в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма НДС выделяется отдельной строкой.

Требования к содержанию расчетных документов установлены п. 2.10 Положения о безналичных расчетах в Российской Федерации, утвержденного ЦБ РФ от 03.10.2002 г. № 2-П.

Расчетные документы должны содержать, в частности, такой реквизит как назначение платежа.

Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог на уплачивается).

На основании этих норм Минфин и налоговики делают вывод о том, что при оплате покупателем, в том числе применяющим упрощенную систему налогообложения, товаров (работ, услуг), приобретенных с учетом налога на добавленную стоимость, предъявленного продавцом этих товаров (работ, услуг), в поле платежного поручения «Назначение платежа» сумму налога следует выделять отдельной строкой (письма Минфина РФ от 31.05.2007 г. № 03-07-11/147, УФНС по г. Москве от 07.05.2007 г. № 19-11/42273).

В принципе, данный вывод является правильным.

Но если покупатель не выделит сумму НДС в платежном поручении, продавцу ничего не грозит.

В счете-фактуре

, предъявленном покупателю, сумма НДС выделенаотдельной строкой .

В соответствии со ст. 154 НК РФ

налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг) без включения в них налога на добавленную стоимость.

Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы (ст. 166 НК РФ

).

Расчет НДС для перечисления в бюджет налогоплательщик может произвести на основании счета-фактуры.

Кстати, большинство арбитражных судов признают неправомерным даже отказ покупателям в вычете НДС по основанию отсутствия в платежных поручениях суммы НДС.

При этом суды указывают, что нормы Налогового кодекса РФ не связывают право на налоговый вычет с выделением или невыделением суммы НДС в платежном поручении. Обязательным требованием в соответствии со ст. 169 НК РФ

является выделение суммы НДС в счете фактуре.

Налоговым кодексом РФ не предусмотрено такое последствие несоблюдения п. 4 ст. 168 НК РФ

в отношении платежно-расчетных документов, как отказ в налоговом вычете.

Поэтому оплата приобретенных товаров (работ, услуг) платежными документами, в которых сумма НДС не выделена отдельной строкой, не является основанием для отказа в налоговом вычете, поскольку факт уплаты налога поставщикам подтверждается счетами-фактурами и платежными поручениями (см. постановления ФАС Западно-Сибирского округа от 29.09.2006 г. № Ф04-6116/2006(26616-А27-42), ФАС Волго-Вятского округа от 15.11.2007 г. № А29-1951/2007, ФАС Московского округа от 20.03.2008 г. № КА-А40/1789-08).

Все же для подстраховки разъясняйте Вашим потенциальным покупателям правила заполнения поля «Назначение платежа» платежного поручения.

На что влияет назначение платежа?

Графа позволяет отнести поступившие средства на тот или иной счёт внутри бухгалтерской системы при коммерческих операциях. Это может быть сделано как автоматически, так и вручную. Однако внимательные пользователи помнят, что раньше графа не была обязательной для заполнения. Произошло это относительно недавно. Но почему?

В от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств» закреплена обязанность указания «назначения платежа» при осуществлении операции. В этом же Положении отмечено, что перевод физлицом денежных средств без открытия банковского счёта тоже должен содержать назначение платежа.

В теории банки для осуществления транзакции могут потребовать документы, подтверждающие правильность внесённых данных. На практике это происходит настолько редко, что даже не удалось отыскать живой пример в интернете. Зато платёж могут аннулировать в связи с неверными указанием назначения.

Варианты заполнения графы:

- Точное указание целевого назначения транзакции без привязки к договору (например, оплата за велосипед, возврат долга, уплата процентов, безвозмездная помощь и т.д.);

- Очередной платёж по бессрочному или длительному договору – с указанием лицевого счёта и сущности операции (к примеру, «оплата за электроэнергию за май 2020 г. по договору №91230», «возмещение аренды за январь 2021 г. от ООО «ААА» и прочее);

- Перевод средств в счёт исполнения обязательств по конкретному соглашению (вариант: «оплата туристических услуг по дог.№234 от 21.03.2020»).

Следует отметить, что куда важнее другие графы: ИНН и счёт получателя, ФИО и адрес отправителя. Если допущена ошибка в этих полях, исправить её без обращения в банк (а порой и в суд) невозможно. Но и «назначение платежа» имеет значение, если речь идёт о частных случаях.

Правильное заполнение графы крайне важно при проведении разных операций:

Внесение очередного взноса за строительство жилья или при исполнении схожей обязанности (важно указать номер договора и период, за который проводится транзакция);

Оплата конкретной услуги организации, работающей с большим количеством договоров (например, питание в детском саду, образовательные курсы);

Погашение штрафа (номер постановления и дата его вынесения помогут исключить из базы данных должника);

Переводы в счёт исполнения социальных обязательств;

Перечисление денег с одного своего счёта на другой (следует указать «перевод собственных средств»).