Ндс

Содержание:

- Ответственность за налоговые правонарушения

- Как получить освобождение от уплаты НДС

- Можно ли избежать уплаты НДС или вернуть его

- Кто платит НДС

- Кто и за что должен платить?

- Альтернативный вариант

- Как плательщику сельхозналога получить освобождение от НДС

- Как не платить НДС

- На простом языке о сложных понятиях

- Существуют ли государственные компенсации при уплате НДС?

Ответственность за налоговые правонарушения

Налоговое правонарушение – это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК установлена ответственность.

Основные виды налоговых правонарушений, предусмотренных действующим НК:

- нарушение срока постановки на учет в налоговом органе (

); - непредставление налоговой декларации ();

- грубое нарушение правил учета доходов и расходов и объектов налогообложения (

); - неуплату или неполную уплату сумм налога ();

- невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (

); - непредставление налоговому органу сведений, необходимых для осуществления налогового контроля ();

- неправомерное несообщение сведений налоговому органу (

); - нарушение срока исполнения поручения о перечислении налога (

); - неисполнение банком РФ решения о взыскании налога, а также пеней (

); - непредставление банком РФ налоговым органам сведений о финансово-хозяйственной деятельности налогоплательщиков – клиентов банка РФ (

).

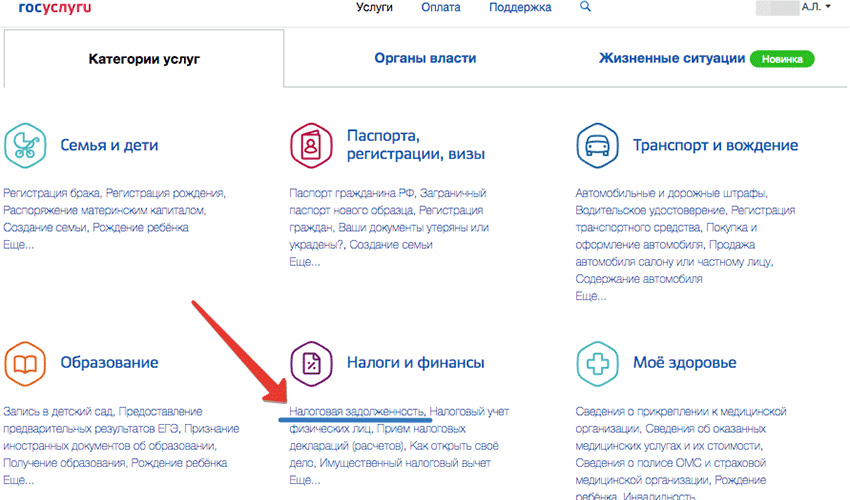

Как получить освобождение от уплаты НДС

ИП может получить освобождение от уплаты НДС тогда, когда работать приходится по тем видам деятельности, что предусмотрены налоговым законодательством как не связанные с НДС. В 2019 году перечень льготных видов деятельности с нулевой ставкой НДС был расширен. Сюда вошли предприниматели, которые занимаются пассажирскими перевозками по регулируемой тарификации, участники инновационных проектов и некоторые другие.

Выплачивать никогда не лишние деньги не хочется, особенно, когда бизнес не приносит слишком много доходов. Это понимает и государство, поэтому несколько упростило жизнь малому бизнесу.

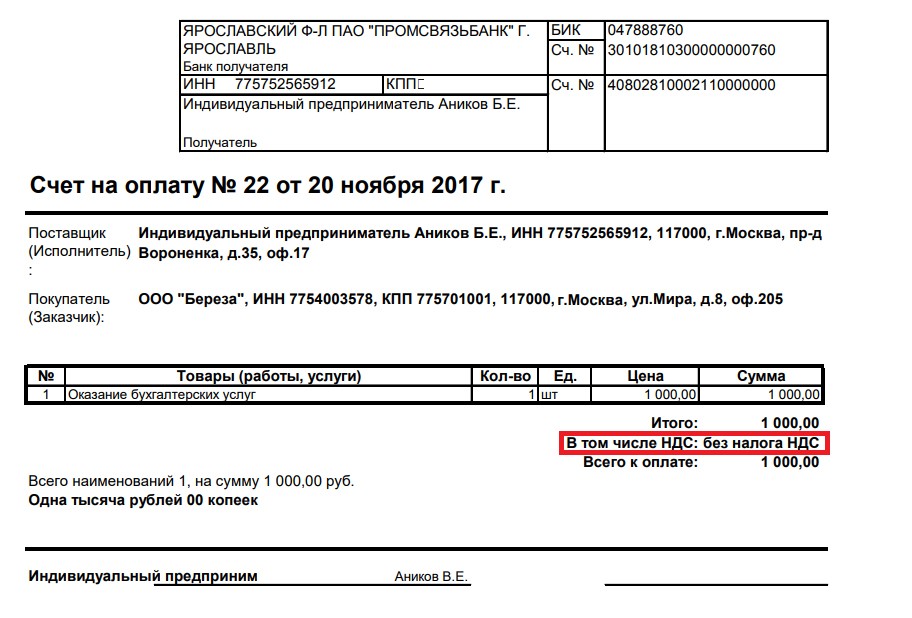

Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС. Впрочем, радоваться рано, так как всюду есть подводные камни. Наиболее «острыми» из них являются требования к ИП предоставить все уведомления и выписки из книг продаж и учета, а также счета-фактуры, которые бы действительно подтверждали, что других доходов у вас нет, и не было, и даже быть не может.

Впрочем, не все предприниматели традиционно используют свое право на льготы: многие осознанно продолжают работать с НДС, невзирая на небольшие обороты от бизнеса. Ведь это открывает им доступ к большим заказам от крупных предприятий на общих налоговых режимах. А бизнес с большими оборотами неохотно соглашается на работу с контрагентами без налога на добавочную стоимость.

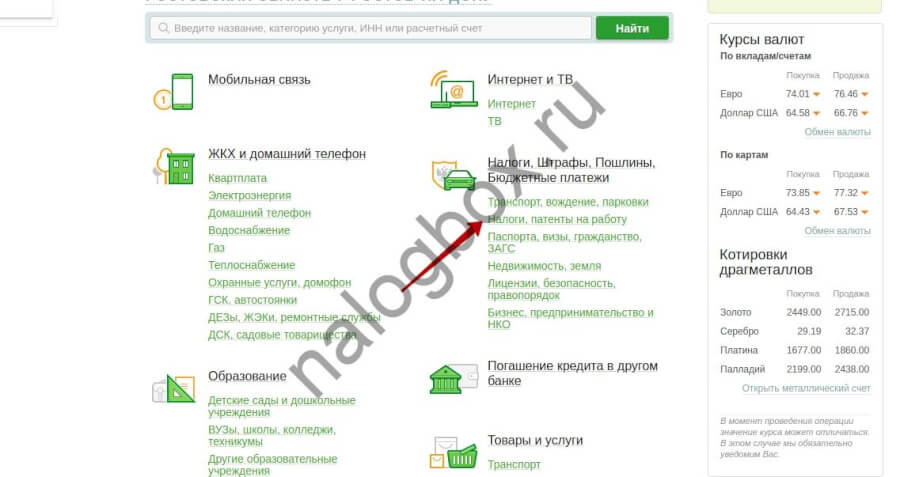

Как платить и когда необходимо перечислять НДС?

Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

На основе всех существующих документов, счетов, фактур и чеков в результате заполняется специальная декларация по НДС.

Когда уже есть положительный ответ на вопрос, платит ли ИП НДС, следует сказать, что ставки и суммы, которые изымаются из счетов плательщика, берутся не с неба. Они уставлены законодательством и рассчитаны для разных групп товаров.

Ключевым изменением, которое касается начисления налога, стало увеличение его ставки на 2% с 2019 года. Это нововведение затронуло всех без исключения россиян и не обошло предпринимателей.

Так, общая ставка теперь равняется 20% вместо прежних 18% и сюда включаются практически все существующие товары, которые распространяются по стране, а вот некоторые группы товаров, которые отдельно указаны в актах Правительства, могут иметь ставку в 10%. К таким уникальным товарам относятся медикаменты, книги, товары для малышей и подобное. С апреля 2019 года действует Постановление Правительства №1487, которое скорректировало прежний список льготных товаров со ставкой 10% и расширило его.

Наиболее приятная ставка в 0% устанавливается для большинства экспортных товаров и всех услуг, которые касаются их выгрузки, погрузки, транспортировки, перевозки и т.п. Многие потенциальные партнеры для бизнеса сразу интересуются, работают ли ИП с НДС. Это может быть важным, так как контрагенту целесообразнее приобретать товары/услуги и сотрудничать с предпринимателем, оплачивающим НДС, – цена товара уже идет с налогом, а значит, покупатель может надеяться на уменьшение своей налоговой нагрузки на уплаченный в пользу ИП НДС.

Таким образом, окончательный ответ на то, должен ли ИП платить НДС, зависит только от самого частника и его решений, например, будет ли он переходить на другую налоговую систему.

Примеры расчета НДС

Пример 1. ИП продает молоко (мясо или другую сельхозпродукцию). Ему перечислили аванс на сумму 50 тысяч рублей. С этой суммы нужно заплатить НДС по ставке 10%.

Сколько НДС нужно заплатить, находим путем следующего расчета:

50000 * 10% / 110% = 4545,45 рублей. 4545,45 рублей – это сумма оплаты НДС для ИП, которую нужно заплатить в бюджет. Это чистый пример без уменьшения (зачета) на входящий НДС.

Можно проверить правильность расчета:

45454,55 – это сумма без НДС, налогооблагаемая база (50000 – 4545,45). Умножив базу на 10%, получим только что найденную сумму – 4545,45 рублей.

Пример 2. ИП передал кому-то имущественные права на сумму 132578,44 руб. Нужно вычленить НДС и заплатить в бюджет. В данном случае ставка налога – 20%. Расчет: 132578,44 * 20% / 120% = 22096,41.

22096,41 – это сумма НДС (снова в чистом примере, без зачетов входного НДС), которую нужно заплатить в бюджет. И снова проверим, правильно ли применена расчетная ставка:

110482,03– сумма без НДС, налоговая база (132578,44-22096,41), умножаем ее на 20% и находим сумму НДС, равную 22096,41 руб.

Можно ли избежать уплаты НДС или вернуть его

В статье уже упоминалось, что существуют специальные режимы. НДС – это налог, который как раз не входит в эти режимы. Под ними подразумевается УСН и ЕНВД. На спецрежимников не начисляется НДС, они не платят их.

УСН – упрощённая система налогообложения, которая освобождает юридическое лицо от НДС.

ЕНВД – единый налог на вменённый доход, отличающийся тем, что им может пользоваться только ограниченный круг предпринимателей.

С помощью этих систем можно избежать уплаты, но для вхождения в круг спецрежимников необходимо соблюдать условия, прописанные в Налоговом Кодексе РФ.

Кроме этого, есть способ вернуть надбавку. Это возможно, если продать товар зарубежным партнёрам. В таком случае, можно рассчитывать на нулевую ставку

Но с этим моментов нередко возникают проблемы в виде затяжного характера работы ФНС, многочисленные проверки и пристальное внимание инспекционных органов

Кто платит НДС

Налог на добавленную стоимость, оплачивается:

- Промышленно-производственными, муниципальными, хозяйственными предприятиями и организациями и их филиалами, не имеющими собственной регистрации, но имеющими расчетные счета;

- Банками, страховыми организациями;

- Индивидуальными предпринимателями, гражданами, задействованными в семейном бизнесе;

- Иностранные предприятия, работающие на территории РФ;

- НКО при осуществлении хозяйственной или коммерческой деятельности.

По факту, в зависимости от выбранной системы налогообложения, начисление производиться при любой финансовой или хозяйственной операции, влияющей на изменение оборотного, уставного капитала с последующим зачислением средств на лицевые счета организации.

Физические лица, являющиеся конечными потребителями, оплачивают налоговый вычет уже входящий в стоимость проводимой покупки. Если Вы задавались вопросом что такое НДС в чеке, то это та самая добавочная стоимость – процент отчисляемый в государственный бюджет.

Данные о добавочной стоимости вносятся в специальную декларацию и сдаются в отделение ФНС по региону регистрации компании или индивидуального предпринимателя. Сдача производиться не позднее 25 числа месяца, следующего после закрытия отчетного периода. Иными словами сдача производиться четырежды в течение года по закрытию каждого квартала. При задержках или ошибках заполнения декларации ФНС может быть инициирована специальная проверка плательщика.

Виды и объемы платежей

Размер начисляемой добавочной стоимости, зависит от социальной значимости товаров. В частности, предусмотрены следующие варианты:

- 20% на товары, имеющие невысокую социальную значимость;

- 10% — товары средней социальной значимости к ним относятся продукты питания входящие минимальный потребительский набор;

- 0% — товарная группа, имеющая высокую социальную и гуманитарную значимость.

Ознакомиться подробней с продукцией входящей в каждую из групп, можно в материалах, представленных на сайте или же перейдя на сайт ФНС, где также приведена данная информация. Градация процентов налоговых вычетов, сделана для того, чтобы защитить покупателей от чрезмерного повышения цен, а также поддержать отдельные сектора производства, обеспечив им конкурентоспособные условия развития. Также, повышенная ставка предъявляется по отношению к товарам, импортируемым из-за рубежа.

В странах, где применяется налог с продаж, действуют те же правила при определении его размера. К примеру, в США процент определяется федеральными властями и властями штата, поэтому его ставка может сильно различаться в зависимости от региона страны и прочих условий. В России же процент имеет единое значение по регионам, но различается для разных товарных групп.

Преимущества и недостатки

Вычет НДС на нескольких этапах реализации или производства, а также сама система ведения данного вида налогообложения имеет свои преимущества и недостатки. К преимуществам можно отнести:

- Снижается риск уклонения от оплаты при реализации продукции – добавочную стоимость платит каждая из сторон проводящая закупку сырья, готовой продукции и т.д. таким образом, вычет в бюджет производиться несколько раз, а не единожды;

- Снижается уровень налоговой нагрузки на отдельные группы участвующие в производстве и конечном потреблении товаров, за счет распределения нагрузки;

- Упрощается система контроля налоговых вычетов благодаря его выносу в отдельный параметр при формировании отчетности.

Недостатком является возможность удорожания продукции из-за того, что в его конечную цену производителем и продавцом закладываются собственные расходы на оплату добавленной стоимости на разных этапах.

Надеемся, информация, приведенная выше помогла понять что такое НДС, кто и когда его оплачивает. В Российской налоговой систем он появился в 1992 году, и регулируется положением главы №21 Налогового кодекса РФ.

Видео

Кто и за что должен платить?

Как упоминалось выше, НДС начисляется на продажу товаров и услуг конечному потребителю. Косвенным налог называют, поскольку реально его оплачивает не перечисляющий деньги в бюджет, а потребляющий товары и услуги (народ).

Чтобы понять, почему налог на самом деле оплачивают потребители, нужен пример. Мастер заказал у поставщика доски для изготовления стула. Материал обошелся в 240 руб., из которых 40 руб. – начисленный поставщиком НДС (20 %). Мастер сделал стул и продал его за 600 руб., из которых 100 руб. – включенный в цену налог. Покупатель приобрел мебель, оплатив мастеру и налог.

Мастер обязан перечислить в бюджет 60 руб. (100–40). Государство должно получить 20 % от цены стула. Если покупатель приобрел стул за 600 руб., то 100 из них – налог. Но мастер перечислил налоговой только 60 руб., поскольку 40 руб. уже отдал государству поставщик досок.

Цепочка движения НДС со стороны мастера:

- 100 руб. получает от покупателя;

- 40 руб. отдает поставщику досок;

- 60 руб. перечисляет в бюджет.

Всего мастер уплатит 100 руб. НДС – столько и заплатил ему покупатель сверх цены. Поэтому настоящим плательщиком становится покупатель, а перечислением занимаются продавцы (мастер, поставщик сырья). Организации пользуются вычетом налога, поэтому немного теряют от налогообложения.

Предприниматели переводят налог на добавочную стоимость в бюджет в таких случаях:

- импорт товаров;

- продажа товаров и услуг;

- передача товаров в личное пользование;

- оказание строительных, монтажных услуг в личных целях.

Регламентирует начисление и оплату НДС Налоговый Кодекс (21 глава). Документ содержит и деятельность, не облагающуюся налогами:

- безвозмездная передача активов социального, культурного значения;

- передача земли, находящейся в ведении муниципальных учреждений, госструктур;

- оказание услуг органами местного самоуправления;

- продажа марок, монет, лекарств;

- адвокатская, научно-исследовательская, финансовая деятельность;

- диагностика и ремонт российской техники за рубежом.

Альтернативный вариант

В далеком 1930 году, когда еще существовал Союз Советских Социалистических Республик (СССР), стали взиматься налоги с оборота. Но после проведения реформ в период НЭП, благодаря усилиям советского правительства, была восстановлена акцизная система сборов. Однако надолго она не задержалась, и вскоре налог с оборота новь стал популярен.

Этот вид налогообложения рассчитывался как разница между оптовой и рыночной стоимостью. Субъектами налогообложения были организации и предприниматели практически любой сферы промышленности. Причем объем этого обложения был пропорционален обороту какой-либо компании. В то время налог преследовал главную цель – дать старт вертикальной интеграции. То есть производство товаров в рамках самой компании было более выгодным решением, чем их приобретение у поставщиков извне.

Прежде чем понять, что такое НДС простыми словами для России, стоит учесть, что в то время действовал механизм, который позволял получать большой объем налога. Это являлось огромной частью государственного бюджета и позволяло обеспечивать стабильное и устойчивое пополнение государственной казны. Ведь, по сути, налог представлял собой обязательство, которое строго регламентировано сроками и формой внесения.

Теперь же ему на смену пришел другой вид налогообложения – НДС. Стоит перейти к его изучению.

Как плательщику сельхозналога получить освобождение от НДС

Мы уже говорили, что от уплаты НДС при ЕСХН (кроме ввозного) можно освободиться. Для этого надо выполнять определённые ограничения:

- не превышать лимит полученных доходов;

- не реализовывать подакцизные товары в течение трёх предшествующих календарных месяцев.

Освобождение от уплаты налога на добавленную стоимость носит заявительный характер, т.е. для этого надо обратиться в свою ИФНС по месту учёта. Причём общие условия, при которых налогоплательщики НДС могут получить освобождение, для сельхозпроизводителей не действуют.

Те, кто работает на ЕСХН, вправе подать уведомление при выполнении одного из двух условий, указанного в статье 145 НК РФ:

- переход на уплату единого сельхозналога и освобождение от НДС происходит в одном календарном году;

- доходы сельхозпроизводителя, уже работающего на спецрежиме, за предыдущий год не превысили лимитов, указанных в таблице (без учёта налога).

|

Год, за который учитывают доходы |

Лимит доходов, млн рублей |

|---|---|

|

2018 |

100 |

|

2019 |

90 |

|

2020 |

80 |

|

2021 |

70 |

|

2022 и далее |

60 |

Например, если организация уже применяла ЕСХН в 2020 году, то она может освободиться от уплаты налога на добавленную стоимость, при условии, что полученный в этом году доход не превысил 80 млн рублей. Если же организация или индивидуальный предприниматель в 2021 году только стали плательщиком ЕСХН, то для освобождения от НДС им не надо соблюдать лимит доходов.

Форма уведомления разработана приказом Минфина России от 26.12.2018 № 286н. В документе надо указать наименование налогоплательщика, его ИНН, адрес, контакты для связи, дату, с которой заявлено освобождение от НДС.

К уведомлению для уже действующих производителей надо приложить выписку из баланса и выписку из книги учета сельскохозяйственных товаропроизводителей на ЕСХН. Обратиться в налоговый орган необходимо не позже 20-го числа месяца, с которого заявляется право на освобождение.

При этом НК РФ устанавливает для плательщиков сельхозналога особенную норму — если освобождение от уплаты НДС получено, то отказаться от него добровольно уже нельзя (п. 4 статьи 145). Если же сельхозпроизводитель превысил допустимые лимиты доходов или стал продавать подакцизную продукцию, то право на освобождение он утрачивает и больше получить его не сможет.

Как не платить НДС

Естественно есть схемы как не платить налоги. Но для государства НДС очень выгодна. В производстве используется большое количество услуг. За каждый из них уплачивается налог на добавочную стоимость . И если на каком-то этапе налог на добавочную стоимость не уплачен, то он вернётся на последующих операциях, например продаже.

Интересно, что иностранные компании не уплачивают налог на добавочную стоимость . Но платят другие налоги. Государство может отменить налог на добавочную стоимость . Это было сделано в 2014 году для компаний, работающих на олимпиаде в Сочи.

Для того чтоб платить налогов меньше, нужно выбирать правильных поставщиков товаров. Например оптовики, не платят налог на добавочную стоимость, поэтому товары у них дешевле.

Мы не советуем искать способы не платить налог на добавочную стоимость . Это, в итоге, встанет гораздо дороже. Заплати налоги и живи спокойно. Отзывы

На простом языке о сложных понятиях

НДС — всем известная аббревиатура, о которой слышал каждый из нас и которую можно увидеть на любом из магазинных чеков. Однако что это, и почему оно так повсюду распространено — куда не глянь — мало кто понимает. Если же задаться этим вопросом, то разбор аббревиатуры — «налог на добавленную стоимость» — для многих ни говорит совершенно ни о чем.

Однако это важно понимать, потому как это касается практически каждого человека. Основное, что об этом необходимо знать — это стоимость, которая прибавляется к стоимости продукта, цена которого ниже его себестоимости

И вычисляется он в этом случае, основываясь на разнице между себестоимости и той цены, по которой он продаётся.

Сам НДС появился за рубежом в 1920-х годах как замена прежнему налогу. В России же был принят лишь после распада СССР в 1992 году и установился равным 18%. Под его влияние попали большинство товаров и услуг, однако у него есть и иные варианты. К примеру, медицинские товары и некоторые продукты питания облагаются налогом в 10%. Экспортируемый же товар вообще не попадает под его влияние.

Можно подумать, что самого потребителя это ни коим образом не затрагивает, что это касается только предпринимателей, однако в действительности всё ровно наоборот. Для того, что бы это понять, обратимся к примеру:

- Компания заказывает у производителя ресурсы для изготовления своего товара. Она платит за них некоторую стоимость, на которую накладывается НДС.

- После изготовления товара, компания устанавливает ему свою цену, исходя из затрат.

- И вот теперь компании нужно определить цену, которую будет платить покупатель. Она прибавляет к себестоимости товара тот самый НДС и свою долю прибыли, которую она в итоге хочет получить.

- После того, как товар продан, компания отдаёт государству ту часть прибыли, которая получена как НДС.

Неплохое видео с дельными советами:

Не всё так просто, как кажется

Теперь нам ясно, что цена любого товара в магазине по крайней мере на 18% выше его себестоимости. Операций по расчёту есть два типа:

- Чтобы вычислить НДС, нужно разделить себестоимость товара на 100 и умножить на 18 — это и будет искомый налог.

- Если же нужно вычислить, какова будет стоимость товара без учёта НДС, если он уже включен в его стоимость. В таком случае, первичная цена будет представлена как 118%, и чтобы узнать эти 18%, нужно разделить цену с учетом НДС на 118 и умножить на 18 — таким образом мы получим сумму налога. И теперь просто отнимаем у первичной цены полученную сумму налога.

Три вида НДС:

- 0%;

- 10%;

- 18%.

Как уже говорилось прежде, на особые виды товаров и услуг налог не накладывается. Сюда относятся экспортируемые товары, такие как, например, природные ресурсы или другие продукты; также это продукты космического характера. Под их список выделена отдельная статься в Налоговом кодексе РФ.

Помимо этого есть список товаров, которые облагаются налогом в 10 процентов. Обычно, это продукты питания — овощи, мясные и молочные продукты. Помимо этого, сюда же относится одежда и мебель для детей и прочее. Опять-таки, перечень большой и полностью с ним ознакомится можно в налоговом кодексе.

Ну и налог 18% — наиболее распространённый, он есть чуть ли не везде — там, где нет первых двух.

Какие операции подлежат учёту НДС?

- Импорт любого продукта.

- Строительство без заключения договора подряда.

- Оказание услуг и продажа продуктов личного пользования.

Какие операции не подлежат учёту НДС?

- Инвестирование.

- Работа госвластей.

- Обработка земельных участков.

- Покупка и передача государству муниципальных предприятий.

Способы начисления налога.

Их есть два вида:

- Вычитание — при нём налог начисляется, исходя из всей суммы прибыли, полученной с продажи; далее из неё вычитается 18 процентов.

- Сложение — здесь налог накладывается по утверждённой ставке от налогооблагаемой базы. Её складывают из НДС каждого вида продаваемого продукта.

Первый вариант наиболее прост в реализации и применяется намного чаще второго — более сложного ввиду обширности базы и налогов на отдельные виду товаров.

Отчётность об НДС.

Теперь нас ясно, что под собой подразумевает налог на добавленную стоимость, как об образуется и вычисляется, и какие категории под него попадает. Но, помимо этого, за него также нужно регулярно отчитываться в Федеральную налоговую службу (ФНС). Основное, что в этом необходимо знать — делать это нужно четыре раза в год до 25 числа после отчётного месяца.

Заключение.

Существуют ли государственные компенсации при уплате НДС?

Да, для налогоплательщиков в России действуют множество компенсаций, льгот и послаблений. И для налога на добавленную стоимость не исключение.

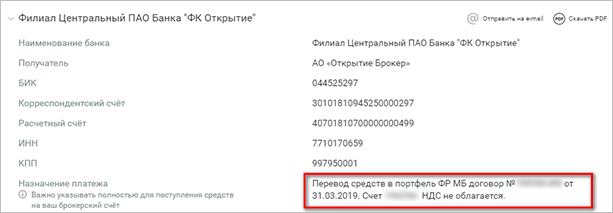

По факту предприниматель имеет право на компенсацию НДС во избежание двойного налогообложения. Рассмотрим конкретный частный пример: предприятие экспортировало товар за рубеж. При этом оно уже уплатило ранее НДС за покупку сырья своему поставщику. Так как при экспорте товаров ставка НДС равна 0%, то есть покупатель товара никак не может «возместить» предприятию сумму уплаченного ранее налога. В данном случае предприятие может рассчитывать на компенсацию от Государства.

Обратите внимание! Право на получение компенсации имеют только налогоплательщики, работающие по общей системе налогообложения. Предприниматели, использующие в качестве системы налогообложения УСН, ЕНВД, ЕСХН, патент, к сожалению, лишены такого права

Основанием для получения компенсации суммы НДС является и ситуация, когда

сумма налоговых вычетов налогоплательщика превышает общую сумму налога по итогам отчетного периода. Сам факт наличия излишне уплаченных средств по налогу должен быть указан в декларации. Компенсация может быть выражена в форме зачета или возврата.

Необходимо обязательное соблюдение одновременно трех условий для того, чтобы сумма НДС была принята вычету:

- Реализуемые товары уже облагались НДС;

- Вся продукция проходит бухгалтерский учет и проверку;

- Счет-фактура заполнена без единой ошибки.

Необходимо знать! Возмещение суммы налога на добавленную стоимость носит заявительный характер!

Для того чтобы воспользоваться своим правом на компенсацию, налогоплательщик должен уведомить об этом налоговый орган в форме заявления. При этом для рассмотрения заявки, налоговому агенту необходимо представить пакет необходимых документов.

Подробности возмещения налога (все нюансы, требования и этапы) прописаны в статье № 176 Налогового Кодекса Российской Федерации.

У налогоплательщиков есть выбор, в какой форме получить возмещение по налоговым обязательствам. Можно оформить заявку на получение компенсации в стандартной форме и в ускоренной. В стандартном варианте, после принятия заявления, налоговый эксперт изучает отчетность и прочую предоставленную налогоплательщиком документацию, и, по истечению 7 рабочих дней выносит решение:

- О возмещении полной суммы налога, заявленной к возмещению;

- Об отказе в возмещении полной суммы налога, заявленной к возмещению;

- О возмещении частичной суммы налога, заявленной к возмещению;

- Об отказе в возмещении частично суммы налога, заявленной к возмещению.

Налоговый инспектор, принявший решение о возмещении суммы НДС, направляет поручение в Казначейство для перечисления причитающейся суммы в пятидневный срок. Возврат НДС производится по тем реквизитам, которые налогоплательщик указал в своем заявлении.

Внимание! Если налогоплательщик имеет недоимки по налоговым обязательствам или задолженность по погашению штрафов и налоговых пеней, то в этом случае, при положительном решении о компенсации НДС, такому налогоплательщику автоматически перечисляют сумму компенсации в счет погашения его задолженностей перед бюджетом