Самые дешевые российские и иностранные акции

Содержание:

- Налогообложение дивидендов по акциям

- О чем следует помнить

- Что делает брокер

- Как покупать ценные бумаги на основе данных

- Что такое акции компаний

- Как зарабатывать на акциях новичкам

- Ответы на часто задаваемые вопросы

- Как купить выгодные акции

- Подробности

- Что следует знать при покупке акций

- Принципы разумных инвестиций

- На что обратить внимание при выборе брокера

- Торговля акциями на основе технического или фундаментального анализа

- Ответы на часто задаваемые вопросы

- 10.1. Есть ли налог на доход от акций

- 10.2. Какой минимальный депозит нужен для торговли акциями

- 10.3. Можно ли просто купить акции и не торговать ими

- 10.4. Можно ли покупать американские акции и облигации

- 10.5. Как купить акции Сбербанка или Газпрома физическому лицу

- 10.6. Стоит ли инвестировать в ПИФы

- 10.7. Как купить индекс акций, облигаций физлицу

Налогообложение дивидендов по акциям

Покупка акций физическими лицами осуществляется, как правило, для получения дивидендов, которые выражаются в распределении дохода компании, разместивший указанные ЦБ, между всеми владельцами акций.

Законодатель закрепил налог на дивиденды по акциям в подпункте 2 и подпункте 3 п.2 статьи 284 НК Российской Федерации. Они составляют:

- Для резидентов – 13% от полученного дохода;

- Ставка 15% применяется к доходу нерезидента.

Повышение и снижение цены на акции может быть спровоцирована следующими причинами:

- Новые инвестиционные вклады в развитие компании-эмитента или их вывод инвестором;

- Разработка в рамках предприятия эффективных стратегий производства или снижение показателей эффективности;

- Повышение показателей оборота капитала, влекущее за собой увеличение дивидендов или замедление темпов капиталооборота.

«На основании п. 8 ст. 280 НК РФ предприятия определяют налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, отдельно от налоговой базы по операциям с необращающимися ценными бумагами.

Маргарита Есипова

Критерии отнесения ценных бумаг к обращающимся на ОРЦБ (п. 3 ст. 280 НК РФ):

- Они допущены к обращению хотя бы одним организатором торговли, имеющим на это право в соответствии с применимым законодательством;

- Информация об их ценах (котировках) публикуется в СМИ либо может быть представлена организатором торговли или иным уполномоченным лицом любому заинтересованному лицу в течение 3 лет после даты совершения операций с ценными бумагами;

- По ним в течение последовательных 3 месяцев, предшествующих дате совершения сделки, хотя бы один раз рассчитывалась рыночная котировка (за исключением случая расчета рыночной котировки при первичном размещении ценных бумаг эмитентом).

Стоит отметить, что перечисленные выше условия должны выполняться одновременно.

Полученные от операций с обращающимися ценными бумагами за отчетный (налоговый) период доходы не могут быть уменьшены на расходы либо убытки от операций с необращающимися ценными бумагами, а также на расходы либо убытки от операций с необращающимися производными финансовыми инструментами.

Дивиденды, полученные по акциям, в соответствии со ст. 275 НК РФ, облагаются по специальным ставкам налога на прибыль. В частности установлены следующие ставки (ст. 284 НК РФ):

- 0% – по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов организация в течение не менее 365 календарных дней непрерывно владела на праве собственности не менее чем 50% долей в уставном (складочном) капитале выплачивающей дивиденды организации;

- 5% – по доходам, полученным иностранными лицами в виде дивидендов по акциям (долям) международных холдинговых компаний, которые являются публичными компаниями на день принятия решения такой компании о выплате дивидендов;

- 13% – по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями, а также по доходам в виде дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками;

- 15% – по доходам, полученным иностранной организацией в виде дивидендов по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме.»

О чем следует помнить

Купить акции физическому лицу сегодня действительно не сложно. Но тому, кто решил отдать предпочтение этому виду инвестиций и получения пассивного дохода, следует учитывать некоторые нюансы.

Риски от торговли акциями

Несмотря на то, что в долгосрочной перспективе акции успешных компаний стремятся к росту, их покупка и продажа являются операциями с высокой долей риска.

Это касается и тех, кто рассчитывает на дивидендный доход — гарантировать прибыльную работу компании в любых условиях, а также то, что доля прибыли будет обязательно выплачена в виде дивидендов, не может никто. В случае, когда за отчетный период не выплачиваются дивиденды, доход от инвестиций будет нулевым, а попытка продать ценные бумаги (при снижении их цены после такого решения) принесет чистые убытки.

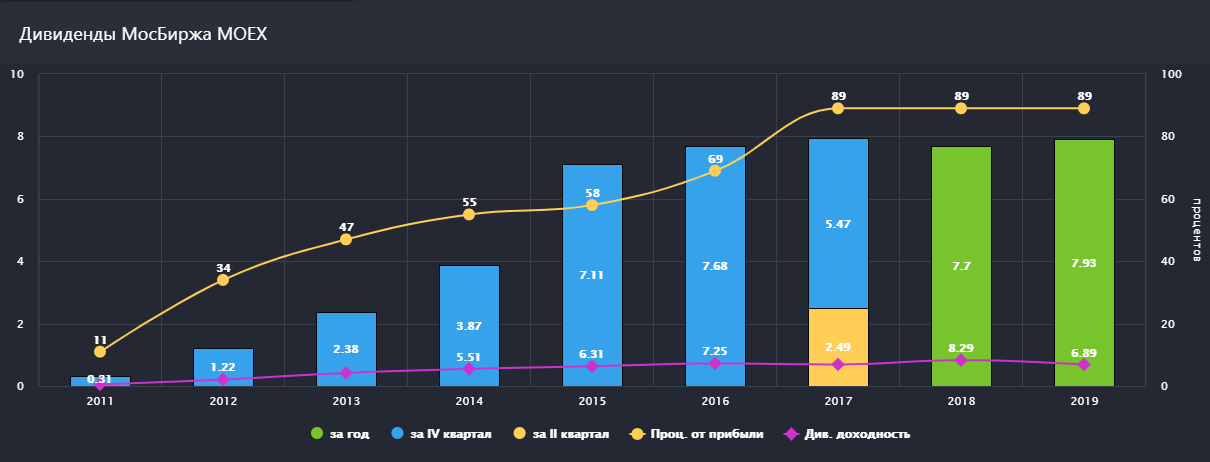

История дивидендных выплат ПАО «Газпром»

Риски от спекулятивных операций или ожидания роста котировок будут еще значительнее. Во-первых, поведение рынка непредсказуемо, на цены акций влияет множество факторов. Во-вторых, размах изменений может достигать десятков процентов и, при принятии неверных решений, это повлечет за собой соответствующую убыль средств на инвестиционном счете.

Способ торговли

Еще не так давно желающие купить акции были вынуждены проводить операции только на фондовом рынке. В настоящий момент ситуация несколько изменилась. Частным лицам доступны, как минимум, 2 способа торговли:

- традиционный, с совершением сделок на фондовом рынке;

- с использованием услуг брокерский компаний, предлагающих выход на рынок Forex.

Во втором случае назвать торги полноценной покупкой и продажей акций нельзя — трейдер не приобретает ценные бумаги, а работает с контрактами на разницу (CFD). Тем не менее, для выполнения спекулятивных операций и получения прибыли по ним, этот способ торговли ничуть не хуже. К тому же, использование услуг операторов Форекс позволяет снять многие ограничения, существующие при выходе на фондовый рынок.

Несколько слов о биржах

Торги ценными бумагами на фондовом рынке ведутся через биржи. Акции некоторых компаний торгуются на нескольких торговых площадках, других же котируются только на одной бирже. Поэтому, прежде чем приступать к торговле, необходимо принять взвешенное решение:

- Выбрать биржу и работать с ценными бумагами, зарегистрированными в ее листинге;

- Сделать предварительный выбор акций и определить, на какой бирже вести торги.

Выбор одного из этих вариантов имеет огромное значение. Так, на Московской Бирже лучше всего вести торги акциями российских компаний, Санкт-Петербургская биржа может предложить работу с ценными бумагами многих ведущих зарубежных эмитентов.

Для тех же, кто уверен, что торговля иностранными акциями является более прибыльной (для такого мнения имеются веские основания), следует обратить внимание на торговые площадки других стран – Лондонскую биржу, NYSE и NASDAQ в Нью-Йорке, биржи в Токио и Гонконге

Брокер

Частное лицо не может напрямую получить доступ к торговым площадкам. Для покупки и продажи ценных бумаг частный инвестор должен прибегать к услугам посредника – брокера. Правильный его выбор во многом определяет стратегию ведения и прибыльность торгов.

Налоги

Торговля акциями имеет целью получение прибыли. Соответственно, этот вид деятельности подлежит налогообложению. Законы РФ определяют несколько видов налогов в этой сфере:

- Налог с продажи акций. Взимается этот вид налогов только в том случае, если в результате выполнения операций была получена прибыль. Для частных лиц налогообложение ведется по ставке НДФЛ (подоходного налога) – 13%.

- Налог на дивиденды. Платится этот налог непосредственно компанией, акции которой принесли дивидендный доход (ставка для физических лиц — те же 13%). Держатель акций получает сумму за вычетом налоговых выплат.

Есть в налогообложении и некоторые особенности. Так, если операции выполняются на индивидуальном инвестиционном счете (каждый гражданин России с 2015 года может открыть его и использовать для инвестиций), владелец имеет право на получение налогового вычета – 13% с суммы до 400 тыс. рублей.

Регулятор

Рынок ценных бумаг и деятельность на нем контролируется и регулируется уполномоченным органом – регулятором. В России эти функции выполняет Центральный Банк РФ, который, в том числе, может рассматривать претензии участников рынка (покупая акции, частные лица также входят в эту категорию) к другим – компаниям-эмитентам, брокерам и биржам.

Что делает брокер

Регистрирует инвестора на бирже и даёт доступ к торгам. Через крупных брокеров можно покупать российские и зарубежные акции, потому что у них есть доступ к обеим биржам – Московской и Санкт-Петербургской.

Показывает биржевую информацию: доходность акций, изменение котировок, даты выплат дивидендов.

Проводит сделки инвестора по его поручению. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» или продать 5 акций «Газпрома». Брокер исполняет требование и переводит деньги инвестора в ценные бумаги.

Учитывает ценные бумаги инвестора. После покупки запись о том, что вам принадлежит акция, хранится у брокера в электронном виде. Точно так же, как деньги хранятся на банковской карточке.

Платит налоги государству. Брокер является налоговым агентом. Если инвестор получил доход от инвестиций, брокер рассчитывает сумму налога от прибыли и отправляет сведения в налоговую.

Как покупать ценные бумаги на основе данных

Рассмотрю некоторые мультипликаторы фундаментального анализа, которые используют при оценке эффективности деятельности компании.

ebitda

«Грязная» прибыль без вычета налога, амортизации, % долговой нагрузки. Показывает, насколько компания способна генерировать прибыль, обслуживать долги и реинвестировать в бизнес.

p e или цена и прибыль

Показывает количество времени (в годах) окупаемости компании. Отношение прибыли к рыночной капитализации. По умолчанию считается — значение <5 — компания недооценена.

p s цена и объем продаж

Помогает сравнивать эмитентов с нулевой или отрицательной доходностью. Рассчитывается от рыночной стоимости эмитента. Капитализация делится на объем выручки. Мультипликатор <2 — компания недооценена. Т.е. на 2 руб. инвестиций 1руб. реализация.

Что такое акции компаний

Фондовая биржа выступает в качестве посредника между продавцом и покупателем акций. Благодаря огромному количеству коммерческих предложений использованию инновационных технологий все биржевые сделки происходят мгновенно, в режиме реального времени. Держатель акций компании имеет право на участие в собраниях ее акционеров и получение дивидендов. Их размер напрямую зависит от чистой прибыли и успешной деятельности предприятия, поэтому каждый акционер заинтересован в развитии бизнеса.

Выделяют 2 типа акций:

- обычные;

- привилегированные.

Разница между ними заключается в том, что на привилегированные бумаги начисляется больше дивидендов. Однако, далеко не каждая компания выпускает сразу оба типа акций, поэтому в большинстве случаев покупателям не приходится принимать нелегкое для себя решение.

Ценные бумаги, которые выпускаются «голубыми фишками», пользуются стабильно высоким спросом на любой фондовой бирже. Благодаря своей ликвидности и минимальным издержкам на трейдинг такие акции становятся оптимальным вариантом и в том случае, если вы планируйте зарабатывать на колебаниях биржевого курса, и в том случае если ищите, куда инвестировать свободные деньги.

Видео: Как и где купить акции физическому лицу. Лучшие фондовые брокеры и банки для торговли на бирже

Как зарабатывать на акциях новичкам

На акциях зарабатывают двумя способами: первый – рост цены акции, второй – дивидендные выплаты. Дивиденды – доля от прибыли, которую компания переводит держателям своих акций. Инвестор получает дивиденды, если купил акции и не продаёт их.

Но не все компании платят дивиденды. Например, на акциях «Яндекс», Mail Group, Facebook, Google, Netflix, Amazon можно заработать, только если вы купите их, подождёте, когда они вырастут в цене, а потом продадите, зафиксировав прибыль.

Другие компании регулярно делают дивидендные выплаты. «Газпром» и «Сбербанк» переводят дивиденды один раз в год, «Магнит» два раза в год, «Северсталь» – три раза, Apple и Coca-Cola – четыре раза.

Дивидендную политику конкретной компании определяет её совет директоров. Поэтому регулярность и размер выплат меняются. Дивиденды могут даже перестать платить.

Ответы на часто задаваемые вопросы

Есть ли налог на доход от акций?

В соответствии с налоговым законодательством РФ физические лица обязаны платить 13% налог на доходы с продажи акций и полученных по ним дивидендов. Крупные брокерские компании выступают в роли налоговых агентов для собственных клиентов. Это значит, что они самостоятельно отчитываются по доходам инвесторам, которые открыли у них счета. Налог с дохода может взиматься при выводе средств с биржи или по итогам года.

Какой минимальный депозит нужен для торговли?

У большинства брокеров не существует минимального депозита. Его размер трейдер определяет индивидуально. Однако, мы рекомендуем проводить сделки на сумму не меньше 120 тысяч рублей. Это связано с существующими комиссиями, которые взимаются брокером за каждую операцию. Кроме того, как мы уже писали выше, наиболее выгодными для покупки являются ликвидные акции «голубых фишек», которые по определению не могут стоить дешево.

Можно ли просто купить акции и не торговать ими?

Каждый инвестор вправе распоряжаться купленными акциями по собственному усмотрению. Кто-то зарабатывает на колебаниях стоимости ценных бумаг, совершая по несколько десятков сделок ежемесячно. А кто-то ищет высокодоходный вариант для долгосрочных инвестиций. Если речь идет о крупных и надежных компаниях, то подобные финансовые вложения могут ежегодно приносить до 15-20% прибыли с учетом дивидендов.

Можно ли покупать американские акции и облигации?

Практически все крупные российские брокеры обеспечивают своим клиентам доступ не только к бирже ММВБ, но и к американским фондовым рынкам. Покупка и продажа акций компаний из США мало чем отличается от операций, которые проводятся с отечественными ценными бумагами.

Однако, со сделками, в которых объектом продажи выступают облигации, дело обстоит сложнее. На американских торговых площадках торговать ими могут только профессиональные инвесторы, на счету которых хранится не менее 6 миллионов рублей.

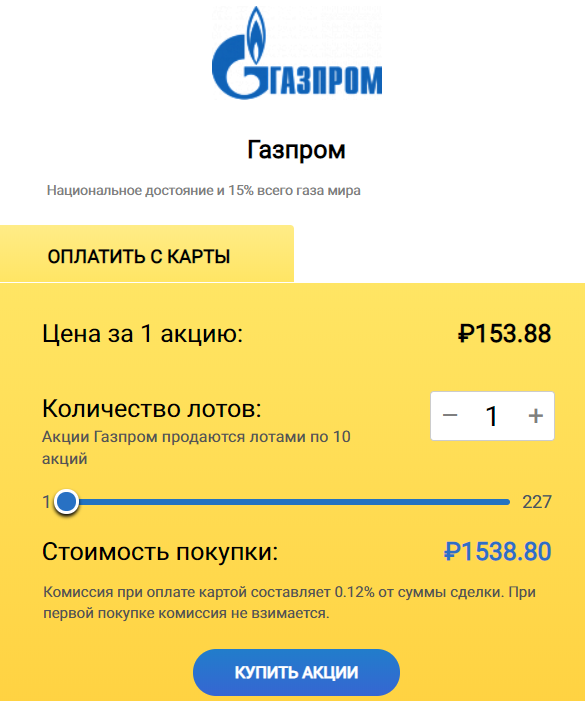

Как купить акции Сбербанка или Газпрома?

Купить акции Сбербанка и Газпрома можно без особых проблем на бирже ММВБ. Все что для этого нужно – открыть и пополнить счет, после чего сформировать заявку на покупку бумаг. После того как ваша заявка будет переведена в статус «Исполнено», это значит, что вы пополнили список акционеров Сбербанка или Газпрома. В среднем на покупку лота понадобится от 2500 до 3000 рублей.

Как купить индекс акций, облигаций?

В настоящее время на ММВБ представлено порядка 30 ETF фондов, которые представляют собой крупные группы компаний. Например, есть ETF, которые копируют фондовые индексы ММВБ в долларах (FXRL) и SP500 (SBSP). Сделки с ETF проводятся также как с обычными акциями. Их стоимость стартует с отметки в 1000-2000 рублей.

Как купить выгодные акции

Акции покупают и продают только через брокеров. Частное лицо не может инвестировать на бирже напрямую. Брокер – компания, которая предоставляет доступ к торгам на бирже и выполняет требования инвестора по сделкам с ценными бумагами. Ещё брокер считает налоги, публикует инвестиционные стратегии, рассказывает о ситуации на рынках и помогает правильно инвестировать.

Крупнейший брокер в России по количеству клиентов – Тинькофф Инвестиции. Вот что нужно, чтобы начать торговать через Тинькофф:

Заполните заявку на открытие брокерского счёта. Счёт – это ваши реквизиты на бирже. Он нужен, чтобы учитывать все транзакции.

Когда сотрудники банка одобрят заявку, вам придёт логин и пароль для доступа в личный кабинет.

Зайдите в кабинет, пополните счёт банковской картой, перейдите в «каталог» и через строку поиска найдите нужные акции для покупки. Чтобы инвестировать в акции той или иной компании нажмите на название компании, а затем на кнопку «купить».

Брокеры работают не бесплатно. Они списывают свою комиссию за сделки. Комиссия в Тинькофф Инвестиции от 0,025% от суммы операции. Ввод, вывод денег и обслуживание счёта – бесплатно.

Читайте: Какой робот-советник лучше подойдёт для выбора ценных бумаг на бирже

Подробности

Планируя приобретение акций

Это далеко не все условия, на которые нужно обратить внимание при выборе объекта инвестирования. Опыт приходит со временем, а потерь (с ними сталкивается практически каждый инвестор) редко кому удается избежать

Приобретенные навыки в сочетании со знаниями помогут лучше ориентироваться на рынке и заключать наиболее выгодные сделки.

На сегодня среди российских компаний

следует выделить наиболее перспективные, дивидендные акции которых способны обеспечить стабильны доход:

— «Газпром» — мощная энергетическая компания, акции которой всегда востребованы. К примеру, в конце 2020 года одна акция «Газпрома» оценивалась в 185 рублей. Вкладывать финансы в акции этой компании — выгодное решение, так как можно рассчитывать на высокие дивиденды. Большим преимуществом для инвесторов является тот факт, что компания принадлежит государству, то есть и ответственность лежит на нем

Важно знать, что доля добычи нефти относительно других компаний составляет порядка 60 %

— «Сбербанк» — отличный выбор для вложений, так как данное финансовое учреждение занимает лидирующую позицию среди других по надежности. Котировки акций Сбербанка всегда на уровне. Владельцами акций, в большей степени, являются постоянные клиенты банка. Цена акций Сбербанка на конец 2020 года составляла порядка 250 рублей за одну. В 2021 году прогнозируется рост котировок.

— «Роснефть» — считается по праву лидером мирового уровня по объему добываемой нефти (более 70 %). Отсюда формируется огромное доверие к компании. Цена одной акции в 2020 году составила 466 рублей, в 2021 году по мнению экспертов, стоимость акций повысится.

— «Лукойл» — крупнейшая нефтегазовая компания с мировым именем. Лукойлу принадлежит более 2 % добычи нефти в мировом масштабе, а также около 1 % углеводорода. Цена одной акции довольно солидная – 5 265 рублей, при 5,83 % доходности. Каждый год наблюдается рост дивидендов (порядка 15 %), который перекрывает рост инфляции.

— «Татнефть» — крупная нефтяная компания, которая существует на рынке уже четверть века. Стоимость одной акции составляет порядка 500 рублей, однако, по прогнозам, цена акций будет расти. Для инвесторов это прибыльная ниша, так как стратегия компании направлена на развитие в сфере добычи ископаемых.

— «Сургутнефтегаз» — сфера деятельности компании заключается в добыче и реализации нефти. Основными рисками для дивидендов может стать снижение цены на нефть, поэтому с уверенностью сложно сказать о сохранении высоких дивидендов в 2021 году.

— «Норникель» — компания, специализирующаяся на производстве никеля и палладия, цена одной акции очень высокая и составляет 21 526 рублей. В перспективе ожидается рост стоимости акций.

— группа «НЛМК» — компания, активы которой находятся как в России, так и в странах Европы и США. Стоимость одной акции составляет примерно 200 рублей, однако, надо отметить, что дивиденды постоянно увеличиваются.

Кроме отечественных предприятий, достойными проектами могут стать инвестиции в акции следующих американских компаний:

— Apple Inc — ценные бумаги являются самыми прибыльными инструментами для вкладчиков. Бизнес Apple постоянно развивается, соответственно и доходы увеличиваются.

— Tesla — по мнению экспертов, бумаги Tesla входят в перечень самых выгодных для инвестирования на американских фондовых рынках.

— Amazon — прогноз развития на 2021 год довольно перспективный. По мнению большинства аналитиков, в 2021 году цены на акции будут расти.

— — в 2020 году акции упали в цене, однако, на сегодняшний день, картина стабилизировалась. По мнению экспертов, данный актив по-прежнему остается выгодным для инвестирования.

Что следует знать при покупке акций

1 Акции на бирже покупаются лотами. В 1 лоте у разных компаний может быть разное число ценных бумаг. Это число кратко 1, 10, 100 и 1000.

Например, в 1 лоте Сбербанка, Газпрома, Мосбиржи и МТС = 10 акций. В 1 лоте Сургнфгз — 100. В 1 лоте Лукойла, Магнита, Яндекса — 1. Ознакомиться с количеством акций в одном лоте для каждого эмитента можно в спецификации на торги или просто спросить у своего брокера.

В зависимости от цены акции, компания сама выбирает число в лоте так, чтобы поддерживать ликвидность. Например, если акция стоит 2 тыс. рублей и 25 тыс. рублей, то, вероятнее всего, вторая компания своей из-за дороговизны отсеит много мелких инвесторов. Поэтому иногда прибегают к сплиту (дроблению). Например, 1 акция превращается в 10, но и цена её также уменьшается в 10 раз. В итоге у всех инвесторов остаются те же доли.

2 Не имеет смысла сравнивать стоимости акций между собой. Например, ВТБ стоит 0.036 рубля, а ТрансНфт пр. 170 тыс. рублей, но это не значит, что одна компания лучше или крупнее другой в тысячи раз. Просто в период IPO один эмитент решил разделить компанию на большее число акций.

3 В торговом терминале будут разные сегменты акций. Есть ликвидные (первый эшелон) и менее ликвидные (второй и третий эшелон). Вырасти или упасть в цене могут и те, и те. Вопрос лишь в том, что у неликвидных акций слишком маленький оборот и их будет сложно купить и продать. Поэтому любителям лучше воздержаться от спекуляций на этом рынке.

4 Покупая акции, вы автоматически заноситесь в электронный реестр держателей (депозитарий). В физическом виде ценные бумаги не выдаются. Да и зачем они в форме бумаги? Главное, что есть запись в реестре акционеров на вашу фамилию.

5 Вы можете купить и продавать акции сколько угодно раз в течение дня. Никто не запрещает купить сегодня, продать завтра или же купить и через минуту продать.

6 Каждый может видеть стакан лимитных заявок. В нём можно посмотреть количество заявок на покупку и продажу и их объём в реальном времени. Используйте эти данные для поиска лучшего входа и выхода.

7 На рынках принято сокращать названия компаний до коротких. Такие сокращения называются «тикером». Например, «Facebook» — FB, «Bank of America» — BofA, «Apple» — APPL, «Visa» — V. На нашем рынке также есть сокращения: «Сбербанк» — SBER, «Газпром» — GAZP и т.д.

8 Комиссия за торговый оборот списываются не моментально, а на следующий день (ночью). Поэтому не удивляйтесь, если после активного торгового дня на следующий день баланс будет меньше, чем на закрытии.

9 Можно торговать акциями на понижение (шортить). Для этого надо просто их продать. Например, продав 100 лотов компании, которой у вас нет, на счёту будет написано «-100 лотов» и на балансе будет числиться деньги от этой продажи. Если удастся купить ниже цены продажи, то вы заработаете на разнице: продали дороже, купили дешевле. Такие спекуляции внутри дня осуществляются без каких-либо дополнительных комиссий брокеру.

10 Брокеры могут давать деньги в течение дня без каких-либо процентов. Максимальный лимит определяется кредитным плечом. Если доступно плечо 10, то это означает, что на каждый рубль брокер даст ещё 10 рублей взаймы.

Например, вы уверены, что какая-то компания будет сегодня расти, а на счёте 100 тыс. рублей, то можно купить её на 500 тыс. рублей (взять плечо 5), а вечером продать всё. Если котировки действительно выросли, то можно заработать в 5 раз больше. Но если прогноз был ошибочным, то и убытки будут соответственно в 5 раз больше. За операции с заёмными деньгами в течение одного дня брокер не возьмёт никаких дополнительных комиссий.

Кредитные плечи используются опытными инвесторами и трейдерами для увеличения прибыли. Как правило, даже они берут небольшие суммы в размере 1-2 плеч в периоды каких-то трендовых движений.

Маржинальная торговля — полное описание;

Принципы разумных инвестиций

Создайте отдельный инвестиционный банк. Не тратьте все сбережения. Держите в акциях до 25% накоплений.

Не используйте для инвестиций деньги не из банка. Он должен состоять из тех средств, которые не повлияют на уровень жизни в случае потери. Также не инвестируйте в долг.

Не кладите все яйца в одну корзину. Диверсифицируйте портфель. Вкладывайте деньги в компании из разных отраслей, чтобы снизить риски.

Не составляйте портфель только из акций. Есть и другие инвестиционные инструменты: облигации, ПИФы, ETF, валюта.

Инвестируйте долгосрочно (от трёх лет). Считается, что рынок в перспективе всегда растёт.

Избегайте частой торговли. Так, вы заплатите меньше комиссии.

На что обратить внимание при выборе брокера

Брокер работает небесплатно. За сделки с акциями он возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Некоторые требуют внести минимальный депозит около 30 000 рублей, другие (кроме комиссии за сделки) берут плату за обслуживание счёта или за ввод / вывод денег.

В среднем размер комиссии – 0,05% от суммы сделки. Например, инвестировали 30 тысяч рублей, заплатили комиссию – 15 рублей.

Все брокерские компании публикуют тарифы у себя на сайте. Поэтому прежде чем подписывать договор с брокером, проверьте условия, на которых через него можно начать инвестировать.

Если хотите торговать иностранными акциями, узнайте у брокерской компании, есть ли у неё доступ к зарубежным рынкам.

Чтобы начать работать с брокером, откройте у него брокерский счёт и подпишите договор на оказание услуг. Процедура похожа на оформление простого банковского счёта. Обычно это можно сделать дистанционно: заполните заявку на оформление счёта на сайте брокера и укажите паспортные данные. Счёт открывают за 2–3 рабочих дня.

Торговля акциями на основе технического или фундаментального анализа

Для принятия решений при торговле акциями существует два способа анализа, что купить, когда продать:

- Технический анализ. На основе графика цены;

- Фундаментальный анализ. На основе финансовых показателей;

Все начинающие трейдеры начинают с технического анализа. Это действительно просто и понятно: смотрим график котировок и принимает решение покупать/продавать. Причём кто-то берёт падающие акции в надежде на разворот, кто-то берёт растущие — в надежде на продолжение ралли. У всех есть свои веские причины поступать именно так, как он считает нужным.

Большинство трейдеров теряют деньги, торгуя просто по графикам цены. Это объясняется тем, что график не может дать всей информации что и как.

Котировки акций очень эмоциональны. Порой небольшая проблема у компании может вызвать сильные распродажи, котировки могут рухнуть на 10, 20, 30%. Если вы понимаете, что возникшие трудности легко решить, то можно смело выкупать акции со «скидками».

Фундаментальным анализом начинают заниматься уже более опытные трейдеры. В основном они перерастают в инвесторов-спекулянтов, которые покупают не просто биржевую котировку, а компанию.

Самостоятельно заниматься фундаментальным разбором компаний практически нереальная задача для большинства. Этому надо посвятить много времени, изучить подробную предысторию компании. Причём без специальных знаний экономики и финансов здесь не обойтись. Потребуется прочитать не один десяток книг.

Зато те инвесторы, которые правильно смогли рассчитать положение дел в бизнесе, сумели найти дешевые акции, найти драйверы для переоценки будут вознаграждены заработком.

Ответы на часто задаваемые вопросы

10.1. Есть ли налог на доход от акций

С дохода на акции и дивидендов платится налог на прибыль. Для физических лиц в РФ он составляет 13%. Например, если инвестор заработал 30 тысяч рублей на росте цены и при этом зафиксировали прибыль (продали их), то с этой суммы будет взят налог 13% (3900 руб) в конце календарного года. С дивидендами такая же ситуация. Например, суммарно выплачено 3500 рублей дохода. С этой суммы также будет удержан налог (455 р).

Прибыль и убытки по всем сделкам суммируется за вычетом комиссии на торговый оборот. В результате получается итоговая сумма, с которой будет взимается налог. Например, за год было две сделки одна в плюс 50 тысяч рублей, а другая минус 30 тысяч рублей, то по итогам года заплатите налог лишь с чистой прибыли 50 — 30 = 20 тысяч рублей.

Если вы купили ценные бумаги и находитесь по ним в плюсе, но не фиксируете прибыль, то налог платить не надо. В расчёт идут только закрытые сделки.

Брокеров, которые мы рассмотрели выше, являются налоговыми агентами. Они автоматически отчитываются за доходы своих клиентов в налоговой. Это освобождает от хождения в налоговую и составления отчётов.

Налоги уплачиваются по итогам года или в момент вывода средств с биржи.

10.2. Какой минимальный депозит нужен для торговли акциями

1% со 100 000 р. — это всего лишь 1000 р. Представьте, если депозит будет ещё меньше, то о какой абсолютной прибыли можно говорить? Вы же сюда пришли не ради ста рублей прибыли?

10.3. Можно ли просто купить акции и не торговать ими

Вы можете просто купить акции и больше ничего не делать. Когда понадобятся деньги, просто продать их. Это долгосрочный инвестиционный подход приносит в среднем по 10-15% в год (если мы рассматриваем периоды по 5-20 лет) с учётом реинвестирования выплаченных дивидендов. Такую стратегию ещё называют «купи и держи» или пассивное инвестирование.

Когда и по какой цене покупать решаете только вы. Поэтому весь успех торговли и инвестиции лежит исключительно на вас.

10.4. Можно ли покупать американские акции и облигации

У крупных брокеров будет доступ на американские рынки. Вы сможете покупать и продавать акции, также как и российские компании. Дивиденды также будут начисляться.

С облигациями несколько сложнее. Чтобы их купить необходимо быть квалифицированным инвестором. Для этого надо иметь на счёту более 6 млн рублей или совершать каждый месяц торговые операции в течение 12 месяцев.

10.5. Как купить акции Сбербанка или Газпрома физическому лицу

В листинге ММВБ есть акции Сбербанка обычные и префы, и Газпрома. Для покупки достаточно открыть торговый счёт у брокера, пополнить его и выставить заявку. Причём минимальная сумма составляет всего 2500 рублей (сейчас эта сумма может быть больше).

Как только заявка на покупку исполнится, то вы приобретаете акции. Это самый простой и дешёвый способ.

10.6. Стоит ли инвестировать в ПИФы

Есть множество ПИФов, которые состоят только из набора акций. Это является альтернативным вариантом вложений в акции, но я бы не рекомендовал связываться с ПИФами.

Зачем вам давать кому-то деньги в управление? Они не гарантируют никакой прибыли. Плюс к тому же, они полностью принимают решения за вас, что и когда покупать. Вы лишь видите результат их деятельности. Фонд берёт ежегодную комиссию не зависимо от результата. Часто есть требования к минимальному сроку инвестирования. Если снять деньги раньше, то возможны дополнительные комиссии.

На мой взгляд, стоит действовать самостоятельно и не доверять деньги фондам. Так вы сможете выйти с биржи в любой день без каких-либо комиссий.

10.7. Как купить индекс акций, облигаций физлицу

На ММВБ представлены более 50 различных ETF фондов. Они представляют собой большие группы компаний. Например, есть ETF, который копируют фондовые индексы ММВБ (SMBX, TMOS, VTBX, FXRL в рублях) и SP500 (SBSP, FXUS). Есть более экзотические варианты FXWO (инвестируют в глобальный мировой рынок).

Такие же варианты есть и для покупки сразу группы облигаций. Торгуются эти ETF также как и акции. Можно покупать частями. Средняя стоимость составляет от 500 до 9000 рублей.

Что прибыльнее: купить ETF или акции;