Инвестирование в акции: пошаговая инструкция

Содержание:

- Виды инвестиций

- Каких принципов стоит придерживаться

- «ПИК»

- Налогообложение при торговле акциями

- Принципы разумных инвестиций

- Мошенничество на финансовом рынке

- Как заработать на инвестициях в акции: 5 эффективных советов

- Как купить дивидендные акции

- Зачем покупать акции

- Где инвестировать в акции

- VISA

- Сколько можно заработать на акциях?

- Альтернативные инвестиции

- Как инвестировать в акции – 3 варианта

- Как выбирать компании с высокой доходностью

- Плюсы и минусы инвестиций в акции

- Выбор подхода

- Что такое биржа и фондовый рынок

- Какие акции выбрать для инвестиции: зарубежные или российские

- Заключение

Виды инвестиций

Вклады

- Что такое вклад и какие виды бывают

- 10 самых выгодных вкладов в банках на сегодняшний день

- Как выбрать банк для вклада

- Лучшие вклады в долларах

- Какой налог на вклады необходимо платить

- Что такое капитализация вклада

- Что такое пролонгация вклада

- Как страхуются вклады государством от банкротства банка

- Лучшие дебетовые карты для ваших денег

- Как выбрать дебетовую карту

Недвижимость

- Как инвестировать в недвижимость

- С чего начать инвестировать в недвижимость

- Инвестирование в строительство

- Инвестирование в земельные участки

- Инвестирование в жилую недвижимость

- Инвестирование в коммерческую недвижимость

- Как инвестировать в недвижимость за рубежом

- Книги по инвестированию в недвижимость

- Что такое REIT-фонды

Ценные бумаги (фондовый рынок)

- Как инвестировать в ценные бумаги

- Что такое фондовый рынок

- Фундаментальный анализ ценных бумаг

- Лучшие книги по фундаментальному анализу компаний

- Что такое EBITDA

- Что такое фьючерсы

- Что такое опционы

- Что такое «голубые фишки» в рынке ценных бумаг

- Что такое фондовые индексы

Акции

- Что такое акции

- Как инвестировать в акции

- Что такое дивиденды

- Лучшие дивидендные акции российских компаний

- Что такое привилегированные акции

IPO

- Что такое IPO

- Как начать инвестировать в IPO

- Как стать квалифицированным инвестором

- Лучшие брокеры для участия в IPO

- Как участвовать в IPO без статуса квалифицированного инвестора

- Что такое аллокация

- Что такое LockUP-период

- Кто такие андеррайтеры

- Курсы по IPO

Брокеры

- Кто такой брокер

- Как выбрать брокера

- Лучшие брокеры фондового рынка

- Как открыть брокерский счет в Финаме

- Как открыть брокерский счет в Фридом Финансе

- Как открыть брокерский счет в Тинькофф

- Как открыть брокерский счет в Сбербанке

- Как открыть брокерский счет в Interactive Brokers

- Как открыть брокерский счет United Traders

- Что такое ИИС (индивидуальный инвестиционный счет) и как на нём можно заработать

- Как и где открыть ИИС

- Как получить налоговый вычет 13% по ИИС

Драгоценные металлы

- Как инвестировать в серебро

- Как инвестировать в золото

- Обезличенные металлические счета

- Как инвестировать в инвестиционные монеты

Трейдинг

- Что такое трейдинг

- Как статьи профессиональным трейдером с нуля

- Лучшие курсы по трейдингу для начинающих

- Что такое стакан на бирже

- Лучшие книги по техническому анализу компаний

Форекс

- Что такое Форекс

- Как начать торговать на Форекс

- Обзор лучших Форекс-брокеров

- Что такое ПАММ-счета и как в них инвестировать

- Что такое бинарные опционы

- Лучшие платформы (брокеры) бинарных опционов

- Аукционы по банкротству

- Что такое хайп-проекты и пирамиды в интернете

Каких принципов стоит придерживаться

При инвестировании в акции важно иметь некоторые ориентиры:

Регулярность. Определите для себя, с какой периодичностью Вы будете пополнять брокерский счет и осуществлять сделки. Если Ваши финансовые возможности и цели инвестирования позволяют, возьмите за правило покупать акции каждый месяц. Если, к примеру, комиссия брокера большая (а сбор обычно взимается только за месяцы, в которых были сделки), можно снизить частоту до раза в два месяца.

Диверсификация. Никогда не складывайте «все яйца в одну корзину», т.е. не формируйте портфель из ценных бумаг одного эмитента. Это ведущий принцип, который поможет снизить риски и увеличить доходность.

Анализ. Он потребуется не только при инвестировании в бумаги отдельных эмитентов, но и при выборе паевых и индексных фондов. Завышенные комиссии управляющих компаний и отставание фонда от индекса может ощутимо снизить доходность.

Ребалансировка

Важный пункт, которому уделяют внимание далеко не все инвесторы. А зря

Не нужно пересматривать свой портфель каждый день. При пассивном подходе достаточно проводить ревизию раз в полгода или год.

Долгосрочность. Не бойтесь вкладываться «на года». В долгосрочной перспективе куда больше шансов создать достойный капитал. Не гонитесь за сиюминутной прибылью и учитесь ждать.

Контроль издержек. Сюда относятся в первую очередь налоги и комиссии брокеров и управляющих компаний. Снизить налогообложение можно путем открытия ИИС. Уменьшить издержки на комиссии можно, сменив тариф или брокера.

«ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании.

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

Налогообложение при торговле акциями

При инвестировании в акции нельзя забывать о налогообложении. В принципе, этим вопросом занимается брокер, но начинающему инвестору необходимо знать сами принципы, чтобы понимать не только, как и почему списались деньги, но и как можно сэкономить на фискальных взносах.

Если купить российские акции дешевле, а затем продать их с прибылью, то с полученной разницы нужно будет уплатить подоходный налог. Например, если инвестор купил 100 акций Газпрома по 150 рублей, а продал их по 170 рублей, то он заработал 20 000 рублей. 13% от этой суммы – налог, в казну будет перечислено 2600 рублей.

Налог с дохода взимается при продаже актива. Если инвестор купил акции и держит их, то налоги платить не нужно, даже если образовалась прибыль.

Если инвестор продал акции с убытком, то он может перенести свои убытки на следующий год, чтобы уменьшить налогооблагаемую базу.

Например, он купил 100 акций Газпрома по 170 рублей, а продал их по 150 рублей – и получил убыток в 20 тысяч. Допустим, на следующий год он заработал на других акциях 50 тысяч рублей. Он может уменьшить эту базу на 20 тысяч, и ему придется платить налог не с 50 тысяч, а только с 30 тысяч. Выгода налицо.

Кстати, используя свое право на перенос убытков, многие инвесторы предпринимают налоговый маневр. Они продают перед новым годом убыточную позицию, а затем совершают обратный откуп акций примерно по той же цене.

Второй момент, который следует учитывать при вложении в акции – дивиденды также облагаются налогом по ставке 13%. Как правило, дивиденды зачисляются на брокерский счет уже очищенными от налога, т.е. дополнительного ничего платить и считать не придется.

Например, если цена чистого дивиденда составляла 20 рублей, то 2,6 рублей будет изъято в пользу государству, и инвестор получит 17,4 рублей на каждую акцию.

При получении прибыли и дивидендов от инвестиций в зарубежные акции, налог нужно платить по закону той страны, где размещена фирма-эмитент. Например, в США это 35%. Чтобы избежать уплаты такого высокого налога, нужно подписать форму W8-BEN. Ставка для нерезидентов США установлена на уровне 10% – эту сумму удержит брокер. Инвестору останется только доплатить 3% в бюджет РФ – и он свободен от налогов.

Принципы разумных инвестиций

Создайте отдельный инвестиционный банк. Не тратьте все сбережения. Держите в акциях до 25% накоплений.

Не используйте для инвестиций деньги не из банка. Он должен состоять из тех средств, которые не повлияют на уровень жизни в случае потери. Также не инвестируйте в долг.

Не кладите все яйца в одну корзину. Диверсифицируйте портфель. Вкладывайте деньги в компании из разных отраслей, чтобы снизить риски.

Не составляйте портфель только из акций. Есть и другие инвестиционные инструменты: облигации, ПИФы, ETF, валюта.

Инвестируйте долгосрочно (от трёх лет). Считается, что рынок в перспективе всегда растёт.

Избегайте частой торговли. Так, вы заплатите меньше комиссии.

Мошенничество на финансовом рынке

В финансовом мире огромное количество мошенников особенно, в кризисные времена. Мошенники бывают самыми разными, и вам как начинающему инвестору, надо знать откуда может прийти беда.

Хайпы и пирамиды

Наверное все слышали про финансовые пирамиды. А многие из нас, гонясь за быстрым заработком принимали в них участие. Такие мошеннические финансовые схемы красиво называются инвестиционными проектами, но они ничего общего не имеют с реальным финансовым рынком.

Вам предлагают принести свои денежки, обещая сделать что-то волшебное, чтобы вы получили доходность в 300% годовых. Не верьте, такого не бывает. Если обещанная доходность превышает ставку центрального банка на 5%, то это говорит о повышенном риске.

Особенно будьте осторожны, когда вам гарантированно обещают постоянную доходность и частые выплаты дивидендов. Скорее всего это мошенники и деньги вы свои потеряете. Пожалуйста, смотрите на вещи трезво и не ведитесь на такие дешевые разводки.

Покупка торговых сигналов

Следующий способ мошенничества — продажа волшебных сигналов или «инсайдерской информации». Вам предлагают купить торговые сигналы утверждая, что знают куда пойдет рынок сегодня, завтра, через месяц и через год. И таким образом, вам подскажут на какую кнопочку нажать, чтобы заработать.

Как правило, чтобы получить доступ к такой «инсайдерской информации» надо хорошо заплатить. Чтобы вас заинтересовать, демонстрируется положительная статистика прошлого периода и восторженные отзывы участников.

Люди которые вас уверяют, что знают куда пойдет рынок, потому что им это подсказал индикатор или голос сверху, не совсем с вами честны. Все эти торговые сигналы побуждают вас, как правило совершать большое количество сделок, то есть по сути спекулировать, пытаться заработать на быстрых изменениях рынка, что приведет вас как начинающего инвестора к неизбежной потери денег.

Навязывание дополнительных финансовых услуг

Начинающему инвестору невозможно быстро разобраться во всех тонкостях работы финансовых инструментов. На этой слабости играют брокерские компании, предлагая свои дополнительные услуги. Эта не то чтобы мошенничество, но не совсем прозрачный и честный способ работы брокеров.

Поэтому нужно быть очень осторожными с покупкой разнообразных структурных продуктов, полисов инвестиционного страхования жизни, дополнительных консультационных услуг, модельных портфелей, автоследования и так далее. Это вещи абсолютно не обязательны для начинающего инвестора, хотя брокер будет часто вам рассказывать, что именно это сделает вашу жизнь супер классной и богатой.

Как заработать на инвестициях в акции: 5 эффективных советов

Определение конкретной компании, стратегии и суммы покупки – это первые шаги инвестирования. В процессе дальнейшей деятельности инвестору следует учитывать такие принципы:

- Нужно сразу оценить свои цели и реальные возможности. Если нет достаточного времени для обучения, лучше передать деньги в доверительное управление.

- Если же есть желание инвестировать средства самостоятельно, необходимо тщательно изучить как работу самой компании, так и состояние рыночной ниши, в которой она занята.

- При покупке ценных бумаг следует максимально распределять свои риски – не стоит вкладывать все деньги только в 1 фирму.

- Рыночная ситуация постоянно меняется, поэтому нужно заранее продумать, как определить момент продажи бумаг.

- После выбора стратегии необходимо четко следовать ее правилам, а не менять их всякий раз в зависимости от колебаний цены.

Акции и другие ценные бумаги действительно дают возможность заработать, причем получаемый доход теоретически ничем не ограничен. Однако инвестору следует понимать, что деятельность связана с высокими рисками и не гарантирует получение прибыли. Поэтому не стоит вкладывать те суммы, потеря которых может привести к существенному ухудшению финансового положения.

Отзывы и обсуждения

Как купить дивидендные акции

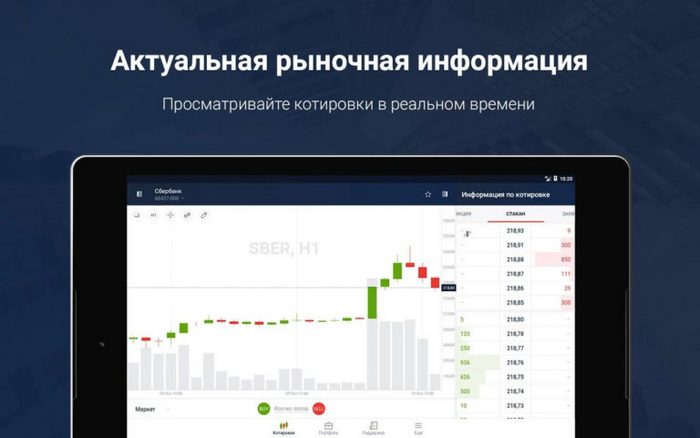

Я покупаю через Тинькофф Инвестиции. Это крупнейший брокер России по количеству клиентов. У него много сервисов для новичков: инвестиционные идеи от аналитиков, рейтинг популярных ценных бумаг, готовые подборки с дивидендными акциями.

Комиссия брокера за сделки от 0,025%. Других сборов, например, за обслуживание счёта, нет. Чтобы узнать, когда компания будет платить дивиденды, можно посмотреть раздел «Календарь инвестора».

Оформить счёт можно онлайн. Заполните заявку и дождитесь, когда сотрудники брокера проверят данные.

По логину и паролю, которые вам пришлют в смс, зайдите в личный кабинет.

Найдите нужные ценные бумаги в каталоге, пополните счёт картой и купите их.

Отслеживать котировки или продать акции можно так же через кабинет.

Читайте: Как стать инвестором на фондовом рынке

Зачем покупать акции

Давайте рассмотрим главную тему: а для чего вообще нужно покупать акции? Во времена СССР такого понятия даже не было. На этот ответ может быть несколько ответов, но главная причина это заработок.

Для частных инвесторов акции позволяют заработать деньги. Заработок возможен за счёт двух составляющих:

- Рост биржевых котировок;

- Получение дивидендов;

Почему биржевые котировки акций склонны к росту? На этот вопрос два ответа:

- Из-за роста ВВП также растут и прибыли компаний (по-крайней мере должны расти);

- Инфляция денег. Поэтому все активы со временем дорожают в абсолютных цифрах;

Дивиденды платят не все компании, но найти те, что растут и платят неплохо можно. В них и надо держать свой капитал.

Подведём итоги зачем стоит покупать акции:

- Продать с премией, заработать;

- Получать дивиденды;

- Защитить деньги от инфляции;

- Купить крупный пакет акций, чтобы участвовать в управлении компанией;

Где инвестировать в акции

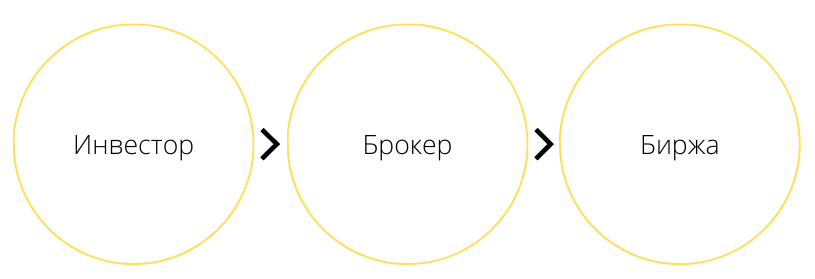

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

VISA

- Потенциальная доходность: до 18,16%

- Горизонт: июль 2022

- Сектор: финансовый сектор

- Инвестировать в VISA

Оператор самой большой по общей сумме транзакций платёжной системы в мире. Компания обрабатывает около 140 млрд финансовых операций с объёмом платежей в $9 трлн.

Факторы роста:

1. На фоне восстановления мировой экономики будут расти потребительские расходы, а значит и количество оплат через VISA.

2. За время COVID-19 в мире накопился отложенный спрос на международные поездки, но благодаря вакцинации границы постепенно начнут открываться. Когда эпидемиологическая обстановка в большинстве государств станет благоприятной, люди начнут чаще выезжать в другие страны. Их расходы заграницей помогут восстановить VISA прибыль в сегменте трансграничных операций.

3. Уровень безналичной оплаты продолжает расти во всём мире. Высокие темпы ожидаются в странах Азиатско-Тихоокеанского региона, где пока не так много услуг, которые можно оплатить картой.

4. У компании устойчивые финансовые показатели. Она демонстрирует, что может генерировать большие денежные потоки и сохраняет низкий уровень долга.

Сколько можно заработать на акциях?

Возможный уровень заработка напрямую зависит от опыта инвестора и продуманности его действий. По статистике средняя доходность фондового рынка находится в районе 20%. Например, при стартовом капитале 10000$ через 3 года можно получить доход в 17280$. Если же регулярно реинвестировать весь доход, то через 38 лет можно получить заветный 1 000 000$, а через 50 лет — уже 9 000 000$. Постоянно изучая тенденции рынка и набираясь опыта, инвестор сможет заметно сократить этот путь.

Сильные скачки стоимости могут случится даже за сутки. Если купить 100 акций по 10$, а внутридневной рост составит 15%, то дневной заработок составит 150$. Периодически бывают ситуации, когда дневной рост составляет до 80%.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки

В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Как инвестировать в акции – 3 варианта

Как начать инвестировать в акции? Всего существует три способа, каждый из которых имеет свои плюсы и минусы, о которых я вам сейчас расскажу.

Покупка акций на фондовой бирже

Согласно российскому законодательству, физические лица не вправе напрямую осуществлять сделки с ценными бумагами на фондовой бирже. Но как инвестировать в акции в таком случае? Через посредника – брокерскую компанию.

Алгоритм действий выглядит так:

- Заходите на сайт брокера.

- Регистрируетесь и проходите верификацию аккаунта, то есть отправляете скан паспорта, чтобы подтвердить личность.

- Открываете счёт. Пополняете его с помощью банковской карты или электронной платёжной системы.

- Скачиваете специальное ПО для осуществления инвестиций – операций купли-продажи акций.

- Покупаете и продаёте ценные бумаги. А если быть точнее, то это делает брокер в соответствии с вашими распоряжениями.

За посреднические услуги брокер взимает комиссию. Но она, как правило, небольшая – десятые или сотые доли процента.

Можно инвестировать в облигации государства, обратившись в банк. Например, Сбербанк оформляет приобретение облигаций федерального займа, эмитентом которых выступает Минфин РФ. Однако доходность инвестиций примерно такая же, как по банковскому вкладу – до 7-8% годовых.

Детальнее о заработке на бирже читайте здесь.

Самостоятельное приобретение акций у собственника

Компании, которые особенно остро нуждаются в деньгах для развития бизнеса, напрямую реализуют ценные бумаги частным инвесторам. Соответствующие предложения иногда размещаются в Интернете на официальных сайтах молодых организаций.

Начинать инвестирование следует с детального изучения договора на сайте. Проанализируйте порядок начисления и выплаты дивидендов, узнайте о минимальной сумме инвестиций и способах оплаты. Зарегистрируйтесь в системе и отправьте заявку. Если её одобрят, вы сможете заключить с эмитентом договор и приобрести акции.

Преимущество самостоятельной покупки ценных бумаг в экономии средств. Вам не нужно переплачивать деньги посредникам, а сам эмитент нередко предоставляет скидку 5-10%. Но и риски очень высоки. Как правило, напрямую акции реализует молодая фирма, и сделать точный прогноз прибыли невозможно. Если она обанкротится, вы потеряете инвестиции.

Участие в паевом инвестиционном фонде

Паевой инвестиционный фонд (ПИФ) – это объединение инвестиций нескольких частных инвесторов. Деньгами последних распоряжаются профессиональные управляющие, которые взимают за свои услуги комиссию. Специалисты сами формируют инвестиционный портфель, грамотно вкладывая средства участников.

Принцип работы ПИФов

Это нормальный вариант, если вы думаете, куда вложить 300000 рублей, к примеру. ПИФы обладают следующими преимуществами:

- пассивный доход – от 20% годовых;

- риски ниже, чем при самостоятельном инвестировании в акции;

- деятельность находится под строгим контролем государства;

- в случае банкротства инвестиции не «сгорают», а переходят под управление другого фонда.

К сожалению, недостатки у ПИФов тоже имеются. Главный из них – отсутствие прозрачности инвестиций. Вложив деньги, вы не сможете увидеть детальную отчётность по конкретным акциям и облигациям. Грубо говоря, не будете на 100% знать, куда ушли ваши инвестиции. Доходность обычно ниже, чем заявлено в рекламе, а проверить полную информацию о фонде негде. Кроме того, за профессиональное управление нужно регулярно платить административные сборы, даже в случае отсутствия прибыли.

Как выбирать компании с высокой доходностью

Финансовые аналитики рекомендуют при выборе доходной компании изучить их сайты в разделе «Дивидендная политика» и руководствоваться следующими показателями:

Наличие гарантированных дивидендных выплат, которые могут быть установлены компанией в фиксированном размере или в процентах от чистой прибыли

При этом важно обращать внимание на детали и специальные оговорки в части выплат дохода по акциям (например, условия отмены дивидендов в случае убытков, когда по документам МСФО фиксируется положение о прибыли компании). Внимания заслуживает такая деталь, как возможность вычета из чистой прибыли, направленной на выплату дивидендов, «бумажных расходов», связанных с переоценкой активов

Важно! Дивиденды начисляются на момент «отсечки» (даты закрытия реестра), который устанавливается Советом директоров. Поэтому нет необходимости держать акции весь год в реестре компании, достаточно за 2 дня до «отсечки» приобрести их и разместить в реестре акционеров

Эти важные даты можно отслеживать на сайте эмитента или брокерской компании. Выплаты дивидендов традиционно осуществляются в срок, не превышающей 60 дней. Держатели ценных бумаг получают прибыль за вычетом налогов на дивиденды (9% от общей суммы дохода по акциям).

Положительная история компании в части финансовой прибыли и выплат дивидендного дохода. Большое значение для владельцев дивидендных акций, которые являются консервативными игроками, имеет стабильность дохода, регулярность и предсказуемость платежей по акциям. Устойчивая динамика по этим показателям должна фиксироваться продолжительное время. Стабильными дивидендными выплатами, с точки зрения аналитиков фондового рынка, характеризуются компании: ТНК-ВР, Татнефть, Сургутнефтегаз, МТС, Башнефть, МДМ-банк, Мечел.

Важно! При формировании дивидендного портфеля инвестиций необходимо диверсифицировать вложения и учитывать динамику выплаты прибыли по каждому эмитенту. Так, например, если эмитент ни разу не выплачивал дохода по акциям, то вряд ли он начнет раздавать дивиденды по итогам нового отчетного периода

Выбирать следует компании, которые регулярно и каждый год выплачивают прибыль даже в условиях ухудшения рыночной ситуации. Позволить такие выплаты могут энергосырьевые компании, не несущие серьезных инвестиционных расходов.

Зарубежный рынок ценных бумаг позволяет реализовать различные стратегии получения дохода: он консервативной до агрессивной. На международных биржах представлен более широкий арсенал дивидендных инструментов, которые отличаются разной периодичностью выплат дохода и процентом прибыли. Так, в США инвестирование в ипотечные ценные бумаги может принести акционерам фиксированную прибыль до 20% в долларах США. Высокая доходность по таким ценным бумагам обеспечивается обязательствами правительства. Инвестиции в недвижимость приносят высокий доход не только за рубежом, но и на российских фондовых рынках.

Получение дохода от дивидендов на российском рынке в большинстве случаев рассматривается как дополнение к заработку на сделках купли/продажи акций, которые позволяют зарабатывать на растущих котировках. Это связано с излишней волатильностью рынка и дивидендной политикой компаний, замораживающих выплаты дохода в условиях кризиса. Поэтому полностью формировать инвестиционный портфель из дивидендных акций нецелесообразно. Необходимо диверсифицировать направления инвестирования и помнить, что наивысшую доходность при правильной стратегии могут принести акции компаний из «второго эшелона».

Возможен ли перенос открытых коротких позиций через «отсечку» реестра?

Да, это возможно. При этом с Вас будет списан предполагаемый размер дивидендов по акциям в соответствии с регламентом. В брокерском отчете данная операция будет отражена как «Распределение».

Плюсы и минусы инвестиций в акции

Вкладывая в ценные бумаги, можно не только заработать, но и обанкротиться. Смысл покупать акции есть, если предвидится последующий рост их стоимости, особенно во время финансовых кризисов. Риск таких инвестиций довольно высок, но и прибыль можно ожидать солидную.

Одно из основных достоинств данного типа капиталовложений – доступность. Чтобы новичку начать инвестировать, достаточно суммы в 500 условных единиц, но следует учитывать, что выход на иностранные площадки может потребовать несколько тысяч долларов. Огромным плюсом является и высокая ликвидность вложений. Акции известных компаний можно продать практически мгновенно. Так как торговля ценными бумагами осуществляется онлайн, то инвестор имеет возможность моментально реагировать на изменения фондового рынка и принимать решение выгодно ли вкладывать деньги при данных обстоятельствах.

К плюсам инвестирования в акции можно отнести:

- небольшой размер стартового капитала;

- хороший потенциал доходности;

- ликвидность;

- возможность инвестирования онлайн;

- наличие перспективы долевого участия в бизнесе при покупке крупного пакета;

- получение прибыли при использовании как активных, так и пассивных стратегий инвестирования;

- возможность зарабатывать имеют даже те, кто в этом разбирается слабо, благодаря доверительному управлению или ПИФам.

Главный минус инвестиций в акции заключается в том, что в случае банкротства компании, активы моментально теряют свою стоимость. Цены на них стремительно падают и в кризисное время. Восстановление стоимости может длиться не один год. Многие инвесторы сомневаются, стоит ли покупать акции одной компании, насколько это рискованно.

К минусам инвестиций в акции можно также отнести:

- отсутствие реальной вещественной стоимости активов;

- высокий риск убытков при вложении в бумаги одной компании;

- акционеры могут не получить дивиденды, если компанией будет принято решение направить прибыль на развитие;

- сильное влияние экономических и политических факторов.

Это только основные аспекты инвестиционной деятельности. Существует еще множество как положительных, так и отрицательных факторов, с которыми вынужден сталкиваться акционер. Поэтому ему надо тщательно взвесить все плюсы и минусы вложений в акции, чтобы впоследствии не пришлось жалеть о принятом решении.

Курс «Основы инвестирования»

Выбор подхода

Как ни странно, начинать свой путь в инвестировании нужно не с выбора акций, а с определения подхода. Есть три варианта:

- Активный. Предусматривает ежедневную работу. При такой тактике нужно следить за финансовыми новостями, изучать графики и котировки, читать прогнозы специалистов. В портфель, по большей части, выбираются агрессивные высокодоходные инструменты (акции недооцененных компаний и т.п.). Тех, кто предпочитает активный подход, называют трейдерами, или биржевыми спекулянтами. Сделки они совершают часто, и могут за месяц заработать сотни процентов годовых, но вместе с тем могут потерять все в один день. Данный подход сопряжен с большими рисками, что не совсем подходит новичкам.

- Пассивный. Предполагает периодические сделки (к примеру, раз в месяц). Как правило, при такой стратегии выбираются консервативные инструменты, такие как облигации, ПИФы, БПИФы, ETF фонды и др. Здесь ориентация идет на долгосрочную дистанцию, поэтому периодические падения котировок пассивного инвестора волнуют не так сильно, как при активном подходе. Данный вариант не позволит зарабатывать сотни процентов, но в перспективе и при условии грамотно составленного портфеля можно рассчитывать на регулярный доход, существенно превышающий инфляцию.

- Смешанный. Предполагает совмещение двух первых типов. Часть портфеля формируется на основе пассивной стратегии и содержит консервативные инструменты средней доходности, а небольшая доля отведена под высокорисковые активы. Таким образом, вложения в надежные инструменты (ОФЗ, драгметаллы) помогут сохранить капитал, а средства, отведенные под активный трейдинг, позволят зарабатывать больше, чем при пассивной стратегии.

Что такое биржа и фондовый рынок

Фондовый рынок – рынок, где покупают и продают ценные бумаги.

Фондовая биржа – это организация, которая создаёт условия для торгов, заключает сделки между участниками фондового рынка и контролирует их. Основные биржи в России – Московская биржа и Санкт-Петербургская биржа. Главные в США – NYSE (Нью-Йоркская фондовая биржа) и NASDAQ (биржа, которая специализируется на акциях IT-сектора).

Акции – ценные бумаги, которые размещают на бирже разные предприятия. Купив акцию, инвестор получает право на часть прибыли компании, а также выплату дивидендов. Акции существуют, как ячейки компьютерных данных. Они не печатаются на бумаге. Покупать и продавать их можно только через брокера. Самому торговать на бирже нельзя.

Брокер – компания со специальной лицензией. Она регистрирует инвестора на бирже, помогает составлять инвестиционный портфель, выполняет требования по покупке или продаже бумаг.

Какие акции выбрать для инвестиции: зарубежные или российские

С 2014 г. на Санкт-Петербургской появились более 1000 иностранных компаний. Теперь для российских инвесторов они доступны для покупки даже через наших брокеров.

Стоит ли инвестировать в зарубежные акции? Американский рынок очень крупный с тысячами компаний. Выбор огромный.

В статье российские или американские компании приводилась таблица, где сравнивали доходности инвестиций двух рынков. Пришли к выводу, что доходность сильно зависит от момента входа и курса рубля.

Если сравнивать 20 летний период, то наш рынок вырос больше. А за 10 летний период американский рынок. Но это связано с девальвацией рубля в 2014 г.

Если есть крупный портфель (от 3 млн рублей), то можно часть денег инвестировать в зарубежные компании. Это позволит сделать диверсификацию рисков. А если капитал небольшой, то лучше вложиться в наш рынок.

График котировок основного американского фондового индекса S&P500 в рублях (Си Пи 500) без учета реинвестирования дивидендов:

Заключение

Если твердо решили стать инвестором, мой совет: не спешите, делайте, как правильно. Поэтому:

- Определитесь с целью инвестиций (в денежном и временном выражении – ХХХ ХХХ тыс. руб. за Х лет).

- Используйте свободные средства, которые не жалко потерять (лично мне что рубль, что корова – не отдам).

- Разработайте собственную инвестиционную стратегию, тренируясь на демосчете (заодно научитесь торговать правильно).

Даже если потратите на собственное обучение полгода – капитал для инвестиций не будет потерян в первый же месяц торговли на бирже.

На сегодня все. Подписывайтесь на статьи, ставьте лайк – постепенно погружаемся в тему, переходим к разбору стратегий. Будет интересно. А пока всем удачи в составлении инвестиционного портфеля!