Для чего нужно покупать акции

Содержание:

- Введение для новичков

- Зачем физлицу в России покупать любые акции компаний?

- Как получать дивиденды

- Как купить акции физическому лицу? Пошаговая инструкция

- Пошаговая инструкция по покупке акций крупных компаний

- Сколько акций можно купить физическому лицу

- Что такое дивиденды по акциям

- Как купить акции частному лицу

- Как и где продать российские акции компаний — особенности продажи, порядок заключения сделки

- Где купить и как продать акции?

- О чем следует помнить

- Установить программу для торговли акциями

- Какие акции купить

- Подробности

Введение для новичков

Напомню о возможных способах заработка на акциях:

- Разница в цене. Принцип прост: Вы купили бумагу подешевле, продали подороже, когда ее стоимость повысилась. Сейчас, как я считаю, хорошее время для покупок многих подешевевших бумаг на долгосрочную перспективу.

- Дивиденды. Если купить дивидендные акции, то каждый отчетный период (обычно это раз в год, бывает чаще) можно получать от компании проценты. В этом случае, общая доходность может быть значительно больше.

Частый вопрос новичков: где хранятся акции после покупки? Бумажных документов на руки никто не выдает. Сегодня ценные бумаги — это электронные записи с данными о владельце и дате покупки.

Такая информация хранится в депозитариях — специальных организациях, доступ к которым не имеют ни брокерские, ни какие иные управляющие компании. Какие действия совершать с этими активами — решать только их владельцу.

Пройдемся по некоторым терминам:

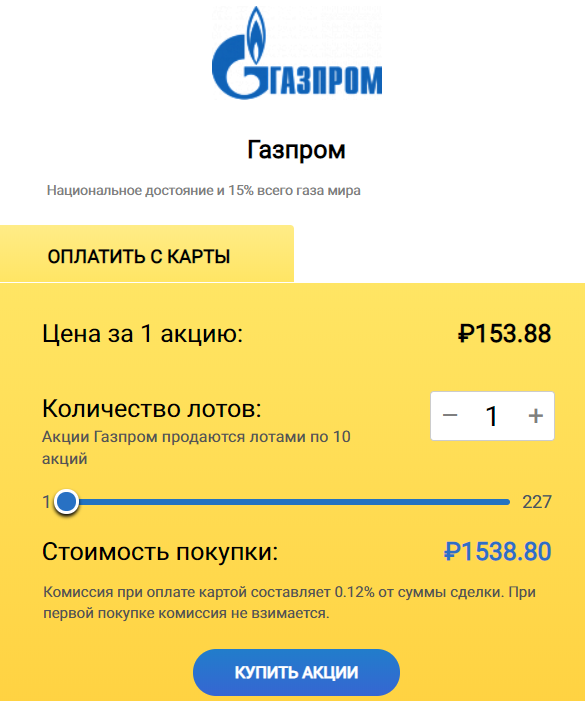

Лот. Акции на бирже торгуются (продаются) лотами. В один лот может входить как одна акция, так и десятки, и даже тысячи

Перед тем как приобрести бумаги той или иной компании, обратите внимание, сколько акций входит в пакет: меньше данного количества купить акций Вы не сможете, и сумма может существенно превышать ту, на которую Вы рассчитывали.

Тикер. Это специальный код, под которым зашифрована акция той или иной компании

К примеру, привилегированная акция Сбербанка – SBERP, Магнит – MGNT, Норильский никель – GMKN.

Спред. Представляет собой разницу между ценой покупки и продажи.

Биржевой стакан. Это предложение и спрос на ценную бумагу на текущий момент. В одной колонке мы видим цену спроса и число желающих купить по данной цене. В другой колонке — цену предложения и число желающих продать по этой цене.

Ask. Это цена предложения. Т.е. если Вы собираетесь купить акцию, Вам нужно смотреть цену, по которой сейчас продавцы предлагают эту бумагу.

Bid. Это цена спроса. Если Вы хотите продать свою акцию, то следует проанализировать цену, по которой покупатели в данный момент готовы приобрести Ваш актив.

Зачем физлицу в России покупать любые акции компаний?

Получение прибыли в виде дивидендов обеспечивает инвестора пассивным доходом. Его величина прямо пропорциональна росту их стоимости, поэтому перед вложением средств стоит навести справки, какие самые волатильные акции есть на рынке, и какие наиболее выгодно покупать. Вложенный капитал тоже растет вместе с котировками: еще один источник постоянной прибыли.

Большинство людей считает, что сродни лотерее, а привилегированные активы раскуплены. Однако работа с проверенными брокерами, чья деятельность лицензируется в соответствии с действующим законодательством, сводит риск к минимуму. Умение отличить мошенника — вопрос здравого смысла и финансовой грамотности.

Преимущество торговли акциями — доступность. Чтобы выгодно вкладываться в рынок активов, необязательно быть опытным трейдером. Достаточно знать, как купить акции компании, уметь анализировать ситуацию и быстро реагировать на рыночные тенденции. Нужна и достаточная сумма, чтобы сделать первые вложения.

Ежегодный рост характерен для некоторых групп акций, хотя оценить это можно только в долгосрочной перспективе. Бумаги благонадежных эмитентов всегда движутся вверх

Поэтому важно определить перспективные акции, моделируя ситуацию в длинных таймфреймах

Как получать дивиденды

Дивиденды — это доля прибыли, которая распределяется компанией между ее акционерами. После того как трейдер приобретает акции предприятия, он получаете право на получение дивидендов по ним.

Каждое акционерное предприятие имеет дни закрытия реестра, о которых сообщается заранее. Если на день закрытия реестра у вас на руках будут акции компании, вы можете рассчитывать на получение по ним дивидендов.

Начисление дивидендов выполняется автоматически на основании реестра акционеров. Даты закрытия реестра определяются на собраниях акционеров. Обычно, это конец лета или начало осени.

Как купить акции физическому лицу? Пошаговая инструкция

Шаг 1. Выбор акций. Прежде всего, необходимо определиться, какие именно ценные бумаги вы хотите купить. Новичкам в этом деле лучше всего ориентироваться на наиболее надежные, ТОПовые акции — т.н. «голубые фишки»

Также важно решить, вам нужны акции зарубежных или отечественных компаний

Выбрать акции по разным желаемым критериям вам помогут т.н. скринеры акций. Также можно заручиться советами опытных инвесторов и финансовых консультантов. Главное, чтобы их критерии выбора совпадали с вашими, все-таки у каждого человека свои предпочтения.

Шаг 2. Выбор брокера. Далее следует выбрать брокера — финансового посредника, который сможет купить акции для вас от вашего имени. Брокерская компания должна иметь лицензию Центрального банка и должна быть аккредитована биржей — допущена к торгам конкретными финансовыми инструментами на конкретной бирже (в данном случае — акциями). Список аккредитованных брокеров всегда есть на сайте биржи.

Брокер откроет вам торговый счет и счет в депозитарии, на котором будут храниться купленные акции. Он будет совершать биржевые сделки от вашего имени и в ваших интересах, за что будет взимать свои комиссии.

При выборе брокера важно обращать внимание на размер этих комиссий, рассчитывая и сравнивая их конкретно для тех операций, которые вам необходимы, а также на минимальную сумму торгового счета, если вы планируете купить акции на небольшую сумму. Брокер часто выступает и в качестве финансового консультанта: советует, когда и какие акции купить

Брокер часто выступает и в качестве финансового консультанта: советует, когда и какие акции купить.

Также брокер будет выступать вашим налоговым агентом: самостоятельно рассчитывать и уплачивать налог на доходы с ваших операций и нести за это ответственность.

С брокером подписывается договор, после чего средства для покупки акций переводятся на торговый счет.

Шаг 3. Покупка акций. Следующим шагом вы сможете непосредственно купить акции. Сделать это можно двумя способами:

- Самостоятельно, через торговый терминал. В этом случае вы скачиваете и устанавливаете специальное приложение, которое позволяет совершать биржевые сделки в режиме онлайн: распоряжение купить или продать акции вы будете передавать своему брокеру через эту программу, и сделки будут автоматически совершаться.

- По устному/телефонному распоряжению брокеру. В этом случае вы сообщаете брокеру, какие акции и по какой цене необходимо купить, и он осуществляет эту сделку по вашему распоряжению.

Все, покупка акций состоялась. Далее они зачисляются на ваш счет в депозитарии, ваше имя вписывается в реестр акционеров, вы приобретаете право на получение дивидендов и голоса в управлении компанией (слишком рассчитывать на эти голоса не стоит — скорее всего, доля ваших акций будет ничтожно мала и никакого влияния на принятие решений вы оказать не сможете).

Пошаговая инструкция по покупке акций крупных компаний

Купить акции компаний достаточно просто. С этой целью необходимо сделать всего три шага:

Выбрать брокера. Потенциальному инвестору стоит определиться с выбором биржи и посредника, через которого будут приобретаться ценные бумаги. Сделать это можно обратившись к услугам наиболее известных бирж, учитывая рейтинг надежности брокера

Обратить внимание можно порекомендовать на ММВБ, NYSE и прочих финансовых гигантов. Выбирая брокера, стоит изучить предлагаемые им условия сотрудничества, а именно: минимальную сумму вложений и расценки

Откажитесь от сотрудничества с посредниками, предлагающими чрезмерно низкие цены. Это может негативно отразится на сделке.

Заключить договор с брокером. После того как посредник будет выбран, с ним необходимо заключить договор. Данная процедура сравнима с открытием счета в банке. Инвестор приходит в контору брокера, предоставляя личные документы, после чего на его имя открывается внутренний счет на бирже. Далее он может внести на него денежные средства. Процедура заключения договора занимает считанные минуты. Документ имеет стандартную форму, в которую вносятся данные нового инвестора и ставятся подписи сторон. Некоторые брокеры предлагают пройти онлайн-регистрацию.

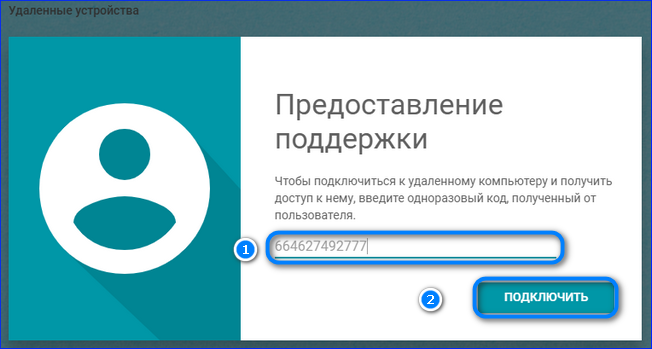

Приобрести акции. Купить ценные бумаги на бирже можно двумя способами: по телефону или через электронный терминал. Каждый из них подразумевает совершение сделки в удаленном режиме, т.е. находясь дома или на работе. Покупка по телефону – самый простой способ. Достаточно набрать номер, предоставленный брокерской компанией, назвать пароль и дать задание купить акции конкретной компании. Как только найдется подходящее предложение, брокер уточнит общую стоимость с покупателем, который обязан подтвердить совершение операции.

Покупка акций через терминал более сложная, сделка потребует детального изучения котировок, колебаний курса и прочих факторов.

Купить акции компании достаточно просто, однако здесь не стоит забывать о рисках и прибыли. Заранее необходимо провести анализ деятельности фирмы, ее возможности и планы развития. Также стоит ознакомиться с тенденцией роста и падения стоимости ценных бумаг. Это позволит спрогнозировать размер потенциальной прибыли.

Сколько акций можно купить физическому лицу

Владельцам небольших накоплений, которые хотят приобрести одну или несколько акций, придется отказаться от своих намерений и подкопить деньги. Дело в том, что ценные бумаги продаются лотами или пакетами. В них входит определенное количество акций.

Пример. Сбербанк предлагает инвесторам купить лот на 10 акций. Их примерная стоимость составляется 2,5 тыс. рублей. Одна акция способна принести 0,08 рублей в виде дивидендов в год. Поэтому рассчитывать на большую прибыль с 10 акций не стоит. Чтобы получить хороший доход, необходимо купить не один десяток лотов.

Отметим, что дивиденды выплачиваются по итогам года. Как правило, их сумма равняется 15-20% от прибыли компании.

Что такое дивиденды по акциям

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

В каком случае выплачивают дивиденды по акциям

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

Сколько дивидендов можно получить по акциям

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Когда происходит выплата дивидендов

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

Как купить акции частному лицу

Купить и продать акции физическому лицу можно двумя путями: обычным договором купли-продажи и участвуя в торгах на бирже. Второй тип более предпочтительный, поскольку он имеет множество преимуществ, которые мы и рассмотрим в следующей части статьи.

брокерами

В качестве брокера следует выбирать крупные и проверенные временем компании. Для примера можно выделить Evotrade (2000+ активов с крупнейших бирж мира). Эта компания хорошо себя зарекомендовала и отлично подойдет для старта финансовой карьеры. Она предоставляет крайне широкий спектр торговых площадок, в число которых входят NYSE, NASDAQ, XETRA и другие рынки.

Этот брокер работает по законам ЕС, это позволяет обойти необходимость иметь статус квалифицированного инвестора. Это приводит к тому, что начинать торговлю можно со счета не с 6 млн рублей, а с $250–500 долларов.

Как купить акции физическому лицу?

Для начала необходимо получить учетную запись в брокерской компании. В большинстве случаев можно обратиться в офис или сделать это дистанционно, через их сайт. Для этого необходимо иметь два документа, удостоверяющих личность: рабочий телефонный номер и электронную почту. После регистрации брокер предоставит специальный торговый терминал – компьютерную программу, которую необходимо будет установить на ПК. Вместе с этим компания пришлет уникальные логин и пароль, которые позволят войти в терминал. После входа трейдер оказывается на бирже; ему предоставляется непрерывный поток котировок на ценные бумаги, и он может совершать сделки, если уже пополнил свой счет банковским переводом или через пластиковую карту.

При необходимости национальная валюта может быть конвертирована по рыночному курсу в доллары США или евро.

Пример заработка на Microsoft

Мы покажем простой пример сделки по акциям Microsoft.

С брокером Evotrade (регулируется ЦРОФР) мы работаем уже довольно давно, здесь приятная торговая платформа, но главное – огромный выбор активов и хорошие условия.

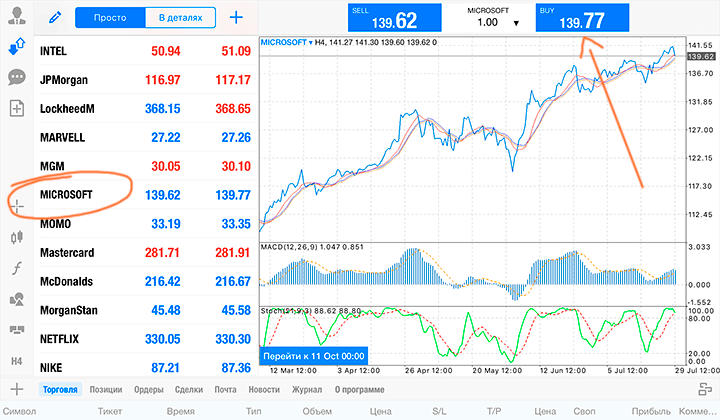

Мы решили идти по простой стратегии по тренду, поэтому нажали кнопку BUY:

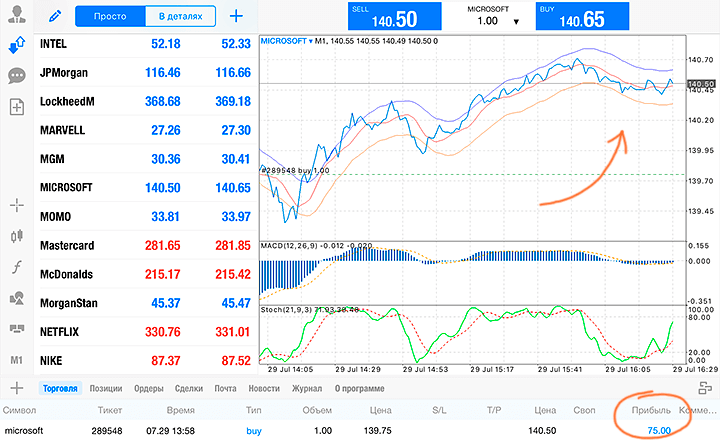

Уже к концу дня акции выросли в цене:

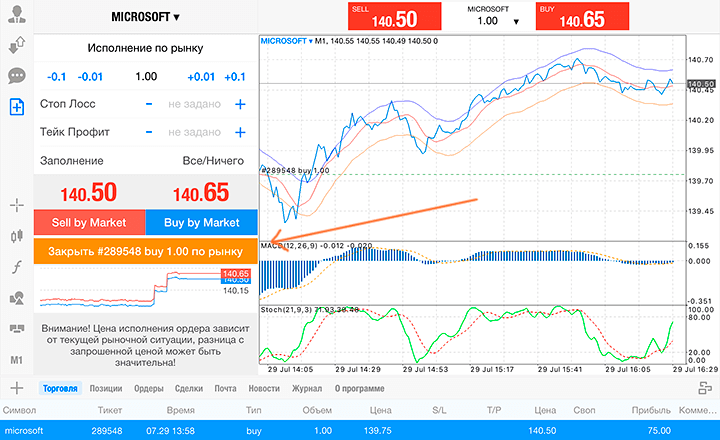

Чтобы зафиксировать прибыль, мы должны продать акции обратно, то есть закрыть нашу сделку:

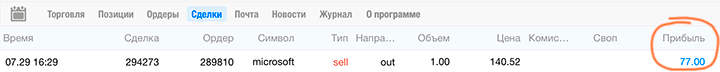

В итоге мы получили $77 чистой прибыли:

Какие акции выгодно купить сейчас

дивидендов

Это приносит свои плоды в виде курсового роста стоимости акций корпораций, который в конечном итоге обгоняет обычный доход по дивидендам. Наиболее интересными для вложений инвесторов сегодня остаются такие акции, как:

| Apple Inc. | IT |

| Google Inc. | IT |

| Microsoft | IT |

| IBM | IT |

| Tesla Motors Inc. | Машиностроение |

| AT&T | Коммуникации |

| Verizon | Коммуникации |

| Coca-Cola Company | Пищевая промышленность |

| McDonald’s | Пищевая промышленность |

Кроме этого, присутствует множество небольших и амбициозных предприятий, которые на текущий момент не попадают в корпоративные топы, но в ближайшее время могут “выстрелить”

Важно понимать, чем занимаются эти компании, прежде чем делать на них ставку

Рекомендованные для вас статьи:

Как искать недооцененные акции на Примерах

Цена акций AIG (онлайн) – Дивиденды, Пример заработка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Когда покупать и продавать акции чтобы не потерять дивиденды

Имеет смысл покупать те активы, которые находятся на минимуме и стоят дешево. Дорогие бумаги покупать тоже можно, но стоит ждать локального падения, чтобы купить акции подешевле. Для более подробной информации мы писали статью Какие акции стоит покупать.

Как и где продать российские акции компаний — особенности продажи, порядок заключения сделки

Продажа — такая же важная часть торгового процесса, как и покупка. Умение грамотно и своевременно продавать акции позволит получать стабильный доход от присутствия на фондовом рынке.

Особенности проведения сделки

Выбор способа продажи зависит от того, каким путем были приобретены активы. Если речь идет об акциях, приобретенных в 90-х гг. в ходе приватизации, их ликвидность снижена. Можно попробовать продать их через брокера-посредника, если на руках большой пакет. В противном случае и при условии низкой ликвидности реализовать такие активы удастся только по минимальной цене через перекупщика.

Если ликвидность акций высока, и они были получены при покупке на бирже, продать их получится и по рыночной цене. Однако с продажей востребованных активов спешить не рекомендуется. Лучше подождать, пока они вырастут в цене, а это естественный процесс. Даже если выжидать придется пару лет, есть шанс многократно нарастить первоначальный капитал, не только покрыв убытки от инфляции.

Где продаются акции сейчас?

Распространенный вариант продажи акций — через фондовую биржу. Однако участие в торгах требует от трейдера компетентности и понимания их механизма. Необходимо заранее позаботиться о приобретении нужных знаний

Особое внимание стоит уделить факторам формирования цены и макроэкономическим показателям, влияющим на котировки

Новичку, который не обладает достаточной подготовкой, можно обратиться за помощью к квалифицированному посреднику. Таковым может являться инвестиционная компания. В этом случае сделка займет больше времени, но будет максимально безопасной.

Владельцам ценных бумаг с высокой ликвидностью достаточно использовать первый из 2 вариантов. Продажа на бирже обеспечит реализацию активов по рыночной цене.

Процедура продажи

При продаже с участием брокера-посредника сначала заключают письменный договор и подписывают соглашение с депозитарием. Дальше акции переводят в собственность брокера, который реализует их через фондовую биржу. В процессе смены собственника владелец акций оформляет передаточное распоряжение.

Вырученные по итогам продажи денежные средства продавец получает переводом на свой банковский счет или в кассе брокера.

Продажа без участия посредника требует соблюдения множества формальностей. Для начала придется подтвердить право собственности на активы, запросив выписку из реестра. Дальше право собственности переоформляется на покупателя при участии нотариуса и регистратора. Потом сделка оформляется в соответствии с требованиями законодательства: составляется и подписывается договор купли-продажи, передаются денежные средства.

Как продать с максимальной выгодой — советы экспертов

Чтобы продажа прошла безопасно и принесла максимальную прибыль, нужно соблюдать простые меры предосторожности. В первую очередь стоит тщательно выбирать посредника

Компания должна обладать хорошей репутацией и государственной лицензией. Нужно оценить и величину комиссионных, и условия посредничества. Также необходимо контролировать каждый этап сделки и запрашивать отчеты и подтверждающие документы. По итогам продажи обязательно следует уплатить все положенные налоги, чтобы не подпадать под штрафные санкции

В первую очередь стоит тщательно выбирать посредника. Компания должна обладать хорошей репутацией и государственной лицензией. Нужно оценить и величину комиссионных, и условия посредничества. Также необходимо контролировать каждый этап сделки и запрашивать отчеты и подтверждающие документы. По итогам продажи обязательно следует уплатить все положенные налоги, чтобы не подпадать под штрафные санкции.

Продажа накануне дивидендной отсечки

Дату, когда собрание акционеров решает, кто в дальнейшем будет получать долю прибыли в виде дивидендов от акций, называют дивидендной отсечкой. Это событие оказывает ощутимое влияние на цену активов. Курс падает на величину дивидендов за 1 акцию.

Суммарная прибыль от продажи до и после дивидендной отсечки в долгосрочной перспективе не изменяется. Однако при продаже до события инвестор получает всю стоимость сразу. После — от покупателя поступает только часть полной стоимости, а другая — приобретается постепенно, через дивиденды.

Где купить и как продать акции?

Многих интересует вопрос, где и как выгодно купить акции на бирже. Однако рассмотрим все способы покупки ценных бумаг.

У эмитента

Такой способ позволяет купить акции физическому лицу по строго фиксированной стоимости, установленной эмитентом. Эмитент – компания, которая выпускает ценные бумаги.

Следует обратиться к эмитенту через представителя или лично. У данного способа есть некоторые недостатки. Если акция будет утеряна, восстановлению она не подлежит. К тому же цена бумаги – строго фиксированная.

Через банк

Многие финансовые организации продают свои акции самостоятельно. Принцип работы аналогичен обращению в брокерскую компанию. Только в качестве брокера выступает банк.

Вы покупаете активы, которые на бирже не торгуются. Минус данного способа приобретения ценных бумаг – ограниченный выбор и стоимость акций устанавливает финансовое учреждение.

Механизм приобретения бумаг прост. В соответствующем отделе банка вы консультируетесь со специалистом, и, если вас все устраивает, оплачиваете и получаете акции.

У частных лиц

Данный способ – не лучший вариант для арбитражеров и не требует обращения в брокерскую компанию.

Еще один минус – высокие риски, ведь вы обращаетесь к частному лицу. Мошенники зачастую используют данный способ. Проверьте фактическую стоимость покупки\продажи.

Если она чересчур низкая или, наоборот, высокая, – вас хотят обмануть.

Через брокера

Если вы не хотите рисковать, наилучшим вариантом станет фондовая биржа. Работать на ней самостоятельно нельзя. Брокер – частная организация, предоставляющая вам выход на биржу. Это так называемый посредник между частным инвестором и биржей. Дело в том, что физические лица не могут совершать операции на биржах. Поэтому выбор брокерской конторы – обязательный этап.

Чтобы купить акции, нужно обратиться в фирму и заключить официальный договор. Брокер предоставляет вам доступ к вашему инвестиционному счету через интернет. Затем вы отдаете указания о покупке\продаже ценных бумаг при достижении определенных значений или по текущей стоимости, а брокер исполняет все условия договора.

За оказание услуг компания берет некоторый процент от сделок, а также комиссию за хранение ваших ценных бумаг перед продажей. В сети можно найти списки рейтингов наиболее востребованных брокеров.

О чем следует помнить

Купить акции физическому лицу сегодня действительно не сложно. Но тому, кто решил отдать предпочтение этому виду инвестиций и получения пассивного дохода, следует учитывать некоторые нюансы.

Риски от торговли акциями

Несмотря на то, что в долгосрочной перспективе акции успешных компаний стремятся к росту, их покупка и продажа являются операциями с высокой долей риска.

Это касается и тех, кто рассчитывает на дивидендный доход — гарантировать прибыльную работу компании в любых условиях, а также то, что доля прибыли будет обязательно выплачена в виде дивидендов, не может никто. В случае, когда за отчетный период не выплачиваются дивиденды, доход от инвестиций будет нулевым, а попытка продать ценные бумаги (при снижении их цены после такого решения) принесет чистые убытки.

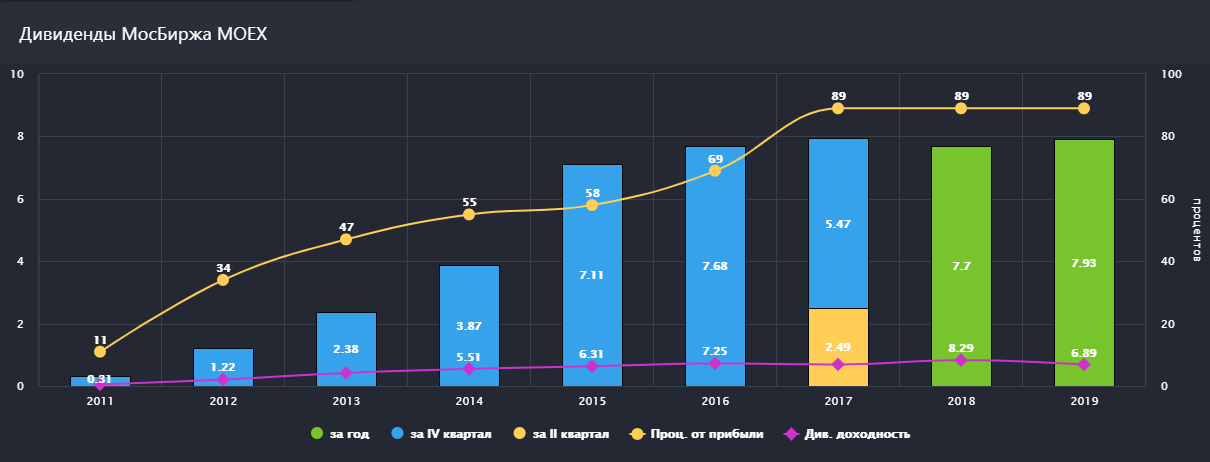

История дивидендных выплат ПАО «Газпром»

Риски от спекулятивных операций или ожидания роста котировок будут еще значительнее. Во-первых, поведение рынка непредсказуемо, на цены акций влияет множество факторов. Во-вторых, размах изменений может достигать десятков процентов и, при принятии неверных решений, это повлечет за собой соответствующую убыль средств на инвестиционном счете.

Способ торговли

Еще не так давно желающие купить акции были вынуждены проводить операции только на фондовом рынке. В настоящий момент ситуация несколько изменилась. Частным лицам доступны, как минимум, 2 способа торговли:

- традиционный, с совершением сделок на фондовом рынке;

- с использованием услуг брокерский компаний, предлагающих выход на рынок Forex.

Во втором случае назвать торги полноценной покупкой и продажей акций нельзя — трейдер не приобретает ценные бумаги, а работает с контрактами на разницу (CFD). Тем не менее, для выполнения спекулятивных операций и получения прибыли по ним, этот способ торговли ничуть не хуже. К тому же, использование услуг операторов Форекс позволяет снять многие ограничения, существующие при выходе на фондовый рынок.

Несколько слов о биржах

Торги ценными бумагами на фондовом рынке ведутся через биржи. Акции некоторых компаний торгуются на нескольких торговых площадках, других же котируются только на одной бирже. Поэтому, прежде чем приступать к торговле, необходимо принять взвешенное решение:

- Выбрать биржу и работать с ценными бумагами, зарегистрированными в ее листинге;

- Сделать предварительный выбор акций и определить, на какой бирже вести торги.

Выбор одного из этих вариантов имеет огромное значение. Так, на Московской Бирже лучше всего вести торги акциями российских компаний, Санкт-Петербургская биржа может предложить работу с ценными бумагами многих ведущих зарубежных эмитентов.

Для тех же, кто уверен, что торговля иностранными акциями является более прибыльной (для такого мнения имеются веские основания), следует обратить внимание на торговые площадки других стран – Лондонскую биржу, NYSE и NASDAQ в Нью-Йорке, биржи в Токио и Гонконге

Брокер

Частное лицо не может напрямую получить доступ к торговым площадкам. Для покупки и продажи ценных бумаг частный инвестор должен прибегать к услугам посредника – брокера. Правильный его выбор во многом определяет стратегию ведения и прибыльность торгов.

Налоги

Торговля акциями имеет целью получение прибыли. Соответственно, этот вид деятельности подлежит налогообложению. Законы РФ определяют несколько видов налогов в этой сфере:

- Налог с продажи акций. Взимается этот вид налогов только в том случае, если в результате выполнения операций была получена прибыль. Для частных лиц налогообложение ведется по ставке НДФЛ (подоходного налога) – 13%.

- Налог на дивиденды. Платится этот налог непосредственно компанией, акции которой принесли дивидендный доход (ставка для физических лиц — те же 13%). Держатель акций получает сумму за вычетом налоговых выплат.

Есть в налогообложении и некоторые особенности. Так, если операции выполняются на индивидуальном инвестиционном счете (каждый гражданин России с 2015 года может открыть его и использовать для инвестиций), владелец имеет право на получение налогового вычета – 13% с суммы до 400 тыс. рублей.

Регулятор

Рынок ценных бумаг и деятельность на нем контролируется и регулируется уполномоченным органом – регулятором. В России эти функции выполняет Центральный Банк РФ, который, в том числе, может рассматривать претензии участников рынка (покупая акции, частные лица также входят в эту категорию) к другим – компаниям-эмитентам, брокерам и биржам.

Установить программу для торговли акциями

Для покупки акций на бирже вы должны дать поручение брокеру. Можно сделать это по телефону, но этот способ используется лишь в крайних случаях, когда у вас нет доступа к программному обеспечению.

Существует много программ для покупки акций:

Мобильные приложения банков — они простые, подходят для новичков, акции можно купить за несколько кликов на смартфоне.

Quik — профессиональная программа для доступа к бирже, похожа на Excel (таблицы, графики, новости). Для работы с ней нужно читать инструкции, смотреть обучающие видео или сходить на короткие курсы.

Другие программы, например: MetaTrader, TSLab, Tradematic Trader — профессиональные программы с дополнительными возможностями, например, роботизированной торговли. Часто за них предусмотрена абонентская плата.

Какие акции купить

Всё зависит от того, как глубоко вы готовы погрузиться в инвестиции, как часто хотите торговать и какие цели ставите.

Если цель максимизация прибыли, ищите акции недооценённых рынком компаний. Они могут сильно расти в цене год от года. Но для этого нужно быть активным инвестором: читать новости, анализировать отчётности, искать идеи.

Если цель в пассивном доходе, выбирайте «голубые фишки». Это акции крупных, ликвидных и надёжных компаний со стабильными показателями доходности. Такие компании имеют долгосрочную тенденцию роста и регулярно платят дивиденды.

Примеры голубых фишек в России: «АЛРОСА», «Северсталь», «Газпром», «Татнефть», «Сбербанк».

Примеры голубых фишек в США: Microsoft, IMB, AT&T, Exxon, Walmart, Boeing.

Как искать недооценённые акции

Главный показатель – коэффициент P/E (price-to-earning). Это отношение капитализации к прибыли. Чем ниже коэффициент, тем сильнее недооценка: компания хорошо зарабатывает, но спрос на акции невысок. P/E надо сравнивать с другими компаниями из того же сектора. Если он заметно ниже среднего, компания недооценена.

P/E – показывает за сколько времени окупится компания, если вы купите её целиком. Капитализация (P) – стоимость всей компании на данный момент. Прибыль (E) – доход, который приносит предприятие ежегодно. У Netflix P/E равен 136.11. Значит, если вы купите Netflix полностью, то ваши вложения окупятся через 136.11 лет. Netflix переоценён.

Подробности

Инвесторам, которые хотят получать дивиденды

Компания Газпром выплачивает дивиденды один раз в году. Для того, чтобы получать дивиденды по акциям Газпрома следует знать о самых важных датах:

— дивидендная отсечка,

— дата создания списка акционеров,

— дата составления реестра акционеров.

Помимо этих, есть и другие важные термины, однако вышеперечисленные являются самыми распространенными.

Право получения дивидендов имеют только те инвесторы

которые обладают акциями на конкретную дату. Он может не владеть акциями до и после этой даты, но он получит дивиденды. Но в случае, если конкретно в определенную дату (всего один день) инвестор не владеет акциями, то дивиденды он не получит. Как же можно вычислить такой прогноз?

Следует знать, что дата формирования списков акционеров, которые имеют право на дивиденды устанавливается на Общем Собрании Акционеров. Поэтому дата формирования списков не может быть ранее времени, когда проводится Общее Собрание.

Из года в год периодом, в который входит дата составления списков является вторая половина июля (к примеру, в 2015 году — 16 июля, в 2016 году — 20 июля, в 2017 году — 20 июля, в 2018 году — 19 июля, в 2019 году — 18 июля, в 2020 году — 18 июля). Помимо знания графика формирования списков необходимо определить дату, до наступления которой акцию необходимо приобрести, чтобы рассчитывать на выплату дивидендов.

Поступление акций на российскую биржу ММВБ

начинается на второй день после осуществления сделки. Отсюда следует, что для того, чтобы выйти на дату дивидендной отсечки (а ее утверждает Общее Собрание Акционеров), приобрести акцию следует за пару дней до этого. К примеру, предположим, что дивидендная отсечка назначена на 17 июля, в этом случае, акцию следует покупать 14 июля (за пару дней до последнего рабочего дня до даты, когда реестр будет закрыт).

Многие частные инвесторы (физические лица) упускают из виду тот факт, что с суммы дивидендов необходимо заплатить налог (13 %) на доходы физических лиц. Выходит, что чистая прибыль по акциям Газпрома уменьшится на 13 %. Для того, чтобы принять взвешенное решение о приобретении акций компании, мало знать величину дивиденда.

Главное, знать соотношение (дивидендную доходность) стоимости акции и ее дивидендов. Дело в том, что цена акции может меняться не только ежедневно, но и ежечасно. То есть, дивидендная доходность по акциям Газпрома тоже величина непостоянная. При низкой стоимости акции наблюдается рост дивидендной доходности.

Простому частному инвестору не просто

определить размер дивидендов в текущем, и последующим годам. Кроме того, имеет место «особый» статус Газпрома — компания игнорировала даже обязательства перед своим главным акционером (государством), который требовал направить 25 % дохода на дивиденды, тем не менее это требование не было удовлетворено.

Исходя из этого, нужно понимать, что компания единолично устанавливает выплату дивидендов в перспективе. Помимо этого, есть и другие причины, влияющие на уменьшение размера дивидендов. Надо отметить, что в отличии от других компаний, которые прикрываясь кризисом, снижали выплаты по дивидендам, Газпром ни разу не воспользовался подобными «отговорками».

Учитывая тот факт, что цена на газ (как и спрос) снизились, это, конечно, отразится и на его доходах. Исходя из этого, не стоит делать слишком оптимистичный прогноз на размер дивидендов.

Прежде чем купить акции Газпрома, следует проанализировать историю выплат компании за последние годы (10 либо 5 лет). Стать совладельцем Газпрома не сложно, достаточно купить одну акцию, а вот для того, чтобы приобрести 1 % понадобится порядка 53 млрд. рублей.

Надо сказать, что несмотря на определенную стабильность компании, формировать свой инвестиционный портфель исключительно из акций Газпрома, вовсе не обязательно.