Инвестиционный портфель

Содержание:

- Введение в инвестиционный портфель

- Как составить и управлять инвестиционным портфелем?

- Какую долю бумаг соблюдать при покупке

- Почему инвестиционный портфель – идеальный выбор для инвестора

- Преимущества диверсификации

- Основные принципы формирования инвестиционного портфеля

- Как собрать инвестпортфель новичку?

- Принципы формирования инвестиционного портфеля

- Примеры инвестиционных портфелей

- Диверсификация инвестиционного портфеля — что это и как сделать

- Преимущества использования инвестиционных портфелей

- Как составить портфель инвестиций?

- Виды

- Выбор подходящих инвестиционных инструментов

- Что такое инвестиционный портфель

Введение в инвестиционный портфель

Инвестиционный портфель — это совокупность финансовых активов с оптимальным соотношением риска и доходности для конкретного инвестора. Должен быть некий баланс между тем риском, который готов принять конкретный человек и его ожидаемой доходностью.

Главными инструментами инвестиционных портфелей являются два класса ценных бумаг:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

Некоторые инвесторы добавляют в свой портфель золото, но это не является идеальным решением. История показывает, что выгоднее покупать золотодобывающие компании.

Любая инвестиция несёт риски. Почти всегда доходность и риски связаны прямолинейно: чем выше доходность, тем ниже риск. Безрисковым активом можно назвать только гособлигации (ОФЗ). Их доходность задаёт минимальный уровень, который стоит ожидать от других финансовых инструментов.

Главная цель создания портфелей: заработать деньги с минимальными рисками. Например, как показывает история за 200 лет, акции растут быстрее всего, но они гораздо волатильней. В периоды кризисов стоимость акций падает на 10%, 20% и даже 50%. Если вложить в них 100% средств, то такой вариант подойдёт не для каждого инвестора, поскольку большинство не смогут спокойно смотреть на такое падение своего капитала.

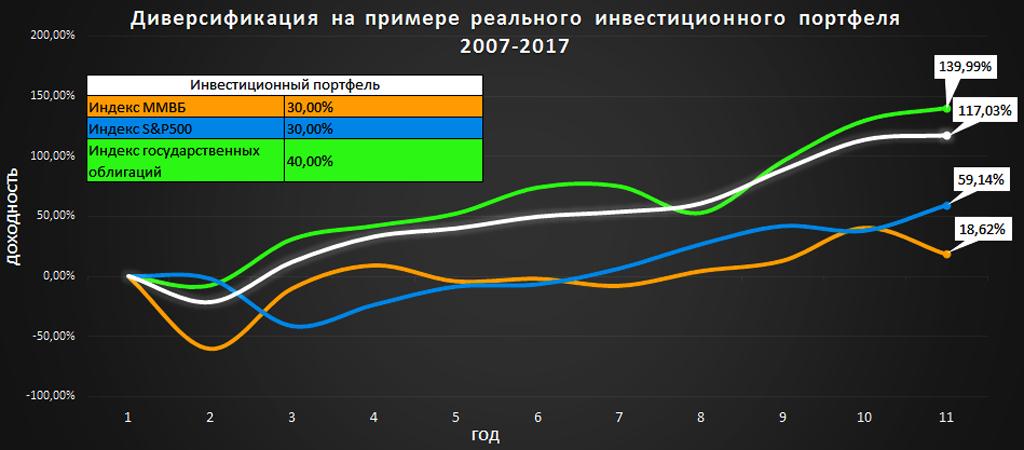

Формируя инвестиционный портфель из разных классов активов, можно избежать сильные колебания своего баланса. При этом сильно не проиграть в доходности. В каких-то случаях можно даже и увеличить её.

На какую доходность можно рассчитывать? Ответить на этот вопрос однозначно нельзя. Всё зависит от структуры портфеля, а также сроков инвестирования. Например, от долгосрочных инвестиционных портфелей (от 10 лет) можно ожидать следующую доходность:

- 10-20% годовых — 100% из акций голубых фишек;

- 8-15% годовых — 50/50 из акций и облигаций;

- 7-10% годовых — 20/75 из акций и облигаций;

Если добавить в портфель другие финансовые инструменты (например, золото), то расчёт усложняется. Среднегодовой рост золота уступает акциям, но обгоняет облигации. Но дело даже не в доходности золота, а в том, что в периоды панических распродаж оно растёт, поэтому выступает в качестве хеджирующего инструмента.

- Консервативный/Доходный (доходность 10-20%). В его состав входит облигации и голубые фишки;

- Портфель роста (доходность 15-30%). Входит частично надёжные корпоративные облигации и развивающиеся компании (например, IT сектор);

- Рискованный портфель (доходность 20-50%). Входят высоко доходные рискованные облигации и акции компаний испытывающих трудности;

С возрастающей доходностью растут и риски потерь. Можно почитать интересную статью на эту тему:

Доходность и риски инвестиционного портфеля;

По времени инвестирования можно разделить портфели на:

- Долгосрочный (от 5 лет);

- Краткосрочный (до 5 лет);

При создании инвестиционного портфеля ценных бумаг оказывает влияние предполагаемые сроки инвестирования. Например, для срока 3 года и 10 лет стоит формировать немного разные структуры.

Как составить и управлять инвестиционным портфелем?

Этапы составления инвестпортфеля одни и те же независимо от того, во что планируете вкладываться:

- выбор стратегии и типа инвестиционного портфеля;

- подбор состава портфеля. Самый трудоемкий этап, придется изучить массу информации, наугад деньги никогда не вкладывайте;

- выбор компании, через которую будете приобретать активы;

- непосредственно их приобретение и мониторинг результатов.

Скорее всего в инвестиционный портфель вы включите инструменты фондового рынка. Рекомендуем инвестировать в акции ETF фондов, это облегчает создание инвестпортфеля.

Каждая акция ETF фонда соответствует целому набору бумаг компаний, на которые этот ETF создавался. Например, SPY копирует индекс S&P 500, купить акцию SPY – то же самое, что купить небольшой объем каждой бумаг каждой компании, входящей в состав индекса S&P500.

Для облегчения работы с информацией рекомендуем пользоваться:

- etfdb.com;

- morningstar.com;

- portfoliovisualiser – для оценки результативности гипотетического инвестпортфеля.

На первых 2 ресурсах приводится детальнейшая статистика по каждому ETF, иногда публикуются подборки интересных ETF. Там же есть неплохой скринер акций.

Управление и ожидаемая доходность инвестиционного портфеля

Управление инвестиционным портфелем сводится к одному из 2 вариантов:

- активное управление – постоянно мониторятся результаты каждого из инструментов. Очень часто состав инвестпортфеля корректируется;

- пассивное – этот метод используется для консервативных инвестпортфелей. Состав также пересматривается, но реже – раз в квартал или даже в полгода-год.

Инструменты, не дающие доход, удаляются. Взамен можно добавить новые группы активов или просто увеличить вес тех активов, по которым доход максимальный.

Первое, что нужно осознать – доходность любого инструмента в прошлом не гарантирует такое же развитие событий в будущем. Прибыль нельзя предсказать заранее, можно лишь сказать, что более вероятен доход по надежным инструментам. Например, инвестиции в акции Газпрома на дистанции в пару лет принесут доход с большей вероятностью, чем вложения в какую-нибудь малоизвестную криптовалюту.

Приведем пару примеров дохода одного и того же инвестпортфеля (ETF фонд SPY) в разные периоды времени:

- за период 1994-2000 гг. стартовые инвестиции выросли более чем в 3 раза;

- 2000-2010 гг. почти не принесли дохода. Из-за двух периодов сильного спада за десятилетие рост составил всего 3,97%;

- 2010-2019 гг. Опять рост более чем в 3 раза, кризис 2008 г. преодолен, индекс S&P500 регулярно обновлял исторические максимумы.

Примерно то же может происходить и с вашим инвестпортфелем несмотря на анализ и детальное изучение всех инструментов

Важно вовремя выявлять активы, переставшие приносить прибыль, и корректировать состав инвестиционного портфеля

Какую долю бумаг соблюдать при покупке

Самая распространенная рекомендация: количество акций в портфеле рассчитывается по формуле «100 минус ваш возраст». Причина такого деления проста: чем моложе человек, тем больше у него времени для формирования капитала. Поэтому он может, во-первых, больше рисковать, во-вторых именно на долгосроке акции показывают бОльшую доходность.

Чем старше человек, тем ниже должен быть уровень риска в портфеле.

К примеру, если вам 30 лет, то 30% средств оставляете в облигациях, 70% в акциях, если вам 50 лет, то средства делим пополам в акции и облигации.

Нам кажется, что решить каждый человек должен для себя. Не готовы к рискам, не хотите терять, хотите стабильного дохода – начинайте спокойно, от простого к сложному. Купите ОФЗ, получите свой первый доход в инвестициях и параллельно изучайте другие инструменты.

Состав «хорошего» портфеля

В хороший портфель включают:

акции из индекса Мосбиржи,

акции роста,

дивидендные акции,

рублевые облигации – ОФЗ и корпоративные из 1 и 2 эшелонов,

ETF – главное обращать внимание на комиссии.

Если есть доступ на зарубежные биржи, то можно добавить:

- акции развитых рынков – США, Европы, Японии;

- акции развивающихся рынков – Китай, Индия;

- валютные облигации.

Такой портфель будет максимально диверсифицирован и направлен на получение прибыли при минимизации рисков.

Если хотите получить большую доходность, должны быть готовы вкладывать деньги в 1-2 рискованных актива. Но только в той сумме, которую готовы потерять.

Конечно, со временем с ростом капитала вашего портфеля можно будет расширить круг финансовых инструментов. Кроме того, ваши цели могут измениться. Тогда потребуется провести и пересмотр структуры и состава портфеля.

Почему инвестиционный портфель – идеальный выбор для инвестора

Даже инвестируя в банковский депозит вы рискуете. Есть малая вероятность того, что финучреждение станет банкротом и по вкладу получите лишь его часть (для крупных вкладов), да и то не сразу. Инвестирование, предполагающее большее вознаграждение, чем банковский процент, сопряжено с возрастающим риском. Наша задача – минимизировать его.

Инвестиционный портфель дает следующие преимущества:

- Снижает риск. Маловероятно, что одновременно по всем направлениям получим убыток;

- Выравнивает кривую доходности. Просадки по одним направлениям компенсируются ростом доходности по другим;

- Это пассивный доход. То есть вы работаете на этапе подбора инструментов, затем отслеживаете результаты, корректируете его состав раз в полгода-год. В остальном остается наблюдать за ростом капитала.

Из недостатков отметить можно разве что необходимость подбора состава портфеля и его периодическую корректировку. Не всем это по плечу, новички часто допускают ошибки.

Преимущества диверсификации

Основным преимуществом портфельного инвестирования является ликвидность, то есть простота превращения ваших активов в деньги. Акции можно продать быстрее, чем ту же недвижимость.

В случае с портфельным инвестированием прибыль можно получать в самом разном виде. Например, иметь пассивный доход в виде купонов по облигациям, дивидендов по акциям. Или же поднимать баблишко на росте курсов тех или иных активов.

Кроме того, портфельными инвестициями относительно просто управлять. Можно тупо купить ОФЗ и акции дивидендных аристократов и вообще не дергаться. По облигациям вам стопроцентно будут платить купоны. А менеджмент дивидендной аристократии точно выделит средства на выплаты (если, конечно, не произойдет неожиданного — компания понесет убытки).

Основные принципы формирования инвестиционного портфеля

Чем руководствуется любой инвестор, формирующий портфель инвестиций? Чего он желает?

Соображения достаточно просты и логичны:

- Безопасно вложить капитал – защитить инвестиции от каких-либо потрясений на инвестиционном рынке.

- Стабильно получать доход.

- Обеспечить ликвидность своих инвестиций – при необходимости быстро приобрести товар (работы, услуги) либо также быстро продать без убытка.

Ни один инвестиционный инструмент не может гарантировать обеспечение вышеперечисленных свойств. Необходим поиск компромиссного решения. К примеру, надежным бумагам присущ низкий уровень доходности, а для высокодоходных инвестиций характерен большой риск.

Поиск оптимального соотношения между двумя важными критериями – риском и доходностью, вот основная цель для тех, кто создает портфель инвестиций.

Инвестору нужно таким образом сформировать портфель, чтоб добиться максимального снижения рисков, но при этом максимально увеличить доход.

Если рассматривать «классику» жанра – малорискованный портфель, то принципы его формирования таковы:

Для вас одобрен кредит!

- Консервативность – наличие разумного соотношения высоконадежных инструментов к тем, которые имеют повышенный риск. В этом случае потери покрываются доходом от надежных активов.

- Диверсификация – ее суть хорошо объясняется одной известной поговоркой о хранении яиц в разных корзинах.

- Достаточная ликвидность (описывалась выше).

При формировании портфеля формулируются цели, и учитывается их приоритетность (кто-то стремится регулярно получать дивиденды, кому-то важно повысить стоимость активов). Важно просчитать уровень риска и величину минимальной прибыли

В этом аспекте опираются на анализ статистических данных

Важно просчитать уровень риска и величину минимальной прибыли. В этом аспекте опираются на анализ статистических данных

Как собрать инвестпортфель новичку?

Наибольшие сложности при формировании инвестиционного портфеля возникают у новичков. Они могут обратиться за консультацией к профессионалам или же попробовать составить его самостоятельно. В первом случае помощь не всегда является платной. Так, некоторые брокеры бесплатно составляют стратегии управления для новичков.

Если же вы решили действовать самостоятельно, то следуйте основным правилам инвестирования:

- Максимальная диверсификация.

- Вложение денег только в те инструменты, которые вы понимаете. Некоторые гуру инвестирования даже полагают, что лучше покупать акции только тех компаний, которые вам нравятся. Например, если вы без ума от смартфонов Apple, то можно рассмотреть вариант инвестирования в эту сферу. Однако этот метод не следует использовать самостоятельно без других видов анализа.

- Не идти против рынка.

- Инвестирование лишь той суммы, которой вы готовы рискнуть.

Принципы формирования инвестиционного портфеля

При формировании инвестиционного портфеля на фондовом рынке следует придерживаться основных принципов, которые направлены на увеличение доходности и минимизацию рисков.

1. Соответствие целям инвестирования

Инвестиционный портфель должен соответствовать вашим целям и стратегии инвестирования. Если вы решили, что основная цель инвестиций – сохранение накопленных сбережений и минимальный риск (консервативная стратегия), ваш портфель должен состоять из инструментов с минимальным риском – государственные облигации (ОФЗ) и облигации крупных российских компаний (Сбербанк, Газпром, Роснефть), дефолт по которым практически исключен; биржевые инвестиционные фонды (ETF), курс которых не зависит от роста или падения акций одной или нескольких компаний; акции «голубых фишек», обладающие максимальной ликвидностью.

Распределение активов внутри консервативного инвестиционного портфеля: 50% — облигации; 35% — ETF; 15% — акции.

Чем выше допустимые вами риски при инвестировании, тем больше должна быть доля акций в инвестиционном портфеле.

2. Сбалансированность активов

Инвестиционный портфель должен быть сбалансированным, а значит не должен зависеть от одного или двух экономических факторов – цен на нефть, курса доллара или евро и других. Акции компаний должны быть распределены по секторам экономики. Так вы сможете минимизировать риски при резких изменениях макроэкономической ситуации.

Например, если ваш портфель состоит исключительно из акций Газпрома, Роснефти и других нефтегазовых компаний, ваш доход напрямую зависит от неконтролируемых и слабо прогнозируемых факторов – цен на нефть, санкций со стороны США и стран Евросоюза, а также курса иностранных валют, так как российские сырьевые компании экспортируют свою продукцию, а значит получают основной доход в долларах и евро. Если курс рубля к этим валютам падает, растет прибыль компаний, если рубль укрепляется – прибыль сокращается. Чем меньше прибыль, тем ниже курс акций Газпрома и Роснефти.

Не ставьте себя в зависимое положение. Инвестируйте в компании разных секторов экономики: финансы, информационные технологии, металлургия, угольная промышленность, энергетика.

3. Ликвидность

Ликвидность – важный фактор, определяющий допустимое соотношение риска и доходности биржевых инструментов.

Разница между максимальной заявкой на покупку и минимальной заявкой на продажу акций называется биржевым спредом. Чем выше спред между заявками на покупку и продажу акций, тем ниже их ликвидность. Спред акций Газпрома и Сбербанка составляет 1-2 копейки, что говорит о максимальной ликвидности.

4. Диверсификация рисков

Как мы уже выяснили, инструменты инвестиционного портфеля должны обладать допустимым уровнем риска, соответствовать финансовым целям и выбранной инвестиционной стратегии и высокой ликвидностью. Кроме этого, инвестиционный портфель не должен целиком зависеть от влияния одного или нескольких экономических факторов – например, цен на нефть или курса доллара. Совокупность всех перечисленных принципов позволяет говорить о диверсифицированном подходе к управлению рисками и формированию инвестиционного портфеля.

Диверсификация – распределение инвестиций по разным биржевым инструментам, не связанных друг с другом.

Примеры инвестиционных портфелей

Рассмотрим для примера несколько вариантов инвестиционных портфелей. Поскольку эту статью вы читайте позже, то многое на рынке уже могло поменяться и указывать конкретные акции не имеет смысла. Рынок постоянно изменяется и по хорошему необходимо каждый год вносить небольшие изменения. Поэтому будем указывать процент в секторе.

Во всех примерах говоря краткосрочные ОФЗ мы подразумеваем облигации с датой погашения 1-2 года.

Вариант 1. На сто процентов из акций. Такой вариант хорошо подойдёт для долгосрочного вложения.

- 25% нефтянка;

- 25% металлы;

- 20% банки;

- 10% энергетика;

- 10% ритейл;

- 10% телекомы;

Вариант 2. Более защищённые за счёт небольшой части хеджирования (с включением доли золота и облигаций).

- 25% нефтянка;

- 25% металлы;

- 15% краткосрочные ОФЗ;

- 15% банки;

- 5% золото;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 3. Консервативный 50/50. Такая пропорция акций и облигаций подойдёт многим инвесторам:

- 40% краткосрочные ОФЗ;

- 10% корпоративные облигации;

- 10% нефтянка;

- 10% металлы;

- 10% золото;

- 5% банки;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 4. С защитой от девальвации рубля:

- 20% краткосрочные ОФЗ;

- 20% Еврооблигации;

- 20% ETF на индекс Московской биржи;

- 20% ETF на индекс S&P500;

- 10% корпоративные облигации;

- 10% золото;

Такой вариант показал бы отличную доходность с 2012 по 2020 г. Но не факт, что в будущем рубль будет обесцениваться с таким же темпом.

Вариант 5. Малорискованный:

- 50% краткосрочные ОФЗ;

- 20% ETF на идекс;

- 20% корпоративные облигации;

- 10% золото;

Вариант 6. Самый защищённый:

- 70% краткосрочные ОФЗ;

- 20% корпоративные облигации;

- 10% золото;

Какой портфель более доходный? Ответ: тот, что состоит большей частью из акций. Вопрос лишь в том, сможет ли инвестор вытерпеть сильную волатильность.

Диверсификация инвестиционного портфеля — что это и как сделать

Сразу же предлагаю более подробно обсудить важный вопрос, связанный с доходностью и рисками в инвестициях. Любая инвестиция несёт определённые риски.

Причём, как правило, чем больше риски, тем выше потенциальная доходность. Поэтому инвестиционный портфель ценных бумаг составляется с учётом оптимального соотношения прибыли и риска для конкретного инвестора. Например, кто-то готов рисковать половиной денег, но зато потенциал его дохода составляет 100%, а кто-то готов потерять лишь 10% при потенциале заработка 25%.

Инвестиционные риски принято разделять на два типа:

- Системные. Охватывают ситуацию только в экономике одной страны. Если вложить все деньги в разные ценные бумаги в рамках одной страны, то диверсификация не поможет избежать убытков из-за кризиса.

- Несистемные. Касаются только одного эмитента.

Чтобы снизить риски используют самый простой способ: диверсификацию. Покупаются разные активы с целью минимизировать риски конкретного вложения. Никакой бизнес не застрахован от сильного «обвала» в случае каких-то форс мажоров. Поговорка «не класть все яйца в одну корзину» полностью отражают суть выше сказанного.

Распределяя средства по разным активам, мы снижаем общий риск и делаем нашу кривую доходности более равномерной. Однако защититься от системного риска подобным образом сложно.

Существуют следующие виды диверсификации:

- По отраслям в экономике (банковский сектор, нефтянка, металлурги и т.д);

- По видам актива (акции, облигации, опционы, фьючерсы, металлы, валюты и т.д.);

включает минимум несколько секторов экономики и разные виды активов. Таким образом, снижается риски связанные с отдельными бумагами и секторами в экономике. Например, если в нефтянке кризис, то, возможно, у металлургов будет наоборот, подъём. В итоге происходит компенсация убытков за счёт прибыли в другой отрасли.

Крупные игроки и фонды хеджируют риски через срочный рынок деривативов. Для обычного инвестора такие действия необязательны, поскольку его капитал не такой большой, чтобы вызвать затруднения быстро продать их.

Для портфеля ценных бумаг можно рассчитать коэффициент бета (β), который покажет, насколько он сильно коррелирует с фондовым индексом.

Как рассчитывать потенциальные риски и доходность своих инвестиций можно прочитать в статье:

Доходность и риски инвестиционного портфеля;

Преимущества использования инвестиционных портфелей

- Ликвидность. Ценные бумаги можно быстро конвертировать в деньги и обратно. Это крайне удобно. Например, владея недвижимостью, быстро продать её вряд ли получится. Плюс присутствуют денежные затраты на риелтора.

- Потенциальная доходность. Создавая портфель, мы снижаем риски и не теряем в доходности.

- Простота в управлении. Можно быстро перекладывать средства (если мы не рассматриваем недвижимость).

- Небольшие риски. Адекватный размер рисков.

- Способ скопить на пенсию. Пожалуй, это лучший способ для того, чтобы накопить себе на пенсию. С использованием налоговых вычетов по ИИС это ещё позволяет сэкономить на налогах.

Но подчеркнем самый важный плюс: низкий риск при сохранение потенциальной доходности.

Полученные доходы можно реинвестировать (имеется ввиду дивидендные выплаты и купоны по облигациям). В этом случае кривая доходности будет расти быстрее. Этот эффект называют аккумуляцией сложных процентов. За несколько лет реинвестирования — это приносит огромные плоды.

Как составить портфель инвестиций?

Стоит учитывать, что вся суть такого портфеля заключается в грамотной диверсификации, то есть распределении вашего инвестиционного капитала на более мелкие части с целью максимального снижения риска потери вложений. И чем более вдумчиво и правильно будет составлен ваш портфель инвестиций, тем меньшей будет и сама вероятность стать банкротом в этой сфере.

Сначала стоит определиться с самим количеством ваших активов. Ведь даже если вы обладаете капиталом всего в несколько сотен долларов, то и его можно разделить на множество мелких частей для последующих инвестиций. Так, вам следует выбрать не менее 10 различных активов.

Рассмотрим простой пример. Вы выбрали самый надежный, по вашему мнению, банковский депозит и вложили в него все накопления. Несколько лет подряд вы действительно получали проценты доходности, но вот настал очередной экономический кризис, и ваш банк объявил банкротство. Следовательно, ваш финансовый вклад тоже пропал. Но в том случае, если бы вы разделили ваши накопления хотя бы на 5 частей и вложили их в разные активы (другой банк, паевой инвестиционный фонд, золото и др.), то потеряли лишь 20%, которые вскоре были бы перекрыты доходом от других инструментов.

Но здесь стоит отметить и еще один значимый момент. Допустим, вы хорошо разбираетесь во вкладах в ПАММ-счета и уже несколько лет отдаете свои средства в доверительное управление нескольким управляющим, которые работают в одном дилинговом центре (компании). Для лучшей диверсификации вам следует не увеличивать количество таких трейдеров, а делать вклады в другие аналогичные компании и выбирать уже там новых управляющих.

По сути, главным принципом, которым следует руководствоваться при составлении инвестиционного портфеля, является максимальное разнообразие активов. Так, вкладывайте средства не только в одни лишь разные банки, но и драгоценные металлы, акции, ПИФы, различные инвестиционные проекты и другие области инвестирования, которые максимально отличаются друг от друга. Или если же вы делаете вклады в определенной валюте, то пусть это будут не только одни лишь рубли или гривны, но и доллары, евро и пр.

Виды

Как правило, портфели делят на те же категории, что и риски:

- Консервативные (низкий риск) — банковские депозиты, облигации, облигационные ETF-фонды. Консервативная часть рассчитана на ежегодный доход порядка 8-12%. Самое главное, чтобы доходность перекрывала уровень инфляции. Иначе это бессмысленно.

- Умеренный (средний риск) — акции, ETF-фонды, ПИФы. В среднем от данных активов ожидают порядка 15-30% годовых. Это уже намного лучше и конечно же рисковее.

- Агрессивный (Высокий риск) — криптовалюта, хайпы (финансовые пирамиды — это псевдоинвестиции, но все равно внесем их сюда. Правда риск у них намного выше, нежели у той же криптовалюты, так как вы можете потерять всё) и т.д. Ожидаемая доходность неограничена и может быть от 30% и выше.

Ну и конечно же вы понимаете, что чем выше потенциальная доходность — тем выше будет и риск. Поэтому и надо составлять свой набор активов из разных типов инвестиций. Давайте рассмотрим на примере:

Допустим, ваш портфель составляют следующие активы:

- Облигации — 30%

- ETF-фонды — 25%

- Акции — 35%

- Криптовалюта — 10%

Такой портфель будет чисто умеренным, так как большую часть составляют среднерисковые инвестиции, а облигации и криптовалюта, грубо говоря, уравновешивают друг друга.

А вот, например, еще один пример:

- ETF-фонды — 10%

- Акции — 20%

- Криптовалюта — 40%

- Хайпы — 30%

За счет мизерных консервативных инвестиций и огромного количества высокорисковых активов, данный портфель с уверенностью можно назвать агрессивным. Конечно же, потенциальная доходность у него будет выше, нежели у рассмотренного до этого. Но и риск намного больше. Ведь криптовалюта, а особенно хайпы — это довольно непредсказуемые товарищи, и вы с легкостью можете потерять на этом процентов 50 от своих активов, а то и больше. Ведь если у крипты просто падает курс, и со временем он может восстановиться, то скам финансовой пирамиды будет означать полную потерю вклада без права возврата.

Ну а если вы хотите максимально обезопасить себя, то можно сделать что-то типа такого:

- Банковский депозит — 10%

- Облигации — 20%

- ETF облигаций — 35%

- ETF акций — 20%

- Акции — 15%

Такой портфель будет явно консервативным, так как подавляющее большинство активов там низкорисковые. Оставшиеся 35% составит 35%, что также не слишком сильно повлияет на риск. Но конечно же стоит учесть, что и доходность такого чемоданчика будет невысокой.

Выбор подходящих инвестиционных инструментов

Для долгосрочного инвестирования анализ доходности активов, а также финансового состояния их эмитентов просто необходим. Для спекулятивных стратегий история не столь важна, здесь необходимо попадать в тренд и знать, как поведет себя рынок в той или иной ситуации. Все это занимает немало времени.

Новичкам рекомендуется формировать инвестиционный портфель из тех активов, которые ему хорошо известны и понятны. Самый простой пример: акции «голубых фишек» и (или) S&P 500 и гособлигации. Пропорция зависит, опять-таки, от вашей личной готовности к риску, возраста, размера капитала.

Если вы делаете упор на акции (любые), то ключевое понятие, на которое следует обратить внимание, – это ликвидность. Бумаги, включенные в портфель, должны легко продаваться, если возникнет такая необходимость

Далее мы разберем более детально, как распределить активы в портфеле, когда нужно менять их соотношение и как правильно это делать.

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность различных финансовых инструментов, используемых для инвестирования средств. Под финансовыми инструментами здесь понимаются все виды ценных бумаг, депозиты, опционы, товарные договоры и иные активы (драгоценные металлы, недвижимость и т.д.), которые используются для размещения капитала с целью получения прибыли.

Активы в составе портфеля могут иметь различные сроки действия, процентные ставки, рентабельность и относиться к совершенно разным отраслям. Их объединяет то, что они являются портфельными инвестициями и находятся в руках одного инвестора.

Отличительные особенности инвестиционного портфеля:

- Инвестор может одновременно располагать и управлять разными видами инвестиционных инструментов. Их пропорциональное соотношение определяет тип портфеля.

- В любой момент инвестор может перевести все свои активы в реальные деньги, поскольку большая часть портфельных инвестиций отличается высокой ликвидностью.

- Владелец портфеля может производить перераспределение средств, отбрасывая убыточные направления и вкладывая средства в более прибыльные проекты. Таким образом можно увеличивать доходность портфеля.

- Низкий уровень риска за счет диверсификации. Использование разных активов и направлений для размещения капитала позволяет значительно снизить риски. Поскольку обесценивание актива и получение значительных убытков по нему можно компенсировать за счет получения прибыли с помощью других портфельных инвестиций.

Начинающие инвесторы часто задаются вопросом, зачем вообще нужен инвестиционный портфель, если можно просто подобрать наиболее рентабельный актив и вложить все деньги в него? Конечно, если дело выгорит, то прибыли будут хорошие, а если прогорит? Тогда про накопленный капитал можно забыть.

Всем известно, что главное правило инвестиционного рынка гласит: чем выше предполагаемая доходность проекта, тем более рискованным он является. Если рассматривать, к примеру, ОФЗ, то они достаточно надежны, но доходность по ним оставляет желать лучшего и хорошо, если перекроет инфляцию. Акции, наоборот – более прибыльный и ликвидный инструмент, но при этом на них можно прогореть, если допустить малейшую ошибку.

А если распределить капитал так, что часть его будет вложена в акции нескольких компаний, часть в ОФЗ или в облигации «голубых фишек», а другая часть в золото? В этом случае средства будут более надежно защищены. При возникновении единичной неудачи другие инструменты смогут перекрыть ее или хотя бы сохранят большую часть средств. Такой подход к распределению капитала и называется диверсификацией.

Диверсификация позволяет снизить волатильность портфеля. Поскольку резкие скачки цен по одному направлению перекрываются стабильными котировками других. Но несмотря на значительное снижение инвестиционных рисков при таком подходе, полностью исключить их невозможно. Рассмотрим наиболее распространенные:

- Допущение ошибок при расчете комиссий и налогов. Важный момент, поскольку начинающие инвесторы иногда могут неправильно посчитать налог или не учесть какой-либо важный момент. В итоге доходности по активу не будет.

- Не учитывается инфляция. Реальная стоимость денег постоянно снижается, поэтому при расчете предполагаемой доходности стоит сравнивать ее со средним процентом инфляции.

- Выбран слишком рискованный инструмент. Это могут быть акции молодых компаний, особенно, когда дело касается технологий. Предполагаемая доходность по ним бывает очень высокой, но вопрос в том, удастся ли ее получить.

- Выбран неподходящий момент для покупки актива. Когда котировки по акциям падают, многие трейдеры спешат сбагрить с рук убыточные бумаги, пусть даже сами при этом уходят в минус. Но рынок цикличен, и стоимость ценных бумаг постоянно скачет. Приобретая акции, которые находятся на дне (конечно, если предварительно оценить перспективы роста), инвестор имеет больше шансов заработать, чем когда он покупает акции, которые находятся на пике. А секрет в том, что подняться до набранной ранее высоты проще, чем пробить потолок.

Как бы то ни было, полностью исключить риски не удастся. Но если грамотно сформировать инвестиционный портфель, их можно значительно минимизировать.

Каждый инвестор составляет портфель исходя из своего опыта, предпочтений и характера. Спокойные люди, не склонные к различным авантюрам, предпочитают использовать более надежные проекты. В то время как активные и предприимчивые инвесторы выбирают более «живые» и рискованные направления. Рассмотрим же, из чего можно составить инвестиционный портфель.