Фьючерс на индекс ртс —

Содержание:

- Участники корзины

- Метод расчета индекса

- Основные параметры (фьючерс РТС):

- Какие акции входят в индекс РТС?

- История развития

- Как рассчитывается индекс РТС

- Интересные факты об индексе

- История и состав индекса РТС

- ТОП-10 акций в составе индекс РТС

- Как менялось значение индекса за последние 10 лет?

- Что такое индекс РТС простыми словами?

- Что такое индекс РТС

- События 2014 года

- Фьючерс РТС:

- Самое читаемое

- Чем индекс РТС отличается от индекса ММВБ?

- Котировки фьючерсов на MCX

- Динамика индекса РТС по годам

Участники корзины

Состав рассматриваемых участников абсолютно идентичен тем же компаниям, что рассчитываются на базе индекса МосБиржи. Разница между данным показателями заключается, в основном, в долларовом расчете РТС.

Лидерами по процентному составу являются все те же Сбербанк, Газпром и Лукойл. На март 2020 года они занимали 14.99, 13.97 и 12.40 процентов от всей корзины рассчитываемых акций соответственно.

Именно политика деятельности данных предприятий в соответствующих процентных соотношениях и определяет, возможно, не только биржевые показатели и сводки, но и экономику государства в целом.

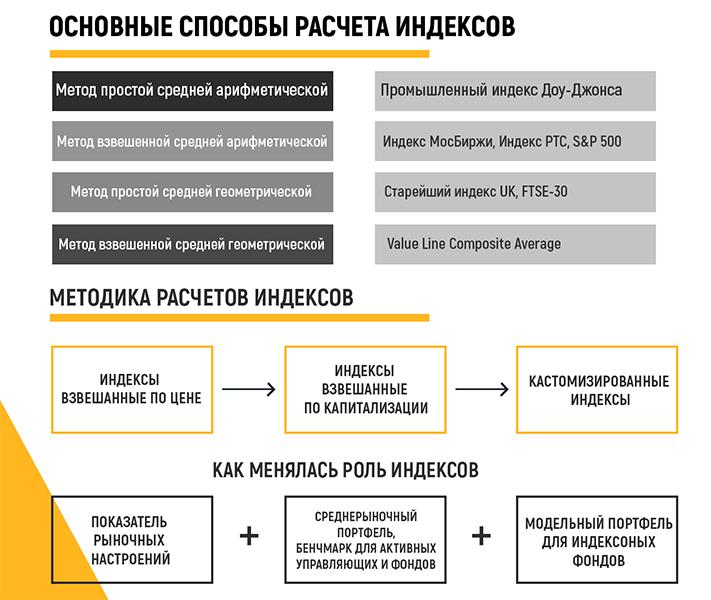

Метод расчета индекса

Формула расчета РТС достаточно сложная, поэтому чтобы никого не запутывать, попробую объяснить все простыми словами.

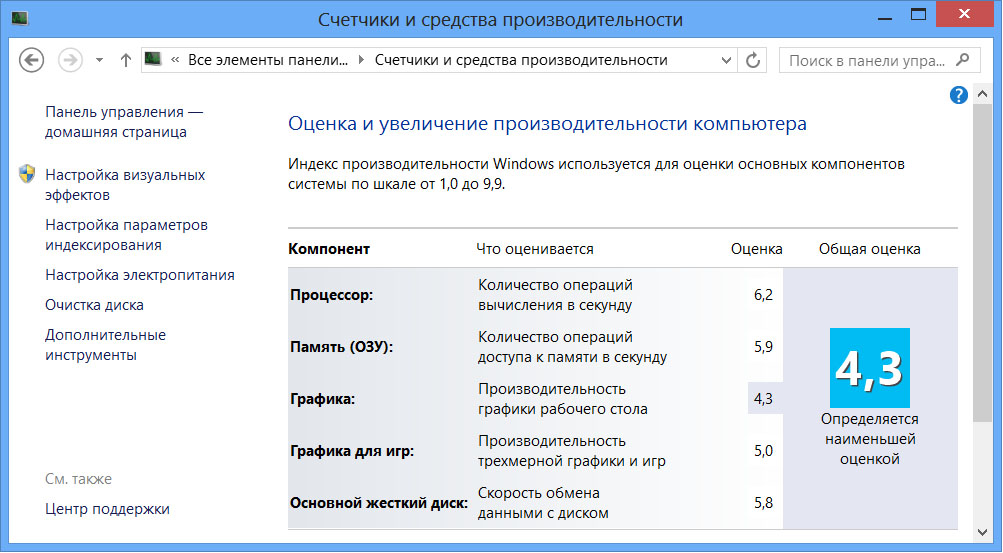

Основа всех расчетов — суммарная капитализации компаний из ТОП-50. Этот параметр узнают, умножив общее количество акций (только те, который свободно торгуются на данный момент) на их текущую рыночную стоимость. Для инвестора именно эта цифра будет базовой точкой отсчета в определении ликвидности активов.

После регистрации РТС стартовал с базового уровня 100 пунктов. Капитализация каждой компании из его состава привязана к этой цифре. Увеличение суммарной капитализации, вызывает рост индекса, а уменьшение, соответственно, падение. Формула же определяет конкретное количество пунктов ,в отношении к цене.

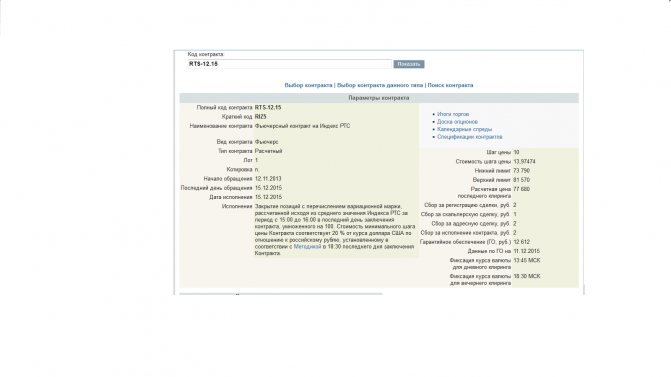

Основные параметры (фьючерс РТС):

Фьючерсы могут быть поставочными и расчетными. В случае поставочного фьючерса у продавца на момент исполнения возникает обязательство поставить товар покупателю, у покупателя – обязательство оплатить товар. Все условия по контракту прописаны в спецификации контракта на сайте биржи: объем контракта, сроки исполнения (экспирации), шаг цены и др.

Одновременно на срочном рынке РТС торгуется несколько фючерсов на индекс РТС. Единственное отличие — это дата исполнения срочного контракта (экспирация). По дате исполнения отличаются и обозначения фьючерса РТС.

Экспирация фьючерса на индекс РТС:

Последним Торговым днем, в ходе которого может быть заключен Контракт (далее – последний день заключения Контракта), является 15 (пятнадцатое) число месяца и года исполнения Контракта, а в случае, если 15 (пятнадцатое) число месяца и года исполнения Контракта не является Торговым днем – Торговый день, дата которого следует за 15 (пятнадцатым) числом месяца и года исполнения Контракта.

Расчетная цена считается равной среднему значению Индекса РТС за период с 15 часов 00 минут до 16 часов 00 минут по московскому времени в последний день заключения Контракта.

Сколько стоит 1 контракт (1 лот) фьючерса на индекс РТС?

Значение фьючерса РТС равно значению индекса РТС, умноженное на 100. То есть значение индекса РТС 72 000 примерно соответствует ожиданиям по индексу РТС на уровне 720 пункта.

Чтобы купить один фьючерс РТС необходимо на счету иметь гарантийное обеспечение (ГО) 13 650 рублей. ГО может быть изменено биржей.

Стоимость 1 пункта фьючерса на индекс РТС= 0,02 доллара США (Это значит что стоимость 1 пункта индекса РТС=2 доллара США)

Стоимость 10 пунктов фьючерса на индекс РТС= 15,7 рублей. Значит с одного фьючерса, можно заработать если цена изменилась на 1000 пунктов- 1570 рублей. В среднем фьючерс на индекс РТС ходит 1500 пунктов в низко-волатильные дни.

Открытие и поддержание позиции (фьючерс РТС):

Для открытия позиции по фьючерсу (длинной или короткой) необходимо иметь на счету установленного биржей гарантийное обеспечения (ГО):

ГО фьючерса РТС составляет 13 650 рублей.

— Размер актуального значения ГО можно узнать на сайте биржи или в Текущей таблице QUIK. Биржа может увеличить ГО на период праздников или длинных выходных.

— Вследствие изменения цены фьючерса в процессе торгов на счету образуется промежуточный результат (прибыль или убыток), который называется вариационной маржой.

Особенности клиринга фьючерсов на индекс РТС, золото, нефть и т.д.

Во время клиринга происходит расчет прибыли/убытка по позициям. — В ходе промежуточного (дневного) клиринга расчет происходит исходя из индикативного курса доллара, установленного биржей в 13.45, но фактически деньги на счет поступят только в ходе вечернего клиринга. С 14.00 до 18.45 полученная прибыль будет отражаться в QUIK в графе «Накопленный доход».

— В ходе вечернего клиринга происходит расчет исходя из курса доллара, установленного биржей в 18.30. Происходит перечисление на счет клиента олученного за торговый день дохода или списание полученного убытка. Цена открытия позиции меняется на цену, по которой произошел клиринг.

— Вариационная маржа по незакрытым позициям, возникшая в вечернюю сессию, будет учтена на следующий день.

Какие акции входят в индекс РТС?

В состав RTS Index входят акции 50 наиболее капитализированных компаний России. К их числу относятся Газпром, Лукойл, Сбербанк, Сургутнефтегаз и целый ряд акций других компаний. Вес каждой компании в показателе не превышает 15%. Для включения акций компании в состав индекса РТС они должны соответствовать двум критериям:

- Акции должны быть допущены к торгам на бирже РТС.

- Капитализация компании должна составлять не менее 0,5 % от суммарной капитализации всех акций, входящих в индекс.

Состав индекса РТС пересматривается ежеквартально, и список компаний-эмитентов может меняться.

История развития

RTS-индикатор, в виде лакмусовой бумажки для нашего рынка, начал свой путь в конце 1995 года. И его значение составляло всего 100 пунктов. Сейчас его значение 1144 пункта.

Если поставить таймфрейм месячный на графике индекса РТC, то мы увидим всю историю взлетов и падений фондового рынка с 1995 года по 2020 год. Это достаточно большой промежуток времени, который включил в себя и экономические кризисы и слабость рубля, взлеты и падения нефти. Все это отразилось на истории графика.

Через два года только появился индекс ММВБ. В самом начале, в индекс РТС входило всего 13 компаний. И если сейчас доли по отраслям более или менее равномерно распределены в индексе, то тогда все почти занимал нефтегазовый сектор.

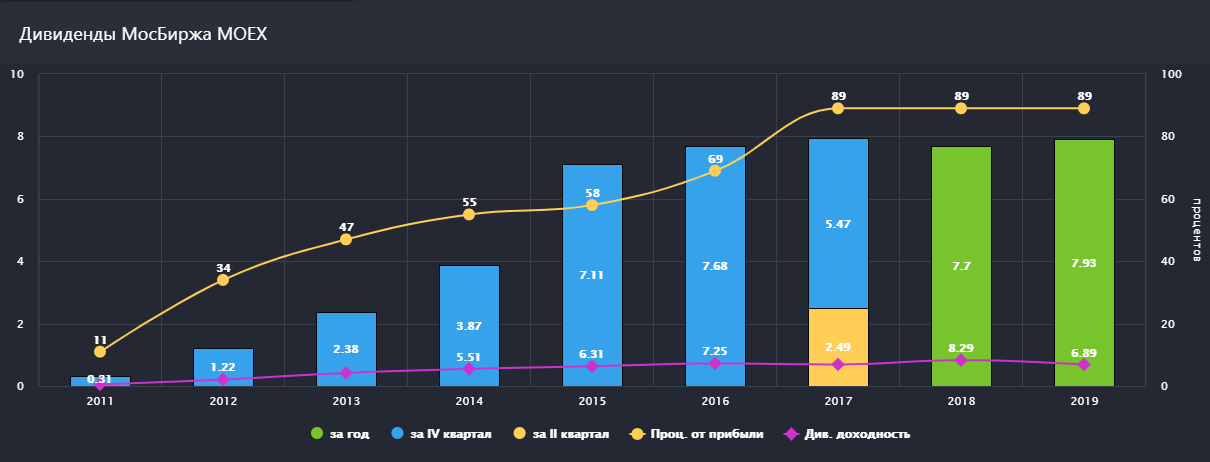

В этом году динамика индекса смешанная. И хорошо росли, и хорошо падали, и стагнировали. Для долгосрочных инвесторов картина не особо позитивная. Но по многим российским компаниям платят отличные дивиденды. И многих инвесторов это привлекает, они закупают в свои долгосрочные портфели компании с большими дивидендами. Тем более, что с каждым годом размер дивидендов увеличивается.

Динамика увеличения размера дивидендов с 2011 года

Видно, что в мае 2008 года был пик роста, а потом все рухнуло. В январе 2009 года нащупали на целое десятилетие крепкое ценовое дно, которое даже не смогли пробить в 2014 году.

График индекса РТС с сайта Московской биржи

За 25 лет самый сильный кризис был, конечно, с июня 2008 года по январь 2009 года. А тот максимум, который был в мае 2008 года так и не был достигнут за последние 12 лет. И его достижение сейчас кажется чем-то из области фантастики в перспективе ближайших лет.

Как рассчитывается индекс РТС

Итак, мы выяснили, что такое индекс РТС и его основное значение для биржевой торговли на российском фондовом рынке. Но для успешной работы с данным инструментом трейдеру необходимо так же иметь представление о том, как рассчитывается данный показатель.

Для определения суммарной стоимости акций эмитентов применяется формула расчета:

где:

N – общее количество ценных бумаг всех компаний, которые учитываются при расчетах;

Pi – цена акции i-того эмитента;

Qi – число акций i-того эмитента;

Wi – поправочный коэффициент free-float

Он представляет собой соотношение акций эмитента, которые принимаются во внимание при расчете индикатора, к общему количеству акций данной компании в свободном обращении;

Сi – весовой коэффициент, определяемый специальной комиссией для акций i-того эмитента.. Определив текущую суммарную капитализацию, приступают к рассчитыванию текущего значения индекса

Для этого используется расчетная формула:

Определив текущую суммарную капитализацию, приступают к рассчитыванию текущего значения индекса. Для этого используется расчетная формула:

где:

- In – текущее значение;

- MCn – текущая капитализация пакета акций, входящих в состав индекса;

- MC1 – капитализация пакета акций на момент первого расчета — 12 миллиардов 666 миллионов 080 тысяч 264 долларов;

- I1 – значение индекса в пунктах на момент первого расчета, базовым принимается значение в 100 пунктов;

- Zn – специальный поправочный коэффициент.

Пересчет данных происходит каждые 15 секунд. Информация обновляется онлайн в автоматическом режиме. При этом один раз в квартал совет директоров Российской торговой системы пересматривает состав эмитентов. В результате из базового списка исключаются акции одних предприятий, а вместо них появляются ценные бумаги других.

Купить индекс РТС

Чтобы зарабатывать на движениях индекса, необходимо купить, либо продать фьючерс, опцион или CFD контракт на РТС

При этом важно понимать, что это уже инструменты срочного рынка и все они имеют тот, или иной срок жизни (как правило – несколько месяцев). Особенно сильно это сказывается на торговли фьючерсами и опционами

Лучшие брокеры для торговли и инвестиций

- TOP

- Инвестиции

- Трейдинг

| Брокер | Тип | Мин. депозит | Регуляторы | Ещё |

|---|---|---|---|---|

| Опционы (от 70% прибыли) | $100 | ЦРОФР | Далее… | |

| Акции, Форекс, Инвестиции, криптовалюты | $500 | ASIC, FCA, CySEC | Далее… | |

| Форекс, CFD на Акции, индексы, товары, криптовалюты | $250 | FSA, ЦРОФР | Далее… | |

| Форекс, CFD на Акции, индексы, ETF, товары, криптовалюты | $200 | CySec, MiFID | Далее… | |

| Форекс, Инвестиции | $100 | IFSA, FSA | Далее… |

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Форекс, CFD на Акции, индексы, товары, криптовалюты | $250 | FSA, ЦРОФР | Далее… | |

| Акции, Форекс, Инвестиции, криптовалюты | $500 | ASIC, FCA, CySEC | Далее… | |

| Опционы (от 70% прибыли) | $100 | ЦРОФР | Далее… | |

| Форекс, CFD на Акции, индексы, ETF, товары, криптовалюты | $200 | ASIC, FCA, CySEC | Далее… | |

| Форекс, Инвестиции | $100 | IFSA, FSA | Далее… |

Занимательные факты:

- Максимальное значение индекса составляло 2 498,,05,2008 г., минимальное – 37,.10.1998 г.

- Фьючерс на индекс РТС являлся самым ликвидным инструментом на отечественном срочном рынке, однако в прошлом году фьючерс на доллар обошел его по данному показателю.

- Фьючерс также является одним из самых дорогих ликвидных инструментов FORTS.

- Учитывая факт расчета в долларах, индекс имеет очень тесную связь с девальвацией рубля. Контракт на доллар/рубль и контракт на РТС практически никогда не движутся в одном направлении, в то же время на падении доллара можно часто наблюдать положительную динамику по РТС и наоборот.

- Вариационная маржа, полученная по расчетному фьючерсу на индекс РТС, может меняться в ту, или иную сторону, после закрытия всех позиций по инструменту, в зависимости от курса доллара. Это связано со спецификой торговли маржируемых контрактов и не может серьезно влиять на финансовый результат сделки.

Интересные факты об индексе

Индексный фьючерс также входит в ТОП самых ликвидных активов FORTS. Учитывая, что индекс РТС завязан на долларе, от падения рубля он только растет, на чем трейдеры с удовольствием зарабатывают.

Что влияет на цену

РТС сильно привязан к сырьевому рынку. Поэтому капитализация ключевых игроков этой отрасли составляет базу для движения котировок.

От чего зависит RTS Index, кроме «голых» экономических показателей? Конечно же, от политики. Учитывая постоянные попытки США и некоторых других членов ОПЕК ослабить позиции России на мировом топливном рынке и связанные с этим закулисные соглашения, ситуация в отрасли остается очень нестабильной.

В периоды затишья РТС ведет себя относительно предсказуемо, но любое громкое заявление или политическая договоренность могут разом все изменить. Из-за этого российский индекс больше зависит от ситуации в мире, чем от дел внутри страны.

Прогноз аналитика и перспективы

С начала 2019 года котировки РТС заметно подросли. Но на рынке наблюдается высокая волатильность, которая частично нивелирует этот плюс. Пойди ведь пойми, временный рост — это начало нового тренда или просто «рябь».

У нас же ситуация иная. За 10 лет состоялось две крупных «просадки» — в конце 2015 и 2018 годов. Однако общая статистика более или менее положительная. Сегодня индекс перевалил за 1250 пунктов и продолжает расти.

На фоне обесценивания рубля это говорит о стабильном приросте валютных поступлений в страну. Учитывая, что на мировых рынках нефть начала прибавлять в цене, а для России открываются новые рынки сбыта (например, тот же запуск Северного Потока 2), ситуация выглядит вполне себе оптимистично.

История и состав индекса РТС

Вслед за созданной в 1992 году Московской межбанковской валютной биржей в 1995 году появилась биржа РТС (российские торговые системы). До этого времени российский фондовый рынок практически пустовал: на бирже ММВБ проводились валютные операции и вращались приватизационные ваучеры, однако еще не было российских компаний. Дать реальный старт фондовому рынку было суждено новой бирже. И хотя в 2011 году биржи ММВБ и РТС объединились в Московскую биржу, РТС сохраняет о себе память своим одноименным индексом.

За основу деятельности было решено взять деятельность новейшей биржи США — биржи NASDAQ. Интересно, что таким образом Россия получила шанс сразу создать современную биржевую систему без необходимости модернизации и перехода на электронную торговлю, которой подверглись традиционные биржи. Некоторых иностранцев и сейчас удивляет очень быстрая онлайн-процедура открытия брокерского счета, которую можно считать следствием выбранной политики. Очевидно, что решение оказалось верным.

Торги российскими акциями на бирже РТС были запущены года и проходили в долларах. Первая половина 1990-х была отмечена гиперинфляцией и головокружительной девальвацией рубля, так что когда через два года речь зашла о рублевом индексе, это вызвало усмешку даже у многих представителей биржи. Но это потом, а в 1995 году довольно быстро выяснилась необходимость создания индекса в долларах для подсчета общей рыночной капитализации компаний.

Индекс РТС появился года и начал рассчитываться в долларах с отметки в 100 пунктов. С этой же отметки через два года стартовал и индекс ММВБ. В индекс РТС вошли 13 компаний и уже этим он сильно отличался от индекса ММВБ, где на старте компаний было только пять, причем доля двух из них превышала 95%. В первый состав индекса РТС вошли:

- Иркутскэнерго

- Коминефть

- РАО ЕЭС

- КамАз

- ЛУКойл

- Ноябрьскнефтегаз

- Пурнефтегаз

- Норильский никель

- Мосэнерго

- Сургутнефтегаз

- Юганскнефтегаз

- Ростелеком

- Томскнефть

Часть названий известна, часть канула в лету — хотя доля нефти за эти годы в российском экспорте не уменьшилась и предприятия этого сектора по-прежнему широко представлены в индексе. Котировки индекса рассчитывались и рассчитываются сейчас как средневзвешенное по капитализации, т.е. цена каждой акции умножается на ее долю в индексе и складывается со следующей. Для приведения к исходным 100 пунктам на начало расчета в формуле использовался делитель.

Количество компаний начало стремительно расти: в конце 1996 года в индекс РТС попали 24 акции, а в 1998 году — и вовсе 128. Это был момент наибольшего разрыва с индексом ММВБ, содержащим лишь несколько акционерных обществ. Однако затем индексы двинулись навстречу друг другу: в 2006 году в индекс РТС было решено оставить фиксированное число акций, равное 50, тогда как в индексе ММВБ их было уже 30 штук.

Максимальный вес у акций Лукойла, Сбербанка и Газпрома — эти три компании составляют более 40% веса в индексе. Основным недостатком индекса можно считать его слабую диверсификацию и чувствительность к цене на нефть — более половины дохода приходится на компании нефтегазовой отрасли. Причем эта ситуация не меняется с начала века: в 2000 году экспорт нефтепродуктов занимал даже меньшую долю доходов, чем в 2018:

РТС Стандарт (голубых фишек)

Ранее на бирже существовал индекс РТС Стандарт, ныне известный как индекс голубых фишек MOEX Blue Chip (MOEXBC). Он состоит из 15 наиболее ликвидных акций российского рынка, которые находятся в индексе примерно в том же соотношении, что и в стандартном индексе РТС. Информация о нем на бирже: https://www.moex.com/en/index/MOEXBC. Рассчитывается в рублях, поэтому по своему поведению очень похож на индекс Московской биржи. Разобравшись с составом индекса, перейдем к его доходности и оценке РТС как инвестиционного инструмента.

Это интересно: Что такое эмиссия денег: излагаем в общих чертах

ТОП-10 акций в составе индекс РТС

Такой финансовый инструмент, как индекс РТС прямо купить нельзя, поскольку он выступает, своего рода, индикатором, маркером, на общее число которого влияют показатели ценных бумаг российских фирм-гигантов. При этом маркер показывает, как изменяется капитализация этих компаний. Например, в середине 2008 года показатель составлял 2400. Это значит, что с 1995 года, когда начали вести индекс, их суммарная капитализация увеличилась в 24 раза. Логично познакомиться с такими компаниями, чтобы понять — кто они такие и каких высот добились в своей сфере экономики. Пересматривает состав индекса целый комитет и преимущество в нем «голубые фишки».

GAZP

Публичная акционерная компания «Газпром», где практически 50% находится во владении государства. Была основана в 1989 году, а на текущий период цена за одну ценную бумагу составляет 205,53 рубля. Компания специализируется на продаже добытого газа и сдачи в аренду своей системы для его транспортировки и хранения. Популярность вложений в этот инструмент не утихает с годами.

SBER

Это универсальный, самый крупный в РФ банк, который также занимает лидирующие позиции и в Восточной Европе. Корпорация была основана в 1848 году и на текущий момент имеет ряд дочерних финансовых компаний. Большинство акций — у правительства РФ. Актуальная стоимость ценной бумаги — 285,33 руб. Пользуются спросом акции Сбербанка для инвесторов за счет своей средней устойчивости в цене.

LKOH

Российская нефтяная компания ведет свой отсчет с 1991 года. Это вторая после «Газпрома» компания, которая дает самую большую выручку. В корпорацию входят несколько дочерних компаний. Актуальная стоимость ценной бумаги на момент подготовки материала составляет 5405 рублей и в том, чтобы купить ее заинтересованы в основном крупные профессиональные инвесторы.

GMKN

Компания «Норникель» входит в группу компаний «Горно-металлургическая компания «Норильский никель» и ведет свою деятельность с 1993 года. Этот год для ценных бумаг холдинга, который входит в состав индекса РТС, показывал огромные скачки и сейчас намечен красный тренд. Актуальная цена за 1 ценную бумагу — 24048 рублей. Анализ фондового рынка страны с учетом этого показателя показывает существенные проблемы в отрасли добычи и сбыта этого металла.

YNDX

Транснациональная российская компания «Яндекс» в последнее время часто появляется в заглавиях к материалам, поскольку существует интрига, что она может объединиться с Тинькофф. Актуальная цена за ценную бумагу составляет 5133,8 рублей. Популярная компания, которая на рынке с 2000 года, за все время своего существования существенно расширила направление деятельности и увеличила капитализацию.

NVTK

Российская компания «Новатэк» специализируется на добычи газа была основана в 1994 году, а уже через 20 лет стала второй по объему добываемого полезного ископаемого. Это важный участник отечественной рыночной экономики, в частности, промышленного сектора и насчитывает большое количество дочерних компаний. Актуальная стоимость акции — 1257,4 руб.

ROSN

Публичное акционерное общество «Роснефть» начала свою работу в 1993 году, а в 2013 стала самой крупной компанией в мире по добыче «черного золота». Сегодня ценная бумага корпорации оценивается в 456,2 рубля. Среди российских инвесторов акции весьма популярны. Интересно то, что американские производители и добывающие нефть компании в свое время составляли львиную долю индекса Доу Джонса.

TATN

Публичное акционерное общество «Татнефть» занимает 5-ую позицию среди российских компаний, которые специализируются на добыче этого ископаемого. Начав свою работу в 2000 году, к сегодняшнему времени значительно нарастила капитал и увеличила количество «дочек». Купить ценную бумагу корпорации можно за 523,9 рубля. Интересно, что за минувший год чистая и номинальная прибыль показали существенное падение.

PLZL

Компания «Полюс» специализируется на добыче золота. Это самая крупная компания в РФ с такой специализацией, которая была основана в 1921 году. В ее составе больше 10 дочерних компаний, и за свою историю показывала взлеты и падения цены на акции. Актуальная стоимость — 14391,5 руб, и разумеется, столь высокая цена на ценные бумаги делает ее не совсем привлекательной для трейдеров с небольшим капиталом.

SNGS

Публичная акционерная компания «Сургутнефтегаз» — один из крупных игроков в России в сегменте добычи нефти и газа. Она была основана в 1977 году и за это время показала финансовое развитие: разработка новых источников, расширение штата, новые контракты. В последние годы намечено зеленое направление по показателям валового дохода и прибыли. Купить акцию компании можно за 36,11 рублей.

Как менялось значение индекса за последние 10 лет?

За 10 лет (с конца 2006-го по конец 2016-го) РТС и взлетал до небес, и больно падал. 19 мая 2008 года индекс торговался на историческом максимуме — 2498,1 пункта.

Вообще, 2008 год вообще оказался самым волатильным для российского рынка. Осенью рынок зафиксировал сразу два рекорда: максимальный рост (+22% за день 19 сентября) и максимальное падение (-19% за день 6 октября).

С «майской вершины» RTS резко спикировал вниз до 552,88 пунктов уже к февралю 2009 года. Всего за несколько месяцев индекс подешевел в пять раз! «Оттолкнувшись от дна», график с небольшими корректировками рос вплоть до апреля 2011 года. Правда, предыдущего рекорда так и не достиг – локальный максимум составил всего 2130 пунктов.

Интересно, что уверенное нисходящее движение рынка началось с весны 2011-го, а не с приходом свежего кризиса 2014-го, как думают многие. Украинский конфликт, санкции и дешевая нефть лишь придали падению дополнительное ускорение. За полгода (с июля по декабрь 2014-го) РТС рухнул с 1314 до 825 пунктов. А в дни обострений он и вовсе опускался до 578 пунктов.

В прошлом году ситуация начала по чуть-чуть выравниваться. И в конце февраля 2018-го рынок вновь вплотную приблизился к отметке в 1000 пунктов.

Что такое индекс РТС простыми словами?

Биржа РТС (Российская торговая система) была создана осенью 1995-ого года, как альтернатива площадке ММВБ. Однако в 2011 году биржи ММВБ и РТС объединились в единую биржевую площадку, которая стала называться Московская биржа. Индекс РТС (тикер RTSI) — яркий индикатор ситуации на российском фондовом рынке, показывающий капитализацию ведущих российских компаний в долларах США.

Индекс РТС включает в себя бумаги ведущих компаний в различных отраслях российской экономики: банки и финансы, нефть и газ, электроэнергетика, химия, телекоммуникации, потребительские товары и торговля, воздушный транспорт и информационные технологии. Таким образом, индекс адекватно представляет ситуацию в российской экономике на сегодня. Он используется и как финансовый инструмент для торговли, и как индикатор динамики российского рынка.

Что такое индекс РТС

Индекс РТС представляет собой средневзвешенный сводный индекс, рассчитываемый на основе цен наиболее ликвидных российских акций крупнейших компаний и динамично развивающихся российских эмитентов, представленных на Московской бирже (ММВБ, MOEX), таких как Газпром, X5 Retail Group, МТС, Норникель, Яндекс и многих других. Индекс запущен в 1995 году и рассчитывается в реальном времени. Российская торговая система является одним из ведущих индексов фондовой биржи в России и отображает показатели ее рыночной экономики.

Количество компаний в составе РТС может меняться в зависимости от показателей их динамики, но число организаций не должно превышать 50. В настоящее время по состоянию на апрель 2020 года в состав российского индекса входит 38 компаний из разных отраслей промышленности, охватывающих экономики:

- Нефтепромышленность и газ (энергетические ресурсы) — 45%;

- Финансовый сектор — 19,4%;

- Металлы и добыча — 17,1%;

- Потребительский сектор экономики — 10,1%;

- Телекоммуникации — 3,3%;

- Электроэнергетика — 2,8%;

- Прочие( транспортные компании, химия, нефтехимия и т.д.) — 2,2%;

Этот список рассматривается комитетом РТС. Компании утверждаются регулярно на ежеквартальной основе с целью обеспечения актуальности и точности индекса. Особенность композитного индекса РТС заключается в том, что он является одним из немногих российских индексов, динамика которого рассчитывается в долларах США. Это позволяет наблюдать за динамикой российского индекса и отслеживать корреляцию с показателями иностранных фондовых рынков.

РТС является средневзвешенным индексом и включает в свой расчет только акции free-float. Индекс находится в свободном обращении, если исключить все государственные акции, что позволяет реально представить рыночные тенденции, давая нам лучшее представление о том, куда фактически движется экономика или, по крайней мере, как рынки воспринимают ее состояние. Это, конечно, означает, что Газпром (OTCPK: OGZPY )(OTCQX: GZPFY), гигант природного газа, оказывает меньшее влияние (вес) на индекс РТС, хотя его рыночная капитализация огромна (по отношению к другим российским компаниям)

Поэтому очень важно проанализировать компоненты индекса, но мы вернемся к этому позже

Примечание. Коэффициент free-float (свободного плавания) отображает количество акций, находящихся в свободном обращении. От этого коэффициента может напрямую зависеть ликвидность фондового рынка, цены акций и риски, связанные с обменом на биржах. Free-float позволяет оценить, какое количественно ценных бумаг в данный момент доступно для покупки или продажи, и выражается в долях от общего оборота акций. Например, для ПАО “Аэрофлот” этот коэффициент равен 0,41. Это означает, что 41% акций данной компании свободно обращаются на рынке в настоящее время, и инвесторы могут их приобрести либо продать.

События 2014 года

2014 год был, пожалуй, самым тяжелым для российской экономики с момента мирового кризиса. Именно в этот год, на фоне событий вокруг Крымского полуострова, были введены западные санкции по отношению к России.

Если в 2013 году максимальное зафиксированное значение средневзвешенного показателя составило 1638,08 пункта 28 января, минимальное — 1227,01 пункта 24 июня, то в 2014 году аналогичный максимум составил 1443,85 пункта 6 января, минимальное — 578,21 пункта 16 декабря. Первый период, после введения санкций отметился в 2020 году, когда высочайшей точкой графика стала отметка на уровне в 1092,52 пункта 13 мая, минимальное — 708,25 пункта 25 августа. В 2020 году максимальное значение индекса составило 1170,51 пункта 14 декабря, минимальное — 607,14 пункта 21 января.

В целом, можно отметить, что последние годы экономика возвращается в свое привычное русло, и вот уже 2020 стал настоящим подспорьем для тех, кто инвестировал в индексные фонды на базе РТС или ММВБ. Негативной остается ситуация, само собой, с валютой. И именно решения данного вопроса инвесторы ожидают от правительственных структур.

Фьючерс РТС:

Дневной график:

История (фьючерс РТС)

фьючерс на индекс РТС был запущен на срочном рынке РТС в 2005 году. Маркет-мейкерами по фьючерсу были компании Тройка-Диалог и КИТ-Финанс. Развитию торговли фьючерсом в значительной степени способствовал делистинг акций РАО ЕЭС России в 2007 году, которая была любимой бумагой биржевых спекулянтов. Многие спекулянты перешли с акций РАО и Газпрома на фьючерс РТС. После этих событий, фьючерс РТС стал самым ликвидным инструментом российского рынка.

Преимущества (фьючерс РТС) над другими инструментами:

- относительно высокая ликвидность

- минимальные комиссии (т.е. низкие издержки при торговле)

- высокая волатильность (к волатильности фондового индекса добавляется волатильность пары доллар-рубль, так как индекс РТС номинирован в долларах).

- продолжительная торговая сессия (с 10:00мск до 23:50мск)

Итак, что такое фьючерс и его параметры.

Фьючерсный контракт

– это производный инструмент купли-продажи базового актива, которым может выступать индекс, акция, валютная пара или товары (нефть, золото и т.д.), имеющий два обязательных параметра — цена и срок реализации (поставки).

У каждого контракта есть свое краткое название (Ri – фьючерс на индекс РТС, Si- фьючерс на доллар, Eu – на евро, SBRF- на акции сбербанка ) и срок его окончания.

Самое читаемое

Месяц

За все время

Как выбрать правильную стратегию форекс

Евгений Абрамович

231

20.07.2021

Роль блокчейна в финансах

Евгений Абрамович

228

30.07.2021

Автоматические торговые системы — мошенничество или золотая жила?

Евгений Абрамович

227

18.07.2021

7 лучших брокеров в России 2021 года. Обзор биржевых брокеров для торговли на фондовом рынке.

Владимир Остальский

125313

22.03.2020

Рейтинг криптобирж. 10 лучших площадок в 2020 году

Елена Ли

25870

01.04.2020

Как выбрать брокера Форекс?

Команда Brokers.Ru

19991

29.11.2017

Как создать свою брокерскую компанию?

Владимир Остальский

16810

29.06.2014

Чем индекс РТС отличается от индекса ММВБ?

Индекс РТС, наряду с индексом ММВБ, является основным индикатором состояния отечественного фондового рынка. Однако после объединения торговых площадок ММВБ и РТС расчетом и того и другого показателя фактически занимается одна и та же объединенная фондовая биржа ММВБ-РТС. Основное различие между двумя этими показателями заключается в том, что индекс ММВБ рассчитывается в рублях, а РТС – в долларах. Поэтому на его изменение оказывает влияние не только динамика цен на акции российских компаний, но и изменение курса рубля по отношению к доллару. В условиях постоянного роста курса доллара США индекс РТС показывает более положительную динамику по сравнению с индексом ММВБ. То есть его значение растет быстрее, а снижается медленнее по сравнению со своим «конкурентом».

Котировки фьючерсов на MCX

| Товар | Месяц | Цена | Осн. | Макс. | Мин. | Изм. | Изм. % | Время | |

|---|---|---|---|---|---|---|---|---|---|

| Алюминий (мини) | Июль ’21 | 197,55 | 197,70 | 198,10 | 197,25 | -0,15 | -0,08% | 09:02:43 | |

| Алюминий | Май ’20 | 143,85 | 143,85 | 143,85 | 138,05 | +0,00 | +0,00% | 13/01 | |

| Медь | Июль ’21 | 728,15 | 730,90 | 729,00 | 726,80 | -2,75 | -0,38% | 09:02:43 | |

| Медь (мини) | Нояб. ’19 | 410,90 | 410,90 | 415,45 | 406,90 | 0,00 | 0,00% | 28/06 | |

| Gold 1 Kg | Авг. ’21 | 48.071 | 48.053 | 48.170 | 48.070 | +18 | +0,04% | 09:02:51 | |

| Золотая гинея | Июль ’21 | 38.529 | 38.509 | 38.586 | 38.503 | +20 | +0,05% | 09:02:40 | |

| Золото (мини) | Авг. ’21 | 48.055 | 48.040 | 48.148 | 48.053 | +15 | +0,03% | 09:02:51 | |

| Лепестки золота | Июль ’21 | 4.754 | 4.750 | 4.758 | 4.752 | +4 | +0,08% | 09:00:48 | |

| Лепестки золота | Июнь ’17 | 2.930 | 2.930 | 2.930 | 2.930 | 0,00% | 16/06 | ||

| Свинец | Июль ’21 | 178,25 | 178,40 | 178,50 | 178,10 | -0,15 | -0,08% | 09:01:07 | |

| Свинец (мини) | Май ’20 | 132,70 | 132,70 | 132,70 | 132,70 | 0,00 | 0,00% | 24/04 | |

| Никель | Июль ’21 | 1.441,2 | 1.435,0 | 1.442,6 | 1.433,3 | +6,2 | +0,43% | 09:02:41 | |

| Никель (мини) | Авг. ’19 | 858,6 | 858,6 | 858,6 | 858,6 | +0,00 | +0,00% | 24/05 | |

| Серебро | Сент. ’21 | 67.897 | 68.319 | 68.121 | 67.840 | -422 | -0,62% | 09:03:03 | |

| Серебро (микро) | Авг. ’21 | 68.138 | 68.552 | 68.444 | 68.100 | -414 | -0,60% | 09:02:53 | |

| Серебро (мини) | Авг. ’21 | 68.132 | 68.553 | 68.400 | 68.092 | -421 | -0,61% | 09:02:50 | |

| Цинк | Июль ’21 | 243,05 | 243,85 | 243,85 | 242,55 | -0,80 | -0,33% | 09:01:15 | |

| Цинк (мини) | Май ’20 | 149,95 | 149,95 | 149,95 | 149,95 | 0,00 | 0,00% | 24/04 |

| 2016 Market data provided and hosted by Barchart Market Data Solutions. Fundamental company data provided by Morningstar and Zacks Investment Research. Information is provided ‘as-is’ and solely for informational purposes, not for trading purposes or advice, and is delayed. To see all exchange delays and terms of use please see disclaimer. |

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Динамика индекса РТС по годам

В таблице ниже представлены значения индекса, распределенные по годам. Значения указаны на основании цены закрытия на конец года.

|

Год |

Цена индекса РТС |

Изменение цены |

|

1996 |

201 |

142% |

|

1997 |

397 |

98% |

|

1998 |

59 |

-85% |

|

1999 |

175 |

197% |

|

2000 |

143 |

-22.4% |

|

2001 |

257 |

79% |

|

2002 |

359 |

40% |

|

2003 |

567 |

58% |

|

2004 |

614 |

7.7% |

|

2005 |

1126 |

83% |

|

2006 |

1922 |

71% |

|

2007 |

2291 |

19% |

|

2008 |

632 |

-72% |

|

2009 |

1445 |

129% |

|

2010 |

1770 |

23% |

|

2011 |

1382 |

-22% |

|

2012 |

1527 |

11% |

|

2013 |

1443 |

-5.8% |

|

2014 |

791 |

-45% |

|

2015 |

757 |

-4.5% |

|

2016 |

1152 |

52% |

|

2017 |

1124 |

-2.5% |

|

2018 |

1069 |

-5.1% |

|

2019 |

1550 |

44.9% |

|

2020 (апрель) |

1129 |

-27.1% |

Взглянув на таблицу, мы можем обнаружить, что примерно каждые 10 лет индекс претерпевает сильное падение. С чем это связано? Согласно наблюдениям аналитиков, рынок имеет циклическую природу, и каждую декаду происходят экономические кризисы, вызывающие обвал на фондовых рынках в большей или меньшей степени. Последние два сильных кризиса выпали на период 1998 и 2008 года. Именно в эти периоды акции падали сильнее всего. Но затем на рынке происходит стабилизация и котировки начинаю активно расти, что мы и можем наблюдать, исходя из данных, представленных в таблице. Каждые 10 лет индекс РТС демонстрировал сильный рост: в 1999, 2009 и 2019 годах. Падение индекса в 2020 года связано с пандемией COVID-19 и общей паникой на мировых рынках, в результате которой инвесторы избавляются от акций, хеджируют средства и переносят свой капитал в более низковолатильные активы, такие как золото и другие драгоценные металлы, валюты и прочие.

По идее, в течение ближайших двух лет при условии, что ситуация с кризисом, вызванным распространением нового коронавируса, стабилизируется, рынок может ожидать новая мощная волна роста. Но однозначно прогнозировать это нельзя, поскольку движение зависит от множества факторов, в том числе экономических показателей страны, таких как ВВП, уровень инфляции, показатели отдельного сектора производства и многих других.