Где лучше открыть брокерский счет

Содержание:

- Как подать документы для получения налогового вычета

- Выбор фондового брокера — 5 важных критериев

- Отличия брокерского счета от ИИС

- Шаг первый. Выбираем брокера

- Как выбрать брокера с хорошей клиентской поддержкой?

- Сбербанк Инвестор

- Выбираем брокера для открытия ИИС

- Открытие Брокер. Инвестиции

- Куда лучше вкладывать финансы для приобретения акций

- 5 основных критериев выбора Форекс брокера

- Тарифы брокерских площадок для начинающих

- Готовим необходимые документы для открытия брокерского счета

- Способы открытия счета

- Плюсы и минусы

- Где стоит открывать брокерский счет для совершения операций с валютой

Как подать документы для получения налогового вычета

Компенсация НДФЛ от государства не поступает автоматически каждый год. Для получения этих денег придется отправить запрос. Порядок действий следующий:

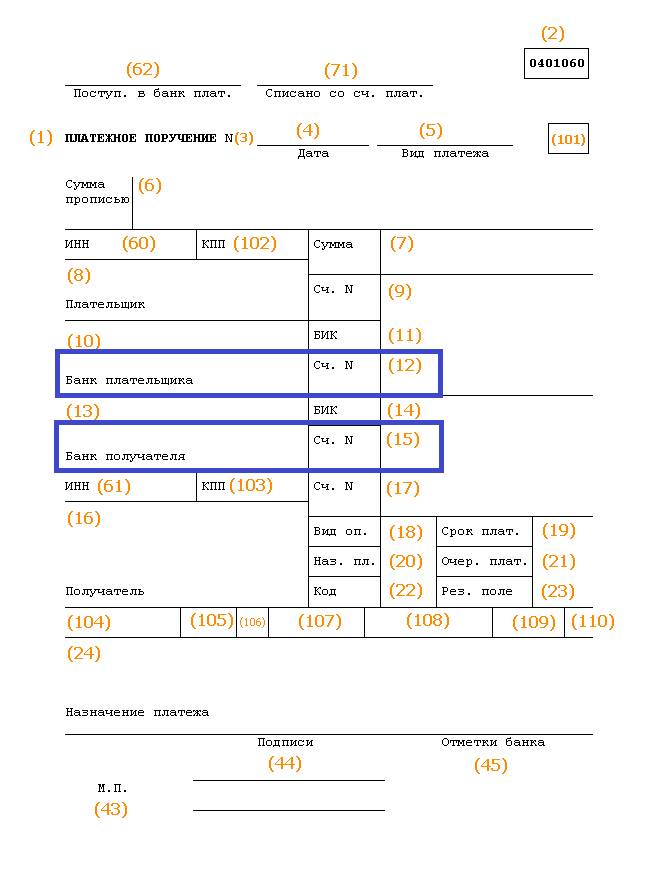

- Готовим документы. Вам понадобится: справка о зарплате 2-НДФЛ, документ от брокера, подтверждающий открытие ИИС (проверьте, в нем должна быть дата регистрации ИИС и внесенная сумма), реквизиты счета, заполненная декларация по форме 3-НДФЛ. Платить за эту услугу необязательно, все можно сделать самостоятельно. Новичкам рекомендую прочесть пост с пошаговой инструкцией по заполнению 3-НДФЛ.

- Подаем документы налоговикам. Сделать это можно и при личном визите в ФНС, и удаленно, если есть аккаунт на сайте ФНС.

- Ожидаем поступление денег. Мгновенных зачислений не бывает, по закону на проверку в ФНС могут потратить до 3 месяцев. Если ошибок нет, компенсация уплаченного НДФЛ поступает на ваши реквизиты.

Советы при подаче документов на получение налогового вычета:

- Жестких сроков нет, но рекомендую подавать пакет документов в начале года, в это время ФНС еще не так загружена работой. Вместо 3 месяцев ожидания вполне реально получить деньги уже через 3-4 недели.

- Право на получение вычета «сгорает» через 3 года. То есть за 2018 г. получить его можно в 2019, 2020 и 2021 гг.

- Нельзя за одно обращение в ФНС получить вычет сразу за несколько лет. Если, например, в 2019 г. хотите получить деньги за 2017 г. и 2018 г., то готовьте 2 раздельных пакета документов.

- Сканы документов называйте так, чтобы инспектор ФНС сразу понял, что это за бумага.

- При заполнении документов вручную не ставьте даты. Нужно, чтобы она совпадала с днем подачи бумаг.

- Налоговый вычет сохраняет за человеком право пользоваться другими компенсациями от государства. Например, при покупке жилья сначала получаете деньги по ИИС, потом компенсацию части налога, уплаченного за приобретение квартиры/дома.

Пользоваться услугами компаний, обещающих заполнение документов за вас, не рекомендую. Даже новичок за 1-2 часа не спеша соберет весь пакет бумаг.

Выбор фондового брокера — 5 важных критериев

По факту почти все брокеры предоставляют одни и те же услуги. Везде можно купить акции, облигации, валюту, ETF фонды. Все они будут выплачивать дивиденды по акциям и купонный доход по облигациям. В этом отличий у них фактически нет. Все отличия упираются в сервис и условия.

Давайте рассмотрим конкретные критерии, на которые стоит обратить внимание

2.1. Наличие лицензии

Проверьте есть ли брокер в списке игроков ММВБ на официальном сайте Мосбиржи. Все допущенные компании там присутствуют.

В этом списке представлены все компании имеющие соответствующую лицензию на работу. Чуть ниже мы рассмотрим лучших из них и дадим свои советы.

2.2. Комиссия за оборот и обслуживание

Комиссии брокеров практически у всех плюс/минус одинаковые. Некоторые стали отменять комиссию за депозитарное обслуживание, дабы привлечь побольше клиентов. Но с другой стороны, комиссия за торговый оборот больше, а значит, торговать крупным объёмом будет значительно затратней.

Депозитарный сбор составляет ±177 рублей. Платится он только в случае, если были какие-то движения в течении месяца ценных бумаг (покупка/продажа).

Если ваша сумма инвестиций более 100 тыс. рублей, то депозитарный сбор не сыграет какой-то роли. В случае больших вложений (от 1 млн рублей) вы их и вовсе не заметите.

Если вы планируете активно торговать (заниматься трейдингом), то важно искать для себя тариф с минимальными комиссиями за торговый оборот. За один месяц активной торговли набегают приличные суммы

Например, с оборота 100 млн рублей можно выиграть только на комиссии 4000 рублей при торговле у брокера с минимальными сборами, если сравнивать ставки 0,07% и 0,03%.

Средние размеры комиссий у лучших брокеров 0,0354% при обороте до 1 млн рублей. Имеется ввиду любые операции с ценными бумагами, валютами. Чем выше оборот в течении дня, тем ниже будет процент комиссии. Расчёт ведется для одного дня.

Вообще, комиссия это важная тема для брокера. Ведь только на ней он зарабатывает. Некоторые могут взимать плату за вывод средств, что крайне неприятно для клиента.

2.3. Требования к минимальному депозиту и пополнению

Некоторые брокеры предъявляют требования к минимальному стартовому депозиту. Большинство таких условий не ставят и разрешают начинать с любой суммы.

Бывают также ограничения на минимальную сумму пополнения.

2.4. Доступные финансовые инструменты

Все брокерские компании предоставляют доступ к торговле отечественными акциями и облигациями, etf фондам, валютам. Однако некоторые не дают доступа к торговле иностранными акциями. Поэтому этот момент лучше уточнить заранее.

Например, Сбербанк брокер требует наличие статуса квалифицированного инвестора для доступа к американским акциям.

Как купить иностранные акции;

2.5. Торговый терминал

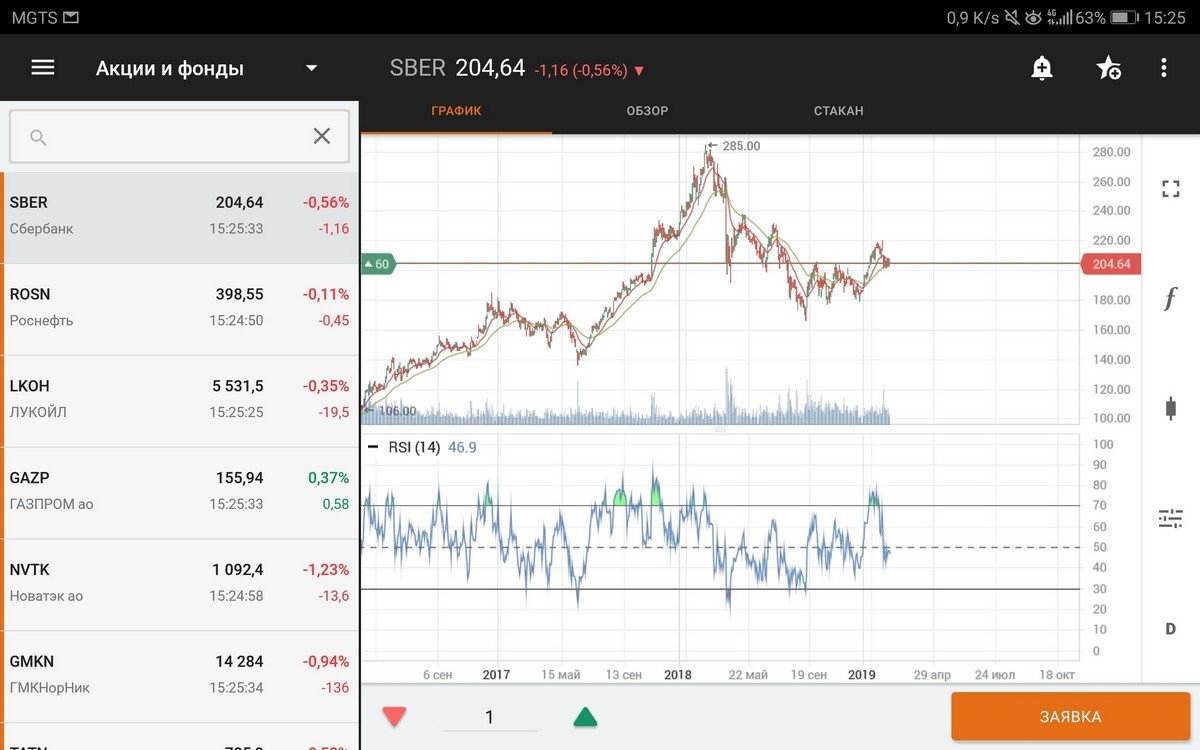

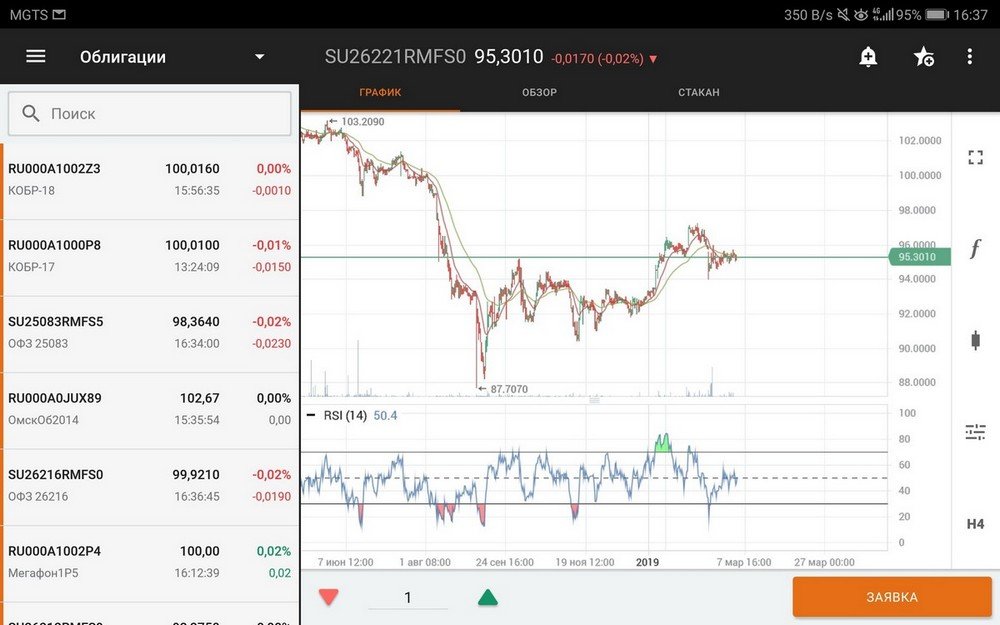

Поскольку большинство из нас имеют официальную работу, поэтому торговля ведётся в основном с помощью подручных девайсов (смартфоны и планшеты). Наличие качественной мобильной версии торгового терминала у брокера крайне важна. По-крайней мере большинство моего окружения торгуют не через компьютер.

Крупные компании имеют мобильные приложения для торговли. Однако их качество сильно отличается. Так, к примеру Сбербанк не имеет даже биржевого стакана. Плюс к тому же порой невозможно войти на свой торговый счёт.

Приложение Финам трейд

Также в приложении есть удобная возможность просмотреть текущий график торгов:

И биржевой стакан:

Чтобы было комфортно торговать рекомендуется заранее уточнить у брокера мобильное приложение торгового терминала и его возможности.

Главным советом, который можно дать: не работать с малоизвестными компаниями, не имеющие отзывов и лицензии. Да и зачем это делать, когда есть крупнейшие брокеры с минимальными комиссиями.

Советую прочитать:

Отличия брокерского счета от ИИС

Думая, что именно открыть: брокерский счет или иис, принимаем во внимание то, что государство по последнему предлагает определенные льготы — налоговый вычет НДФЛ. Сам ИИС — это, своего рода, специальный депозит, через который инвестор покупает акции, облигации, другие активы как государственных, так и коммерческих предприятий

Открывает такой счет:

- банк;

- управляющая компания;

- брокер.

ИИС можно переводить от одного брокера к другому, но нельзя заводить на счет ценные бумаги. Кроме этого, не предусматривается:

- перевод брокерского счета в ИИС;

- открытие одним человеком больше одного счета.

Важно использовать ИИС для ликвидных инструментов, тем более, что легко можете узнать, что такое ликвидность и почему она важна на фондовом рынке

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Как выбрать брокера с хорошей клиентской поддержкой?

Остановимся подробнее на критерии “поддержка трейдеров”. Она может быть как чисто информационной – скажем, ежедневная публикация новостей мирового валютного рынка – так и технической, ведь Вы являетесь клиентом системы. Но как выбрать брокера с хорошей клиентской поддержкой? Это несложно: сделайте вид, что испытываете трудности с навигацией, и обратитесь за поддержкой. Если Вам окажут оперативную и толковую помощь – это будет признаком авторитетности системы. Ещё один хороший знак – если Вас попросят выслать отсканированное изображение паспорта. Это покажет серьёзное отношение к безопасности Вашего аккаунта.

Сбербанк Инвестор

Оценка на Google Play 1,7 (13 тысяч оценок), установок 500 000+

Количество клиентов: Сбербанк сопоставим с Тинькофф как по числу активных клиентов (более 127 тысяч), так и по количеству счетов в целом (1,4 миллиона).

Доступные площадки: ММВБ.

Мобильное приложение сурово, лаконично, недоработано. Как бы хорош ни был ваш интернет, его, скорее всего, окажется недостаточно для корректной работы. Функциональность тоже не балует пользователя: стакана сделок нет, график цены только линейный, информация по эмитентам скудна, а комиссии не отображаются. Чуть лучше дело обстоит с облигациями — вам покажут информацию по купонам, доходность к погашению и накопленный купонный доход. Ряд функций целенаправленно завязан на рабочий день, включая пополнение счёта, вывод средств и даже демо-доступ.

В приложении доступны инвестидеи аналитиков банка, графики, котировки, новости.

Что можно купить в приложении

Через приложение можно купить валюту, ETF, ПИФы и биржевые ПИФы в основном Сбербанка (биржевые ПИФы, по сути, являются российскими аналогами ETF и отличаются от классических ПИФов свободной куплей-продажей на фондовом рынке), российские акции и облигации.

Как открыть счёт

Счёт можно открыть через приложение Сбербанк.Онлайн либо в отделении банка, ИИС открывается аналогичным образом.

Какие комиссии

На тарифе нет ни платы за депозитарий, ни расходов на ведение счёта, поэтому нашему инвестору заплатить придётся только комиссию за операции — 0,06%, и комиссию Мосбиржи — 0,01%. Итого — 70 ₽.

Скачать приложение можно по

Выбираем брокера для открытия ИИС

Я приведу краткую информацию о наиболее крупных брокерах, которую ниже соберу в таблицу для удобства проведения сравнительного анализа.

БКС

Эта компания, основанная в 1995 году в Новосибирске, является одним из крупнейших российских брокеров. Те, кто привык получать актуальную информацию о фондовом рынке, наверняка знакомы с информационным порталом БКС Экспресс. Этот брокер предоставляет доступ к активам, торгующимся на Московской и Санкт-Петербургской биржах, а также на международных торговых площадках.

БКС Брокер предлагает своим клиентам различные удобные опции, а именно:

- мобильное приложение;

- банковская карта Visa Platinum;

- возможность перевода дивидендов с ИИС на банковский счет. При этом статус ИИС сохраняется;

- около 40 тарифных планов, разработанных для различных инвестиционных стратегий, с использованием как российских, так и зарубежных активов.

Финам

Компания работает с 1994 года и имеет представительства в разных странах мира, в т.ч. США и Китае.

У Финам имеется учебный центр и информационно-аналитический портал. На остаток по ИИС начисляется 50% от ставки Центробанка. Этот брокер отличается наиболее низкими комиссиями – от 0,0354% за сделку. Есть своя программа лояльности – при открытии счета в банке Финам плата за вывод средств с ИИС не взимается, предлагается льготное кредитование.

Минимальная сумма для открытия ИИС в Финам составляет 30000 руб.

Открытие

Этот брокер с 2010 г. имеет самый высокий статус платежеспособности – AAA, присвоенный Национальным рейтинговым агентством. Про рейтинги кредитоспособности рассказано в статье «Модель Альтмана».

«Открытие» взимает плату за услуги депозитария – 0,01% от среднегодовой стоимости бумаг, а также ежемесячную комиссию брокера в сумме 295 руб., если сумма счета составляет менее 50000 руб.

Брокер предоставляет доступ к российским и иностранным ценным бумагам (через Санкт-Петербургскую биржу), широкий выбор тарифов, программы обучения для начинающих и опытных трейдеров.

Тинькофф инвестиции

Этот «молодой» брокер не ограничивает размер стартового капитала, но взимает довольно высокую комиссию за сделку – 0,3%. Таким образом, Тинькофф – брокер, подходящий для пассивных, консервативных инвесторов.

Поскольку группа компаний Тинькофф отличается тем, что не имеет офисов, довольно сложно получить своевременную информационную поддержку. Такая услуга существует только на самом дорогом тарифном плане – «Премиум».

Этот брокер не предоставляет доступ к иностранным торговым площадкам. Возможно лишь приобрести американские ценные бумаги через Санкт-Петербургскую биржу.

Сбербанк

Брокерское подразделение Сбербанка предоставляет доступ только к отечественным ценным бумагам. Тарифов всего два. Тем не менее открытие ИИС в Сбербанке имеет определенные преимущества:

- большое количество офисов, где можно подать заявку на брокерское обслуживание;

- открыть счет можно дистанционно – через личный кабинет или мобильное приложение «Сбербанк-Онлайн»;

- комиссия за пополнение счета с карты Сбербанка не взимается.

ВТБ

Брокерское подразделение надежного российского банка с государственной поддержкой предоставляет доступ к широкому спектру ценных бумаг, обращающихся на Московской и Санкт-Петербургской биржах.

У ВТБ имеется большой выбор структурных продуктов. Правда, большинство из них ориентированы на инвестиции в облигации.

Существует лимит для пополнения счета – 100000 руб. в день. При выводе средств в сумме, превышающей 300000 руб. в месяц, взимается комиссия в размере 0,2%.

АТОН

Этот брокер работает с 1991 года. Открыть ИИС можно с использованием учетной записи на портале «Госуслуги». АТОН работает с ценными бумагами Мосбиржи, а также на внебиржевом рынке. Однако внебиржевые сделки проводятся только с ценными бумагами российских эмитентов. Для получения доступа к иностранным бумагам необходимо заключение отдельного соглашения.

Действует ограничение на проведение операций с бумагами эмитентов, попавших под санкции. Комиссия за сделку составляет от 0,017% до 0,035%. Минимальный взнос – 50000 руб.

Открытие Брокер. Инвестиции

Оценка на Google Play 3 (1 тысяча оценок), установок 50 000+

Количество клиентов: более 28 тысяч активных (более 250 тысяч открытых счетов)

Доступные площадки: ММВБ, СПБ.

Открытие Брокер стремится к чистому дизайну приложения, справедливо полагая, что неопытным инвесторам нравится любоваться на красивые графики, не углубляясь в сложности технического анализа. Поэтому графики есть, а прочих инструментов для технического анализа — нет. Ни торгового стакана, ни стоп-лоссов и тейк-профитов, ни прогнозов стоимости. Предоставлена информация по облигациям, купонам и дивидендам, но описание эмитентов скудное. По сути, пользователь может зайти в приложение, посмотреть на кривую роста портфеля, докупить акций и прихвастнуть непонятным графиком перед восторженными коллегами. Владельцам ИИС и сторонникам пассивных стратегий больший функционал и не требуется. Всех прочих брокер ждёт в классических торговых терминалах.

Что можно купить в приложении

Пользователям доступны акции и облигации, валюта, фьючерсы, классические и биржевые ПИФ, ETF и другие бумаги.

Как открыть счёт

Счёт открывается через сайт или мобильное приложение с использованием учётной записи Госуслуг. ИИС — одновременно с брокерским счётом.

Какие комиссии

Депозитарная комиссия составляет 175 ₽ в месяцы совершения сделок. за операции на Мосбирже — 0,057% (сюда уже включена комиссия самой биржи), на Санкт-Петербургской — 0,09%.

Также у брокера есть комиссия для счетов-малышей с остатком ниже 50 000 ₽ и составляет она 295 ₽ в месяц (в нашем примере мы заплатим её три раза). Итого инвестор потратит за год 1642 ₽.

Скачать приложение можно по

Куда лучше вкладывать финансы для приобретения акций

Акции – это, иными словами, доли в фирмах, нередко приносят отличную прибыль своим собственникам. Прибыль извлекается благодаря дивидендам, а также тому, что растет курсовая стоимость таких бумаг. Их покупка доступна любому гражданину Российской Федерации. При этом обязательно потребуются брокерские услуги и одна из финансовых бирж. Еще возможно приобретение акций на внебиржевом рынке, но и здесь без брокера вам не обойтись. Чтобы купить акции, само собой, нужно будет открыть соответствующий счет. На сегодняшний день любая акция представлена в виртуальном виде, выпуск бумажных не предусмотрен. При этом их функции такие же, как и у акций на бумаге.

Продают такие акции известнейшие учреждения России. Среди них:

- «Сбербанк».

- «Газпром».

- «Норильский Никель».

- Сеть магазинов «Магнит».

- Другие учреждения – их список очень длинный.

Возможна покупка акций иностранных фирм, допустим, Facebook, Apple. Некоторые брокеры России позволяют торговать на иностранных биржевых площадках. Допустим, на сегодняшний день многим нравится приобретать акции предприятий Китая на американских биржах.

При этом многие вкладчики предпочитают обращаться к зарубежным брокерам напрямую, без посредников. Нерезиденты проводят открытие специального счета. С этой целью нужно писать соответствующее заявление, заполнить форму, благодаря которой иностранец может получить налоговую льготу. Последний этап – отправление копии персонального загранпаспорта.

Самыми известными брокерскими компаниями в России считаются:

- «Финам».

- «Открытие».

- «БКС брокер».

- «КИТ Финанс Брокер».

- «ITinvest».

- «Sberbank CIB».

А теперь обсудим тарифы и комиссии.

5 основных критериев выбора Форекс брокера

В основу составления списка

лучших Форекс брокеров

для новичков мы положили критерий надежности и удобства для тех, кто еще не очень

глубоко разбирается в рынке Форекс.

Но какого именно Форекс брокера можно назвать надежным? Для попадания

в список ТОП-10 мы поставили ограничения по сроку работы компании,

чтобы брокер работал на рынке минимум 3–5 лет, а также то, чтобы его

имя, что называется, было на слуху, а деятельность он осуществлял на

основании лицензии, выданной регулятором — локальным (конкретной

страны) или международным.

Надежный Форекс брокер даст трейдеру-новичку уверенность, которая

очень нужна на начальном этапе.

Тарифы брокерских площадок для начинающих

А теперь поговорим о тарифах, потому что это очень важный и недооценённый фактор для долгосрочных инвесторов. На комиссиях на длинном горизонте можно потерять намного больше денег, чем вы можете себе представить.

Начнем с Тинькофф

Тарифы довольно слабое место этого брокера, потому что для долгосрочных инвесторов их нельзя назвать дешевыми.

Комиссии за сделки 0,3%, ежемесячной платы за обслуживание больше нет, но всё равно не дёшево.

Небольшой бонус, если на брокерском счете от 50000 руб. обслуживание карты Тинькофф Black будет бесплатно.

Перейдем к тарифам Сбера для ленивых инвесторов

Есть тариф “Самостоятельный” и именно его рекомендую выбирать. Комиссия за сделки 0,06% и обслуживание счёта бесплатно.

Обратите внимание!

Обязательно проверьте в приложении, какой тариф стоит по умолчанию. Часто Сбер выставляет другой менее выгодный тариф.

Тарифы ВТБ

ВТБ есть тариф, который называется мой онлайн и по нему комиссия за сделки составит всего лишь 0,05% от суммы сделок, обслуживание счёта также бесплатно плюс биржа возьмет 0,01% и того 0,06%.

Готовим необходимые документы для открытия брокерского счета

Пакет документов для открытия брокерского счета может несколько отличаться у различных компаний, но основные документы, которые вам понадобятся, следующие:

- заявление и анкета установленного в компании образца;

- паспорт (или другой документ, удостоверяющий личность того, на чье имя открывается счет);

ВНИМАНИЕ! Если вы открыли счет, а затем поменяли паспорт, сообщите об этом брокеру во избежание проблем и задержек с выводом средств

- свидетельство о постановке на налоговый учет (ИНН), если оно есть;

- страховое свидетельство обязательного пенсионного страхования (СНИЛС), для тех, у кого нет учетной записи на сайте «Госуслуги».

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Плюсы и минусы

Таких очевидных плюсов открытия брокерского счета я прям не вижу. Если вы подумываете открыть такой счет и ничего не делать, то лучше открывать не надо.

Просто положить деньги на счет тоже не получится, ведь большинство брокеров старается брать какие-то ежемесячные абонентские платежи за такой счет, даже, если за месяц не было никаких операций. Но даже, если вы найдете брокера, который не берет таких абонентских плат, то все равно он будет тем или иным способом пытаться до вас достучаться для повышения вашей активности в операциях

И поверьте, там работают очень подкованные в таких вопросах ребята, которые могут вдохновить даже супер осторожного клиента. Как минимум, заставят вас работать с облигациями и ETF

Обычно, когда брокеры завлекают на биржу новеньких клиентов,они позиционируют открытие брокерского счета с супер возможностью: преумножать свои накопления. Это что-то похожее на депозит, но там по вкладам вы ничего практически не получаете, а здесь у каждого привлеченного клиента имеется шанс стать миллионером, даже с маленьким счетом.

Если проанализировать любую рекламу в сети, особенно в 2020 году, то почему-то делают ставку на важность владения акциями российских и зарубежных компаний. Ну вряд ли у новичка, пришедшего на биржу, будет столько денег, чтобы стать полноценным совладельцем какой-то крупной компании

И вряд ли он создаст себе стабильный пассивный источник дохода

Ну вряд ли у новичка, пришедшего на биржу, будет столько денег, чтобы стать полноценным совладельцем какой-то крупной компании. И вряд ли он создаст себе стабильный пассивный источник дохода.

Все просто. Нужны новые клиенты и новые ручейки вознаграждений брокеру, а бирже комиссии за предоставление своих услуг.

Но только не все так просто! Вам придется очень много пахать и даже тогда пахать, когда вы уже разберетесь в каком-то направлении.

Открытие брокерского счета скорей всего принесет в вашу жизнь больше минусов и горечи, если вы не готовы к серьезному обучению, полному отстранению от “рекламного бреда”, разводилова в интернете.

Но при всем при этом -это прекрасная альтернатива депозиту в любом банке.

И даже ИИС с его прекрасными налоговыми вычетами-это, в первую очередь, риск слить ваши деньги на брокерском счете и риск требования государства вернуть ранее выплаченные вам вычеты, если вы нарушите условия ведения ИИС,

Ни один брокер, ни даже биржа, ни тем более управляющий не могут вам гарантировать какую-то стабильную доходность. И у вас даже не будет страховки от потери денег на брокерском счете в ходе ваших торговых операций с любыми активами.

Никогда и никто не будет страховать такую деятельность.

А ведь на банковском депозите деньги застрахованы. Чувствуете разницу?

Ну и кстати отзыв лицензий у брокеров тоже имеет место быть. Такое бывает не часто, но бывает. И риск у ваших денег, лежащих на брокерском счете, имеется на такой случай значительный.

Гораздо проще ситуация, если вы являетесь долгосрочным инвестором и держите акции компаний. Записи о том, что вы владелец акций, хранятся в депозитарии, а значит, что банкротство брокера не повлияет на ваш статус владельца.

Ну и при выборе брокера можно легко поддаться на уговоры и сладкие предложения брокера о дополнительных услугах в виде аналитики, каких-то торговых роботов. Разумеется это будут далеко не бесплатные услуги.

Поэтому к выбору брокера, выбору его услуг, тарифов нужно подходить очень грамотно. Для примера вам в помощь мой разбор брокеров.

Где стоит открывать брокерский счет для совершения операций с валютой

В нашей стране масштаб операций по обмену валюты, осуществляемых гражданами, достиг своего пика в 2014-м году. Причина вполне объяснима – на тот момент доллар и евро были нестабильны. Благодаря российскому валютному рынку любой гражданин (физическое лицо) получает возможность открывать брокерский счет, продавать и покупать иностранную валюту по биржевому курсу. Валюты, пользующиеся наибольшей популярностью – это доллары, евро и китайские юани.

Преимущества этого счета таковы:

- Возможно совершение сделок по самому выгодному курсу.

- Транзакции можно проводить в каком угодно объеме. Дефицит валюты отсутствует.

- Вкладчику не нужно переживать о банковских курсах – цена на валюту зависит только от ситуации на рынке.

- У каждого пользователя есть недельный доступ к рынку валют (время проведения торгов – с 10 утра и до полуночи – если это, допустим, Московская биржа).

Чтобы проводить сделки с валютой при выборе брокера нужно руководствоваться теми же критериями, что и при выборе посредника для приобретения и реализации акций: брокер должен работать в этой сфере много лет, быть в физической доступности от клиента. Также им должны предоставляться удобные рабочие инструменты. Должен быть прозрачным вывод денежных средств. И, несмотря на то, что брокерская комиссия слегка уменьшит прибыль от совершения операций с валютой, это все же куда более выгодный вариант, нежели обмен валюты с помощью банковских организаций.