Что такое ebit

Содержание:

- Способы расчета

- Где искать мультипликаторы

- Using EBITDA

- Что такое показатель EBITDA?

- EBITDA

- Методики и формулы расчета EBITDA и производных

- Скорректированный EBITDA

- Коэффициент EV / EBITDA

- EBIT и EBITDA: расчет и смысл показателей

- Скорректированная EBITDA

- Методика расчета

- Ограничения EBITDA

- Преимущества и недостатки использования показателя EBITDA

Способы расчета

Единого метода расчета EBITDA нет. Ниже я приведу наиболее часто используемые формулы на основе РБСУ (российских стандартов бухгалтерского учета) и МСФО (международных стандартов финансовой отчетности).

Но для тех, кто любит математику, опишу две основные формулы расчета.

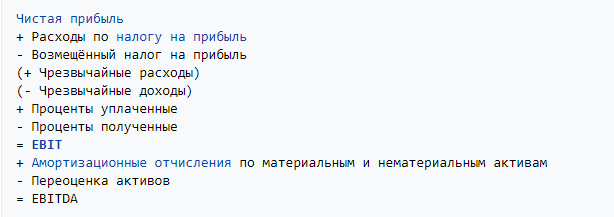

Первая начинается с чистой прибыли:

Вторая начинается с выручки:

Формула РБСУ

Их много. Перечислю основные:

- Прибыль до налогообложения + проценты к уплате + амортизация.

- Чистая прибыль + текущий налог на прибыль + проценты к уплате + амортизация + изменения отложенных налоговых обязательств + изменения отложенных налоговых активов + прочее.

- Выручка + себестоимость продаж + коммерческие расходы + доходы от участия в других организациях + проценты к получению + прочие доходы и расходы + амортизация.

Для расчета используют отчет о финансовых результатах и пояснения к бухгалтерской отчетности.

По МСФО

Акционерные общества, составляющие отчетность по международным стандартам, рассчитывают показатель на основе консолидированного отчета о прибыли и убытках.

Формула расчета выглядит следующим образом:

Вообще, все эти формулы могут показаться сложными на первый взгляд. Поэтому в качестве альтернативы можно использовать сервис на Смартлабе smart-lab.ru/q/shares_fundamental, где уже есть все необходимые параметры:

Где искать мультипликаторы

Самый надежный метод поиска значений мультипликаторов той или иной компании – самостоятельный расчет. В качестве источника данных в этом случае берутся финансовые отчеты эмитента. Однако это крайне затратный по времени способ. Большинство инвесторов пользуются различными интернет-сервисами, по меньшей мере, для первичной оценки. Среди таких ресурсов можно назвать:

- smart-lab.ru;

- blackterminal.ru – сведения о мультипликаторах доступны только в платной версии, но зато включают в себя данные и о компаниях США;

- tezis.io;

- Bloomberg.com (авторитетный англоязычный сайт);

- financemarker.ru (большая часть функции платная) и др.

Подобные сервисы дают возможность не только сравнить мультипликаторы, но и изучить выдержки из отчетов компании, и сэкономить время на поиске этой информации на официальных сайтах. Однако опираться исключительно на их данные для глубокого анализа не стоит. Они могут оказаться недостоверными или ошибочно представленными.

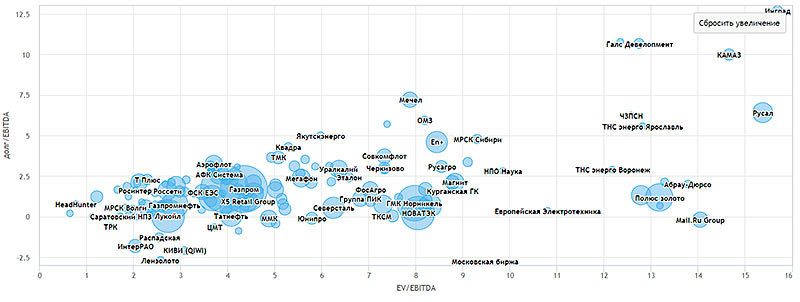

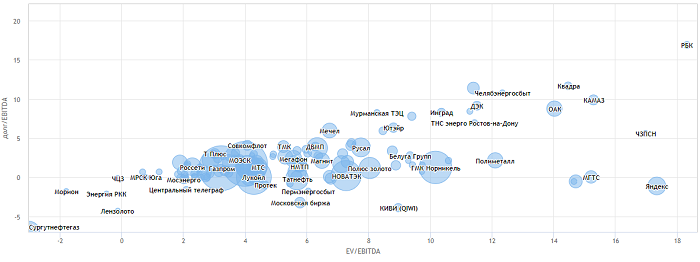

Например, на пузырьковой диаграмме Смартлаба, показывающей соотношение компаний по мультипликаторам EV/EBITDA и Долг/EBITDA, в числе лидеров могут присутствовать некоторые компании. Если же инвестор изучит информацию не в графическом, а в табличном виде, то может не найти этих эмитентов в списке. Поэтому следует сравнивать информацию с разных ресурсов. А перед окончательным решением о покупке акций компании – проверять цифры самостоятельными расчетами.

Using EBITDA

The use of EBITDA has since spread to a wide range of businesses. Its proponents argue that EBITDA offers a clearer reflection of operations by stripping out expenses that can obscure how the company is really performing.

EBITDA is essentially net income (or earnings) with interest, taxes, depreciation, and amortization added back. EBITDA can be used to analyze and compare profitability among companies and industries, as it eliminates the effects of financing and capital expenditures. EBITDA is often used in valuation ratios and can be compared to enterprise value and revenue.

Interest expenses and (to a lesser extent) interest income are added back to net income, which neutralizes the cost of debt, as well as the effect interest payments, have on taxes. Income taxes are also added back to net income, which does not always increase EBITDA if the company has a net loss. Companies tend to spotlight their EBITDA performance when they do not have very impressive (or even positive) net income. It’s not always a telltale sign of malicious market trickery, but it can sometimes be used to distract investors from the lack of real profitability.

Companies use depreciation and amortization accounts to expense the cost of property, plants, and equipment, or capital investments. Amortization is often used to expense the cost of software development or other intellectual property. This is one of the reasons that early-stage technology and research companies feature EBITDA when communicating with investors and analysts.

Management teams will argue that using EBITDA gives a better picture of profit growth trends when the expense accounts associated with capital are excluded. While there is nothing necessarily misleading about using EBITDA as a growth metric, it can sometimes overshadow a company’s actual financial performance and risks.

Что такое показатель EBITDA?

EBITDA – финансовый показатель в отчётности компании, который показывает совокупную прибыль до того, как из неё будут вычтены налоги, износ, проценты и начислена амортизация.

EBITDA простым языком показывает сколько компания сгенерировала прибыли, это достаточно важно, так как в зависимости от этого показателя и ещё нескольких можно определить устойчивость положения. Формула расчёта выглядит следующим образом:

Как видим, здесь отдельно указаны EBIT и EBITDA. Это связано с тем, что первый показатель используется в РСБУ, а второй – нет. Но ничего не мешает компании использовать значение EBITDA, обычно это делается в том случае, когда:

- Компания хочет выпускать акции. Соответственно, ей нужно соответствовать тем нормам, которые приняты у более крупных компаний и у конкурентов. Чем больше информации, тем проще принимать решение об инвестировании.

- Компания желает привлечь инвесторов. Даже небольшая компания может предоставить стандартизированный отчёт о своём финансовом положении с указанием всех ключевых значений.

- Компания имеет акции в свободном обороте на бирже.

Расчёт EBITDA можно проводить и самостоятельно, но обычно в этом нет никакой необходимости – всё можно найти либо в отчётах компании, либо же на специальных сайтах, да и в инвесторской среде всё это обсуждается. Несмотря на то, что в принципе алгоритм достаточно простой, у каждой компании в отчётности могут быть свои собственные нюансы, так, например, Газпром не указывает алгоритм расчёта. А это означает, что в полной мере считать этот показатель основополагающим в анализе финансов корпорации нельзя. Ниже мы рассмотрим наиболее полезные производные.

Если всё же есть желание покопаться в цифрах, то можно воспользоваться одной из двух формул расчёта EBITDA:

- EBITDA = Чистая прибыль + Налог + Амортизация + Проценты по кредитам.

- EBITDA = Выручка – Себестоимость товаров и услуг – Расходы (административные и коммерческие) + Амортизация.

Пример показателя EBITDA Газпрома

Пример показателя EBITDA Газпрома

EBITDA

Прибыль до я проценты, налоги, износа и амортизации рентабельности (EBITDA) измеряет компании. EBITDA исключает расходы на заемное финансирование, расходы по налогам, износу и амортизации из прибыли. В результате EBITDA может быть выгодной, поскольку дает сокращенное представление о прибыльности компании от ее основных операций.

EBITDA рассчитывается путем вычитания операционного дохода и добавления амортизации. Он стал популярным в 1980-х, чтобы показать потенциальную прибыльность выкупа заемных средств. Однако иногда его использовали компании, желающие раскрыть общественности более благоприятные цифры.

Методики и формулы расчета EBITDA и производных

Несмотря на значимость показателя, ситуация с методиками его нахождения весьма запутана.

Так, согласно МСФО, он и его производные не рассчитываются, поскольку они считаются финансовыми параметрами non-GAAP, не нашедшими отражения в правилах бухучета США.

Российские же стандартны, наоборот, предлагают несколько способов:

прямой:

Выручка – Расходы (за исключением Нп, % и А).

«эталонный», учитывающий данные как по МСФО, так и по GAAP:

Пч+ Нпупл- Нпупл+Рч-Дч+%опл-%пол+А-ПерА

или

EBIT+А-ПерА

поверхностный, использующийся для получения представлений об общей картине

EBIT+А

Существуют также методики расчета ЭБИТДИЭЙ по отчетным формам:

- адаптированная под отечественный учет, но имеющая погрешность в сравнении с расчетом по МСФО:

Ф. 2 стр. 50 + Ф. 5 А

- применимая для РСБУ, но позволяющая рассчитать только EBIT ввиду сложностей получения амортизационной суммы:

Ф. 1 стр. 2200 + Ф. 1 стр. 2330 + А

На основании EBITDA рассчитываются также следующие производные:

- вышеупомянутая EBIT. При равенстве EBITDA разница EBIT означает следующее: компания А избрала ускоренный амортизационный метод, компания В – равномерный. В этом и состоит особенность показателя применительно к РФ.

- «EBIT — %опл». Демонстрирует нужду в заемных средствах. Если EBT существенно < EBIT, это означает, что из компании утекают средства в виде %;

- Debt/EBITDA. Рассчитывается путем соотношения чистого долга и EBITDA, используется для оценки рентабельности компании при сравнительном анализе;

- EBITDA margin. Подразумевает рентабельность EBITDA, является соотношением EBITDA к выручке;

- EBITDA coverage. Коэффициент процентного покрытия, соотношение EBITDA к %опл.

Скорректированный EBITDA

EBITDA очень популярен и широко используется для оценки финансовой ситуации и стоимости предприятия. Однако, методы расчёта этого показателя в разных компаниях могут быть различными, что может привести к невозможности сравнения показателей разных предприятий, то есть нивелируется основное преимущество EBITDA. Кроме того, разный подход при формировании и представлении показателей в отчёте, даёт больше возможностей для манипулирования показателями.

Активное пользование EBITDA стало причиной того, что он вызвал интерес регулятора. В настоящее время расчёт показателя регулируется правилами Комиссии по ценным бумагам и биржам США. В соответствии с правилами не разрешается очищение этого показателя от остальных расходов (кроме налогов на прибыль, процентов и амортизации). Показатели, расчёт которых производится другим способом, не могут называться EBITDA. Поэтому предприятия, отступившие от классической формулы по какой-либо причине, называют этот показатель по-другому, обычно добавляется определение «скорректированный» (adjusted).

В большинстве случаев ЕБИТДА очищается от некоторых статей отчётности по совокупному доходу:

- Чрезвычайные (внереализационные) доходы и расходы (когда стандартами отчётности допускаются такие статьи или они идентифицируются для дополнительного раскрытия).

- Курсовая разница.

- Убыток от реализации активов.

- Убытки от обесцененных активов.

- Вознаграждения, основанные на акциях.

- Доля результата в совместных (ассоциированных) компаниях.

- Начисление резервов под разные нужды.

Коэффициент EV / EBITDA

В мировой экономике существует также значение EV и коэффициент EV/ EBITDA. Расшифровка EV «Enterprise value» в переводе с английского языка означает стоимость предприятия и определяется как сумма капитализации компании и её долгов. При помощи этого оценочного показателя инвесторы сравнивают различные компании и определяют степень переоценки или недооценки компании рынком.

Коэффициент EV / EBITDA показывает цену предприятия в соответствии с EBITDA. Чтобы рассчитать этот коэффициент, пользуются следующей формулой:

EV / EBITDA = (Капитализация + Сумма долгосрочных обязательств + Сумма краткосрочных обязательств / Доход (не учитывая налогообложение, проценты, амортизацию).

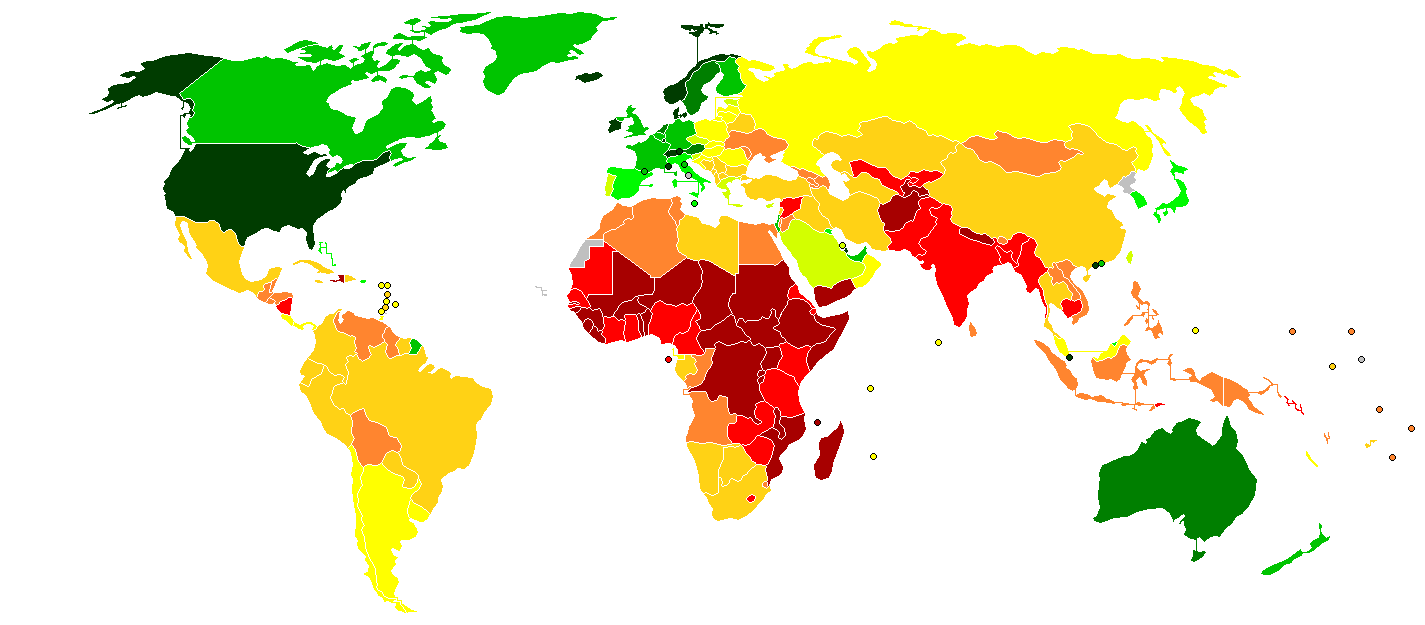

При расчёте должна учитываться отрасль деятельности оцениваемого предприятия. В развивающихся отраслях характерны более высокие показатели. В традиционных отраслях этот коэффициент может иметь более низкие значения. Величина показателя также зависит от принадлежности компании к конкретной стране. Например, для экономик развивающихся стран характерна противоположная ситуация. В этом случае высокотехнологичные отрасли могут развиваться медленнее традиционных. Осуществляя расчёты, необходимо учитывать все эти факторы.

EBIT и EBITDA: расчет и смысл показателей

Показатели EBIT (earnings before interest and taxes — прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) не установлены международными стандартами финансовой отчетности или национальными стандартами западных стран в качестве обязательных показателей.

Эти и некоторые другие показатели называются non-GAAP financial measures («показатели, не являющиеся финансовыми величинами US GAAP»).

Тем не менее, и EBIT, и EBITDA очень широко используются аналитиками, инвесторами и другими заинтересованными лицами для оценки финансового положения и стоимости компаний.

История возникновения EBITDA

Исторически показатель EBITDA использовался для определения способности компании к обслуживанию долга, то есть данный показатель в сочетании с показателем чистой прибыли служил источником информации о том, какую сумму процентных платежей может обеспечить компания в ближайшей перспективе. В первую очередь EBITDA пользовались инвесторы, которые рассматривали компанию не в качестве долгосрочной инвестиции, а в качестве совокупности активов, которые можно выгодно продать по отдельности, при этом EBITDA характеризовал величину, которая может быть направлена на погашение кредитов.

Такая схема (leveraged buyouts — финансируемый выкуп, при котором компания выкупается за счет заемных средств) была широко распространена в 80-х годах. Затем показатель EBITDA стал использоваться большинством компаний и на сегодняшний день стал одним из самых популярных показателей. Он показывает доход, который принес бизнес в текущем периоде, и, следовательно, может использоваться для оценки рентабельности инвестиций и возможностей самофинансирования.

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам.

Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США)

Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

Методика расчета

В финансовой отчетности (международной и российской) можно найти все составляющие для расчета ЕБИТДА. Но общепринятой методики получения показателя нет. Мы разберем наиболее часто используемые формулы на основе РСБУ (российские стандарты бухучета) и МСФО (международные стандарты финансовой отчетности).

В основном показатель рассчитывают публичные организации, которые выходят на фондовый рынок со своими ценными бумагами. Они на сайтах выкладывают финансовую отчетность, в том числе выполненную по международным стандартам. Показатели, интересующие инвесторов, уже посчитаны. EBITDA не исключение. Можно это сделать и самостоятельно, но еще раз говорю, что общепринятой методики нет. Предприятия часто по-разному рассчитывают, многие выкладывают методику, но не все.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Расчет по РСБУ

Вариантов расчета много. Вот некоторые из них:

- Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330) + Амортизация. Строка 2330 берется по модулю.

- Выручка (стр. 2110) + Себестоимость продаж (стр. 2120) + Коммерческие расходы (стр. 2210) + Управленческие расходы (стр. 2220) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Прибыль (убыток) от продаж (стр. 2200) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Чистая прибыль (убыток) (стр. 2400) + Прочее (стр. 2460) + Изменения отложенных налоговых активов (стр. 2450) + Изменения отложенных налоговых обязательств (стр. 2430) + Текущий налог на прибыль (стр. 2410) + Проценты к уплате (стр. 2330) + Амортизация. Цифры берутся по модулю.

Для расчета понадобятся:

- Отчет о финансовых результатах (форма № 2).

- Пояснения к бухгалтерской отчетности.

Пример расчета

Рассмотрим расчет EBITDA по двум видам отчетности за 2019 год на примере нефтяного предприятия “Лукойл”.

Расчет по РСБУ (Отчет о финансовых результатах за 2019 г., Пояснения к бухгалтерской отчетности за 2019 г. – Таблица 2.1. “Наличие и движение основных средств”). Результат по приведенным выше четырем формулам получается одинаковым. Я покажу расчет по 1-й, наиболее простой.

EBITDA = 405 146 104 + 55 407 910 + 730 170 = 461 284 184 тыс. руб.

Расчет по МСФО (Консолидированный отчет о прибылях и убытках за 2019 г.).

EBITDA = 642 221 + 151 133 – 25 134 + 44 356 – 18 246 – 923 + 27 691 + 415 094 = 1 236 192 млн руб.

Акционерные общества, составляющие финансовую отчетность по международным стандартам, рассчитывают ЕБИТДА на основе Консолидированного отчета о прибылях и убытках. Уже готовый показатель можно найти в презентациях акционерных обществ. Например, “Лукойл” в своей указал, что он равен 1 236 млрд руб., что и подтвердил наш собственный расчет.

Так как изначально показатель был разработан в США и ориентировался на их стандарты, считаю, что использование данных РСБУ сильно искажает результат. Это доказали и наши цифры.

Ограничения EBITDA

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) добавляет амортизационные расходы обратно в операционную прибыль компании. Аналитики обычно полагаются на показатель EBITDA для оценки способности компании получать прибыль только от продаж и для сравнения аналогичных компаний с разной структурой капитала. EBITDA не является показателем GAAP и иногда может использоваться намеренно, чтобы скрыть реальные показатели прибыли компании.

Из-за этих проблем EBITDA чаще используется для компаний, находящихся на стадии развития, или для компаний с большой долговой нагрузкой и дорогими активами.

Иногда плохая репутация показателя является результатом неправильного использования. Точно так же, как лопата эффективна для рытья ям, она не лучший инструмент для закручивания винтов или ремонта машины. Таким образом, EBITDA не следует использовать в качестве универсального инструмента для оценки прибыльности компании. Это особенно актуально, если учесть, что расчеты EBITDA не соответствуют общепринятым принципам бухгалтерского учета (GAAP).

Как и любой другой показатель, EBITDA — это всего лишь один единственный показатель

Чтобы получить полную картину состояния компании, необходимо принять во внимание множество показателей. Если бы поиск успешных компаний был таким же простым, как проверка одного единственного показателя, все бы стали считать только этот показатель, а профессиональные аналитики стали бы не нужны и исчезли бы в принципе

Преимущества и недостатки использования показателя EBITDA

Когда инвесторы просматривают отчётность компании, они прекрасно понимают, что на бумаге всё может выглядеть одним образом, а фактически быть совершенно по-другому. Есть удивительные примеры, когда одна компания стабильно генерирует прибыль, платит дивиденды, но акции остаются на низких уровнях. А бывает так, что показывает убыток, ничего не платит, но при это бумаги взлетают. Самый типичный пример – российский и американский фондовые рынки. Разница колоссальная.

Рассмотрим плюсы и минусы оценки EBITDA, начнём с преимуществ:

- Быстрая оценка генерируемой прибыли, которую легко сопоставить с конкурентами. При хороших значениях потенциал роста такой компании велик, а любые ухудшения итоговых показателей можно со временем убрать через грамотное управление. Люди, которые управляют компанией, прекрасно сами это понимают и постоянно работают в этом направлении.

- EBITDA позволяет оценить ключевые стороны, в том числе и закредитованность. Можно работать эффективно, но при этом солидная долговая нагрузка не даст возможности “увидеть” эту прибыль акционеру. Тут мы используем производный от EBITDA показатель, о котором говорилось выше. То есть получается, что оценивать можем, информация будет актуальной и отражающей реальное положение и перспективы. С низкими долгами всегда проще работать, это унижает важную составляющую расходов.

Теперь перейдём к недостаткам, которые могут быть важны:

- EBITDA, не смотря на свою универсальность по многим критериям, всё же упускает другие важные аспекты. Например, все мы знаем, что налоговая нагрузка в разных странах разная. И две абсолютно идентичные компании с одинаковыми показателями EBITDA в разных странах дадут совершенно разный итоговый результат, так как в одном государстве корпоративный налог низкий, а в другом – высокий. Ну и следует учитывать различные послабления и налоговые режимы, конечно. Ситуация может меняться как в лучшую, так и в худшую сторону.

- Отсутствие единого метода расчёта позволяет манипулировать показателем. Можно по-разному посчитать и получить отличные друг от друга результаты, и это можно использовать для того, чтобы представить компанию в более выгодном свете перед инвесторами.

В итоге получается. Что показатель EBITDA безусловно полезный и важный, но его нельзя использовать как единственную величину когда проводится анализ. В силу сказанного выше значение может быть хорошим и привлекательным с инвестиционной точки зрения, а на деле окажется, что ожидания были завышены. Это может оказать существенное влияние на инвестированный капитал, есть риск “подморозить” деньги. В любом случае, всегда следует оценивать показатели со всех сторон. Хороший пример – торговля акциями.

Инвестор смотрит отчётность и приходит к выводу, что компания стабильно генерирует высокую прибыль, имеет низкую долговую нагрузку, но при этом её акции находятся низко. И критерий низко мы берём в данном случае из соотношения размера дивидендов к стоимости акции. Получается, что доход высокий в процентах годовых. Крупные инвестиционные фонды такие моменты не пропускают и скупают слишком дешёвые акции. А вот если они остаются на таких уровнях – это повод задуматься и тщательно изучить всю информацию, которая только доступна. Где-то однозначно есть проблема.