Nasdaq composite (ixic)

Содержание:

- Финансовые результаты NASDAQ

- Nasdaq график

- Перспективы инвестиций в индексы NASDAQ

- NASDAQ в цифрах и фактах

- Индекс NASDAQ: история появления и принцип расчета индекса

- Отличия фондовой биржи NASDAQ от NYSE

- Котировки Nasdaq онлайн

- Почему стоит купить акции NASDAQ?

- Неудачная попытка NASDAQ купить Лондонскую фондовую биржу (LSE)

- Как взять максимум от торговли на бирже?

- Рынок NASDAQ

- Современная фондовая биржа NASDAQ

- Фьючерс на индекс Nasdaq

- Котировки фьючерсов на MCX

- История биржи NASDAQ

- Доступ к Nasdaq для российских инвесторов

- ТОР-5 компаний биржи

- Как инвестировать в Nasdaq

- Индекс Nasdaq

Финансовые результаты NASDAQ

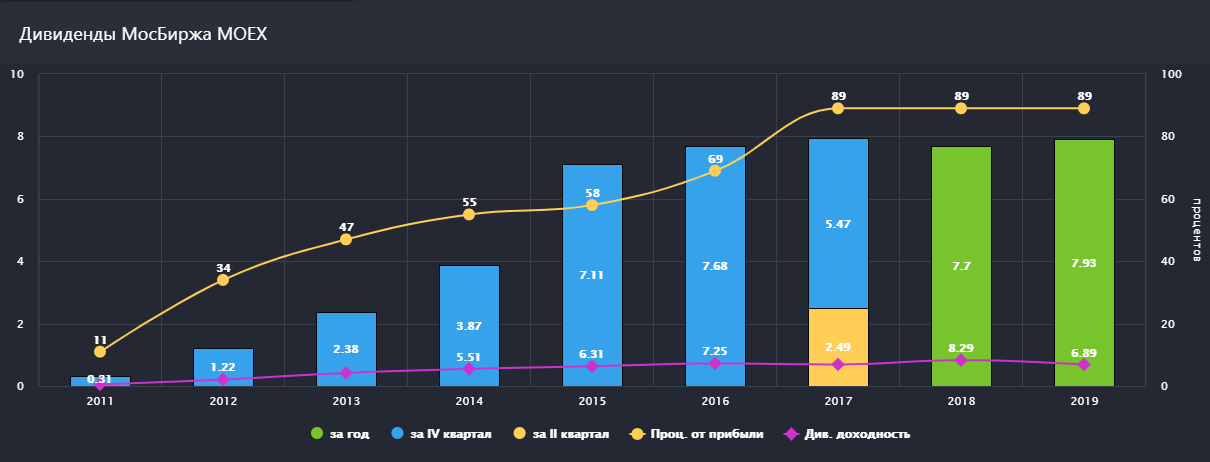

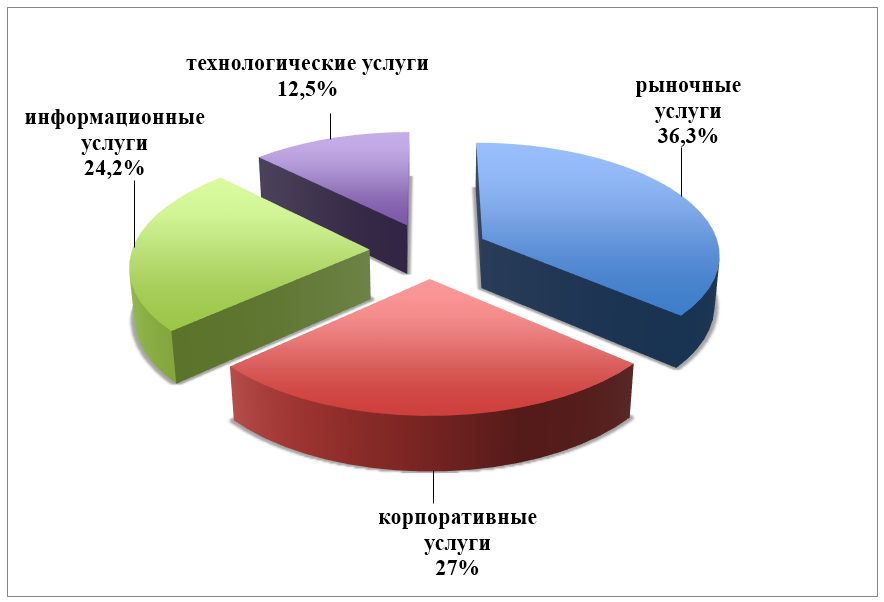

Большую часть дохода корпорации Nasdaq приносят рыночные (торговые) услуги:

Доля прибыли по сегментам оказываемых услуг (2017 г.)

Валовой доход Nasdaq в последние годы стабильно растет: с 3211 млн. $ в 2013 до 3965 млн. $ в 2017. Вклад в валовой доход 65 подразделений на территории США составляет более 70%. За границей функционирует 76 дочерних предприятий, но их доля в доходе — менее 30%.

На странице биржи Насдак можно не только найти готовые графики онлайн, но и настроить там ряд определенных индикаторов, не прибегая к торговому терминалу брокера.

Перспективы Nasdaq

Каждая десятая операция на фондовых биржах связана с Насдак, она находится на первом месте в мире по количеству эмитентов, разместивших на ней свои активы. Корпорация Nasdaq имеет значительные конкурентные преимущества:

- большой объем разнообразных услуг и продуктов;

- высокая скорость введения инноваций;

- высокая скорость проведения операций;

- доступность и прозрачность электронной торговли;

- невысокий порог входа как для компаний, так и для инвесторов

Nasdaq график

В 1987 году электронный график NASDAQ пришёл на смену морально устаревшему оформлению сделок через телефон. После знаменитого обвала рынка в 1987 году многие маркет-мейкеры лишились возможности отвечать на звонки клиентов. После этого случая в работу биржи была внедрена специальная система, которая сделала доступным режим работы с ордерами в электронном формате. Акции биржи NASDAQ сегодня привлекают инвесторов и дейтрейдеров, поскольку считаются агрессивным инструментом с высоким уровнем волатильности. Доступ на площадку для трейдеров из стран СНГ становится удобнее и проще с каждым месяцем.

Перспективы инвестиций в индексы NASDAQ

Относительно перспектив инвестирования в какие-либо из подвидов семейства индексов NASDAQ что-либо сказать сложно. Однозначно эти вложения нельзя отнести к консервативным стратегиям — чем более узкая диверсификация компаний, тем большим отраслевым рискам подвержен сам индекс. После 2000-х годов инвесторы стали более осторожными с венчурными стартапами и пока что NASDAQ Composite и NASDAQ 100 ведут себя практически также, как и остальные индексы — проседают перед фундаментальными событиями (референдум в Великобритании и выборы в США).

Интереснее ситуация с NASDAQ Biotechnology. В истории США есть примеры, когда отдельные биотехнологические компании не оправдывали надежд инвесторов в следствие провалов разработок. Этот сектор хотя и является приоритетным после победы Трампа, имеет большие риски. Прогноз NASDAQ Biotechnology очень неоднозначен.

И несколько слов о том, как частному трейдеру инвестировать в индекс NASDAQ. Едва ли не каждый отечественный форекс-брокер, начиная от Альпари и т.д. предлагает спекулировать на всех популярных индексах США. Всего-то нужно пополнить счет на 10-100 дол. США и выбрать нужный инструмент в МТ4. С учетом спреда, комиссий и рисков данный способ подходит только для спекуляций.

Минимальный порог для частного инвестора на международном фондовом рынке начинается, как правило, от 5-10к$ США. Только единицы отечественных компаний предоставляют доступ клиентам к биржам США (БКС, Финам, Открытие). Также через брокеров работающих на Московской бирже можно купить ETF-фонд FXIT, который практически полностью копирует индекс.

Второй вариант — инвестирование через брокера США. В настоящее время оптимальным вариантов является брокер Interactive Brokers, который имеет представительство в РФ и русскоязычную версию сайт. Стоит также учитывать вопросы налогообложения при работе с ценными бумагами, сейчас между Россией и США действует «Соглашение об избегании двойного налогообложения».

NASDAQ в цифрах и фактах

В финансовой истории торговая площадка Nasdaq заняла достойное место. Данная биржа постоянно развивается, осваивает новые рынки, предоставляя огромный спектр услуг всем участникам рынка. Nasdaq – это качественный риск-менеджмент, удобные инструменты торговли, хороший клиринг. В течение последнего года обороты Nasdaq составили порядка 34-42 миллиардов акций. Торговля на бирже осуществляется посредством огромного числа индексов. К примеру, сводный индекс NasdaqComposite в состоянии одновременно учитывать, как поведут себя акции 4381 компании, расположенных как в Америке, так и за рубежом. Общая капитализация таких акций после листинга составляет порядка 6000 миллиардов долларов США.

Индекс NASDAQ: история появления и принцип расчета индекса

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Индекс NASDAQ был сформирован в 1971-м году, но со временем от него появилось множество ответвлений. Потому, отвечая на вопрос что же такое Индекс NASDAQ — это целое семейство индексов, которое отражает конъюнктуру на рынке высоких технологий США. Основной (сводный) индекс, с которого и начался расчет в 1971-м году, называется NASDAQ Composite. Именно его имеют ввиду, когда говорят об индекс Насдак.

Главное отличие Index NASDAQ от S&P 500 в том, что в его расчет входят компании со всего мира, количество которых насчитывается более 5000 с суммарной капитализацией более 6 трлн. дол. США. К слову, количество компаний превышает аналогичное число корпораций на биржах NYSE и AMEX вместе взятых.

Поскольку список компаний NASDAQ состоит, в том числе из быстроразвивающихся стартапов (а не все они оказываются одинаково прибыльными), его пересматривают на порядок чаще, чем корзину S&P 500.

Отличия фондовой биржи NASDAQ от NYSE

Wiki Masterforex-V называет следующие отличия для трейдеров нашей Академии:

1. NASDAQ — одна из самых молодых, динамично развивающихся и демократичных из крупнейших фондовых площадок мира. В 1971г. она «вышла» из состава NYSE — Нью-Йоркской фондовой биржи и следующие почти полвека составляет ей реальную конкуренцию. Так, капитализация

- NYSE составила $32 трлн. (сентябрь 2018);

- NASDAQ — $6.8 трлн (2017);

- Токийской фондовой биржи — $4,5 трлн (2017);

- Лондонской фондовой биржа — $ 4,38 трлн. (2018);

- Шанхайской биржи — $4 трлн (август 2017 года);

- Франкфуртской биржи — $2 трлн (2017).

2. NASDAQ первоначально создавалась не как фондовая биржа, а как новый формат «отчетности эмитентов акций» перед инвесторами и трейдерами для исключения любого рода мошенничества и обмана, согласно решениям американского Конгресса 1938 и 1968гг..

Комментарий wiki Masterforex-V №1:

а) с 1933г. был принят «новый курс Рузвельта» для вывода страны из кризиса, одним из ключевых моментов которого интересов инвесторов — клиентов американских бирж. Так, в 1934г. родилась SEC — всевластная Комиссия по ценным бумагам и биржам США, а в 1938г. американским Конгрессом был принят «Акт Мэлони» (в оригинале – Maloney Act) «для упорядочивания работы брокеров и установлению системы контроля над ними» (контроль распространял даже за пределами биржи, чтобы исключить инсайд, сговор и мошенничество торговцев ценными бумагами). В 1939 году появилась Национальная ассоциация дилеров ценных бумаг (аббревиатура с оригинального названия – NASD), которую и обязали выработать «систему защиты инвесторов», обеспечить «честность торговых сделок» и т.д.

б) в 1968г. слушание в американском Конгрессе обернулось скандалом. Оказалось, что за 30 лет основные пункты Maloney Act не были выполнены (эмитенты акций не давали РЕГУЛЯРНУЮ и полную отчетность своих предприятий, торговцы не обеспечивали ликвидность, зато зарабатывали «сверхприбыль»). В итоге, NASD переименовали в NASDAQ с жесточайшими правилами прозрачной и полной финансовой отчетности. Первые торги на новой площадке состоялись 8.02.1971 г.

в) строгие правила NASDAQ этики дилинга позднее были распространены и на остальные биржи США и действуют по сей день как «стандарт» для любой фондовой биржи мира.

Комментарий wiki Masterforex-V №2: посмотрите сериал «Миллиарды» (2016-2018) о «трейдере» — миллиардере Бобби Аксельроде», зарабатывающем на бирже через незаконный инсайд и взятки, и его вечном визави — прокуроре Чаке Родсе. Чтобы остаться «чистым перед законом», Аксельрод содержит целый штат «аналитиков», расписывающих, как научные диссертации на сотнях страниц экономическое обоснование каждой его успешной сделки на бирже. Это последствия введения «стандартов NASDAQ» согласно решениям американского Конгресса, по которым прокуратура с SEC и агентами ФБР и Минфина безуспешно пытается поймать «за руку» талантливого дельца. Сериал снят по мотивам успешной торговли миллиардера Стива Коэна и его бывшем хедж-фонда SAC.

Юмор: сериал вошел в список лучших «драм» в США 2016г. — лучшее подтверждение актуальности проблемы через 45 лет после открытия биржи NASDAQ. Представляете, что творилось на биржевых площадках до введения этих стандартов?

3. Формирование новой торговой площадки пришлось на бум компьютерных технологий. Парадокс: NASDAQ не создавался для «высокотехнологичных компаний», это предприятия данного сектора САМИ быстрее конкурентов с «традиционных заводов и фабрик» в открытой конкуренции на NASDAQ вытеснили «промышленников» с этой фондовой биржи, благодаря на порядок большей норме прибыли и росту акций своих «компьютерных концернов».

На начальном этапе биржу NASDAQ на страницах The Wall Street Journal даже сравнивали с «доской объявлений». Она фактически являла собой информационную базу: показывались средние и лучшие котировки на внебиржевом рынке. В 70-е гг. это было новинкой и вызывало множество сатирических карикатур для развлечения читателей прессы. Сейчас это так же вошло в число стандартов для биржи и брокеров.

Котировки Nasdaq онлайн

Значение индекса NASDAQ определяется не только деятельностью компаний, но и состоянием экономики США. Капитализация компаний, аккредитованных на бирже, превышает сумму 6000 млрд долларов. По этой причине любые существенные изменения американской экономики оказывают существенное влияние на значение индекса биржи. Особый интерес представляет тот факт, что изначально значение индекса равнялось 100, после чего единожды достигло отметки 5000 тысяч в 2000 году и начало постепенно снижаться на фоне падения рынка в компьютерной отрасли. В то время, как и сейчас, ситуация во многом определялась настроениями потребителей и инвесторов.

Почему стоит купить акции NASDAQ?

В сравнении с более консервативными в подходе к торговле биржевыми площадками американская биржа Nasdaq более современна и совершенна. Основной причиной успеха Nasdaq специалисты называют удачное внедрение инноваций. Приобретать акции Nasdaq выгодно, поскольку:

- Здесь не «кормят» дорогих брокеров – услуги Nasdaq доступны для большинства трейдеров.

- На Nasdaq никогда не применялись промежуточные звенья для циркуляции акций, что делает сам процесс торговли максимально прозрачным.

- На фондовом рынке Nasdaq отсутствует финансовый минимум для вхождения.

- Мощное оборудование торговой площадке позволяет осуществлять торговые процедуры с максимальной скоростью.

Nasdaq – это высокие технологии, доступные каждому.

Неудачная попытка NASDAQ купить Лондонскую фондовую биржу (LSE)

О том, что фондовая биржа Насдак на подъеме, свидетельствуют многочисленные попытки покупки с ее стороны ближайших своих конкурентов.

Попытка покупки LSE номер 1. В марте 2006 года руководство NASDAQ попыталось купить Лондонскую фондовую биржу (LSE). Однако предложение американцев англичан не устроило. Цену 17,42 доллара за акцию они посчитали слишком низкой.

Американцы решили зайти с другой стороны. Они просто начали активно скупать акции LSE на открытом рынке и всего через два месяца после отказа англичан заполучили 25,1-процентный пакет, став самым крупным ее акционером.

Попытка покупки LSE номер 2. На достигнутом «Насдак» не остановилась, и скупка акций LSE продолжилась. К ноябрю 2007 года доля NASDAQ в LSE достигла 28,75%. Имея на руках столь весомый аргумент, американцы сделали англичанам повторное предложение, оценив акцию уже в 12,43 фунта (свыше 20 долларов), но снова получили отказ. Причем почти мгновенно – через 7 часов после предложения. Пояснение отказа то же: недостаточно высокая цена.

По словам Клары Фёрс, на тот момент гендиректора Лондонской биржи, американцы не оценили весомые показатели роста и значительный потенциал LSE, и не смогли предложить адекватную цену. Отметим, что при втором предложении «Насдак» готова была заплатить за LSE 2,7 миллиарда фунтов, что по курсу того времени эквивалентно 5,1 миллиарда долларов.

Как взять максимум от торговли на бирже?

NASDAQ — это лишь часть финансового мира, на котором трейдеры Masterforex-V берут профит, наряду с форексом, крипторынком, CFD фьючерсов товарных рынков (золото, серебро, нефть и т.д.). Проблема не в биржах, а в трейдерах — видят ли они

— мощные тренды от таймфреймов н4/д1 и выше, на которых можно взять сотни пунктов прибыли или нет?

— обнаруживают Уровни сопротивления и поддержки от которых и к которым идет цена?

— знают или нет, что означают модели флаг, вымпел, клин , Собака баскервилей Элдера / МФ и десятки иных при подсказках опытных трейдеров на закрытом форуме Академии, чтобы обойти ложный прорыв уровня или ловушку симметричного треугольника?

Выбор брокера у половины трейдеров Masterforex-V прежний — NordFx с котировками индексов NASDAQ, Доу-Джонс, SP 500, DAX 30 , Nikkei 225, десятками валютных пар forex и криптовалют, а так же CFD фьючерсов золота, серебра, нефти, крипто-индексами и т.д.. Этого достаточно, чтобы зарабатывать 300%-700% в валюте за несколько лет, как видно из онлайн мониторинга счетов трейдеров МФ на нашем

Рынок NASDAQ

На данный момент весь рынок Nasdaq условно делится на две части.

- NasdaqNationalMarket (NNM). Этот рынок, на котором активно ведется торговля акциями и ценными бумагами самых крупных компаний-эмитентов. Данный рынок Nasdaq бы выделен в отдельное направление еще в начале 80-х годов. На данный момент на нем в обращении присутствует более 4 тысяч ценных бумаг. Для того, чтобы получить листинг на NNM, каждая компания проходит жесткую проверку на предмет своего финансового благополучия. Листинг проходит также все управление компании.

- NasdaqSmallCapMarket (SCM) – данный рынок Nasdaq предназначен для торговли акциями и ценными бумагами компаний, характеризующихся сравнительно невысокими показателями капитализации. На этом рынке биржевой площадки присутствует порядка тысячи ценных бумаг.

Современная фондовая биржа NASDAQ

Сегодня на NASDAQ OMX Group работает 3.7 тысячи брокерских компаний по всему миру, обеспечивая до 10% всей фондовой деятельности планеты. В 26 странах присутствуют более 50 операционных офисов, общая численность сотрудников превышает 10 тыс. человек. Суммарная капитализация составляет более 19 трлн долл. США и продолжает увеличиваться.

Рекомендованные для вас статьи:

- LSE – Лондонская Фондовая Биржа – в деталях

- Главные Американские Фондовые Биржи и их особенности

- AMEX – Американская фондовая биржа

- Расписание торговых сессий и Время работы бирж

- Санкт-Петербургская биржа (SPB) в деталях

Крупные биржи нередко выступают «поставщиками» информационных услуг и наработок на развивающиеся биржи. NASDAQ не исключение: по расчетам сотрудников, технологии и консультативные услуги предоставляются более чем 70 площадкам в 50 странах мира. Несмотря на попытку охватить все сферы, традиционными считаются розничная торговля, здравоохранение, высокие технологии и финансы.

В общей сложности на базе NASDAQ построено свыше 41 тысячи фондовых индексов, самые известные из которых — сам NASDAQ Composite, NASDAQ 100, NASDAQ Biotechnology, Pre-Market NDX и After Hours NDX. Также на основных площадках рассчитываются Dow Jones Industrial Average и S&P 500

Индексам стоит уделить особое внимание, вот по какой причине

Численность NASDAQ Composite постоянно меняется и в последние десятилетия плавает между 3.7 и 5.5 тысячи компаний. Индекс неравновзвешен, стоимость акции зависит от номинала и общей капитализации компании. Расчет индекса начался 05 февраля 1971 года с отметки 100 пунктов, в настоящее время составляет около 4 000 пунктов.

NASDAQ National Market Composite Indexвключение в листинг только национальных компанийNASDAQ 100 IndexIndustrial IndexFinancial Index

NASDAQ National Market Composite Indexвключение в листинг только национальных компанийNASDAQ 100 IndexIndustrial IndexFinancial Index

Примечательно, что в рамках биржи NASDAQ рассчитываются фондовые индикаторы конкурентов. В частности, AMEX Composite (AMEX стала частью NYSE в 2008 году), FTSE NASDAQ 500 Index, NYSE Composite, группа S&P и многие другие. Сама площадка предоставляет полный комплекс услуг, включая работу с инвестициями, акциями, деривативами, опционами, инвестиционными фондами, ETF и Форекс.

С целью освещения торгов в 2013 году NASDAQ приобретает известнейшее в мире информационное агентство Thomson Reuters. Большинство котировок, предоставляемых брокерам, сайтам и порталам, дает именно Reuters.

Интересная вещь. Как и у NYSE, начало и окончание торгов на NASDAQ обозначается ударом гонга. Но hi-tech-биржа отважилась на столь же технологичный шаг: за умеренную плату любой желающий может заказать Bell Ceremony — по заказу состоятельного клиента в 12 часов дня пробьет гонг, и на светодиодное табло NASDAQ Tower будет выведена любая его информация.

На месте работает множество репортеров, которые снимают происходящее на видео и, после обработки, транслируют ролик на экранах биржи и телеканалах Reuters. По завершению мероприятия видеомассив передается заказчику и он вправе делать с ним абсолютно все. Требований немного, максимум 50 гостей и классическая одежда, а вот о цене почему-то умалчивают. В числе воспользовавшихся — Walt Disney, Google Inc, Dreamworks и другие.

Среди наиболее популярных акции NASDAQ:

- Amazon, Inc.(AMZN)

- Apollo Group, Inc.(APOL)

- Apple Inc.(AAPL)

- com, Inc.(BIDU)

- Cisco Systems, Inc.(CSCO)

- Dell Inc.(DELL)

- eBay Inc.(EBAY)

- Garmin Ltd.(GRMN)

- Google Inc.(GOOG)

- Intel Corporation(INTC)

- Life Technologies Corporation(LIFE)

- Logitech International, SA(LOGI)

- Marvell Technology Group, Ltd.(MRVL)

- Microsoft Corporation(MSFT)

- News Corporation, Ltd.(NWSA)

- Oracle Corporation(ORCL)

- Patterson Companies Inc.(PDCO)

- QUALCOMM Incorporated(QCOM)

- Starbucks Corporation(SBUX)

- Symantec Corporation(SYMC)

- Teva Pharmaceutical Industries Ltd.(TEVA)

- Vertex Pharmaceuticals(VRTX)

- Wynn Resorts Ltd.(WYNN)

- Yahoo! Inc.(YHOO)

Интересно знать

Для участия в листинге NASDAQ важно определиться с выбором рынка — их существует три:

- Global Market

- Capital Market

- Global Select Market

Последний является самым желанным, но и требования к нему очень высоки — вроде капитализации в сотни миллионов долларов. Capital Market самый доступный, порог входа равен 4 млн долл. США. Вне зависимости от рынка, эмитент должен держать трех-четырех маркет-мейкеров.

Для работы в рамках листинга необходимо соблюдение стандартов по прибыли и оборотам, выход на IPO недолог и редко занимает больше двух лет.

Фьючерс на индекс Nasdaq

Фьючерсы NASDAQ пользуются большой популярностью среди инвесторов всего мира. С помощью таких контрактов инвестировать в наиболее рентабельные сектора экономики США получает практически любой желающий. Акции компаний, представляющих сегмент разработки аппаратных решений, программного обеспечения и интернет-индустрию заслуженно считаются наиболее привлекательными с точки зрения вложения средств.

Фьючерсы NASDAQ идеально подходят для работы в рамках спекулятивных стратегий, которые основываются на адаптированных под условия современного рынка приемах технического анализа. Контракты на индексы также часто используются с целью хеджирования.

Котировки фьючерсов на MCX

| Товар | Месяц | Цена | Осн. | Макс. | Мин. | Изм. | Изм. % | Время | |

|---|---|---|---|---|---|---|---|---|---|

| Алюминий (мини) | Июль ’21 | 197,55 | 197,70 | 198,10 | 197,25 | -0,15 | -0,08% | 09:02:43 | |

| Алюминий | Май ’20 | 143,85 | 143,85 | 143,85 | 138,05 | +0,00 | +0,00% | 13/01 | |

| Медь | Июль ’21 | 728,15 | 730,90 | 729,00 | 726,80 | -2,75 | -0,38% | 09:02:43 | |

| Медь (мини) | Нояб. ’19 | 410,90 | 410,90 | 415,45 | 406,90 | 0,00 | 0,00% | 28/06 | |

| Gold 1 Kg | Авг. ’21 | 48.071 | 48.053 | 48.170 | 48.070 | +18 | +0,04% | 09:02:51 | |

| Золотая гинея | Июль ’21 | 38.529 | 38.509 | 38.586 | 38.503 | +20 | +0,05% | 09:02:40 | |

| Золото (мини) | Авг. ’21 | 48.055 | 48.040 | 48.148 | 48.053 | +15 | +0,03% | 09:02:51 | |

| Лепестки золота | Июль ’21 | 4.754 | 4.750 | 4.758 | 4.752 | +4 | +0,08% | 09:00:48 | |

| Лепестки золота | Июнь ’17 | 2.930 | 2.930 | 2.930 | 2.930 | 0,00% | 16/06 | ||

| Свинец | Июль ’21 | 178,25 | 178,40 | 178,50 | 178,10 | -0,15 | -0,08% | 09:01:07 | |

| Свинец (мини) | Май ’20 | 132,70 | 132,70 | 132,70 | 132,70 | 0,00 | 0,00% | 24/04 | |

| Никель | Июль ’21 | 1.441,2 | 1.435,0 | 1.442,6 | 1.433,3 | +6,2 | +0,43% | 09:02:41 | |

| Никель (мини) | Авг. ’19 | 858,6 | 858,6 | 858,6 | 858,6 | +0,00 | +0,00% | 24/05 | |

| Серебро | Сент. ’21 | 67.897 | 68.319 | 68.121 | 67.840 | -422 | -0,62% | 09:03:03 | |

| Серебро (микро) | Авг. ’21 | 68.138 | 68.552 | 68.444 | 68.100 | -414 | -0,60% | 09:02:53 | |

| Серебро (мини) | Авг. ’21 | 68.132 | 68.553 | 68.400 | 68.092 | -421 | -0,61% | 09:02:50 | |

| Цинк | Июль ’21 | 243,05 | 243,85 | 243,85 | 242,55 | -0,80 | -0,33% | 09:01:15 | |

| Цинк (мини) | Май ’20 | 149,95 | 149,95 | 149,95 | 149,95 | 0,00 | 0,00% | 24/04 |

| 2016 Market data provided and hosted by Barchart Market Data Solutions. Fundamental company data provided by Morningstar and Zacks Investment Research. Information is provided ‘as-is’ and solely for informational purposes, not for trading purposes or advice, and is delayed. To see all exchange delays and terms of use please see disclaimer. |

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

История биржи NASDAQ

1938-1969 годы

В 1938 году Конгресс США принимает поправку к Закону о ценных бумагах 1933 года. Эта поправка называлась «Акт Мэлони» (англ. Maloney Act). Эта поправка обязывала брокеров и дилеров внебиржевого рынка создать саморегулирующиеся организации (СРО), которые будут осуществлять контроль внебиржевого рынка.

Единственная организация, созданная по этому закону, получила название Национальная ассоциация дилеров по ценным бумагам (англ. National Association of Securities Dealers, NASD). Несмотря на создание СРО, внебиржевой рынок ценных бумаг продолжал пребывать в состоянии хаоса. Скрывая высокие прибыли, компании крайне неохотно публиковали свою отчетность. Это несло огромные риски для инвесторов.

В 1968 году Комиссия по ценным бумагам и биржам (SEC) провела собственное расследование ситуации на внебиржевом рынке. По итогам расследования, Национальной ассоциации торговцев ценными бумагами (NASD) было поручено систематизировать внебиржевой рынок ценных бумаг.

1970-1999 годы. Создание NASD Automated Quotations

С начала 60-х годов активно развивались системы электронной коммуникации, поэтому в NASD было принято решение о создании электронной системы торговли ценными бумагами на внебиржевом рынке. Новая система получила название NASD Automated Quotations (NASDAQ).

8 февраля 1971 года с помощью системы NASDAQ были заключены первые сделки. Изначально торговая система представляла собой кватроны (мониторы, на которые транслировались котировки) и не позволяла проводить сделки в электронном виде. Введение электронных котировок помогло снизить спред (разницу между ценой покупки и ценой продажи акций), но вызвало недовольство брокеров, которые основные деньги зарабатывали на спреде. Постепенно все крупные сделки, которые раньше проводились через внебиржевой рынок, стали заключаться с помощью системы NASDAQ.

На протяжении последующих лет биржа NASDAQ улучшала свою торговую систему, вводя новые функции и автоматизируя торговлю. Это была первая биржа Соединенных Штатов, которая начала использовать интернет для торговли акциями. Большинство высокотехнологичных компаний, таких как Microsoft, Apple, Cisco, Oracle и Dell провели свое IPO с помощью биржи NASDAQ.

В 1982 году акции компаний, соответствующие самым высоким требованиям биржи, были выделены в отдельную секцию листинга NASDAQ National Market (NNM). Это было сделано для отсеивания мелких компаний, стремящихся попасть в листинг биржи. Для мелких компаний в 1990 году была сформирована отдельная секция листинга NASDAQ Small Cap Market (SCM), в которую вошло около 40% компаний, торгующихся на бирже.

В 1984 году биржа внедрила Small Order Execution System (SOES) — автоматическую систему исполнения заказов покупки или продажи пакетами до 1000 акций, что позволило увеличить ликвидность торгов. В 1990 году система SOES была заменена на систему SelectNet, что дало возможность трейдерам обговаривать цены посредством компьютера, а не телефона и выставлять заявки на покупку и продажу внутри спреда.

2000 год – настоящее время

В 2006 году статус фондового рынка NASDAQ был изменен на национальную биржу ценных бумаг. Одновременно предпринимается попытка приобрести Лондонскую фондовую биржу (LSE) из расчета 17,42 доллара за акцию, но руководство LSE отказалось от сделки. В течение последующих двух месяцев биржа NASDAQ скупила 25,1% акций LSE, став одним из крупнейших акционеров Лондонской биржи.

25 мая 2007 году биржа NASDAQ за 3,7 млрд. долларов приобрела шведский концерн OMX AB, контролирующей 80% рынка ценных бумаг Скандинавии и Прибалтики, расширила свое глобальное присутствие и изменила название на NASDAQ OMX Group.

25 ноября 2007 года NASDAQ OMX Group приобретает дополнительный пакет акций биржи LSE, увеличив свою долю до 28,75%, и предлагает купить биржу за 5,1 млрд. долларов, но вновь получает отказ.

Доступ к Nasdaq для российских инвесторов

Для российских инвесторов существует несколько способов выхода на биржу Насдак:

1. Через российского брокера (например, банки «ВТБ», «Сбербанк», компании «Финам», «Кит-Финанс», «БКС», «Открытие»).

В этом случае вы должны иметь статус квалифицированного инвестора с 6 млн. руб. на счету в соответствии с законодательством РФ, либо заключить договор с зарубежной дочерней компанией российского брокера (Финам-EU, БКС-Кипр и др.). Российский брокер счета не страхует, зарубежные дочки как правило зарегистрированы на Кипре и компенсируют до 20 тысяч евро.

2. Через иностранного брокера, которого можно найти на сайте самой биржи https://www.nasdaq.com/investing/online-brokers/. К сожалению, большинство из них не открывает счета россиянам.

3. Через биржу Санкт-Петербурга без статусных/финансовых ограничений, поскольку Nasdaq, Inc. владеет долей этой российской биржи после объединения с OMX Group и размещает на ней некоторые ценные бумаги.

Если выходить на NASDAQ через иностранного брокера (например, IB, Saxobank, CapTrader), то будет оформлена страховка вплоть до 500 тысяч долларов и налог на дивиденды составит 10-15%. Через российского брокера с выходом на биржу СПб страховка не приобретается и дивидендный налог по умолчанию составляет 30%. При этом покупка биржевых фондов ETF, одного из главных инструментов инвестора, предполагает квалифицированный статус, о котором выше.

Всего на Насдак обращается 45 ETF, большинство из которых торгуется на Стокгольмской бирже. Наиболее крупные их них:

- Xtrackers MSCI AC Asia exJP SW UCITS ETF

- Xtrackers FTSE China 50 UCITS ETF

- Xtrackers MSCI, Brazil UCITS ETF

- Xtrackers MSCI EM Swap UCITS ETF

- XACT Norden 30

Интересно! На бирже NASDAQ можно купить акции российского промышленного холдинга ПАО «Мечел» (тикер MTL), телекоммуникационной компании ПАО «МТС» (тикер MBT), платежной сиcтемы QIWI (тикер QIWI), интернет-компании Яндекс (тикер YNDX), ПАО «Вымпелком» в составе Veon Ltd. (тикер VEON).

ТОР-5 компаний биржи

На данный момент в Европе и США группа компания Nasdaq ОМХ осуществляет контроль за пятью депозитариями, тремя клиринговыми домами и 26-ю рынками. В секунду биржа осуществляет обработку более одного миллиона запросов. Общая стоимость компаний, торгующих акциями на Nasdaq (а их более 3400), составляет 6 триллионов долларов США. По объемам стоимости акций в ТОП-5 компаний, торгующих на бирже Nasdaq, вошли:

- Groupon, Inc. с оборотом в 30,086,971 долларов США

- MicrosoftCorporation с оборотом 17,077,580 долларов США

- Research In Motion Limited соборотом 14,314,896 долларовСША

- MicronTechnology, Inc. с оборотом 13,171,785 долларов США

- SiriusXMRadio, Inc. с оборотом 11,751,590 долларов США

Как инвестировать в Nasdaq

Для того, чтобы получать доход, стоит изучить список компаний Nasdaq, и выбрать одну (или сразу несколько) стратегий работы:

- купить ценные бумаги компаний и ждать, пока курс вырастет, чтобы продать в нужный момент;

- приобрести акции и ждать выплаты дивидендов;

- найти ETF фонд, в который входят ценные бумаги сразу нескольких компаний и купить в нем долю.

Поскольку акции компаний представлена на иностранной площадке, без зарубежного брокера не обойтись, но стоит понимать, что получить налоговый вычет в этом случае не получится. Да и стартовый заход от 3-5 тысяч долларов — весьма высокий. Дополнительно не упускайте возможность участвовать в IPO, ведь именно на стартовом этапе ценные бумаги низкие по стоимости, а их быстрый рост весьма частый, например, компания Netflix суммарно показала +350%. Многие компании считают престижным, когда их акции добавлены на эту торговую площадку.

Индекс Nasdaq

Индекс NASDAQ изменяется под влиянием котировок акций нескольких тысяч компаний, которые аккредитованы на бирже.

Ключевым показателем, который влияет на значение индекса, считается сегмент, в котором трудятся те или иные предприятия. Как правило, ценные бумаги из одного сектора дешевеют и дорожают в синхронном режиме. Ситуация объясняется схожестью рыночных условий, которые оказывают прямое влияние на стоимость акций. Задача инвестора – максимально точно спрогнозировать возможное изменение рыночных настроений в вопросах пользовательских предпочтений по отношению к электронной и компьютерной технике, а также программному обеспечению.