Новое ipo на мосбирже

Содержание:

- Как подать заявку после аллокации ІРО так, чтобы она была одобрена

- Кто может участвовать в IPO и что нужно обязательно знать?

- Зачем IPO нужно инвесторам?

- Better.com

- Robinhood

- Зарубежные брокеры

- Рынок IPO

- Что получает компания после проведения айпио

- Как и зачем проводится IPO

- Неподтвержденные IPO российских компаний

- ICO и STO – в чем их отличия от ИПО

- Тинькофф Инвестиции

- Инвестиции в IPO – как тут заработать

- Как принять участие в IPO обычному человеку?

- Особенности IPO

Как подать заявку после аллокации ІРО так, чтобы она была одобрена

Главные правила, которых следует придерживаться заявителю:

Обеспечить техническое соответствие

То есть, форму заявки на ІРО следует заполнить максимально осторожно, проверяя ее на наличие ошибок. Если допустить хоть одну ошибку, то велика вероятность отклонения заявки

Следует внимательно выбирать стоимость заявки. Если речь идет об ІРО известного и крупного бренда, то ставку лучше выбирать максимальную из тех, что предложены. Дело в том, что в случае переписки ІРО, акции будут распределять по их граничной стоимости. Более низкие ставки не станут рассматривать при распределении акций. Инвестировать в ІРО можно лотами. Размер каждого такого лота будет объявлен в проспекте ІРО. Другими словами, верхний предел инвестиций — фиксирован.

На самом деле, процедура участия в ІРО достаточно проста и не требует особой подготовки потенциального инвестора. Главное, предварительно ознакомиться со всеми предъявляемыми требованиями, чтобы соответствовать им, и правильно заполнить заявку, придерживаясь указанных выше рекомендаций.

Кто может участвовать в IPO и что нужно обязательно знать?

Для участия в IPO гражданам России стоит обратить внимание на уровень квалификации. Начиная с августа 2020 года инвестиции в IPO стали доступны только для квалифицированных инвесторов (КИ), при этом с октября 2021 года даже «неквалам» придется проходить тестирование

Неквалифицированным инвесторам не стоит опускать руки. Возможность принять участие все же есть, хоть и косвенно. Можно приобрести акции одного или нескольких фондов, которые инвестируют в сделки связанные с IPO. К примеру, ЗПИФ «Фонд первичных размещений». Данный фонд инвестирует во все IPO, которые считает перспективными. Он доступен на Мосбирже, при этом фонд получает аллокацию (что это такое указано ниже) в каждом IPO по верхней границе относительно поданной заявки. Это своего рода диверсификация по индексу, а как мы знаем, более 90% инвесторов на дистанции в несколько лет проигрывают бенчмарку. «ФПР» доступен для покупки практически у всех российских брокеров. Получить статус «КИ» можно выполнив одно из требований:

Инвесторам обязательно нужно знать про:

Зачем IPO нужно инвесторам?

Казалось бы, кому какое дело до первого выхода на биржу каких-то малоизвестных компаний? Откуда столько шума вокруг IPO? Не проще ли подождать, пока компания закрепится на бирже, выплатит свои первые дивиденды или покажет первую прибыль, чтобы инвестор смог принять взвешенное решение?

И тут вы, конечно, правы. Для консервативных инвесторов, боящихся потерять накопленное, покупать акции сразу после IPO – слишком рискованно. Но кто не рискует, тот и сверхприбыль не получает. Ведь после выхода на биржу акции почти всех компаний начинают бурно расти. Иногда прибыль первых инвесторов достигает 50%!

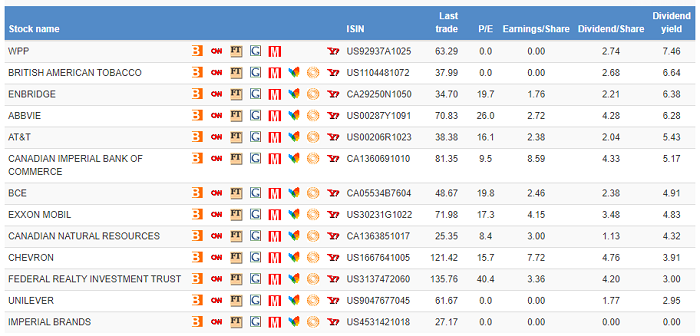

Скриншот из телеграм-канала t.me/antonvipo

Скриншот из телеграм-канала t.me/antonvipo

Better.com

Better.com — американский сервис, позволяющий оформить ипотечный кредит «за три минуты». Компания основана в 2014 году Вишалом Гаргом. Использует программное обеспечение для продажи кредитов таким организациям, как Chase и Fannie Mae.

Better.com, которую в последний раз оценили в $6 млрд, ранее привлекала деньги от инвесторов, включая Goldman Sachs, Kleiner Perkins Caufield & Byers и Healthcare of Ontario Pension Plan. У компании есть партнерские отношения с American Express, Ally Financial и Progressive Insurance.

Сервис заключил соглашение о слиянии с blank-check компанией Aurora Acquisitions, спонсируемой Novator Capital. В рамках сделки дочерняя компания SoftBank обязуется инвестировать $1,5 млрд в объединенную компанию, Novator — $200 млн.

Выход на IPO: Первичное публичное размещение через SPAC компания рассчитывает осуществить в последнем квартале 2021 года. Better.com заявляет, что это повысит стоимость сервиса до $7,7 млрд.

Robinhood

Robinhood — это американская финтех-компания, которую в 2013 году основали Владимир Тенев и Байджу Бхатт. Они разработали приложение для частных инвесторов, позволяющее проводить все сделки с акциями и биржевыми фондами без комиссии. По данным компании, на 2021 год у приложения 31 млн пользователей.

Еще в 2017 году Robinhood стала единорогом — компанию на тот момент оценили в $1,3 млрд. В 2020 году ее оценка выросла до $11,7 млрд. С 2017 года компания неоднократно привлекала финансирование от таких фондов, как DST Global — $473 млн за несколько раундов, Sequoia Capital — $280 млн, D1 Capital Partners — $200 млн.

Дебетовая карта Robinhood

Выход на IPO: Robinhood планирует выходить на IPO в начале августа 2021 года. Объем IPO компании может составить $2,2 млрд. Robinhood впервые подала анонимную заявку еще в марте, но из-за финансовых трудностей выход был перенесен. Повторная заявка была подана 1 июля на первое публичное размещение на бирже Nasdaq.

Зарубежные брокеры

Помимо отечественных, популярны и зарубежные брокеры для россиян, о некоторых из которых я говорила вверху. Если вам интересно не только, как формируется индекс РТС, но и то, как можно одним из первых купить акции компаний, но не через российских финансовых посредников, предлагаю сравнить условия от популярных иностранных брокеров.

Сравнение начальных условий от зарубежных брокеров для IPO

| Брокер | Минимальный вклад, $ | Комиссия, % |

|---|---|---|

| Just2Trade | 1000 | 4, в период lock-up – 1,75 |

| United Traders | 50 | 4, 20% на прибыль |

| Exante | 10000 | 2,5, 0,02 за акцию |

Если же считаете участие в таком инвест-направлении слишком рискованным, рекомендую изучить список самых лучших для российского инвестора более стабильных и классических etf фондов, где ваши средства равномерно распределяются в акции каждой компании, что входить в их состав.

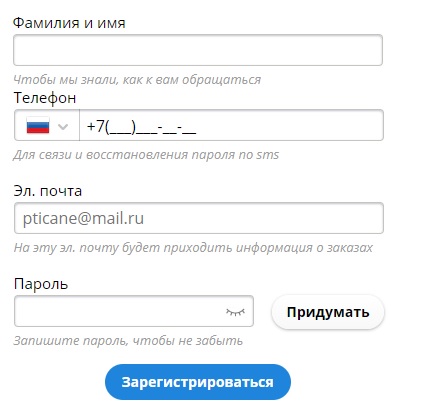

Резюмирую: заключить договор с брокером очень просто, и сделать это можно удаленно. Плюс, открыв ИИС, со временем можно получить компенсацию — налоговый вычет

Для тех, кто изучает, как участвовать в IPO через Тинькофф, Фридом Финанс, брокера «Открытие», начните с того, что изучите на сайте актуальные условия, которые предложены, уделив внимание комиссиям, минимальному вкладу, времени lock-up. Затем нужно открыть счет, пополнить его, выбрать, как именно будете работать с посредником:

- самостоятельно торговать через его платформу;

- отдать средство в доверительное управление и лишь говорить, когда открыть сделки.

Еще один важный аспект — выбирая брокера, уточните, на какие рынки есть выход, поскольку сегодня довольно перспективный не только американский, но и азиатский сегмент. Как видим, условия работы — весьма разные, как для российских, так и иностранных брокеров, и показательно то, что даже некоторые посредники позволяют поучаствовать в IPO без статуса квалификационного инвестора и огромного капитала. Остается пожелать всем выбора именно тех ценных бумаг в период первичного размещения, которые действительно «выстрелят» и принесут доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Рынок IPO

Итак, выход на IPO предполагает выпуск акций или депозитарных расписок на эти акции и размещение их на бирже. Это не какие-нибудь биржи, а фондовые – их совокупность еще называют рынком ценных бумаг. Отечественные компании размещают свои акции на Московской бирже, тогда как зарубежные компании чаще всего отдаю предпочтение американским биржам. Тем не менее ничего не мешает отечественным компаниям осуществить выход на IPO через западную биржу.

Выход на российский рынок IPO

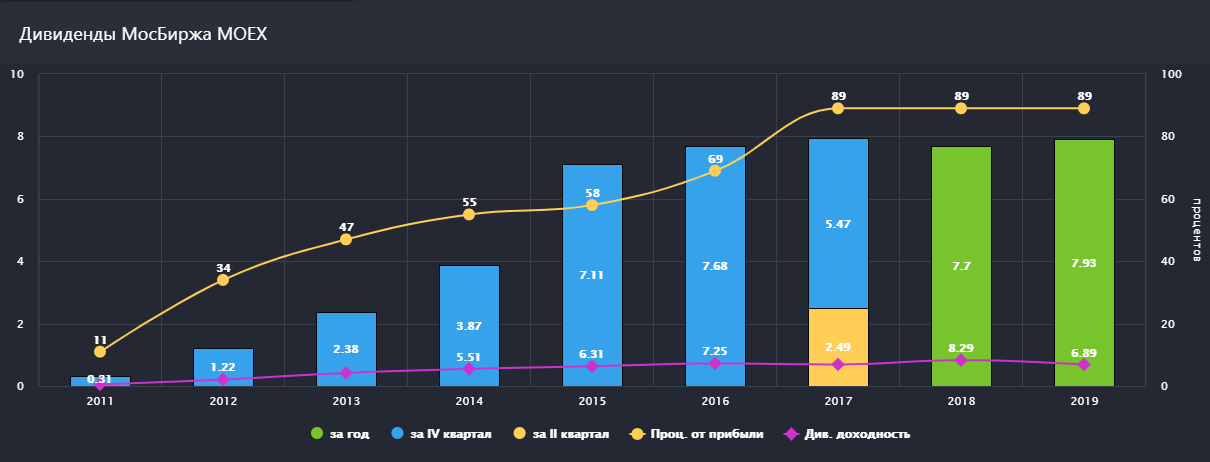

Российский рынок IPO начал свое зарождение с либерализацией экономики в 1991 году, тем не менее нельзя сказать, что за прошедшее время он сильно преуспел. Если сравнивать отечественный рынок ценных бумаг с мировым или западным, то он и в наше прогрессивное время развит слабо. Зарубежные рейтинговые агентства считают фондовый рынок России не просто молодым, а развивающимся, так как он характеризуется высокой степенью риска и небольшим количеством компаний. Тем не менее положительные изменения происходят: с начала 2000-х ситуация на российском рынке ценных бумаг несколько улучшилась, в частности, появились какие-никакие механизмы защиты инвесторов. Крупнейшей отечественной биржей является Московская биржа, которая появилась в 2011 году путем слияния валютной биржи России ММВБ и Фондовой биржи РТС. Именно на ней отечественные компании чаще всего и размещают свои акции. Но эти размещения происходят не часто – по имеющейся информации, за 2018 год на Московской бирже не состоялось ни одного IPO. Это не значит, что ни одна отечественная компания не вышла на уровень продажи своих акций – просто российские IPO выбрали для этого рынки в странах с более развитой экономикой. Так как для компании IPO является “взлетной полосой”, то рисковать и выходить на отечественном рынке захочет далеко не каждая из них. Причиной тому не только слабо развитый рынок ценных бумаг в России, но и консервативность инвесторов. Если иностранные вкладчики готовы вкладывать в русские IT-стартапы огромные деньги, то отечественные инвесторы продолжают осторожничать и считать такие инвестиции слишком рискованными.

Выход на американский рынок IPO

Американский рынок IPO на многие десятилетия опережает российский и входит в рейтинг семи наиболее развитых в мире. Попасть на американские биржи компаниям гораздо труднее, ведь здесь более жесткие условия допуска, но зато и перспективы перед эмитентом акций открывают самые обширные. Это положительный момент и для инвесторов, которые менее рискуют своими деньгами, чем если бы они вкладывали средства через развивающиеся рынки. На фондовом рынке США ключевыми являются две биржи – NASDAQ и NYSE. Нью-йоркская фондовая биржа (NYSE) является самой крупной в мире и существует с 1792 года. С ней работают лучшие брокеры со всего мира и разместить свои акции на бирже NYSE считается для компании большим престижем.

Народное IPO

Многие компании, которые вышли на IPO, не ограничивают круг инвесторов – некоторые из них даже получают статус международных, так как привлекают участников из разных стран. Но есть и другой вариант размещения акций компании, когда к их покупке допускаются только граждане определенной страны. Данный метод получил название “народное IPO” и чаще всего к нему прибегают государственные предприятия. Какой смысл в проведении народного IPO? К примеру, той или иной компании нужны средства на развитие, но получить их в кредит будет невыгодно из-за больших комиссий или необходимости заложить свое имущество. В этом случае компания привлекает инвесторов, но сотрудничает только с физическими лицами, которые являются гражданами конкретной страны. Такое условие может быть обусловлено тем, что компания формирует свой доход за счет деятельности в этой стране и не зависит от мировых рынков. Народное IPO, это также возможность привлечь в экономику страны средства инвесторов через национальные компании. Государство не получает никакого преимущества от того, что сбережения населения страны лежат на банковских депозитах, поэтому народное IPO становится альтернативой для инвесторов, которое принесет пользу и национальным компаниям, и вкладчикам. Наиболее громким народным IPO в РФ стало предложение акций банка ВТБ, в ходе которого к инвестициям присоединилось более 130 тыс. россиян. В ходе IPO компании удалось собрать 7,98$ млрд., но для многих вкладчиков оно оказалось убыточным – цена акций ВТБ после продажи подешевела более чем на 80%.

Что получает компания после проведения айпио

Когда компания становится публичной, то она получает ряд преимуществ:

Привлекает дополнительные средства. Реализация акций на фондовом рынке является прибыльным делом. Например, известная всем соцсеть Facebook после проведения IPO заработала 16 миллиардов долларов. Безусловно, не все эмитенты добиваются таких результатов. Однако в отличие от кредита или выпуска облигаций, на денежные средства, заработанные на айпио, не нужно выплачивать проценты. Увеличение престижа и узнаваемости бренда. Если бумаги компании размещены на фондовой бирже, то ее бизнес становится узнаваемым

Популярность бренда имеет важное значение для успешного ведения бизнеса. Прозрачность

К IPO могут быть допущены только те компании, у которых нет проблем с финансовой деятельностью, управлением и т.д. Говоря проще, все публичные компании максимально прозрачны. Это упрощает для них процесс участия в государственных программах либо в получении кредита.

Рисунок 2. Вот для чего проводятся новые IPO на Московской и других биржах.

При этом айпио является достаточно дорогостоящей процедурой. Компании, чтобы стать публичной необходимо найти андеррайтеров и заплатить им за оказываемые услуги, провести рекламную компанию и т.д. Кроме этого не все первичные размещения являются такими же успешными, как у Facebook.

Как и зачем проводится IPO

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

В результате проведения IPO, акции компании становятся доступными для покупки не только крупным институциональным, но и частным инвесторам. Для выхода на IPO, компании необходимо достичь определенного уровня развития. Эмитентам акций в рамках IPO характерны высокие финансовые показатели и положительная репутация компании. Перед выходом на биржу необходимо предоставить десятки финансово-хозяйственных отчетов. Не удивительно, что подобные широкомасштабные сделки доступны только для больших и устоявшихся компаний.

Мотивы, которые преследуют компании, выходя на IPO:

- Привлечение дешевых инвестиций для собственного развития или поглощения других компаний;

- Повышение капитализации, стоимости бренда;

- Рост авторитетности и узнаваемости на рынке, что способствует доверию инвесторов и улучшению условий кредитования и выпуска облигационных займов.

Площадками для проведения IPO выступают биржи, для которых это выгодный способ не только получить комиссионные, но и повысить свой авторитет, привлечь дополнительную ликвидность и выиграть в конкурентной борьбе. Самой крупной российской площадкой является Московская биржа. Однако отечественные компании провели только 30% IPO в России, остальные – в Лондоне (почти 60%), Нью-Йорке, Франкфурте и Гонконге. Это связано с престижностью глобального листинга, а также с огромными объемами доступной ликвидности.

Публичным торгам предшествует длительная подготовка, в ходе которой оцениваются активы компании, её капитализация, определяется стоимость выпускаемых акций, их количество. Процедурой управляет не сама компания-эмитент, эта работа поручается большим инвестиционным банкам, которые выступают в роли андеррайтера. Дело не только в объективности оценки, здесь важен многолетний опыт проведения IPO. Примерами крупнейших игроков в этой нише являются Morgan Stanley, JP Morgan, HSBC. При этом банк, в отличие от биржи, зарабатывает не на комиссии, а на разнице между первоначальной стоимостью акций и ценой после размещения. Таким образом, андеррайтер прямо заинтересован в максимальном росте акций.

Кстати, в процессе подобной рекламной кампании, по мере увеличения числа людей, желающих вложиться, стоимость акций может существенно возрасти. Сегодня мы можем наблюдать это на примере IPO компании SnapChat, которое стало крупнейшим после Facebook в технологическом секторе, а число заявок на приобретение акций десятикратно превысило изначальное предложение. При этом фундаментальные показатели месенджера, а также динамика его популярности среди пользователей, не выглядят столь блестяще.

Думаю, не станет исключением и ожидаемые IPO таких технологических гигантов, как Uber, Space X, Airbnb. Сами названия этих компаний создают ажиотаж среди инвесторов, многие верят в рост их капитализации, в процессе развития информационного общества. Однако это не дает оснований для уверенности в том, как поведут себя бумаги этих компаний после IPO.

Результатом проведения IPO является одно неминуемое последствие для компании: она, а также персона её владельца, становятся публичными. Финансовые показатели просвечиваются рентгеном, в том числе со стороны прямых конкурентов, а принятие всех важных решений ограничено статусом публичности. Теперь совет директоров не сможет принимать кулуарных решений, без оглядки на возможную реакцию сотен тысяч миноритариев, купивших акции. Поэтому решение о выходе на IPO всегда дается непросто, а решаются на эту процедуру далеко не все крупные компании с глобальным брендом.

Неподтвержденные IPO российских компаний

В списке компаний, которые планировали разместиться на фондовой бирже в 2020 г., не было ни одного российского бренда. Сейчас ситуация изменилась. В 2021 г. инвесторы могут наблюдать не только за ритейлером «ВкуссВилл» и маркетплейсом «Сравни.ру». Выйти на рынок планируют сервисы Gett и «Яндекс.Такси», авиакомпания «Победа», «Совкомбанк».

СИБУР

Крупнейшая нефтехимическая компании России планирует первичное размещение акций.

Крупнейшая нефтехимическая компании России планирует первичное размещение акций.

По информации СМИ, СИБУР еще летом 2018 г. консультировался по вопросам размещения с UBS и «Газпромбанком». В конце 2019 г. компания уже была готова к IPO, но за акционерами оставался выбор подходящего момента. В 2020 г. СИБУР так и не вышел на фондовый рынок из-за сложившейся рыночной ситуации: упали цены на нефтехимическую продукцию, а дополнительную неопределенность создала пандемия COVID-19.

Gett

Генеральный директор сервиса Gett Дэйв Вайсер неоднократно упоминал про вероятность скорого IPO. Событие планировалось на 1-й квартал 2020 г., но в неопределенных рыночных условиях было решено отложить его на более поздний срок. Компания Gett уже готова к размещению акций на фондовом рынке, поэтому есть вероятность, что это состоится в 2021 г.

«Победа»

В августе 2020 г. руководство «Аэрофлота» сообщало о подготовке IPO дочерней компании «Победа». Однако Михаил Полубояринов, новый глава «Аэрофлота», в интервью РБК в конце февраля 2021 г. сказал, что вопрос об IPO «Победы» сейчас не рассматривается. В компании ожидают восстановления рынка. Только после этого можно будет обсуждать выход лоукостера на фондовый рынок.

«Яндекс.Такси»

Крупнейший агрегатор такси, развивающий дополнительные сервисы доставки товаров и еды.

Крупнейший агрегатор такси, развивающий дополнительные сервисы доставки товаров и еды.

В «Яндекс.Такси» вопрос проведения IPO на фондовых биржах США и России обсуждался еще в 2019 г. Компания даже вела переговоры с Goldman Sachs и Morgan Stanley. Однако позже «Яндекс» отказался от проведения IPO. Основной причиной такого решения руководство компании назвало пандемию COVID-19. Журнал Bloomberg сообщает, что вместо размещения бумаг «Яндекс.Такси» планирует выкупить долю Uber, составляющую 38%.

«Совкомбанк»

Несколько месяцев назад совладелец и первый заместитель правления «Совкомбанка» Сергей Хотимский в интервью Frank RG заявил о готовности к IPO в 2021 г. Возможной преградой он назвал давление на Россию со стороны нового президента США. Если ситуация будет стабильной, то можно ожидать IPO «Совкомбанка» — первое среди российских банков за последние годы.

ICO и STO – в чем их отличия от ИПО

STO

Чем отличается IPO от ICO?

-

SPO или Secondary Public Offering – это продажа владельцами компании части принадлежащих им акций уже после IPO. Руководство любой из компаний, которая вышла на IPO, владеет какой-то частью акций и рано или поздно может продать определенный их объем, чтобы зафиксировать прибыль.

В этом случае продажа происходит через инвестиционные банки, которые продают акции частями, чтобы не вызвать падение их цены. На рынке SPO воспринимается зачастую положительно, так как это возможность купить акции компании.

-

FPO или Follow-on Public Offering – дополнительная эмиссия акций компании, которая ранее вышла на IPO. Это скорее негативное явление в мире ценных бумаг, когда владельцы компании нуждаются в деньгах и добывают их не путем займов, а повторно выпускают и продают акции.

За счет дополнительной эмиссии количество акций увеличивается, и по этой причине уже имеющиеся на руках инвесторов акции обесцениваются. Кроме этого, таким путем проводят различные серые схемы, которые позволяют фактически передавать права на влияние в компании.

-

ICO или Initial Coin Offering – привлечение инвестиций в блокчейн-стартап, которое осуществляется за счет размещения токенов (монет) на криптовалютных биржах. ICO появилось относительно недавно и является своеобразным IPO в мире криптовалют.

Особую популярность первичное размещение токенов проектов получило в 2017-2018 гг., когда многие выставленные на ICO монеты начали приносить тысячи процентов прибыли. Большой недостаток сферы ICO в том, что она пока остается нерегулируемой и многие скамы выдают себя за продвинутые блокчейн-проекты, являясь на самом деле пустышками. Из-за отсутствия прозрачности в сфере проведения ICO и контроля регуляторов, инвестиции в размещенные монеты несут в себе большие риски.

-

STO или Security Token Offerings – аналог ценных бумаг в цифровом виде, который стал следующим шагом в развитии блокчейн-проектов. Многие эксперты называют STO более совершенным ICO, ведь это не банальная продажа токенов без каких-либо гарантий и обязательств.

STO подразумевает покупку доли собственности на блокчейн-проект, при которой данные о владении вписываются в смарт-контракт. За счет этого инвестор покупает не токен-пустышку, а долю компании и имеет право на получение дивидендов, акций, прибыли и т.д.

Большой плюс STO в том, что оно полностью соответствует требованиям таких регуляторов, как Комиссия по ценным бумагам и биржам США (SEC). Компания, организовавшая STO, проходит проверку регулятора, публикует отчеты о своей деятельности и действует в рамках законодательства. Благодаря этому риски для инвестора снижены и, по большому счету, STO лишено основных недостатков ICO.

Тинькофф Инвестиции

Тинькофф Инвестиции предоставляет доступ к IPO только клиентам с брокерским счетом на тарифе “Премиум” и статусом квалифицированного инвестора. Имеет лицензию ЦБ РФ. Постоянно развивается, наращивает число клиентов, большей частью, я думаю, за счет агрессивного маркетинга.

Условия

Тариф “Премиум” предполагает следующие условия обслуживания счета:

- Минимальный порог – 5 000 $.

- Комиссия за покупку акций первичного размещения – 2 % от сделки.

- Комиссия за продажу акций – 0,25 % от суммы.

- Обслуживание брокерского счета бесплатное при условии, что сумма активов не менее 3 млн руб. Если не менее 1 млн руб., то 990 руб. в месяц, в остальных случаях – 3 000 руб. в месяц.

- Lock-up не предусмотрен, т. е. продать акции можно в любой момент, заплатив 0,25 % от суммы сделки.

- Персональный менеджер по инвестициям.

Информации, касающейся предстоящих размещений, аналитики по завершившимся сделкам, на сайте для обычных пользователей нет. Необходимо открыть счет на тарифе “Премиум”, только тогда появится возможность узнать больше.

Плюсы и минусы

Плюсы:

- лицензия ЦБ РФ;

- отсутствие периода lock-up;

- небольшие комиссии.

Минусы:

- самый главный минус – это практически отсутствие выбора акций первичного размещения, в список попадают отобранные аналитиками сделки и таких оказывается ничтожно мало по сравнению с тем же Фридом Финанс;

- платное брокерское обслуживание счета, которое зависит от суммы активов клиента;

- невозможность получить информацию без наличия счета на тарифе “Премиум”.

Инвестиции в IPO – как тут заработать

Относительно недавно, с развитием финансовой системы в интернете, инвестиции в IPO стали общедоступными. Конечно, у частных вкладчиков нет доступа к фондовым биржам, но участие в IPO доступно через брокеров. Их на сегодняшний день существует огромное количество, причем не только зарубежом, но и в странах СНГ. В одной из статей блога мы рассказываем об одном популярном брокере под названием United Traders, который предоставляет услуги доверительного управления средствами на рынке американских IPO. В чем же заключается суть инвестиций в IPO и как на них заработать? В первую очередь, нужно понимать, что вложение средств в IPO – это более рискованный вид инвестиций, чем приобретение акций известных компаний с многомиллиардной капитализацией. Но есть и существенный плюс, ведь IPO сможет принести гораздо большую прибыль, чем акции крупных компаний. Покупка акций IPO – это достаточно специфический вид вложений, и он имеет свои особенности:

- Инвестируя через брокера в IPO, вы не сможете продать акции на протяжении определенного времени – это ограничение называют периодом Lock up. Как правило, он составляет 180 дней.

- Порог входа при инвестиции в IPO достаточно высокий и может составлять несколько миллионов долларов. Инвестируя через брокера, вы можете входить мелкими суммами, так как все средства инвесторов собираются в общий пул.

- Перед размещением своих акций компания публикует их примерную цену, но в реальности она может быть гораздо меньше. Как правило 60-70% компаний после размещений акций на IPO показывают более высокие результаты, тогда как около 30% не достигают обозначенной цены, из-за чего инвесторы терпят убытки.

- Спрос на акции компании может повышаться и тогда заявки инвесторов могут исполняться не полностью. В такой ситуации, вкладывая 10 000$, инвестор может получить акций на 5 000$. До конца IPO точное количество купленных акций останется неизвестным.

Что же делать инвестору, который учел все особенности вложения средств в IPO и готов покупать акции? Алгоритм действий должен быть следующим:

- Найдите надежного брокера с хорошей репутацией.

- В списке отобранных брокером перспективных IPO компаний выберите подходящую для вас.

- Выделите сумму, которую готовы инвестировать в IPO. При этом не забывайте о диверсификации и сделайте пусть небольшие вклады сразу в несколько компаний.

- Откройте счет, создайте заявку и переведите деньги брокеру.

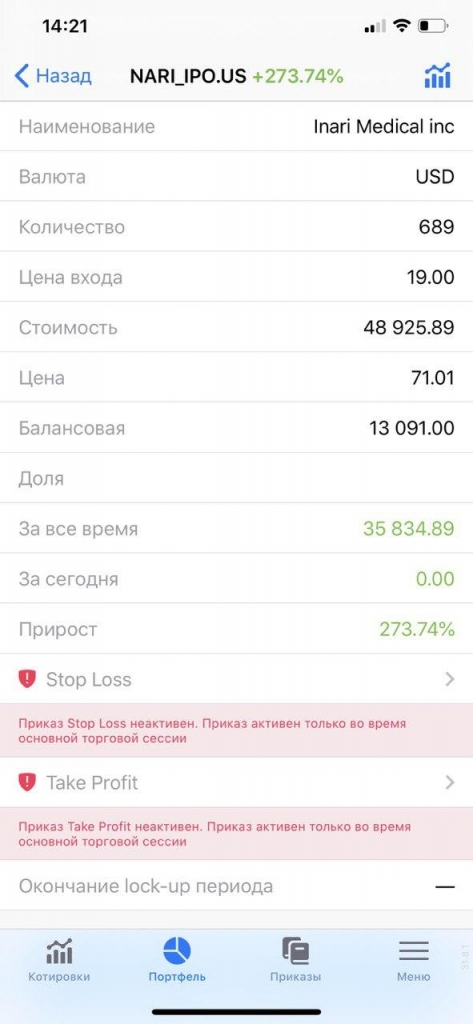

Инвестиции в IPO – это одно из направлений моего заработка и в настоящий момент я инвестировал средства через брокера United Traders в две перспективные компании. Как видно со скринов ниже, обе уже принесли мне около 50% прибыли.

Примеры удачных IPO

Инвестиции в IPO компаний в 2019 году набирает особую популярность, так как многих инвесторов впечатляют успешные примеры недавно прошедших IPO. Среди тех компаний, которые набрали большие суммы инвестиций, есть и принесшие солидные проценты профита:

- PagerDuty – компания, которая занимается разработкой программного обеспечения в сфере IT-безопасности, собрала 250$ млн. инвестиций, а цена ее акции после завершения IPO в 2019 году подорожала на 62%.

- Zoom – провайдер видеосвязи, собрал на IPO 751$ млн., цена акций после завершения продажи поднялась на 67%.

- Dropbox – IPO проходило в 2018 году, в первый же день акции подорожали на 36%.

- Farfetch – акции онлайн-платформы для люксовых брендов подорожали на 42% в первый же день.

- NIO – производитель электромашин, через два дня после размещения акций цена на них подорожала на 85%.

- Xiaomi – компания разместила акции во втором квартале 2018 года, после чего они подорожали на 68%.

- CarGurus – аналог auto.ru родом из США. Акции компании подорожали на 98%.

Календарь IPO

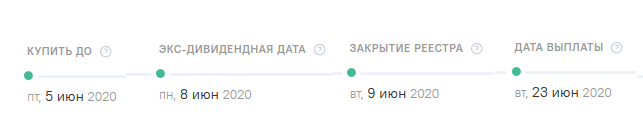

Ежегодно сотни компаний выходят на IPO, поэтому инвестору очень важно владеть информацией о том, когда будет проходить размещение акций. Поможет сориентироваться в датах календарь IPO, который составляется в соответствии с информацией, опубликованной фондовыми биржами

Календарь IPO полезен тем, что расписывает ожидаемые события предстоящего месяца, позволяет инвесторам сориентироваться относительно специфики компании (в какой сфере она работает, какие о IPO отзывы и оценки делают эксперты), а также прогнозирует максимальную и минимальную цену IPO акций. С помощью календаря IPO можно узнать о предстоящих размещениях акций и выделить для себя наиболее интересные варианты, один из таких представлен на сайте investing.com. Дополнительно ознакомившись с информацией в интернете можно принять решение о том, стоит ли покупать акции конкретной компании.

Как принять участие в IPO обычному человеку?

Таким образом, IPO – это довольно широкое понятие, включающее в себя этап премаркета, непосредственного размещения и первый день торгов. Когда именно подключаться – зависит от ваших целей, потребностей и финансовых возможностей.

Способ 1. ПреIPO, или премаркет.

Купить акции понравившейся компании можно еще до выхода их на биржу. Обычно на этом этапе можно купить акции с дисконтом вплоть до 10%: так компания привлекает потенциальных инвесторов. Но порог входа в такие инвестиции высок. Если у вас нет 1 миллиона долларов, то ваша кандидатура, скорее всего, продавцов не заинтересует. Обычно здесь подключаются инвесторы уровня Уоррена Баффетта или Джорджа Сороса, а также венчурные фонды или инвестиционные банки.

К тому же покупка акций до IPO требует больших расходов – оплата комиссии брокера, депозитария, налогов и т.д. Иногда все эти затраты достигают 5-6% от сделки. Но если вы купите акции с дисконтом в 10% к цене IPO, то это всё равно будет выгодно.

Способ 2. Торговать на NASDAQ Private Market.

Это специальная онлайн-площадка, созданная в 2015 году на базе биржи NASDAQ. По сути это рынок премаркета, внебиржевой рынок. Брокеры и инвестиционные фонды выставляют принадлежащие им акции на продажу. Ликвидность зависит от каждого конкретного инструмента. Цена продажи устанавливается продавцом, но может корректироваться в зависимости от спроса.

Получить доступ к площадке можно через зарубежного брокера, российские, насколько я знаю, такой возможности не предоставляют. Порог входа будет зависеть от условий брокера, но сразу предупрежу: лучше иметь на депозите не менее 5-10 тысяч долларов – лоты на премаркете крупные и дорогие.

Способ 3. Купить акции на IPO через вашего брокера.

Большинство крупных брокеров сотрудничают с венчурными фондами, которые приобретают акции стартапов, а потом помогают компаниям масштабироваться и выходить на IPO. Ваша задача: через брокера выйти на такой фонд и купить у него акции прямо во время проведения IPO.

Сколько именно это будет стоить – зависит от брокера. Обычно приходится платить порядка 5-6% от суммы сделки. Плюс брокер может удовлетворить не всю заявку. Например, вы планировали купить 1000 акций новой компании по 2 доллара каждую, но брокер удовлетворил заявку только на 50%, перечислив вам на счет 500 акций. От чего будет зависеть процент одобрения – неизвестно. Скорее всего, заявок было больше, чем предложений, и поэтому брокер удовлетворяет их частично.

Способ 4. Купить акции сразу после IPO, в первый торговый день.

Или даже в первые часы / минуты после открытия рынка. Так как спрос на первично размещенные акции большой, то их цена, как правило, растет. Можно даже купить в начале торгового дня и продать в конце. Главное, чтобы прибыль перекрывала комиссию.

Последний способ для новичка на фондовом рынке мне кажется более подходящим. Особенно, если у вас небольшая сумма.

К тому же при покупке на вторичном рынке у вас не будет lock up, и вы сможете продать акции в любой момент без ограничений.

Особенности IPO

Первая особенность такого привлечения капиталов заключается в том, что осуществляется оно исключительно на организованном финансовом рынке, то есть, под неусыпным контролем государственного регулятора (да и вообще всех вовлеченных в эту процедуру сторон). И именно возможность собрать громадные капиталы прямо в процессе первичного размещения акций со временем планомерно забюрократизировало данную процедуру, во многом выхолостив основную ее суть – предоставление финансовых средств для становления капиталоемкого бизнеса с нуля. Здесь, как обычно, присутствует 2 фактора:

- риск банального мошенничества;

- простота получения средств для предпринимателей (стартаперов).

История IPO уходит корнями в далекий XVII век. И во всех тех странах, в которых биржевая торговля развивалась и становилась цивилизованной еще в веке XIX (а именно эти государства мы сейчас называем развитыми странами с рыночной экономикой), везде наблюдалась тенденция к тому, чтобы поставить заслон «организованному» воровству на организованных рынках, пусть даже пожертвовав ради этого доступностью денег для честных бизнесменов.

Иными словами, страх планомерно побеждал целесообразность и функциональность данной процедуры вообще. И к настоящему моменту в иных государствах законы, регулирующие первичное размещение ценных бумаг компании, стали настолько драконовскими, что получение инвестиций таким путем становится недоступной задачей даже для таких богатых и устойчивых фирм, как «Дженерал Моторс».

Итак, первая особенность IPO – это высокий административный «входной барьер». Платежеспособность вашу и вашего бизнеса будут проверять буквально под микроскопом как государственный регулятор, так и та компания, которая будет аккредитована проводить саму процедуру выпуска и размещения транша акций. Причем, проверяться будут не только очевидные параметры финансовой устойчивости компании, но и показатели, которые, по логике вещей, и вовсе не должны влиять на предпринимательское «здоровье» фирмы. К примеру:

- Какое отношение к общему показателю рискованности ведения деятельности имеет наличие долгов у Генерального директора и у Председателя Совета директоров фирмы? Ведь их имущество по закону и, по сути, отделено от корпоративного. А вот!

- На разрешение проведения эмиссии оказывают влияние показатели ликвидности компании. Проще говоря, для того чтобы привлечь деньги с рынка, фирма должна обладать либо существенными накоплениями в высоколиквидных активах, либо у нее должен уже существовать такой бизнес, который позволит быстро «наполнить закрома» в случае необходимости. Но позвольте, если вы привлекаете деньги с рынка, то откуда у вас вообще возьмутся «закрома»? И если бы они у вас были, разве не проще ими же и воспользоваться? Однако, во-первых, объемы финансовой ликвидности не должны сопоставляться с объемами эмиссии акций и привлечения средств, а во-вторых, здесь повсеместно действует принцип: хочешь получить $10, приготовь сначала $5.

Так что в качестве второй особенности следует выделить фактическую недоступность IPO для стартующих компаний – они просто не пройдут административный шаблон по формальным основаниям. Также очевидно, что участвовать в IPO не стоит пытаться таким компаниям, как малые или даже средние. Первичное размещение на организованном рынке – это прерогатива исключительно гигантов государственных масштабов.

И наконец, третьей особенностью IPO является то, что с помощью первичного размещения акций финансируются… далеко не первые проекты в компании. В 2006 году в России гремело IPO ВТБ. Продажа акций производилась по предварительной закрытой подписке, и финансовые эксперты наперебой пророчили резкий взлет курсовой стоимости акций банка после завершения этого мероприятия. Казалось бы, акций стало больше (ведь «Внешторгбанк» существовал и был акционирован и до того), при этом проектов у него больше не стало, а тем не менее, прогнозы аналитиков во многом сбылись: акции ВТБ действительно поднялись после окончания первичного размещения. (Правда, отнюдь не в связи с грамотным управлением внутри компании, а по причине глобального ралли на сырьевых рынках).

То есть, в настоящее время практически повсеместно на финансовых рынках различных стран IPO устраивается крупными игроками с целью проведения докапитализации их бизнеса. Ведь только в этом случае можно будет рассчитывать на прохождение строгих условий регуляторов и агентов по организации процедуры.