Офз для физических лиц: определение, доходность и способ покупки

Содержание:

- Муниципальные облигации

- Способ второй: ОФЗ через брокера

- Как менялся рынок суверенного долга?

- Муниципальные облигации

- Что все же может ограничить удорожание ОФЗ?

- Как продать ОФЗ-н?

- Евро Гособлигации

- Как выбрать ОФЗ для инвестирования?

- Как и где купить облигации ОФЗ физическому лицу — 4 шага

- Чем отличаются от других облигаций федерального займа

- Выбор брокера и заключение договора

- Наш основной вывод

Муниципальные облигации

Большинство муниципальных облигаций (исключение – буквально 2 выпуска) торгуются с амортизацией – т.е. эмитент постепенно погашает тело облигации. За счет этого доходность облигаций постепенно падает, так как купон платится в процентах от текущего номинала.

При снижении ключевой ставки инвестировать в облигации с амортизацией – не самая лучшая идея, так как доходность таких бумаг постепенно снижается, а высвобожденные деньги приходится инвестировать куда-то еще. Если в ваши планы входит «купить и забыть», то такие облигации вам не подойдут.

С другой стороны, амортизация хорошая для корпоративных облигаций – вы постепенно будете возвращать капитал и снизите риски, что дефолт одного эмитента нанесет вашему портфелю существенный вред.

В целом доходность к погашению муниципальных облигаций выше, чем ОФЗ – причем при сопоставимом уровне риска. Поэтому такие облигации могут оказаться интереснее.

Самые доходные муниципальные облигации в 2021 году – в таблице.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % годовых |

| Карач-ЧеркесРесп-35001 | 2024-12-18 00:00:00 | 4 | 8.7 | 7.39 | 105.78 | 6.82 |

| Хакасия Респ-35006-об | 2023-11-02 00:00:00 | 4 | 11.7 | 25.32 | 108.87 | 6.77 |

| ТомскАдм-34008-об | 2025-12-27 00:00:00 | 4 | 6.7 | 3.49 | 100.60 | 6.65 |

| Ульяновская область-35002 | 2027-06-25 00:00:00 | 2 | 6.6 | 36.89 | 100.69 | 6.54 |

| Краснодар-34003-об | 2025-12-23 00:00:00 | 4 | 6.7 | 4.22 | 101.40 | 6.42 |

| Карелия Респ-35018-об | 2023-10-15 00:00:00 | 4 | 8 | 15.78 | 103.04 | 6.40 |

| Томская Обл-35067-об | 2027-07-23 00:00:00 | 4 | 6.7 | 9.36 | 101.77 | 6.39 |

| Омская Обл-35004-об | 2025-11-24 00:00:00 | 4 | 6.45 | 9.37 | 100.84 | 6.38 |

| Тамбовская Обл-35004-об | 2025-12-05 00:00:00 | 4 | 8 | 7.89 | 106.00 | 6.37 |

| СвердловскОбл-35009-об | 2027-11-17 00:00:00 | 4 | 6.25 | 10.1 | 100.50 | 6.27 |

| СвердловскОбл-35008-об | 2027-07-29 00:00:00 | 4 | 6.1 | 13.2 | 99.87 | 6.27 |

| Марий Эл-35008-об | 2024-08-21 00:00:00 | 4 | 8.6 | 12.25 | 105.21 | 6.25 |

| КалининградОбл-35003-об | 2027-06-16 00:00:00 | 4 | 6.1 | 4.01 | 100.01 | 6.24 |

| Ярославская Обл-35018-об | 2026-05-24 00:00:00 | 4 | 6 | 30.41 | 99.70 | 6.23 |

| НижегородОбл-35015-об | 2026-05-27 00:00:00 | 4 | 6.1 | 8.86 | 100.08 | 6.22 |

| Ульяновская область-35001 | 2024-12-07 00:00:00 | 4 | 8.1 | 10.65 | 104.91 | 6.21 |

| КалининградОбл-35002-об | 2024-12-17 00:00:00 | 4 | 7.91 | 6.93 | 105.83 | 6.18 |

| Орловская область-34001 | 2022-11-26 00:00:00 | 4 | 8.3 | 3.66 | 103.16 | 6.15 |

| СПетербург-2-35003-об | 2027-04-13 00:00:00 | 2 | 6.05 | 13.43 | 100.00 | 6.14 |

| Ярославская Обл-35017-об | 2025-06-24 00:00:00 | 4 | 7.95 | 23.74 | 105.19 | 6.08 |

| Курская область-35001-об | 2025-10-12 00:00:00 | 4 | 7.96 | 0.16 | 104.67 | 6.05 |

| КраснодарКрай-35002-об | 2025-06-03 00:00:00 | 4 | 7.63 | 9.62 | 104.57 | 6.04 |

| НовосибирскаяОбл-34021-об | 2025-10-14 00:00:00 | 4 | 5.85 | 0.32 | 99.82 | 6.03 |

| КраснодарКрай-35001-об | 2024-08-09 00:00:00 | 4 | 8.6 | 15.08 | 106.60 | 6.02 |

| СПетербург-2-35002-об | 2026-12-04 00:00:00 | 2 | 7.65 | 7.55 | 105.79 | 6.02 |

| Мордовия Респ-34003-об | 2021-09-03 00:00:00 | 4 | 11.7 | 5.51 | 103.58 | 6.00 |

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Как менялся рынок суверенного долга?

Рынок ОФЗ после достижения пика в конце апреля 2020 г. на долгое время оказался в «боковом» тренде: цены выпусков с постоянным купоном менялись в рамках узкого диапазона в условиях дефицита движущих факторов. Однако с началом нового года волатильность стала резко возрастать. На котировках сказались как растущая доходность основных мировых бенчмарков (ставка 10-летних казначейских облигаций США с начала января увеличилась на 40 б.п., до 1,3%), так и продолжившийся рост потребительских цен в России. Геополитические риски остались в повестке дня, ограничивая приток иностранного капитала (только за первую половину февраля 2021 г. отток средств нерезидентов составил порядка 76 млрд руб.). На этом фоне Банк России приступил к пересмотру тактики управления денежно-кредитной политикой. На первом в 2021 г. году заседании по ключевой ставке 12 февраля регулятор резко «ужесточил» риторику, чем спровоцировал новые распродажи на рынке ОФЗ. ЦБ отметил наличие устойчивых рисков инфляции, действие которых может сказываться дольше, чем изначально предполагалось. Как следствие, прогноз по инфляции на текущий год был повышен до 3,7-4,2%. Наиболее важным изменением в заявлении регулятора стало исчезновение сигнала о возможном снижении ставки в дальнейшем. Напротив, ЦБ впервые заявил, что будет оценивать сроки перехода к нейтральной политике (подразумевает ключевую ставку в диапазоне 5-6%), хотя в базовом сценарии ожидает этого не ранее следующего года. Под влиянием всех этих факторов рынок рублевого суверенного госдолга мог только продолжить снижаться. Доходность ОФЗ с середины января стремительно росла, при этом масштаб распродажи до сих пор не уменьшает, несмотря на поддержку таких традиционных факторов спроса как растущие нефтяные цены и укрепление рубля. Наиболее серьезные потери понес средний участок кривой, где доходность выросла на 55-65 б.п. В целом бумаги с погашением свыше 10 лет сейчас находятся примерно на том же уровне, что и в первой половине апреля 2020 г

В то же время важно отметить, что ключевая ставка в тот период составляла 6%, т.е. была выше на 175 б.п

Таким образом, текущие спреды выглядят гораздо привлекательнее, что является важным аргументом в пользу покупки данных инструментов

Также обращает на себя внимание резко увеличившийся угол наклона кривой — разница в ставках сейчас находится на максимальной отметке с начала прошлого года (спред 2-20Y) и превышает 235 б.п

Муниципальные облигации

Если доходность текущих выпусков ОФЗ вас не устраивает, то обратите внимание на муниципальные облигации. По надежности они лишь немного уступают государственным бондам, но по доходности существенно превосходят

При уменьшении номинала снижается и доходность бонда. В строке «Амортизация» я указал, какой именно процент от номинала уже погашен. Номинал – везде 1000 рублей, поэтому, например, запись 35% означает, что погашено 350 рублей, и текущий номинал бонда составляет 650 рублей. 0% значит, что амортизации пока не производилось.

Рыночная цена указана в процентах к действующему номиналу.

Из обзора были исключены три муниципальные облигации с погашением в 2020 году: Мордовия Респ-34002, Карелия Респ-35017 и Хакасия Респ-35005.

| Выпуск | Кол-во выплат в год | Амор-тизация | Рыночная цена | НКД, в руб. | Дата погашения | Купон | Эффект. доход-ть к погашению |

| Мордовия Респ-34003 | 4 | 30% | 101,76% | 2,47 | 03.09.2021 | 11,7% | 10,24% |

| Томск Адм-34006 | 4 | 35% | 100% | 1,93 | 14.11.2021 | 9,83% | 10,20% |

| Хакасия Респ-35006 | 4 | 0% | 104,53% | 15,07 | 02.11.2023 | 11,7% | 10,12% |

| СПетербург-2-35002 | 2 | 0% | 95% | 19,91 | 04.12.2026 | 7,65% | 9,19% |

| Белгородская Обл-34012 | 4 | 0% | 97,12% | 7,69 | 05.08.2024 | 7,8% | 9,17% |

| Ярославская Обл-35014 | 4 | 20% | 102,07% | 5,48 | 19.05.2023 | 10% | 9,11% |

| Тамбовская Обл-35002 | 4 | 0% | 101,54% | 21,83 | 20.09.2023 | 9,6% | 9,10% |

| Самарская Обл-35012 | 4 | 0% | 102,10% | 21,39 | 21.06.2024 | 9,64% | 9,08% |

| Карач-Черкес Респ-35001 | 4 | 0% | 99,79% | 21,45 | 18.12.2024 | 8,7% | 9,06% |

| Карелия Респ-35018 | 4 | 0% | 98,44% | 8,77 | 15.10.2023 | 8% | 8,94% |

Что все же может ограничить удорожание ОФЗ?

- Политика Минфина в области первичных аукционов. Пока ведомство весьма сильно отстает от выполнения квартального плана привлечения в объеме 1 трлн руб. Текущий процент исполнения программы составляет всего 13% (без учета аукционов 17.02.2021). При этом конъюнктура рынка до сих пор не способствовала повышению спроса на ОФЗ с постоянным купоном, которые должны стать основным инструментом в области наращивания внутреннего долга в этом году. Это вынуждает Минфин принимать компромиссные решения и делать уступки по доходности ради объема размещения.

- Возможное увеличение санкционного давления. Неопределенность в отношении развития данной ситуации может сдерживать приток средств нерезидентов несмотря на возросшую относительную привлекательность ОФЗ по сравнению с гособлигациями других развивающихся стран.

- Сохранение повышенных темпов инфляции (в том числе из-за более быстрого восстановления экономики, недостаточной бюджетной консолидации, продолжения тренда глобального роста цен и т.д.).

Как продать ОФЗ-н?

Для того, чтобы вернуть вложенные в облигации деньги до момента погашения ценных бумаг, нужно обратиться в то же отделение, где они были куплены. Это универсальный основной способ. Те, кто приобрел актив дистанционно, смогут таким же образом подать заявку на его продажу.

Практические подробности

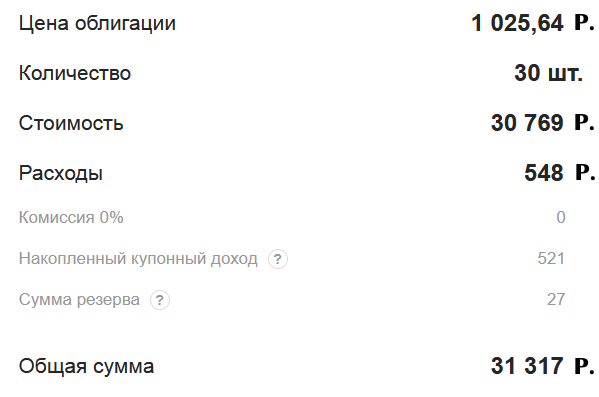

Реальная сумма для покупки облигации складывается из следующих расходов:

- общая стоимость приобретаемого актива

- накопленный купонный доход

- резерв

Резерв необходим на случай повышения цены облигации до момента совершения сделки, а непотраченная сумма может быть снята со счета после проведения операции. Вот как выглядит актуальный расчет стоимости на сайте Сбербанка:

Итого, 30 штук народных облигаций текущего четвертого выпуска можно купить за 31 317 рублей. Бумаги поступят на счет на следующий рабочий день — это значит, что человек, обратившийся в банк в пятницу, фактически станет владельцем ОФЗ-н в понедельник.

Поскольку владельцу облигации при продаже банку возвращается сумма не больше номинала в 1000 рублей, то в ситуации текущей цены ценной бумаги более 102% покупка с продажей в течение года приведет к убыткам. Таким образом, доходность по народным облигациям может оказаться даже отрицательной.

Евро Гособлигации

Гособлигации выпускаются в валюте для выхода на международную фондовую биржу. Они значительно отличаются от привычных ОФЗ, рассчитанных на профессиональных и непрофессиональных инвесторов одновременно.

Их основные особенности:

- Валюта – доллар США.

- Номинальная стоимость – 100 000, 200 000 USD.

- Доходность – купонные выплаты и разница цен покупки-продажи.

Валютные облигации являются дорогостоящими и недоступны при малых стартовых вложениях. Однако прибыль существенно выше ставок по валютным вкладам.

Если анализировать доходность еврооблигаций ОФЗ в российском денежном эквиваленте – долларовые 4,5% выгоднее рублевых 7-9%.

Как выбрать ОФЗ для инвестирования?

Теперь относительно того, как правильно подобрать ОФС для дальнейших вложений. Нужно сразу напомним, что существует четыре базовых видов облигаций:

- ОФС со стабильным установленным купоном. Этот вариант считается самым интересным для обычного частного вкладчика. Купон в данном случае устанавливается на период выпуска бумаги, и при этом в дальнейшем он не изменяется до завершения срока самого актива. Представим, что вами куплена бумага, и вы ее берете лет на 10, купон 10%. В такой ситуации можно не переживать относительно того, что прибыльность будет изменяться в зависимости от инвестиций.

Как раз ОФЗ со стабильным профитом − это альтернативная замена депозиту в банке. Для новичка в сфере инвестирования − это оптимальное решение, более того, что по данному типу, когда Центральный банк снижает проценты, для инвесторов это плюс.

Представим, что Центробанк объявил о планах снизить ставку, при этом среднерыночная прибыльность падает, соответственно прибыльность, представленная этими облигациями по нынешнему рынку 8% это очень высоко. Для рынка − это неплохое решение, поэтому цена на облигации автоматически можно сказать идет наверх.

- ОФЗ с индексируемым номиналом. Данная бумага с годовой ставкой выставлена на низком уровне, но в ней предусмотрена индексация каждый год в зависимости от уровня инфляции. Данные инструменты стали очень интересными для инвесторов из-за того, что инфляция не останавливается. Поэтому как вариант можно подстраховаться. Учтите, что данную бумагу при желании можно продать после того как было проведено начисление индексации за год. Этот сценарий выгоден для вкладчика.

- Облигации с переменным купоном. На годовой процент воздействует индикативная ставка RUONIA, она весьма близка к ставке выставляемой Центробанком. Данная облигация считается прибыльной, особенно когда подключается ставка ЦБ и она выше, нежели инфляция внутри страны на этот момент.

- Облигации с амортизируемым купоном. Отличительной чертой от базовых облигаций является то, что по номиналу эмитента оплачивают деньги на срок погашения, но здесь выплаты возможны долями. Суть данного инструмента будет интересна тем, но здесь следует проверять, погашена ли часть номинала. Чаще всего погашения осуществляется за пару лет до даты, но все зависит от ситуации. Чтобы проверить информацию, воспользуйтесь сайтом rusbonds.

Как и где купить облигации ОФЗ физическому лицу — 4 шага

Обращаются ОФЗ на Московской бирже в секции «облигации». Помимо этого, крупные сделки могут совершаться на внебиржевом рынке напрямую между банками и инвестиционными фондами. Для физического лица подобные сделки закрыты. Им можно торговать ОФЗ только через фондовую биржу.

Купить ОФЗ может как любой житель России, так и любые иностранные инвесторы. Доля нерезидентов на ОФЗ составляет около 20% по состоянию на апрель 2021 г.

Рассмотрим пошаговую инструкцию как купить гособлигации физическим лицам.

Шаг 1. Регистрация у брокера

Доступ к торгам на Московскую биржу для физических лиц возможен лишь через брокерские компании. На рынке можно найти не один десяток брокеров. Советую работать с лучшими из них:

У них самые лучшие торговые условия, минимальные комиссии на торговый оборот. Бесплатные пополнения и снятия. В наличии представлены все финансовые инструменты на бирже, есть доступ к иностранным акциям, представлены офисы по всей России.

Так выглядит форма регистрации у брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Есть несколько типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, в ЕДП (единая денежная позиция) сразу на одном счёте есть доступ к покупке акций, облигаций, валюты, фьючерсов, товаров — что очень удобно.

Рекомендую открыть счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Единственным условием является срок существования от 3 лет (имеется в виду от даты открытия, а не пополнения).

ИИС бесплатен и не требует никаких затрат, его можно не пополнять сразу. Поэтому советую открыть его просто на будущее, чтобы срок в 3 года начал уже идти. Более подробно про это читайте в статьях:

Шаг 3. Пополнение торгового счёта

После открытия счёта его можно пополнить в любое время. Обслуживание брокерского счёта с нулевым балансом бесплатное.

Пополнение брокерского счёта не облагается никакими комиссиями: сколько положили, столько и будет на нём.

Способов пополнения множество. Например, можно пополнить счёт наличными через банк брокера (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Межбанковский перевод без комиссий

Карта бесплатная в обслуживании, на остаток начисляются проценты (3,5%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка ОФЗ

Для доступа к торгам брокер предоставит доступ к торговым терминалам (Quik для компьютера и приложение для смартфонов). Через эти терминалы можно будет осуществлять торговые операции на бирже во время торговых сессий. Торговля ОФЗ проходит по будням в основную торговую сессию с 10:00 до 18:40.

В приложении есть удобная возможность просмотреть текущий график торгов:

В приложении Финам трейд можно просматривать биржевой стакан:

Более подробно про торговлю облигациями читайте в статьях:

Чем отличаются от других облигаций федерального займа

Облигации народного займа отличаются следующими параметрами:

- Имеют доступный и простой способ обмена сбережений, подходящий даже начинающим инвесторам.

- Могут использоваться в виде альтернативы банковским вкладам для накопления денежных средств и получения процентной прибыли по ставке.

- На облигации народного займа наложен запрет на торговлю ими на финансовом рынке.

- Запрещено передавать или оставлять в качестве залога — распоряжаться и хранить бумаги может только законный владелец.

- Обратный обмен на вложенный депозит возможен исключительно в банке, который их выдал.

- Передача иному лицу для владения осуществляется лишь одним способом — получением облигаций в наследство.

- Не предусматривают обязательное сотрудничество с брокером, а покупаются через банк.

Выбор брокера и заключение договора

Брокер или управляющая компания – посредник и постоянный партнер, который исполняет заявки на покупку и продажу облигаций от имени инвестора.

Поэтому к выбору нужно подходить с полной ответственностью, остановившись на одной из крупнейших компаний.

К таковым сегодня можно отнести ВТБ, Сбербанк, Финам, БКС, Открытие Брокер, Альфа-Капитал и ряд других организаций с многолетним опытом и безупречной репутацией.

На что обратить внимание при выборе подходящего партнера

Наличие обслуживающего офиса в вашем населенном пункте и круглосуточной технической поддержки.

Условия в части тарифов

Нередко за одни и те же операции у различных компаний наблюдается большая разница в размерах комиссий.

Возможность открыть счет и управлять активами в режиме онлайн.

Доступные площадки, это особенно важно, если инвестор открывает необычный брокерский счет, а ИИС.. Когда выбор сделан, нужно перейти к заключению договора

Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн

Когда выбор сделан, нужно перейти к заключению договора. Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн.

Все документы подписываются вводом кодов из СМС, по аналогии с простой электронной подписью.

Посещение офиса брокерской компании

Если что-то не получается сделать онлайн, можно лично посетить офис брокерской компании или отделения банка, предоставляющего подобные услуги.

Во время визита специалист помогает заполнить все необходимые документы и предоставит исчерпывающую консультацию по тарифам и нюансам сотрудничества.

На данном этапе не стоит пренебрегать информацией, нужно задавать все интересующие вопросы.

Что должно быть у вас на руках, после окончания оформления

- Вторые экземпляры заявлений и договора.

- Выписка с реквизитами личного брокерского счета.

- Входные данные для доступа к счету.

Далее, чтобы купить долговые бумаги, счет необходимо пополнить на любую сумму. Если клиент обращается в управляющую компанию и выбирает стратегию доверительного управления активами, минимальная сумма может быть ограничена.

Так, Альфа-Капитал обозначил входной порог в размере 10 000 рублей. При самостоятельном управлении стартовать на бирже можно с одной тысячи рублей – такова стоимость одного лота облигаций.

Способов пополнений, как правило, несколько:

- наличными или картой через кассу;

- внутрибанковским или межбанковским переводом.

Про выбор брокера и покупку облигаций простым языком – видео

Наш основной вывод

С начала года доходность рублевых гособлигаций обновила многомесячные максимумы, оказавшись на значениях апреля 2020 г., когда в России действовали самые жесткие ограничительные меры. Рынок находится под давлением как ввиду внешних факторов (в том числе из-за риска новых санкций и роста доходности госбумаг США), так и из-за пересмотра стратегии российского ЦБ в области монетарного стимулирования. Текущая доходность десятилетних ОФЗ (серии 26228) превысила уже 6,6% годовых, повысившись с начала января более чем на 65 б.п. По нашей оценке, на этих уровнях суверенные бумаги становятся привлекательными, в том числе в сравнении с аналогами на других развивающихся рынках. Так, например, спред между 10-летними гособлигациями России и Мексики сейчас находится на годовом максимуме (что частично отражает разнонаправленность денежно-кредитной политики (ДКП) центральных банков двух стран).

Мы оцениваем, что справедливый уровень доходности по 10-летнему бенчмарку должен быть не выше 6%, что соответствует ценовому росту не менее, чем на 5% от текущих уровней. Наш прогноз по ключевой ставке на конец 2021 и 2022 гг. составляет 4,25% и 5% соответственно.

Таким образом, мы ожидаем постепенного возвращения спроса на «классические» ОФЗ в ближайшее время при условии, что потенциальные санкции будут иметь ограниченный характер (затронут лишь отдельных физических и юридических лиц) и рекомендуем начинать наращивать позиции в бумагах с погашением свыше 10 лет.