Финансовые пирамиды. определение, признаки, маскировка

Содержание:

- Схема Понци: одноуровневая финансовая пирамида

- Признаки финансовой пирамиды

- Современные пирамиды в интернете

- ТОП-20 признаков финансовой пирамиды

- Примеры пирамид с псевдо-продуктами

- Признаки финансовой пирамиды

- Где смотреть список финансовых пирамид?

- Что такое финансовая пирамида простыми словами

- Дополнительные признаки

- Статья Уголовного кодекса о финансовых пирамидах

- Как работала пирамида?

- Отличие финансовых пирамид от сетевого маркетинга

- Что такое финансовая пирамида

- Пирамиды из 90-х

Схема Понци: одноуровневая финансовая пирамида

Особенностью классических одноуровневых финансовых пирамид является фактор привлечения новых участников силами самого организатора. В данном случае «инвесторы» выступают лишь в роли «пассивных кошельков», главным делом которых становится обеспечение денежного оборота.

Известны случаи, когда для наработки доверия первые выплаты осуществлялись за счет средств самого организатора, что помогало существенно увеличить вкладываемые суммы уже действующих участников и привлечь новых за счет эффекта «сарафанного радио».

При достижении определенного количества вкладчиков предприятие переходит на самообеспечение, формируя выплаты за счет внесения новых средств. Однако такая ситуация сохраняется до первого большого оттока средств, в котором ФП показывает свою несостоятельность, что вызывает панику участников, которая выражается в лавинообразном «закрытии вкладов».

Срок существования у схемы Понци, как правило, находится в рамках от полугода до двух лет. Главная стратегия продвижения – агрессивный маркетинг, использующий популярных медиа-личностей и ньюс-мейкеров, выступающих символами «надежности и доверия».

Признаки финансовой пирамиды

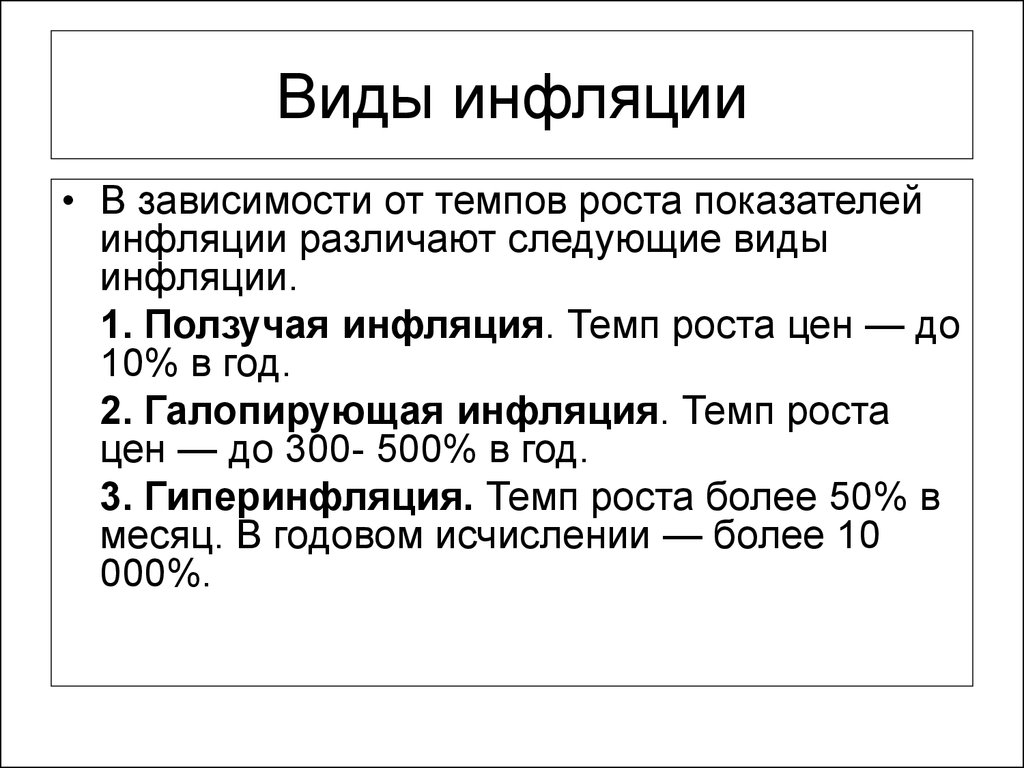

Вот основные признаки финансовой пирамиды:

- Сверхдоходность. 50% годовых и более всегда говорят о повышенных рисках. Получить такую доходность в реальном бизнесе очень сложно, а получать её регулярно — практически нереально.

- Непонятная схема получения дохода. Руководство не объясняет, откуда берутся сверхприбыли.

- Необходимость перевести деньги на счет физического лица, внести их наличными или перечислить криптовалюту. Финансовые пирамиды предпочитают виды платежей, по которым их сложно отследить, и избегают перечисления на официальный счёт компании.

- Сложное организационное устройство — например, у «Кэшберри» было несколько компаний, одна из которых — оффшорная. Смотрите договор и уставные документы. Если увидите несколько компаний, находящихся в разной юрисдикции, задайте вопрос — к чему такие сложности? Скорее всего, это продуманная схема ухода от ответственности.

- Нестыковки в документах, например, несовпадение года рождения одного и того же лица. Отдельно посмотрите, какую ответственность компания несёт за ваши финансовые потери.

- Использование фото из интернета. Организаторы пирамид обычно не хотят «светиться». Чтобы это проверить, достаточно поискать фотографию в картинках Яндекса или Google.

Косвенные признаки:

- Требование привлечь новых членов. По такой схеме работают не только пирамиды, но и МЛМ компании. Отличие пирамиды в том, что у неё нет реального продукта.

- Агрессивная реклама. Не каждая компания с агрессивной рекламой — пирамида, но каждая пирамида ведёт активную пиар-компанию, на которую уходит до 50% её доходов.

Несмотря на то, что деятельность финансовых пирамид является мошеннической и преследуется по закону, каждый год появляются сотни новых компаний, и вкладчики несут туда свои деньги. Будьте внимательны, если вам предлагают сверхдоходность и не предупреждают о рисках – за такими обещаниями часто скрываются пирамиды.

Современные пирамиды в интернете

Сегодня мошенники свободно себя чувствуют в интернете. Анонимность, электронные кошельки, безграничные возможности проведения рекламной кампании, большой географический охват позволили пирамидам плодиться онлайн, как грибы после дождя.

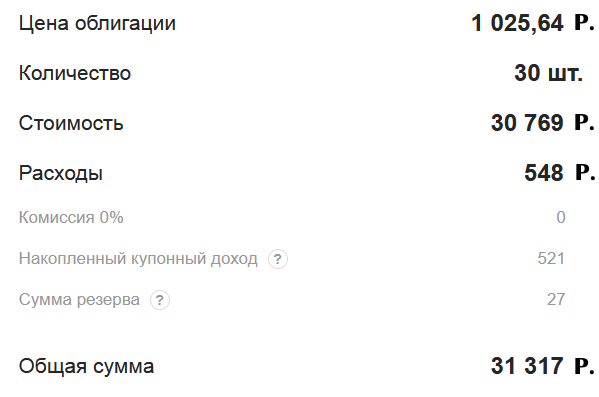

Появился даже специальный термин – хайп-проекты. Это высокодоходные и высокорискованные инвестиционные проекты, построенные по принципу пирамиды. Но зачастую они только прикрываются тем, что вкладывают деньги участников в акции, облигации и другие инвестиционные инструменты. На деле это все тот же сбор средств с участников и выплаты за счет этого более ранним членам.

Многие понимают, что сильно рискуют, но надеются вывести средства до крушения хайпа. В интернете есть целые списки с рейтингами и датой создания проекта. А аналитики публикуют свои рекомендации, когда и куда стоит вложить, чтобы успеть сорвать сливки. Получается это сделать у единиц.

ТОП-20 признаков финансовой пирамиды

Финансовая пирамида определяется по следующим проявлениям:

| Характерные признаки | Пояснение |

| Деятельность подтверждается только честным словом. | Представители компании не предоставляют никакую документацию об операциях. |

| Отсутствует бухгалтерия. | Она, конечно, есть, но никто не покажет отчетную документацию. |

| Обещают процент больше, чем в банках. | Это главный признак, когда стоит насторожиться. Если организация обещает доход больше, чем банки при вкладах, то наверняка является мошеннической. |

| Отсутствие сведений об организаторах. | Если с компанией все в порядке, то вряд ли ее представители будут скрывать данные. Однако информация об организаторах не дает 100 % гарантию, что фирма не является пирамидой. |

| Документация в оффшорной стране. | Организации являются легальными, потому что купить бумаги не сложно. Подделываются и сертификаты, подтверждающие, что деньги застрахованы от банкротства. |

| Специально нанятые люди постоянно проводят рекламные кампании. | Активисты ищут новых вкладчиков, обещая 100 % результат и отсутствие рисков. |

| Обещают быструю окупаемость. | От 1 месяца до года. Это сильно превосходит даже банковские условия при вкладе, что является подозрительным. |

| Запрашивают минимальный вклад или, наоборот, огромную сумму. | Для участия можно вложить столько денег, сколько есть. Нет четкой минимальной и максимальной суммы. |

| Обещают стабильный доход на долгие годы. | Финансовые пирамиды существуют 1-12 месяцев, а планы организаторов уходят вперед на десятилетия. |

| Чрезмерная настойчивость учредителей. | Организаторы используют хитрости и уловки для привлечения новых акционеров. Первых вступивших участников побуждают к реинвестированию. |

| Пассивный доход. | Не нужно вести никакую трудовую деятельность. Просто вложи деньги и сиди спокойно на диване и зарабатывай. Если бы можно было действительно таким образом стать богатым, то все бы ничего не делали и получали процент. Как говорится в пословице: «Без труда не выловишь и рыбку из пруда». |

| Прибыль поступает за счет привлечения новых людей. | Доход — это процент от вкладов привлеченных участников. Пирамиды действуют по принципу: не привел новых людей, не получишь деньги назад. |

| Фирма реализует сверхновый продукт, которого еще не было на рынке. | Инновационные технологии, нестандартно-прогрессивные схемы работы и прочее должны насторожить. Если мыслить логически, задумайтесь: действительно ли было изобретено что-то гениальное и зачем создателям привлекать мелких инвесторов. Можно сразу пойти к олигархам или же запустить краудфандинговую кампанию на специальной платформе (например, TeamRing). В крайнем случае, можно сделать акции на продукт, чтобы о нем узнали все, создать спрос на товар. |

| Постоянная мотивация. | Организаторы часто проводят семинары, вебинары, конференции с привлечением «успешных» людей, которые стали такими благодаря вложениям. На них рассказывают о светлом будущем, огромном богатстве и т.д. Существует даже кодекс внутри фирмы. Из-за этого легко не заметить опасность и попасться в ловушку. |

| Отсутствие лицензии на деятельность. | Значит, компания работает вне закона, т.е. нелегально. |

| Организаторы уверяют, что нет никаких рисков. | Любая фирма, занимающаяся финансовой деятельностью, проинформирует, что при вкладе есть вероятность (пусть и минимальная) потерять часть денег или все средства. |

| В договоре присутствует пункт, что при определенных обстоятельствах компания не вернет деньги инвесторам. | Естественно, учредители потом пользуются этим. Поэтому перед подписанием документации ее нужно внимательно читать. Желательно даже показать опытному юристу. |

| Слишком заумная или запутанная схема выплат. | Акционеру обещают высокий доход, но при выполнении определенных условий, содержащих множество пунктов. Естественно, когда дело дойдет до получения денежных средств, найдется причина их не выплачивать. |

| Принуждение к периодическим взносам или покупке ненужной продукции фирмы. | Это признак, что компания кое-как держится на плаву и существует только благодаря вложениям участников. |

| Призывы действовать прямо сейчас и быстрее вложить деньги. | Такие лозунги давят, принуждая быстрее нести средства, потому что скоро заманчивое предложение закончится. |

Примеры пирамид с псевдо-продуктами

Пример #1 – iWowee

Эта компания активно работала в 2013 – 2016 годах. Они выпустили «инновационный» набор программ – вебинарную комнату, сервис видео-емейлов, и еще что-то из той же серии. Проблема была в том, что за все эти продукты надо было платить около 60 долларов в месяц. А работали они хуже, чем существующие бесплатные аналоги на рынке.

Как это всегда бывает с «инновационными пирамидами», организаторы долго держали людей обещаниями выпустить «убийцу скайпа», потом «убийцу» еще чего-то там. И все эти супер-программы должны были выйти вот-вот, буквально на днях.

Когда пошел второй год обещаний – люди начали что-то подозревать и перестали вступать в пирамиду. На этом существование iWowee и завершилось.

Пример #2 – SkyWay

Если Iwowee была создана американцами, то SkyWay – это уже пирамида нашего, советского разлива. И в этот раз людей завлекают обещаниями построить инновационный «струнный» транспорт, который (естественно) перевернет всю транспортную систему в мире.

Организатор проекта – Анатолий Юницкий из Белоруссии. Проект живет уже очень долго. Людям годами дают обещания вот-вот запустить новые виды поездов, которые будут разгоняться до 500 км/час. Но каждый раз находятся причины, почему запуск откладывается. Как правило, это тоже происки «врагов и конкурентов». Например, литовское правительство обвинило SkyWay в мошеннической деятельности и запретило работать в их стране.

Некоторые разочарованные участники проекта уходят. Но на их место приходят новые. Так что, пирамида пока растет сверху вниз и чувствует себя вполне стабильно (в отличие от бывших участников, которые потеряли свои деньги).

Ну а что делать бывшим участником такой пирамиды? Взяться за ум и начать честно зарабатывать и не вестись на обещания халявы? О, нет. Тут возникает новый соблазн. Пирамида, у которой нет организаторов. Нет организаторов – значит никто нас не обманет! Правильно? Нет, неправильно.

Позвольте представить вам тип финансовых пирамид, в которых люди прекрасно обманывают себя сами.

Признаки финансовой пирамиды

В 21 веке финансовые пирамиды научились хорошо маскироваться под инвестиционные фонды, проекты, стартапы и прочие организации. Однако у них есть общие для всех черты по которым их можно вычислить.

Каковы признаки финансовой пирамиды

- Обещания высокой доходности. Обещать большие и стабильные проценты — это самое первый признак. Даже самые крутые трейдеры в мире не могут стабильно торговать на столь большой плюс.

- Отсутствие истории компании. Все пирамиды очень молодые псевдокомпании. По статистике их срок существования от 6 до 12 месяцев.

- Мотивируют приглашать новых участников. Для этого могут даже проводится тренинги. Это напоминает вербовку, лишь бы привлечь побольше денег.

- Отсутствие документов. Вряд ли у таких организаций будут хоть какие-то документы.

- Отсутствие четких планов развития.

- Требования быстрее вложить деньги. Не дают времени подумать. Чтобы Вы быстрее принимали решение могут предлагать специальные бонусы.

- Настойчивость организаторов. Вам будут говорить “вы не хотите умножить свой капитал”, “какой вы болван” и т.п. Это специально подготовленные люди, которые давят этими вопросами. Под давлением некоторые соглашаются вложиться сразу.

Многие люди ошибочно говорят, что Биткоин — это пирамида. Однако никто не задумывается, что:

- Никакой доходности Биткоин не обещает

- Никто не навязывает Вам его покупать

- За Биткоином стоит реальное сообщество

Если актив растет в цене, это еще не означает, что это пирамида. многих компаний также растут в цене. Да, что далеко идти за примерами. Доллар в 2014 году вырос с 30 до 80 рублей в пике. Но никто не говорил, что доллары это пирамида.

Где смотреть список финансовых пирамид?

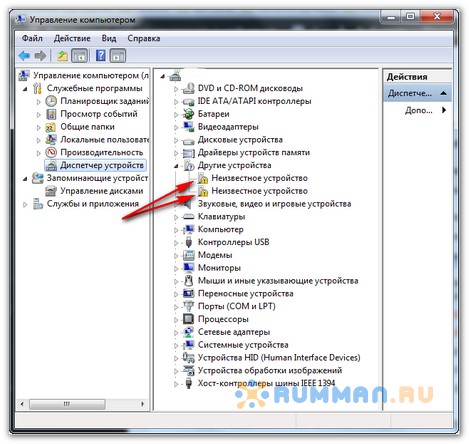

С 2014 года пирамидами занимается отдельное подразделение Центрального банка – Главное управление противодействия недобросовестным практикам поведения на открытом рынке. Оно анализирует информацию, которая поступает через обращения граждан и появляется в СМИ, а ещё помогает правоохранительным органам.

В 2018 году Центробанк запустил интернет-робота – он отслеживает финансовые пирамиды в России. Информация о результатах выкладывается на официальном сайте постфактум, т.е. когда пирамида уже раскрыта, и её работа пресечена.

На сайте Федерального фонда по защите прав вкладчиков и акционеров можно изучить «Реестр юридических лиц и индивидуальных предпринимателей, вкладчикам которых выплачивается компенсация».

Читайте: «Самый богатый человек в Вавилоне» – основные тезисы и правила, которые заставят деньги работать на вас

Что такое финансовая пирамида простыми словами

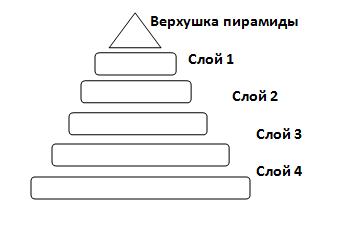

«Пирамидами» такие проекты называются именно потому, что строятся они в виде пирамиды.

На верхушке пирамиды находятся организаторы. По их задумке, все деньги со всех нижних слоев пирамиды должны стекаться к ним в карманы.

«Слои» пирамиды нужны для того, чтобы каждый нижний слой обеспечивал деньгами верхний слой. Например – мы берем деньги у людей из второго слоя, а возвращаем им деньгами, которые взяли у людей из третьего слоя. Соответственно, людям из третьего слоя мы возвращаем деньги, которые берем у четвертого слоя. И так далее.

По такой нехитрой схеме пирамида может существовать вполне стабильно, пока есть люди, готовые вступать на более нижние слои. Другими словами, пирамида может существовать только пока растет сверху вниз.

Дополнительные признаки

Разоблачить финансовую пирамиду можно и по ряду других признаков, которые косвенным образом могут указывать на мошеннические намерения ее организаторов:

- использование при описании своей деятельности малопонятных юридических или экономических терминов, наподобие опционов, Форекса, трейдинга и прочих;

- крайне скупая и документально не подтвержденная информация об организаторах компании, которую крайне сложно проверить, либо ее полное отсутствие;

- нежелание размещать в открытом доступе сканы разрешительных документов (свидетельств о регистрации, лицензий, документов, подтверждающих постановку субъекта хозяйствования на налоговый учет, и так далее);

- чрезмерно агрессивная и эпатажная рекламная кампания с привлечением известных политиков, артистов, публичных персон;

- полная конфиденциальность финансовой отчетности, отсутствие достоверных данных о хозяйственной деятельности компании;

- регистрация компаний в оффшорных зонах либо в странах Тихоокеанского региона, Африки, Центральной Америки;

- отсутствие увязки выплат с результатами экономической деятельности и объемов продаж;

- отсутствие оффлайн-офиса, учредительных документов;

- присутствие сложных финансовых схем (покупка актива в одной стране, его регистрация в другой, а продажа – в третьей);

- гарантия высокой доходности, в несколько раз превышающей банковскую (нормальной принято считать доходность в пределах 10-20 процентов годовых).

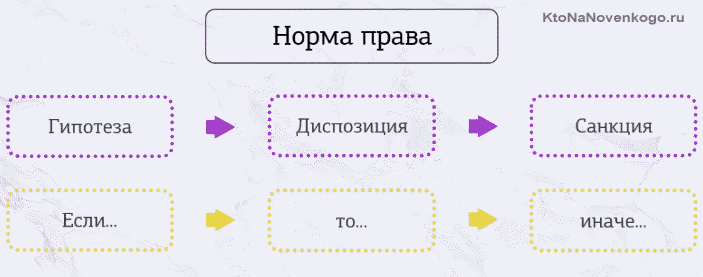

Статья Уголовного кодекса о финансовых пирамидах

Как ни странно, но финансовые пирамиды стали запрещены в России совсем недавно. Правоведы связывают подобные изменения в законодательстве с тем, что именно в недавнее время такого рода мошеннических схем стало чересчур много, чуть ли не каждый мог организовать структуру, которая основывалась бы на привлечении новых вкладчиков, за счет которых совершались бы выплаты самым первым.

Итак, в 2016 году были внесены изменения в Уголовный кодекс. Появилась статья 172.2, в которой предусмотрена ответственность за финансовую пирамиду, как за ее создание, так и за рекламу и любое привлечение людей. В законе говорится о том, что любая деятельность, связанная с привлечением вкладов частных лиц, а затем выплат из этих вкладов денег первым вступившим лицам, будет уголовно наказуема, если при этом организация не занимается инвестиционной или любой другой предпринимательской деятельностью, которая могла бы обеспечить доходность по этим вкладам.

Предусмотрено несколько видов наказаний:

- Штраф. Равен размеру зарплаты или любого другого дохода осужденного за два года.

- Принудительные работы. Максимальный срок принудительных работ – четыре года.

- Лишение свободы. Также на четыре года с ограничением свободы на срок до одного года, либо без ограничения.

Также в статье отмечено то, что если данное деяние совершено в особо крупном размере, то наказание усиливается, увеличивается его срок и размер штрафа. Поэтому, прежде чем организовать нечто подобное, теперь стоит как следует подумать, ведь если поймают, то грозит уголовная ответственность. Предполагается, что данный закон поможет полностью избавиться от множества видов мошенничества в сфере вкладов и инвестиций.

Смотрите видео о сроках за финансовые пирамиды.

Как работала пирамида?

Любая финансовая пирамида построена на том, что первые участники получают доход от взносов тех, кто приходит в нее позже. Те же получают деньги от новых вкладчиков – если смогут их привести, а те – от своих вкладчиков. Рано или поздно поток клиентов прекращается, как и выплаты всем участникам.

Существует теория о том, что в финансовой пирамиде можно заработать, главное – точно понять момент, когда из нее нужно выходить вместе со своими вложениями. Естественно, «скам» пирамиды наступает внезапно, и бОльшая часть клиентов (то есть, нижний ярус пирамиды) теряет все вложения. Судя по всему, «Финико» не стала исключением – форумы и соцсети заполнены сотнями сообщений тех, кто потерял сотни тысяч или даже миллионы рублей в системе.

Если верить официальному пресс-релизу МВД РФ по Татарстану, пирамида привлекала деньги инвесторов с июля 2018-го по декабрь 2020-го (когда на нее обратили внимание правоохранители). По неофициальной информации, вкладчикам предлагали доходность до 25% в месяц

Сама платформа называла себя автоматизированной системой генерации прибыли, а по факту работала так:

- инвесторам предлагалось оформить несколько «продуктов» – например, «CashBack сервис», «Покупка машины за треть стоимости», «Закрой задолженность за 35% от суммы»;

- по условиям продукта, клиент должен был внести 35% от той суммы, которая ему необходима – а через определенный срок система якобы выплатит ему все 100% нужной суммы (например, если не хватает на автомобиль – то за 4 месяца);

- кроме того, с клиентов брали по 1% за обслуживание и 165 долларов неким «партнерам»;

- минимальная сумма взноса, по некоторым данным, составляла 20 тысяч долларов;

- судя по всему, первым участникам схемы действительно что-то платили – а потом «сарафанное радио» разнесло информацию, и поток желающих заработать резко вырос.

Вся система была завязана на криптовалюте – с декабря новые участники вкладывались в некие токены FNK, которые даже не были зарегистрированы на криптовалютных биржах. Выплаты дохода вкладчики получали через биткоин.

По легенде, у «Финико» была целая команда трейдеров, которые непрерывно «прокручивали» деньги клиентов на биржах – они должны были давать минимум 3% дохода в день и не уходить в минус больше, чем на 1,5%. Якобы фирма возмещала клиентам всю сумму с процентами только за счет дохода, а сами деньги оставались в ее распоряжении.

Как рассказывают источники, система должна была рухнуть гораздо раньше – но крах оттянул рост стоимости биткоина (который еще не так давно торговался по 64 тысячи долларов), а при нынешних котировках в «Финико» уже не могли поддерживать интерес новых клиентов. Когда стало известно, что выплат не будет, курс валюты FNK упал с 217 долларов до 50 центов.

После этого появилась новая «проблема» – Кирилл Доронин заявил, что не может связаться со своими партнерами (Марат и Эдвард Сабировы и Зыгмунт Зыгмунтовичь), которые, в свою очередь, заявили об обратном. Сложно сказать, был ли этот скандал постановочным, но факт остается фактом – люди остались без денег. Сам Доронин уже объявил о запуске новой системы – Omfinom с доходностью в 29% годовых, но из СИЗО он вряд ли сможет что-то сделать.

Отличие финансовых пирамид от сетевого маркетинга

Развитие сетевого маркетинга привело к тому, что создатели финансовых пирамид часто стали маскировать их под него. Многоуровневую структуру применяют не только в мошеннических схемах, но и в легальном бизнесе. Однако, если внимательно рассмотреть, можно обнаружить значительные отличия:

| Признак | Финансовые пирамиды | Сетевой маркетинг |

| Направленность вступительного взноса | Идёт на выплаты участникам верхнего уровня (людям, вступившим в систему ранее) | Вкладывается в стартовый набор продукции, обучающий материал, брошюры. Некоторые компании направляют 20 – 30% взноса на вознаграждение участникам верхнего уровня (спонсорам) |

| Характеристики товара | Предлагается невостребованный или поддельный товар, с сильно завышенной стоимостью | Распространяется качественная продукция, которую покупает население (косметика, БАДы и т. п.). |

| Предложения компании | Завышенные проценты за короткие сроки. Могут обещать и невысокие проценты, но без упоминания даты возврата вложений. Вступительный взнос обычно большой. Говорят, что для получения дохода ничего делать не надо | Предлагается частичная занятость со свободным режимом работы, которая станет небольшой прибавкой к основному доходу. Доходность имеет прямую зависимость от эффективности работы консультанта |

| Источник дохода | Состоит из вступительных взносов новых вкладчиков. Наличие товара только прикрывает мошенническую схему | Оборот от продажи товара каждого консультанта. В стоимость товаров включается доход дистрибьюторов (от 15 до 25%). Простое привлечение людей без приобретения товаров результата не даёт |

| Характеристики компании | Официальная документация скрыта, подделана или оформлена на подставное лицо. Сведения, размещённые на сайтах, размыты и нелогичны | Деятельность обычно открытая. Многие сетевые компании имеют свои сайты с подробными сведениями (адреса и телефоны компании, свойства товаров, расписание тренингов и т. д.) |

| Поведение сотрудников, которые агитируют вступить в компанию | Человека навязчиво убеждают, при этом акцентируется реклама и возможность быстрого заработка. Требуют тут же вложить деньги и не предоставляют подтверждающие документы (чек, приходный ордер) | Человеку спокойно рассказывают об особенностях бизнеса, акцентируется личное потребление продукции, изучается действие и назначение каждого вида товара, осваиваются навыки продаж. Новичку предлагается подумать 2 – 3 дня, прежде чем принять решение включиться в сетевой бизнес |

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Пирамиды из 90-х

«Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

- Для участия в клубе предлагалось купить письмо, которое стоит расценивать как акцию. Стоимость – 1 400 франков. Заработок после получения ценной бумаги – 200 франков каждый месяц. То есть всего через год первоначальный взнос практически умножался в 2 раза.

- Одной из первых финансовых пирамид 90-х годов удалось привлечь более 94 тысяч вкладчиков, которые «пожертвовали» организации около полутора миллиардов франков.

- Но позже организаторы перестали платить, а потом ими заинтересовались в компетентных органах. В результате организатора известной финансовой пирамиды отправили в тюрьму на 8 лет, а подельников – на 4,5 года.

«Властилина»

Валентина Соловьева – основательница «Властилины»

- Первыми вкладчиками стали сотрудники компании, которые были приняты на работу в организацию. Им пришлось вложить около 4 миллионов деноминированных рублей, чтобы уже через неделю получить новый «Москвич». И обещание было выполнено.

- В итоге организатору одной из первых финансовых пирамид 90-х годов поверило около 16,5 тысяч человек, которые суммарно инвестировали порядка 535 миллиардов деноминированных рублей. Сама Соловьева заявила, что установленная следствием сумма отличается от реальной в сотни раз.

- Это не самая известная финансовая пирамида, так как ее размах далек от того же «МММ», но организатор отправился в тюрьму на 7 лет, а все имущество было конфисковано в пользу пострадавших.

«Хопер-Инвест»

Один из филиалов пирамиды Хопер-Инвест

- Когда срок договора заканчивался, участник отказывался от своей доли, получая полную сумму вклада, а также процент, который достигал 270% годовых. Из-за того, что это лишь крупнейшая финансовая пирамида, а не инвестиционный фонд, достаточно скоро участники перестали получать свои деньги.

- За все время руководителями одной из первых финансовых пирамид удалось заработать около 500 миллионов долларов. Вкладчикам вернули только 8 миллионов неденоминированных рублей.

- Организатор отправился в тюрьму на 8 лет, подельникам же удалось избежать наказания.

«Муравьиные фермы» Ван Фэна

Самая известная китайская финансовая пирамида

- Так, обманутым вкладчикам продавались муравьиные фермы, каждая из которых стоила 1,5 тысячи долларов. Инвестору оставалось только кормить новых «домашних питомцев» и обеспечивать им должный уход.

- Каждые три месяца организаторы одной из первых финансовых пирамид 90-х годов забирали муравьев и привозили новых. По легенде «готовые» насекомые вырабатывали полезные вещества, которые можно применить для очень дорогих лекарственных средств.

- Если вкладчик справлялся с поставленной задачей, то уже через 14 месяцев он получал первоначальные инвестиции и 30% сверху. Это достаточно солидная плата за подобные услуги.

- Но вот когда одна из самых известных финансовых пирамид стала терять обороты, а полезность насекомых была признана выдуманной, организатора арестовали, а все его имущество было распродано на аукционе.

- За махинации в особо крупном размере Ван Фэна казнили, но перед этим он заработал около 2 миллиардов долларов.