Каждый россиянин может получить кредитную историю

Содержание:

- Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ ?

- Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

- Можно ли узнать кредитную историю другого человека?

- Законные способы изменения кредитной истории

- Причины отсутствия кредитной истории

- Как узнать, есть ли у человека кредит в Украине?

- Альтернативные сервисы

- Как появляются «забытые» долги?

- Что делать, если в КИ обнаружена ошибка

- Как исправить ошибки в своей кредитной истории?

- Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

- Плохая кредитная история — это

- Как узнать, где хранится КИ

Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ ?

Существует немало способов запросить отчёт о собственной кредитной истории

Принимая решение, какой из них использовать, важно понимать, что сведения о заёмщике зачастую хранятся сразу в нескольких бюро и могут существенно отличаться в разных БКИ

Однако помимо личных данных здесь понадобится указать код кредитной истории. Если заёмщику он неизвестен, стоит обратиться в финансовую организацию, где был выдан кредит.

Выделяют 4 основных способа получить и посмотреть сведения о собственной кредитной истории. Ниже подробно описан каждый из них.

Способ 1. Обращение напрямую в БКИ

Несмотря на то, что в нашей стране сегодня действует более 20 бюро кредитных историй, свыше 90% всей информации о заёмщиках сосредоточено в 4-ёх из них.

Крупнейшими БКИ являются:

- Национальное бюро кредитных историй (НБКИ);

- Эквифакс Кредит Сервисиз;

- Кредитное бюро Русский Стандарт;

- Объединённое кредитное бюро.

Когда заёмщику известно, в каких именно БКИ хранятся сведения о нём, лучше сразу обратиться в эти бюро. Существует несколько способов сделать это:

- посещение отделения бюро;

- направление письменного запроса, например, в форме телеграммы;

- через интернет, если конкретное бюро предоставляет такую возможность.

БКИ собирает, сохраняет и обрабатывает сведения о гражданах, которые оформляли займы. Кроме того, бюро формирует и предоставляет по запросу финансовых компаний, а также физлиц отчёты о кредитной истории.

БКИ оказывает гражданам различные услуги:

Предоставление отчёта о кредитной истории заёмщика. Статистические данные подтверждают, что такая услуга пользуется наибольшей популярностью. За ней в БКИ обращаются физические лица, желающие уточнить кредитную историю, а также юридические лица, которым необходимо проверить надёжность потенциального клиента.

Формирование справки, содержащей подробную информацию о БКИ, хранящих сведения о заёмщике. Такой документ может понадобиться в тех ситуациях, когда выяснилось, что информация о физическом лице содержится в нескольких бюро

Важно понимать, что сведения могут существенно различаться – в одних БКИ информация может быть отрицательной, в других – положительной. Исправление неточностей и ошибок в кредитной истории– это ещё одна из функций БКИ. Через бюро кредитных историй можно оспорить информацию в отчёте

Возможность получить или изменить код кредитной истории. Подавая такой запрос, заёмщик должен представить документ, удостоверяющий личность.

Один раз в 12 месяцев отчёт о кредитной информации в бюро предоставляется бесплатно.

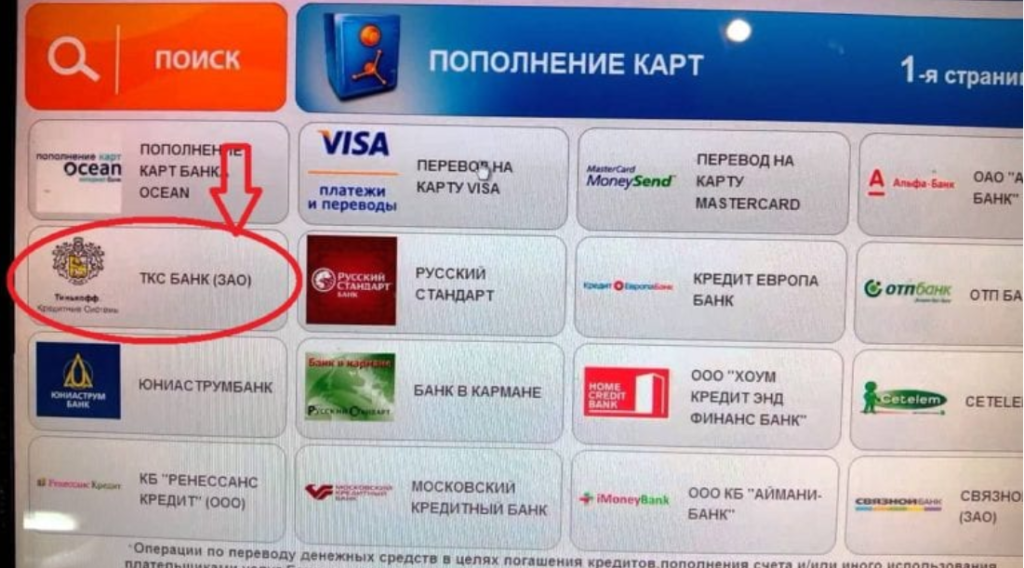

Способ 2. Обращение в отделение банка, который является агентом БКИ

Запросить отчёт о репутации заёмщика можно посредством обращения в финансовую организацию, которая является агентом БКИ.

Такие услуги предоставляют крупнейшие банки, в том числе Ренессанс Кредит, ВТБ Банк Москвы, Почта Банк, Бинбанк, а также некоторые региональные финансовые компании. О возможности получения подобной услуги лучше всего уточнять непосредственно в отделении кредитной организации.

Чтобы оформить отчёт таким способом, следует направиться в банк-агент БКИ и написать соответствующее заявление. Как правило, это занимает не более 15 минут.

Большим плюсом (+) рассматриваемого способа является отсутствие необходимости обращаться к нотариусу для заверки документа.

Способ 3. Через интернет-банк

Сегодня любой клиент крупного банка без труда может проверить собственную кредитную репутацию онлайн. В большинстве случаев для направления запроса достаточно авторизоваться в личном кабинете и выбрать услугу «Запрос кредитной истории».

Отчёт в этом случае предоставляется с взиманием комиссии, которая обычно списывается непосредственно с банковской карты. Следует понимать: банки сотрудничают с конкретными БКИ, из которых и будет предоставлен отчёт.

Способ 4. Использование сервисов оценки кредитной истории

В последнее время возросла популярность сервисов, позволяющих заёмщикам оценить кредитную историю. Они предоставляют всего за несколько минут мини-выписку. Она содержит рейтинг заёмщика, а также основные сведения – количество займов и наличие просроченной задолженности.

Наибольшей популярностью пользуются следующие сервисы:

- Мой рейтинг;

- MoneyMan;

- ЗБКИ.

Представленные способы позволяют получить отчёт о кредитной истории. Выбор между ними зависит в первую очередь от желания заёмщика.

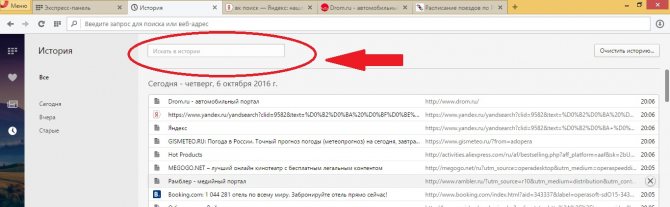

Как посмотреть кредитную историю в Интернете бесплатно (в режиме онлайн) по фамилии за 2 простых шага — инструкция для новичков

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

Шаг 1. Проверить наличие подтвержденной учетной записи на Госуслугах. Только подтвержденная учетная запись дает доступ ко всем сервисам Госуслуг. Для подтверждения нужны данные СНИЛС и паспорта. Подтверждение учетной записи допускается через Центры обслуживания пользователей (они есть в большинстве МФЦ), через Сбербанк, Почта банк, Тинькофф банк. Адреса ближайших Центров обслуживания можно уточнить на сайте Госуслуг.

Шаг 2. Подать запрос в БКИ с подтверждением личности через Госуслуги. Бюро выдаст информацию о кредитной истории гражданину или лицу по доверенности. Идентификация проводится по паспорту в офисе БКИ, либо онлайн по учетной записи госуслуг (ЕСИА). В 2021 году уже все бюро позволяют подтвердить личность заявителя посредством учетной записи Госуслуг.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Способы идентификации личности каждое бюро устанавливает самостоятельно. Это может быть загрузка личного фото и скана паспорта, ответы на вопросы о предыдущих или действующих кредитах, отправка нотариально заверенного заявления, иные варианты. Так как у большинства граждан есть профиль на Госуслугах, проще подтвердить учетную запись и пройти идентификацию таким способом.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как Закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

Можно ли узнать кредитную историю другого человека?

Ответ – да. Но сейчас в России действует закон, по которому запрос КИ на другого человека должен производиться только с его согласия.

С 2015 года всем юридическим организациям позволили запрашивать кредитную историю на человека. Компаниям может быть интересна надежность и кредитная нагрузка соискателя как потенциального сотрудника. Если человек исправно платит по займам, не имеет долгов, шансы быть принятым на работу повышаются.

Банки регулярно запрашивают КИ на сотню тысяч заемщиков, чтобы решить, выдать им кредит или нет. Но может ли запросить кредитную историю на другого человека физическое лицо? Ответ в следующем разделе.

Если нужна кредитная история родственника

Человеку потребуется взять нотариально заверенную доверенность. Вообще, доступ к сведениям на заемщиков строго ограничен. Не зря при заключении кредитного договора между банком и физическим лицом последнему присваивается специальный код субъекта. Это пароль, который защищает данные человека. Чтобы заказать кредитную историю, нужно знать код субъекта, который состоит из цифр и букв, латиницы либо кириллицы.

Доступ к КИ другого человека может быть открыт в следующий случаях:

- Если человек самостоятельно запрашивает отчет.

- При запросе с нотариально заверенной доверенностью.

- Если запрос делает юридическая организация или индивидуальный предприниматель.

Во всех остальных случаях в доступе будет отказано. Стоит рассмотреть несколько примеров для наглядности.

Пример 1. Нужно запросить кредитную историю на сестру физическому лицу. Сестра оформляет доверенность, предоставляет паспорт. Родственница может на законных основаниях заказать кредитную историю бесплатно через бюро кредитных историй либо банки, заплатив согласно тарифам.

Пример 2. Человеку нужно выяснить кредитную историю потенциального сотрудника, он является индивидуальным предпринимателем. Проблем с законом также нет. Нужно взять согласие с соискателя, затем подать запрос в бюро кредитных историй не как физическому лицу, а как бизнесмену.

Пример 3. Женщина хочет проверить кредитную историю своего потенциального мужа. Сфотографировав его паспорт, она сделала втайне от него запрос в БКИ через стороннюю организацию. Поскольку владелец паспорта не давал согласие на запрос, действия женщины и компании, предоставившие доступ к КИ незаконны. Если организация действует в рамках закона, она откажет в запросе.

Если нужна КИ постороннего человека

На постороннего заказать отчет простому человеку невозможно. Необходимо знать код субъекта.

Для запроса в реестр ЦБ, чтобы выяснить список БКИ, где хранится кредитная история, кроме кода субъекта потребуются паспортные данные. Их пользователь указывает в заявлении.

Единственно возможный вариант – если человек добровольно согласился предоставить все сведения на свое имя для запроса кредитной истории. Заверил доверенность у нотариуса и передал ее.

Если человек думает, что может воспользоваться каким-нибудь сервисом, имея только паспортные данные без кода субъекта, то ему придется нести ответственность за совершенные действия. Есть множество сайтов, предлагающих получить кредитную историю на любого человека, очистить сведения о просрочках или удалить свою КИ. Все это мошенничество.

Законные способы изменения кредитной истории

-

Оспаривание. Наиболее распространенное основание для внесения изменений в сведения, которые содержатся в БКИ, – исправление ошибок и неточностей. Заметить несуществующие просроченные платежи несложно, если периодически запрашивать и проверять свою историю, тем более что дважды в год это можно делать бесплатно.

Заметив ошибку, можно известить кредитора, передавшего ошибочные сведения, чтобы он исправил запись. Но лучше всего действовать через бюро кредитных историй. В этом случае в бюро подается заявление на оспаривание и по закону оно в течение 30 дней должно дать ответ. Как правило, оно самостоятельно связывается с кредитором и перепроверяет данные. Если факт ошибки подтверждается, запись корректируют.

Неправильные сведения далеко не всегда означают злой умысел – нередко это человеческая ошибка сотрудника банка или программный сбой. Но иногда в недостоверных сведениях виноваты именно мошенники. Так случается, например, когда злоумышленники берут кредит по чужим документам. В этом случае долг ложится на их настоящего владельца.

Когда это обнаруживается (хорошо, если это случается после личного запроса и проверки кредитной истории, а не в результате визита коллекторов), заемщику, кроме подачи заявления об оспаривании в БКИ, лучше самостоятельно обратиться в банк, выдавший незаконный кредит. После признания факта мошенничества кредитная история исправляется и сведения о кредите изымаются.

-

Отказ от любых займов на 10 лет. Именно столько по закону бюро должно хранить кредитную историю с последнего обновления кредитной истории. С 2021 года, когда вступит в силу новая редакция закона «О кредитных историях», этот срок сократится до 7 лет. После этого заемщик получит «чистую» кредитную историю, то есть ее аннулируют.

Но такой способ «обнуления» возможен только для тех, кто погасил все обязательства перед кредиторами. В противном случае банк ежемесячно будет обновлять записи о наличии требований к заемщику и кредитная история будет храниться вечно.

Также следует помнить что отсутствие кредитной истории – не лучшая рекомендация для банка, решающего вопрос о выдаче кредита. В этом случае заемщик может рассчитывать только на некрупный заем на очень короткий срок по высокой ставке.

Вам также может быть интересно:

Зачем нужна кредитная история

Причины отсутствия кредитной истории

Кредитная история начинается с того момента, когда конкретный заемщик подписывает договор согласия на то, чтобы:

- банк-кредитор передавал все сведения о нем в базу данных бюро кредитных историй;

- клиент имел возможность отправлять запросы и получать актуальную кредитную историю из бюро кредитных историй (в случае необходимости).

Понятно, что, если гражданин в силу достаточных собственных финансовых ресурсов, отсутствия необходимости или по незнанию никогда не обращался в кредитные организации за услугами кредитования. У него будет отсутствовать КИ ввиду отсутствия необходимых данных и событий.

Как узнать, есть ли у человека кредит в Украине?

Способ №1 — заказ кредитной истории

- есть ли у человека непогашенные, действующие займы;

- как он раньше выплачивал свои долги по кредитам;

- были ли начислены штрафы или пени;

- кредитный рейтинг пользователя кредитной истории.

Последние сведения складываются, исходя из данных о ранее выплаченных займах и текущих кредитных обязательствах. Если человек вовремя погашал ежемесячные платежи и не допускал их просрочек, его кредитный рейтинг должен быть высоким.

Важно! Запросить отчет о кредитной истории можно не только через сайт УБКИ, но и обратившись к официальным представителям, например, к банкам, а также другим финансовым или кредитным посредническим организациям. Однако за эту услугу придется заплатить

Сумма комиссии не фиксированная: она определяется обеими сторонами при оформлении обращения

Однако за эту услугу придется заплатить. Сумма комиссии не фиксированная: она определяется обеими сторонами при оформлении обращения.

Способ №2 — через мобильное приложение на смартфоне

Главный плюс этого мобильного приложения в том, что не нужно каждый раз, делая запрос, снова вносить свои данные. Заказ будет сформирован в автоматическом режиме. А если вы дополнительно подключите функцию «Статус Контроль», на ваш смартфон будут приходить данные, касающиеся изменения кредитной истории.

Способ №3 — обращение в банк

Топовые банки в Украине не только передают информацию о своих клиентах в БКИ, но и самостоятельно составляют базы как надежных, так и проблемных заемщиков. Это их белые и черные списки.

Запрашивать эти сведения можно, обратившись к сотруднику банка. Менеджер выдаст справку, где будет указано, что клиент уже погасил задолженность или что обязательства по кредитным платежам еще не выполнены. В том же документе будет указана сумма, оставшаяся до полной выплаты займа, а также размер штрафов (если те были начислены).

Важно!Такая справка может понадобиться при рефинансировании имеющихся кредитов, а также при составлении претензий. Например, если на горе-заемщика наложен запрет на выезд из страны или есть другие судебные решения, с которыми он не согласен

Например, если на горе-заемщика наложен запрет на выезд из страны или есть другие судебные решения, с которыми он не согласен.

Знание суммы неоплаченной задолженности станет первым шагом на пути к исправлению кредитной истории, получению очередного кредита или к оформлению визы для зарубежной поездки.

Альтернативные сервисы

Существует список организаций, которые предоставляют онлайн-услугу бесплатно при первом обращении. Самые популярные – Equifax, НБКИ. Они сотрудничают с Агентством кредитных историй, поэтому могут предоставить нужную информацию в полном объеме. Для отправки заявки необходимо предварительно зарегистрироваться на любом из этих сайтов. Помимо отправки отчета пользователь получает дополнительные бонусы: СМС-оповещения об изменениях в записях, предложение вариантов по исправлению ошибок, тесты скоринга и др.

В интернете можно найти много сайтов, предоставляющих подобную услугу на коммерческой основе. Пользователю достаточно отправить заявку с персональными данными и согласиться на их обработку.

Как появляются «забытые» долги?

Иногда после оформления займа и частичного его погашения, из-за занятости или других причин (особенно в случае, если кредит некрупный) заемщик не проверяет, остались ли у кредитора требования. Только после появления коллекторов или получения повестки из суда выясняется, что долг не погашен, пени начислены, а сумма многократно выросла. Это ситуация редкая, но не уникальная.

Бывает, что заемщики могут забыть о необходимости пополнить баланс кредитной карты, а иногда оказываются жертвами мошенников, которые берут кредиты по чужим документам.

Еще один распространенный вариант появления лишних долгов – забывчивость кредитора. Заемщик погасил кредит, банк его закрыл, но забыл сделать запись об этом в кредитной истории. В такой ситуации следующий кредитор, видя незакрытый долг и подозревая потенциального клиента в недобросовестности, отказывает в новом займе. Доказывать ему что-то бесполезно, поэтому придется проходить цепочку с самого начала и оспаривать ставшую некачественной кредитную историю.

Что делать, если в КИ обнаружена ошибка

Ошибки в кредитном отчете, связаны:

- с неверно заполненными данными (неточности в дате рождения, инициалах, опечатки);

- «опозданием» внесения новой информации (например, кредит закрыт, а по сводке вы еще числитесь в ряде должников);

- указанием «чужих» задолженностей (банковские служащие направили в БКИ недостоверную информацию).

В любом случае исправление ошибок в КИ — задача самого субъекта. Сначала направьте заявление непосредственно в БКИ, где обязаны рассмотреть обращение в течение 30 дней и устранить неточности. Если в бюро справиться с проблемой не могут, возьмите в банке полную выписку обо всех выплатах и просрочках. Справку заверьте у нотариуса и отправьте в БКИ. Последней мерой решения подобных ситуаций будет обращение в суд, куда вам нужно предоставить полный перечень отчетов и справок по кредитам.

КИ выдается бесплатно два раза в год в БКИ. Для этого выберите удобный способ обращения. Платные методы получения КИ происходят с помощью специальных порталов, где подтверждение личности необязательное условие. Доступ к полной информации есть только у заемщика — остальные вправе просмотреть материалы из титульной и центральной частей с письменного разрешения.

Как исправить ошибки в своей кредитной истории?

Большинство ошибок и неточностей возникает, из-за человеческого фактора. Если выясняется, что в кредитной истории возникает какая-либо ошибка, ее необходимо исправить.

Озаботиться внесением корректировки должен сам заемщик. Для этого необходимо подать соответствующее заявление в БКИ. Организация проверяет и анализирует поданную информацию в течение 1 месяца. Если выявляется, что ошибка допущена банком, который передавал сведения в бюро, финансовое учреждение может быть оштрафовано.

Штрафные санкции могут быть назначены Банком России. Максимальная сумма может составлять 0.1% от уставного капитала банковской структуры, которая подала ошибочные данные.

Пошаговая инструкция:

- Выяснить код субъекта кредитной истории.

- Подать запрос в БКИ через сайт Банка России.

- Ожидать решения по вопросу.

Если решить вопрос через бюро не получается, следует обратиться в банк, откуда была передана информация. Если ни одна из принятых мер не принесла должного результата, гражданин имеет право подать на виновника появления ошибки иск в суд.

Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

Не всегда есть необходимость запрашивать полный отчет, тем более если 2 запроса уже были израсходованы. Для оценки вероятности одобрения кредита, контроля за существенными изменениями КИ и тд. вполне можно пользоваться кратким кредитным рейтингом или выпиской из КИ. Они обходятся дешевле или вовсе предоставляются без взимания платы.

Рейтинг также указывается в отчете БКИ. Он показывает вероятность одобрения кредита. Но банки применяют собственные модели оценки клиента.

Краткая выписка о кредитной истории в онлайн-банке Тинькофф

Особенности краткой выписки из КИ в Тинькофф Банке

- Формируется на основе данных, полученных из НБКИ и собственного анализа, проведенного банком.

- Выписка показывает информацию о рейтинге, по которому можно определить вероятность одобрения кредита.

- Дополнительно банк предлагает ознакомиться с рекомендациями по улучшению КИ (если необходимо).

Через сервис «Кредитный рейтинг онлайн»

Сервис «Кредитный рейтинг онлайн» обслуживается компанией Юником24. Он позволяет оперативно получить информацию о кредитном рейтинге. С ее помощью можно оценить вероятность одобрения кредита, качество КИ и т. д.

При первом обращении необходимо заполнить подробно сведения о себе (Ф.И.О., паспортные данные) и создать учетную запись в сервисе. В дальнейшем получать актуальные сведения о кредитном рейтинге можно через личный кабинет.

Создатели сервиса напоминают, что каждый запрос КИ сторонней организацией будет учтен при обработке заявок на кредиты. Они также напоминают, банки, проверяющие кредитную историю заемщиков, принимают решение самостоятельно и используют для оценки клиентов различные методики. Высокий рейтинг в сервисе не может служить 100% гарантией одобрения ссуды.

Узнать свой кредитный рейтинг онлайн

Через сервис моментального кредитного рейтинга «3 БКИ»

Сервис «3 БКИ» позволяет получить почти мгновенно оценку кредитного рейтинга. Она рассчитывается на основе собственной методики, созданной разработчиками ресурса. Обработка запроса занимает буквально несколько секунд.

Пользователю на выбор предлагает разовый отчет за 299 р. или оформить подписку на 3 ежемесячных отчета за 499 р.

Особенности интернет-сервиса

- Предоставляются рекомендации по улучшению КИ.

- Минимальный набор данных, необходимых для получения отчета.

- Подарки при заказе услуги (например, бесплатный курс «Антиколлектор»).

Узнать историю через сервис 3 БКИ

Кредитная история и скоринг онлайн через сайт MyCreditInfo

Сервис MyCreditInfo предлагает получить данные по кредитному рейтингу в режиме онлайн, а для тех, кто раньше никогда не брал кредиты – вместо него доступен социодемографический скоринг. С помощью него можно также отправить запрос на получение отчета из кредитной истории в бюро «Русский стандарт» и НБКИ, а затем получить его.

Стоимость услуг в MyCreditInfo

- отчет БКИ – от 990 р.;

- кредитный рейтинг – 290 р.;

- социодемографический скоринг – 300 р.

Узнать КИ в MyCreditInfo

Онлайн-сервис «Невылет.РФ» для вылетающих заграницу

Сервис «Невылет.РФ» предназначен для тех, кто собрался в поездку за границу. Он позволяет оценить вероятность того, что человек попал в черный список людей, которым запрещен выезд заграницу.

Благодаря сервису, человек может получить сведения о долгах по кредитам, налогам и т. д. Сервис также предоставит рекомендации о том, что делать при низкой вероятности вылета. Стоимость услуг – 299 р.

Проверка в сервисе Невылет.РФ

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

Как узнать, где хранится КИ

Следующий шаг в получении КИ — выяснение, где храниться досье. Как можно узнать такую информацию? Сделать запрос в ЦККИ. При наличии пароля КИ делается это быстро и бесплатно на сайте каталога, где указываются:

- ФИО;

- данные паспорта;

- когда выдан;

- код субъекта КИ;

- e-mail, на который необходимо отправить ответ.

Когда код не сформирован или утерян, есть два пути решения проблемы. Первый — сгенерировать код заново и посмотреть интересующую информацию на сайте ЦККИ. Второй — воспользоваться услугами:

- БКИ;

- банков и МФО;

- нотариальной конторы;

- почты РФ.

Перечисленные способы — платные. Необходимо заплатить 300-800 рублей.

Центральный банк предусмотрел возможность запроса через нотариальную контору. Сам запрос и ответ на него производятся в электронном виде, через сервера ЦККИ и Федеральной нотариальной палаты. Нотариус имеет один рабочий день после поступления ответа, чтобы предоставить своему клиенту информации о местах хранения его досье.

Самостоятельно сделать запрос можно телеграммой. Ее необходимо дать по адресу: 107016, Москва, ЦККИ. В ней пишутся:

- ФИО;

- паспортные данные;

- место и дата рождения;

- данные регистрации;

- номер сотового или домашнего телефона;

- e-mail, на который следует направить ответ.

Оператор сверяет телеграмму с паспортными данными и заверяет ее своей подписью. При формировании текста телеграммы необходимо:

- Каждую позицию запроса производить с новой строки;

- Символ @ в адресе электронной почты заменить на «а» в скобках. Если в e-mail имеется символ «_», следует писать «нижнее подчеркивание».

При задержке ответа на телеграмму более 72 часов, отправителю следует обратиться в ЦККИ через онлайн-приемную ЦБ РФ. В обращении указать:

- Дату отправления телеграммы;

- ФИО;

- Адрес e-mail, указанный в телеграфном отправлении.