Как бесплатно проверить кредитную историю

Содержание:

- На каком сайте можно узнать свою кредитную историю?

- Законные способы изменения кредитной истории

- Можно ли узнать кредитную историю другого человека?

- Для чего нужно знать свою кредитную историю?

- Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

- Как заказать КИ

- Кредитная история: ключевые понятия

- В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

- Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ ?

- Как узнать свою кредитную историю онлайн бесплатно?

На каком сайте можно узнать свою кредитную историю?

Оценить репутацию разрешено на веб-страничках других бюро:

- Международного (МБКИ).

- Первого всеукраинского.

- Украинского (УБКИ).

Для достоверного результата рекомендуется отправить несколько запросов. Сайты есть в открытом доступе, поэтому узнать свою кредитную историю бесплатно онлайн через интернет в Украине не составит труда.

Почему я оказался в черном списке?

В «перечень должников» попадают за просроченные платежи и невыплату кредитов. Как правило, находится там опасно: достают коллекторы, банки отказываются сотрудничать. Причины для причисления к «финансовым хулиганам»:

- Частые задержки с обязательной выплатой.

- Обман, сокрытие или искажение информации.

- Мошенничество (его особенно боятся все фирмы, предоставляющие услуги кредитования).

- Поручительство за проблемную ссуду.

- Арест имущества и счетов (к слову, это самые популярные причины отказа в кредите).

- Признание в недееспособности.

Вы в списке — что делать?

Но даже если вы оказались в базе «ненадежных заемщиков», не торопитесь расстраиваться. Есть два подхода к решению проблемы. Сначала попробуйте отстоять себя и оспорить данные в УБКИ. Бюро готово исправить плохую кредитную историю или дополнить ее пометкой. Обратитесь в банк с просьбой признать ошибку. Второй вариант — смириться. Есть организации, которые даже с проблемной репутацией выдадут вам микрозайм на банковский счет. К таким относится MyCredit!

Преимущества нашего сервиса:

- Работаем 24/7.

- Минимальные требования: гражданство Украины и наличие банковской карты.

- Подарочные промокоды, скидки, акции.

- Лояльность. Выдаем займы на карту с плохой кредитной историей.

- Открытость и честность: примеры документов доступны, скрытых комиссий нет.

- Анализ и оценка кредитоспособности заемщика скоринговой системой в течение 20 минут!

Если вы оказались в сложной финансовой ситуации из-за испорченной КИ, обращайтесь в MyCredit. Мы оказываем финансовую помощь всем, кому она действительно нужна, перечисляя деньги на банковскую карту в течение 15-20 минут.

Законные способы изменения кредитной истории

-

Оспаривание. Наиболее распространенное основание для внесения изменений в сведения, которые содержатся в БКИ, – исправление ошибок и неточностей. Заметить несуществующие просроченные платежи несложно, если периодически запрашивать и проверять свою историю, тем более что дважды в год это можно делать бесплатно.

Заметив ошибку, можно известить кредитора, передавшего ошибочные сведения, чтобы он исправил запись. Но лучше всего действовать через бюро кредитных историй. В этом случае в бюро подается заявление на оспаривание и по закону оно в течение 30 дней должно дать ответ. Как правило, оно самостоятельно связывается с кредитором и перепроверяет данные. Если факт ошибки подтверждается, запись корректируют.

Неправильные сведения далеко не всегда означают злой умысел – нередко это человеческая ошибка сотрудника банка или программный сбой. Но иногда в недостоверных сведениях виноваты именно мошенники. Так случается, например, когда злоумышленники берут кредит по чужим документам. В этом случае долг ложится на их настоящего владельца.

Когда это обнаруживается (хорошо, если это случается после личного запроса и проверки кредитной истории, а не в результате визита коллекторов), заемщику, кроме подачи заявления об оспаривании в БКИ, лучше самостоятельно обратиться в банк, выдавший незаконный кредит. После признания факта мошенничества кредитная история исправляется и сведения о кредите изымаются.

-

Отказ от любых займов на 10 лет. Именно столько по закону бюро должно хранить кредитную историю с последнего обновления кредитной истории. С 2021 года, когда вступит в силу новая редакция закона «О кредитных историях», этот срок сократится до 7 лет. После этого заемщик получит «чистую» кредитную историю, то есть ее аннулируют.

Но такой способ «обнуления» возможен только для тех, кто погасил все обязательства перед кредиторами. В противном случае банк ежемесячно будет обновлять записи о наличии требований к заемщику и кредитная история будет храниться вечно.

Также следует помнить что отсутствие кредитной истории – не лучшая рекомендация для банка, решающего вопрос о выдаче кредита. В этом случае заемщик может рассчитывать только на некрупный заем на очень короткий срок по высокой ставке.

Вам также может быть интересно:

Зачем нужна кредитная история

Можно ли узнать кредитную историю другого человека?

Ответ – да. Но сейчас в России действует закон, по которому запрос КИ на другого человека должен производиться только с его согласия.

С 2015 года всем юридическим организациям позволили запрашивать кредитную историю на человека. Компаниям может быть интересна надежность и кредитная нагрузка соискателя как потенциального сотрудника. Если человек исправно платит по займам, не имеет долгов, шансы быть принятым на работу повышаются.

Банки регулярно запрашивают КИ на сотню тысяч заемщиков, чтобы решить, выдать им кредит или нет. Но может ли запросить кредитную историю на другого человека физическое лицо? Ответ в следующем разделе.

Если нужна кредитная история родственника

Человеку потребуется взять нотариально заверенную доверенность. Вообще, доступ к сведениям на заемщиков строго ограничен. Не зря при заключении кредитного договора между банком и физическим лицом последнему присваивается специальный код субъекта. Это пароль, который защищает данные человека. Чтобы заказать кредитную историю, нужно знать код субъекта, который состоит из цифр и букв, латиницы либо кириллицы.

Доступ к КИ другого человека может быть открыт в следующий случаях:

- Если человек самостоятельно запрашивает отчет.

- При запросе с нотариально заверенной доверенностью.

- Если запрос делает юридическая организация или индивидуальный предприниматель.

Во всех остальных случаях в доступе будет отказано. Стоит рассмотреть несколько примеров для наглядности.

Пример 1. Нужно запросить кредитную историю на сестру физическому лицу. Сестра оформляет доверенность, предоставляет паспорт. Родственница может на законных основаниях заказать кредитную историю бесплатно через бюро кредитных историй либо банки, заплатив согласно тарифам.

Пример 2. Человеку нужно выяснить кредитную историю потенциального сотрудника, он является индивидуальным предпринимателем. Проблем с законом также нет. Нужно взять согласие с соискателя, затем подать запрос в бюро кредитных историй не как физическому лицу, а как бизнесмену.

Пример 3. Женщина хочет проверить кредитную историю своего потенциального мужа. Сфотографировав его паспорт, она сделала втайне от него запрос в БКИ через стороннюю организацию. Поскольку владелец паспорта не давал согласие на запрос, действия женщины и компании, предоставившие доступ к КИ незаконны. Если организация действует в рамках закона, она откажет в запросе.

Если нужна КИ постороннего человека

На постороннего заказать отчет простому человеку невозможно. Необходимо знать код субъекта.

Для запроса в реестр ЦБ, чтобы выяснить список БКИ, где хранится кредитная история, кроме кода субъекта потребуются паспортные данные. Их пользователь указывает в заявлении.

Единственно возможный вариант – если человек добровольно согласился предоставить все сведения на свое имя для запроса кредитной истории. Заверил доверенность у нотариуса и передал ее.

Если человек думает, что может воспользоваться каким-нибудь сервисом, имея только паспортные данные без кода субъекта, то ему придется нести ответственность за совершенные действия. Есть множество сайтов, предлагающих получить кредитную историю на любого человека, очистить сведения о просрочках или удалить свою КИ. Все это мошенничество.

Для чего нужно знать свою кредитную историю?

Гражданам полезно знать собственную кредитную историю. При этом периодически изучать отчёт стоит даже тем, кто никогда не оформлял займов. Это поможет исключить целый ряд неприятностей.

Причины, по которым следует периодически запрашивать информацию из кредитной истории, могут быть разные:

Исключение фактов мошенничества. Нередко займы оформляются по подложным документам. В итоге владелец паспорта может и не знать о том, что стал заёмщиком. Чаще всего такая ситуация возникает в сфере микрозаймов. Зачастую МФО оформляют микрозаймы по копии или по фотографии паспорта

Поэтому важно следить, чтобы они не попадали в руки сомнительных личностей. Также нелишним будет проверить сведения из БКИ тем, кто когда-либо терял паспорт

Исправление некорректной информации. Ошибки присутствуют во всех сферах деятельности, в том числе и в банковской. Чаще всего в этой области неточности связаны с человеческим фактором, а также с программными сбоями. В результате ошибки могут исказить отчёт о кредитной истории, и репутация заёмщика может быть испорчена без его участия.

Оценка вероятности положительного решения по заявкам на кредит. Если планируется оформить новый займ, скорее всего, банк при проведении оценки потенциального клиента запросит в БКИ его кредитную историю. Опираясь на репутацию заёмщика, кредитор делает вывод о его добросовестности. Если кредитная репутация окажется испорченной, по заявке на оформление займа может быть существенно уменьшена сумма, либо и вовсе принято отрицательное решение. О том, как и где взять кредит с плохой кредитной историей без отказа, читайте в одной из наших статей.

Проверка отсутствия запрета на выезд за границу. Нередко заёмщики сталкиваются с тем, что их не выпускают из страны по причине невыполненных долговых обязательств. Чтобы не оказаться в неприятной ситуации, стоит заранее сделать проверку. Запрет на выезд действует в случае наличия долга, превышающего 30 000 рублей. Чтобы всё-таки уехать, платёж стоит внести заранее – примерно за 3 недели до даты поездки. Специалисты рекомендуют после погашения обратиться к приставам, чтобы они отменили запрет на выезд. Если не принять таких мер, документ может не успеть дойти до пограничников.

Исключение возможности взаимодействия с коллекторскими службами. Для возврата собственных средств банки предпринимают различные меры в отношении должников. Нередко с такими клиентами работают служба безопасности, а также коллекторские агентства. Несмотря на то, что их действия строго регламентированы законом, взаимодействие с ними может оказаться крайне неприятным.

Таким образом, здесь приведено немало причин, по которым гражданам необходимо регулярно проверять информацию, которая содержится в их собственной кредитной истории.

Основные способы как можно проверить свою кредитную историю (бесплатно и за деньги)

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

Шаг 1. Проверить наличие подтвержденной учетной записи на Госуслугах. Только подтвержденная учетная запись дает доступ ко всем сервисам Госуслуг. Для подтверждения нужны данные СНИЛС и паспорта. Подтверждение учетной записи допускается через Центры обслуживания пользователей (они есть в большинстве МФЦ), через Сбербанк, Почта банк, Тинькофф банк. Адреса ближайших Центров обслуживания можно уточнить на сайте Госуслуг.

Шаг 2. Подать запрос в БКИ с подтверждением личности через Госуслуги. Бюро выдаст информацию о кредитной истории гражданину или лицу по доверенности. Идентификация проводится по паспорту в офисе БКИ, либо онлайн по учетной записи госуслуг (ЕСИА). В 2021 году уже все бюро позволяют подтвердить личность заявителя посредством учетной записи Госуслуг.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

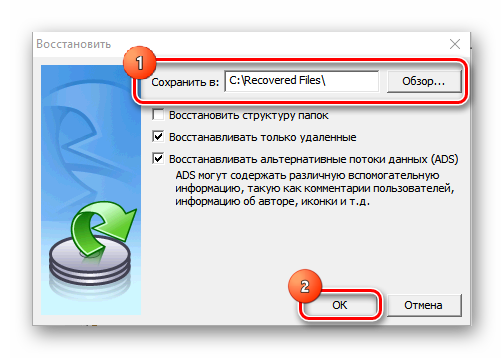

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Способы идентификации личности каждое бюро устанавливает самостоятельно. Это может быть загрузка личного фото и скана паспорта, ответы на вопросы о предыдущих или действующих кредитах, отправка нотариально заверенного заявления, иные варианты. Так как у большинства граждан есть профиль на Госуслугах, проще подтвердить учетную запись и пройти идентификацию таким способом.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как Закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

Как заказать КИ

Прежде документ был доступен заемщикам бесплатно раз в году. Сегодня проверить кредитную историю онлайн можно два раза в течение года.

Однако если обратиться непосредственно в отделение БКИ, без оплаты ее выдадут, как раньше, два раза в 12 месяцев. В последующем за получение документа нужно будет заплатить.

Чтобы узнать свою историю займов быстро, нужно будет пройти регистрацию на сервисе Госуслуг и активировать учетную запись. Сделать это можно:

- письмом по почте. Придет заказное письмо с уникальным кодом, который нужно указать в поле на сайте;

- клиенты Сбербанка, Тинькофф и Почта банка могут пройти регистрацию, используя онлайн-банкинг;

- в многофункциональных центрах, представив паспорт и СНИЛС и попросив сотрудника оказать эту услугу;

- авторизовавшись на сайте Госуслуг с помощью электронной цифровой подписи.

В стране четыре основных БКИ, с которыми работают все крупные банковские организации:

- НБКИ – Национальное бюро кредитных историй;

- ОКБ – Объединенное кредитное бюро;

- ЭКС – Эквифакс кредит сервисез;

- КБРС – Кредитное бюро Русский Стандарт.

Активация учетной записи на сервисе Госуслуг поможет получить адреса и контакты БКИ, которые хранят историю займов заемщика.

Чтобы это сделать, нужно:

пройти авторизацию на сайте Госуслуг;

дождаться, загрузки списка организаций в личном кабинете;

скачать файлы на компьютер или отправить их на электронную почту.

Благодаря полученной информации, можно проверить свою историю займов дистанционно на сайтах специализированных организаций.

Расскажем, как это можно сделать на порталах всех четырех основных БКИ.

НБКИ

Чтобы получить отчет по кредитам в НБКИ бесплатно онлайн, нужно сделать следующее:

- зарегистрироваться и авторизоваться;

- запросить отчет;

- идентифицироваться, используя сервис Госуслуг;

- получить информацию в личном кабинете.

Файл с отчетом можно скачать на компьютер.

ОКБ

Для получения отчета в организации нужно пройти на официальную страницу. Регистрацию можно пройти быстро, идентифицировавшись через портал Госуслуг.

Клиенты Сбербанка России могут пройти регистрацию с помощью системы или через Сбербанк ID. После этого можно получить КИ, используя конкретную кнопку на сервисе.

Его можно будут скачать и сохранить в отдельной папке на компьютере или другом устройстве, подключенном к интернету.

ЭКС

Чтобы получить кредитный отчет на сайте «Эквифакс кредит сервисез», нужно пройти на официальную страницу.

Далее придется вписывать всю необходимую информацию, упрощенной регистрации здесь нет. После этого нужно идентифицироваться через портал Госуслуг, и получить бесплатный отчет по займам.

Его также можно скачать и сохранить.

КБРС

Есть два варианта получения бесплатного отчета по кредитам на сервисе:

- Через скаченное мобильное приложение. Клиент идентифицируется с помощью мобильного телефона. Отчет приходит в личный кабинет.

- Через портал Госуслуг, при наличии активированной учетной записи.

В последнем вариант схема получения кредитной истории аналогична схемам получения отчетов на всех сайтах БКИ.

Также бесплатно можно заказать отчет на таких сервисах:

- МигКредит;

- Юником24;

- Banki ru;

- Platiza;

- Zaimix.

Получить кредитный отчет можно еще на нескольких ресурсах, однако там услуга будет платная.

Мы описали практически все способы бесплатного заказа кредитной истории в интернете и с визитом в БКИ.

Это на сегодня все. Поделитесь информацией с друзьями в соцсетях, оставьте комментарий, оцените контент. Подпишитесь на рассылку.

До новой встречи на блоге!

Кредитная история: ключевые понятия

Кредитная история — это информация, хранящаяся в БКИ, и показывающая: какие кредиты и микрозаймы брал человек, сведения, идентифицирующие его личность, куда он обращался за деньгами, как выполнял обязательства и тому подобное. Данную информацию формируют, обрабатывают и систематизируют воедино БКИ, которых на сегодняшний день насчитывается около 18.

Владельца кредитной истории (КИ) называют субъектом. Бюро получают данные от таких источников, как:

- кредитные союзы;

- банковские учреждения;

- МФО;

- Ломбарды;

- органы власти, уполномоченные на взыскание алиментов;

- КПК;

- лизинговые и страховые компании;

- организации, в пользу которых необходимо взыскать долг за различные услуги, в том числе коммунальные, связи;

- арбитражные управляющие и прочие фининституты.

Все сведения, заносимые в КИ с 2005 года, собираются законно, поскольку в каждом кредитном договоре есть пункт, предусматривающий передачу данных в бюро. Но из-за невнимательности клиент подписывает документ, тем самым добровольно соглашаясь и разрешая разглашать персональные сведения о себе упомянутому ведомству. В соответствии с законодательством РФ, все организации кредитно-финансового профиля, имеющие согласие субъекта КИ, обязаны взаимодействовать с БКИ.

Определенный объем информации кредитной истории доступен тем же кредиторам. Она необходима им для объективного анализа заемщика и проведения оценки его кредитоспособности. Пользователями КИ становятся различные финучреждения, юрлица и ИП, зафиксировавшие разрешение заемщика на получение кредитного отчета. БКИ в свою очередь должны направлять все титульные части историй в ЦККИ — подразделение Центробанка, которое уполномочено вести соответствующую базу данных.

В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

Простота. Дело в том, что кредитная история в зависимости от активности своего субъекта (то есть заемщика) может занимать десятки страниц, сложных для прочтения неквалифицированными специалистами. Даже банкиры с трудом оценивают потенциального клиента: им требуется компьютер и специальная программа, называемая скоринг-системой. Персональный кредитный рейтинг является готовой сводной оценкой заемщика. Его можно сравнить с рейтингами других заемщиков или собственным в прошлом, оценив динамику и узнав, улучшилось ли ваша финансовая репутация.

Возможность запрашивать много раз. Немаловажным является и то, что в отличие от кредитной истории, которую можно запрашивать бесплатно только дважды в год, НБКИ рассчитывает ПКР бесплатно неограниченное количество раз. Таким образом заемщик имеет возможность свободно следить за изменениями рейтинга и целенаправленно работать над его повышением

Это особенно важно в период обслуживания активных кредитов: каждый новый платеж повышает ПКР на несколько пунктов. Кроме того, заемщик лучше понимает аргументацию и мотивацию банкиров, которые должны оценивать новых потенциальных заемщиков каждый день, проверяя степень риска невозвратов

В итоге, начав с регистрации личного кабинета, можно серьезно подтянуть свою финансовую грамотность и начать почти профессионально работать над увеличением доходов.

Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ ?

Существует немало способов запросить отчёт о собственной кредитной истории

Принимая решение, какой из них использовать, важно понимать, что сведения о заёмщике зачастую хранятся сразу в нескольких бюро и могут существенно отличаться в разных БКИ

Однако помимо личных данных здесь понадобится указать код кредитной истории. Если заёмщику он неизвестен, стоит обратиться в финансовую организацию, где был выдан кредит.

Выделяют 4 основных способа получить и посмотреть сведения о собственной кредитной истории. Ниже подробно описан каждый из них.

Способ 1. Обращение напрямую в БКИ

Несмотря на то, что в нашей стране сегодня действует более 20 бюро кредитных историй, свыше 90% всей информации о заёмщиках сосредоточено в 4-ёх из них.

Крупнейшими БКИ являются:

- Национальное бюро кредитных историй (НБКИ);

- Эквифакс Кредит Сервисиз;

- Кредитное бюро Русский Стандарт;

- Объединённое кредитное бюро.

Когда заёмщику известно, в каких именно БКИ хранятся сведения о нём, лучше сразу обратиться в эти бюро. Существует несколько способов сделать это:

- посещение отделения бюро;

- направление письменного запроса, например, в форме телеграммы;

- через интернет, если конкретное бюро предоставляет такую возможность.

БКИ собирает, сохраняет и обрабатывает сведения о гражданах, которые оформляли займы. Кроме того, бюро формирует и предоставляет по запросу финансовых компаний, а также физлиц отчёты о кредитной истории.

БКИ оказывает гражданам различные услуги:

Предоставление отчёта о кредитной истории заёмщика. Статистические данные подтверждают, что такая услуга пользуется наибольшей популярностью. За ней в БКИ обращаются физические лица, желающие уточнить кредитную историю, а также юридические лица, которым необходимо проверить надёжность потенциального клиента.

Формирование справки, содержащей подробную информацию о БКИ, хранящих сведения о заёмщике. Такой документ может понадобиться в тех ситуациях, когда выяснилось, что информация о физическом лице содержится в нескольких бюро

Важно понимать, что сведения могут существенно различаться – в одних БКИ информация может быть отрицательной, в других – положительной. Исправление неточностей и ошибок в кредитной истории– это ещё одна из функций БКИ. Через бюро кредитных историй можно оспорить информацию в отчёте

Возможность получить или изменить код кредитной истории. Подавая такой запрос, заёмщик должен представить документ, удостоверяющий личность.

Один раз в 12 месяцев отчёт о кредитной информации в бюро предоставляется бесплатно.

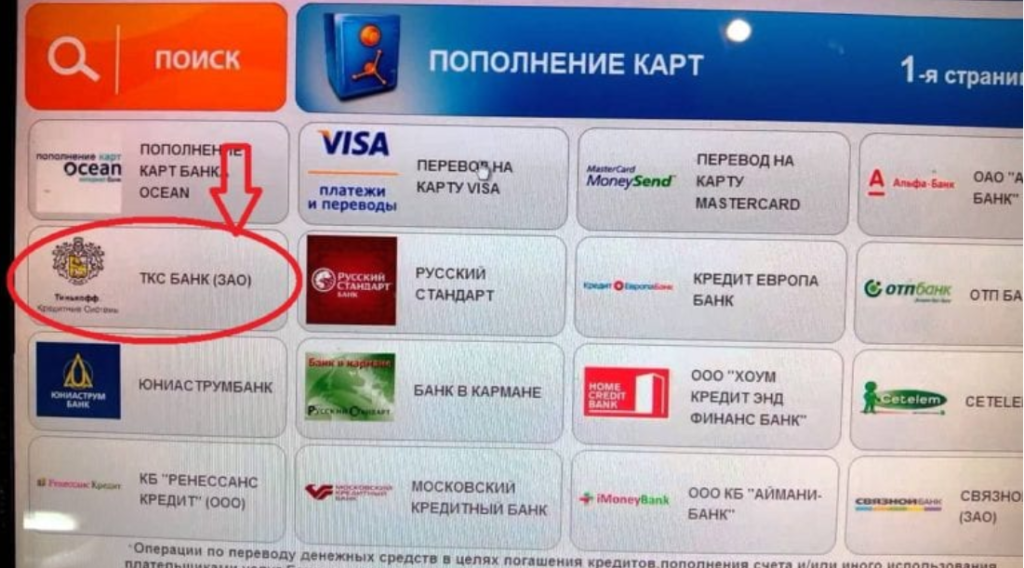

Способ 2. Обращение в отделение банка, который является агентом БКИ

Запросить отчёт о репутации заёмщика можно посредством обращения в финансовую организацию, которая является агентом БКИ.

Такие услуги предоставляют крупнейшие банки, в том числе Ренессанс Кредит, ВТБ Банк Москвы, Почта Банк, Бинбанк, а также некоторые региональные финансовые компании. О возможности получения подобной услуги лучше всего уточнять непосредственно в отделении кредитной организации.

Чтобы оформить отчёт таким способом, следует направиться в банк-агент БКИ и написать соответствующее заявление. Как правило, это занимает не более 15 минут.

Большим плюсом (+) рассматриваемого способа является отсутствие необходимости обращаться к нотариусу для заверки документа.

Способ 3. Через интернет-банк

Сегодня любой клиент крупного банка без труда может проверить собственную кредитную репутацию онлайн. В большинстве случаев для направления запроса достаточно авторизоваться в личном кабинете и выбрать услугу «Запрос кредитной истории».

Отчёт в этом случае предоставляется с взиманием комиссии, которая обычно списывается непосредственно с банковской карты. Следует понимать: банки сотрудничают с конкретными БКИ, из которых и будет предоставлен отчёт.

Способ 4. Использование сервисов оценки кредитной истории

В последнее время возросла популярность сервисов, позволяющих заёмщикам оценить кредитную историю. Они предоставляют всего за несколько минут мини-выписку. Она содержит рейтинг заёмщика, а также основные сведения – количество займов и наличие просроченной задолженности.

Наибольшей популярностью пользуются следующие сервисы:

- Мой рейтинг;

- MoneyMan;

- ЗБКИ.

Представленные способы позволяют получить отчёт о кредитной истории. Выбор между ними зависит в первую очередь от желания заёмщика.

Как посмотреть кредитную историю в Интернете бесплатно (в режиме онлайн) по фамилии за 2 простых шага — инструкция для новичков

Как узнать свою кредитную историю онлайн бесплатно?

Для анализа собственной репутации не нужны деньги. Закон разрешает бесплатно проверять КИ один раз в 12 месяцев. Можно самостоятельно проверить и узнать свою кредитную историю онлайн бесплатно в Украине в Бюро кредитных историй. Для этого нужно:

- На веб-странице бюро найти тематическое поле и нажать кнопку «Получить».

- Пройти авторизацию. Сайт подсказывает, как сделать это с минимальными усилиями.

- Ознакомиться с инструкциями, выполнить их.

- Получить письмо с ответом.

Важно! Узнать свою кредитную историю в БКИ бесплатно без регистрации можно единожды. За дополнительные запросы придется заплатить

Есть еще два способа бесплатного мониторинга:

- Веб-сервисы. Но некоторые предоставляют устаревшие данные и не учитывают, сколько хранится негативная кредитная история.

- Мобильные приложения. В режиме free в приложениях можно проверить, не попали ли вы в черный список должников по кредиту.