Что такое фьючерсы простыми словами с обычными числовыми примерами и как на них заработать российскому инвестору

Содержание:

Что такое фьючерсный контракт

Все кто изучал английский в школе помнят, что “future” переводится, как “будущее”. Получается, что две стороны заключают соглашение между собой по купле/продаже фьючерсного контракта, но только в будущем уже по обговоренной цене, всех устраивающей.

Фьючерсные контракты

Понятно, что такие сделки должны как-то регулироваться, иначе просто какая-то из сторон или обе даже, будут не выполнять свои обязательства. И посредником является сама биржа.

Я торгую на Московской фондовой бирже. Вот как раз она и берет гарантийное обеспечение в виде залога. Когда покупатель хочет купить, или продавец продать фьючерсы, то ему не надо вносить всю стоимость каждого фьючерсного контракта. Достаточно внести только какую-то долю от него. И после заключения сделки, эти деньги вернутся стороне.

Не стоит путать фьючерс с опционом. Не обязательно разбираться сразу в том, что такое фьючерсы и опционы, несмотря на то, что они находятся оба в Срочной секции биржи.

Торговать опционами намного сложней и логика взаимодействия покупателя и продавца немного другая. C покупателя, приобретающего опцион, фиксируются права купить его, а у продавца-фиксируется обязанность продать опцион.

При торговле фьючерсами обязанность и у покупателя и у продавца. И “фишка” идеи фьючерсного контракта в том, что покупатель покупает контракт, надеясь, что он будет расти и он сможет заработать при его продаже, ведь он заключил контракт с продавцом по оговоренным ценам.

Но и продавец думает, что цена упадет, а он в контракте оговорил цену в контракте. И при падении цены, получается что он продал фьючерсы покупателю очень дорого. И разницу можно положить себе в карман.

Не стоит слушать басни брокеров о том, что торговля фьючерсами-очень рискованное инвестирование. Даже инвестирование на долгий срок облигациями тоже рискованная затея. А торговля акциями не менее рискованная операция, да еще и дорогая по комиссиям.

При торговле фьючерсами нужно знать некоторые особенности, а так торговля ничем не отличается от акций.

Фьючерсными контрактами могут торговать любые инвесторы. И часто бывает, что новички начинают с акций или валюты, а потом полностью переходят на торговлю только фьючерсами. Так и со мной было. И пока нет желания переходить обратно на акции. Я не только разобралась с тем как торговать фьючерсами на Московской бирже, но и обучаю этому людей в своей Школе Трейдинга.

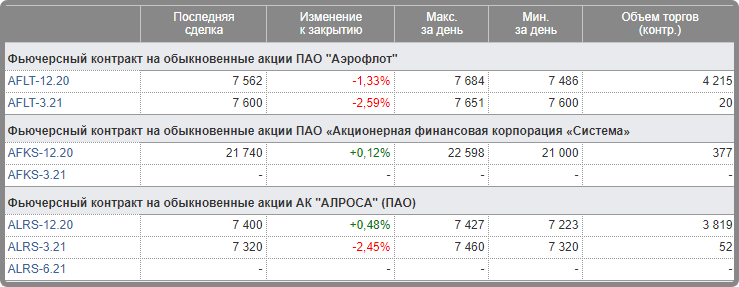

Кстати, вот список акций, которые имеют фьючерсные контракты на Московской бирже.

Список акций, имеющих фьючерсные контракты

Суть и виды фьючерсов

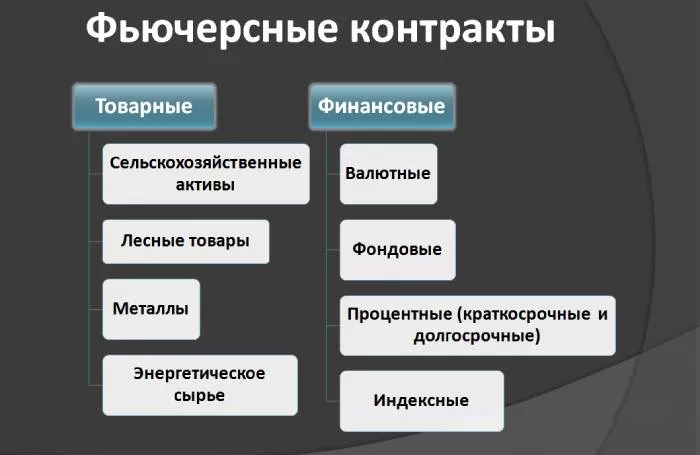

Предмет сделки – это базисный актив. В зависимости от типа базисного актива (указан в скобках) различают:

-

фьючерсы на акции (определенный пакет акций);

-

индексные фьючерсы (индекс на бирже);

-

валютный фьючерс (валюта);

-

товарный фьючерс (любой товар, например, углеводороды или продукция сельхозпроизводителя);

-

процентный фьючерс (процентные ставки).

Фьючерс — это спекулятивная сделка, цель которой на биржах в новейшей истории получить достойную прибыль. Как любой спекуляции, «игре» на таких контрактах свойственен риск высокой степени. В зависимости от того, будет ли в будущем действительно приобретаться реальный актив или нет, различают поставочный и расчетный контракты.

Поставочный

Суть поставочного контракта заключается в том, что в указанную в договоре дату покупатель обязан приобрести заявленный базовый актив. Отказ от покупки повлечет за собой штрафные санкции. Обязанность поставки лежит на продавце. Если по каким-либо причинам продавец не располагает данным товаром на дату завершения контракта (экспирации фьючерсов), то он может занять на бирже. Не поставить товар у него не получиться. Биржа наложит штраф. Такой вид контракта распространяется на акции и облигации.

Расчетный

Заключение фьючерсного контракта расчетного вида не влечет за собой в будущем приобретение реального продукта. Речь идет о тех базовых активах поставки, которых не могут носить материальный характер. Распространяется контракт на индексные сделки и договоренности по сырьевым продуктам. Могут применяться и к другим базовым активам. Здесь речь идет только о зачислении/списании денежных средств со счета на бирже по результатам завершения фьючерса. Например, в описанной ситуации с покупкой акций на биржевом счете покупателя/продавца произойдет зачисление/списание 2000 евро.

История появления фьючерсов 📚

Первый фьючерсный контракт был заключён в США примерно в середине XIX века. После этого в течение примерно 100 лет такие производные ценные бумаги использовались исключительно на рынке сельхозпродукции, прежде всего для зерна.

Дело в том, что именно для этой продукции заранее зафиксированная стоимость чрезвычайно важна. Объяснить это несложно: в аграрном секторе в XIX веке было сложно понять, каким в следующем году будет спрос. Выяснить это можно было только в течение ежегодной ярмарки.

Для производителей в аграрном секторе огромное значение имеет уверенность в том, что их труды принесут результат. Именно поэтому они стали фиксировать договорённости, которые гарантировали выкуп определённого объёма продукции по конкретной цене. В такой ситуации продавец и покупатель заранее знали всё о предстоящей сделке ещё до сбора урожая. Это позволяло контрагентам защитить себя от резкого изменения стоимости.

Классификация фьючерсных контрактов

Роль фьючерсов в современной экономике

Фьючерсный рынок можно

назвать одним из индикаторов показывающих

состояние экономики в отдельно взятой

стране. Он довольно чутко реагирует на

появление негативных тенденций и

факторов, сам при этом являясь одной из

важнейших частей финансового рынка.

От слаженной работы фьючерсного рынка

во многом зависит состояние экономического

климата в стране.

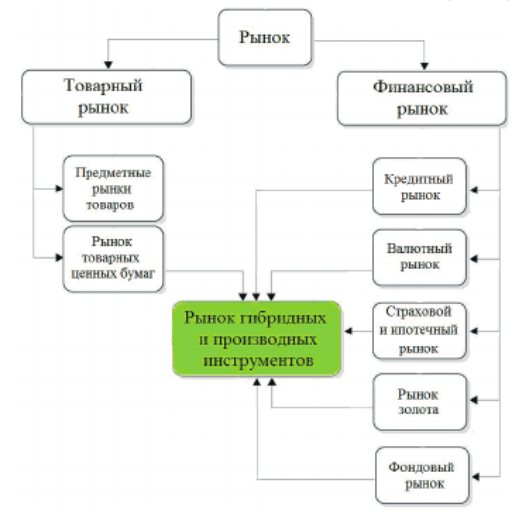

Финансовый рынок это

структура позволяющая максимально

эффективно распределять и перераспределять

капиталы между отдельными отраслями и

сегментами экономики. При этом он

генерирует целое множество показателей,

так или иначе обрисовывающих текущую

экономическую ситуацию. На рисунке ниже

схематически показана структура

рыночного пространства (в одной из

возможных её классификаций**).

Как видно из рисунка,

рынок производных финансовых инструментов

(к коему помимо фьючерсного относится

ещё и рынок опционов) представляет собой

некое средоточие — точку в которой

сходятся большинство нитей от всех

остальных участников рыночного механизма.

Такое положение вещей,

собственно говоря, и делает фьючерсный

рынок тем самым индикатором отражающим

изменения происходящие во всей структуре

в целом. Наблюдение за ним даёт возможность

наблюдать и за всеми остальными сегментами

финансового рынка анализируя их влияние

друг на друга и прогнозируя их дальнейшее

поведение.

Так, например, анализируя

соотношение цен фьючерсных контрактов

на процентные ставки и на облигации,

можно делать выводы о том какую

денежно-кредитную политику преследует

в настоящее время государство. О смягчении

этой политики обычно говорит рост цен

на фьючерсные контракты по процентным

ставкам превышающий рост фьючерсов на

облигации. А об ужесточении — снижение

цен на фьючерсы по процентным ставкам

опережающее аналогичное снижение цен

по фьючерсам на облигации.

** Дело в том, что в

зависимости от целей анализа, а также

от особенностей экономического развития

в разных странах эта структура может

представляться несколько по разному.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

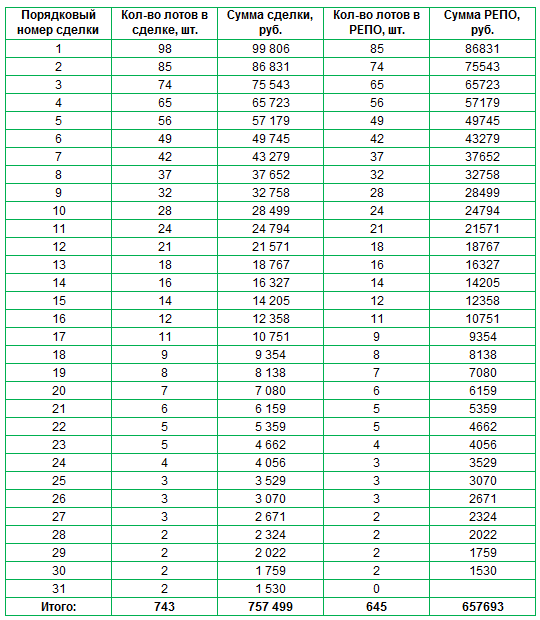

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

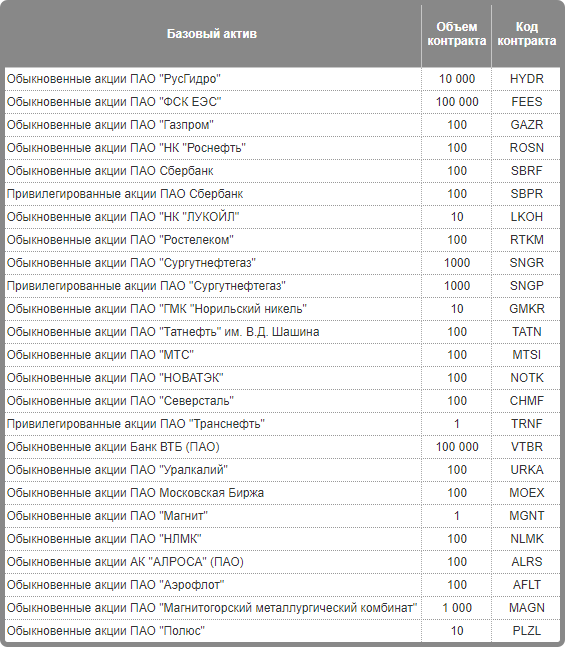

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Как это работает

Фьючерс — это контракт между 2 участниками сделки, который фиксирует цену товара и услуги на ограниченный срок. При этом покупатель и продавец в указанную дату обязаны совершить сделку по этой цене вне зависимости от изменения финансовой ситуации на рынке. При удачной сделке покупателю можно заработать на колебании курса.

Похожие экономические стратегии применялись со времен купеческой торговли. Тогда в роли актива выступали сезонные товары, цена на которые падала при большом урожае. Опытные купцы предпочитали заключать сделки заранее, обеспечивая себя прибылью большей, чем мог предоставить рынок, и защищаясь от возможного обвала цен.

Преимущества и недостатки

Торговля фьючерсами наделена рядом преимуществ:

- Обширный ассортимент активов для инвестиции в разных сферах и на различные суммы. Для вхождения на фьючерсный рынок не потребуется больших денег.

- Кредитное плечо, которое обеспечивает увеличение прибыли при удачной сделке.

- Инвестор может выбрать одну из нескольких стратегий, основываясь на ликвидности и волатильности разных контрактов.

Под ликвидностью понимают способность контракта быть быстро проданным. Этот показатель вычисляется по статистическим данным, т. е. на основании информации от предыдущих сделок. Волатильностью актива называют его колебания в цене. Показатель также статистический, на основании исторической волатильности (т. е. той, которая была в прошлом при сделках с активом) прогнозируют ожидаемую.

Не лишена фьючерсная торговля и недостатков:

- Контракт заключается на срок не более 3 месяцев. Долговременные инвестиции при таких сделках невозможны.

- Работа с активами и расчетами требует опыта, которого лишены начинающие трейдеры.

Не зная, как заработать на фьючерсах с учетом экономической ситуации и особенностей разных активов, начинающий трейдер может потерять большую часть капитала.

Отличие фьючерса от акции

Неграмотные в финансовой сфере трейдеры не знают, что такое фьючерсы и каковы их отличия от акций. В заблуждение вводит сходство механизмов работы с этими активами — каждый из них покупают для более выгодной продажи в будущем.

Отличия таковы:

- Фьючерсный актив — инструмент, который защищает от изменения цены на товар или валюту в будущем. В то же время акция — не просто ценная бумага, а документ, передающий в руки собственника актива часть компании. В отличие от краткосрочных активов, акции после смерти владельца передаются по наследству, при желании ее можно подарить другому физическому или юридическому лицу.

- Владельцы акций получают ежемесячные, ежеквартальные либо ежегодные дивиденды (зависит от политики выплат компании). После покупки фьючерса никакой прибыли, кроме выгоды от продажи, актив владельцу не приносит.

- У акции бессрочное действие. Фьючерсный контракт действителен до закрытия сделки, этот срок не превышает 3 месяца.

- Для сделок с фьючерсами не требуется большого капитала. Для необходимы крупные суммы, чтобы заработать на перепродажах или владении ценными бумагами.

Различаются и условия заключения сделок. Для покупки или продажи фьючерсов не потребуется платить большую комиссию, еще не нужно тратиться на оплату хранения ценных бумаг в депозитарии. В то же время для работы с фьючерсами придется тратить деньги на оплату кредитного плеча.

Риски

При торговле на проверенных биржах инвестор рискует своими средствами из-за специфики фьючерсов. Эти активы финансово нестабильны, поэтому без опыта и знаний просчитать выгодность той или иной сделки затруднительно.

Есть и другая опасность — работа с недобросовестными трейдерами и компаниями-однодневками. Прежде чем доверить им свои деньги и начать скупать предлагаемые «фьючерсы», стоит вспомнить, что такие финансовые активы являются элементом финансового фондового рынка.

Это значит, что осуществлять их продажу могут только те площадки и компании, которые обладают лицензией Центробанка. Информация о таких трейдерах представлена в открытом доступе на интернет-ресурсе ЦБ РФ.

Котировки фьючерсов

Однако цены на актив и его фьючерс совпадают не полностью, и происходит это по нескольким причинам. Наиболее яркая из них – это сезонность. Например, фьючерс на уголь или топочный мазут, с поставкой непосредственно перед началом отопительного сезона, в июне будет дороже, нежели тот же мазут и уголь в начале лета на товарном (спотовом) рынке.

Почему? Во-первых, из-за сезонного роста спроса, а во-вторых из-за того, что уголь и мазут нужно где-то хранить всё лето, что также влечёт за собой расходы. Покупатель фьючерсного контракта возмещает их, т.е. переплачивает относительно спотовой цены.

Такая ситуация, когда цена фьючерса превышает цену базового актива на спотовом рынке, называется контанго. Обратная ситуация, когда спот-цена выше цены фьючерса, называется бэквордация. Ниже представлены котировки фьючерсов в двух вариантах.

Цена фьючерса с эффектом контанго и беквордации

Когда возможна беквордация? Причины выше говорят о том, что в результате хранения материальных активов должно возникать контанго, хотя сезонность работает в обе стороны. Контанго действительно можно считать более частой ситуацией на рынке, однако на цену контрактов сильно влияют рыночные настроения. Ожидание падения цены может сильнее отражаться на котировках фьючерса, чем на его базовом активе.

Кроме того, беквордация ожидаема для скоропортящихся товаров — яйца, конечно, тоже нужно хранить, но через три месяца (когда их должны поставить) они будут явно не первой свежести. И это закладывается в котировки фьючерса в виде пониженной цены. Ну и разумеется, в любой сделке присутствует небольшая комиссия биржи и вашего брокера.

Важной особенностью рынка является сокращение спреда (расстояния между ценой базового актива и фьючерса) со временем. Это понятно: когда наступает срок обязательства по контракту, происходит расчет или поставка самого актива по его текущей цене

Чем длиннее фьючерс, тем сильнее может быть разрыв в начальной стадии контракта — который, тем не менее, будет сокращаться. Это свойство используют в арбитражных стратегиях.

Базовая структура фьючерсного рынка

В этом разделе мы рассмотрим, как работает фьючерсный рынок, чем он отличается от других рынков, и как действует кредитное плечо на нём.

Как работает фьючерсный рынок

Вы, вероятно, знакомы с понятием производных финансовых инструментов (деривативов).

Другими словами, цена дериватива (производной базового актива) зависит от изменения цены на этот самый базовый актив. Например, значение производной, связанной с S & P 500 является функцией динамики цен на S & P 500. Так вот, фьючерс, по своей сути, является деривативом.

Фьючерсы являются одними из старейших срочных контрактов. Они изначально были разработаны, чтобы позволить фермерам застраховаться от изменения цен на их продукцию между посевом и временем когда урожай будет собран и доведен до рынка. Таким образом, многие фьючерсные контракты сосредоточены на таких вещах, как домашний скот (крупный рогатый скот) и зерна (пшеницы). С тех пор фьючерсный рынок расширился и теперь включает контракты, связанные с широким спектром активов, в том числе: драгоценными металлами (золото), промышленными металлами (алюминий), энергетикой (нефть), облигациями (казначейские облигации) и акциями (S & P 500).

Чем фьючерсы отличаются от других финансовых инструментов

Фьючерсы имеют несколько отличий от многих других финансовых инструментов.

Во-первых, стоимость фьючерсного контракта определена движением чего-то еще – у самого фьючерсного контракта нет «врожденной» стоимости.

Во-вторых, срок жизни фьючерсов ограничен. В отличие от акций, которые могут существовать вечно (или так долго, пока существует выпустившая их компания), у фьючерсного контракта есть дата истечения срока действия, после которой договор прекращает существование. Это означает, что при торговле фьючерсами направление рынка и выбор срока исполнения жизненно важны. Как правило, при покупке фьючерса вы будете иметь несколько вариантов срока его исполнения.

Третье различие состоит в том, что многие фьючерсные трейдеры, в дополнение к созданию прямых пари на направление движения рынка, используют более сложную торговлю, результаты которой зависят от отношения различных договоров друг с другом (чуть позже мы поговорим об этом более подробно). Однако, наиболее важным различием между фьючерсами и большинством других финансовых инструментов, доступных индивидуальным инвесторам, является использование кредитного плеча.

Кредитное плечо

При покупке или продаже фьючерсного контракта, инвестор не должен платить за весь контракт. Вместо этого, он вносит небольшой авансовый платеж для того, чтобы инициировать позицию. В качестве примера, давайте рассмотрим гипотетическую торговлю фьючерсным контрактом на S & P 500. Стоимость одного пункта контракта на S & P 500 составляет $ 250. Так, если уровень S & P составляет 1400, то стоимость фьючерсного контракта составляет $ 350 000 ($ 250 X 1400). Но для того, чтобы начать торговлю достаточно внести начальную маржу в размере $ 21 875.

Так что же произойдет, если уровень S & P 500 изменится? Если уровень S & P вырастет до 1500 (рост всего на 7%), то контракт будет стоить уже $ 375 000 ($ 250 X 1500). Другими словами, стоимость контракта увеличилась на $25 000 ($375 000 – $350 000 = $25 000). И эту разницу инвестор с чистой совестью положит себе в карман. Таким образом, при начальном уровне вложений в $21 875, он заработает $25 000 чистой прибыли (прибыльность более 100%). Возможность достичь таких больших прибылей, даже при небольшом изменении цены базового индекса, является прямым результатом действия кредитного плеча. И именно эта возможность привлекает многих людей на фьючерсный рынок.

Давайте теперь посмотрим на то, что может произойти, если S & P 500 упадёт в цене. Если S & P упадёт на десять пунктов – до 1390, контракт будет стоить $ 347 500, и наш инвестор будет иметь убыток в размере $ 2500. Каждый день, биржа будет сравнить стоимость фьючерсного контракта со счетом клиента и либо добавлять прибыль, либо вычитать потери. Биржа требует, чтобы баланс счета оставался выше определенного минимального уровня, который в случае S & P 500 составляет $ 17500. Таким образом, в нашем примере трейдер будет иметь потери «на бумаге» в размере $ 2500, но не будет обязан размещать дополнительные наличные деньги, чтобы сохранить открытую позицию.

Что произойдет, если S & P упадет до значения 1300? В этом случае, фьючерсный контракт будет стоить $ 325 000 и начальная маржа клиента в размере $ 21 875 будет уничтожена. (Помните, что рычаги работают в обоих направлениях, так что в этом случае чуть более 7%-ное падение S & P может привести к полной потере денег инвестора). В данном случае, либо инвестор вносит денежные средства для восполнения маржи, либо контракт закрывается с убытком.

Торговые площадки: CME и FORTS

Преимущественно торговля фьючерсами осуществляется на американском и российском рынках, CME и FORTS соответственно.

США

Чикагская товарная биржа – одна из самых известных торговых площадок в мире. В 2013 году СМЕ поглотила не менее известные биржи NYMEX и CBOT. На американском рынке инвесторы покупают фьючерсы на международные активы, например на нефть Brent, акции известных эмитентов.

Чтобы начать работать на Чикагской бирже, инвестору необходимо подобрать брокера, который предоставлял бы подобную услугу. Внушительный размер гарантийного обеспечения на фьючерсах, пожалуй, является камнем преткновения, из-за которого российские инвесторы отказываются от выхода на американский рынок. Впрочем, некоторые брокеры предлагают максимально лояльные торговые условия.

Тут отдельное внимание следует уделить компании Just2Trade. Этот брокер предоставляет возможность торговать на американских биржах с минимальным депозитом в размере 200 долларов

Безусловно, это выгодное предложение. С другими условиями сотрудничества вы сможете ознакомиться, прочитав статью «Обзор брокера Just2Trade».

Открыть брокерский счет Just2Trade

Россия

Что касается российского рынка, то здесь безальтернативным лидером является биржа FORTS. Самые ликвидные инструменты этой торговой площадки – фьючерсы на акции Газпрома, на индекс РТС, а также на ведущие валютные пары. На отечественном рынке торговля фьючерсами для начинающих обычно подразумевает выбор в пользу акций Газпрома или Сбербанка. Конечно же, индекс РТС характеризуется большей ликвидностью, однако такая торговля сопровождается дополнительными трудностями, поэтому если у вас нет опыта, то лучше начать с чего-нибудь более простого.

Разумеется, что для торговли на срочном рынке FORTS также требуется брокер. Наиболее выгодные условия сотрудничества предлагает известная компания Церих.

- Во-первых, стоит отметить колоссальный опыт – фирма функционирует с 1995 года;

- Во-вторых, минимальный порог для входа на российский рынок составляет всего лишь 30 000 рублей;

- В-третьих, компания устанавливает минимальные комиссии.

Ознакомиться с дополнительными условиями сотрудничества каждый желающий сможет, прочитав полноценный обзор брокера Церих. В этой статье детально рассматривается история становления и развития компании, актуальные предложения по торговле на финансовых рынках, а также представлена наглядная инструкция по регистрации депозита.

Ниже вы можете посмотреть фрагмент вебинара, в котором объясняется разница между CME и FORTS