Что такое stop loss и take profit, или зачем нужны защитные ордера

Содержание:

- Виды стоп-лоссов

- Торговля без стопов — реально ли это

- Как установить стоп-заявку

- Тейк профит и его возможности

- Как выставить ордера

- Стоп-лосс (защитный ордер) — что это и зачем нужен

- Выставляем Take Profit правильно

- Когда stop loss не нужен?

- Часто задаваемые вопросы

- Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

- Всегда ли необходимо следовать этому соотношению?

- Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

- Какой Stop Loss установить?

- Когда нужно устанавливать стоп лосс?

- Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

- Как правильно установить защитные ордера по спекулятивной сделке

- Зачем ставить стоп-лосс

- Как быть с нестандартными котировками инструментов?

- Понятие ордеров стоп-лосс и тейк-профит

Виды стоп-лоссов

Стоп-лоссы бывают разными:

- Минимальный и максимальный стоп-лосс, т. е. приказ, устанавливаемый за локальным пиком цены (как максимальным, так и минимальным).

- Фиксированный SL, то есть заранее просчитанный и выраженный в процентах, либо в пунктах. Результат расчета и есть отметка, на которой ставится стоп-лосс.

- Короткий временный стоп-лосс. Такой вид ограничительного ордера и вовсе не проставляется физически. Открытую позицию закрывают, как только прошел конкретный промежуток времени.

- Trailing stop-loss (автоматический и ручной). Скользящий тип SL способен двигаться вслед за изменением цены. Автоматический стоп-лосс делает это самостоятельно, без вмешательства игрока.

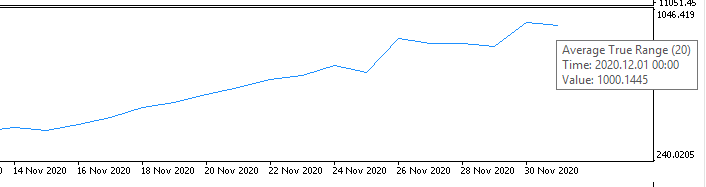

- SL, основанный на волатильности. Для определения места его нахождения применяется индикатор ATR.

Торговля без стопов — реально ли это

Можно ли работать без стоп лоссов? Ответ на этот вопрос неоднозначный. Финансовые инструменты разные, цели у каждого инвестора также разные. Давайте разберём разные случае и дадим ответ опираясь на задачи инвестора.

1 Если вы трейдер и хотите заработать в ближайшие несколько месяцев, для этого потребуется активно торговать. В этом случае стоп-лосс нужно будет ставить в любом случае. Ведь цель сделать деньги, а времени пересиживать убытки нет.

2 Если торговля ведётся с использованием кредитных плеч, то установка Stop-loss ещё более важна. Ведь убытки будут расти в разы быстрее, если не скинуть убыточную позицию сразу.

Это особенно актуально для рынка Форекс, где нет смысла ждать трендового движения. Валютные пары чаще всего движутся от одного уровня к другому.

3 Если мы говорим про долгосрочные инвестиции в фондовый индекс (например, через фонды ETF), то в этом случае действительно можно обойтись без простановки защитных ордеров. Потому что наша инвестиция хорошо диверсифицирована, а рынок склонен к росту на протяжении глобальных масштабов. Поэтому какие-то локальные коррекции мы легко пересидим.

Что касается финансовых кризисов, то пересидеть просадку в фондовом индексе также очень даже реально. В эти моменты самым рискованным будет инвестирование в одну акцию. Слабые компании могут уйти с рынка вовсе (ликвидироваться). Конечно, их число мизерно, особенно если мы говорим про компании относящиеся к голубым фишкам.

Однако есть вторая проблема: цена акции может не восстановиться до кризисных значений. Такую ситуацию на себе испытали инвесторы Газпрома. Его акции упали в цене с 360 рублей и после кризиса 2008-2009 гг. не поднимался выше 240 рублей, а после и вовсе упал к уровням 120-170 рублей. Такую же проблему испытывает банк ВТБ, который игнорирует все положительные новости и никак не начнет расти к уровням IPO.

Страшно представить результаты долгосрочных инвестиций, если бы инвестор хранил деньги лишь в Газпроме и ВТБ. Его баланс более чем за 12 лет не только не вырос, но ещё и упал бы где-то на 30% (с учетом дивидендов), а без учета на 50%. А если просто держать деньги в индексном ETF фонде, то за это время можно было бы заработать более чем 100%.

И это пример ещё не самый страшный. В истории некоторые известные и крупные бренды завершали свой путь банкротством. Например, Kodak, Xerox. Хотя казалось, что это супер перспективные компании.

Поэтому в целом можно инвестировать без стопов, если у вас хороший инвестиционный портфель состоящий из разных видов активов, которые не имеют никаких проблем и сложностей.

4 Если трейдер торгует на понижение, то ежедневно берется комиссия. Поэтому пересидеть «шорт» будет значительно дороже с одной стороны, а с другой крайне опасно. Ведь инфляция со временем толкает все цены наверх и в теории возможно, что открытая позиция никогда не сможет выйти в плюс.

Как установить стоп-заявку

Теперь разберемся, как правильно ставить стоп лосс. Заявку следует создать заранее и она будет храниться на сервере до момента наступления стоп-цены.

Укажите следующие параметры:

- срок действия ордера;

- уровень цены для активации ордера. Это значение должно быть ниже цены покупки.

Чтобы более наглядно представлять, как выставить стоп лосс в квике, разберем пример.

Предположим, вы приобрели акцию стоимостью 22 500 руб. (300 $ или 8 700 грн.), но прогнозы говорят, что котировки будут двигаться вниз. Вы подсчитали, что максимальный убыток, который вы готовы понести, составит 3 750 руб. (50 $ или 1 450 грн.).

Нажатием клавиши F6 в терминале QUIK открываем окно оформления стоп-заявок и выбираем «Стоп-лимит». После этого задаем тип инструмента, и в поле «Стоп-лимит если цена <=» вводим значение «250» (300-50).

Комбинацией клавиш CTRL+A можно редактировать неисполненную стоп-заявку, а сочетанием Ctrl+D – удалить ордер.

Тейк профит и его возможности

Приказ брокеру в виде рыночного исполнения на фиксацию прибыли представляет собой Take Profit, что в переводе с английского означает «брать прибыль». Выполнение данного распоряжения приводит к полному завершению торговой операции.

Скользящий трейлинг стоп в квике

При автоматическом перемещении стопа используется Трейлинг – стоп, это когда стоп заявка автоматически двигается за текущей ценой в определенном заданном диапазоне.

Например купили по 119 рублей, поставили TP на 123 с отступом от max 0.5 рубля и защитным спредом 0,2 рубля. Если цена поднимется до 123, то тейк активируется, но не закроет сделку, пока не упадет от максимальной цены на 0,5 рубля.

ТП не может осуществляться без открытой позиции либо отложника, его выдача напрямую связана с открытыми либо рыночными приказами.

Принцип работы финансовых условий Тейк Профита идентичен принципу действия стоп заявок, где указана стоимость активации и условия ее реализации. Отличительной чертой этих ордеров есть их итоговая несоответствие, а так же технология определения их доходности или потерь депозита.

Установка ордера ТП предусмотрена следующими нюансами:

- обязательная установка цены активизации приказа на закрытие операции;

- допустимость (максимум, минимум) цены на выполнения ордера.

Биржевые приказы SL и TP сохраняются на брокерском терминале до указанного трейдером времени (при заполнении ордера я всегда выбираю до отмены) и выполняются в автоматическом порядке.

Расчет Take Profit

TP я обычно рассчитываю либо 1:3, то есть прибыль должна быть в три раза больше предполагаемого убытка, либо ориентируемся по графику и ставим TP за предыдущий исторический максимум.

Что такое тейк-профит в трейдинге?

Это отложенный ордер, который должен исполняться при достижении рыночной ценой определенного уровня. Когда это происходит, на биржу отправляется рыночный ордер, который направлен против открытой позиции, что приводит к ее закрытию.

Например. У вас открыта длинная позиция на рынке нефти, вчера вы купили ее по 40.00. Сегодня цена колеблется около 41.00. Вы отправляете брокеру тейк-профит по 42.00. Это значит, что если завтра котировка достигнет 42.00, на биржу отправится рыночный ордер на продажу. Таким образом тейк-профит сработает, ваши контракты будут проданы, позиция закроется, и вы зафиксируете прибыль от сделки.

Что такое отложенный ордер и рыночный ордер? Чем они отличаются?

Про это есть отдельная статья о сведении ордеров.

Почитайте, если не знаете. Сведение ордеров – важная часть биржевого процесса, она помогает понять, как на самом деле устроена механика трейдинга.

Почему тейк-профит важен?

Фиксация прибыли почему-то – недооцененная важная часть в трейдинге. Выходу из позиции уделяется мало внимания в книгах по трейдингу или обучающих курсах. Но если подумать, точка выхода из рынка имеет такое же значение, как и точка входа в рынок.

Точку выхода из рынка стоит обязательно четко описать в торговом плане, как и все другие пункты торговой системы. Потому что когда трейдер находится в сделке, то подключаются страх, жадность и другие эмоции, и все это сильно влияет на принятие решений. В результате можно не зафиксировать прибыль вовремя, и успешная сделка может превратиться в убыточную.

Так что мы не рекомендуем входить в рынок, если нет понимания, где из него выходить.

Как выставить тейк-профит?

Тейк-профит можно выставить:

- во время открытия позиции или после ее открытия;

- вручную или автоматически;

В торговой платформе ATAS есть защитные стратегии. Там можно настроить тейк-профит так, что он будет выставляться автоматически вместе с открытием позиции на заданном расстоянии.

Как выставить ордера

Как правило, ордера ставятся на основании вашего торгового плана, или же по сигналам, поступающим от используемых вами индикаторов. На самом деле есть много трейдеров, которые и вовсе не устанавливают данные отложенные ордера, они вручную отрывают и закрывают сделки, предпочитая самим контролировать свои риски и размер прибыли. Конечно же каждый сам вправе распоряжаться своими деньгами, но все же такой подход, особенно для новичков, является ошибочным.

Один из самых популярных методов установки отложенных ордеров являются зоны поддержки и сопротивления. В случае тренда ими являются нижние и верхние трендовые линии, а в случае флета – горизонтальные линии, от которых цена отталкивалась много раз ранее.

Здесь все просто – важная зона поддержки или сопротивления навряд ли будут пробиты, а значит произойдет отскок от них. Поэтому если при нисходящем тренде цена подошла к его верхней границе, то открываем сделку на продажу, при этом stop loss выставляется за пределами канала выше сопротивления, его размер получается на уровне предыдущего максимума. take profit в нашем случае – это предполагаемая прибыль, которую мы получим при достижении нижнего нашего уровня – поддержки. Здесь и будем ставить ордер.

При восходящем тренде все в точности наоборот

При таком методе важно уметь верно определить сильные уровни поддержки и сопротивления, от которых мы и будем отталкиваться в случае установки SL и TP ордеров

Есть еще несколько важных нюансов, которые вы должны учитывать в своей торговле. Как правило, stop loss за ключевыми уровнями устанавливают большинство из опытных участников рынка. Чем больше временной промежуток свечи на графике, тем прочнее станет уровень поддержки, от которого цена уже отталкивалась ранее. А при таком большом скоплении stop loss при одновременном срабатывании нескольких из них может сработать и ваш.

Также не стоит устанавливать stop loss возле таких психологических уровней, как 100, 50, 150 и так далее. Это все завязано на психологии трейдинга, и такие круглые цифры всегда притягивали большинство из трейдеров.

Всегда помните о рисках, а размер вашего stop loss – это и есть размер ваших потенциальных потерь, которые вы готовы понести без ущерба для вашего общего депозита. Ни в коем случае нельзя ставить на сделку всю сумму вашего депозита

Основное и самое важное правило управления рисками – размер одной сделки должен составлять всего 3-5%

Приведем простой пример. Если ваш депозит составляет 10000 долларов, то размер вашего проигрыша не должен превышать 500 долларов за одну сделку.

Правильное выставление SL и TP – это верный путь к успеху и прибыльной торговле на Форексе.

Стоп-лосс (защитный ордер) — что это и зачем нужен

Стоп-лосс (англ. «Stop-Loss», «SL» — «остановить потерю») — это уровень цены (ниже текущей), по достижении которого сделка будет закрыта.

Открывая сделки по любому финансовому инструменты, мы берём на себя риски, что он может пойти не в нашу сторону. Причём речь идёт, как о длинных позициях (лонг, buy), так и о коротких (sell).

Входя в сделку, трейдеры надеются заработать деньги (ну или по-крайней мере их не потерять). Если цена пошла против, то самым простым способом выйти из данной ситуации: зафиксировать убыток с целью предотвратить ещё большие потери. Классикой жанра является правило 2%:

Максимальный риск в одной сделке 2% капитала.

В трейдинге стоп-лосс используется, как страховка или защита от ошибок. Его ещё называют «защитный ордер». Можно сказать, что мы платим страховку от ещё больших потерь.

Например, в жизни мы все страхуем автомобили (ОСАГО, а некоторые приобретают еще КАСКО). В торговле принцип защитного ордера примерно такой же. Мы платим за то, чтобы не потерять больше денег.

Все ошибаются, даже самые успешные трейдеры. Чтобы не оказаться в ситуации удержания убытков можно их отсекать «на корню».

Ларри Вильямс в конце своей книге «Долгосрочные секреты краткосрочной торговли» дал последний важный совет:

Всегда ставьте стоп-лосс.

Многие хотят подчинить себе рынок, улавливать каждый импульс и делать деньги на всем пересиживая убытки. На это можно сказать следующее интересное высказывание:

Чуть ниже мы поговорим про трейдинг без стопов, реально ли это и стоит ли придерживаться такой тактики.

Более подробно про stop-loss и как его ставить можно прочесть в статье:

Что такое стоп-лосс;

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Когда stop loss не нужен?

Стоп-лосс не рекомендуется устанавливать в случае, когда:

- трейдер нацелен на долгосрочное инвестирование.

- у рассматриваемой сделки абсолютно неинформативный график. Другими словами, у сделки – фундаментальные основания, не дающие полного представления о ситуации и возможности спрогнозировать поведение цены. В этом случае риски минимизируются за счет объема вкладываемых вложений, а не путем урезания убытков.

- как было замечено выше, надо помнить про «опасные» зоны для установки SL. Первая – это горячо любимый игроками уровень поддержки и уровень сопротивления (такие места, как правило, просто переполнены приказами). Вторая — области долгосрочных MA (скользящих средних), которыми пользуются крупные рыночные игроки.

- трейдер занимается скальпингом. Скальперы (так же как и свинг-трейдеры), как правило, предпочитают trailing SL.

Помимо перечисленного, без ордера SL можно торговать игроку, который тщательно мониторит свои позиции сам, либо торгуется с совсем крошечным риском.

В других ситуациях работать со стоп-лоссом при торговле акциями – рациональное решение.

Часто задаваемые вопросы

Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

Исходя из своего опыта, могу сказать, что такая пропорция считается оптимальной для случаев, когда мы имеем дело со средне- или долгосрочной торговлей. При наличии хорошего тренда именно это соотношение позволяет получить максимальные прибыли и не оказаться в просадке, если рынок неожиданно начнет двигаться не в нашу сторону.

Всегда ли необходимо следовать этому соотношению?

Для тех, кто придерживается стратегии скальпинга, данное соотношение совершенно неактуально по ряду понятных всем нам причин. А вот тем, кто работает с долгосрочными позициями, использует в своей работе данные графического анализа и открывает одновременно не более 4 сделок, соблюдение данного соотношения очень рекомендовано. Причем трейдеру необходимо ждать положительных сигналов от рынка и после входа в него. Если риск при этом также будет находится на минимальном уровне, то пропускать сделку просто запрещено.

Ни одна теоретическая разработка на финансовом рынке не может быть использована в чистом виде

Очень важно, чтобы ее корректировка происходила на основании текущей рыночной ситуации, а только затем воплощалась в жизнь. К примеру, если мы имеем дело с боковым трендом, то наилучшим решением будет установка Stop Loss на одном уровне с Take Profit на границах ценного канала

Причем, если мы при этом наблюдаем длительный тренд с глубокими коррекциями, размер стопа может быть увеличен, исходя из текущей волатильности торгуемого инструмента.

Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

Данный подход априори считается неверным

Однако, следует принимать во внимание потенциальные цели и их отдаленность от открытой сделки

Важно, чтобы ордера были привязаны к ценовым уровням. Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit

Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit.

Какой Stop Loss установить?

Новичкам я бы советовал пользоваться только фиксированными stop loss, которые не меняют своего первоначального уровня на протяжении всего периода сделки. Необходимость такого мероприятия обусловлена тем, что при срабатывании stop loss можно сразу же начать анализировать, по каким причинам произошла ошибка. И при возобновлении тренда найти еще точку для входа и компенсировать свои убытки. По мере того, как будет накапливаться трейдерский опыт, игрок может постепенно переходить к работе со скользящим стоп лосс, то и дело перемещая его по мере увеличения прибыли и достижения точки безубыточности.

Когда нужно устанавливать стоп лосс?

Начинающим трейдерам я настоятельно рекомендую устанавливать стоп лосс одновременно с открытием позиции.

Более опытные трейдеры могут пренебречь этим правилом технического анализа и установить ордер только по завершении первой ценовой коррекции. Этот подход позволит получить положительные результаты при среднесрочных сделках с инструментами, которые имеют небольшую внутридневную волатильность.

Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

Если вы получаете сигнал о том, то сделку нужно закрыть, незамедлительно закрывайте ее. Вне зависимости от того, успел сработать стоп лосс или нет. Новички часто игнорируют такие сигналы, развивая тем самым вредную привычку «пересиживания убытков».

Подводя итог всему вышесказанному, можно выделить несколько важнейших аспектов по работе со stop loss:

- Выставлять Stop Loss необходимо всегда! Не имеет значения, кто вы – скальпер или трендовый долгосрочник. Все ваши сделки должны быть застрахованы;

- Ждите оптимальных точек для входа, имеющих минимальные риски. Как показывает статистика, именно эти сделки имеют самую высокую прибыльность и показывают наилучшую результативность;

- Давайте прибыли возможность расти, и никогда не пересиживайте убыточные сделки;

- Помните о мани-менеджменте – в течение одной сделки вы не можете рисковать суммой, превосходящей 2-6% от общей стоимости вашего депозита.

Как правильно установить защитные ордера по спекулятивной сделке

Неадекватная постановка защитных ордеров по совершаемой сделке может привести к возникновению у трейдеров ряда типичных проблем:

- Цена не достигает заданного уровня тейк профит, разворачивается и движется в обратную сторону, что приводит к потере прибыли и убыткам по сделке.

- Курс достигает значения тейк профит и продолжает дальнейшее движение по тренду, в результате чего прибыль трейдера по сделке оказывается меньше, чем могла бы быть (недополученная прибыль).

- Слишком часто срабатывает стоп лосс, что позволяет ограничивать потери по сделке, но не способствует получению спекулянтом желаемого объема прибыли.

- Позиционирование трейдером защитных ордеров по совершаемым сделкам регулярно приводит лишь к фиксации убытков.

Как выставлять стоп лосс и тейк профит по спекулятивным сделкам на рынках финансовых активов, чтобы максимизировать прибыль и минимизировать потери? Многолетняя практика Форекс-спекуляций выработала ряд стратегий и подходов к корректной постановке трейдерами защитных ордеров.

Установка фиксированных значений защитных ордеров

Этот способ подразумевает установку трейдером защитных ордеров исключительно при открытии сделки, но без последующего изменения изначально заданных значений. Как бы далее ни складывалась ситуация на целевом рынке, спекулянт не меняет уровни защитных ордеров, предварительно установленные на определенных расстояниях от цены открытия сделки. Метод позволяет трейдеру жестко ограничить конкретный диапазон курсовых колебаний целевого рынка.

Позиционирование защитных ордеров по ценовым экстремумам

Как ставить тейк профит и стоп лосс по сделкам, руководствуясь актуальными данными анализа целевого рынка?

Удобный вариант – ориентироваться по ценовым экстремумам рабочего временного диапазона.

Иначе говоря, позиционировать защитные ордера можно по максимальному и минимальному значениям курса, которые были достигнуты рынком за определенный интервал времени, соответствующий выбранному трейдером горизонту торговли. Такой подход позволяет аналитически обосновать решения по установке и последующей модификации ордеров, предназначенных для ограничения потерь по совершаемым сделкам.

Прочтите также: Независимый рейтинг брокеров форекс по надежности в 2018 году

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Зачем ставить стоп-лосс

Если не ставить стоп-лосс, то есть риски серьёзных потерь в случае, если цена пошла против позиции. А если играть с кредитным плечом, то убыток может быть гораздо больше (вплоть до 100%). Именно поэтому все успешные трейдеры ставят стоп цену, чтобы избежать ситуаций накапливания убытка.

Вообще в трейдинге есть правило:

Не давать расти убыткам (закрывать убыточные сделки), а давать расти только прибылям (не фиксироваться раньше времени).

Как правило, цену стоп-лосса ставят небольшим. Исходят из базовых принципов торговли, чтобы не терять на одной сделке более 2%. Если использовать кредитное плечо, то следует корректировать стоп-лосс ещё ближе к текущей цене, чтобы придерживаться правила двух процентов. Например, если плечо равно 4, то защитная остановка должна стоять ниже цены на 0,5%.

Правило двух процентов не является обязательным. Оно скорее «классическое», т.е. все с него начинали. Есть множество примеров, что такая тактика приносит положительные результаты торговли. Я думаю, что это связано с психологией трейдинга, которая позволяет совершенно спокойно относится к небольшим убыткам, при этом давая котировкам пространство для маневра и уменьшая свои риски быть «выкинутым» с рынка случайным колебанием.

Профессиональные трейдеры ведут торговлю по своим стратегиям и торговым правилам. Кто-то ставит большие стоп-лоссы (5..10%), кто-то наоборот, очень маленькие (0,1..0,3%). Причём обе стратегии могут вполне прибыльно работать. Вопрос в том, по каким условиям заходить в рынок и где ставить тейк-профит.

Многие ставят стопы за сильными уровнями поддержки или сопротивления. Это разумное решение, но при этом есть риск попасть в ситуацию «выноса стопов»

Это случай, когда цена касается важного уровня, а после отскакивает резко в противоположном направление. Также говорят, что «сильные игроки» (умные деньги) выкинули из игры слабых

Вопрос простановки стопа очень сложный и важный. Можно использовать разные подходы и у каждого из них будут свои веские причины быть рабочими.

Принципы мани менеджмента;

Как быть с нестандартными котировками инструментов?

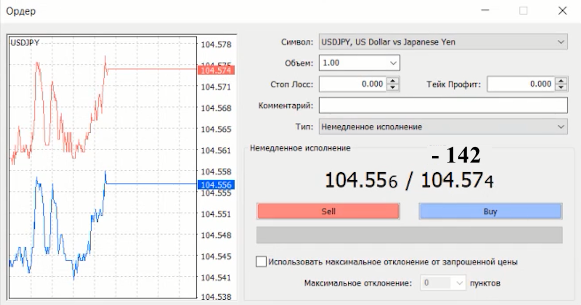

Ряд основных валютных пар, экзотики, золото или другие товарные инструменты имеют нестандартные значения индикатора ATR. Например, истинный диапазон обратных котировок дневных свечей USDJPY покажет значение 0,7148.

Индикатор волатильности Форекс показывает, что за последние 10 недель средний диапазон свечей не выходил за пределы 120 пунктов. Логично предположить, что ATR показывает 71,48 пунктов, округляем до 71 пункта.

При сделке лонг (buy) для определения размера стопа используем двойной множитель и отнимаем 142 пункта от цены открытия Buy-ордера, получив значение SL 103,15.

Как видно из картинки ниже, размер полученного стоп-лосса достаточно логичен при сопоставлении его с диапазоном дневных свечей, следовательно, значения ATR были интерпретированы правильно. При этом не стоит забывать об очевидных местах скопления отложенных ордеров. В данном примере стоп-лосс попадает на локальный минимум, трейдеру придется сместить ордер на несколько пунктов ниже.

Если рассмотреть торговлю Bitcoin, распространенную сейчас на рынке Форекс, то логично будет предположить, что показание индикатора ATR на дневных свечах соответствует 1000 пунктов.

Трейдеру придется включить логику при выборе множителя ATR для криптовалюты. Учитывая высокую волатильность Bitcoin, лучше брать множитель 4.

Понятие ордеров стоп-лосс и тейк-профит

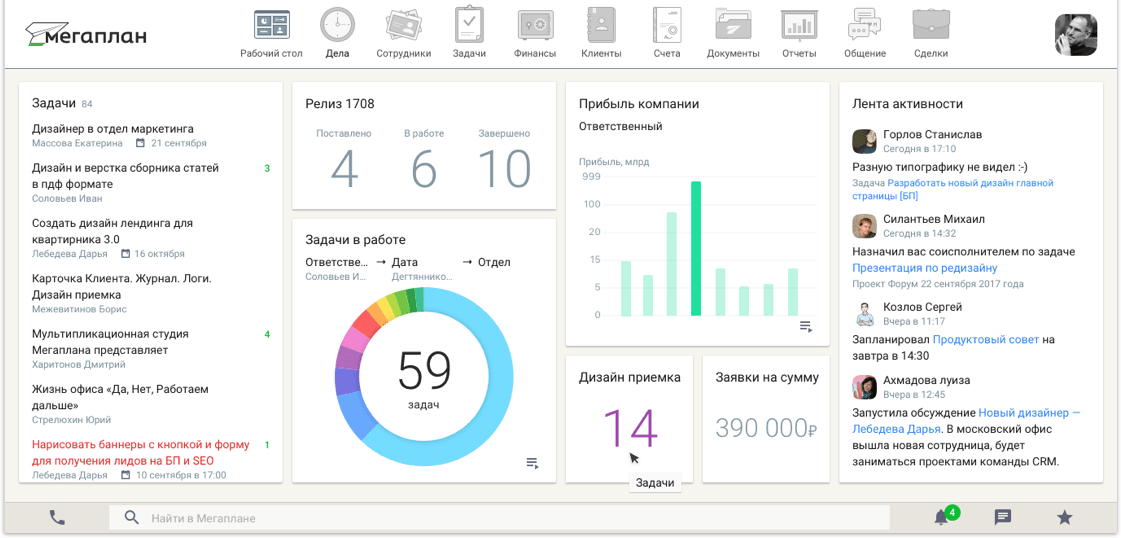

Стоп-лосс и тейк-профит относятся к категории защитных ордеров, которые выставляются с целью автоматического закрытия сделок. За счет стоп-лосса ограничиваются потенциальные убытки во время торговли, а тейк-профит служит для фиксации прибыли при достижении определенного уровня.

Суть использования таких ордеров заключается в том, чтобы контролировать проведение торговых операций в то время, когда трейдер отсутствует. Не всегда вы можете находиться за своим компьютером и наблюдать за движением графика, тем более, если оно занимает часы. В этом случае выгодно применять стоп-приказы, а также они полезны во время долгосрочной торговли. Когда трейдера нет рядом и он не может следить за ситуацией, рынок может внезапно пойти на разворот, таким образом, открытый ордер в кратчайшие сроки из прибыльного превращается в убыточный. Если у вас был выставлен стоп-лосс, он предотвращает финансовые потери, сводя их к минимуму в сложившейся ситуации. Но бывает и обратное явление, когда сильное движение выводит вашу сделку в хороший показатель прибыль, однако в ваше отсутствие вы не сможете ее зафиксировать, а потом произойдет откат и вы все потеряете. Если выставить заблаговременно тейк-профит, произойдет автоматическая фиксация прибыли на конкретном уровне и вы гарантированно ее получите без риска убытков.

Несмотря на то, что ордер тейк работает в сторону получения прибыли, куда более важным и необходимым считается имен стоп-лосс. Это объясняется такими его особенностями:

- стоп-лосс может служить выгодной заменой тейк-профиту, когда трейдер подтягивает защитный ордер вслед за ценовым графиком, чтобы уберечь свою прибыль. Несмотря на то, что торговая операция будет завершаться через стоп, все равно на счету уже будет зафиксированная прибыль;

- если вы просто потеряете прибыль, это не так критично, чем понести убытки, которые могут привести к марджин-коллу и вообще обнулению депозита.

Особенности использования стоп-лосса

Валютная торговля должна осуществляться по системе, в частности включающей в себя тактику выставления защитных ордеров. Вы можете пользоваться и универсальными техниками, которые подходят практически под любую трейдинговую стратегию.

Ниже рассмотрим такие варианты использования стоп-лосса:

- на локальных экстремумах;

- на уровне сопротивления;

- на линии Parabolic SAR.

Стоп-лосс на локальных экстремумах

Локальные экстремумы удобны тем, что помогают выявить точки разворота мини-тренда или завершения коррекции. Они применяются многими трейдерами для проведения технического анализа: если цена пробивает предыдущий экстремум, значит, высокая вероятность продолжения тренда. Таким образом, при пробитии точки максимума или минимума в направлении тренда будет открываться множество новых сделок, которые будут толкать цену дальше.

В данном случае стоп-лосс выставляется на несколько пунктов ниже минимального значения или на несколько пунктов выше максимального значения, чтобы не было касания с ложным импульсом. Может случиться такое, что произойдет откат цены к предыдущему экстремуму без дальнейшего пробоя, а потом отскок и продолжение движения в прежнем направлении. Правильно выставленный приказ стопа не будет задет и трейдер комфортно зафиксирует прибыль по сделке.

Стоп-лосс на уровне сопротивления

Выставление стоп-лосса на ключевом уровне сопротивления напоминает тактику выставления по экстремумам. Уровень – это сильный торговый ориентир, поскольку на нем концентрируется большое количество отложенных ордеров. Этот вариант рассматривается как консервативный и рекомендуется к использованию начинающим трейдерам, особенно актуален при краткосрочной торговле.

Стоп-лосс на линии Parabolic SAR

Стоп-лосс можно выставлять, ссылаясь на индикатор Parabolic SAR, а также ориентироваться на значение скользящих средних. В данном случае защитный приказ выставляется на маркер индикатора, который соответствует свече, при которой открывалась сделка. По мере роста потенциального дохода по операции можно передвигать приказ вслед за Parabolic.

Если вы применяете скользящую среднюю, тогда стоп-лосс приходится на точку, соответствующую последней свече. Иногда работать с мувингом удобнее, чем с Параболиком, поскольку его движение более плавное.