Take profit: фиксировать или не фиксировать?

Содержание:

Интерфейс и индикаторы для трейдинга

Давайте начнем знакомиться с набором функций площадки Бинанс. Панель спотовой торговли доступна в трех вариантах:

- Классическая;

- Продвинутая;

- Маржа.

Эти вкладки очень похожи, но отличаются по функционалу. Продвинутый режим позволяет профессиональным трейдерам строить различные фигуры технического анализа прямо на графике курса, а в режиме «Маржа» можно торговать с кредитным плечом. В остальном каждый вариант почти идентичен, те же японские свечи, торговые стаканы, заявки и так далее.

Слева под логотипом биржи мы видим название торговой пары, текущую цену, изменение за последние сутки, минимальный и максимальный порог в течение данного отрезка времени и общий объем торгов.

Если вы работаете через браузер, то для изменения торговой пары, нужно навести курсор мыши на ее название и, выбрать нужный вариант в выпадающем меню. В приложении это делать немного удобнее, поскольку все варианты доступны в левой колонке.

Панель выбора пары разделена на несколько вкладок:

- BNB;

- BTC;

- ALTS;

- FIAT;

- Зоны.

В первой вкладке доступны пары, составленные с криптовалютой Binance Coin, в следующей колонке отображены пары с биткоином. Вкладка ALTS содержит пары с монетами ETH, XRP, TRX. В разделе FIAT выставлены пары со стейблкоинами и национальными валютами.

Вкладка зоны отображает пары, поддерживаемые дополнительными сервисами платформы. Для облегчения повторного поиска рекомендуется отметить нужную пару, нажав на звездочку справа от названия.

Следующим элементом является график, отображающий колебания курса выбранной криптопары. Доступны варианты настройки:

- Базовый;

- Traidingview;

- Диаграмма глубины.

Лучше всего использовать Traidingview, здесь более наглядно показано направление движения рынка. Но чтобы видеть общий баланс спроса и предложения, рекомендуется периодически переключаться на диаграмму глубины, поскольку в стакане ордеров отображены только заявки, приближенные к текущей рыночной цене.

График настраивается в разных временных диапазонах, а японские свечи позволяют контролировать изменение курса в течение выбранного таймфрейма. Прямоугольники свеч обычно имеют длинные или короткие тени, показывающие границу колебания курса. Они окрашены в красный или зеленый цвет, в зависимости от нисходящего или восходящего тренда. Если свеча красная цена в течении выбранного промежутка падала, если зеленая цена росла.

Снизу расположен график объема торгов, а цифры в рамке помогают составить график индикатора MACD, он используется для технического анализа, торгуя по сигналам пользоваться им необязательно. В выпадающем меню технических индикаторов доступно 12 инструментов анализа. Вы можете активировать их поочередно, чтобы посмотреть на график колебания курса в разных ракурсах.

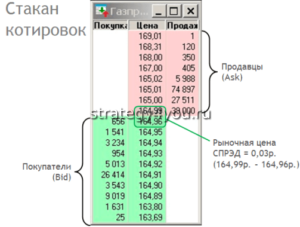

Следующий элемент — это биржевые стаканы. В них выставлены по порядку возрастания цены все оформленные, но еще не исполненные ордера. Заявки продавцом отсвечивают красным, а заявки покупателей зеленым цветом. Ориентируясь на них можно, увидеть самые лучшие цены покупки и продажи в текущий момент, соответствующие вашему объему сделки

Но если вы работаете по сигналам, то обращать на них внимание тоже необязательно

Снизу под биржевым стаканом отображены последние выполненные сделки, а справа находится форма заполнения ордера. Она состоит из кнопок «Купить» и «Продать», активная кнопка будет окрашена в соответствующий цвет. «Купить» в зеленый, а «Продать» в красный. Под ними идут вкладки переключения типа ордера (Limit, Market, StopLimit), цена, количество монет и конечная сумма сделки.

В самом низу кнопка подтверждения заявки, она тоже всегда подсвечивается цветом, соответствующим характеру сделки (купить или продать). Выставленные вами ордера, история оформленных заявок и совершенных сделок, а также общий баланс вашего депозита отображены в поле под графиком курса.

Ну вот теперь вы знаете все об интерфейсе торгового раздела. Следует добавить, что веб-версия раздела «Маржа» оформлена чуть по-другому, там форма заявки размещена под графиком курса.

При торговле по сигналам в первую очередь обращают внимания на график. Большие зеленые свечи с длинной тенью вверх сигнализируют о стремительном росте цены, и соответственно длинные красные свечи с тенями вниз наглядно говорят о падении курса. Но рынок часто бывает непредсказуем и в любой момент может развернуться в противоположную сторону

И поэтому важно знать, как оформляются Стоп-лосс и Тейк-профит на Binance

Как установить тейк-профит?

Если стопы ограничивают размер убытков, то профиты — величину прибыли. И что же в этом хорошего — спросите вы. Буквально с английского слово тейк-профит это “взять прибыль” — приказ брокеру, в котором указана точная цена, по которой сделка закроется автоматически с заранее определенной величиной прибыли. Другими словами, вы указываете цену, по которой брокеру надо закрыть вашу сделку, и смело уходите от экрана компьютера. Остальное сделают без вас. Вы получите от сделки определенную сумму прибыли, ограниченную профитом. В теории вы могли бы остаться наблюдать за терминалом, не ставить профит и получить гораздо большую сумму. Но заранее выставленное ограничение позволяет вам отлучиться от терминала и заниматься другими делами. Поэтому в трейдерской среде термин “профит” означает “Взять вот эту прибыль и не рисковать”. То есть зафиксировать полученную прибыль.На финансовых рынках ограничивающие ордера одинаково важны. Функция у них похожая, разница только в том, что стопы ограничивают убытки, а профиты прибыль.

Рассчитать уровень для ожидаемой прибыли проще, чем подходящий уровень стопа. Обычно опытные трейдеры придерживаются соотношения прибыли к убыткам примерно 2:1 и больше. С одной стороны, чем выше пропорция прибыли, тем лучше для депозита. С другой — завышать уровень фиксируемой прибыли искусственно весьма рискованно, так как ситуация на рынке меняется быстро, и не факт, что цена дойдет до планируемого уровня профита. Рынок меняется чаще всего в силу выхода новостей, которые влияют на цену конкретных инструментов.А тейк профит сохраняет прибыль, когда цена движется в необходимом нам направлении — в сторону открытой сделки. Причем установить его можно и в момент совершения сделки, и после ее открытия.Помните только, что когда вы покупаете, то выставляйте профит выше цены, по которой сделка открывалась, а если продаете — соответственно, ниже ее.

Важность соблюдения стратегии

Какое бы соотношение Stop Loss/Take Profit вы не выбрали, всегда помните о том, что самое важное – это четко придерживаться своей стратегии. Очень многие трейдеры совершают ошибки, когда из-за психологической нагрузки начинают переставлять свои отложенные ордера, тем самым нарушая собственную стратегию.

Искусственное снижение прибыли

Обычно такая ошибка совершается по следующей схеме:

- Трейдер изначально выбрал соотношение 1:3.

- После открытия сделки он установил стоп-лосс на уровне -5%, а тейк-профит – на +15%.

- В моменте цена актива поднялась на 5%, и трейдер закрыл позицию вручную, не дожидаясь тейк-профита.

Как результат, предполагаемая прибыль от сделки была уменьшена в три раза. Соответственно, один тейк-профит не покрыл убытки от трех стоп-лоссов. Таким образом стратегия стала убыточной, и трейдер потерял деньги.

Искусственное завышение убытка

Эта ошибка тоже достаточно распространена, и ее можно рассмотреть на похожем примере:

- Трейдер изначально выбрал соотношение 1:3.

- После открытия сделки он не установил стоп-лосс с расчетом на то, что в случай чего закроет сделку вручную.

- В какой-то момент цена актива снизилась на 5%, но трейдер решил не закрывать позицию, а дождаться обратного движения.

Если цена дальше продолжит снижаться, то убыток от одной сделки может достигнуть 10%, 20% и более. Соответственно, убыток от 1-3 стоп-лоссов превысит прибыль от тейк-профита. В итоге стратегия станет убыточной, и трейдер опять-таки потеряет деньги.

Чтобы подобных ошибок не возникало, нужно всегда соблюдать намеченную стратегию, вне зависимости от того, что происходит на рынке. Не стоит закрывать сделку раньше времени, если она еще не достигла запланированного профита. И не нужно бояться фиксировать убыток, если он предусмотрен вашей стратегией. Отклонение от собственной торговой системы или вовсе бесконтрольное проведение сделок практически в 100% случаев приводит к убыткам.

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Особенности использования тейк-профита

Если вы не хотите применять стоп-приказ, тогда рекомендуется выставлять тейк-профит для фиксации прибыли на определенном уровне. Выставление ордера тейк актуально по таким схемам:

- на уровне поддержки;

- в два раза больше стоп-лосса;

- обязательный тейк-профит.

Рассмотрим каждый вариант детальнее.

Тейк-профит на уровне поддержки

Это самый выгодный и эффективный способ работы с защитным ордером. Тейк-профит задается на несколько пунктов ближе ключевого уровня, чтобы фиксация прибыли произошла даже в том случае, если цена сделает отскок и захочет пойти в обратном направлении.

Тейк-профит в два раза больше стоп-лосса

Суть тактики в том, чтобы размер прибыли в несколько раз превысил потенциальные убытки. Это позволяет сформировать положительное математическое ожидание от торговли, ведь даже одна прибыльная сделка может компенсировать потери по нескольким предыдущим.

Обязательное выставление тейк-профита

Данное условие применимо при ведении торговли на новостях, когда сделки открываются в обе стороны, а также при автоматическом трейдинге.

За несколько минут до выхода важных публикаций рекомендуется выставлять два ордера на пробой на расстоянии 5-10 пунктов от текущей цены, а тейк-профит выставляется на 20-25 пунктов. Стоп-лосс соответствует минимально допустимому у брокера. Если после выхода новости цена пойдет в одну сторону, а потом сделает разворот, вы сможете завершить торговлю при минимальных потерях.

Вместо заключения – важные правила использования защитных приказов

Чтобы эффективно торговать и с пользой для себя применять приказы на ограничение убытков и фиксации прибыли, запомните важные правила и следуйте им:

- при каждой новой сделке используйте стоп-лосс. Всегда используйте. Это ваша страховка от непредвиденных потерь – лучше пусть ордер вам не понадобится, чем вы понесете убытки;

- не выставляйте слишком маленький стоп-лосс, который не соответствует правилам мани-менеджмента. Ваш депозит должен работать эффективно, минимизируйте потери, но без ущерба возможности заработать;

- стоп-лосс нужно выставлять, объективно анализируя текущую рыночную ситуацию, руководствоваться правилами и своей стратегией, а не эмоциональными порывами.

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Зачем в торговле используют стоп лосс?

Одна известная торговая рекомендация говорит нам о том, что для того, чтобы позволить расти прибыли, необходимо просто-напросто срезать убытки

Следуя столь простой и незатейливой истине, довольно много трейдеров на личном опыте убедилось в том, насколько важно своевременно закрыть убыточную позицию. Сегодня стоп лосс можно считать своего рода стандартом в вопросе «среза» убытков

Кроме того, опция нашла активное применение во многих торговых стратегиях. Тем не менее, остаются трейдеры, совершенно отрицающие важность инструмента и не рекомендуют его использовать вовсе. В поддержку своих убеждений они приводят примеры, когда цены изначально шли против, активируя тем самым стоп лоссы, закрывая убыточную сделку, а затем делали резкий разворот и начинали двигаться в нужную сторону.

Конечно же, такую позицию и разочарование можно понять, однако, подобная аргументация скорее касается навыков использования инструмента, близости уровней стоп лосс к цене или другим важным границам, а также случайных событий, которые никак не характеризуют систематичность негативной результативности. Учитывая нестабильность рынка, крайне сложно предугадать, что произойдет в будущем, будет ли возможность защитить свою сделку, не потерять капитал, а потому, лучше перестраховаться и воспользоваться стопы.

Достоинства

К сожалению, трейдеры-новички нередко примыкают к меньшинству и отказываются от использования стоп-заявок. Чаще всего это происходит по причине боязни столкнуться с преждевременными убытками. Тем не менее, любые сомнения касательно целесообразности применения стоп лосс можно разрушить такими достоинствами инструмента:

Пожалуй, главное преимущество, создающие фундамент практически для любой стратегии управления капиталом, — это возможность ограничения убытков на одну сделку. Благодаря стоп лоссу мы можем задать четкое значению убытку, который закладывается в качестве риска по заданной позиции. Торговля становится гибкой, и мы сохраняем свой счет от чересчур больших просадок;

Возможность защититься от форс-мажоров. Трейдеры, активно эксплуатирующие стоп лосс, подтвердят, что этот инструмент, хоть раз в жизни, да спасал их кошельки от катастрофических убытков, когда на рынке происходили серьезные и довольно резкие колебания. Нередко открытие ордера в правильном направлении – это лишь половина успеха. Для того, чтобы не уйти в минус, нужно страховать себя от непредвиденных рыночных ситуаций. Случаи, когда рынок за секунду мог упасть на 50-100 пунктов – отнюдь не редкость;

Учитывая способность ограничения убытков, стопы автоматически становятся еще и фиксаторами прибыли

Здесь крайне важно видеть различия с еще одним стандартным инструментом, который довольно широко применяется на Форексе и фондовом рынке, так называемым тейк-профитом. Но о том, как правильно выставлять стоп лосс, чтобы зафиксировать прибыль, мы поговорим немного позже.

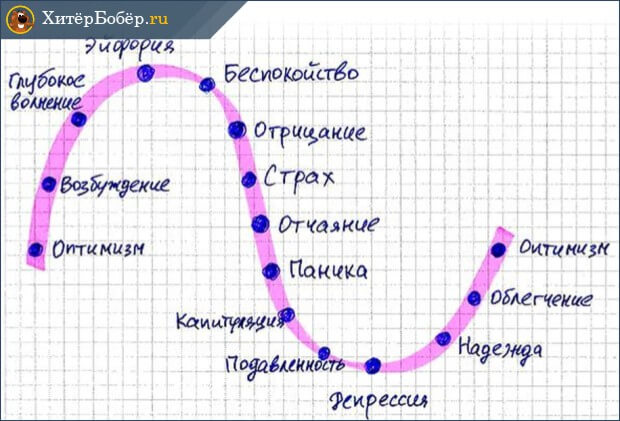

Немаловажную роль отыгрывает еще и психологический фактор

Думаю, многие из вас знакомы с ситуациями, когда сделка начинает серьезно проседать, а в голове уже вовсю бушуют картины финансового апокалипсиса. Согласитесь, в такие моменты вы готовы провести перед монитором в ожидании целую вечность, лишь бы сделка вернулась из минусовой зоны и принесла хотя бы несколько копеек профита. Тем не менее, ваше самоубеждение никак не решает проблему, а сделка только продолжает увеличивать убыток. Теперь вы начинаете винить себя в том, что не сумели вовремя закрыть ордер, когда потери были еще не настолько велики. Сейчас вас уже совсем не волнует прибыльность сделки, вам важно максимально сократить ее убытки. И поэтому, вместо того, чтобы наконец-то закрыть это безуспешное мероприятие, вы опять-таки начинаете ждать нового подъема. А ведь для того, чтобы избежать этих потерь, нервного напряжения и морального истощения, всего-то и нужно было, что воспользоваться стоп ордером.

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

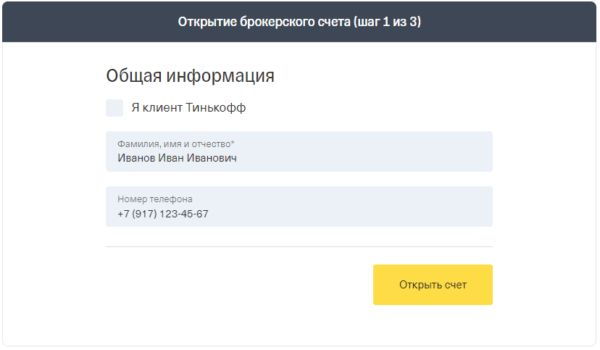

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Работа с тейк профитом

Тейк профит необходим для того, чтобы зафиксировать прибыль и не потерять ее при вероятном развороте тренда. По правилам мани менеджмента рекомендуется выставлять тейк в 3 раза больший, чем стоп-лосс, однако величина TP должна быть адекватной. Если нет возможности поставить большой тейк профит, от открытия сделки лучше отказаться вовсе.

Существует несколько вариантов выставления TP:

- Тейк больше стопа в определенное количество раз (3, 4 и т. д.). Если стоп лосс 20 пунктов, тейк профит будет 60 (при коэффициенте 3). Этот способ – самый простой, однако его минус заключается в том, что такой тейк находится вне рынка, нет никаких оснований полагать, что цена дойдет именно до этой отметки. Соответственно – снижается вероятность зафиксировать прибыль в принципе;

- Тейк профит равен величине среднедневной свечи. Этот способ имеет смысл тогда, когда нет других факторов, к которым можно привязать TP, а выставлять его без привязки, одним лишь умножением стоп лосса – нецелесообразно;

- Выход по осцилляторам. Закрытие сделки осуществляется при входе Стохастика или RSI в зону перекупленности (при покупках) или перепроданности (при продажах). Минус такого способа в том, что цена может продолжить идти вниз и после входа осциллятора в зону перепроданности, и трейдер, закрывший в этом случае позицию на продажу, лишится части прибыли. Лучше всего такой метод подойдет для внутридневной торговли, когда сделки открываются на короткий срок;

- Выход по времени. Сделки можно закрывать в конце дня, недели или месяца, руководствуясь тем, что в конце дня торги затихают, и с утра на цену будут влиять уже новые факторы, за два выходных дня может произойти много событий, а в конце месяца многие финансовые организации закрывают позиции, чтобы подвести итоги, и это может вызвать повышенную волатильность;

- По круглым числам. В данном случае идет ориентация на круглые уровни цены, например, 1.2500, 1.2600 и т. д. Сделки закрываются при приближении цены к этим уровням, то есть, когда до уровня останется примерно 20 пунктов сверху или снизу;

- Выставление тейк профита по уровням. Такой подход, как и при выставлении стоп лосса, считается наиболее эффективным. В данном случае игнорируются круглые уровни цены, а ориентиром служат сильные уровни сопротивления и поддержки. Это позволяет выставлять тейк профит на большее расстояние, имея на то все основания.