Обзор кредитной карты «разумная» от банка ренессанс кредит

Содержание:

- Процентные ставки и минимальные платежи

- Условия кредитной карты Разумная

- Преимущества

- Кредитная карта Ренессанс Кредит: условия использования

- Через сколько времени Сбербанк повышает лимит по кредитной карте

- Как рассчитать льготный период?

- Условия получения кредитной карты

- Как погасить задолженность

- Как часто можно повышать лимит на кредитной карте

- Как рассчитать льготный период?

- Когда Сбербанк автоматически повышает лимит

- Дополнительные возможности карты «365» от банка Ренессанс Кредит

- Как оформить кредитку «Ренессанс банка»

- Преимущества и недостатки

- На какие операции распространяется грейс?

- Как правильно использовать кредитную карту Ренессанс Кредит

- Похожие кредитные карты

- Заключение

- Как повысить лимит на кредитной карте Сбербанка

Процентные ставки и минимальные платежи

Если клиент не успеет погасить всю сумму задолженности до окончания льготного периода, банк начислит проценты с первого дня использования лимита. Вне грейса по кредитке действуют такие ставки:

Чтобы избежать начисления процентов, в течение всего льготного периода необходимо вносить на карту минимальные платежи в размере 5% от остатка задолженности (не менее 600 рублей). Для пополнения кредитки предусмотрено несколько способов, в том числе:

- наличными через терминалы Ренессанс Кредит Банка (без комиссии);

- перевод с карты любого банка через мобильное приложение (бесплатно до 150 000 рублей в месяц);

- перевод Card2Card на сайте Ренессанс Кредит Банка (с комиссией 0,95% от суммы, но не менее 45 рублей).

Также заёмщик может пополнить карту через партнёрские точки, однако в этом случае всегда взимается комиссия, а сроки зачисления средств составляют около 3 рабочих дней.

Условия кредитной карты Разумная

Перед тем, как приступать к оформлению кредитной карты от «Ренессанс» банка, нужно побольше узнать об условиях и понять, сможет ли этот продукт удовлетворить ваши требования. А предусмотрено по этой карте следующее:

- Льготный период – до 145 дней;

- Максимальный кредитный лимит – до 300 тысяч рублей;

- Бесплатное оформление карты, а также пользование;

- Процентная ставка после завершения грейс периода – 11,9% и больше;

- Можно пользоваться, как личными, так и кредитными средствами;

- Комиссия за снятие наличных (кредитных средств) – 2,9%+ 290 рублей;

- Возобновляемый грейс период;

- Несколько способов пополнения счета без комиссии;

- Получить готовый пластик можно лично в отделении или по почте, курьерской доставкой.

Кроме всего прочего, клиенты получают доступ к личному кабинету, при помощи которого можно следить за состояние счета, делать переводы, оплачивать коммуналку и кредиты.

Если говорить о документах, необходимых для оформления кредитной карты банка, то потребуется паспорт, ИНН, страховой полис, второй документ удостоверения личности (например, права), военный билет (для мужчин). Что касается документов, подтверждающих доход, то они не нужны. Требований к клиентам у банка несколько:

- Возраст от 20 до 70 лет;

- Гражданство России;

- Прописка и проживание в регионе;

- Наличие мобильного телефона;

- Официальное трудоустройство и стаж от трех месяцев;

- Ежемесячный доход от 8-12 тысяч рублей.

Чтобы получить кредитную карту, достаточно заполнить и отправить заявку, указав паспортные данные и удобный способ получения карты. А сделать это можно, используя наш сервис.

Преимущества

Кредитная карта Разумная от Ренессанс Кредита имеет несколько отличительных особенностей:

- Бесплатный выпуск;

- Большой кредитный лимит – до 300 тыс. руб.;

- Разнообразные способы погашения задолженности;

- Подача онлайн-заявки;

- Длительный и возобновляемый льготный период – 145 дней без процентов на всё (переводы, покупки, снятие наличных);

- Приемлемая процентная ставка после окончания грейс-периода – от 11,9%;

- Быстрое рассмотрение заявки и принятие решения;

- Лояльные требования к клиентам;

- Простые условия бесплатного обслуживания;

- Минимальный пакет документов – оформить карту можно без справки о доходах.

Кредитная карта Ренессанс Кредит: условия использования

Банк предлагает выпуск карты на следующих условиях:

- Лимит до 300 тыс. руб.

- Выпуск карты и годовое обслуживание за 1-й год бесплатны. Начиная со 2-го года использования, обслуживание бесплатно при ежемесячной сумме платежей по карте от 5 тыс. руб. В остальных случаях плата составит 99 руб. в месяц, или 1188 руб. в год.

- Выдача наличных во всех банкоматах без комиссии. Лимит на снятие наличных может быть установлен банком в диапазоне от 0 до 100% от кредитного лимита и ограничен 500 тыс. руб. в день и 700 тыс. руб. в месяц.

- Беспроцентный период распространяется на оплату картой, но не на получение наличных.

- Ставка 19,9% в год. При снятии наличных за счет кредитного лимита ставка за их использование – 45,9% годовых.

- Бесплатные дополнительные услуги: мобильный банк, интернет-банк, информирование о предстоящем платеже, ежемесячная выписка по карте на электронную почту.

- Стоимость СМС-сообщений обо всех операциях по карте – 59 руб. в месяц.

Окончательные условия кредитования зависят от тарифа, предлагаемого кредитором для каждого заемщика индивидуально.

Минимальный ежемесячный платеж

Минимальный платеж – установленная договором часть задолженности, которая подлежит уплате в течение платежного периода. Для кредиток «Ренессанс банка» минимум установлен на уровне 5% от суммы задолженности, но не менее 600 руб. в месяц.

Штрафы за просрочки

За просрочки по внесению платежей банком начисляется неустойка. Ее размер определяется индивидуально и отражается в договоре о банковской карте. Как правило, неустойка начисляется в процентах от неуплаченной суммы за каждый день просрочки. Банк вправе в одностороннем порядке снижать сумму лимита вплоть до нуля при нарушении клиентом сроков платежей и иных условий договора.

Через сколько времени Сбербанк повышает лимит по кредитной карте

После эмиссии проходит несколько месяцев, чтобы клиент на практике показал, насколько ответственно он относится к взятым кредитным обязательствам, и действительно ли согласованный размер оказался недостаточным.

Во время действия льготного беспроцентного периода банк не станет рассматривать вопрос о пересмотре кредитных условий. Когда пройдет несколько платежей (от полугода и более), появляется возможность на расширение возможностей банковского пластика. Для этого потребуется активно расплачиваться кредиткой и вносить на счет достаточную сумму в оговоренные договором сроки.

Не только владельцы кредиток могут увеличивать доступ к заемным средствам. Клиенты с дебетовой картой могут обращаться в банк с просьбой об установлении овердрафта с возможностью краткосрочного кредитования при работе с пластиком. Порядок согласования овердрафта сходен с получением кредитной линии – банк должен убедиться в платежеспособности клиента, используя сведения о суммах расходования и пополнения баланса за последние месяцы.

https://zaym-go.ru/kreditnye-karty/2851-kreditnaja-karta-razumnaja-renessans-banka.html

https://zambank.ru/karty/uvelichit-limit-po-kreditnoy-karte-sberbanka

Как рассчитать льготный период?

Чтобы понять, на каких условиях предоставляется льготный период по Разумной кредитной карте 145 дней от Ренессанс Банка, приведем простой пример. 10 января вы оплатили первую покупку, с которой и начался отсчет беспроцентного периода. После этого в течение следующих 4 месяцев (а именно 10 числа) банк будет присылать отчет с датой и суммой обязательного платежа (в нем не будет процентов за проведенные расходные операции). Данную сумму нужно внести на счет кредитки в течение 25 дней.

При невыполнении этого условия грейс-период будет прекращен, а по карточке начнется начисление процентов.

5 июня беспроцентный период заканчивается. До этой даты заемщик может погасить долг полностью или снова оплатить только минимальный платеж. Следующий льготный период начнется после первой оплаты товаров по карте.

Условия получения кредитной карты

К желающим получить кредитную карточку банк выдвигает определенные требования:

- возраст от 21 года до 65 лет;

- наличие мобильного телефона;

- российское гражданство;

- наличие постоянной регистрации на территории России;

- место работы или регистрации должно совпадать с регионом кредитования;

- наличие трудового стажа на текущем месте работы от 3 месяцев.

Есть требования и к уровню дохода заявителя. У москвича после уплаты налогов на руках должно оставаться не менее 12 тыс. рублей, у жителя любого другого региона — от 8 тыс. рублей.

Преимущество предложения в том, что кредитка оформляется без справок и поручителей — достаточно российского паспорта и второго документа. Можно предоставить водительское удостоверение, заграничный паспорт, именную банковскую карточку другого банка или диплом о высшем или среднем специальном образовании.

Как оформить

Подать заявление на получение кредитной карточки можно как онлайн на сайте банка, так и лично в отделении. При этом доставка не предусмотрена — если после заполнения анкеты в интернете придет положительное решение, то все равно нужно будет идти в офис.

Решение по заявке приходит практически моментально — предварительный ответ известен в течение часа. Ждать изготовления кредитки не нужно, она выдается в режиме экспресс в день обращения.

Как активировать кредитную карту

После получения карточку необходимо активировать. Для этого достаточно позвонить по телефону горячей линии банка. Там же можно сформировать pin-код.

Важно! На практике кредитку не получается активировать сразу после получения, необходимо дождаться обновления информации в базе данных банка. Обычно нужно подождать 2-3 часа, а потом звонить в клиентский центр.. После активации по телефону станут доступны расходные операции — оплата товаров или услуг и снятие наличных

После активации по телефону станут доступны расходные операции — оплата товаров или услуг и снятие наличных.

Как снять деньги

Получать наличные с кредитной карты невыгодно — на такие операции не распространяется льготный период, а значит процент по повышенной ставке в 45,9% начисляется с первого дня снятия.

Обналичить деньги можно как в банкомате или кассе самого Ренессанс Кредит, так и через сторонние банки.

Вне зависимости от выбранного способа без комиссии обналичить средства не получится — за любое снятие предусмотрена комиссия в размере 2,9% плюс 290 рублей.

Существуют и ограничения. В день нельзя снимать более 500 тыс. рублей, а в месяц превышать порог в 700 тыс. рублей. Банк имеет право устанавливать и индивидуальные ограничения — например, полностью запретить расходные операции или ограничить их каким-либо процентом от установленного лимита.

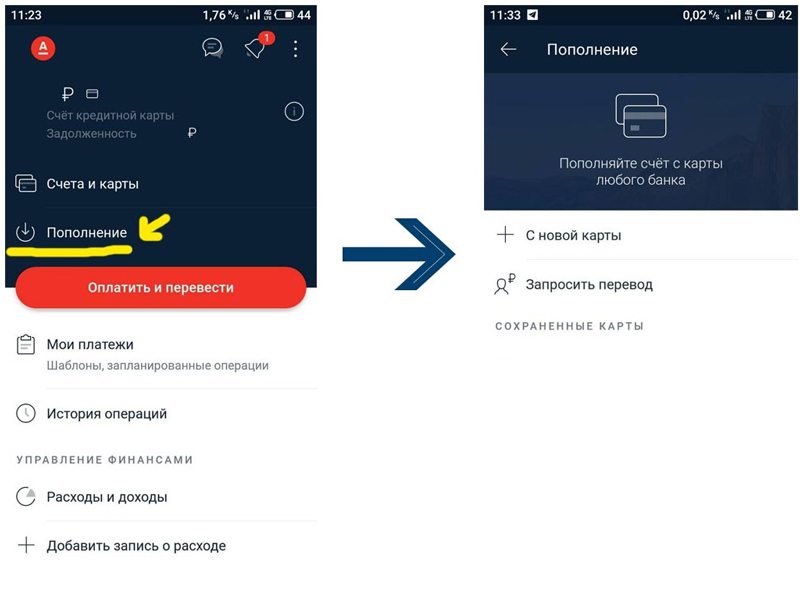

Пополнение кредитки

Для оплаты задолженности банк предлагает воспользоваться одним из способов пополнения счета. Между собой они различаются по стоимости и срокам зачисления.

Для наглядности 5 основных способов внесения денег приведены в таблице.

| № | Способ | Комиссия | Срок зачисления |

|---|---|---|---|

| 1 | Терминал в отделении банка | Отсутствует | В день операции |

| 2 | Перевод с карты другого банка | 0,95% от суммы платежа, но не менее 45 рублей | Мгновенно |

| 3 | Сбербанк | от 1% до 2% в зависимости от способа оплаты | На следующий рабочий день |

| 4 | Qiwi | 1,6% от суммы платежа, но не менее 100 рублей | 1-2 рабочих дня |

| 5 | Перевод из другого банка по реквизитам | По тарифам банка-отправителя | До 5 рабочих дней |

Перед тем, как оплатить перевод, уточните сроки зачисления и стоимость операции. Если на дату платежа на счете не будет нужной суммы, то взнос будет числиться просроченным вне зависимости от даты оплаты.

Как закрыть

Чтобы закрыть кредитную карту необходимо полностью восстановить лимит. После этого необходимо обратиться в отделение и написать заявление с просьбой закрыть счет.

Карточка закрывается не сразу, а в течение 45 дней. По прошествию этого срока обратитесь в банк и возьмите справку, что счет закрыт — нередки случаи, когда из-за технического сбоя или ошибки сотрудника даже после написания заявления кредитка остается активной и по ней начисляются проценты.

Как погасить задолженность

Для держателей кредитной карты важно понимать, каким образом ее можно пополнить. В Ренессансе есть несколько вариантов для погашения задолженности

При выборе важно выбирать не только бесплатные способы пополнения, но и обращать внимание на сроки зачисления средств. Дело в том, что датой погашения платежа будет считаться дата фактического зачисления денег на счет. Если клиент осуществил оплату за день до крайнего срока погашения задолженности, а средства поступили через несколько суток, то будет зафиксирована просрочка и начислены соответствующие штрафы

Если клиент осуществил оплату за день до крайнего срока погашения задолженности, а средства поступили через несколько суток, то будет зафиксирована просрочка и начислены соответствующие штрафы.

Бесплатные способы пополнения:

Через терминалы в отделениях – зачисление в тот же день.

Межбанковский перевод из ИБ стороннего банка – комиссия не взимается Ренессансом, но может быть списана сторонним банком (обратите внимание на банки с бесплатным межбанком). Средства зачисляются в период до 3 рабочих дней.

Перевод между картами по системе быстрых платежей (пока банк не является участником СБП, но в будущем большая вероятность, что он не будет брать деньги за входящий перевод, а клиенту остаётся найти банк, который осуществляет переводы по номеру телефона в рамках СБП без комиссии).

По почте России – до 8 рабочих дней.. Прочие способы пополнения:

Прочие способы пополнения:

- Перевод с карты на карту – банк возьмет 0,95% от суммы пополнения, но не менее 45 рублей. Кроме того, сторонний банк также может удержать свою комиссию. Средства поступают мгновенно.

- Через мобильное приложение Сбербанка (межбанк) – от 1 до 2% от суммы пополнения. Средства поступают на следующий рабочий день.

- Терминалы Элекснет – до 1,98% от суммы пополнения, но не менее 30 рублей. В тот же день или на следующий день.

- Прочие пункты приема оплаты – Qiwi, Евросеть, Свободная касса, Contact, Билайн, Золотая Корона, МКБ, Банк Курган, МВидео, Эльдорадо, Ростелеком, Мегафон, Челиндбанк, Связной, Промсвязьбанк – комиссия от 1 до 1,6%, необходимо уточнять индивидуально. Срок зачисления от 1 до 3 рабочих дней.

Как часто можно повышать лимит на кредитной карте

Чтобы финучреждение пересмотрело лимит, понадобится время. Сразу после выпуска кредитки в базе банка начнут собираться сведения обо всех движениях по счету – списаниях, снятиях наличными и восполнении баланса. Если держатель пластика стабильно расходуют суммы гораздо меньше, чем установленное ограничение, у эмитента не возникнет повода, чтобы увеличить сумму кредита.

Хотя ничто не ограничивает кредитора от пересмотра кредитных условий в любое время, по собственному усмотрению, банк не будет это делать часто и без особой надобности. Как минимум 6 платежей должно пройти с момента установления предыдущего лимита, чтобы показать банку активные расходы и готовность вносить ежемесячные платежи.

Помимо полугодового моратория, на периодичность повышения кредитного баланса могут влиять акции эмитента или индивидуальные предложения. Если появится такое предложение, сотрудник связывается с клиентом по телефону, через смс, либо уведомление находят в личном кабинете.

Хотя нет четких ограничений по частоте обновления лимита, эта операция доступна только до момента, когда эмитент поднимет кредитную линию до максимально доступного уровня, а он зависит от разновидности сбербанковской карточки:

- Моментум, Classic, Gold, цифровая – до 600 тысяч рублей;

- премиальная – до 3 миллионов рублей.

Если владельцу Visa Gold выделено 600 тысяч рублей, нет смысла дальше пытаться пересматривать сумму, поскольку это максимально доступный параметр.

Если все сроки прошли, а Сбербанк не расширил доступный баланс, имеет смысл запросить выпуск другой кредитки или рассмотреть кредитные продукты других эмитентов.

Как рассчитать льготный период?

Чтобы понять, на каких условиях предоставляется льготный период по Разумной кредитной карте 145 дней от Ренессанс Банка, приведем простой пример. 10 января вы оплатили первую покупку, с которой и начался отсчет беспроцентного периода. После этого в течение следующих 4 месяцев (а именно 10 числа) банк будет присылать отчет с датой и суммой обязательного платежа (в нем не будет процентов за проведенные расходные операции). Данную сумму нужно внести на счет кредитки в течение 25 дней.

При невыполнении этого условия грейс-период будет прекращен, а по карточке начнется начисление процентов.

5 июня беспроцентный период заканчивается. До этой даты заемщик может погасить долг полностью или снова оплатить только минимальный платеж. Следующий льготный период начнется после первой оплаты товаров по карте.

Когда Сбербанк автоматически повышает лимит

Невозможно потребовать от кредитора, чтобы тот поднял лимит по первому требованию заемщика. Однако в силах заемщика способствовать автоматическому поднятию баланса:

- Продемонстрировать кредитному учреждению свою платежеспособность, исправно внося на счет крупные суммы.

- Показать, что выделенной кредитной линии не хватает.

Чтобы эмитент добавил дополнительную сумму по истечении нескольких месяцев активной работы с кредитной, помогут некоторые действия со стороны заемщика:

Стоит избегать взятия крупных займов на длительный срок, пока эмитент не пересмотрит лимит. Непогашенные обязательства негативно влияют на кредитоспособность. При погашении текущих обязательств у заемщика может не оказаться достаточно суммы для обслуживания долга.

Дополнительные возможности карты «365» от банка Ренессанс Кредит

Поскольку кредитка «365» мало чем отличается от десятков других предложений, рассмотрения заслуживает только кэшбек-программа. Она позволяет получить от 1 до 3% кэшбека и сильно зависит от количества потраченных денег, что не слишком удобно.

Кэшбек по тратам

К кредитной карте прикручена бонусная программа, которая позволяет получать возврат денежных средств за совершение трат. Кэшбек позволит получить от 1 до 3% возврата за каждую покупку. Максимальная сумма такого поощрения – 3000 бонусных рублей в месяц.

Программа сильно зависит от того, сколько денег вы тратите в месяц:

- 1% – при тратах до 15 000 рублей;

- 1,5% – от 15 000,01 до 75 000 рублей;

- 3% – от 75 000,01 рублей и более.

Такая программа будет выгодна в первую очередь тем держателям карт, которые привыкли тратить много денег (как своих, так и кредитных). Она раскрывается только в том случае, если вы будете совершать покупки на сумму более 75 000 рублей. Иначе же карта мало чем отличается от десятков других на рынке.

Обменивать бонусные рубли можно по курсу 1:1 на реальные деньги. Кроме того, через онлайн-банк и мобильное приложение Ренессанса держателям кредитки доступна возможность оплаты услуг ЖКХ и мобильной связи баллами. В этом случае один балл будет равняться двум рублям, что делает оплату услуг более выгодной.

Карта DRIVE

У карты «365» есть специальная версия, которая подходит для активных пользователей автомобилей. Она имеет точно такие же условия и отличается только программой кэшбека. С ее помощью можно заправляться на АЗС с дополнительным кэшбеком, который позволяет получать от 1 до 10% за траты на автомобиль. Градация возврата так же, как и для стандартной карты, зависит от размера ежемесячных трат:

- 1% – при тратах до 5 000 рублей;

- 2% – от 5 000,01 до 15 000 рублей;

- 5% – от 15 000,01 до 75 000 рублей;

- 10% – от 75 000,01 и больше.

Кэшбек полагается за категории «Автоуслуги», «АЗС», «Паркинг», «Каршеринг». При этом стандартный кэшбек за все остальные покупки не отменяется, но сокращается до фиксированного 1% вне зависимости от количества потраченных денег. Поэтому карта рекомендуется в первую очередь тем автомобилистам, которые действительно много тратят на своего железного коня, но при этом не добирают трат до 75 000 рублей в месяц. поскольку в противном случае выгоднее пользоваться именно обычной кредиткой.

Максимальная сумма бонусных рублей также изменена. По-прежнему можно получить до 3 000 баллов суммарно. Однако только 1 000 из них может быть заработана на категориях для автомобиля. Остальные 2 000 баллов придется добирать на обычных покупках.

Важно: это отдельная карта, а не вариант кэшбек-программы. Поэтому при оформлении нужно уточнить, что вы хотите именно вариант DRIVE

Иначе получите обычную кредитку «365».

Как оформить кредитку «Ренессанс банка»

Получить карту можно с доставкой на дом или в любом отделении «Ренессанс Кредит».

Требования к заемщикам

К заемщикам предъявляются следующие требования:

- возраст 24-65 лет;

- гражданство РФ;

- постоянная регистрация в России;

- постоянное место работы или прописка в регионе получения карты;

- трудовой стаж не менее 3 месяцев;

- размер чистого дохода не менее 8 тыс. руб. (для москвичей – не менее 12 тыс. руб.) ежемесячно.

Кроме того, потенциальный клиент банка должен иметь личный телефон для связи.

Необходимые документы

Обязательным документом для всех категорий заемщиков является гражданский паспорт. Дополнительно кредитору требуется один документ из списка:

- заграничный паспорт;

- водительское удостоверение;

- именная карта любого банка;

- документ о среднем или высшем образовании.

Чтобы получить кредит на самых выгодных условиях, потребуется предоставить документ, подтверждающий доход. Это может быть:

- Справка по форме 2-НДФЛ с места работы клиента.

- Информация о доходах по форме банка. Данные должны быть представлены за последние 12 месяцев или за весь период работы заемщика, если он трудоустроен менее года.

- Справка Пенсионного фонда о размере пенсии.

- Справка о социальных выплатах, получаемых клиентом.

- Выписка с банковского счета.

Все документы о доходах действительны в течение 14 дней с даты заверения уполномоченными лицами.

Способы оформления

Подать заявку на кредитку можно как в отделении, так и на сайте банка. Анкета включает в себя общие сведения, паспортные и контактные данные, информацию о работодателе, доходах, стаже, желаемое место получения карты и лимит. Решение по заявке принимается не более 1 рабочего дня.

Достоинствами карты от «Ренессанс кредит» являются бесплатный выпуск и обслуживание, а также бонусная программа. К недостаткам можно отнести высокий процент за выдачу наличных кредитных средств. Оформить карту можно не выходя из дома или в офисе банка, предоставив минимальный пакет документов.

Преимущества и недостатки

При первом изучении страницы карты кажется, что банк действительно постарался для клиента при создании этого продукта.

Преимуществ у него можно найти немало:

1. Бесплатный выпуск и обслуживание карты – с какого периода плата может начать взиматься, и как этого избежать, разберем отдельно.

2. Честный льготный период – в течение 55 дней можно пользоваться кредитными средствами без процентов. Ниже подробно изучим механизм его работы с примерами и уточнениями.

3. Невысокая начальная процентная ставка – от 19,9%, но нужно изучить подробней, действительно ли нет подводных камней.

4. По карте действует программа лояльности «Простые радости» – возможность получить до 10% кэшбэк-бонусов от суммы покупок.

5. Бесплатное снятие наличных – банк не берет дополнительную комиссию за обналичку.

6. Довольно высокий кредитный лимит – до 300 000 рублей.

7. Возможны переводы без комиссии внутри банка и в сторонние банки – но только собственных средств.

8. Удобный способ получения – карту бесплатно привезет курьер по указанному адресу.

9. Бесплатный перевыпуск карты – даже в случае утери или кражи.

10. Бесплатные сервисы дистанционного обслуживания – интуитивный интернет (ИБ) и мобильный (МБ) банки.

11. Много способов пополнения карты – можно выбрать бесплатные с мгновенным зачислением (в обзоре даны дополнительные рекомендации, как пополнять карточку без комиссии).

12. Карта оснащена всеми современными технологиями, что делает ее использование удобным и безопасным – 3D Secure, чип, PayPass (возможность бесконтактных платежей).

13. Дополнительные привилегии от платежной системы MasterCard.

Конечно, при более детальном рассмотрении, у продукта находятся и минусы. Насколько они существенны, также оценим при подробном изучении.

Пока перечислим основные из них:

1. Высокий процент за пользование наличными деньгами – банк начислит 45,9% на сумму задолженности.

2. Для одобрения карты нужно будет предоставить несколько документов – получить кредит только по паспорту вряд ли получится (в некоторых банках практикуется выдача кредиток с ограниченным лимитом по одному паспорту).

3. За операции в иностранной валюте банк возьмет дополнительную комиссию – 3% от суммы операции (невыгодное использование за границей РФ).

4. Платный смс-банк – за оповещение об операциях придется заплатить.

5. Платежная система только одна – банк выпускает карту Mastercard, оформить пластик VISA не получится.

6. К кредитке не выпускается допка.

7. На сайте очень сложно найти действующие тарифы и правила по продуктам – Маринки тоже не знают, где с ним можно ознакомиться. Все нюансы пришлось уточнять со слов операторов. Остается надеяться, что их знания надежны и достоверны.

На первый взгляд, плюсы явно перевешивают, к тому же большинство минусов явно несущественны. Но как обстоят дела на самом деле, разберем в обзоре.

На какие операции распространяется грейс?

Действие льготного периода по кредитной карте «Разумная» охватывает следующие виды операций:

- снятие наличных в банкоматах любых банков;

- оплата покупок картой в торговых точках, в том числе с применением бесконтактной технологии PayPass;

- безналичная оплата товаров и услуг в магазинах при помощи смартфона (через мобильные сервисы Apple Pay, Google Pay, Samsung Pay);

- денежные переводы на карты любых банков;

- оплата услуг через онлайн-банк или через мобильное приложение;

- любые платежи через интернет.

Несмотря на то, что действие льготного периода распространяется на снятие наличности и денежные переводы, за совершение этих операций предусмотрена комиссия в размере 2,9% от суммы плюс 290 рублей.

Как правильно использовать кредитную карту Ренессанс Кредит

Ежемесячно клиенту по карте «Ренессанс Кредит» приходит выписка, в которой отображается подробная информация по кредиту. По ней можно отслеживать состояние задолженности и контролировать использование беспроцентного периода. В банке действует грейс-период (он же – льготный период) 55 дней. Он означает, что на льготные категории операций не будут начисляться проценты, если клиент выполнит определенные условия. Разберем подробнее, как всем этим пользоваться.

Что показывает выписка по карте

При получении карты за ней закрепляется дата начала расчетного периода.

Ежемесячно в этот день, или ближайший к нему рабочий, если число выпадает на выходной или праздник, по карте формируется выписка и начинается новый расчетный период. Дело в том, что расчетным в банке считается не календарный месяц, а период с даты выставления одной выписки до даты выставления следующей.

Например, если дата начала расчетного периода 7 число, то расчетным месяцем будет считаться период с 7 числа текущего месяца по 6 число следующего месяца включительно. Все операции по карте, фактически списанные с картсчета в этот период, отразятся в выписке. В ней будет указана задолженность по карте, размер минимального платежа, сумма начисленных процентов и списанных комиссий.

Выписка приходит клиенту на адрес электронной почты, а также отображается в личном кабинете. Точную расчетную дату можно уточнить у Маринки при получении карты или посмотреть в выписке.

После выставления выписки клиенту дается еще 25 календарных дней, чтобы погасить задолженность. Это называется платежный период. В нашем примере он будет длиться с 7 числа плюс 25 дней. Крайняя дата внесения платежа также будет отражена в отчете по карте.

Визуально схема выглядит следующим образом:

Погасить задолженность клиент может как полностью, так и частично. Главное, чтобы ежемесячно поступал хотя бы минимальный платеж, который составляет 5% от суммы задолженности, но не менее 600 рублей. Это обязательное условие по любой кредитке, за невыполнение которого будут начисляться штрафные проценты.

Как работает льготный период

Льготный или грейс-период – это промежуток времени, в течение которого клиент может не платить проценты за пользование кредитными средствами банка. Он складывается из суммы расчетного и платежного периода. Отсюда получается его максимальная длина – 55 дней.

В зависимости от того, какого числа будет совершена покупка по карте и внесен платеж в счет ее погашения, реальная величина расчетного периода будет сокращаться.

Пример:

Покупку сделали 7 июня, она вошла в выписку от 7 июля, была погашена 31 июля – действовал максимальный срок беспроцентного пользования деньгами 55 дней.

Покупку сделали 1 июля, она вошла в выписку от 7 июля, была погашена 10 июля – фактический срок беспроцентного периода 10 дней.

- Задолженность за прошлый расчетный период должна быть погашена;

- В расчетном периоде не должно быть совершено ни одной операции, которая не входит в категорию льготных;

- До платежной даты клиент должен погасить всю сумму задолженности, указанную в выписке.

При соблюдении этих простых условий проценты на льготные операции начислены не будут.

В случае если нарушается любое из условий, проценты начисляются с первого дня списания суммы покупки с картсчета. Размер процентной ставки составляет 19,9% годовых.

Рассмотрим, как это работает на примере:

Клиент делает покупку на сумму 1 000 рублей 10 июня. Она отображается в выписке от 7 июля. Значит, в течение 25 дней ему нужно внести 1 000 рублей, чтобы на покупку не начислялись проценты.

Если после выставления выписки во время платежного периода держатель сделает еще одну оплату, например, 20 июля на сумму 5 000 рублей, ее не нужно будет погашать до 1 августа. Эта покупка отобразится только в следующей выписке и погасить ее нужно будет уже до сентября. Такой льготный период называется честным – по неофициальной терминологии (подробнее о честном и нечестном ЛП и о других его нюансах)

Фактически суть льготного периода – предоставить клиенту возможность пользоваться картой в течение месяца, каждый раз закрывая задолженность в начале нового периода. Это достаточно удобно, особенно по карте начисляют хороший кэшбэк, и она является основным платежным инструментом в кошельке. Поэтому следующим пунктом рассмотрим, насколько хороша у Ренессанса бонусная программа.

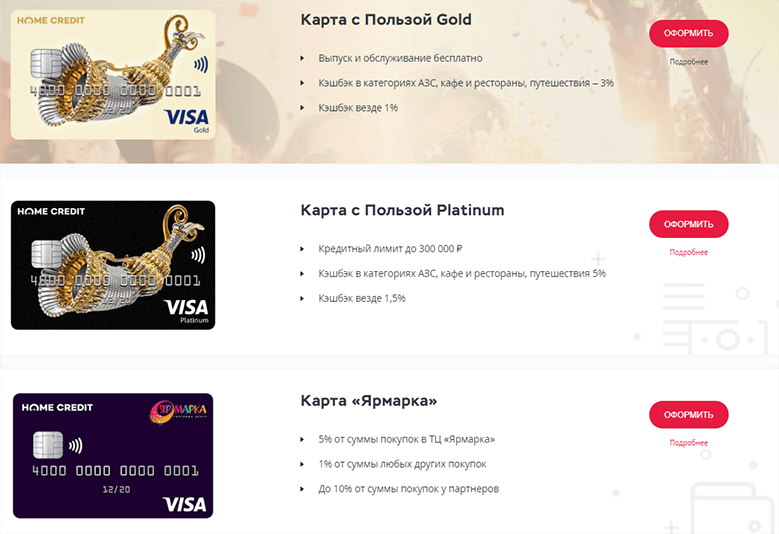

Похожие кредитные карты

«Аэрофлот» Альфа-Банка

Tinkoff Drive

«Просто» Восточный Банк

«Кэшбэк» Банка Восточный

РосБанк «Можно Все»

Русский Стандарт «Платинум»

«Card Credit Plus» Кредит Европа Банк

«РЖД» Альфа-Банк

«Перекресток» Альфа-Банк

«Халва» Совкомбанка

«Рассрочка на Все» Восточного Банка

«Свобода» Хоум Кредит Банка

«All Airlines» Тинькофф Банк

«All Games» Тинькофф Банк

«Cash Back» Альфа Банк

«Альфа Тревел» Альфа Банк

Тинькофф Платинум

«100 дней» Альфа Банк

«Совесть» Киви Банк

УБРиР 120 дней

«Комфорт» Восточного Банка

МТС банк ZERO

МТС Деньги Weekend

Росбанк #120подНОЛЬ

УБРиР 240 дней

Виртуальная Kviku

Opencard банк Открытие

Восторг от Восточного банка

Райффайзенбанк — 110 дней

Банк Открытие — 120 дней

МТС — Кэшбэк

Ренессанс кредит банк

ВТБ 110 дней

Яндекс Плюс

АТБ 120 дней

СитиБанк 120 дней

Заключение

Оформить Разумную карту от Ренессанс Банка будет особенно выгодно тем, кто выбирает пластик по длительности льготного периода. Однако при ее оформлении кредитор часто подключает платные услуги и страховки, о которых заемщик может узнать только спустя какое-то время. Чтобы избежать неприятных сюрпризов, внимательно изучите условия договора перед его подписанием. Также можно позвонить на горячую линию банка и уточнить, не подключено ли к вашей кредитке ничего лишнего.

Как повысить лимит на кредитной карте Сбербанка

При выпуске кредитки банк устанавливает лимит, исходя из платежеспособности клиента. Часто выделенная заемная сумма не совпадает с ожиданиями клиента. Чтобы увеличить лимит по кредитной карте, Сбербанк должен быть уверен, что держатель пластика сможет рассчитываться с банком вовремя, внося необходимые ежемесячные взносы не меньше минимального платежа. Можно смириться с недостаточной суммой от Сбербанка, рассматривая иные варианты кредитования, или предпринять меры, которые помогут повысить кредитную линию.

- Как часто можно повышать лимит на кредитной карте

- Когда Сбербанк автоматически повышает лимит

- Как узнать свой лимит в Сбербанке

- Способы увеличения кредитного лимита по карте Сбербанка

- Через интернет в Сбербанк Онлайн

- В офисе банка

- Через мобильный банк Сбербанка

- Звонком на горячую линию Сбербанка

- Через сколько времени Сбербанк повышает лимит по кредитной карте