Тинькофф блэк: обзор карты со всеми условиями и секретами

Содержание:

- Так ли хорош кэшбэк Тинькофф банка

- Минусы подписки Tinkoff Pro

- Минусы дебетовой карты

- Что за карта?

- Что входит в Tinkoff Pro?

- Критерии выбора дебетовой карты. Почему именно Тинькофф?

- Как получить дебетовую карту Тинькофф

- Как пополнять карту Тинькофф Блэк без комиссии

- Плюсы и минусы кредитной карты Тинькофф Платинум

- Как работает дебетовая карта Тинькофф Блэк

- Минусы карты Тинькофф Блэк

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

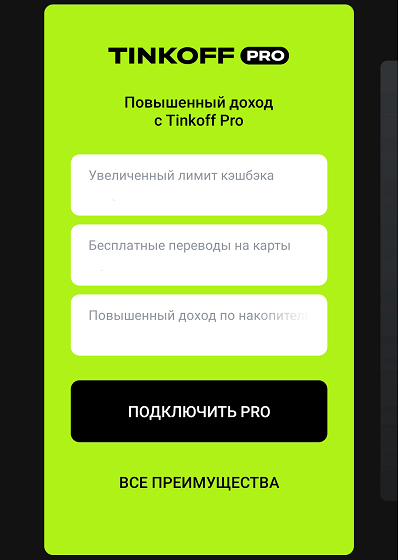

- Tinkoff Pro

- Условия пользования кредиткой Тинькофф Платинум

Так ли хорош кэшбэк Тинькофф банка

Вопросы вызывает процедура начисления и списания cashback, т.е. суммы, возвращаемой обратно на карточный счет после окончания месяца платежей.

Для каждой категории расходов кэшбэк рассчитывается по-разному. Базовый процент составляет 1,0% от суммы безналичных списаний (кроме мобильной связи, переводов на электронные кошельки, коммунальные платежи).

На сайте банка описывают правила начисления повышенного кэшбэка 5% возвращают клиенту по выбранным категориям. Через 3 месяца клиент вправе сменить категории расходов по собственному усмотрению.

Отдельно стоит изучить список партнеров, предлагающих повышенный кэшбэк (10-30% от суммы списания), правда его предлагают на редкие, часто невостребованные услуги и покупки. А вот повысить кэшбэк для выгодных закупок в супермаркетах или аптеках удается редко. Стоит почаще проверять условия кэшбэка, чтобы не пропустить возможность пересмотра списка льготных категорий.

Рассчитывая сумму предполагаемого дохода, иногда клиент с удивлением обнаруживает, что заработал меньше, чем 1%. Проблема в том, что кэшбэк рассчитывают за каждые 100 списанных рублей. Если покупка составит 99 рублей и менее, кэшбэк не начислят вообще.

Справедливости ради стоит отметить преимущества баллов Тинькофф, легко трансформируемых в рубли, пока другие эмитенты выдают бонусные баллы, которые можно потратить только в магазинах партнеров.

Минусы подписки Tinkoff Pro

Во-первых, подписка стоит денег — 199 рублей в месяц. Для кого-то это может быть слишком большая сумма. Однако постфикс Pro в названии намекает, что подписка рассчитана на клиентов, которые тратят довольно заметные суммы — тысячи и десятки тысяч.

Во-вторых, если у вас нет внушительных денежных средств для хранения (буквально сотни тысяч рублей), то повышение процентной ставки не компенсирует траты на Tinkoff Pro. Для максимальной выгоды желательно хранить в банке большие суммы.

В-третьих, некоторые преимущества весьма условны, их можно получить и без подписки. Например, 600 минут на «Тинькофф Мобайл», увеличенный лимит на перевод в другие банки или бесплатное обслуживание карт.

Минусы дебетовой карты

Подводные камни в условиях Tinkoff Black также присутствуют. Их необходимо учитывать, чтобы использование карточки было максимально выгодным.

Основные минусы Тинькофф Блэк

- Снимать без комиссии в сторонних банкоматах можно не меньше 3 тыс. р. за 1 раз и максимум 100 тыс. р. в месяц. Минус довольно значимый для тех, кто привык платить в основном карточкой и наличку снимать только при необходимости небольшими суммами. Для исключения комиссии придется искать банкомат Тинькофф или снимать сразу по 3 тыс. р. минимум.

- Всегда платные SMS-уведомления. Стоят они 59 р./месяц. Плату взимают, даже если выполнены условия для бесплатного обслуживания счета, что становится довольно значительным минусом. Но хотя бы коды для подтверждения операций, сообщения о пополнении счета и информацию от банка присылают бесплатно.

- Возможность снижения лимитов на снятие наличных, переводы и т. д. по усмотрению банка. Этот недостаток клиенты обычно не ощущают. Банк редко пользуется этой возможностью и в основном при наличии существенных подозрений в отношении законного характера операций. Но пункт в условиях комплексного обслуживания присутствует и забывать о нем нельзя.

Что за карта?

Характеристика

Пластик всегда именной, срок действия 5 лет. Выпускается в 3х платежных системах в премиальном статусе:

- Visa Platinum;

- MasterCard World;

- МИР Премиум.

Карты поддерживают бесконтактную оплату PayPass/PayWave, ApplePay, AndroidPay, 3DSecure.

Валюта расчетов Визы и МастерКард – рубль, евро или доллар. МИР работает только с рублем.

Условия

Тинькофф Блэк – дебетовая карта. Для её оформления заявителю должно быть не менее 14 лет. Несовершеннолетние предоставляют письменное согласие родителя или опекуна. Других строгих требований банк не предъявляет, в том числе к гражданству.

Кредитки Блэк не оформляются. Желающие открывают овердрафт. Для этого необходимо подтвердить свою платежеспособность. Например, справки о доходах, документы на имущество, хорошая история в банке, остатки на счетах, депозиты и прочее.

Валюта карты

Мультивалютный вариант

Чтобы выгодно рассчитываться за покупки в разных странах, банк предлагает бесплатного открыть счета в 27 валютах. Добавьте нужную в личном кабинете, привяжите к международной Блэк. Основные условия работы с мультивалютной карточкой:

- при пополнении дополнительного счета в часы работы Московской биржи конвертация из основной валюты осуществляется по курсу, отличающемуся от форекс-предложений не более 0,5%, в остальное время курс менее выгодный;

- комиссию, выставленную платежной системой за оплату в любой из 30 валют, оплачивает банк, для клиента сумма списания равна сумме чека;

- кэшбэк начисляется только по счетам рубль/евро/доллар.

Платежная система

Клиенты выбирают между Визой, МастерКард и российской МИР.

Сравним основные критерии:

| МИР | Международные | |

|---|---|---|

| Страны, в которых принимаются к оплате | Россия, Армения, в дочках ВТБ в Казахстане, Беларуси | Более 200 стран мира |

| Работа на территории Крыма | Да | Нет (из-за санкций) |

| Валюта | Рубль | 30 разных |

| Подходит для зарплаты | Всем | Работникам коммерческих организаций |

| Подходит для выплат из бюджета РФ | Да | Нет |

Виза или Мастеркард, что лучше?

При ежедневных расчетах внутри страны клиенты практически не замечают разницы между двумя продуктами. МастерКард чаще проводит акции с участием торговых сетей, кинотеатров. Они ограничены по времени, скидки редко превышают 5-10%. У Визы шире международная сеть партнеров.

Наиболее выгодно совершать операции, в которых совпадают валюты:

- счета – выбираете вы;

- биллинга (расчеты с платежной системой) – выбирает банк по действующим соглашениям с платежными системами;

- самой операции – «ценник».

Согласно пункту 4.15.5 Условий комплексного обслуживания банка Тинькофф, расчетными валютами обеих систем может выступать рубль, доллар и евро.

Теоретически существует наиболее выгодный вариант биллинга в той или иной стране. На практике путешественники сталкиваются с бюрократическими трудностями из-за недостаточной компетентности сотрудников и закрытой информации.

Платежная система Мир

По закону деньги из бюджета РФ должны поступать в распоряжение граждан без участия международных инструментов. Такое решение было принято после введения экономических санкций в 2014 году, когда появилась вероятность массовой заморозки зарплат и пенсий на международных карточках.

МИР – платежная система, работа которой полностью обеспечивается силами российских компаний. Это единственный способ получать выплаты из бюджета на карточку. Всегда есть альтернатива использовать счет, не привязанный к карте.

Закон не ограничивает пользование деньгами после зачисления клиенту. Их можно перевести на любой счет, в том числе привязанный к Visa или MasterCard, оформленный самостоятельно.

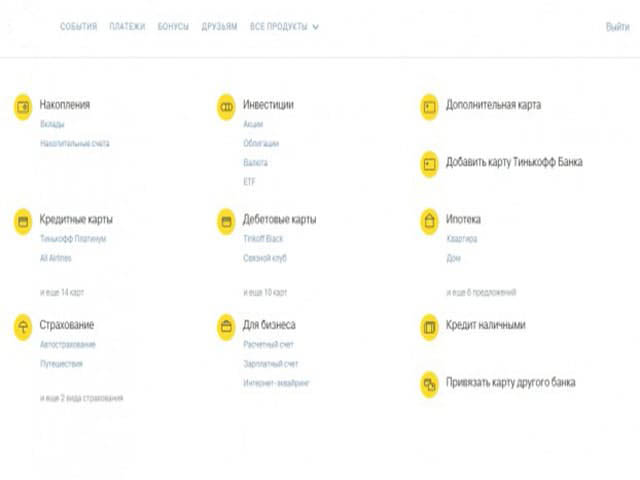

Что входит в Tinkoff Pro?

- Более выгодные условия хранения средств на накопительных счетах: до 3,5% годовых, до 5% — по новому рублевому вкладу

- Бесплатное обслуживание (+ оповещения по операциям) дебетовых карт Tinkoff Black и кредитных карт Tinkoff Platinum

- Обслуживание специальных и кобрендинговых карт со скидкой 50%

Кобрендинговая карта «Тинькофф» и «Яндекс.Плюс».

Кобрендинговая карта «Тинькофф» и «Яндекс.Плюс».

- Увеличение лимита кэшбека. По картам Tinkoff Black — до 5 тысяч рублей, Tinkoff Platinum, ALL Games, ALL Airlines и Tinkoff Drive — 10 тысяч бонусов или миль

- Большее количество категорий повышенного кэшбека — с 6 до 7, от 3% до 15%

- Увеличенный лимит на бесплатные переводы с карты «Тинькофф» на карты других банков — до 50 000 рублей

- 600 бесплатных минут в операторе «Тинькофф Мобайл»

- Кэшбек за покупку авиабилетов в «Тинькофф Путешествиях» — до 7%, бронирование отелей — до 10%

- Кэшбек 7% на карту за покупку полисов автострахования, страховки для путешествий и других полисов «Тинькофф Страхования»

- Кэшбек за покупку билетов в кино, театр и на концерты через сервисы «Тинькофф» — до 15%

- Дополнительно: льготное подключение сразу на три версии премиальных подписок — Start, Amediateka и ivi. Стоимость — 449 рублей за три видеосервиса

Критерии выбора дебетовой карты. Почему именно Тинькофф?

После углубления в банковскую тему, появилось осознание, что на рынке много хороших дебетовых карт с интересными условиями. Рокетбанк, Альфа-Карта, Польза от Хоум Кредита, Мультикарта от ВТБ и прочее.

Для меня важными параметрами было следующее:

- Хороший кэшбэк именно рублями, а не бонусами или баллами

- Наличие процента на остаток

- Бесплатное обслуживание и отсутствие дополнительных расходов

- Удобное мобильное приложение

- Наличие бесплатных переводов на карты других банков

- Мультивалютность – открытие счетов в другой валюте с моментальной привязкой к карте, без выпуска дополнительных

Под все условия идеально подходила карта Тинькофф Блэк. Если отойти от главного минуса – публичный образ владельца – самого Тинькова, его слова и выступления. То именно дебетовая карта Тинькофф Блэк является оптимальным вариантом для оформления. Если сравнивать с конкурентами по моим параметрам, то у Рокетбанка, к примеру, кэшбэк начисляется рокетрублями, по Альфа-Карте и Мультикарте от ВТБ нужно тратить от 70 000 рублей в месяц, чтобы получать повышенный кэшбэк и процент на остаток.

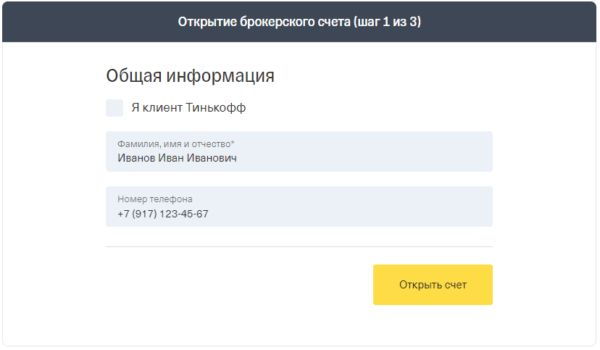

Как получить дебетовую карту Тинькофф

Получить карточку Тинькофф Блэк может каждый, кто старше 14 лет. Достаточно паспорта и мобильного телефона при оформлении и заключении договора.

Гражданство РФ при этом необязательно

Неважно и наличие постоянной регистрации в определенном регионе. Выдаются такие карты по всей стране

Заказ карты

Оставить заявку на выпуск дебетовой карты Tinkoff Black предлагается через интернет. С этом все просто – достаточно заполнить краткую форму онлайн-заявки на официальном сайте банка. Лучше это делать именно там, чтобы не попасть на мошенников и не передать свои личные сведения посторонним.

В анкете на получение дебетовой карты необходимо сообщить паспортные и контактные данные (адрес, телефон), номер ИНН, а также дополнительную информацию о себе для первого знакомства с банком – место работы, род занятий, рабочий телефон при наличии, величину доходов.

В феврале 2018 года Тинькофф начал предлагать оформление мультивалютных дебетовых карт Tinkoff Black. Теперь на одной карточке можно хранить одновременно рубли, доллары и евро.

Указать корректный адрес проживания важно, чтобы система правильно подобрала удобное место для встречи с представителем банка, который и передаст карту

Сразу при заполнении анкеты придется указать кодовое слово – запишите его куда-нибудь, чтобы потом с его помощью подтверждать особо важные решения при общении с представителем банка по телефону, например, изменение лимитов по карте.

Кодовое слово особо забывчивые могут и поменять, это тоже можно сделать по телефону, но для этой операции придется сообщить сотрудникам достаточно много сведений о себе, чтобы они удостоверились в том, что вы – это вы.

Второй вариант заполнения анкеты более выгодный – если воспользоваться рекомендацией друга и перейти на подачу заявки по специальной ссылке, то удастся получить в подарок от 3 до 6 месяцев обслуживания. Вознаграждение назначается индивидуально.

Для получения бонуса новому клиенту нужно совершить расходную операцию по карте от 300 рублей (оплатить покупку в магазине, например) в течение 90 дней после ее активации.

В течение пары минут банк оповестит, что заявка проверена и принята в работу. Если потребуется что-то уточнить, сотрудник банка перезвонит вам. Если все в порядке, то придет SMS-сообщение с подтверждением решения о выпуске.

Карта будет готова через 1-2 дня, остается выбрать условия доставки. Назначить встречу предлагается сразу после заполнения анкеты.

Доставка карты

Получить Tinkoff Black на руки не так трудно, несмотря на отсутствие офисов банка в регионах. В каждом крупном городе работают его представители, они доставляют карты клиентам и оформляют все необходимые документы при встрече. В небольшие населенные пункты они тоже доставляют банковские продукты, договариваясь о визите заранее.

В среднем ждать жителю мегаполиса выдачи карты придется 24 часа, клиентам из других городов – 2-3 дня, в глубокую провинцию менеджер выезжает раз в неделю.

Встречу с представителем банка можно назначить в своем офисе, в бизнес-центре или кафе, либо вовсе в любом месте для заключения договора прямо в салоне его автомобиля. Он проверит паспорт, сфотографирует вас с картой в руках, даст на подпись договор банковского обслуживания и выдаст саму карточку и все документы к ней. Занимает все это 5-10 минут.

Активация карты

После «стыковки» с менеджером, когда он при вас тут же отправит все фотографии и подписанные документы в банк, карта будет активирована.

Вам тут же перезвонит автоответчик и продиктует ПИН-код, запишите его куда-нибудь, но не храните рядом с картой. Поменять этот код сможете в любое время, позвонив в банк или воспользовавшись личным кабинетом интернет-банка.

Если автоматически ничего не произошло и ПИН-код вам не продиктовали, узнать статус карты можно и в личном кабинете сервиса онлайн-банкинга, и по телефону горячей линии 8 800 555-10-10.

Но обычно все начинает работать без промедления. Вы можете немедленно начать пользоваться карточкой: пополнить ее переводом или наличными через банкомат, а потом потратить деньги.

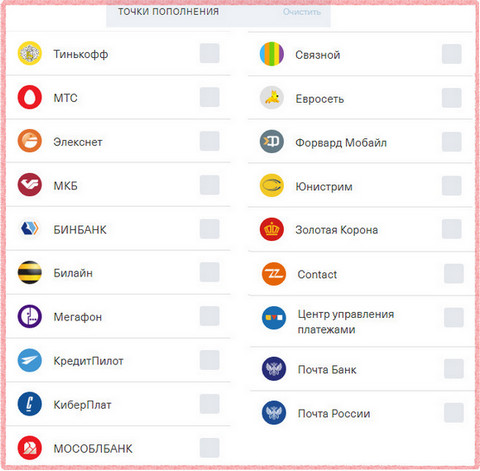

Как пополнять карту Тинькофф Блэк без комиссии

- пополнение у партнеров банка наличными без комиссии на сумму до 150000 рублей за расчетный период (месяц): Евросеть и Связной (эти ввели комиссию в октябре 2019 — 2%, минимум 59 руб), МТС, терминалы и банкоматы банка МКБ, Почта России и др., см. точки пополнения на карте в мобильном приложении Tinkoff. На сколько можно пополнить без комиссии у партнеров, всегда видно в мобильном приложении в разделе «Тарифные лимиты»:

- В числе партнеров по пополнениям есть еще устройства других банков: — терминалы и банкоматы МКБ; — терминалы МОСОБЛБАНКА; — терминалы и банкоматы МТС Банка; — банкоматы Почта Банка.

- можно пополнить карточку наличными в банкоматах Тинькофф-банка, которые стали появляться в крупных городах с 2017 года. Банкоматов пока не очень много, около 320 штук в Москве и более 1200 в 184 городах России на октябрь 2020. Комиссии за пополнение не будет, независимо от суммы. Максимальная сумма пополнения одной операцией — 1000000 рублей. Максимум за сутки можно внести до 5000000 рублей.

- в 2019-2020 годах добавился вариант пополнения из других банков через СБП по номеру телефона — мгновенно, круглосуточно и без выходных. Лимиты переводов без комиссии устанавливают банки-отправители, но они не менее 100000 рублей в месяц.

Плюсы и минусы кредитной карты Тинькофф Платинум

Тинькофф Платинум – самая востребованная кредитка, наиболее часто оформляемая российскими гражданами в банке Тинькофф. Заказать её крайне просто – достаточно оставить заявку на веб-сайте компании, заполнив соответствующие поля необходимой информацией, или позвонив по бесплатному номеру 8 800 555-777-8.

К плюсам кредитной карты Тинькофф Платинум относятся:

- оперативное рассмотрение запроса;

- предоставление карточки в течение 1–7 суток с момента одобрения запроса;

- льготный период пользования кредиткой до 55 дней (данная услуга распространяется исключительно на совершение покупок безналичным расчётом);

- минимальный платёж в пределах 8% от суммы долга на счёте;

- невысокая процентная ставка от 12,9 до 29,9% годовых при совершении покупок;

- возможность погашения займов в других финансовых организациях;

- бесплатное пополнение счёта через партнёров Тинькофф;

- лимит по кредиту до 300 тысяч рублей с возможностью дальнейшего увеличения;

- уникальная бонусная система, позволяющая возвращать от 1 до 30% от стоимости расходов обратно на карту;

- получение полной статистики через онлайн-банкинг абсолютно бесплатно;

- простота активации;

- невысокая цена годового обслуживания (за основную карту оплачивается всего 590 рублей и столько же за каждую дополнительную).

К минусам данной кредитки относится высокая процентная ставка по операциям снятия финансов в банкоматах – от 30 до 49,9% годовых. Кроме этого, каждое получение наличных сопровождается оплатой соответствующей комиссии, величина которой составляет 2,9% и дополнительно 290 рублей.

Как работает дебетовая карта Тинькофф Блэк

На этой стильной карточке клиент может хранить свои средства для оплаты покупок и услуг безналичным способом. Для получения Тинькофф Блэк достаточно оставить онлайн-заявку. После одобрения ее доставит курьер по указанному адресу. Держателю Tinkoff Black обещают следующие условия:

- бесплатное обслуживание;

- возможность пополнения и снятия денежных средств;

- кэшбек до 30%.

Привлекательные условия Тинькофф Блэка не являются рекламным ходом, но клиент должен соблюсти ряд условий. Чтобы обслуживание дебетовой карты было бесплатным нужно:

- Открыть вклад в Тинькофф-банке от 50 тыс. и более.

- Есть кредит в этой банковской организации.

- Размер денежных средств, находящихся на карте, всегда больше 30 тыс. руб.

- Клиента пригласил друг, но обслуживание будет бесплатным только три месяца.

Если эти условия не соблюдены, держателю карты придется платить 99 руб. каждый месяц. Также сотрудники банка обещают снятие и пополнение без взимания комиссии. Но это условие действительно, если клиент снимает не более 500 тыс. руб. в месяц в банкоматах Тинькофф. В других банковских организациях порог существенно ниже — 100 тыс. руб., а минимальная — 3 тыс. руб.

Пополнить Tinkoff Black без комиссии можно одним из трех способов:

- используя карточку другой банковской организации через онлайн-сервисы Тинькофф;

- наличными в банкомате Тинькофф;

- наличными через партнеров этого банка.

Воспользоваться для пополнения банкоматом «Сбербанка» не получится, потому что он не предоставляет этой возможности.

Но больше всего противоречивых отзывов связано с кэшбеком, потому что есть много нюансов, о которых не сообщают сотрудники банка.:

- 1% возвращается за каждые потраченные 100 руб. Но это не распространяется на некоторые услуги, например, оплату ЖКХ. Со списком можно ознакомиться на официальном сайте;

- от 3 до 15% будет возвращено с оплаты услуг или товаров выбранной категории. При этом выбрать можно только раз в месяц;

- до 30% возвращается только за дорогостоящие покупки, недоступные большинству клиентов.

При этом часто размер кэшбека оказывается ниже заявленного банком. Поэтому оформлять дебетовую карту Tinkoff Black из-за возврата денежных средств за покупки не стоит. О ее открытии стоит задуматься клиентам, имеющим стабильный высокий доход, на карте всегда остается достаточно средств и оплата осуществляется безналичным способом.

Владельцы этой карты могут получить процент на остаток счета — 3,5%, но для этого нужно выполнить два условия:

- сумма не должна превышать 300 тыс. руб;

- нужно совершить покупок с Tinkoff Black не менее 3 000 руб.

Но есть важный нюанс: руководство банка может снизить процентную ставку без объяснения причин. Такое возможно, если ЦБ изменил ключевую ставку, что повлияет на условия тарифа.

Основные условия тарифа Тинькофф Блэк:

| Стоимость годового обслуживания | Бесплатное или 99 руб./месяц |

| Размер кэшбека | 1% за каждую покупку, до 15% в выбранных категориях, до 30% за покупки у партнеров банка |

| Время рассмотрения заявки | От 5 минут до 2 дней |

| Размер перевода | Без комиссии — 20 тыс.руб./месяц, если лимит превышен — 1,5%. |

Дебетовая карта Tinkoff Black подходит тем, кто ведет активную социальную жизнь, потому что можно получить кэшбек за посещение ресторанов, театров и других развлекательных мест. Чаще всего заявки одобряют, если человек ранее пользовался банковским продуктами от Тинькофф и иметет высокий уровень дохода.

Минусы карты Тинькофф Блэк

Практически все минусы данной карточки проистекают из плюсов. А точнее, из тех условий, которые вы должны постоянно держать в голове и выполнять для того, чтобы не переплатить лишнего, или не отказаться в ситуации недополучения прибыли.

К примеру, вы держите на счету солидную сумму денег, и рассчитываете на доход. Но при этом вы в этом месяце не совершали расходных операций по карточке, расплачивались другим карточным продуктом. И из-за этого проценты не начислят.

У вас был действующий кредит, плата за обслуживание не взималась. Как только задолженность оказалась погашена, с вас сразу ежемесячно будут списывать по 99 рублей, что приведет к неплохой годовой переплате.

Захотели снять наличные, и запросили сумму менее 3000 рублей? Если дело происходит при использовании банкомата Тинькофф, то с вас ничего не возьмут, а вот если вы пользовались чужим устройством, то с вас за снятие ваших же денег снимут 90 рублей.

То же самое с пополнением счета. Казалось бы, такая процедура и вовсе не должна подвергаться никаким тарификационным сборам, ведь банк сам заинтересован в том, чтобы вы чаще пользовались его карточными продуктами. Но нет, если положить более 150 тысяч на счет, вам начислят на разницу 2% комиссии.

Многие также попадают впросак с овердрафтом. Это платная услуга, если снять более 3000 рублей, и плата начисляется за каждый день использования средств банка. При этом вы можете подключить эту услугу, а потом не специально израсходовать больше, чем у вас было на счету, снять деньги банка, и потом переплачивать за это.

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Tinkoff Pro

Больше выгоды и дополнительный кэшбэк по дебетовой или кредитной карте можно получить, оформив подписку Тинькофф Про. О преимуществах данного сервиса, предоставляемого банком своим клиентам, а также как подключить и отключить подписку Tinkoff Pro, можно узнать, прочитав данный обзор.

Условия и тариф

Первый месяц подписки Тинькофф Про можно считать пробным — деньги за пользование не взимают. Со 2-го месяца услуга стоит 199 рублей в месяц. За довольно скромное вознаграждение банк открывает доступ к выгодным тарифам:

- На накопительный счет начисляют 3,5%.

- По депозиту ставка до 5%.

- Бесплатные минуты для связи «Тинькофф Мобайл» – 600 мин.

- Смс оповещение по всех транзакциям – бесплатно.

- Бесплатный перевод на карты до 50 тысяч рублей ежемесячно.

- Лучшие условия обмена по валютному курсу с разницей в 0,25% от биржевого курса.

- Партнерские подписки на спецусловиях с единой подпиской по видеосервисам Amediateka, Ivi, Start за 449 рублей плюс к основной плате.

Преимущества

Клиенты с платной подпиской Тинькофф Про могут воспользоваться лучшими условиями по кэшбэку и бонусам партнеров:

- Увеличение максимальной суммы возврата с 3 до 5 тысяч рублей. По ко-брендинговым картам ALL Games, ALL Airlines,Tinkoff Drive и кредитке Платинум начислят дополнительно 4 тысячи миль (бонусов), что позволит возвращать до 10 тысяч рублей в месяц.

- За авиабилеты, купленные в Тинькофф Путешествиях, возвращают до 7%, а за отели – 10%.

- Возврат за билеты в кинотеатр, театр, на концерт покупают через приложение со скидкой в 15%.

К преимуществам подписчиков относят повышенный на полпроцента доход по депозитам и счетам.

Какие условия дает подписка Pro карте Тинькофф Блэк и другим картам

Подписка Тинькофф Про предоставляет клиенту расширенные возможности при пользованием продуктами и предложениями банка.

| Дебетовые карты (кроме карт Black Edition) | Без подписки | С подпиской Tinkoff Pro |

| ALL Games, Tinkoff Black, AliExpress, Avon, Ebay, Google Play, Lamoda, Maxim, OneTwoTrip, WWF, Азбука Вкуса, МФТИ, Магнит, Перекрёсток, Связной, ЦСКА, Яндекс.Такси | 99 рублей в месяц | Бесплатно |

| S7 — Tinkoff, World of Tanks, World of Tanks Blitz, World of Warships, Яндекс.Плюс | 190 рублей в месяц | 95 рублей в месяц (скидка 50%) |

| ALL Airlines, Tinkoff Drive | 299 рублей в месяц | 149,5 ₽ в месяц (скидка 50%) |

| Кредитные карты (кроме карт Black Edition) | Без подписки | С подпиской Tinkoff Pro |

| Tinkoff Platinum, Avon, Азбука Вкуса, ЦСКА | 590 рублей в год | Бесплатно |

| ALL Games, Tinkoff Drive, AliExpress, Ebay, Google Play, Lamoda, Maxim, World of Tanks, World of Tanks Blitz, World of Warships, WWF, Магнит, Перекрёсток, Рандеву, Яндекс.Плюс, Яндекс.Такси | 990 рублей в год | 495 рублей в год (скидка 50%) |

| ALL Airlines, OneTwoTrip, S7 — Tinkoff | 1890 рублей в год | 945 рублей в год (скидка 50%) |

| Дополнительные условия для карт Тинькофф | Без подписки | С подпиской |

| Оповещение об операциях по карте (все карты) | 59 рублей в месяц | Бесплатно |

| Лимит перевода денег на карты других банков без комиссии (все дебетовые карты) | до 20 000 рублей в месяц | до 50 000 рублей в месяц |

| Лимит перевода денег на карты других банков без комиссии (все дебетовые карты) | до 3% годовых | до 3,5% годовых |

| Доход по вкладу (все дебетовые карты) | до 4,5% годовых | до 5% годовых |

| Выгодный курс обмена валют (разница с биржевым курсом с понедельника по пятницу с 10:00 до 21:30 по московскому времени) | — | от 0,25% |

| Дополнительно — бесплатные звонки на Tinkoff Mobile для тарифов 2.0 и выше | — | 600 минут |

| Специальные условия для партнерских подписок (единая подписка видеосервисы AMEDIATEKA, ivi, START) | — | 449 рублей в месяц дополнительно к стоимости Tinkoff Pro |

С подпиской Tinkoff Pro преимущества получают и клиенты Тинькофф Бизнеса.

Лимиты вывода денег со счета без комиссии, на счета физлиц для ООО и на личную карту Тинькофф для ИП, а также лимиты пополнения счета без комиссии через банкоматы Тинькофф с подпиской Tinkoff Pro автоматически увеличиваются на 100 тысяч рублей в месяц.

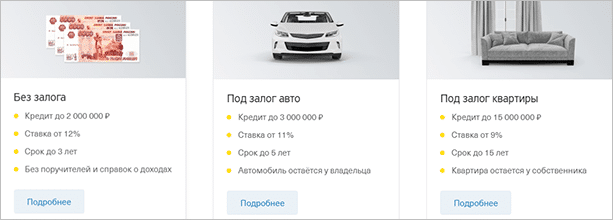

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Обратите внимание! Кредитный лимит, минимальный платеж и процентная ставка по кредиту рассчитываются банком индивидуально для каждого клиента на основании поданных им сведений при оформлении заявки.

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Поговорила со своим другом, который уже 5 лет пользуется кредиткой Тинькофф Банка, по вопросу лимита. Его огорчает ситуация, что ему банк не увеличивает лимит. В результате он вынужден был завести кредитки в других банках, потому что ему не хватает денег для комфортного существования. Бывает и так…

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Важный момент! Накопленные баллы конвертируются в рубли: 100 баллов = 1 рублю. Причем сумма округляется в меньшую сторону. Например, вы оплатили товар стоимостью 280 руб. Вам начислят 2 балла.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.