Как правильно закрыть карту тинькофф блэк и платинум?

Содержание:

- Как закрыть кредитную карту Тинькофф. Особенности расторжения договора

- Способы блокировки карты Тинькофф

- Как отказаться от дебетовой карты Тинькофф и отменить заявку?

- В каком случае счет может быть закрыт

- Как заблокировать?

- Способы обращения в Тинькофф Банк

- Как пользоваться счетом и инвестиционной картой Tinkoff

- Как правильно закрыть дебетовую карту Тинькофф

- Виды пластиковых карт

- Как закрыть кредитную карту через мобильное приложение

- Закрыть кредитную карту Тинькофф

- Преимущества открытия расчетного счета в Тинькофф банке

- Способы закрытия дебетовой карты от Тинькофф

- Как закрыть карту Тинькофф по шагам

- Вывод денег с брокерского счета

Как закрыть кредитную карту Тинькофф. Особенности расторжения договора

Вам полезно будет узнать о том, что если после получения кредитки вы не успели ее активировать, то договор обслуживания не вступил в силу, а, следовательно, вам не придется выполнять процедуру закрытия карты.

В подобной ситуации вы можете самостоятельно уничтожить неиспользованную кредитку без каких-либо последствий. Так же вы можете просто оставить кредитку у себя и активировать ее в том случае, если вы начнете испытывать потребность в заемных денежных средствах.

Если кредитка была активирована, то для ее закрытия вам потребуется отменить контракт, а также получить подтверждение факта закрытия кредитки, так как это необходимо для того, чтобы у вас не накапливался долг за обслуживание платежного инструмента. В соответствии с актуальными правилами рассматриваемой банковской структуры закрытие кредитки становится возможным лишь после того, как клиент полностью погасит долги по ней. Эту особенность необходимо учитывать и перед тем, как приступить к процедуре закрытия кредитки, следует в обязательном порядке выполнить проверку текущего состояния счета карты.

Отдельного упоминания заслуживает тот факт, что если при погашении долга по кредитке вы перевели слишком крупный объем денег, то при возврате излишков финансов с вас будет удержана комиссия

Также важно понимать, что возврат излишков осуществляется лишь при наличии заявления от клиента. Если вы не оформите подобное заявление, то при закрытии кредитки излишки денег перейдут в собственность банковской структуре.

Вам также необходимо принимать во внимание стоимость обслуживания кредитки, так как если она будет списана при нулевом балансе вашей карты, то автоматически образуется задолженность и вы не сможете выполнить процедуру закрытия кредитки. Чтобы избежать подобного развития ситуации, перед закрытием карты вам необходимо узнать не только текущий размер задолженности, но и понять, будет ли списана очередная абонентская плата до закрытия карты или нет

Если вы пользовались какими-либо платными услугами, то до закрытия карты от них в обязательном порядке следует отказаться.

Узнать размер долга, а также ознакомиться с перечнем используемых вами платных услуг вы сможете при помощи одного из следующих методов:

- Вы можете обратиться в контактную службу описываемой банковской структуры и, связавшись с оператором, уточнить текущий размер задолженности, а также отключить все платные услуги. Перед тем, как предоставить вам запрашиваю информацию, оператор поинтересуется у вас данными кредитки, а также вашими паспортными данными. Также вам придется озвучить кодовое слово, которое вы придумали в момент подписания контракта.

- Также узнать текущий размер задолженности по кредитке Тинькофф можно, воспользовавшись мобильным приложением. Для этого из списка доступных вам платежных инструментов необходимо выбрать интересующую вас кредитку. После выбора этой кредитки вы узнаете размер задолженности по ней. Если в специальном меню вы выберите опцию управления услугами, то сможете отключить все платные сервисы, которыми вы пользовались.

- Третий метод предполагает применение SMS. Вам потребуется отправить на номер 2273 сообщение, в котором будет содержаться команда «баланс», а также последние символы вашего платежного инструмента. В ответном сообщении вы сможете узнать всю интересующую вас информацию.

Способы блокировки карты Тинькофф

- интернет-банк;

- мобильное приложение;

- СМС на номер 2273 – в тексте указать «Блокировка»;

- звонок на 8 800 555-77-78.

Если речь идёт о дебетовой карточке Тинькофф, больше ничего предпринимать не придётся. Другое дело – кредитка. Чтобы удостовериться, что долг перестал копиться, необходимо сделать следующее:

- Заказать у сотрудников подтверждение.

- После этого оставить заявление на аннуляцию, то есть полное закрытие.

Рассмотрим процедуру отказа через сервисы Тинькофф.

Блокирование карты в мобильном приложении

- На главной странице перейти в раздел личной информации (нажать на свои Ф. И. О.). Во всплывающем окне появится пункт «Связь с банком».

- При выборе в нижней части появится список бланков заявлений. Нужно найти заявление на аннуляцию кредитной карты.

- Бланк распечатать, оформить.

- Отправить бланк Почтой России по адресу АО Тинькофф либо отсканировать и передать электронным письмом на credit@tinkoff.ru.

Как отказаться от дебетовой карты Тинькофф и отменить заявку?

Может случиться так, что, отправив заявку с сайта банка на получение расчетной карты Tinkoff Black, вы передумали стать клиентом банка. Переживать не стоит на стадии оформления платежного продукта это сделать можно без проблем:

На сайте в разделе Контакты можно написать сообщение по почте или в чат, выбрав в качестве:

1. типа обращения — дебетовые карты;

2. темы обращения — закрыть карту.

Позвонив по телефону 88005557778.

Оставив собственные контакты и выразив желание аннулировать заявку, нужно дождаться звонка сотрудника банка, который подтвердить отмену.

Если желание отказаться от карты возникло в момент доставки ее курьером, то достаточно:

- сообщить курьеру о своем решении;

- не принимать конверт с документами и, конечно, не подписывать договор.

В каком случае счет может быть закрыт

Как закрыть дебетовую карту Тинькофф, и в чем особенность процедуры? Закрытие дебетового счета отличается от закрытия карты Тинькофф Платинум или другой кредитки. На кредитном счету может образоваться задолженность по кредиту. Тогда как дебетовый счет является накопительным и все, что взимается с клиента – это плата за обслуживание и дополнительные услуги (СМС, выписки).

Сроки закрытия дебетовой и кредитной карт Тинькофф одинаковы. По этим продуктам взимается плата за подключенные дополнительные услуги за оставшийся период времени. В целях экономии от некоторых услуг можно отказаться, например, от отправки СМС. Для отказа от услуг следует звонить на номер горячей линии банка.

Кредитная карта Тинькофф Platinum.

Кредитная карта Тинькофф Platinum.

Счет может быть закрыт, только если по нему нет задолженности. На момент расторжения договора баланс должен быть положительным. Банк на оставшийся период до закрытия начисляет плату за обслуживание. Эта сумма рассчитывается, исходя из общей комиссии за год, деленной на количество месяцев.

Если оплачено больше денег, чем необходимо для погашения долга, то излишек средства (переплата), по желанию заемщика, будет отправлен почтовым переводом либо зачислен на номер телефона клиента, возможен и перевод через систему CONTAСT.

Закрытие карты не стоит путать с временной заморозкой счета. Закрытие предполагает расторжение договора, счетом пользоваться уже будет нельзя. При временной заморозке возможно восстановление работы со счетом, как только клиенту это станет нужно.

Когда 30 дней прошло, по факту завершения действия договора и закрытия счета банк должен прислать смс-оповещение. Но если сроки вышли, то желательно обратиться в колл-центр для уточнения информации, возможно, на счету осталась задолженность, и счет еще активен.

После того, как договор расторгнут, не стоит сразу выбрасывать карту. Имеет смысл заказать в банке Тинькофф справку о закрытии договора и погашении задолженности, документ пришлют по почте. После получения такой справки от карты можно смело избавляться.

Как заблокировать?

Доступны следующие способы:

- Интернет-банк. В списке карточек выбирается нужная, во вкладке «Действия» совершается переход в подраздел «Заблокировать». Действие подтверждается кодом, который приходит в sms.

- Мобильное приложение. В разделе «Счета» выбирается нужная карта, совершается переход в подраздел «Заблокировать». Действие подтверждается кодом, который приходит в SMS.

- SMS-сообщение на номер 2272 со словами Блокировка, Block или Блок. Через пробел указываются последние 4 цифры номера пластика.

- Звонок оператору на 8-800-555-10-10. Требуется пройти процедуру идентификации личности (назвать Ф.И.О., номер карты и кодовое слово).

Проще и быстрее заблокировать карты от Тинькофф через интернет-банк. В каждом случае указывается причина блокировки – кража, утеря, повреждение или по собственной инициативе. В последнем случае сотрудники звонят и выясняют причину нежелания дальнейшего пользования продуктами банка, предлагают более выгодные условия обслуживания.

Блокировка по инициативе банка

Для обеспечения финансовой безопасности клиентов карта блокируется при обнаружении подозрительных транзакций (совершаются частые снятия в разных банкоматах, однотипные покупки в одном магазине, крупные снятия за границей, подозрительные операции в интернете и пр.). Одновременно звонят клиенту, чтобы разобраться кто совершает покупки.

Участились блокировки согласно №115-ФЗ в рамках борьбы с финансированием терроризма и отмыванием доходов. Банк постоянно анализирует проводимые операции для выявления подозрительных.

К ним относятся:

Частые пополнения и перечисления на неидентифицированные электронные кошельки.

Незаконная предпринимательская деятельность без уплаты налогов (для этого разработаны специальные бизнес-карты).

Обналичивание средств в день поступления.

Держатель – дроп (подставная личность) для совершения операций в интернет-обменниках.

Частые транзитные платежи с невозможностью установить стороны сделки.

Использование запутанных схем.

Необоснованные переводы за границу.

Получение переводов в сутки на сумму 600 000 рублей (ограничение установлено Росфинмониторингом)

Количество переводов не важно, учитывается общая сумма.

Расчеты с контрагентами, находящимися в офшорах.

- Получение переводов от лиц, находящихся в розыске, или юридических лиц, находящихся на контроле у ФНС или Росфинмониторинга.

- Поступления с ранее заблокированных счетов.

- Переводы от физических и юридических лиц, обслуживающихся в «недружественных» для РФ банках.

Банк блокирует картсчет по запросу правоохранительных органов или ФССП РФ согласно исполнительному листу, при попадании клиента в список причастных к экстремистской деятельности и при нарушении условий договора банковского обслуживания.

Как избежать блокировки:

- совершаемые переводы сопровождать комментариями;

- информировать банк заранее о поездках за границу (если они совершаются редко) и предстоящих крупных снятиях целесообразно заранее;

- не обналичивать все поступающие средства в день зачисления;

- не отправлять частые крупные переводы, особенно за границу;

- не переводить средства на анонимные электронные кошельки и не получать с них переводы;

- не соглашаться на просьбы отправлять и получать переводы даже от заслуживающих доверия людей;

- большую часть оплат совершать безналично;

- не использовать карту для незаконного предпринимательства.

Это интересно: Как закрыть расчетный счет в Тинькофф банке для ИП

Способы обращения в Тинькофф Банк

После того как счёт будет обнулён, вы можете обратиться к сотруднику компании для закрытия карты. Информация для связи находится на официальном сайте банка в отделе «Контакты».

Выделяют несколько способов подачи заявки об аннулировании договора, а именно с помощью:

- электронной почты deposit@tinkoff.ru;

- круглосуточных телефонов 8-800-755-25-50 или 8-800-555-25-50 (звонки по территории Российской Федерации бесплатные);

- чата с представителем компании на официальном сайте.

Независимо от способа подачи заявки вам может потребоваться идентифицировать свою личность. Для этого авторизируйтесь на сайте через личных кабинет, если запрос отправляется в чате.

Если же вы обратились в компанию с помощью электронной почты, пишите с того же адреса, который указан в личном кабинете или анкете, заполняемой при оформлении карты. Звонки по горячим линиям лучше совершать по телефону, указанному в официальных документах в качестве вашего контактного.

Если вам требуется справка, удостоверяющая аннулирование договора и закрытие карты, обязательно сообщите об этом сотруднику. Документ будет отправлен в кратчайшие сроки любым удобным для вас способом:

- на адрес электронной почты;

- факсом;

- почтовым отправлением.

В отдельных случаях для уточнения вашей личности в целях безопасности сотрудник может запросить предоставление сканов либо фотографий некоторых документов (к примеру, вашего паспорта).

Как пользоваться счетом и инвестиционной картой Tinkoff

Чтобы результат использования платформы был максимально положительным, важно знать всю правду о тех возможностях, которые открываются перед инвестором, оформившим счет и имеющим инвестиционную карту, а также особенностями их использования

Прежде всего, стоит понять, что такое индивидуальный инвестиционный счет (ИИС), и для чего он нужен, а также в чем его отличие от брокерского. Существование обоих направлено на получение прибыли, обе программы предоставляют возможность переводить деньги от одного брокера к другому, но есть и существенные отличия:

- В отличие от брокерского, ИИС дает право получить налоговый вычет или полностью освободиться от бюджетного сбора с суммы прибыли.

- На площадке брокера посредник сам позиционируется как налоговый агент и уменьшает прибыль на 13%.

- Запрещено открытие нескольких инвестиционных счетов или их переоформление под брокерский.

- ИИС ориентирован на работу с резидентами, а брокеры готовы обслуживать россиян и иностранцев.

Порядок инвестирования

Получив права инвестора, можно осуществлять сделки; инструментами для инвестирования являются:

- акции;

- валюта;

- облигации;

- полисы ИСЖ (страхования жизни)

- ETF (биржевой инвестиционный фонд, то есть предлагаемый к торговле).

Получение прибыли, а иногда – и убытка возможно после пополнения счета и оформления хотя бы одной покупки. Однако убытки при грамотном брокере, каким является платформа (ТИ), практически исключены.

Пополнение производится без комиссии. Можно также осуществить операцию с карты Тинькофф Блэк. Любая покупка отображается на вкладке «Портфель». Здесь же указывается оперативная информация о стоимости бумаг, их доходности или убыточности, относительно первоначальной цены.

Приобрести акции или облигации можно, зайдя на страницу выбранной компании, указать их количество и нажать кнопку «Купить».

За совершение сделки, независимо от того, покупка это или продажа, будут сняты комиссионные, составляющие 0,3% от суммы сделки, но не меньше 99 рублей.

При этом нужно понять: если инвестор имеет серьезные и долгосрочные планы на получение солидного пассивного дохода, лучше инвестировать на длительный срок.

Кроме того, он должен иметь определенные знания, касающиеся основ инвестирования, овладеть необходимой терминологией, а также определиться, исходя из возможностей, со сроками и целями вложения денежных средств. Если он регулярно будет просматривать информацию, представленную на сайте платформы и в Личном кабинете, в короткие сроки он овладеет минимальными навыками, которые помогут в выборе объектов инвестирования.

Начинать можно с минимальной суммы, которая может составлять всего 1000 рублей, понимая, что рассчитывать на высокую прибыль с такой суммы не придется, а научиться правильно вкладывать деньги – можно. Когда категория инвестиций и сумма выбраны, можно оформлять сделку.

Если инвестор хочет получать стабильный доход, он должен доверять своему брокеру, а возникшие вопросы немедленно разрешать. Платформа предоставляет такие возможности.

Налоги

Получение любого вида дохода требует уплаты налогов. Обычно это – 13%, которые отдаются с прибыли. При торговле на бирже его потребуется заплатить с зафиксированной прибыли, если деньги пришли на брокерский счет. Все заботы по уплате сервис берет на себя.

С купонов и дивидендов налог будет удержан в автоматическом режиме. Дивиденды с них придут за вычетом НДФЛ. Но если речь идет об иностранных компаниях, за полученную от них прибыль придется самостоятельно доплатить необходимую часть.

Что касается налогового платежа с доходов от продажи ценных бумаг, они списываются в течение года при выводе денег на карточку. Все, что не списалось в текущий период, будет снято в начале следующего года. Таким образом, инвестор практически полностью освобождается от хлопот по уплате налогов.

Как правильно закрыть дебетовую карту Тинькофф

Аннулировать дебетовую карту также просто, как и кредитную, нужно всего лишь следовать инструкции:

- Сделать баланс нулевым: погасить счета за коммунальные услуги, воспользоваться картой при оплате услуг и товаров, перевести средства на активный счет, снять наличные.

- Отправить заявку закрытие карты удобным способом.

- При рассмотрении заявления на аннуляцию счета, банк может потребовать дополнительную верификацию.

- В любой момент вы можете остановить действие, карта будет активна.

- По требованию банк высылает справку о закрытии карты, подтверждающую проведенные действия.

Иногда банк сам блокирует карты. Это может случится при переводах, вызывающих подозрения о мошеннические или потенциально преступных действиях. В таком случае нужно обратиться на горячую линию учреждения.

Более подробно каждый способ заблокировать ненужную карту будет рассмотрен далее.

Виды пластиковых карт

Банк предлагает клиентам оформить стандартные для всех банков виды карт – кредитные и дебетовые. И у каждой из них есть определенные особенности.

Виды кредитных карт

Клиент может оформить кредитную карту, которая полностью соответствует его потребностям. Например – для постоянного использования или разовой покупки. Для каждой цели предусмотрена определенная карта.

Самые востребованные виды кредитных карт

| Название карты | Кредитный лимит | Обслуживание | Кешбэк или рассрочка у партнеров |

|---|---|---|---|

| Tinkoff Platinum | До 700 тыс. руб. | 590 руб. в год | Рассрочка у партнеров до 12 месяцев |

| All Airlines (для путешествий) | До 700 тыс. руб. | 1890 руб. в год | Кешбэк до 10% для трат на путешествия |

| All Airlines Black Edition (для путешествий) | До 2 млн. руб. | 1990 руб. в год | Кешбэк до 10% для трат на путешествия |

| All Games (для игр) | До 700 тыс. руб. | 990 руб. в год | Кешбэк до 10% за траты на игры и игровую технику |

| S-7 – Tinkoff | До 700 тыс. руб. | 1890 руб. в год | Бонусы милями |

| Лукойл – Тинькофф | До 700 тыс. руб. | 990 руб. в год | Бонусы за каждые потраченные 100 руб. |

| AliExpress | До 700 тыс. руб. | 990 руб. в год | Кешбэк 3% |

Банк предлагает и другие виды кредитных карт. Сотрудник подберет подходящий вариант в зависимости от потребностей клиента.

Виды дебетовых карт

Клиентам на выбор предлагают более 20 видов дебетовых карт. Одни из них предназначены для оплаты покупок, другие – для хранения средств.

Популярные виды дебетовых карт

Дебетовые карты могут быть классические и премиальные. Более подробно об условиях их оформления можно узнать у сотрудников банка.

Как закрыть кредитную карту через мобильное приложение

Мобильное приложение разработано для обеих платформ – Android и iOS. Загрузку следует производить с официального сайта Тинькофф или из App Store/Play Market соответственно. Предоставляется всем клиентам бесплатно. Отличие мобильного приложения в том, что там есть чат с банком, в котором можно общаться напрямую с сотрудниками. Именно в этом чате следует сделать запрос на блокировку карты и на закрытие договора, и следовать инструкциям сотрудников. Также плюсом является то, что беседы сохраняются. В случае необходимости (например, в судебных разбирательствах), их можно предъявить как подтверждение слов клиента.

Мобильное приложение Тинькофф

Мобильное приложение удобно тем, что доступ к нему открыт в любое время в любом месте. Все, что нужно это смартфон и выход в интернет. Сейчас помимо недорогого мобильного трафика, в городах очень много бесплатных точек доступа Wi-Fi – в кафе, в торговых центрах, на площадях, но следует помнить, что такой выход в интернет – небезопасный. Для мошенников очень просто получить сведения о логинах и паролях с сайтов, на которые был совершен выход. Поэтому лучше использовать домашний интернет или подключить себе пакет интернет-трафика.

Закрыть кредитную карту Тинькофф

Другие финансовые организации закрывают кредитки в отделении. Но поскольку Тинькофф не имеет региональных офисов, банк дает возможность сделать это удаленно. Для этого:

- Заполните заявление (форму вы можете уточнить в службе поддержки банка).

- Отправьте его по почте.

- Получите справку о закрытии у курьера.

Также можно оставить заявку по телефону через call-центр. Для этого сообщите специалисту ваши паспортные данные и реквизиты карты (номер и срок действия). Если на счету остались ваши деньги, то их вернут вам любым удобным способом.

Процедура закрытия карты длится 45 дней. Чтобы проверить, закрыт счет или нет, зайдите через 30 дней в личный кабинет приложения и посмотрите свой кредитный лимит. Если он показывает максимальное значение, значит, долгов нет, т. к. она неактивна.

Если карта больше не действует, то потребуйте справку о ее закрытии. Вы получите ее в бумажном виде со всеми подписями и печатями у курьера. Кроме того, он заберет и разрежет кредитку. Справка подтвердит факт закрытия счета.

На кредитке не должно оставаться долгов.

Что нужно сделать, чтобы избежать дополнительных трат:

- оплатите обслуживание наперед;

- отключите SMS-оповещения и другие платные услуги.

Преимущества открытия расчетного счета в Тинькофф банке

Если вы не являетесь действующим клиентом описываемой банковской структуры и лишь планируете им стать, то вам полезно будет узнать преимущества открытия расчетного счета в Тинькофф банке. Среди основных достоинств вам полезно будет узнать про следующие:

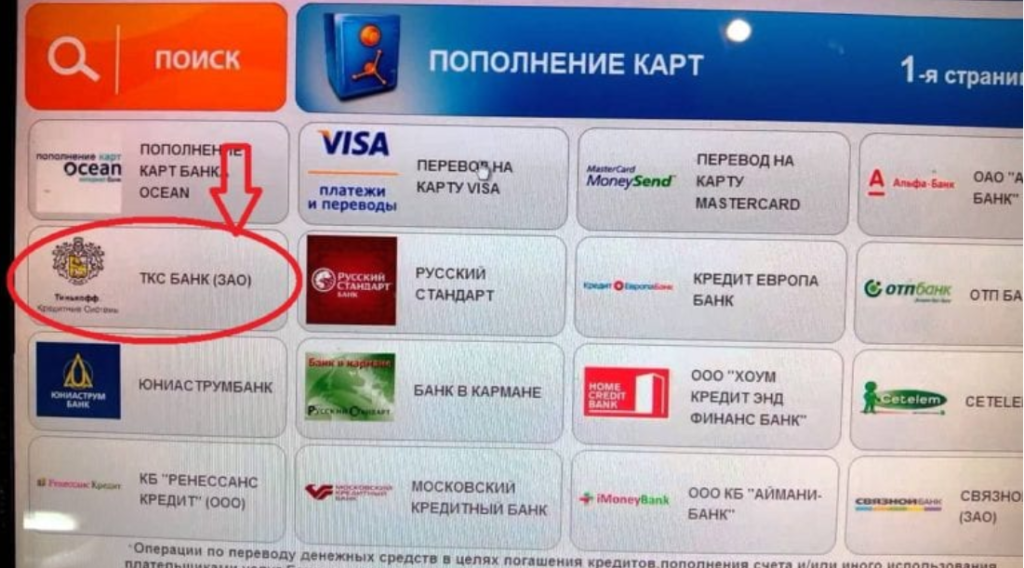

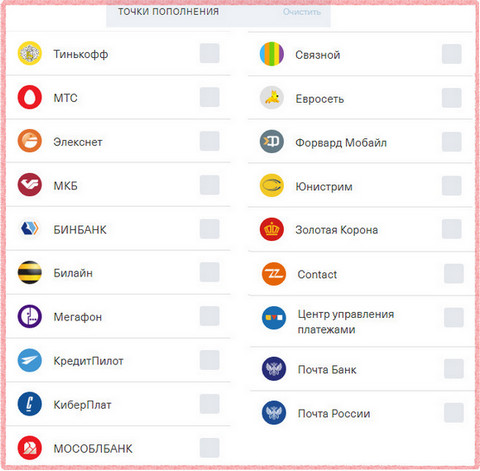

Оперативность открытия расчетного счета. Так как счет открывается дистанционно, вам не потребуется тратить время на посещение филиала банка. Кроме того, счет станет вам доступен практически сразу после оформления заявки на его открытие. Возможность дистанционного управления счетом. Все операции с расчетным счетом выполняются в дистанционном режиме. После открытия счета договор на обслуживание будет доставлен курьером по указанному вами адресу. Услуги персонального менеджера. За каждым клиентом банковской структуры закрепляется персональный менеджер, который будет оперативно решать все возникающие в процессе сотрудничества вопросы. Продолжительный операционный день. Транзакции на счета сторонних банковских структур вы сможете оформлять ежедневно с 01-00 до 20-00 по московскому времени. При этом внутрибанковские операции вы сможете выполнять круглосуточно. Возможность пользоваться услугами мобильного банка. Управлять расчетным счетом вы можете как при помощи личного кабинета в онлайн-сервисе, так и при помощи приложения «Мобильный банк», которое устанавливается на смартфон. Клиентам описываемый банковской структуры доступен сервис онлайн-бухгалтерия, который интегрирован в личный кабинет. Данный сервис можно использовать для расчета налогов по ЕНВД и УСН, а также для оформления платежек и деклараций. Кроме того, при помощи этого сервиса вы сможете создавать отчеты. Возможность проверки контрагентов экспертами банковской структуры. Тинькофф банк предупреждает своих клиентов, если они оформляют транзакции на счета подозрительных контрагентов, обладающих плохой репутацией. Возможность получения разнообразных бонусов и участия в акциях. Постоянные клиенты могут рассчитывать на получение партнерских скидок. Максимально удобная система оформления платежей. При отправке счетов контрагентам система автоматически рассчитывает НДС. Кроме того, в истории отображается динамика движения средств и статистика платежных операций. Возможность получения дополнительного дохода. Независимо от того, какому именно тарифному плану вы примите решение отдать предпочтение, вы сможете рассчитывать на получение дополнительного дохода в виде 6% годовых на минимальный остаток на счете. Возможность пополнения расчетного счета наличными при помощи банкоматов, принадлежащих партнерам описываемой банковской структуры. Если вы ранее не сотрудничали с описываемой банковской структурой, то сможете рассчитывать на 6 месяцев бесплатного обслуживания

Важно отметить, что данный бонус предоставляется лишь начинающим предпринимателям, которые только встали на налоговый учет

Способы закрытия дебетовой карты от Тинькофф

Разобравшись с вопросом сохранения средств, приступим к детальному изучению способов для выполнения процедуры закрытия счета. Вам не требуется оформлять письменные заявления, все гораздо проще, а достижение требуемого результата не отнимет много времени. Процедура производится совершенно бесплатно и требует соблюдения пошаговой инструкции.

По телефону

Самый простой способ для расторжения договора обслуживания – связь с квалифицированным специалистом службы обслуживания клиентов оператора. Для этого действует единый номер по всей России 8800-555-777-1 (также предусмотрены и альтернативные варианты, полный список которых можно получить на официальном сайте оператора).

Предварительно подготовьте паспорт: для удостоверения статуса владельца карты потребуется сообщить некоторую информацию. Специалист проверит наличие средств, задолженности и выполнения условий перед банком.

Отправив СМС

Для удобства клиентов также была предусмотрена система SMS-команд, ускоряющая процесс деактивации карты и освобождающая от необходимости прохождения дополнительной процедуры подтверждения. Для этого достаточно:

- Открыть функцию отправки SMS на вашем смартфоне;

- В поле для текста укажите «Блок0000» или «Blok0000», где 0000 – 4 последних цифры вашей карты;

- В качестве получателя сообщения укажите номер 2273>;

- Отправьте SMS и ожидайте получения оповещения об успешном выполнении процедуры.

Дополнительное требование – сообщение должно быть отправлено с номера, который указывался в качестве основного при заключении договора обслуживания.

В приложении

Одной из современных разработок банковской организации выступает функциональное мобильное приложение для смартфонов на базе Android или iOS. Скачать ПО можно с соответствующей страницы официального сайта или маркета. Выполнив установку, вам будет предложено зарегистрировать профиль или пройти процесс авторизации. Правильная работа с системой возможна только при наличии стабильного соединения с интернетом.

Дальнейшие действия строятся следующим образом:

- Пройдите процесс авторизации;

- Найдите список ваших активных пластиковых карт;

- Выберите требуемое дебетовое решение;

- Кликните на пункт «Блокировка»;

- Укажите PIN-код для подтверждения своих действий;

- Сохраните изменения.

Как закрыть дебетовую карту Тинькофф в личном кабинете

Рассматривая как закрыть карту Тинькофф через интернет, аналогичный вышеуказанному порядок действий можно выделить и в личном кабинете, вход в который осуществляется через WEB-интерфейс соответствующей страницы официального сайта. Здесь вам также потребуется:

- Зарегистрироваться или авторизоваться в системе;

- Перейти в раздел действующих дебетовых или кредитных карт;

- Найти кнопку «Закрыть» и нажать на нее;

- Ввести защитный PIN-код и подтвердить свои действия.

В отделении банка

Так как Тинькофф банк обслуживает своих клиентов в режиме онлайн, закрыть карту непосредственно в банковском отделении невозможно. Вышеуказанные способы позволяют значительно быстрее получить желаемый результат и не сопровождаются дополнительными финансовыми отчислениями.

Как закрыть карту Тинькофф по шагам

Шаг 1. Вам необходимо оплатить все долги по карте.

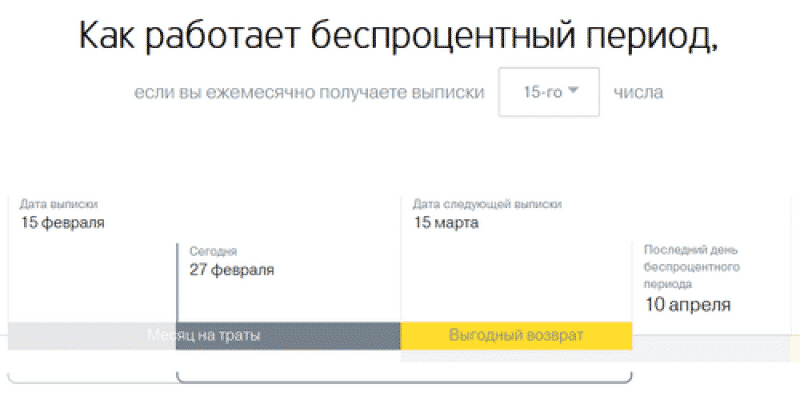

Уточнить информацию о вашей задолженности можно у оператора или в интернет-банке (можно также ориентироваться на последнюю выписку из банка). Когда вы выйдете в ноль, это не означает, что вы полностью расплатились, т.к. банк может доначислить проценты за пользование кредитом (это может быть также плата за смс-информирование в текущем месяце) по окончанию расчётного периода в следующем месяце. Оператор обязательно должен предупредить вас об этом!

Некоторые рекомендуют заблокировать карточку после того, как погашен весь долг. Если вы не планируете ей пользоваться (вы же хотите от неё отказаться), то это неплохая идея. После блокировки карты, по крайней мере, её реквизитами не смогут воспользоваться мошенники.

Неплохим решением будет также отключение смс-информирования (а это 59 рублей каждый месяц банку, независимо от того, пользуетесь вы карточкой или нет).

Если вы перечислили банку лишнего, то он обязуется вернуть ваши деньги по вашему распоряжению, где вы укажете способ возврата, например, почтовый перевод. Банк вправе удержать комиссию в размере 2% от суммы перевода (минимум 90 руб., но не более суммы перевода)

Шаг 2. Вы должны за 30 дней до предполагаемого закрытия карточки (карточного счёта) уведомить банк о вашем намерении это сделать (т.е. расторгнуть карточный договор). Это можно сделать письмом в адрес банка (можно уточнить в интернете на официальном сайте банка), но лучше это сделать по звонку на круглосуточную линию 8(800) 555-10-10 – так проще и быстрее.

Если вы передумаете, то в течение 30 дней у вас есть время отозвать своё устное (или письменное заявление).

Шаг 3. (Необязательный). Вы обязаны возвратить вашу карту банку, но обычно этого там не требуют, т.к. после закрытия она становится бесполезным куском пластика. Тем не менее, после того, как вы её закроете, несколько месяцев не выкидывайте и не ломайте её, пусть лежит себе «на дальней полке». И если по истечению этого срока от банка не будет никаких «сюрпризов» – разрезайте карту на несколько частей.

Шаг 4. Вам необходимо удостоверится, что ваша карточка (карточный счёт) закрыта. Это можно опять же сделать по телефону или в интернет-банке, где вы увидите статус карты: закрыта.

У вас также есть возможность получить от банка по почте справку о закрытии счёта и отсутствии задолженности с синей печатью – этот вопрос решается при разговоре с сотрудником банка по круглосуточному телефону.

И напоследок, маленький совет: если хотите расторгнуть с Тинькофф банком договорные отношения (по кредитным или дебетовым картам) и не портить свою кредитную историю, то не поленитесь, и сделайте это грамотно, следуя рекомендациям в статье – проблем с банком будет меньше или не будет совсем, чего я вам искренне желаю!

Надеюсь, что у вас нет больше вопросов о том, как закрыть карту Тинькофф, а есть, то задавайте их ниже.

Вывод денег с брокерского счета

При необходимости инвестор может вывести валюту или рубли со своего брокерского счета. Но только на такой же валютный карточный счет. Так, вывести доллары на карту, открытую в рублях, нельзя. И наоборот. Получается, что для получения иностранной валюты вам придется открывать мультивалютную карточку. К счастью, в Тинькофф Банке такая возможность есть.

Ограничений на получение денег с брокерского счета нет никаких. В любое время дня и ночи, в любой день недели вы сможете вывести свои денежные средства. Количество операций в сутки и их сумма также не лимитированы. Деньги поступают на карту моментально и без комиссии.

Если вы не желаете переводить средства на карту Тинькофф Банка, можно указать любые другие банковские реквизиты. Но помните, что скорость зачисления денег будет зависеть от принимающей стороны. В некоторых случаях переводы могут идти 3-5 дней.

При выводе средств с брокерского счета инвестор сможет заметить, что сумма ему поступила не полностью. В чем дело? При получении денег брокер автоматически списывает налог на доход с инвестиций. Беспокоиться об его уплате больше не нужно, за исключением нескольких случаев. Клиенту придется самостоятельно заполнить декларацию, если он получил доход от валютных операций, дивиденды по иностранным ценным бумагам или денег на счете было недостаточно, чтобы снять с него положенную налоговую плату.