Как планировать расходы семейного бюджета и при этом откладывать на будущее

Содержание:

- Способы, как правильно распределить семейный бюджет

- С чего начать вести семейный бюджет?

- Планирование семейного бюджета

- 8 золотых правил как вести учет семейного бюджета

- Часть 2. 4+ шаблонов для ведения бюджета в электронных таблицах

- Жизнь в долг

- Пошаговое руководство к ведению семейного бюджета

- Что такое тетрадь «Долгосрочного планирования» и зачем она нужна

- Где взять деньги на непредвиденные расходы?

- Что такое семейный бюджет и для чего нужно его вести

- Как правильно планировать семейный бюджет в таблице

- Как начать копить деньги при маленькой зарплате

- Шаг №1 – Определитесь какие у вас источники доходов

- Зачем вести учет доходов и расходов семейного бюджета

- Не накапливайте мелкие дела

- Заключение

- Выводы

Способы, как правильно распределить семейный бюджет

1. Принцип 50/30/20.

Писатели, выпустившие книгу «All Your Worth: The Ultimate Lifetime Money Plan» («Все ваше благосостояние: главный денежный план на всю жизнь») рассказали о легком и полезном способе распределения финансов.

Они считают, что семейные расходы нужно делить на три основные категории (вместо 20 различных составляющих):

- 50 % поступлений должно направляться на главные траты, то есть оплату коммунальных услуг, продукты для семьи и выплату налогов;

- 30 % – желаемые расходы: отдых, поход в ресторан и кинотеатр и т. п.;

- 20 % идут на возвращение долгов, оплату кредита и откладываются в качестве резервного капитала.

2. Принцип 80/20.

Правило Парето (80 на 20) — один из вариантов использования предыдущей схемы. 20 % семейных доходов необходимо отправлять на уплату долгов и создание сбережений на будущее, 80 % уходят на остальные нужды.

3. Принцип 3–6 месяцев.

У вас должна быть отложена сумма денег, которой хватит для существования семьи на протяжении 3–6 месяцев. Если вам придется уволиться, случится авария или внезапно настигнет болезнь, финансовая подушка убережет вас от принятия поспешных решений, поможет разобраться в проблеме и найти способы выхода из кризиса.

4. Принцип 6 кувшинов.

Данная схема 6 кувшинов очень проста, но в то же время крайне эффективна и дает положительные результаты. Не зря говорят, что гениальное просто.

Все, что от вас требуется, — это при получении заработной платы, распределить семейный бюджет на 6 шкатулок (кувшинов или конвертов) в процентах. Каждая шкатулка предназначена для установленной статьи расходов. Использовать денежные средства из него разрешается только на данные нужды. В этом и заключается метод 6 кувшинов.

С чего начать вести семейный бюджет?

Рекомендую начать менять своё мышление и повышать финансовую грамотность с бесплатной книги Евгения Ходченкова «В пяти шагах от финансовой свободы». Именно она дала мне толчок двигаться дальше. Прочтение книги займёт у вас буквально 20 — 30 минут. Просто уединитесь в тихом месте и внимательно прочитайте.

Книга мне дала понимание того, что:

- Обязательно нужно откладывать часть дохода. Например: 5 — 10%, это не сыграет на качестве вашей жизни. Вы всегда должны иметь финансовый резерв на непредвиденные обстоятельства. Я для себя определил минимальную сумму в 30 т.р. (купить холодильник, стиральную машинку, поход к зубному и т.п.) у нас в селе этой суммы хватит. Но в планах его увеличить до 6 месячных бюджетов семьи.

- Всегда нужно ставить финансовые цели, иначе большая часть свободных денег тратиться практически в пустую.

- Появилось полное понимание того, для чего нужно вести семейный бюджет и главное определился как это делать.

- Узнал на каком финансовом уровне я нахожусь.

- Составил годовой бюджет и был приятно удивлен, сколько свободных денег остается у меня в году.

- Ознакомился с лучшими способами инвестирования.

- И самое главное, в чем я ещё раз убедился: нужно инвестировать (вкладывать) в своё образование.

Помните, вы должны иметь горящее желание поменять жизнь к лучшему. У вас должно прийти осознание того, что только вы автор свой жизни. К сожалению, осознание каких-то вещей не переходит за один день. На это может уйти месяц, год, два. Лично у меня такие дела происходят в течении от нескольких месяцев до года.

Планирование семейного бюджета

До того, как я ушла в декрет, наш семейный бюджет мы особо не планировали. Денег всегда хватало, но теперь положение обязывает распределять свои доходы правильно.

Наши расходы

Я составила список наших первоочередных расходов:

- Оплата за съемную квартиру — 15 000 руб.

- Коммунальные платежи — 1 000 руб.

- Интернет — 500 руб.

- Мобильный телефон — 1 000 руб.

- Бензин — 5 000 руб.

- Подгузники — 1 500 руб.

Итого: 24 000 рублей. Остаток на продукты и прочие расходы — 16 000 рублей.

На продукты и прочие расходы у нас остается 16 000 рублей.

Еще два раза в год мы ездим к родителям, они живут в другой стране. Чтобы один раз съездить в гости, нам нужно 9 000 рублей. Вот и приходится, еще из оставшихся 16 000 откладывать.

Как распределить бюджет

Для начала мы завели два отдельных кошелька. В один мы откладываем деньги на поездку к родителям, 1 000-1 500 рублей в месяц, во второй — на ипотеку, 3 000-4 000.

Я не скажу, что мы кое-как живем на эти деньги, совсем нет. Просто нужно правильно расставить приоритеты при покупке продуктов. Для того чтобы у вас получалось что-то скопить, установите для себя табу — ни в коем случае не брать деньги из заначки. Мы так и поступаем, лучше перезанять.

Для начала мы завели два отдельных кошелька.

8 золотых правил как вести учет семейного бюджета

- Назначьте ответственного за ведение бюджета

В некоторых семьях практикуется совместный бюджет, в других муж и жена распоряжаются зарплатой самостоятельно. Но даже в этом случае часть денег нужно будет отдавать на общие расходы, и кому-то придётся следить, чтобы все счета оплачивались вовремя, а отложенное не тратилось на ерунду. Кто должен вести семейный бюджет, супругам лучше решить самим. Обычно эта задача поручается более дисциплинированному и ответственному человеку.

- Минимум 10% от доходов откладывайте в семейный бюджет

Не держите заначку под рукой, чтобы не возникало желания её потратить. Лучший способ накопить денег – открыть счёт в банке и переводить туда какую-то сумму с каждой зарплаты.

Если, к примеру, совокупный доход пары составляет 70 тысяч рублей в месяц, и 10 % от него перечисляется на счёт, через год там будет как минимум 84 тысячи рублей (плюс процент от банка). Эту сумму можно увеличить, если откладывать все внезапные поступления в виде премий или подарков.

Ставьте цели, это важно

Мало кто умеет копить просто так. Чтобы откладывать как можно больше денег, нужно понимать, зачем вам это нужно.

Первое, о чём стоит подумать – формирование финансовой подушки безопасности, это примерно три ваших оклада. Столько желательно иметь в запасе на случай непредвиденных ситуаций, таких как болезнь или увольнение с работы

Достигнув этой цели, переходите к чему-то важному лично для вас: копите на покупки машины, ипотеку или поездку на острова

- Откройте совместный счёт

Вести семейный бюджет куда легче при наличии общего счёта. Там вы сможете собирать деньги на оплату счетов, покупку еды и крупные совместные приобретения. Это поможет избежать глупых ситуаций, когда каждый из супругов думал, что за квартиру должен заплатить другой. К тому же, не будет никаких взаимных претензий: получив зарплату, каждый будет переводить оговоренную сумму на общий счёт, 10 % откладывать в копилку, а остальное тратить по своему усмотрению.

- Узнайте, на что тратятся ваши деньги

Приучите себя обращать внимание, сколько денег вы потратили и на что. Учёт затрат можно вести разными способами, например, в мобильном приложении вашего банка или в специальной программе для финансового планирования

Так вы сможете выявить основные статьи расходов и найти возможности для экономии.

Не забывайте и о мелких тратах. Зачастую из покупок, которые мы считаем несущественными, в итоге складывается весьма крупная сумма. Допустим, вечером вы решили поехать домой на такси, потому что была очень плохая погода. На следующий день вы пообедали в кафе вместо того, чтобы взять еду из дома. На выходных вам стало лень готовить и вы заказали две пиццы. В первом и во втором случае вы потратили 300 рублей, в третьем – 1500. По отдельности эти цифры кажутся небольшими, а в целом это больше двух тысяч за одну неделю. И эти деньги вполне могли остаться при вас.

Ответственное отношение к деньгам – это не талант, а навык, который при желании можно выработать.

- Составьте финансовый план

О большинстве расходов нам, как правило, известно заранее. Включите предполагаемые траты в свой план и начинайте собирать деньги заранее. Например, если в октябре, ноябре и декабре откладывать по 3300 рублей, то к Новому году у вас будет порядка 10 тысяч на подарки. Если этого не сделать, то в нужный момент денег может не хватить. А если повезёт и перед праздником вам выдадут премию, вы сможете существенно пополнить свою копилку.

- Не откладывайте оплату счетов на потом

Увы, быть взрослым и ответственным человеком не всегда легко. Нужно регулярно и в срок перечислять деньги за коммунальные услуги, вносить платежи по кредитам и т. д. Практически всегда несоблюдение сроков приводит к дополнительным затратам.

- Рассчитайте бюджет на день

Подсчитайте, какую часть вашего дохода вы тратите на обязательные выплаты, еду, проезд и т. д. Оставшуюся сумму поделите на количество дней в месяце. Результат покажет, сколько вы можете потратить в течение одного дня. Если сегодня уложиться в лимит не получилось – ограничьте затраты завтра.

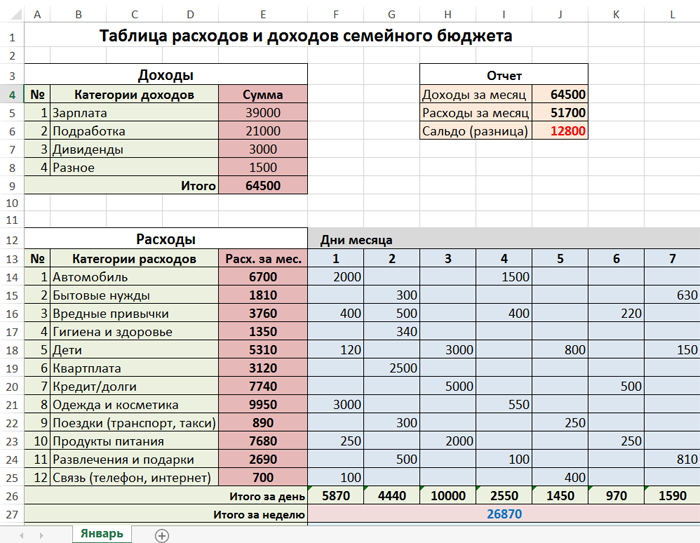

Часть 2. 4+ шаблонов для ведения бюджета в электронных таблицах

Второй путь, более продвинутый, приступить к ведению семейного бюджета в электронной таблице (Excel, Google Docs и т.п.), где уже введены основные формулы для анализа бюджета.

2.1. Шаблон PearBudget. Это бесплатный, красивый и продуманный шаблон (Excel) для ведения семейного бюджета, рассчитанный на один год. У него есть пара недостатков: во-первых, нельзя использовать более 30 категорий расходов/доходов и он полностью на английском языке, включая инструкцию и пример. Скачать файл бюджета (179 Кб)

Последняя версия доступна на сайте .

2.2. Простой бюджет для семьи на год, на русском языке. Несколько категорий расходов и круговая диаграмма по расходам. Как заполнять файл и анализировать расходы автор рассказывает на своем .Скачать файл бюджета (19 Кб)

Если у Вас есть интересный шаблон для ведения домашнего бюджета, которым Вы готовы поделиться, присылайте, мы о нем напишем.

Жизнь в долг

Начать работать в плюс, можно только нарушая закон, но не страны, а Паркинсона, который гласит: чем больше мы зарабатываем, тем больше тратим.

Закон Паркинсона: чем больше мы зарабатываем, тем больше тратим. Фото: АиФ/ Валерий Христофоров

«Многие часто думают: «вот если бы у меня доход составлял в месяц по 100-150 тысяч рублей, то хватило бы на все: и купить, и отложить. Это заблуждение, сколько бы не составила заработная плата, этих денег нам будет не хватать. Вместе с доходами растут и запросы, а в конце месяца возникает вопрос: куда уходят деньги? Вроде зарабатываю хорошо, а ничего не остается».

Согласно статистике, утекают деньги на спонтанные покупки и на стремление соответствовать образу успешного человека, не быть хуже Маши или Пети, которые купили вторую квартиру и обновили машину. Часто картинка преуспевающего человека создается в кредит. В этот момент человек и загоняет себя в каббалу и замкнутый круг.

Всемером — на улицу. Почему у многодетной семьи отбирают дом

Подробнее

«Единственный кредит, в который можно влезть, — ипотека. И то, нужно правильно рассчитать все платежи, знать, в какой месяц выгоднее переплачивать, а когда можно вносить обычный платеж, — говорит финансовый консультант. — Во всех остальных случаях лучше накопить».

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

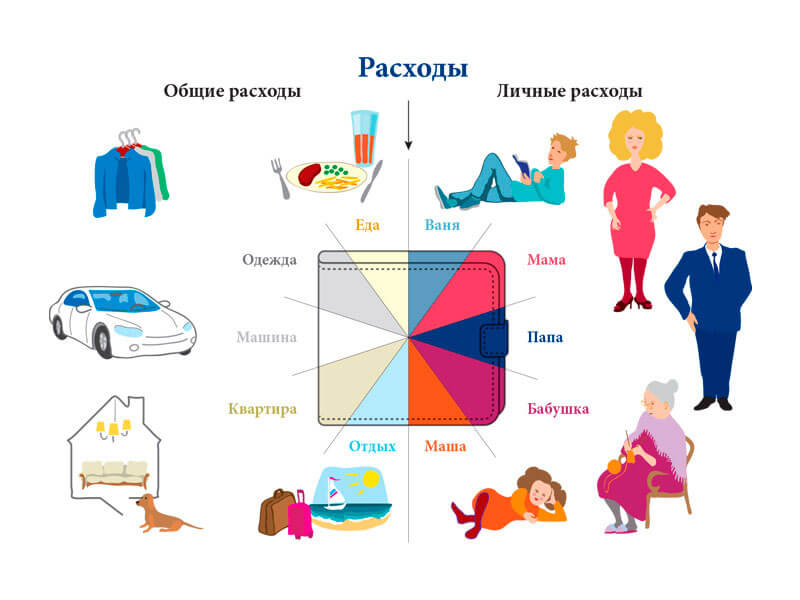

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Что такое тетрадь «Долгосрочного планирования» и зачем она нужна

Чтобы начать пользоваться данным методом, достаточно выполнить три простых шага.

Сейчас конец июня 2017 года. Подготовим тетрадь «Долгосрочного планирования» на год вперед.

Предположим, месячная зарплата вашей семьи 30 000 рублей. Вы сделали расчет предстоящих расходов и определили, что декабрь является самым загруженным месяцем.

Далее мы рассмотрим три методики, которые помогут распределить личные финансы и справиться с денежной перегрузкой. Вам останется только рассмотреть предложенные варианты и выбрать наиболее подходящий.

Где взять деньги на непредвиденные расходы?

Как бы мы не сводили свой бюджет, все равно в жизни бывают моменты, когда нужно потратить деньги незапланированно. Элементарно, время от времени, нужно обслуживать автомобиль, отметить день рождения или сходить на чей-то. Также, ребенок имеет функцию постоянного роста и нуждается в смене одежды.

Найти подработку может каждый

Еще я нашла для себя подработку в интернете. Так как я математик, то могу иногда взять какой-нибудь реферат, контрольную и т. д. Когда сын подрастет, я планирую заняться репетиторством. Если у вас есть автомобиль, то в свободное время можно подрабатывать в такси, но это уже по части мужа.

Я нашла для себя подработку в интернете.

Личный бюджет или семейный, человек должен уметь планировать и распределять свои доходы и расходы правильно. В противном случае, даже миллионер пойдет ко дну.

Что такое семейный бюджет и для чего нужно его вести

Важнее, на мой взгляд, определиться с вопросом, зачем нужно его вести. Давайте попробуем выделить наиболее важные причины.

Учет реальных доходов

Не зная всех своих поступлений и всех источников средств, невозможно планировать расходы и ставить достижимые цели на будущее.

Контроль расходов

Если вы хоть раз задавали себе вопрос, куда делись все деньги, то контроль расходов позволит получить ответ. Мы часто не замечаем, как мелкие траты на вкусняшки съедают наш бюджет. А ведь от них можно вполне безболезненно отказаться.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Планирование расходов

Если вы наладите контроль, то следующий шаг – это планирование. Большинство наших расходов носят постоянный характер. Например, оплата бензина или проезда в общественном транспорте, коммунальных платежей, детских кружков и секций, походы в магазин и т. д. Зная все предстоящие траты в следующем месяце, легко запланировать что-то более серьезное.

Накопление

Для кого-то это самый приятный бонус от ведения семейного бюджета. Например, в моей семье львиная доля доходов тратится на путешествия. Очень дорогостоящие мероприятия, без накоплений не обойтись

Поэтому очень важно знать, сколько я могу отложить в месяц без ущерба интересам семьи. Читайте в моей статье о способах накопления денег

Создание “подушки безопасности”

Пока для многих, в том числе и для меня, неприкосновенный запас на “черный день” является недостижимой мечтой. Но надо понимать, что для семьи эта цель одна из самых важных. Согласитесь, что мало кто хочет оказаться в нищете в случае потери работы или непредвиденных больших трат. На эти случаи и нужна “подушка безопасности”.

Покой и мир в семье

Как часто приходится слышать от мужа, что жена слишком много тратит денег на одежду и кофе с подружками. А от жены постоянные упреки, что муж позволяет себе еженедельные походы в бар, боулинг, на рыбалку и т. д. Знакомо? Ведение семейного бюджета позволит разложить по полочкам доходы и расходы, научит экономить и позволит всегда иметь деньги на то, что душа просит

И не важно, будет это новое платье или навороченная удочка

Как правильно планировать семейный бюджет в таблице

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Как начать копить деньги при маленькой зарплате

Важное условие — минимизировать категории трат и их суммы, чтобы накопить средства, аккумулировать их для дальнейших вложений. Маленькая зарплата — не приговор и всегда можно стремиться к тому, чтобы увеличить накопления и искать новую работу

Предлагаю детальную таблицу, как эффективно и правильно копить, откладывать деньги, даже если зарплата не сильно высокая, а о дивидендах вы только читали, но не получали.

Альтернативные способы накоплений

| От чего отказаться | Чему предоставить приоритет | Сколько можно сэкономить, % |

|---|---|---|

| Покупка кофе на вынос | Сварить напиток дома | 50 |

| Посещение ресторанов | Готовить дома | 50 |

| Покупка сезонных вещей | Покупка вещей в не сезон | 30 |

| Езда на такси | «Разбрасывание» цены топлива на всех попутчиков | 100 |

| Покупка продуктов, которые хочется | Покупка только акционных товаров | 40 |

Когда тяжело в финансовом плане, вспомните американскую пословицу: за деньги счастье купить нельзя, а вот взять в аренду — конечно!

Научитесь вести свой бюджет

Для решения этой ситуации вполне хорошо подойдет обычная таблица в Google, где можно настроить автоматические расчеты. Основное правило: расходы должны быть меньше поступлений. Поставьте пару важных дат или запланированных трат на месяц, определите ключевые числа получения зарплаты, дивидендов, и сформируйте временной коридор, когда лучше тратить без проблем.

Создайте “подушку безопасности”

Откладываете вы в валюте, или копите в рублях, должна быть подушка безопасности — тот резерв, который будет лежать с постоянным доступом, но с которого деньги не берутся на ежедневные расходы. А вот увеличивать его размер — правильная и грамотная стратегия. Деньги могут понадобиться на лечение, срочный ремонт и другие траты, но их наличие делает человека более спокойным и уверенным в завтрашнем дне.

Откладывайте 10%

Это главный принцип разумного накопления без ущерба. Далее эти 10% можно распределить в разные категории: инвестиции для физических лиц, увеличение финансовой подушки, отдельные накопления на конкретную цель, формирование бюджета для отдыха или обучения детей. Интересно и то, что «десятина» — популярная «норма» пожертвований в многих церквях на протяжении веков.

Автоматизируйте платежи

Это позволит не забыть оплатить отопление или электроснабжение, и не получить по итогу пеню или штрафы за просроченные платежи. Плюс, многие банки дают скидки на свои комиссии, если заполняете формы и подписываетесь на регулярные платежи на протяжении 6 или 12 месяцев. Удобно при получении зарплаты сразу автоматически закрыть все «генштальды по коммуналке» в пару кликов.

Составляйте список покупок

Проверено на собственном опыте, что метод, как копить деньги правильно, работает уже после первого посещения супермаркета с составленным списком. Если его нет, тогда глаза разбегаются, начинаешь думать, что купить на ужин, а что на завтрак, набирая продуктов и товаров без системы. Разумеется, что, придя домой, можно вспомнить что мусорные пакеты так и не куплены, а помидоры черри дополнят те, что уже лежат неделю в холодильнике.

Откажитесь от вредных привычек

Представим: пачка сигарет стоит в среднем 3 доллара, и даже если вы выкуриваете одну пачку за 2 дня, то за неделю тратите 9-12 долларов, а за месяц больше 45$. За год это 540$ — и по сути, это билеты на Бали по хорошей скидке в 2 стороны. Но для отказа от вредных привычек должна быть сила воли, желание и порой даже нужно глубже изучить, что такое мотивация, как она работает на биологическом и психологическом уровне.

Не гонитесь за легкими деньгами

Речь идет о сомнительных проектах, лотереях, где на билеты спускают огромные суммы, заработки с репутацией, которая оставляет желать лучшего. Согласна, что при маленькой зарплате на квартиру будешь копить не быстро, но при этом совесть будет чиста, да и спать можно крепко и спокойно. Легкие деньги часто не создают надежный капитал, и как пришли легко, так могут и уйти быстро без особых предпосылок к этому.

Пользуйтесь скидочными и дисконтными картами

Их предлагают многие продуктовые магазины, косметические супермаркеты, службы такси. Многие даже не нужно иметь физически, ведь достаточно загрузить приложение на смартфон и показать для считывания кода цифровой аналог. Благодаря картам можете получать кэшбек за покупки или определенные товары приобретать дешевле в определенной сети магазинов.

Шаг №1 – Определитесь какие у вас источники доходов

Первым делом ответьте на следующие вопросы:

- Какие доходы носят постоянный характер, а какие периодический?

- Какой процент от общей сумы доходов составляет каждый отдельный источник?

- Какой источник доходов не пропадет без вашего участия?

Основной источник доходов в семье

У большинства – это заработная плата.

Хотя ее и могут задержать, но все же легко прогнозируется, постоянно выплачивается. На ее основе нужно планировать.

Дополнительные источники дохода

Проценты по депозитам, непостоянные заработки и т. п.

С процентами от депозита также все понятно, они стабильны, даже более чем зарплата, но как правило составляют меньшую часть бюджета, чем зарплата.

К примеру, чтобы получать хотя бы 20 000 рублей в месяц, при ставке в 10% годовых нужно чтобы на счете была сумма порядка 2 400 000 рублей!!! Далеко не у каждого есть такая сумма.

Непостоянные доходы

Лучше не учитывать, т.к. носят не постоянный, не прогнозируемый характер.

К примеру. Налоговый вычет большинство получают несколько лет. Планируют свои расходы исходя из поступления раз в год какой-то суммы, но рано или поздно это закончится и тогда придется урезать траты.

В данном случае лучше направить деньги на создание подушки безопасности или досрочного погашения ипотеки.

На перспективу развивайте те источники доходов, которые приносят деньги на автомате или с наименьшими трудозатратами.

Зачем вести учет доходов и расходов семейного бюджета

Заметили, что последнее время тратите больше, чем получаете? Таких, как вы, множество. Но из сложившейся ситуации нужно срочно искать выход, ведь задолженность растет, платеж по кредиту просрочен, квартирные счета не оплачены, проблем все больше. Решение — начать отслеживать, на что тратятся семейные доходы.

Известная американская писательница с русскими корнями Айн Рэнд на себе проверила, от чего зависят расходы семейного бюджета и почему так важно уметь их просчитывать. В одном интервью она сказала, что деньги — это инструмент, который поможет вам попасть туда, куда вы движетесь

Однако за рулем должны быть вы.

Эти слова вас не убедили? Тогда приведем 3 причины, почему необходимо знать постоянные расходы семейного бюджета:

Только так вы сможете определить самые главные для себя задачи и получить желаемое. Когда вы без цели тратите средства на ненужные вещи, у вас никогда не получится накопить нужную сумму на путешествие, новую машину или оформить ипотечное кредитование. Вы узнаете, почему совершаете непредвиденные траты, какую покупательскую зависимость испытываете. Задумайтесь, возможно вам не нужны 30 пар босоножек на платформе. Определив доходы и расходы как источники формирования семейного бюджета, вы сможете понять, что для вас сейчас самое главное, и прекратите тратить деньги на ненужные вещи

Важно иметь в запасе денежные средства, ведь вы можете серьезно заболеть, разведетесь или потеряете работу

У вас должна быть финансовая подушка — неприкосновенный денежный запас, прожить на который можно 3–6 месяцев.

Не накапливайте мелкие дела

Сверяем план

При составлении плана описывайте мелкие дела, даже если на их выполнение нужно всего пара минут. Включая их в расписание, вы, как минимум, будете о них помнить, поэтому постараетесь завершить до конца дня. Мелкие поручения быстро забываются или откладываются «на завтра», которое никогда не наступит. В итоге из кучи маленьких дел образуется снежный ком невыполненных обещаний, которые в один день могут разом навалиться.

Старайтесь выполнять мелкие поручения в перерывах между основными планами

К примеру, прежде чем приступить к составлению важного отчета подпишите скопившиеся документы, тем самым освобождая место на рабочем столе. Такие дела станут передышкой между основными занятиями

Заключение

В заключение хочу попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяю, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Я просто сама прошла через это. Мой пример с зарплатой в 24 000 руб. – это реальный пример. Такой доход у преподавателя в региональном университете, кем я и являюсь. Согласитесь, что это не та сумма, с которой можно накопить на безбедную пенсию. Поэтому несколько лет назад я нашла дополнительный источник дохода. Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаю удачи и финансовой независимости.

Выводы

Правильное планирование семейного бюджета позволяет продуктивно использовать имеющиеся доходы, не превышая сумму расходов. Лучше всего создать таблицу в Excel, в которую будут записываться доходы и все статьи расходов. Ее можно распечатать и продублировать в приложении для смартфона, которое позволит оперативно отслеживать все траты.

Обязательно нужно оставлять часть доходов в запасном фонде, чтобы иметь возможность финансирования непредвиденных трат. Но кредиты или долги брать не следует, поскольку это не только не поможет бюджету, но и ухудшит материальное состояние семьи.

В дополнение к статье, предлагаю посмотреть Вам видео: