Как заработать на акциях для чайников и реально ли это

Содержание:

- Введение: что такое акции и зачем их покупать

- Что надо сделать, чтобы зарабатывать на акциях больше

- Поиск брокера

- Заработок на акциях «Сбербанка» и «Газпрома»

- Какие акции покупать чтобы заработать

- Можно ли вообще заработать на бирже

- Сколько можно заработать на акциях и кому это подходит?

- Какой подход к заработку на акциях самый лучший

- Акции — способ долгосрочного вложения денег

- Шаг первый. Выбираем брокера

- Ответы на часто задаваемые вопросы

- На что обратить внимание при выборе брокера

- Брокер: как его выбрать и зачем он нужен

- Как заработать на акциях и ценных бумагах для начинающих

Введение: что такое акции и зачем их покупать

Акции (англ. «stocks») — это долевые ценные бумаги, дающие право на владение части компании.

Владельцев называют акционерами или совладельцами компании. Процент владения зависит от количества купленных ценных бумаг. Выпускаются эмитентами (это могут быть компании, предприятия, банки). Торгуются на фондовом рынке, в нашей стране основной площадкой является Московская биржа (ММВБ). Акции относятся к ликвидным финансовым инструментам на бирже или по-другому: их легко можно купить и продать.

Акционеры становится частично владельцем бизнеса. Они имеют право участвовать на годовом общем собрании акционеров (ГоСА), а также на получение дивидендов.

Дивидендные выплаты могут не выплачиваться по итогам года, если так решит совет директоров. От размера прибыли зависит размер дивидендов, а это в свою очередь оказывает влияние на биржевые котировки.

Акционеры крайне заинтересованы в развитии бизнеса, повышение его эффективности, увеличение выручки и дохода.

Если компания ликвидируется (объявляет себя банкротом), то акционеры получают компенсацию от продажи её активов. В первую очередь, возвращают деньги кредитором, то есть владельцам облигаций этой компании и что останется получают акционеры.

- Обыкновенные («обычка»);

- Привилегированные («префы»);

Самая большая разница между привилегированными и обычными акциями лишь в том, что на префы традиционно начисляют больше дивидендов. Далеко не у всех компаний существуют эти два типа ценных бумаг. В большинстве случаев вам даже не придёться выбирать, что купить.

Примечание

Префы и обычка одной компании чаще всего торгуются «нога в ногу». Если одни растут на 2%, то и другие прибавляют примерно на это же значение, но бывают и исключения.

Самые крупные и ликвидные компании относят в разряд «голубых фишек».

Голубые фишки — это акции самых крупных и надёжных компаний. Они же являются самыми ликвидными ценными бумагами, поскольку имеют большими обороты торгов на фондовой бирже.

Рекомендую сконцентрировать свои силы на торговле ими. Издержки (спред) на трейдинг будут минимальны, поскольку по ним всегда большая ликвидность

Это крайне важно, если вы планируете зарабатывать на колебаниях курса. Если цели покупки ценной бумаги долгосрочные (более полугода), то можно рассматривать и малоликвидные компании

Их называют акциями второго и третьего эшелона. Их сложнее купить и продать из-за небольшого числа заявков в биржевом стакане.

Рекомендую ознакомиться также со следующими статьями:

Что надо сделать, чтобы зарабатывать на акциях больше

Надо создать индивидуальный инвестиционный счет. Он нужен для того, чтобы получать вычеты и увеличивать прибыль.

Инвестиционный вычет типа А позволит вам вернуть часть подоходного налога. Его максимальная сумма – 52 000 рублей. Чтобы получить эту сумму целиком, вам надо пополнить счет на 400 000 рублей.

То есть вы переводите на счет 400 тысяч, покупаете на них акции или другие финансовые инструменты, получаете с них прибыль и еще гарантированные 52 000 рублей от государства.

Вычет типа Б нужен для того, чтобы освобождать от налога всю прибыль. Если вы покупали паи фонда и через какое-то время продали их, получив прибыль, вам не придется с этой прибыли платить налог.

А на обычном брокерском счете вы заплатили бы 13 %.

Прочитайте мою статью про индивидуальный инвестиционный счет. Я там очень подробно объясняю, как он работает. Обязательно возьмите этот материал на заметку, чтобы знать, как выкачивать максимум из фондового рынка.

Поиск брокера

Самое главное для новичка в этом деле — выбрать грамотного и надежного посредника. У брокерской компании должна быть лицензия, разрешающая посредническую работу на бирже. Через брокера можно будет купить и продать акции, заключить сделку, вывести прибыль и заплатить налог. Кроме того, ему известно практически все, вплоть до того, как зарабатывают инвесторы на падении акций.

Перечень брокеров с лицензией можно посмотреть на сайте Центрального банка

Выбирая брокера, не забудьте обратить внимание на отзывы. С брокером заключают договор, который предварительно нужно прочесть

Не стесняйтесь требовать разъяснения непонятных моментов.

Заработок на акциях «Сбербанка» и «Газпрома»

Акции указанных компаний относятся к «голубым фишкам» фондового рынка РФ. Они демонстрируют самый высокий уровень ликвидности, популярны у начинающих и опытных трейдеров. В долгосрочной перспективе акции приносят стабильную прибыль, также акционерам осуществляют выплату дивидендов.

Акции указанных компаний относятся к «голубым фишкам» фондового рынка РФ. Они демонстрируют самый высокий уровень ликвидности, популярны у начинающих и опытных трейдеров. В долгосрочной перспективе акции приносят стабильную прибыль, также акционерам осуществляют выплату дивидендов.

Одна акция «Газпрома» на данный момент стоит порядка 249 рублей, «Сбербанка» — 241 рубль. Минимальный порог у большинства брокеров составляет несколько тысяч рублей, поэтому купить определенное количество акций указанных эмитентов можно. Уже через год благодаря повысившейся стоимости их можно будет выгодно продать или оценить уровень доходности, купить еще.

Какие акции покупать чтобы заработать

Многие начинающие трейдеры полагают, что самый верный способ заработка на акциях – покупка самых дорогостоящих из них. Такое мнение в корне ошибочно. Надежность акций не выражается в их стоимости, ведь подорожание может быть как следствием объективных причин, так и результатом внешних экономических факторов. С такой же вероятностью завтра цена на них может резко упасть, а инвестор останется без прибыли (если не будет претерпевать убытки). Время от времени покупка более дешевых акций может быть выгоднее, при том условии, что инвестор предвидит дальнейшее развитие и рост компании, выпустившей ценные бумаги.

Как выбрать акции для инвестирования: анализ компаний

Для трейдера, целью которого является инвестирование акций и получение пассивного дохода, лучшим выбором станут акции с дивидендными отчислениями. Таким образом, акционеру обеспечен ежегодный пассивный доход, выражающийся в процентных отчислениях.

Другим распространённым заблуждением является мнение, что размер компании влияет на размер риска с обратной зависимостью (чем крупнее фирма – тем ниже риск потерь и наоборот).

Хотя крупные компании имеют высокие показатели ежегодного роста и обладают репутацией, все это может стать бесполезным, если фирма прекратит своё развитие. Те значительные суммы, которые были потрачены на покупку акций у данных субъектов рыночной экономики, в таком случае могут не окупиться.

Преимущество небольших предприятий состоит в том, что их акции изначально стоят недорого. Если правильно проанализировать возможность дальнейшего развития такой фирмы, можно извлечь хорошую прибыль, когда компания выйдет на новый уровень.

Риски при покупке акций на бирже

Важно при покупке акций правильно оценить сопутствующие риски. Существует несколько способов, как это можно сделать:

- Обратиться за помощью к опытным экспертам;

- Самостоятельно проанализировать ситуацию;

- Полагаться на интуицию, что для большинства является крайней мерой;

- Следить за новостями в области экономики.

Но вопрос куда более значимый – способы сведения возможных рисков до минимума. Избежать потерь удается не всегда, а вот минимализировать их – довольно часто. Рекомендуется:

- Сократить издержки путём грамотного составления инвестиционного портфеля;

- Изначально испробовать несколько вариантов торговли и выбрать наиболее подходящий именно для вас;

- При уменьшении счета на 5% лучше свернуть торговлю до конца текущего месяца – это поможет не обанкротиться;

- Покупать ценные бумаги так, чтобы риск при соглашениях не превышал 2% от капитала, так как проиграть 50 раз сряду сложно даже при полном невезении;

- Использовать стоп-заявки.

Составление инвестиционного портфеля акций: в чем выгода

Так как в статье уже несколько раз упоминалось словосочетание «портфель акций», будет справедливо сказать о нём несколько слов. Прежде, чем приступить к извлечению дохода от продажи акций, нужно быть осведомлённым в том, что акции относятся к портфельным активам.

Так, пополняя портфель новыми акциями, мы делаем инвестиции более надёжными, потому что снижение цен на акции одной компании обязательно компенсируется ценой на бумаги других фирм.

Можно ли вообще заработать на бирже

Этим вопросом задаются все, кто начинают свой путь в трейдинге. Заголовки рекламных объявлений и видеореклама пестрят громкими призывами к действию, а известные трейдеры рассказывают о том, сколько миллионов они на этом заработали – но здравый смысл подсказывает, что все не могут оставаться в выигрыше.

На бирже можно зарабатывать деньги. Но нужно понимать, что не получится вложить сто рублей и через неделю заработать миллион; прибыль напрямую зависит от того, сколько вы в это вкладываете и от вашей стратегии. В среднем, трейдеры могут заработать порядка 10-20% к своему депозиту в месяц, а успешные трейдеры при хорошем раскладе – около 35-40%. Также стоит учитывать, что за 1-2 дня редко удается заработать крупную сумму. Поэтому для желающих заработать деньги здесь и сейчас этот способ не подойдет.

Сколько можно заработать на акциях и кому это подходит?

Акции – это деловые ценные бумаги. Есть бумажная версия и современная, электронная. Эта бумага дает возможность получить дивиденды с компании. Также держатель акций может рассчитывать на некоторую часть имущества во время ликвидации фирмы.

ВАЖНО! Не каждая акция позволяет получать доход. Они как растут в цене, так и падают, хотя в долгосрочной перспективе доход практически всегда обеспечен

Продажей и покупкой акций необходимо заниматься на бирже. Это по факту супермаркеты, где крупные компании продают свои активы мелкими партиями. Все операции проводятся исключительно через брокера, а торги происходят в электронном виде.

Такой вид инвестирования подходит лицам с определенным уровнем финансовой и инвестиционной грамотности.

Какой подход к заработку на акциях самый лучший

Пассивное инвестирование. Это когда вы инвестируете свои деньги в хорошо диверсифицированные акции и больше ничего с ними не делаете. То есть вы не пытаетесь угадывать, какие акции будут расти в цене, какие будут падать. Вы не продаете одни акции, чтобы докупить другие и не гадаете на кофейной гуще.

Обращаю ваше внимание, в пассивных инвестициях важна качественная диверсификация. Если я вложу все свои деньги в акции российских нефтедобывающих предприятий– это будет плохая инвестиция

Потому что если нефть начнет дешеветь – акции этих компаний подешевеют вслед за нефтью. Если США наложат очередные санкции – нефтегазовый сектор экономики пострадает в первую очередь.

А вот если часть моих денег будет в «нефтяниках», часть – в банковских компаниях, еще часть – в американском рынке, а остаток вообще в облигациях – будет отлично.

Акции — способ долгосрочного вложения денег

В странах, где заработная плата населения позволяет накопить определенную сумму, свободные денежные средства сразу же вкладывают во всевозможные финансовые инструменты — фьючерсы, стартапы, драгоценные металлы, облигации, акции.

Это немного труднее, чем когда деньги просто лежат в банке, но зато прибыль при таком способе вложений гораздо больше. Банковский процент по вкладам граждан на сегодняшний день по факту отстает от уровня инфляции, поэтому деньги медленно, но верно обесцениваются с каждым годом.

Можно было бы пребывать в уверенности, что сохранить деньги в банке проще, т.к. меньше рисков, но это не так. Слишком много различных обстоятельств (социальных, политических и экономических) влияет на курс валют, а значит, любая из них может в одночасье обесцениться.

С акциями все совершенно по-другому. Здесь наблюдается постоянный рост их стоимости, если говорить об общей рыночной ситуации. При этом некоторые позиции могут и падать. Внутриполитические события почти не влияют на цену акций зарубежных компаний. Вот почему надежность вклада в банке ставится под сомнение.

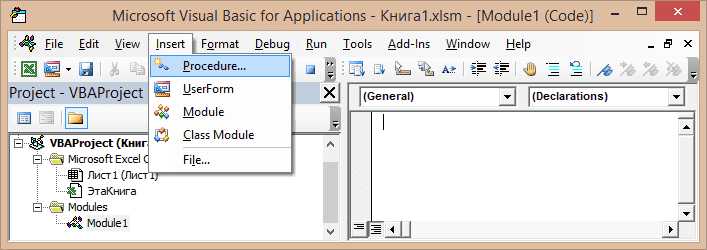

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Ответы на часто задаваемые вопросы

8.1. Есть ли прибыльные стратегии для заработка на акциях

Существует множество стратегий для торговли на фондовом рынке. Как показывает практика, самые простые подходы в торговле работают лучше и надёжнее, чем большая совокупность различных индикаторов.

Для торговли достаточно использовать стратегию пересечения скользящих средних и в среднем можно зарабатывать по 12-30% годовых. Это доступно для каждого.

Таймфрем для торговли лучше выбрать побольше. Рекомендую работать на четырёх часовых и дневных графиках. На них сразу видны тренды и уровни поддержки/сопротивления.

8.2. Можно ли жить на заработок от акций

Рынок обладает цикличностью. У любого трейдера регулярно будут периоды больших доходов, нулевых и отрицательных. Причём сказать точно, сколько будет длиться тот или иной период — не сможет ни один эксперт.

Доход от акций, может быть, нулевой на протяжении нескольких лет. Ситуации, когда рынок не растёт более 1-3 лет случаются крайне редко. Периоды роста обычно занимают более длительные промежутки времени (3-10 лет подряд).

Поэтому, отвечая на вопрос «возможно ли жить на заработок от акций», мы отвечаем: можно, но надо грамотно распределять свои активы, поскольку, возможно, придётся жить пару лет без доходов от биржи.

8.3. Стоит ли отдавать деньги в доверительное управление

Доверительное управление деньгами всегда несёт риски. Любой инвестиционный фонд хочет зарабатывать, для этого ему надо рисковать. Поэтому будьте готовы к колебаниям портфеля по 3-5% в день.

Конечно, есть более сбалансированные ПИФы, но какой смысл класть в них деньги, когда с таким же успехом можно самостоятельно купить те же самые акции и не платить никаких комиссий.

Комиссии у фондов с доверительным управлением разные. Где-то 3-5% придётся заплатить в год независимо от результатов. Нужно ли это? Ведь никаких гарантий доходности они не дают. Как показывает история, активное управление проигрывает обычному индексному инвестированию.

Аналогом ПИФов являются ETF фонды, которые берут мизерные комиссии. При этом их можно легко продавать и покупать прямо на бирже.

8.4. От чего зависит цена акций и почему она растёт

Цены на акции зависят от множества факторов. Например, если цена Сбербанка упала с 265 рублей до 200 рублей за пару дней, то можно ли сказать, что его цена реально упала на 20%? Конечно, нет. Это вызвано возникшими рисками и как следствие панической распродажей. Спустя непродолжительное время цены возвращаются.

Самые важные факторы влияющие на стоимость акции:

- Спрос и предложение;

- Общее направление движения рынков;

- Текущая и будущая доходность компании;

- Размер дивидендов;

- Макроэкономические показатели (инфляция, ВВП, ставка рефинансирования);

- Кредитный рейтинг страны и компании;

- Ключевые показатели результативности компании и ряда мультипликаторов: P/E, EBITDA, Cash flow, P/BV, P/S, ROE, EV/EBITDA и т.д.

- Обратный выкуп (buyback);

- Повышение веса в фондовом индексе IMOEX или MSCI Russia;

Более подробно про эти и другие факторы можно прочитать в статье:

От чего зависит цена акций;

Почему цены акций склонны к росту? На это есть несколько причин:

- Деньги постепенно обесцениваются;

- Денег становится больше;

- Бизнес приносит доход, а значит становится «дороже»;

8.5. Можно ли с маленькой суммы сделать миллионы

Новички приходят на биржу за большими деньгами. Они уверены в своих возможностях и силах. Однако рынок в большинстве случае не даёт те прибыли, которые ожидают инвесторы.

Можно ли с маленькой суммой сделать миллионы? Если ответить, что нет, то это будет неправильно. История знает примеры головокружительных успехов отдельных трейдеров. Однако большинство никогда не смогут даже просто обогнать фондовый индекс.

Чтобы зарабатывать миллионы на бирже нужен большой стартовый капитал и большой опыт работы.

Напоследок хочу привести график роста американского рынка акций со дня его открытия (а это уже более 200 лет). На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

8.6. Как заработать много денег на акциях

Для того, чтобы заработать много денег на акциях потребуется более точечные покупки и действия. Вот несколько вариантов как увеличить заработок от акций:

- Краткосрочные покупки под конкретные идеи. Например, изменение дивидендной политики, выходы отчётностей;

- Использование кредитных плеч. Этот способ лучше использовать только опытным трейдерам. Подробнее читайте: маржинальная торговля;

Можно подвести итог, что зарабатывать на акциях можно любому инвестору, поскольку они склонны к росту на большом промежутке времени. Эта тенденция и дальше будет продолжать действовать.

На что обратить внимание при выборе брокера

Брокер работает небесплатно. За сделки с акциями он возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Некоторые требуют внести минимальный депозит около 30 000 рублей, другие (кроме комиссии за сделки) берут плату за обслуживание счёта или за ввод / вывод денег.

В среднем размер комиссии – 0,05% от суммы сделки. Например, инвестировали 30 тысяч рублей, заплатили комиссию – 15 рублей.

Все брокерские компании публикуют тарифы у себя на сайте. Поэтому прежде чем подписывать договор с брокером, проверьте условия, на которых через него можно начать инвестировать.

Если хотите торговать иностранными акциями, узнайте у брокерской компании, есть ли у неё доступ к зарубежным рынкам.

Чтобы начать работать с брокером, откройте у него брокерский счёт и подпишите договор на оказание услуг. Процедура похожа на оформление простого банковского счёта. Обычно это можно сделать дистанционно: заполните заявку на оформление счёта на сайте брокера и укажите паспортные данные. Счёт открывают за 2–3 рабочих дня.

Брокер: как его выбрать и зачем он нужен

Закон обязует граждан, решивших заняться куплей-продажей на бирже, обращаться к брокерам. Как правило, это специализированные фирмы или банки, получившие брокерскую лицензию. При этом взаимодействовать с брокером клиент может так, как ему удобно:

- Торговать самостоятельно. В этом случае инвестор только открывает счет в брокерской фирме, но все операции выполняет самостоятельно, а значит, сам управляет своими деньгами. Все операции должны соответствовать закону.

- Доверить управление специалисту. Тогда за вас куплей-продажей будет заниматься специалист. Его действия и полномочия ограничиваются договором. Инвестор же может не вникать в детали и просто получать доход.

Есть и другой вариант – консультирование. Консультант объясняет клиенту, как функционирует биржа, дает рекомендации и советы по покупке ценных бумаг. В остальном же инвестор сохраняет за собой свободу действий.

Начав поиск брокера, проверьте его надежность. На сайте ЦБ РФ есть список компаний с брокерской лицензией – ознакомьтесь с ним и обратитесь в одну из заинтересовавших фирм. Не стоит пользоваться услугами зарубежных специалистов, так как их деятельность на территории РФ на сегодняшний день не регламентирована, а значит, при возникновении спорных ситуаций вы не сможете решить их в российском суде.

Проанализируйте брокерский рынок. У одного брокера может быть несколько тарифов обслуживания, которые рассчитаны на разный уровень риска и разные стартовые суммы. Отличается и комиссия за их услуги. От выбранного тарифа зависит и прибыльность ваших операций.

Как заработать на акциях и ценных бумагах для начинающих

Акции покупаются для того, чтобы выручить с них прибыль. Это можно сделать двумя способами:

- получать дивиденды;

- продать их дороже, чем вы их купили.

Дивиденды выплачивают далеко не все организации. Небольшие компании вряд ли будут что-то платить акционерам.

Помимо этого, размер дивидендов никак не зависит от стоимости акций. Суммы выплат определяются советом директоров, а также уставом, где прописан порядок выплат.

Дивиденды связаны с прибылью компании. На них могут рассчитывать те акционеры, которые приобрели бумаги до определенной даты. Когда она объявляется, стоимость акций резко поднимается, так что приобрести их перед самыми выплатами будет проблематично.

Гораздо больше можно получить на разнице курсов. Однако тут есть очень много нюансов, влияющих на стоимость акций:

- ликвидность актива;

- сведения о выплате дивидендов;

- прибыль компании;

- обстановка на рынке;

- настроения трейдеров;

- финансовое положение компании;

- заявления компании и новости.

Чтобы попасть на биржу, нужно завести брокерский счет. Брокер — это посредник между вашим капиталом и рынком. Он может предоставить не только доступ к различным инструментам, но также консультации и услуги доверительного управления.

Для самостоятельной торговли, придется потратить довольно много времени на обучение. Потребуется прочесть множество книг и статей, чтобы понять суть работы биржи и как на ней заработать.

Сразу стоит отметить, что если вы относитесь к торгам, как к игре, вы потеряете все деньги. Биржевая торговля — это серьезная работа, не прощающая ошибок и требующая от инвестора полной сосредоточенности и внимательности.