Семь причин, почему банк мог отказать вам в кредите

Содержание:

- Что делать, если нигде не дают кредит

- Распространенные причины отказа Сбербанка в кредитовании

- Что банк делает дальше?

- Почему частые отказы в кредитах вредят кредитной истории?

- Банки в Москве, которые дадут кредит почти без отказа

- Какие банки кредитуют заявителей, у которых имеются действующие кредиты?

- Скрытые причины для отказа

- Где получить деньги, если банки отказывают

- Ваши соцсети не вызывают доверия

- Дадут ли ипотеку, если есть непогашенные кредиты?

- Почему банки отказывают в кредите с хорошей кредитной историей

- Главные причины отказов в кредите

- Иные причины отказа

- Почему банки отказывают

- Банки, выдающие до 3-х кредитов на одного заёмщика:

- Как получить кредитный займ без отказа

- Почему важна кредитная история

- С плохой кредитной историей

Что делать, если нигде не дают кредит

Итак, если все способы испробованы, но банки не дают кредит. Что делать? Не отчаиваться. Выход есть всегда. Если нет имущества, которое можно предоставить банку в залог, собственных накоплений не осталось, а занимать у родных и близких не вариант, то можно обратиться в одну из многочисленных микрофинансовых организаций.

Они предоставляют физическим лицам небольшие суммы под достаточно высокий процент на короткий срок (не более тридцати дней). Большая переплата оправдывает себя тем, что клиент МФО не должен доказывать свою благонадежность. Ему достаточно лишь иметь при себе паспорт. Если у заемщика есть возможность предоставить справку о доходе, то процент по кредиту для него станет значительно ниже.

В качестве примера микрофинансовой организации можно привести: «Миг Кредит», «Деньга», «Домашние деньги» и т. д. Они достаточно долго существуют на рынке и имеют неплохую репутацию.

К положительным относятся:

- Большая вероятность одобрения запроса на кредит. Он выдается практически всем желающим.

- Высокая скорость рассмотрения заявки.

- Оперативное зачисление денежных средств на счет клиента или выдача наличных. Последнее, как правило, происходит в течение 20 минут.

- Деньги могут быть предоставлены клиенту несколькими способами: выданы наличными, перечислены на карту или банковский счет, направлены на электронный кошелек. Кроме того, есть сервис по доставке денежных средств курьером на указанный клиентом адрес.

Отрицательные моменты:

- Высокий процент по кредиту. Его величина достигает 1 % в день, а это означает, что годовая ставка составляет 250–365 %.

- Срок предоставления кредита редко превышает один месяц.

- Сумма займа не может быть большой. Как правило, она не превышает двадцати тысяч рублей. В исключительных случаях – пятидесяти тысяч.

Для некоторых заемщиков это идеальный вариант. Однако им не стоит забывать, что выгоднее вернуть кредит как можно быстрее. В противном случае сумма долга будет очень быстро увеличиваться и гасить обязательства с каждым днем станет все труднее. Потому обращаться в МФО стоит лишь тогда, когда есть уверенность в собственной платежеспособности, но нет возможности взять кредит в другом месте.

Распространенные причины отказа Сбербанка в кредитовании

Есть факторы, влияющее на результат обращения. Сотрудники финансового учреждения досконально проверяют данные о клиенте, когда запрошенная сумма большая. Почему Сбербанк обычно отказывает в кредите:

Подача заявок сразу в несколько банков.

Слишком большие запросы пользователя, указавшего громадный предел суммы, что не соотносится с допустимыми банком доходами гражданина.

Консервативность Сбербанка была отмечена даже на высшем уровне. Банки сегодня вынуждены всесторонне защищать себя от действий мошенников, а также невозвратов ссуд, которые выдают. В связи с этим и процентные ставки возрастают, и сами кредиты дают лишь небольшому числу людей, несмотря на то, что в СМС-оповещении онлайн системы постоянно значатся сообщения о выгодных займах.

Сбербанк постоянно проводит мониторинг и скрининговые обследования, направленные на изучения социального и экономического статуса своих пользователей. Впрочем, некоторые заявки могут даже не дойти до работников банка, поскольку система отменяет их уже на этапе сортировки. В этом случае какие-то данные о пользователе, предоставленные им в заявлении, оказались неверными, либо у человека плохая кредитная история.

Что банк делает дальше?

Через 4 месяца, а часто и раньше, если получатель кредита не начинает платить или делает это не полностью, не пытается получить отсрочку или реструктуризацию, займодавец имеет право предпринимать следующие шаги:

- обращение с исковым требованием в суд: мировой или городской (районный). В первом случае рассмотрение дела проходит в отсутствие заинтересованных сторон. Судья издает приказ, который можно сразу передавать приставам. В большинстве ситуаций заемщики данный приказ оспаривают, кредитору приходится подавать иск повторно, но уже в городской (районный) суд;

- перепродажа коллекторскому агентству. Часто долги переходят в другие руки за символическую плату;

- ждать и уговаривать должника дальше. Службы безопасности банков прекрасно знают, что и коллекторы, и приставы-исполнители достаточно часто не могут ничего взыскать с неплательщика. В лучшем случае на счет банка будут поступать копейки из официальной зарплаты.

Как показывает практика, ожидание и уговоры могут длиться долго. И через год, и через два года, что будет числиться долг, сотрудники банка продолжат звонить и приглашать на переговоры и проведение реструктуризации. В любом случае запись о просрочке уже внесена в кредитную историю. В дальнейшем получить новый займ или кредит будет затруднительно.

Ситуация несколько осложняется для заемщика в случае ипотечного или автокредита. Так как имущество находится в залоге, банк и через 3 месяца может выставлять его на торги. Полученная сумма идет на погашение задолженности. Если кредитор просто забирает себе залог, долг считается погашенным. Если по результатам торгов вырученной суммы не хватило для покрытия и основного долга и процентов, заемщик остается и без квартиры (машины), и с долгом.

Почему частые отказы в кредитах вредят кредитной истории?

Когда первый кредитор отказывает, клиент идет в другой банк, не проверив причину отклонения заявки. Следующий банк при рассмотрении заявки видит предыдущий негативный отклик о несоответствии заемщика требованиям кредитного учреждения.

Когда человек проходит через несколько банков, в истории в БКИ накапливается несколько записей об отказе в выдаче средств. С такой историей рассчитывать на одобрение, не разобравшись, почему не дают кредит, бессмысленно.

Чтобы повысить шансы на успех, придется подождать некоторое время: от нескольких месяцев до 1–2 лет. Сократить срок ожидания позволит разбор каждой возможной причины для негативных откликов и попытка урегулирования проблемы.

Банки в Москве, которые дадут кредит почти без отказа

Несмотря на то, что каждый банк в Москве проверяет потенциального заемщика, оценивает перспективы получения выданных денег обратно, есть те учреждения, которые выдвигают минимальные требования и не отказывают никому.

Первое место в рейтинге «безотказных банков» занимает «Совкомбанк». Банк отличается большим количеством положительных отзывов, он занимает высочайшие места в рейтингах, созданных жителями Российской Федерации. «Совкомбанк» — одно из крупнейших банковских учреждений, филиалы которых расположены во многих российских городах.

Это действительно надежный банк, основанный в 1990 году. За 30 лет работы он хорошо себя зарекомендовал и завоевал доверие тысяч россиян. Одно из больших преимуществ банка – безотказность в выдаче кредитов. Получить заем здесь могут как работающие граждане, так и студенты, пенсионеры возрастом до 85 лет.

Каждый желающий может получить кредит суммой до 100 тысяч рублей от 6% годовых. Несмотря на то, что процент может показаться достаточно высоким, он вполне лоялен и остается гораздо более низким, чем в любой микрофинансовой организации. Оформить кредит можно в любом банковском отделении, выплата денежных средств происходит на счет любого банка.

Рассмотрение онлайн заявки происходит в течение 5 дней, но ждать стоит, поскольку вероятность получения кредита практически сто процентов. Погасить заем можно в течение одного года, а оформление страховки в обязательном порядке не требуется.

Требования для получения кредита такие:

- возраст – старше 20 лет;

- регистрация места жительства в регионе, где есть филиал «Совкомбанка»;

- стаж на последнем рабочем месте не менее 4 месяцев.

Еще одним безотказным является банк «Суперпочтовый», известный также как Почта Банк. Свою работу он начал в 2016 году, но за это время стал известен как наиболее быстроразвивающийся банк страны. ПАО «Почта Банк» отличается прогрессивностью и лояльным отношением к клиентам. Эту политику банк исповедует и в области кредитов: благодаря гибкости, получить деньги может практически любой.

«Суперпочтовый» предлагает своим клиентам кредит до 5 миллионов рублей. Годовая ставка составляет 3,9% (гарантированная – 5,9%). Погасить долг можно в течение 60 месяцев. Заявка рассматривается в течение одного дня, после чего деньги зачисляются на карту любого банка.

Требований к заемщикам банк практически не предъявляет: достаточно достичь возраста совершеннолетия и быть зарегистрированным на территории РФ. Также к веским преимуществам можно отнести пересчет ставки в случае погашения долга вовремя, отсутствие требований к оформлению страховки.

Какие банки кредитуют заявителей, у которых имеются действующие кредиты?

Клиентам с действующими кредитами не отказывают в новой ссуде, если:

- клиент является человеком трудоспособного возраста;

- у клиента есть постоянное место работы;

- доход позволяет обслуживать несколько кредитов одновременно;

- показатели долговой нагрузки остаются на невысоком уровне;

- кредитная история не слишком испорчена — нет длительных просрочек, просуженных задолженностей.

Кредитовать таких заемщиков готовы почти все банки — вероятность одобрения будет очень высокой.

В частности:

- Сбербанк;

- ВТБ банк;

- Альфа банк;

- Тинькофф банк;

- Райффайзенбанк;

- «Ренессанс Кредит»

- Газпромбанк

- Россельхозбанк

- «Хоум Кредит энд Финанс банк»

- ПСБ (Промсвязьбанк)

- Почта-банк

- Совкомбанк

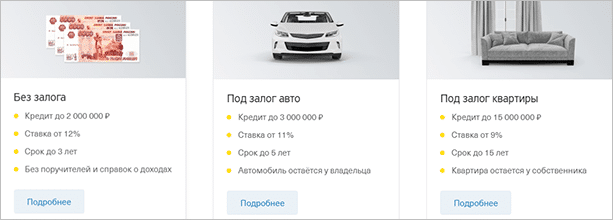

Это же относится к вопросам рейтинга банков, которые дают кредиты под залог. Обратиться можно во все перечисленные выше банки — каждый предложит собственные условия кредитования. Вам останется лишь выбрать организацию.

Скрытые причины для отказа

Кроме понятных и явных причин, для отказа существуют скрытые основания:

- Указание разных сведений в различных банках. Обнаруженные расхождения вызовут определенные подозрения у сотрудников финансовой организации, поэтому нежелание лишний раз рисковать станет основанием для отказа.

- Предоставление ложной информации. По этой причине клиент может быть даже занесен в «черный список».

- Внешность, вызывающая подозрения — грязная одежда, состояние алкогольного опьянения.

- Цели взятия кредита — сотрудников банка может насторожить клиент с высоким уровнем дохода, который желает оформить кредит на малую сумму без обоснования причин.

- Отсутствие отметки о прохождении воинской службы или отсрочке.

- Беременность или пребывание в декретном отпуске — озвучить эту причину сотрудники банка не решаются, поскольку тогда их можно будет обвинить в дискриминации. По этой же причине могут отказать работникам, деятельность которых связана с риском для жизни.

- Большое количество досрочно погашенных кредитов — банкам не выгодно сотрудничать с такими клиентами, ведь прибыль от кредитования будет минимальной.

Скрытые причины отказ в кредите

Скрытые причины отказ в кредите

Вышеперечисленные факторы могут повлиять на решение банка даже при условии хорошей кредитной истории и стабильного заработка.

Где получить деньги, если банки отказывают

MangoMoney

Если боитесь, что банк может отказать в займе, то MangoMoney — вариант как раз для вас. Преимуществом данной МФК является скорое оформление небольшого займа прямо из дома. При этом оптимизированная система позволяет оформить анкету как с ПК, так и с мобильного телефона. Сотрудники весьма лояльны к новым клиентам, поэтому не найдут повода для отказа. А перевод средств будет мгновенным.

Сумма — до 15 тыс. рублей, ставка — от 0,3%, срок — 1-30 дней, возраст — с 23 лет.

Е-капуста

Среди никогда не отказывающих и лидер МФО 2020 года Е-капуста. Лидирующее место компании позволяет занимать один из самых больших процентов одобрения анкет. Причина проста — для займа потребуется один лишь паспорт. Одобрение будет, даже если есть множество параллельных кредитов в других организациях. Но тогда можно не рассчитывать на максимальную сумму займа.

Сумма — до 30 тыс. рублей, ставка — от 0%, срок — 7-21 день, возраст — с 18 лет.

FastMoney

Если банки не одобрили займ и не дали хотя бы минимальную сумму, можно смело обращаться в FastMoney. У данного МФО множество преимуществ. Помимо того, что можно получить до 50 тысяч руб., одобрение у МФК практически 100-процентное. Но если захочется сумму побольше, сотрудники запросят не только паспорт, но и идентификационный код. Для постоянных клиентов действует 7 раз в 12 месяцев услуга пролонгации.

Сумма — до 50 тыс. рублей, ставка — от 1,5%, срок — 5-16 дней, возраст — с 20 лет.

Vivus

Vivus — довольно новое МФО по одобрению в России, хотя офис можно найти почти в каждом городе и в некоторых селах. Деньги переводятся за считаные минуты, как только внесете данные в заявку. Сотрудникам неважен большой пакет документов

Если понадобится связаться, обращать внимание будут на доброжелательность клиента и его настроенность на сотрудничество

Сумма — до 30 тыс. рублей, ставка — от 1,5%, срок — от суток до 30 дней, возраст — с 18 лет.

Метрокредит

Определенные микрофинансовые организации обслуживают клиентов только по отдельным регионам. А работа сотрудников Метрокредита простирается на территорию всей РФ. В каждом источнике можно определить множество положительных отзывов довольных людей. Также радует большой выбор по поддержке банковских карт — от Visa до МИР. Кроме паспорта, понадобится обязательная прописка и гражданство РФ.

Сумма — до 30 тыс. рублей, ставка — от 1,5%, срок — 16-30 дней, возраст — с 21 года.

Миг Кредит

Отказавший банк точно не сможет сравниться с Миг Кредит по скорости принятия заявок и работе — сотрудники не отрываются от своих обязанностей ни разу за сутки, чтобы каждый взял в любое время желаемый займ. Переводы делаются несколькими способами — на электронный кошелек, счет или банковскую карту. Особенно в почете Яндекс Деньги.

Сумма — до 55 тыс. рублей, ставка — от 0,27%, срок — 3-168 дней, возраст — с 21 года.

Сравнительная таблица лучших МФО

Прежде чем брать у МФО ссуду и заполнять анкету, следует сравнить лучшие компании, которые кредитуют не первый год. При этом у каждой есть хорошие отзывы и множество заманчивых продуктов.

МФО

Миним. возраст получателя

Макс. сумма лимита

Миним

% ставка

Срок

Особенности

MangoMoney

23 года

До 15000 ₽

От 0,3%

1-30 дней

Оптимизация анкет под все устройства

Е-капуста

18 лет

До 30000 ₽

От 0%

7-21 день

Не обращают внимание на другие задолженности

FastMoney

20 лет

До 50000 ₽

От 1,5%

5-16 дней

Большой возрастной диапазон

Vivus

18 лет

До 30000 ₽

От 1,5%

От суток до 30 дней

Быстрая работа

Метрокредит

21 год

До 30000 ₽

От 1,5%

16-30 дней

Поддержка множества банковских карточек

Миг Кредит

21 год

До 55000 ₽

От 0,27%

3-168 дней

Круглосуточный прием

Никто не застрахован от внезапного отказа даже на маленькую сумму. Но если знать основные моменты и ошибки, уже через 10 минут можно быть с желаемыми средствами в кошельке.

Ваши соцсети не вызывают доверия

Мы действительно смотрим соцсети клиентов, которые обращаются к нам за кредитами. Почти во всех банках есть специальные программы, которые автоматически «подтягивают» профили клиента, используя данные из анкеты: ФИО, дату и место рождения. Обычно это «ВКонтакте», «Одноклассники», «Инстаграм». Иногда даже можем изучить аккаунт в Steam — это игровая платформа.

В соцсетях мы обычно проверяем совпадение — или несовпадение — информации из анкеты. Часто можно найти детей, о которых клиент «забыл» рассказать банку, подтвердить место работы или дополнительный доход, ну и в целом оценить, насколько клиенту можно доверять.

Если клиент выкладывает посты или фото с пагубными привычками, например с алкоголем, — это плохой знак. Конечно, единичное фото с бутылкой пива никакой роли не сыграет, но если такие посты повторяются регулярно, то они могут стать поводом для отказа.

Совет:

Перед тем как обращаться в банк, посмотрите на свои странички в соцсетях чужими глазами. Банки любят фото из путешествий: это означает, что у клиента всё в порядке с финансами. Если у вас есть фото из заграничных поездок — поделитесь ими в соцсетях. Желательно ещё и подписать: «Это я в Доминикане, а тут — на Гоа».

Дадут ли ипотеку, если есть непогашенные кредиты?

Непогашенный кредит выдаче ипотеки не препятствует. У клиента должен быть стабильный доход, позволяющий осуществлять ежемесячные выплаты. Расчет суммы производится исходя из максимальных возможностей заемщика. При выдаче ипотеки учитывается совокупный доход семьи, сумма расходов, наличие несовершеннолетних детей или иных лиц на иждивении заемщика, проживание в съемной квартире. Учитываются и неофициальные источники дохода – подработка, наличие сельского хозяйства. В любом случае, сумма ежемесячных платежей не должна превышать половины семейного дохода.

Оформить ипотеку будет несложно, если следовать рекомендациям:

- Обратиться в банк, где у вас уже имеется хорошая кредитная история или к банкам-партнерам. Велики шансы, что постоянному клиенту банк предоставит более выгодные условия.

- Не скрывать информацию о наличии кредитных обязательств.

- Провести рефинансирование имеющихся кредитов, если их несколько.

Почему банки отказывают в кредите с хорошей кредитной историей

Это происходит, когда уже есть слишком крупный кредит и по подсчетам специалистов банка заемщик физически не сможет погашать долг по новому кредиту, то есть элементарно не хватит дохода или зарплаты.

5 причин, почему банки отказывают в кредите с хорошей кредитной историей

- Низкий уровень платежеспособности

- Заявитель не понравился менеджеру

- Маленькая сумма при большой зарплате

Банкам не выгодно выдавать маленькие суммы, так как они получат очень маленькие проценты и тогда им проще отказать, чем тратить на оформление время.

4. Наличие других долгов

5. Выявление ложной информации

6. Подозрение в мошенничестве

Главные причины отказов в кредите

Плохая кредитная история.

Под кредитной историей понимается все прошлое поведение соискателя кредита в отношении займов и разного рода финансовых обязательств.

Сильно уменьшаются надежды на кредит у допускавших просрочки платежей по прошлым кредитам. Еще хуже придется тем, чьи задолженности взыскивались через суд.

Практически нереально получить кредит имеющему непогашенную просроченную задолженность по другому кредиту.

Другие задолженности и просрочки тоже примут к сведению. Почему не одобряют кредиты злостным неплательщикам алиментов тоже понятно.

Мало шансов у имевших судимости за мошенничество, злоупотребление доверием и т.п. Хотя «прошлый приговор – еще не приговор». Достаточно много кредитных организаций готовы на рискованное кредитование. Их риски компенсируются большими процентами (ценой займа) или дополнительным обеспечением: залоги, поручительство и т.д.

Еще одним, не вполне понятным, основанием для отказа может стать отсутствие кредитной истории. Может быть, банки боятся доверять тому, кому до сих пор никто не доверял.

Не все клиенты знают, что принятие решения о кредите у большинства банков происходит по определенному алгоритму, иногда почти без участия человека, на основании компьютерных, машинных оценок. Это называется кредитным скорингом.

Клиент заполняет анкету – своего рода матрицу с четкими критериями: возраст, трудовой стаж, уровень дохода, наличие телефонного номера на работе и дома и пр.

Некоторые параметры не имеют отношения к платежеспособности (к примеру – телефон на работе), но требуются для быстрой проверки клиента по установленной схеме. Отсутствие любого звена в этой системе может стать основанием для отказа.

В таких случаях надежнее обращаться в банк, где с клиентом ведет предварительную беседу кредитный агент.

Невыплаченные займы.

Если у вполне добросовестного и дисциплинированного плательщика есть непогашенные кредиты, то его шансы получить еще один сильно уменьшаются. Потому, что каждый платеж «урезает» свободный остаток «чистого» регулярного дохода.

Иные причины отказа

Что делать, если не дают кредит и не говорят причину отказа? Пытаться определить, что послужило поводом для отрицательного решения банка.

Несоответствие возрастному критерию — еще одна причина, по которой потенциальный заемщик может получить sms-уведомление с текстом «В кредите отказано». Немногие банки России выдают займы сразу же после достижения совершеннолетнего возраста. Однако молодому заявителю должно быть 21 или даже 23 года. Связано это с тем, что 18-летний клиент находится в, так называемой, группе риска (его могут забрать в армию, он может учиться в ВУЗе на дневном отделении, то есть кредит такому заявителю будет сложно выплатить).

Банки, которые выдвигают своим клиентам лояльные требования (в отношении возрастного ограничения), чаще всего предлагают несколько жестковатые условия кредитования (повышенные процентные ставки, небольшие сроки и т.д.).

Судимость — это очевидная причина отказа. Человек с запятнанной репутацией не сможет получить кредит в крупном российском банке. Максимум, на что он может рассчитывать — это заем в МФО.

Не получит кредит и женщина с явными признаками беременности, ведь после рождения малыша она будет лишена постоянного источника дохода.

Почему банки отказывают

Почти каждый человек сталкивался в своей жизни с острой нехваткой денежных средств. Задержка заработной платы, незапланированные финансовые расходы, форс-мажорные ситуации — вот самые распространенные причины возникновения такой ситуации. Казалось бы, можно занять деньги у соседа, ближайшего родственника, коллеги по работе или друга. Однако практика показывает, что в последнее время лишних денег нет ни у кого. К счастью, услуги российских банков позволяют быстро решить любые финансовые проблемы и получить нужную сумму. Но не все так просто.

Часто после подачи заявки клиент получает отказ в выдаче кредита. Почему это происходит? Что делать, если не дают кредит? Как узнать причину отказа? Следует сразу же отметить, что банк вправе не объяснять причину такого решения. Но деньги нужны, и очередная попытка их получить заканчивается провалом. Что делать, если не дают кредит? Давайте сначала разберемся в основных причинах отрицательного решения банка.

Банки, выдающие до 3-х кредитов на одного заёмщика:

Практически все банки готовы выдать до 3-х кредитов одновременно, если все они погашаются в срок и ежемесячный платеж укладывается в лимит дохода. Сумма ежемесячных платежей не должна превышать 40% от дохода, а предыдущие займы в идеале должны быть погашены хотя бы на 20%.

Если кредитов слишком много, и все они разбросаны по разным банкам, можно воспользоваться услугой рефинансирования и объединить все долги в один. При этом одобренный размер кредита может превышать суммарные платежи, а разницу разрешается использовать по собственному усмотрению – получается, это способ взять деньги при наличии других кредитов.

Как получить кредитный займ без отказа

Если вы решили оформить заявку на получение кредита, то есть несколько верных шагов к получению положительного решения:

- Нужно заранее ознакомиться, какие условия будут во время кредитования, а также требования к клиентам. Если специалисты вам скажут, что вы не соответствуете каким-то параметрам, то лучше тогда выбрать другую кредитную организацию. К примеру, у вас нет возможности предъявить справку о доходах, т.е. сумма, которую вы получаете в виде заработной платы. Поэтому, вариант один, выбирайте банк, где такая справка не нужна.

- Если банк запрашивает ваши данные, то лучше предъявить реальную информацию. Это одно из важнейших условий каждой кредитной компании. Для всех заемщиков такой факт известен, но не все относятся к этому серьезно. Не стоит обманным путем завладеть деньгами, так как все это выяснится и вам вынесут судебный приговор по статье мошенничество. Дайте согласие на обработку ваших данных, где СБ сможет ознакомиться с КИ, источник дохода и прописка. Если есть просрочки по уже имеющемуся кредитному займу, то лучше сразу об этом сказать.

- Предъявите банку весь перечень документации, которая необходима для оформления кредита. Многие кредитные организации предоставляют кредитный займ по нескольким документам – это паспорт и второй на выбор (водительские права, заграничный паспорт, страховое свидетельство). Лучше взять все с собой, так будет проще общаться с сотрудником банка. А если у вас есть дополнительный заработок (неофициальный), по возможности предъявите справку о доходах.

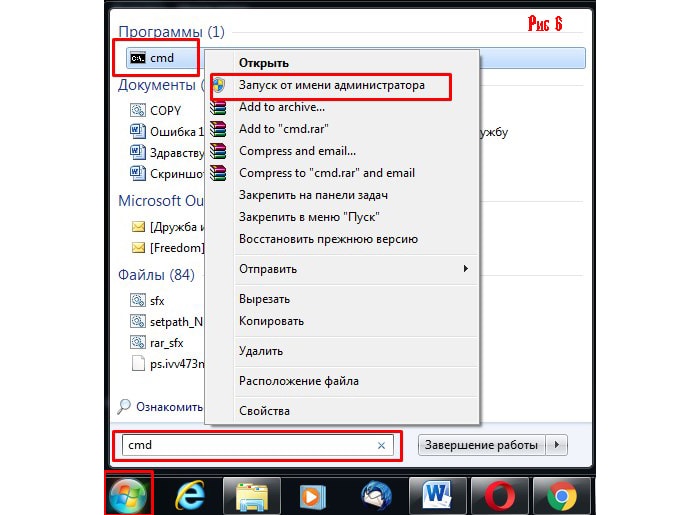

- Оформление кредитного займа с залогом. На сегодняшний день, возможность получения одобрения возрастает, если вы можете предоставить банку в залог свое имущество (квартира/дом) или автомобиль. Да, это рисково, но если вы уверены в своих возможностях, то почему бы и не попробовать.

Почему важна кредитная история

Прежде, чем предоставить услугу кредитования, банк тщательно проверяет заявителя на предмет финансовой платежеспособности. Служба безопасности компании делает запрос в центральный каталог кредитных историй – это минимизирует риски невозврата заемных средств. Сотрудники банка оценивают кредитоспособность и желание исполнять взятые на себя по договору обязательства.

Если в текущих выплатах по прошлым сделкам банк увидит задержки погашения платежей, это сыграет не в пользу претендента на кредит. При этом на территории РФ работает много микрофинансовых учреждений, готовых закрыть глаза на плохую историю. Неприятный момент при заключении таких сделок – слишком высокая ставка.

С плохой кредитной историей

Как было указано ранее нет банка, который 100% оформляет кредиты любому гражданину. Но при должном терпении можно найти организацию для займа. Главным минусом станут высокие проценты и строгие условия оплаты. Просрочка недопустима. К тому же клиент не может рассчитывать на большую сумму.

Вот список подобных банков, которые лояльны к клиенту, редко отказывают и выдают небольшие займы:

- Тинькофф

- Бин Банк

- Русский стандарт

- Хоум кредит

- Восточный экспресс

- Ренессанс кредит

После взятия займа в одном из представленных банков кредитная история не улучшится. Для улучшения ситуации потребуется, как минимум, несколько кредитов.

Практически в любом банке можно взять сразу несколько кредитов. Как правило, при благоприятных условиях можно оформить до 3-х кредитов. Какие основные условия надо выполнить для получения второго и последующих кредитов?

- Обязательно не должно быть просрочки по первому кредиту.

- Выплаты по действующему кредиту должны составлять больше 20-30% от тела займа.

- Проверяется платежеспособность клиента. Сумма платежей по всем кредитам не должна превышать 50% от заработка заявителя.

- Для удобства можно воспользоваться услугой рефинансирования. В конечном счете все кредиты объединяются в один для удобства и высвобождения части средств. Например, для одной большой покупки — квартиры.