Лучшие кредитные карты 2021 года

Содержание:

- Как получить кредитную карту в Москве

- Класс карточного продукта

- Какие кредитные карты легче всего получить в Москве?

- 110 дней без процентов Райффайзенбанка — по условиям кредитования

- В каком банке лучше взять кредитную карту?

- Кредитные карты, которые одобряют всем без отказа: банки

- Условия по кредитным картам

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Халва от Совкомбанка – карта рассрочки

- Лучшие кредитные карты 2020 года по длительности льготного периода

- Какие существуют лучшие кредитные карты в 2021 году

- Как получить кредитку быстро и без проблем

- Рейтинг выгодных карт

Как получить кредитную карту в Москве

Жителям и гостям столицы дается большое преимущество — их вниманию предлагается самый большой ассортимент кредиток в стране. Это позволяет выбрать максимально подходящий и привлекательный продукт. Если вы нашли такой, можете сразу приступать к онлайн-оформлению.

Все кредитные карты, размещенные на портале БанкСправка, доступны для подачи онлайн-заявок в любое время суток. Нет необходимости смотреть на график работы выбранного банка, вы выбираете его продукт и сразу подаете запрос на выпуск.

Онлайн-заявка — небольшая анкета, которую нужно заполнить. На ее основании банк будет принимать решение о выдаче пластика и о размере кредитной линии

Обратите внимание, что несмотря на дистанционное оформление, все заявленные документы в итоге должны быть на руках

Банк рассматривает заявку и выносит решение, при одобрении сообщает размер выделенной линии. Если компания выдает карты с доставкой по Москве, ждите звонка для согласования времени и места встречи с курьером. Если такого сервиса нет, просто выбираете удобное отделение банка и получаете карточку там.

Обратите внимание, что большинство карт не выдаются моментально, нужно время на их выпуск и доставку. Если кредитка требуется срочно, выбирайте варианты выдачи в день обращения

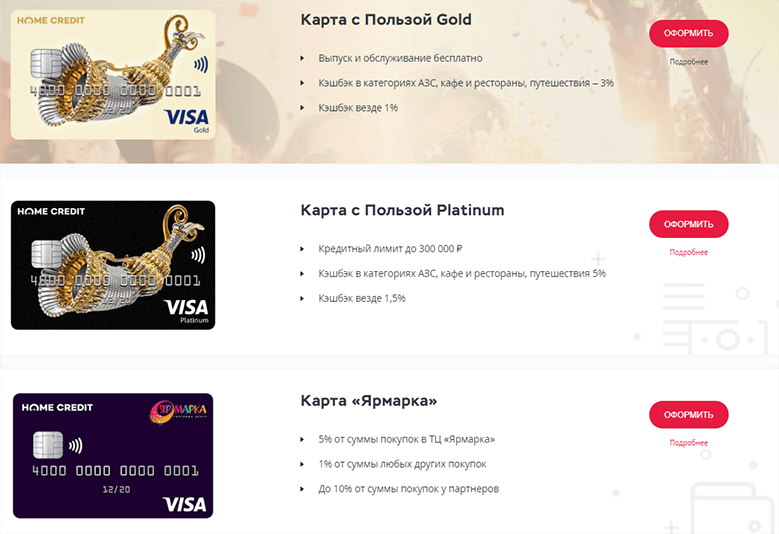

Класс карточного продукта

Полученный таким образом заем человек может держать в запасе, приберегая деньги на срочные, непредвиденные нужды. Сегодня большинство кредиток обслуживается международными платежными системами VISA и MasterCard. Причем существует множество специальных подвидов: VISA Classic, MasterCard Gold и другие. Вообще, можно выделить несколько уровней кредитных «пластиков» по, так сказать, престижности:

- gold, или «золотая» карта. Обычно это самые дорогие варианты, которые предлагаются только постоянным клиентам, продемонстрировавшим свою платежеспособность. Они имеют или очень широкий функционал, или какие-то узкие, но очень выгодные возможности (уже поминавшиеся бесплатные перелеты, большие скидки в мировых торговых сетях и прочее);

- platinum, или «платиновая» карта. Примерный аналог «золотой»;

- «серебряная» карта. На данном уровне находятся, например, все карточки с пометкой VISA Classic. В принципе, это хороший вариант для тех, кто не имеет возможности купить «золото», но кому нужен широкий функционал, поскольку такой продукт относится к универсальным платежным средствам международного уровня;

- «бронзовые», или стандарт. Такой «пластик» легко может приобрести клиент-новичок. Часто подобные карты не именные («золото», «платина» и «серебро» почти всегда все именные), а денежная сумма на них относительно небольшая. Плюс не всегда они подходят для финансовых операций по интернету. Но основные возможности те же, что и у карт более высокого класса.

Какие кредитные карты легче всего получить в Москве?

Не секрет, что банки в Москве могут выпускать не один вид кредитных карт. Их может быть две и более. Для каждого вида кредитной карты действуют специфические условия: размер кредитного лимита, процентная ставка, льготный период. Чем лучше условия кредитования, тем сложнее получить такую карту. Но есть карты, которые представляют собой оптимальное соотношение условий и требований к держателю. Такие карты получить можно без всяких проблем. О них мы расскажем чуть ниже:

- «All Airlines» от «Тинькофф Банк» — это кредитная карта, которая предлагает своему держателю кредитный лимит до 700 000 рублей с процентной ставкой от 0%. Льготный период составляет 55 дней, чего должно быть более, чем достаточно. За совершение операций по отдельным категориям или в партнерских учреждениях. Единственное требование для оформления – возраст от 18 до 70 лет.

- «Card Credit Plus» от «Кредит Европа Банк» предлагает клиентам кредитный лимит в 600 000 рублей со ставкой от 0%. Льготный период, когда можно погасить задолженность без переплат составляет 55 дней. Клиентам предлагаются кэшбек и бонусы за совершение покупок в отдельных категориях, за один месяц можно накопить до 5 000 баллов. Требования к держателю: возраст от 18 лет, подтверждение дохода, если требуется кредитный лимит свыше 350 000.

- «Мир Автомобилиста» от РГС Банк – карта с доступным кредитным лимитом до 500 000 рублей с минимальной ставкой 0%. Погасить задолженность, не переплачивая, можно в течение 62 дней. За транзакции можно получать кэшбек до 5%. Единственные требования к держателям – возраст от 18 до 65 лет и стаж работы на последнем месте 3 месяца.

110 дней без процентов Райффайзенбанка — по условиям кредитования

В рейтинге топовых кредитных карт 2021 года нашлось место продукту Райффайзенбанка. Его кредитка 110 дней без процентов примечательна:

- высоким кредитным лимитом – до 600 000 руб.;

- получением в день обращения;

- бесплатной доставкой;

- наличием скидок и кэшбэка от платежной системы и партнеров Райффайзена;

- озвучиванием решения спустя 2 мин.;

- длительным беспроцентным периодом – до 110 дней. В течение первых 2 месяцев после открытия кредитной карты, он будет распространяться на переводы, покупки.

Райффайзенбанк часто проводит различные акции, благодаря которым можно добиться: бесплатного обслуживания, отсутствия комиссии за снятие наличных (в обычных случаях она составляет 3% от суммы + 300 руб. либо 3,9% + 390 руб., в зависимости от того, где снимать). Ставка у 110 дней без процентов колеблется от 19% до 29%. Под сомнение лучшей кредитной карты ее может поставить только большие проценты за наличные операции, в том числе переводы, — 49% годовых.

Чтобы не было трат за пополнение, необходимо вносить не менее 10 000 руб., иначе придется отдать банку 100 руб. От смс или пуш-уведомлений рекомендуем отказаться, так как эта услуга стоит 60 руб. в мес. Документы, подтверждающие доход, предъявлять необязательно. Но если подготовить, к примеру, СТС, загранпаспорт, выписку из ПФ, лучшую кредитную карту Райффайзенбанка можно будет получить на выгодных условиях.

В каком банке лучше взять кредитную карту?

Выбирать подходящую карту придется исходя из критериев, актуальных лично для вас. У меня уже много лет кредитная карта Альфа-Банка, для меня она удобнее всего по целому ряду причин.

Подобрать карту на наиболее удобных условиях вам поможет эта таблица:

| Карта | Процентная ставка | Размер лимита | Льготный период |

| Тинькофф (Платинум) | 12% | 700 000 руб. | 55 дней |

| Альфа-Банк (100 дней без процентов) | 9,9% | 500 000 руб. | до 100 дней |

| Восточный Банк (Кэшбэк) — Visa | 24% | 500 000 руб. | до 56 дней |

| Райффайзенбанк (110 дней) | 19% | 600 000 руб. | до 110 дней |

| Росбанк (Можно все) | 25,9% | 1 000 000 руб. | до 62 дней |

| МТС Банк (МТС Кэшбэк) | 11,9% | 500 000 руб. | до 111 дней |

| АТБ (Универсальная) | 11,5% | 600 000 руб. | до 120 дней |

| Ренессанс Кредит (Кредитная 365) | 19,9% | 300 000 руб. | до 55 дней |

| Открытие (OpenCard) | 13,9% | 300 000 руб. | до 55 дней |

| Экспобанк (Выгода) | 23,9% | 300 000 руб. | до 56 дней |

Рекомендовано для вас

Как увеличить кредитный лимит карты

Какие существуют виды кредитных карт

Что лучше — кредитная карта или дебетовая с овердрафтом?

Предложений по кредитным картам на российском рынке очень много. Все они отличаются своими условиями — от размеров лимитов и льготных периодов до доступных бонусов и привилегий для держателя. Чтобы выбрать самую выгодную кредитную карту, нужно определить, для чего она вам нужна, и сопоставить доступные условия с этой целью.

Среди топ-10 выгодных предложений, представленных на нашем сайте, одни из самых лучших условий — у Тинькофф Платинум. Эта кредитка выпускается по паспорту с доставкой на дом, предлагает крупный лимит и низкую процентную ставку. У карты есть бонусная программа и рассрочка у партнеров банка.

Экспертное мнение

Почти любую кредитную карту можно подстроить под свои личные предпочтения, при этом всегда оставаясь в плюсе и не ощущая «бремени долга». Достаточно спланировать траты по ней с учетом доходов и расходов без использования кредитки. Исходя из этого, подберите оптимальный для себя вариант карты.

Важно:

- Чтобы не попасть в «долговую яму», возьмите для начала небольшую сумму. Попросите сотрудника банка ограничить лимит до 15-20 тысяч рублей. Так вы поймете, насколько комфортна будет для вас кредитка. Сумму лимита банк может увеличить, если заемщик пользуется картой и вовремя погашает задолженность

- Старайтесь не тратить всю сумму сразу — возможно, беспроцентный период пролетит очень быстро, а денег начнет не хватать

- Помните, что кредитка не предназначена для снятия наличных и денежных переводов — за эти операции взимаются крупные комиссии. Лучше использовать ее только для покупок онлайн или в магазинах

- Если вы будете активно пользоваться кредиткой и вносить платежи вовремя, то у вас улучшится кредитная история

Анастасия Чанцева

Известия, Вечерняя Москва

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Кредитные карты, которые одобряют всем без отказа: банки

Как мы уже говорили, каждый банк проверяет своего клиента, не бывает таких компаний, которые бы не смотрели на КИ. Это их обязанность по требованию Центробанка России. Но при этом реакция на получаемые сведения у всех разная, и результат обращения то же. Лояльные банки могут пойти на небольшой риск, и выдавать вам карточку.

Только учтите, что тарифы по ней будут не слишком-то выгодны: на первых порах вам одобрят небольшую сумму, максимум на 2 ваших месячных оклада, а ставку, скорее всего, назначат максимальную. Но если вариантов совсем нет, и кредитование требуется вам срочно, то нужно попробовать и такую карту, со временем условия по ней улучшатся.

Кого мы порекомендуем:

| Кредитная карта | Банк | Кредитный лимит, руб. | Годовая ставка | Льготный срок, дн. | Стоимость обслуживания |

| Тинькофф Платинум | Тинькофф Банк | До 700.000 | От 12% | До 55 | 590 |

| Свобода | Хоум Кредит Банк | До 290.000 | От 0% | До 51 | |

| Просто кредитная карта | Ситибанк | До 300.000 | От 7% | До 180 | |

| 100 дней без процентов | Альфа-Банк | До 500.000 | От 9,9% | До 100 | 590-1490 |

| Zero | МТС Банк | До 150.000 | 10% | До 1100 | 0-10950 |

| Наличная на сайте банка | УБРиР | До 150.000 | 10% | До 60 | 0-21900 |

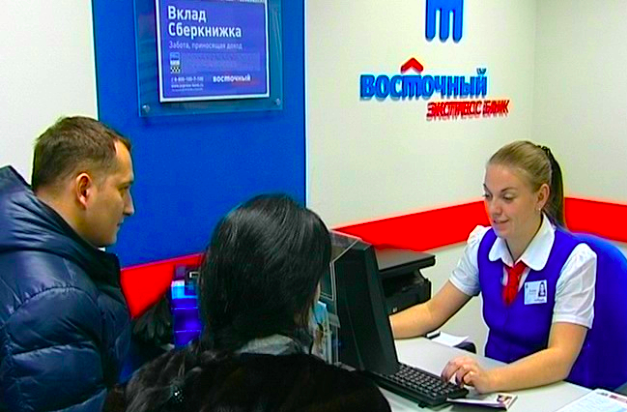

| Комфорт на сайте банка | Восточный Банк | До 500.000 | От 11,5% | До 56 |

Чтобы вам удобнее было сделать правильный выбор, мы дадим краткое описание каждому продукту, который перечислен в статье. Еще раз напомним, что каждая входящая заявка рассматривается в индивидуальном порядке, и условия также всем назначаются разные, исходя из КИ, дохода, трудового стажа, наличия кредитной нагрузки и т.д.

Тинькофф Платинум

Самая востребованная кредитка от банка Тинькофф, который известен тем, что работает даже с теми заемщиками, которым отказывают остальные банки. Она привлекательна тем, что к ней можно подключить опцию рассрочки, и совершать некоторые покупки без переплаты вовсе, и на возврат вам дадут до 12-ти месяцев включительно.

Тарифы:

- Могут предложить лимит до 700 тысяч;

- Ваш процент составит от 0% по рассрочке до 49,9%;

- Льготный срок небольшой, до 55 дней;

- Ежемесячно надо вносить платежку по 8% от долга;

- Если снимете наличные, то заплатите комиссию в 2,9% от суммы + 290р.;

- Карта обходится в 590 руб. в год.

Требований к заемщику мало: возраст от 18 до 70 лет, наличие российского гражданства, прописки и постоянного источника дохода. Оформление по паспорту, доставка на дом бесплатно.

Свобода

Это карта рассрочки, которую выпускает Хоум кредит банк. Она изначально создавалась только для того, чтобы вы могли ею расплачиваться безналичным способом у партнеров-банка, это сотни магазинов по всей стране, причем покупки можно совершать как в рознице, так и в режиме онлайн.

Какие действуют условия:

- Кредитный лимит устанавливают в пределах 10000-290000 рублей;

- Ставка 0% по рассрочке, если нарушить её условия – до 34,8% в год;

- Беспроцентный срок до 51 дня длится;

- Обслуживание бесплатное, смс-оповещение стоит 99р. в месяц;

- Снятие наличных невозможно.

Карточка моментальной выдачи, вам её оформят в день обращения. Не именная. Заказать ее можно уже с 18 лет, понадобится лишь паспорт. Обязательный стаж от 3 месяцев.

Просто кредитная карта

Невероятно востребованная кредитка, которая обязана своей популярностью простым и понятным тарифам. Плюс к ней можно подключить приложение для оплаты общественного транспорта, что делает карточку еще более универсальной.

Что вы получите:

- Изначальный лимит до 300 тысяч рублей с последующим увеличением до 1 миллиона рублей;

- Небольшую ставку от 7% до 32,9% в год;

- Возможность использования льготного периода до 180 дней на покупки и снятие денег первый раз, со второй операции он уже будет до 50 дней;

- Без платы за обслуживание;

- За смс-оповещения по 89р. снимают ежемесячно;

- Снятие наличных без комиссии.

Из требований: клиент должен быть старше 20 лет, иметь доход от 30000р., стаж на последнем месте работы от 90 дней и постоянную прописку. Если у вас есть кредит в любом российском банке, то подтверждать доход не требуется.

100 дней без процентов

В Альфа-банке также есть шанс на одобрение кредита. Вы можете получить карточку буквально за несколько дней на следующих условиях:

- Лимит по паспорту – до 50 тысяч, по двум документам – до 200 тысяч, со справкой о доходах – до 500 тысяч;

- Ставка от 9,9% до 23,99% годовых;

- Грейс-период до 100 дней;

- Минимальный ежемесячный платеж до 10% (не менее 300р);

- Плата за обслуживание высокая, от 590 до 1490 рублей;

- За обналичивание комиссия 5,9% от суммы, если снимать более 50 тысяч.

Подать заявку на получение кредитки могут граждане РФ, достигшие совершеннолетнего возраста, имеющие стаж труда от 3 месяцев и постоянную прописку.

Условия по кредитным картам

Предложение от банка Тинькофф.

Если дать кредитке определение самыми простыми словами, то это разновидность банковского кредитования, при котором доступ к деньгам человек получает через платежный инструмент, пластиковый носитель. Данный вид займа относится к возобновляемым, то есть денежными средствами банка можно пользоваться неоднократно.

Максимальная сумма заемных средств определяется при рассмотрении заявки и зависит от таких факторов:

- тип карточки;

- размер доходов потенциального клиента;

- история по предыдущим кредитам.

Процентная ставка за пользование заемными средствами в каждом банке разная. Вот пример 5 популярных банков и условия кредитования в них.

| Банк-эмитент | Кредитная карта | Процентная ставка, % годовых |

| Тинькофф | Тинькофф Платинум | от 19,9% |

| ВТБ 24 | Карта впечатлений | 26% |

| Райффайзен | ВСЕ СРАЗУ | от 29% |

| Альфа-банк | MasterCard Standart | от 23,99% |

| Ренессанс | MasterCard World | от 24,9% |

При оформлении карточки конкретная величина ставки устанавливается после оценки платежеспособности клиента и фиксируется в договоре.

Практически все кредитные карточки имеют льготный период, в течение которого можно пользоваться заемными средствами без оплаты процентов. Для этого нужно возвратить потраченные деньги на счет до его окончания. Продолжительность беспроцентного срока в среднем составляет 50-55 дней в зависимости от финансовой политики банка.

Льготный период имеет свои нюансы:

- На снятие наличных в большинстве учреждений эта опция не распространяется.

- Рассчитывается беспроцентный срок в каждом банке по-разному. Обычно его исчисляют с момента совершения покупки или со дня получения выписки по счету.

Регулярно возвращая на карточку потраченные средства в рамках льготного периода, можно пользоваться заемными средствами без оплаты процентов.

Предложение от банка Ренессанс.

В случае, когда погасить всю сумму долга не получается, необходимо внести обязательный минимальный платеж. Как правило, его размер составляет 5-10% от использованных средств.

В большинстве банков по кредиткам бывают такие платежи:

- Комиссия за снятие наличных денег, как правило не превышает 2%.

- Обслуживание карточки за год, обычно от 150 до 560 рублей.

- Штрафы за несоблюдение условий пользования, указаны в договоре.

- Дополнительные услуги, например СМС-информирование.

Есть карточки с бесплатным годовым обслуживанием и СМС-информированием, есть такие, где даже интернет-банк подключается платно. Срок действия карточек в большинстве учреждений составляет 3 года. Далее осуществляется закрытие кредитки либо ее перевыпуск.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Халва от Совкомбанка – карта рассрочки

Мы не могли обойти стороной и знаменитую «Халву» Совкомбанка. Это карта рассрочки, она работает немного иначе. Она может стать для вас беспроцентной, но подойдет только для покупок. Кредитные карты и карты рассрочки имеют много общего: возобновляемый лимит, обязательное внесение ежемесячных платежей, предоставление скидок и т.п. Поэтому в рейтинг лучших кредитных карт мы решили включить пластик Совкомбанка.

Пользователи говорят, что Халва имеет ряд подводных камней. Но ее условия в этом сегменте все равно одни из самых привлекательных.

| + | — |

| лимит кредитования – до 350 000 руб. | подключение дополнительных опций платное |

| длительный период рассрочки – до 36 мес. | комиссии за переводы: 1%, 2,9% + 290 руб. |

| бесплатный выпуск, обслуживание, пополнение | редкие одобрения |

| двойная польза за счет дохода на остаток – до 5% | лимиты на совершение операций |

| бесплатная доставка | период рассрочки в реальности меньше 18 мес. |

| кэшбэк – до 6% (с подпиской «Халва.Десятка» до 10%) | неудобные условия по начислению бонусов |

| программа «Бонус 5х10» для увеличения выгоды от покупок | плата за невыполнение условий обязательного информирования – 99 руб. в мес. |

| возможность обналичивания в рассрочку (3 мес.) | комиссия за снятие наличных – 2,9% + 290 руб. |

| базовая ставка по договору – всего 10% годовых | блокировки без предупреждения |

| срок действия – 10 лет | |

| оформление по паспорту с 20 до 75 лет | |

| большое количество магазинов-партнеров |

Халву принимают везде. Но только покупки у магазинов-партнеров можно осуществлять в рассрочку без процентов. Вне партнерской сети оплата происходит собственными средствами. Однако отдельные опции позволяют срочно купить товар не в магазине-партнере в рассрочку, тогда она будет платной (290 руб. +1,9% от суммы покупок за мес.).

Лучшие кредитные карты 2020 года по длительности льготного периода

Наличие продолжительного грейс-периода — одно из главных требований соискателей лучших кредитных карт в 2020 году. Обычно ЛП длится 54-62 дня и распространяется на оплату товаров, услуг. Однако ограниченное количество банков проявляет больше щедрости в продолжительности этого срока, и у них он действует на снятие наличных (Альфа-Банк, ВТБ). Но и здесь не все так просто.

Наличие льготного периода не снимает обязанности с заемщика вносить обязательный платеж. Если пропустить его и не вернуть вовремя долг, начислят проценты за каждый день пользования кредитными деньгами (даже при частичном погашении задолженности), введут грабительские штрафные санкции. Также необходимо разбираться в том, какая у банка схема расчета.

У некоторых отчет начинается со дня совершения покупки, у других – с определенного числа или дня выдачи пластика. Как правило, начало ЛП совпадает с началом расчетного периода, т.е. на следующий день после того, как кредитор формирует выписку. Не всегда длительный ЛП дает возможность долго пользоваться деньгами без процентов. На его продолжительность грейс- влияет расчетная дата.

В плане грейс-периода идеальны карты рассрочки. Срок, когда не начисляются проценты, может достигать 365-540 дней. Но они подходят только в случае необходимости средств на приобретение товаров. Причем длительная рассрочка действует не на все партнерские магазины. Еще продолжительный беспроцентный период у карты Восточного «Просто» (до 1825 дней) и МТС Деньги Zero (до 1100 дней).

Но лучшими назвать их нельзя, потому что они невыгодные, поскольку есть комиссия за обслуживание кредита – 30-50 ₽ в день. Чем дольше не возвращать долг, тем дороже обходится карта.

240 дней без процентов УБРиР

240 дней без процентов УБРиР оказалась в рейтинге лучших кредитных карт 2020 года не только по количеству дней льготного периода, но и другим причинам.

| Преимущества | Недостатки |

| Бесплатный выпуск | Не такой уж и большой кредитный лимит – до 299 000 рублей |

| Обслуживание карты без комиссии, если совершать покупки в расчетном периоде на сумму от 60 000 ₽ | Высокая комиссия за обслуживание, если не выполнять условие бесплатности – 599 ₽ в месяц |

| Отсутствие комиссионного сбора при снятии до 50 000 ₽ | Большая плата при снятии свыше 50 000 ₽ в месяц – 5,99% (не меньше 500 ₽) |

| Умеренный платеж – 3% от суммы долга | Повышение процентов на операции по выводу средств, на которую ЛП не распространяется, — 55,90%. |

| Одобрение кредитного лимита до 99 000 ₽ по паспорту | Доступ к лимиту – только на следующий день после получения продукта |

| Наличие кэшбэка – до 40% у партнеров, до 10% — за покупки по спецкатегориям, 1% — с остальных | Дорогие переводы на счета и карты в сторонние банки и УБРиР – 5,99% (минимум 500 ₽) |

| Возможность оформления кредитки с 19 лет | |

| Бесплатная доставка | — |

120 дней без платежей банка Открытие

Второй лучшей картой в этом сегменте мы считаем 120 дней без платежей, выпускаемой банком Открытие. Конечно, она не лишена минусов, но есть немало ЗА, чтобы оформить ее в 2020 году.

| Преимущества | Недостатки |

| Небольшая ставка – от 13,90% в год | Отсутствие доставки |

| Достаточно большой кредитный лимит – до 500 000 ₽ | Нет бонусных программ |

| Простота в оформлении. Для получения заемных средств на сумму до 100 000 рублей достаточно паспорта и ПТС/СТС или загранпаспорта | Плата за обслуживание дополнительной карты – 500 ₽ |

| Быстрое принятие решения | Комиссия за переводы – 3,9% + 390 ₽ |

| Бескомиссионное снятие наличных | Оформление только физическими лицами с 21 года и при наличии дохода от 15 000 ₽ |

| Длительный грейс-период – до 120 дней | — |

| Бесплатное обслуживание на простых условиях. Комиссию банк берет – 1 200 ₽ за год. Но он будет их возвращать каждый месяц по 100 ₽, если оплачивать товары на 5 000 ₽ | — |

| Небольшой ежемесячный платеж – 3% от величины долга | — |

Какие существуют лучшие кредитные карты в 2021 году

Эксперты сайта Взять Кредит! оценили десятки банковских предложений, сравнили ТОПовые кредитные карты, чтобы определить лучшие. В ходе анализа каждой программы выявлено немало подводных камней и особенностей, влияющих на пользовательский опыт

Во внимание мы брали кредитные карты банков, которые имеют лицензию ЦБ РФ, пользуются популярностью у российских граждан

По итогам исследования был составлен список кредиток на выгодных условиях с длительным льготным периодом, большим лимитом, умеренными ставками, кэшбэком и другими «плюшками».

- 100 дней без процентов Альфа-Банка.

- Platinum (Платинум) Тинькофф Банка.

- Хочу больше УБРиР.

- Кредитная карта МТС Cashback.

- 110 дней без процентов Райффайзенбанка.

- 120 дней без платежей банка Открытие.

- Tinkoff Drive Тинькофф Банка.

- Кредитная карта 365 Ренессанс Кредит Банка.

- Opencard банка Открытие.

- Мультикарта ВТБ.

- Кэшбэк Восточного.

- Карта рассрочки Халва от Совкомбанка.

Как получить кредитку быстро и без проблем

Требования к оформлению кредитных карт в в различных банках мало чем отличаются. Поэтому если возникнет вопрос, карту какого банка выбрать по простоте и скорости оформления, то подойдут практически все. Это же относится и к кредитным картам с льготным периодом, так как данную функцию стали поддерживать все финансовые организации для привлечения новых пользователей.

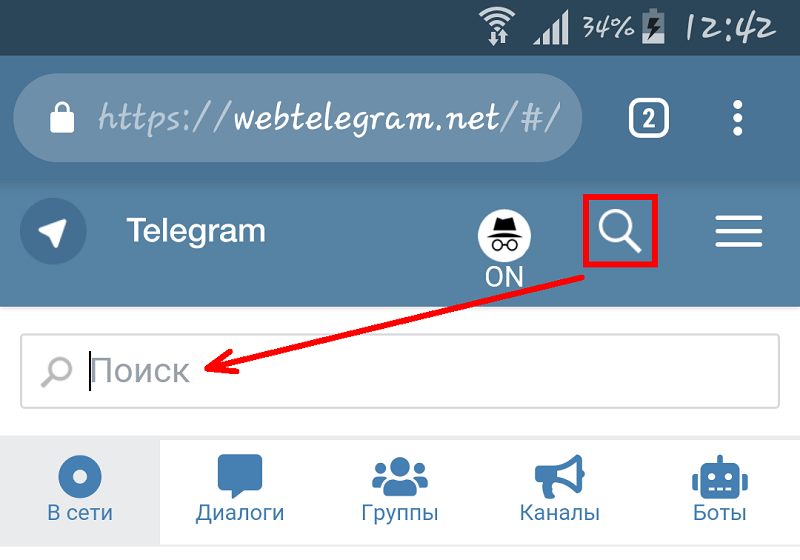

Из года в год остаются два простых варианта для получения кредитки, но нельзя сказать, какой из них выгоднее. Первый — оформление через отделение банка. Если остановили выбор на первом способе, то тут схема проста — прийти к специалисту и оставить заявку. Процедура проходит быстро, а ответ можно получить уже на следующий день. Единственный минус — потраченное на переезд время, на процентную ставку способ не повлияет.

Второй — онлайн-оформление. Тут клиент после выбора компании сразу же заполняет анкету на сайте. Рассматривается она быстро за счет автоматизированной системы.

После чего работник банка связывается с заемщиком и говорит о подтверждении в выдаче или отказе. Получение происходит или курьером, или на почту, при этом обычно дополнительная оплата не предусматривается.

Кредитка — это хорошо зарекомендовавший себя способ быстро получить деньги. Но в силу огромной популярности появилось много компаний, желающих завлечь клиента. Чтобы сделать правильный выбор и не попасть к мошенникам, лучше остановиться на проверенных временем финансовых организациях, но прежде следует разобраться в их особенностях и в самих продуктах. В таком случае использование принесет только положительные результаты.

Рейтинг выгодных карт

Ну а теперь давайте выясним, где же мы сможем оформить лучшие кредитные карты?

ТКС Платинум

Предлагаются одни из лучших условий на рынке:

- до 300 тысяч рублей кредитного лимита;

- возможность получения 55 дней грейса на совершение покупок. Если погашаете займ в этот период, то не платите проценты за использование кредитных средств;

- до 12 месяцев рассрочки. Не путайте рассрочку и кредит, при покупке товара в рассрочку вы просто выплачиваете его стоимость по частям, удорожания продукта нет;

- бесплатный доступ к интернет-банкингу;

- процент за снятие всего 2,9% + 290 руб.;

- кэшбек до 30% по спецпредложениям Тинькофф;

- ставка в пределах 12,0-29,9% при совершении покупок;

- оформление карты удаленно. Карту привезет курьер, останется лишь забрать ее и начать пользоваться.

Я ценю пластик этого типа не только за выгодные условия кредитования, но и за годовую рассрочку. Выгодно делать крупные покупки и оплачивать их частями.

Оформить карту Тинькофф

Открытие – карта Opencard 120 дней без процентов

Название напрямую указывает на ключевую особенность этой кредитки. Прочие условия также на высшем уровне:

- льготный период до 120 дней;

- фактически бесплатное обслуживание. Банк списывает с карты 1200 руб./год., но если в месяц тратите от 5000 руб., то ежемесячно на пластик будет возвращаться по 100 руб. В итоге за год компенсируются уплаченные 1200 руб.;

- лимит до 500 тыс. руб.;

- ставка находится в диапазоне 13,9-29,9% – на уровне других банков;

- . Правда, льготного периода при этом нет и сразу начисляются проценты за пользование займом. Лучше этой опцией не пользоваться,

Из ограничений я бы посоветовал не использовать этот пластик для обналичивания денег. В остальном – на ваше усмотрение, удобно делать крупные покупки с длинным льготным периодом.

Получить карту Открытие 120 дней без %

Альфа 100 дней без %

Как и в предложении от Открытия здесь ставка сделана на длинный льготный период. Предлагаются следующие условия:

- льготный период 100 дней;

- ставка отличается для покупок и для снятия наличных. 11,99% при оплате товаров и услуг (определяется индивидуально), 23,99% – выдача наличных;

- лимит от 500 000 руб. до 1 000 000 руб. (тариф Премиум);

- 0% при суммах до 300000 руб./год, не более 50000 руб./мес. Сверх этой суммы взимается комиссия 3,9%, не менее 300 руб. (Platinum), 4,9%/400 руб. (Gold), 5,9%/500 руб. (Standart/Classic);

- обслуживание для тарифа Стандарт 590 руб./год., для Премиум – 5490 руб./год.

Здесь очень выгодный процент за использование кредитных денег при покупках. К тому же довольно длинный льготный период.

Оформить карту 100 дней без %

Кредитка Cashback от Альфа банка

Получать кэшбек можно даже при покупках с помощью кредитного пластика. Помимо этой особенности Альфа банк дает еще и неплохие условия по этой карте:

- лимит до 300 000 руб., при этом на погашение займа до начисления процентов дается 60 дней. Этот же период распространяется и на снятие наличных;

- лучше не допускайте начисления процентов, они выше чем по предыдущей карте и составляют от 25,99%;

- за обслуживание придется заплатить 3990 руб./год;

- до 5% – рестораны и кафе, 1% – прочие категории, в месяц нужно потратить от 20000 руб., кэшбек ограничен 3000 руб;

- в месяц можно снимать до 120 000 руб., комиссия при этом составит 4,9%, но не меньше 400 руб.

Автомобилистам рекомендую иметь эту карту в обязательном порядке – очень высокий кэшбек по АЗС. Также она подойдет тем, кто активно делает покупки в сети.

Оформить карту Альфа Cashback

Особенности льготного периода

Как вы понимаете, у льготного периода имеется масса преимуществ, среди которых я бы отметил:

- возможность использования кредитных средств без начисления процентов на протяжении 50-100 календарных дней;

- оперативность обработки заявок;

- минимальный пакет документов для того, чтобы оформить кредитку;

- высокая скорость эмиссии – карту можно забрать по прошествии 1-2 недель с момента одобрения банком заявки.

Что же касается недостатков, то, прежде, чем взять на свой баланс кредитную карту с длительным льготным периодом, вспомните о том, что банки всегда стремятся на вас заработать. Поэтому уточните, насколько вырастет процентная ставка по вашему банковскому продукту, если он будет обладать более длительным грейс-периодом. Не забудьте и о том, что банк может установить более высокую комиссию за снятие налички, сам выпуск карты может обойтись вам дороже, а, быть может, существенно возрастет стоимость годового обслуживания пластика.