Аннуитетный платеж и дифференцированный платеж

Содержание:

- Досрочное погашение кредита при аннуитетном платеже

- Типы погашения кредита

- Преимущества и недостатки

- Что такое дифференцированный платеж

- Что выгоднее

- Способы погашения основного долга

- КОМУ КАК

- Как рассчитать платежи по кредиту в Excel

- Дифференцированный кредит03.

- Рекомендации по выгодному погашению банковских долгов

- Выгодно ли платить ипотеку таким способом?

- Итоговые рекомендации при выборе вида платежа кредита

Досрочное погашение кредита при аннуитетном платеже

Зачастую сомнения относительно выгоды аннуитетных платежей связаны с возможностью досрочного погашения кредита. Так как сумма по аннуитету является фиксированной, то появляется вопрос о том, что делать с выплатой процентов. При этом нужно выбрать полное или частичное погашение кредита.

При дифференцированном платеже с досрочным погашением все просто, а вот при аннуитетном могут быть использованы только два метода частичного погашения:

- С уменьшением срока;

- С уменьшением ежемесячного платежа.

При уменьшении срока процентный выплаты также уменьшаются, но нагрузка по самому долгу увеличивается. Во втором случае уменьшается сам размер ежемесячных выплат, сроки дольше, а проценты становятся лишь немного меньше. Сокращение срока кредитования позволяет сэкономить на выплатах по процентам, однако контролировать расходы проще с уменьшением платежей.

Также при аннуитетном платеже важно обратить внимание на вид досрочного погашения. Если планируется полное, то и формула расчета будет другой. Независимо от выбранного метода погашения схема действий одинаковая:

Независимо от выбранного метода погашения схема действий одинаковая:

Независимо от выбранного метода погашения схема действий одинаковая:

- В банке пишется заявление с просьбой о досрочном погашении;

- При принятии и подтверждении банк предлагает соответствующий вид досрочного погашения;

- Вносятся соответственно полная сумма по кредиту и проценты или новая установленная сумма;

- В случае, если погашение полное, то выдается справка о выплате кредита;

- Происходит возврат средств по страховке, если таковая была навязана.

Важно помнить, что в зависимости от банка, в котором происходило кредитование, клиенту могут не предложить выбор, так как в самой системе банка используется только конкретный вид выплат при досрочном погашении аннуитетного платежа. Популярные вопросы по статье. В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

Популярные вопросы по статье

В чем главное отличие аннуитетных платежей по кредиту от дифференцированных?

При аннуитетных формах выплат ежемесячная сумма платежей является одинаковой на протяжении всего периода кредитования, что позволяет существенно снизить финансовую нагрузку на клиента.

Чем выгодны аннуитетные платежи по кредитам для клиентов?

Преимущество аннуитетных платежей в том, что ежемесячно выплачивается фиксированная сумма, которая точно известна заемщику. При дифференцированных выплатах приходится выяснять сумму выплат каждый месяц заранее.

Можно ли досрочно погасить кредит с аннуитетным видом платежей?

При аннуитетных платежах возможно погасить кредит досрочно целиком или частично. При этом банк может не предоставлять выбор в виде частичных выплат.

Кому подойдут кредиты с аннуитентными платежами?

Кредит с аннуитентными выплатами наиболее удобен людям, у которых четкое распределение бюджета. Однако при этом лучше, чтобы доход был выше среднего, так как общая переплата по кредиту будет больше, чем при дифференцированных платежах.

Похожие

- Горячая линия Сбербанка 8(800)555-55-50: бесплатный телефон техподдержки

- Карта «Халва»: условия рассрочки, плюсы, минусы

- Как узнать номер карты Сбербанка по номеру телефона?

- Как платить за покупки телефоном вместо карты Сбербанка

- Прогноз по акциям Сбербанка на 2020 год

- Как проверить баланс карты Стрелка по номеру карты

- Отсрочка платежа по кредиту: как и кто может получить

- Как узнать баланс карты Сбербанка. 7 способов проверить баланс карты

- Где снять деньги с карты Альфа Банка без комиссии

- Как заблокировать карту Тинькофф

Типы погашения кредита

Тип погашения кредита – значительный критерий при принятии решения воспользоваться услугами кредитования. Именно он определяет способ расчета стоимости кредита и суть процесса его погашения.

Существует два таких типа:

- Дифференцированный, при котором сумма взноса за период каждый раз меняется, так как заемщик выплачивает основную сумму долга плюс проценты на остаток займа. При этом тело кредита делится на равные доли на весь период кредитования, а проценты каждый раз снижаются.

- Аннуитетный – тип погашения кредита, подразумевающий выплату одинаковой фиксированной суммы каждый установленный период (месяц). В этом случае, несмотря на кажущуюся простоту расчета кредитного взноса, стоит учитывать неравномерность распределения этой суммы между телом займа и процентами.

Основное различие между этими типами состоит в последовательности погашения основного тела кредита и разницей сумм регулярных выплат. При дифференцированных платежах заемщик в первую половину срока кредитования выплачивает в основном тело кредита, а в аннуитетных – проценты.

При этом первый тип погашения кредита подразумевает взнос крупных сумм вначале и существенное их снижение к концу периода кредитования. А второй – внесение всегда равных сум на всем протяжении займа.

При выборе типа погашения кредита следует ориентироваться по таким параметрам:

- Уровень доходов. Если бюджет семьи невысок и нет возможности вносить разом крупные суммы, наилучшим выбором станут аннуитетные платежи. В этом случае человек имеет возможность взять в кредит крупную сумму на приемлемый срок без необходимости брать вначале невыполнимые обязательства по выплатам, а погашать кредит небольшими равными долями в течение всего срока кредитования.

- Возможность досрочного погашения кредита. Если вероятность появления такой возможности высока и, скорее всего, на середине срока кредитования заемщик решит внести всю оставшуюся сумму долга, то лучше выбрать дифференцированную систему платежей.

- Финансовая стабильность. При неустойчивом экономическом положении долгосрочный кредит лучше брать по дифференцированной системе, так как сумма выплат со временем будет уменьшаться. Но при кредитовании на короткие сроки и в случае, если человек уверен в своей финансовой устойчивости, лучшим выходом станет аннуитет.

Дифференцированный платеж

Итак, в некоторых случаях кредитование на условиях дифференцированного платежа может стать более подходящим.

Но тут есть свои особенности:

- Большую часть кредита (приблизительно две трети) необходимо будет погасить в первую половину срока кредитования. А это значит, что на первых порах такой займ станет довольно обременительным для бюджета.

- Общая сумма переплаты окажется ниже, чем при аннуитетных платежах, а суммы выплат будут постепенно снижаться, так как проценты начисляются при таком типе кредитования лишь на невыплаченную часть займа.

- Такой тип кредитования получить значительно сложнее, в связи с тем, что банк должен быть полностью уверен в платежеспособности клиента в первую часть периода договора.

Эти особенности обуславливают плюсы и минусы дифференцированных платежей.

В качестве достоинств можно отметить лишь два момента:

- Хорошие условия досрочного погашения.

- Менее обременительная система начисления процентов.

Недостатки такой системы следующие:

- Сравнительно непростая процедура получения такого кредита.

- Высокие размеры выплат в первую половину срока кредитования.

- Необходимость каждый установленный для взносов период уточнять сумму выплаты, что является причиной риска просрочить платеж из-за невнимательности заемщика или случайной ошибки сотрудника банка (в случае если последний назовет ошибочную сумму следующего взноса).

Принятие решения о взятии кредита требует ответственного и взвешенного подхода и прогнозирования всех возможных вариантов развития финансовой ситуации. Безусловно, аннуитетные платежи – удобная система при совершении крупных покупок или оплате долговременных и дорогостоящих услуг, но всегда нужно помнить о ее особенностях и осознанно подходить к принятию на себя таких кредитных обязательств.

Дмитрий Баландин

Специалист по недвижимости. Автор публикаций по вопросам ипотеки, материнского капитала, покупки и продажи квартир. Консультирует по юридическим вопросам, связанным с ТСЖ и ЖКХ

Преимущества и недостатки

Чтобы лучше понять, что представляет собой этот весьма популярный метод оплаты долга, необходимо узнать его преимущества и недостатки. Так, для заемщика достоинства будут следующими:

- Вы можете планировать ваш бюджет наперед, не боясь неожиданностей, ведь ежемесячно вы будете оплачивать одну и ту же стоимость, заранее вам известную.

- Перед тем как сделать взнос, вам не нужно будет уточнять его размер у специалистов банка каждый раз.

Недостатки выделяются такие:

- Значимая переплата по процентам, так как они начисляются на всю задолженность, а не на ее остаток.

- Основной долг погашается в последнюю очередь.

То есть, даже если вы выплатите серьезную часть долга, это будут проценты, а погашение непосредственного тела кредита останется на самый конец. Все это надо учитывать при оформлении ссуды, так как перед подписанием договора банки должны дать клиенту информацию о способах оплаты.

В некоторых учреждениях клиент получает возможность выбрать между дифференцированным и аннуитетным методом.

Что такое аннуитетный платеж по кредиту и значение этого понятия, более подробно можете узнать в этом видео:

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Что выгоднее

Наличие возможности получить в банке кредит трудно переоценить. Например, если речь идёт об ипотеке, он даёт возможность поселиться в новой квартире, только начав выплачивать кредит. Однако взятые в долг деньги необходимо отдавать вовремя и в полном размере.

Дифференцированный и аннуитетный платеж имеют свои особенности. При дифференциальных платежах сумма первых регулярных платежей зашкаливает. Впоследствии они постепенно уменьшаются. В первое время такой график платежей может стать тяжёлым грузом для тех, кто живёт от зарплаты до зарплаты.

Иногда плательщик имеет достаточный доход для того, чтобы погасить заём досрочно. В этом случае он сможет сэкономить на процентах. Если возникает такая необходимость, плательщик обращается в банк и просит посчитать, сколько осталось погасить основной суммы и сколько процентов.

Если применяются аннуитетные платежи по кредиту, в описанной ситуации окажется, что погашена лишь незначительная часть тела кредита. Это связано с тем, что проценты на первых порах составляли существенно большую часть платежей. При другом варианте расчёта основная сумма погашается быстрей.

При выборе нужно учитывать, готов ли банк предоставить кредит в дифференцированных платежах. Дело в том, что одной из важных характеристик заёмщика является соотношение дохода и величины регулярных платежей. Что это значит при дифференциальном способе: такое соотношение вычисляется исходя из первого платежа, который является наибольшим. Это создаёт определённые трудности для получения одобрения кредитного учреждения по сравнению с аннуитетной системой.

Зависимость размера выплаты от срока кредита

Считается, что относительно краткосрочных кредитов, выдаваемых на сроки, не превышающие пять лет, использование аннуитетной системы выгоднее. При этом для более длительных сроков возвращения займа ситуация не является столь однозначной. В этих случаях необходимо провести собственные расчёты для конкретного вида кредита.

Способы погашения основного долга

В банковской системе применяются два варианта погашения задолженности по кредиту – аннуитетный и дифференцированный. Первый способ заключается в выплате долга равными частями ежемесячно в течение срока действия договора между банков и заемщиком. По такой схеме в первую очередь идет погашение начисленных процентов, а затем только тела основного долга по кредиту. Способ выгоден для банка, так как разрешает быстрее получить прибыль от заключенного контракта и снизить потери при его досрочном завершении. Для заемщика легче планировать затраты и вести личную бухгалтерию при одинаковой финансовой нагрузке. Для такого вида погашения кредита характерна высокая сумма переплат. А уменьшение остатка основного долга начинается только с середины срока выплат по займу.

При дифференцированной схеме переплата по кредиту будет меньше. Разница заметнее, если большой размер займа и долгий период погашения. Это связано с тем, что сумма, на которую начисляются проценты, будет регулярно снижаться. Такой способ удобен:

- при досрочном погашении основного долга;

- если нет постоянного источника дохода;

- если предполагается поступление денежной суммы для закрытия кредита.

Недостаток схемы заключается в финансовой нагрузке на заемщика на первом этапе выплат, когда гасится основной долг и проценты банку. Ежемесячный платеж будет меняться, что неудобно для планирования бюджета.

При выборе выгодных условий кредитования внимательно изучите предложения банка. Ознакомьтесь с суммами первоначальных взносов, комиссий, величиной процентной ставки и схемой погашения долга. Кредитный калькулятор позволит быстрее определить переплаты по займу и оценить финансовые затраты.

КОМУ КАК

В этом случае, если сравнивать оба метода выплат, итоговые суммы выплаченных банку денег за пользование капиталом при сравнении двух графиков погашения не будут критично отличаться друг от друга, а клиент при этом может рассчитывать на прозрачную систему выплат и удобное планирование семейного бюджета с учетом регулярных и понятных платежей на заранее известную сумму.

Если же отталкиваться от возможностей семьи, то такой кредит подойдет людям со стабильным доходом, которые хотят предельно точно рассчитать кредитную нагрузку и получить от банка максимально допустимую сумму займа. Подходит такой заём и тем, чьи доходы в перспективе будут только расти, поскольку, с учетом этих изменений, кредитная нагрузка на бюджет будет постепенно снижаться и при аннуитетном платеже.

В этой ситуации объем, выплаченный банку за услугу предоставления средств (проценты), может быть существенно уменьшен по сравнению с аннуитетом. При этом нужно быть готовым к более высоким суммам выплат в первые годы. Такой кредит скорее подойдет тем, кто имеет дополнительные источники дохода, которые позволят поддерживать привычный уровень жизни в первые годы наиболее высокой кредитной нагрузки и сделают выплаты по кредиту посильными для семейного бюджета.

Вот так бывает

Тем не менее эксперты предупреждают, что с досрочным погашением тоже нужно быть осторожнее. «Если заемщик берет длинный кредит и полностью гасит его уже через несколько лет, то существует вероятность, что при следующем обращении за еще одним длинным кредитом банк может ответить отказом, понимая, что такой клиент ему не очень выгоден», — предупреждает Наталья Смирнова.

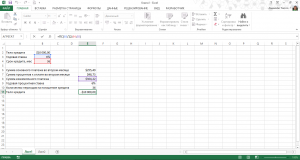

Как рассчитать платежи по кредиту в Excel

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Расчет аннуитетных платежей по кредиту в Excel

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

А = К * S

где:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Расчет платежей в Excel по дифференцированной схеме погашения

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП + ОСЗ * ПС)

где:

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9

Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

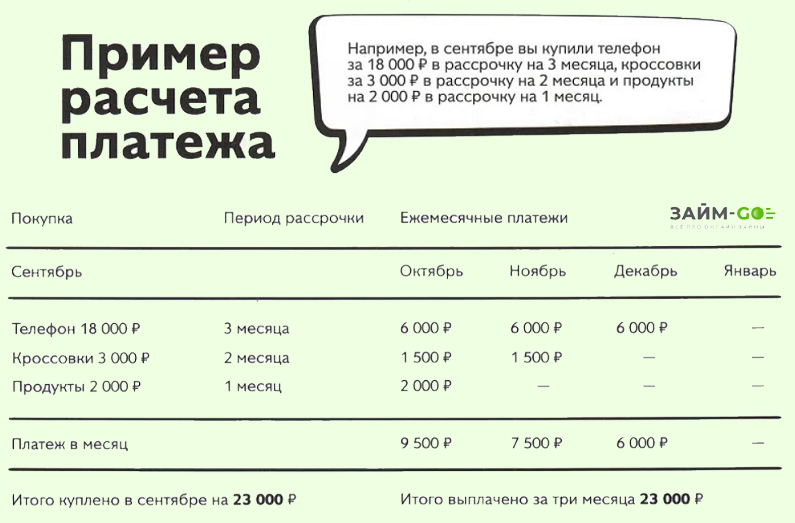

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Рекомендации по выгодному погашению банковских долгов

Первый важный пункт, если решили кредитоваться – подумайте, сможете ли рассчитываться по кредиту не только сейчас, но и в будущем. Не следует без особой нужды брать банковские займы.

Когда речь идет о нескольких кредитах, при появлении свободных средств постарайтесь направлять досрочные взносы на погашение займа с наименьшим ежемесячным платежом. Так вы быстрее высвободите средства для дополнительной оплаты следующих в очереди платежей.

Основная суть в том, чтобы тело ссуды уменьшилось как можно раньше. Если речь о крупном займе, то каждый месяц направляйте на ликвидацию задолженности даже небольшие суммы. Проводить их нужно с написанием заявления в банк, чтобы использовать эти средства для досрочного погашения. Иначе до очередного списания они будут лежать на счету, не уменьшая обязательства перед кредитором.

При условии, что реальные доходы позволяют пользоваться банковскими продуктами без вреда для бюджета, это отличный способ съездить в отпуск, купить бытовую технику, машину, сделать ремонт. Максимальная выгода для вас зависит лишь от грамотного пользования банковскими инструментами.

Чтобы уберечь себя от негативных последствий в будущем и потенциального банкротства, всегда рассматривайте разные варианты. Внимательно изучите договор перед подписанием, и не стесняйтесь задавать вопросы. Ведь именно осознанное отношение к займам и определяет в человеке ответственность, мудрость и финансовую грамотность.

Выгодно ли платить ипотеку таким способом?

Одним из кредитов, которые оформляют граждане Российской Федерации, является целевой займ, основным назначением которого является покупка недвижимости — ипотека. Будет ли в таком случае выгодна заемщику аннуитетная схема платежа или лучше воспользоваться дифференцированной?

Как советуют специалисты, в том случае, если вы оформляете кредитное обязательство на период, длительность которого менее 10 лет, более выгодным будет дифференцированный платеж. Поскольку ипотечные кредиты, как правило, выдаются на более длительные сроки, то именно аннуитетная схема позволит погашать платежи более удобным способом.

Итоговые рекомендации при выборе вида платежа кредита

Подбирая заем, вы сами можете указать не только тип расчета, но и процентную ставку, комиссию, периоды выплат и т. д.

-

Процентные ставки

- Фиксированная ставка может оставаться на протяжении всего срока кредита, а может изменяться в разные периоды. Например, в первый год она будет 13 %, во второй – 14 %, в третий – 15 % и т. д. Или другой вариант: первые пять лет процент остается неизменным, а потом меняется. Такие нюансы всегда указаны в кредитном договоре.

- Ставка, зависящая от индикатора рынка, может меняться. Допустимо установить границы, в пределах которых будут изменения. Такая переменная ставка пересматривается несколько раз в год, это условие прописывается в договоре. Ее изменение может привести к пересчету ежемесячных выплат и срока займа.

- Ставку можно комбинировать: в течение определенного срока она будет фиксированной, а потом станет переменной.

-

Комиссия, взимаемая банком за обслуживание счета

- Сумма может быть фиксированной, а может высчитываться процент от оставшегося долга или ежемесячного взноса.

- Если вы перечисляете деньги из другого банка, то за это каждый месяц может взиматься отдельная плата.

- Могут рассчитать процент от всего платежа с установленными максимальными и минимальными границами.

- Сумма может выражаться в процентах от тела кредита.

-

Периоды внесения платежей

- Возможно оформить заем без ежемесячных взносов. Процент снимается за весь срок только один раз на дату погашения.

- Платежный период может составлять не 30 дней, а 14. Для юридических лиц есть предложения с интервалами погашения больше месяца.

- Возможно округлить сумму, уменьшив часть взноса. Тогда оставшаяся его часть перенесется на последнюю оплату.

-

Платежные каникулы

- Можно отсрочить выплату основного долга по кредиту на определенный период, но продолжать уплачивать только проценты.

- Допускается отсрочить платежи на условиях частичной оплаты кредита. Например, с такого-то месяца по такой-то вы не будете платить основной долг, только проценты. Или вы гасите только основной долг, а проценты вносите потом:

- одной суммой после окончания каникул;

- последним взносом, когда будете закрывать кредит;

- равными платежами на определенный период после каникул;

- одинаковыми суммами на весь срок кредита.

-

Ежемесячные платежи

- При приближении пенсионного возраста заемщика по условиям кредитования основная часть долга должна быть выплачена до пенсии. Последующие выплаты станут меньше. Это облегчит пенсионеру выполнение кредитных обязательств, так как теперь доход его будет ниже. Изменение ежемесячных взносов возможно в зависимости от возраста и дохода заемщика.

- Допускается и увеличение ежемесячных выплат. Например, если вы знаете, что в будущем ваша зарплата увеличится или появится дополнительный доход.