Как стать финансово грамотным

Содержание:

- Привычки финансово грамотных людей

- Махинации – о них важно знать!

- Как научиться?

- Тест на финансовую грамотность

- Начало обучение финансовой грамотности

- Какова ситуация с финансовой грамотностью в Казахстане

- Финансовая грамотность для пенсионеров и школьников

- Основы финансовой грамотности

- Тест на финансовую грамотность

- Платные программы

- Инструкция к деньгам – онлайн-курс Никиты Конева

- Финансовая грамотность – Иван и Елена Хлебниковы

- Разумные финансы – Академия финансовой грамотности

- Практикум “Где ваши деньги?” – Филипп Богачев

- Основы инвестирования и финансовой грамотности – Udemy

- Онлайн-курс по финансам – Hedu

- Финансовая трансформация – Илья Яковлев

- Финансовый поток – Иван Ермаков

- Семейные финансы – Сергей Луценко

- Программа образования ВУЗов

- Подробности

- Что такое финансовая грамотность?

Привычки финансово грамотных людей

Привычка ждать чуда и верить рекомендациям «Как заработать миллион за три дня» отдаляет от материального благополучия. Полезные навыки обычно скучные, без волшебства. Зато они работают.

Финансовая грамотность для чайников прежде всего предполагает наработку следующих привычек:

Планировка и учет денежных потоков

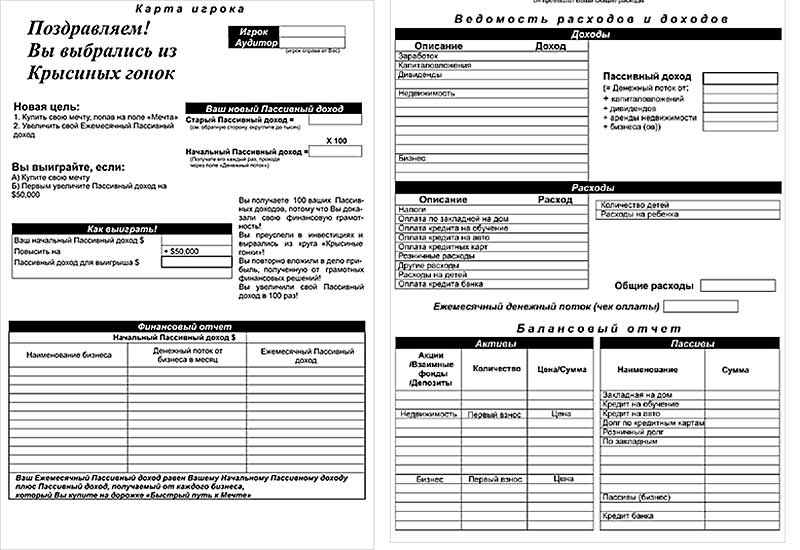

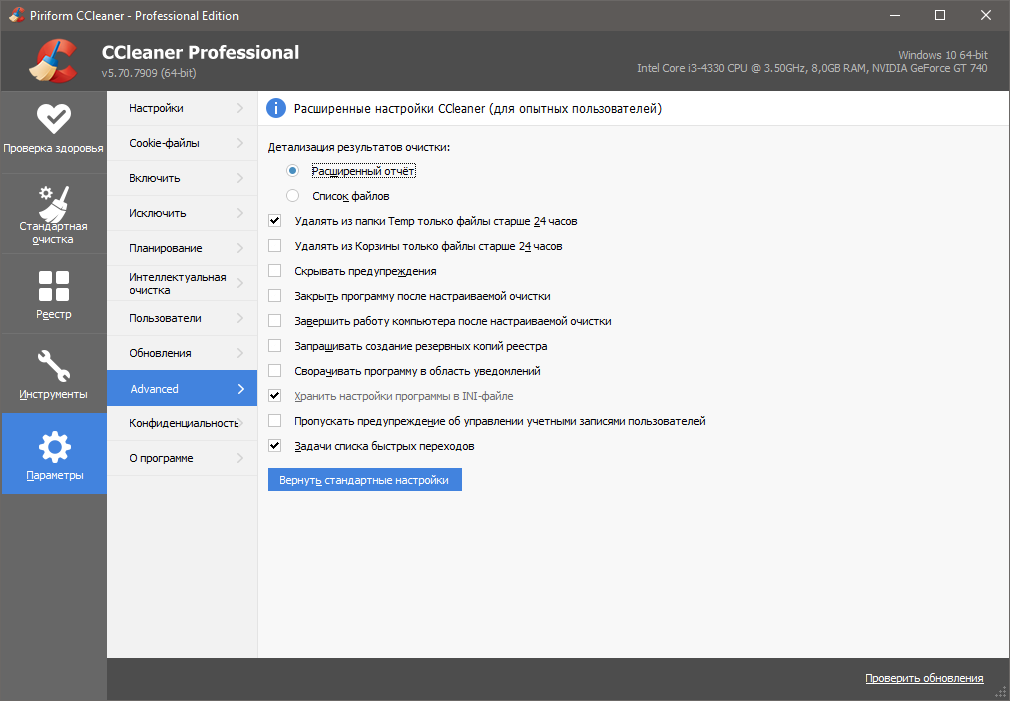

Оно включает составление плана доходов и затрат. Не меньшую важность представляет формирование сбережений и инвестиционного фонда. На сегодняшний день планирование упростилось благодаря разнообразным программам для компьютеров, мобильных устройств. Учет можно вести в обычной таблице на компьютере либо в одном из специальных приложений (например, Mint, You Need a Budget или LearnVest).

Умение жить по средствам, заключающееся в отказе от непродуктивных кредитов, бесполезных затрат

Фиксируйте расходную часть и подвергайте ее анализу. Вы наверняка заметите, что часть поступлений тратите на ерунду, сами того не замечая.

Поиск новых денежных источников. Низкая финансовая грамотность связана с тем, что большинство россиян не видят других возможностей, кроме наемного труда за установленную зарплату. Защиту семейного бюджета от форс-мажорных ситуаций обеспечит диверсификация методов получения дохода. Проще говоря, если имеется три варианта поступления денег, то даже если вы лишитесь одного из них, все равно не останетесь без средств к существованию.

Сотрудничество с финансистами. Достижение успеха почти невыполнимо, если не взаимодействовать с банковскими учреждениями, страховыми агентствами, брокерами и другими финансовыми компаниями. Важно научиться использовать инструменты, которые они предлагают, для управления сбережениями, а также приумножения капитала.

Автоматизация личных финансов. Большинство счетов сегодня можно оплатить онлайн, во многих компаниях предусмотрена возможность осуществлять платежи автоматически. Попробуйте автоматизировать свои постоянные ежемесячные платежи, например, за телефон и интернет, чтобы не забыть о них и в самый ответственный момент. Также для создания «подушки безопасности» можно часть зарплаты автоматом переводить на свой счет, откладывая деньги на большую покупку или на экстренный случай.

А вот текущие покупки лучше оплачивать наличкой. Те, кто расплачивается купюрами и монетами, относятся к тратам разумнее, чем их коллеги по шопингу с банковскими картами. К такому выводу пришли ученые, изучив поведение 14 тысяч человек, у которых была задолженность по кредитам.

Важно научиться грамотно инвестировать капитал, чтобы получать пассивный доход. Не следует забывать о диверсификации инвестиционного портфеля

Чтобы свести к минимуму возможную опасность, потребуются вложения финансов в различные инструменты.

Махинации – о них важно знать!

Начать развивать финансовую грамотность стоит с изучения распространенных схем мошенничества. Их перечень огромный, преступники постоянно придумывают новые способы отъема денег у населения.

Изучим некоторые распространенные методы:

Звонок или сообщение от родственника с просьбой перевести деньги. Причины могут быть различными – сломалась машина, забрали в полицию и т. д. Обязательно свяжитесь с человеком для уточнения ситуации.

Очень распространенный метод – получение кодов для подтверждения операции. С вами связывается якобы сотрудник банка или оператора сотовой связи. Различными способами он выманивает пароль с телефона для перевода денег на иной счет.

Никогда и никому не сообщайте секретные коды, в том числе номера карт.

Чтобы научиться противостоять мошенникам и не расставаться просто так с деньгами, начните относиться ко всему с недоверием. Обязательно проверяйте информацию, тогда вы не станете жертвой очередной схемы обмана.

Как научиться?

Никто не рождается финансово грамотным человеком. Можно родиться в богатой семье, но это не гарантирует вам прекрасного финансового будущего.

Чтобы вырастить в себе финансовое мышление, нужно уделить этому много месяцев. Однако многие позитивные изменения вы можете развить в себе уже в течении нескольких дней. Теорию денег можно изучить достаточно быстро, также можете понять как работает рынок акций или банк. И только поняв как работают финансы, вы начнете понемногу двигаться вперед.

В прошлые времена с финансовой грамотностью дела обстояли еще хуже. Человек был вынужден работать с утра до ночи, чтобы хотя бы выжить. Финансовая культура существовала в зачаточном состоянии. Чтобы стать состоятельным человеком, нужно было применять силу. В наше время многое изменилось и это прекрасный шанс для каждого из нас преуспеть в жизни. Есть масса материалов в свободном доступе: книги, курсы и видео. Любая информация доступна уже здесь и сейчас. Впрочем, как мы знаем, доступность информации одновременно и обесценивает ее. Вы должны четко уяснить, что у вас уже есть все, что нужно для финансового процветания, осталось только найти правильные материалы.

Пожалуй, самым важным навыком для развития финансовой грамотности является дисциплина. Больше 90% людей в мире тратят деньги совершенно бездумно и именно по этой причине никто из них не станет состоятельным человеком. Никто ничего не гарантирует и оставшимся 10%, однако шансов у них все-таки побольше. Развивая дисциплину в отношении финансовых привычек, вы тысячекратно увеличиваете свои шансы на то, чтобы лет через десять отойти от дел, иметь пассивные источники дохода и делать все, что пожелаете.

Тест на финансовую грамотность

Попробуем проверить ваши знания в области финансов с помощью теста? Правильные ответы в конце теста.

кредит в банкеквартира, в которой проживаюквартира, которую сдаю в арендунет правильного ответа

- неиспользуемая недвижимость

- Долг другу

- оба варианта

- процентная ставка

- условия выплаты кредита досрочно

- опрятный вид и вежливость менеджера по кредитам

- первые два варианта ответов

- 800 000 рублей

- 400 000 рублей

- 1 400 000 рублей

- ничего

- средств не хватает на базовые потребности

- средства остаются и надо решить, куда их направить

- родился ребенок

- бюджет планировать следует всегда

- 173 643,75

- 157 500

- 172 500

- Вернуть через 12 месяцев 60 000 рублей

- Вернуть через 12 месяцев сумму долга + 15% от этой суммы

- 110 000

- 550 000

- 165 000

- по моему желанию и возможностям

- увеличить активы

- сохранить пассивы

- сохранить и увеличить активы

- место, где можно купить необходимые ценные бумаги

- место, где продаются акции и облигации

- место, где продаются и покупаются ценные бумаги

Начало обучение финансовой грамотности

Чтобы человек научился планированию трат, ему необходимо получать деньги на так называемые карманные расходы. Начиная с младшего школьного возраста он уже может получать деньги каждую неделю, сумма должна постепенно увеличиваться, а периодичность, с которой она выдается, — меняться.

Если сначала ребенок получает деньги каждую неделю, позже – каждые две недели, то к подростковому возрасту он может довольствоваться «зарплатой» как у взрослого — раз в месяц и растягивать выданную сумму, копить, планировать покупки в соответствии с этим графиком, что убережет его от необдуманных трат. Не стоит давать ребенку взаймы, если он неразумно потратил все за одну неделю. Он должен научиться откладывать, если хочет купить нечто ценное.

Правильно обращение с финансами лучше всего показать на личном опыте. Так, родители могут брать с собой ребенка в магазин за покупками и давать ему список продуктов. Ему можно поручить поиск наиболее выгодных цен, подсчет экономии, и это позволит ему не только поупражняться в устном счете, но и покажет реальную ценность и роль денег в обществе, заставит его серьезно относиться к деньгам, воспитает самостоятельность.

Какова ситуация с финансовой грамотностью в Казахстане

Оценить уровень финансовой грамотности в Казахстане сложно, потому что качественных свежих исследований внутри страны нет. На мировом уровне такими исследованиями занимается Организация экономического сотрудничества и развития (Organisation for Economic Cooperation and Development, OECD). Согласно её последнему исследованию в 2016 году, в котором участвовало 51,5 тысяч взрослых (от 18 до 79 лет) из 30 стран мира, лишь 51-54% респондентов достигли минимального показателя финансовой грамотности.

Рейтинговое агентство Standard&Poors, которое занимается аналитикой финансовых рынков, исследовало финансовую грамотность в 2014 году. В исследовании участвовала выборка из 150 тысяч человек из 148 стран. По данным этого исследования показатель финансовой грамотности Казахстана – 40%.

Чтобы определить уровень финансовой грамотности казахстанцев, Нацбанк проводит опрос. Если посмотреть результаты, то кажется, что с финансовой грамотностью у нас все в порядке.

Большинство опрошенных утверждает, что изучает договор предоставления финансовой услуги, исследует условия и выбирает услугу и финансовую организацию в зависимости от них, ведёт бюджет и знает, куда обратиться, если нарушены их права.

Однако на момент написания материала в опросе поучаствовало всего 90 человек: это слишком мало, чтобы делать какие-то выводы. Кроме того, большая часть респондентов – молодёжь, услуги и организации они изучают в интернете на сайтах. А как действует старшее поколение, неизвестно.

Ботагоз Жуманова объяснила: “Если судить по десятибальной шкале, то я бы сказала, что общий уровень финансовый грамотности в Казахстане на уровне тройки. У основной массы населения нет понимания многих финансовых понятий, они не оценивают и не контролируют расходы и доходы, залезают в долги. Люди не отличают кредитные карты от дебетовых. Многие берут кредиты и сравнивают банки только по ставкам, не разбираясь в сути условий. Один из распространённых финансовых инструментов у нас – вкладывать в золото. Некоторые снуют по ломбардам: перепродажу золота они сделали основным источником дохода и инвестируют только в неё. Ситуацию улучшает только повышающаяся цифровая грамотность. Люди ищут выгодные предложения, например на Aliexpress и Alibaba. На распродаже 11 ноября (в “День холостяка” в Китае) казахстанцы сделали 4,5 млн покупок. Есть категории, у которых финансовая грамотность выше. В основном это люди с доходом выше среднего. Они знают, как и куда инвестировать, контролируют расходы, повышают доходы и ориентируются в услугах. Но таких не так много”.

Низкая финансовая грамотность и желание получить высокий доход влияют и на то, что люди считают финансовым инструментом инвестиционные (финансовые) пирамиды, онлайн-казино и игровые автоматы.

Финансовые пирамиды обещают быстрый и высокий доход: все приносят деньги, они якобы вкладываются в высокодоходные бумаги. Затем все получают дивиденды и радуются. На самом деле принимать деньги от населения по закону могут только банки второго уровня и “Казпочта” (Национальный оператор почты) на основании выданных лицензий. Никаких лицензий, договоров и правовых документов у финансовых пирамид нет и не может быть: с 2014 года создание финансовой пирамиды вообще является уголовно наказуемым преступлением.

В случае с онлайн-казино и игровыми автоматами ситуация ещё проще: говорят, что они чуть ли не раздают деньги даром. Даже напрягаться не нужно: играй и богатей. Конечно, это так не работает: никто не даст денег просто так, и волшебных денежных водопадов в жизни не бывает. На длительном этапе казино и автоматы всегда в плюсе, а деньги может выиграть только случайный счастливчик, которого определит заложенная программа. Считать это финансовым инструментом, да ещё и высокодоходным никак нельзя. Ботагоз Жуманова объясняет эту ситуацию тем, что у большинства низкая финансовая грамотность сочетается с доверчивостью: “У нас в такси могут предложить купить биткоин по дешёвке. Сетевой маркетинг разрастается: люди вкладываются, и чтобы хоть как-то окупить вложения, всем потом пихают низкокачественные товары”.

Ботагоз считает, что очень важно повышать финансовую грамотность не только у взрослых, но и у детей:

Финансовая грамотность для пенсионеров и школьников

В рамках статьи хотелось бы поговорить о таких категориях граждан, как школьники и пенсионеры

Почему так важно обратить особое внимание на пожилых людей и приобщить их к изучению основ финансовой грамотности?

- Пенсионеры чаще других становятся жертвами мошенников, начиная от обмана с банковскими картами и заканчивая заманиваем в сомнительные кредитные организации.

- Они придерживаются в основном консервативных взглядов на сбережения и совсем не имеют навыков инвестирования. Поэтому часто большие суммы денег лежат дома, под подушкой или в лучшем случае в банке под очень маленький процент, постепенно теряя свою стоимость.

- Не получают информацию о положенных льготах по налогам, коммунальным платежам, об изменениях в пенсионной реформе. Работает только “сарафанное радио”.

И это далеко не единичный случай, когда информация распространяется по “сарафанному радио”. Такое же безобразие творится с начислением пенсий. Кто-то что-то сказал, пенсионер мчится в пенсионный фонд, там подтверждают, что положен перерасчет и т. д.

Пенсионер сам должен знать и подать заявление и документы на перерасчет пенсии. За информирование пенсионеров никакая организация не отвечает. Это безобразие со стороны государства – наживаться на незнании официальных источников информации пенсионерами.

Мы живем в век информационных технологий. Неужели нельзя сделать нужную информацию более доступной? Социальные баннеры на улице, распространение через соцсети с официальных аккаунтов гос. органов, объявления в банках, на почте, в магазинах и поликлиниках. Или экономить государственный бюджет получается только на пенсионерах?

Программа помощи в изучении денежных вопросов для пенсионеров должна в обязательном порядке включать следующие пункты:

- Информирование всеми возможными способами о льготах по налогам, коммунальным платежам и положенном пересчете пенсий, об изменениях в налоговом и пенсионном законодательстве.

- Бесплатные семинары и онлайн-курсы по финансовой грамотности, на которых стоит уделить время таким вопросам, как:

- правила грамотного пользования дебетовыми и кредитными банковскими картами;

- способы обмана граждан финансовыми мошенниками;

- интернет-мошенники и как не попасться на их уловки;

- оплата покупок, счетов через интернет;

- способы расчета риска при кредитовании;

- современные инструменты сохранения накопленных денег от инфляции и приумножения их для своих детей и внуков.

Считаю простой отговоркой, что сложно до пенсионеров донести нужную информацию, потому что они не владеют новыми информационными технологиями на должном уровне. У каждого есть мобильный телефон, многие общаются в соцсетях, приходят почтальоны с пенсией, соцработники и врачи из поликлиники. Все можно сделать, было бы желание.

Со школьниками никакие отговорки вообще не проходят. Это самые доступные для получения информации люди.

В первую очередь, нам, родителям, надо уяснить одну простую мысль – учить ребенка обращаться с деньгами надо с самого раннего возраста. Это необязательно начинать делать, когда у него появляются собственные средства (например, подарок бабушки). Разговоры о том, что нельзя бездумно тратить все заработанное на покупку дорогой игрушки или модных кроссовок, как у Пети, должны вестись в семье всегда.

Дайте почитать своему ребенку книгу Бодо Шефера “Мани, или Азбука денег”. Он вместе с героями узнает, как заработать, сохранить и как приумножить деньги.

При подготовке материала к этой статье я изучила много сайтов, которые предлагают пройти онлайн-уроки дома или в школе. Они созданы при поддержке наших банковских структур и государственных органов. Они абсолютно бесплатные, польза очевидная.

Но, что я вижу на примерах школ моих дочерей (они учатся в разных учебных заведениях)? Нет абсолютно ничего. Почему? Что мешает подать заявку для школьников и провести уроки онлайн? Ответ – равнодушие.

Для неравнодушных учителей есть несколько интересных ресурсов:

- Проект ”Онлайн-уроки финансовой грамотности. Профессионалы финансового рынка придут в каждую школу”. Организатор проекта – Центральный банк РФ. Совместно с ним занятия ведут более 50 лекторов из банковских организаций, страховых компаний, университетов и государственных органов власти в режиме реального времени. Задают вопросы и отвечают на вопросы школьников.

- Очень интересный проект “Дружи с финансами” реализуется Минфином РФ. Партнерами выступают Банк России и крупнейшие банковские организации. Для детей информация подается в виде комиксов, видеороликов и тестов.

Основы финансовой грамотности

Существует ряд постулатов, которые можно охарактеризовать как основы финансовой грамотности, с чего следует начать изучение этой дисциплины самостоятельно:

- Расходуйте меньше, чем зарабатываете. Накопленные и правильно вложенные деньги могут принести пассивный доход. Как минимум, вы можете открыть пополняемый депозит в банке и получать проценты с него ежемесячно;

- Покупайте то, что дорожает. В дальнейшем будет проще и выгоднее перепродать объект, а если он нужен вам, то своевременная покупка сэкономит значительный процент от его реальной стоимости;

- Без взаимодействия с финансовыми организациями не обойтись. Получать максимальную выгоду без сотрудничества с брокерами, банками и страховщиками почти не реально. А вот займов стоит избегать;

- Избегайте приобретения дешевеющих вещей. Если стоимость предмета падает, то вложение в него денег, особенно больших, не принесет никакой выгоды;

- Вы должны управлять финансами, а не они — вами. Нужно отказываться от жизненного принципа «что заработал — то потратил» и отказываться от понятия «личных денег» взамен «личным финансам»;

- В первую очередь тратьтесь на свои базовые нужды, а не на предметы роскоши. Такую ошибку совершают те, кто лишь начал хорошо зарабатывать. Но инвестиция средств в ту же дорогую одежду — не лучшее решение;

- При расчете стоимости учитывайте не только цену, но и расходы на содержание покупки. С этим чаще всего сталкиваются при кредитовании, когда к низким процентам добавляются платные дополнительные услуги.

Тест на финансовую грамотность

Тест состоит из 4-х вопросов. Выберите верный, на ваш взгляд, ответ. А правильные ответы дам в конце параграфа.

Вопрос 1: Предположим, что вы положили 100 000 рублей на счет в банк на 2 года под 8 % в год. Сколько денег будет на вашем счете через 2 года, если вы не будете снимать деньги со счета или пополнять свой счет?

- Более 108 000 рублей.

- Ровно 108 000 рублей.

- Менее 108 000 рублей.

Вопрос 2: Предположим, что вы положили 100 000 рублей на счет в банк на 5 лет под 10 % в год. Проценты будут начисляться ежегодно и прибавляться к основной сумме вклада. Сколько денег будет на вашем счете через 5 лет, если вы не будете снимать с этого счета ни основную сумму, ни начисленные проценты?

- Более 150 000 рублей.

- Ровно 150 000 рублей.

- Менее 150 000 рублей.

Вопрос 3: Предположим, что вы увидели телевизор одной и той же модели на распродаже в двух разных магазинах. Первоначальная цена телевизора в каждом из магазинов составляла 10 000 рублей. В одном магазине предлагается скидка в 1 500 рублей с первоначальной цены, а в другом – 10 % с первоначальной цены. Что выгоднее – скидка в 1 500 рублей или в 10 %?

- Скидка в 1 500 рублей.

- Скидка в 10 %.

Вопрос 4: Предположим, что вы взяли в банке кредит на год в размере 10 000 рублей. Проценты по кредиту составляют 600 рублей в год. Кредит и проценты по нему вы должны выплачивать в течение года равными частями каждый месяц. Оцените приблизительно, каков будет размер годовой процентной ставки по вашему кредиту.

- Меньше 6 %.

- Ровно 6 %.

- Больше 6 %.

А теперь подведем итоги. Верные ответы:

- 1-й вопрос – более 108 000 руб.;

- 2-й вопрос – более 150 000 руб.;

- 3-й вопрос – скидка в 1 500 руб.;

- 4-й вопрос – ровно 6 %.

Справились? Если да, поздравляю. Вы – молодцы. Если нет, то срочно подтягивайте свою грамотность в сфере обращения с деньгами, потому что вопросы были не простые, а очень простые.

Таких тестов на просторах интернета можно найти много. Есть зарубежные, есть и отечественные. Большие и маленькие. Можете тренироваться, сколько душе угодно. Главное, научитесь применять на практике полученные знания.

Замминистра финансов РФ Сергей Сторчак в газете “Известия” от 5 октября 2017 года огласил результаты международного исследования. Организация экономического сотрудничества и развития (ОЭСР) измеряла уровень финансовой грамотности участников из 20 стран. Россия – на 9-м месте. До лидера, Франции, не хватило всего 2 баллов. Совсем неплохой результат.

А еще лучше результаты среди школьников. Наши российские учащиеся за 3 года исследований поднялись с 10-го на 4-е место. Они опередили США, Нидерланды и Австралию. Так что наше финансовое будущее совсем не темное.

Платные программы

Для тех, кто не смог подобрать себе бесплатные программы, подготовила список платных курсов.

Инструкция к деньгам – онлайн-курс Никиты Конева

Инструкция к деньгам – это поэтапный план достижения финансовой независимости: от конкретных инструментов погашения долгов до получения пассивного дохода от инвестиций. Курс разделен на 5 модулей, 39 уроков. В комплекте рабочие тетради с практическими заданиями. За каждым учеником закрепляется личный куратор. Стоимость участия – 4 990 ₽.

Автор курса Никита Конев является практикующим инвестором, учеником Тони Роббинса и богатого папы из книги Р. Кийосаки.

Финансовая грамотность – Иван и Елена Хлебниковы

Финансовая грамотность – курс из 4 видеолекций, плюс возможность задать вопросы авторам. Программа учит навыкам составления и управления личным бюджетом, алгоритму создания капитала, основам личного финансового планирования.

Авторы – Иван и Елена Хлебниковы. Оба имеют аттестаты на инвестиционную лицензию FINRA.

Стоимость – 3 000 руб.

Разумные финансы – Академия финансовой грамотности

Разумные финансы – это семейный проект Андрея и Евгении Кулага продолжительностью 1 месяц. За это время слушатель курса научится оценивать свое финансовое состояние и ставить цели, возьмет под контроль расходы, поймет, как снизить или избавиться от долгов, узнает все методы накопления, подготовится к инвестированию.

Практикум “Где ваши деньги?” – Филипп Богачев

Практикум “Где ваши деньги?” – продолжительность 9 недель, курс состоит из вебинаров и уроков в личном кабинете. По окончании выдается сертификат. Стоимость – 6 900 ₽.

Содержание программы обучения: оценка доходов и расходов, выбор инвестиционных инструментов и составление личного финансового плана, способы снижения расходов, управление деньгами, варианты создания пассивного дохода и др.

Основы инвестирования и финансовой грамотности – Udemy

Основы инвестирования и финансовой грамотности – курс для новичков в мире финансов. Состоит из 16 видеолекций, доступ к которым остается навсегда. Стоимость – 20,99 $.

Программа познакомит с правилами финансовой грамотности, разными видами инвестирования, научит составлять личный финансовый план. По окончании слушатель получит набор знаний и навыков по управлению личными финансами.

Онлайн-курс по финансам – Hedu

Онлайн-курс по финансам для новичков, которые хотят разобраться со своими финансами и научиться выгодно вкладывать деньги. Стоимость – 390 ₽. Занятия проходят в формате вебинаров, домашних заданий к каждому уроку с проверкой и ответами на вопросы. По окончании состоится защита собственного проекта с получением сертификата.

В программе такие вопросы, как личные средства, банк, потребительское страхование, операции с недвижимостью, фондовый рынок и игры на бирже, пенсионное обеспечение, финансовый анализ, электронные финансы, налоги, планирование финансов и финансовая безопасность.

Финансовая трансформация – Илья Яковлев

Финансовая трансформация – трехнедельный тренинг-интенсив по наработке навыков управления финансами. В программе изучаются вопросы личных финансов, бюджетирования, создания личного финансового плана, инвестирования.

Курс состоит из 14 видеоуроков и 5 вебинаров. На выбор есть 3 варианта участия за 16 000, 24 700 и 60 000 руб. В первом пакете нет обратной связи по домашним заданиям.

Финансовый поток – Иван Ермаков

Финансовый поток – 3-месячный курс, 3 варианта обучения со стоимостью от 8 000 до 15 000 ₽. Автор – Иван Ермаков, практикующий инвестор, инвестиционный консультант с 2011 года.

Программа курса: банки, кредиты, основы финансовой грамотности, денежный поток и мышление богатых, бюджет и его оптимизация, финансовые цели и личный финансовый план, капитал, программное обеспечение инвестора, экономическая теория, практика применения инвестиционных инструментов.

Семейные финансы – Сергей Луценко

Семейные финансы – курс рассчитан на 21 день и еще месяц поддержки для закрепления полученных навыков. Посвящен правильному ведению семейного бюджета, планированию доходов и расходов. Состоит из онлайн-уроков, домашних заданий, общения в закрытом чате Telegram. Ориентирован в первую очередь на украинских клиентов.

Автор – С. Луценко. Основатель школы финансовой грамотности FinlQ School, финансовый консультант более 15 лет, организатор конференции PROДеньги.

Программа образования ВУЗов

Какие знания дает человеку ВУЗ? А правильнее будет задать вопрос так: какую основную идею несет в себе получение высшего образования?

Идея такова: в институте вы получаете специальность, какие-то определенные знания по конкретной специальности, которые дают вам шанс устроиться на работу и зарабатывать деньги, применяя полученные знания. Подчеркну, что не гарантируют, а только дают шанс. Также стоит отметить, что во многих случаях наличие диплома о высшем образовании является обязательным условием для трудоустройства (даже не по полученной специальности)

То есть, большинство людей получают высшее образование с целью получения конкретных специализированных знаний и, непосредственно, самого диплома (это важно!), чтобы в дальнейшем устроиться на работу, применять там эти знания и зарабатывать на этом

То есть, фактически, в институте обучают только одному из направлений финансовой грамотности — зарабатывать деньги, но при этом обучают очень узко. Студента в большинстве случаев во время обучения изначально «программируют» на трудоустройство, карьерный рост и заработок только таким способом. А ведь т.н. работа на дядю — это далеко не единственный и, я бы сказал, не лучший способ заработка. Более того, подобное «программирование» на работу в период обучения в ВУЗе может, наоборот, негативно сказываться на дальнейшем развитии человека, в т.ч. в финансовом плане. Подробнее об этом я писал в отдельной статье: Высшее образование и работа по специальности.

Другим же направлениям финансовой грамотности в ВУЗах, как правило, не учат вообще.

Здесь, я думаю, очень наглядным будет мой личный пример. У меня высшее образование по специальности «Финансы» (!). Казалось бы, ну вот на такой специализации уж точно должны были научить… Но нет! За все годы обучения не было ни слова о том, как управлять личными финансами! Учили всему, чему угодно, но только не этому. Например, было сразу несколько предметов высшей математики: там мы решали такое… (тут должен быть смайлик с выпученными глазами). Естественно, сдав зачеты и экзамены, я все это благополучно забыл, и больше никогда не вспоминал, наверняка и не вспомню до конца жизни.

Учился я старательно, очно, посещал все лекции и семинары, не «просиживал штаны», у меня два красных диплома. То есть, просто упустить из виду что-либо я не мог. И я отчетливо помню и утверждаю, что даже на самой прямой финансовой специальности в программу образования не входило ни одного урока личной финансовой грамотности. Как и по другим специальностям, меня там «программировали» на дальнейшую работу. Я получал высшее образование, чтобы потом работать в банке — меня привлекала эта работа на тот момент, и после окончания ВУЗа я ее получил. Подробнее об этом тоже рассказывал в отдельной статье: Работа в банке.

Но всему, что касается грамотного обращения с личными финансами, мне пришлось учиться самостоятельно — ни начальное, ни высшее учебное заведение мне таких знаний не дали.

Опять же, не знаю, как с этим обстоят дела сейчас, но полагаю, что ситуация если и изменилась, то незначительно.

Что получается в итоге? Даже образованные люди, с востребованной специальностью и довольно высокооплачиваемой работой, часто находятся в состоянии финансовой ямы или финансовой нестабильности. Они закредитованы, большая часть доходов уходит на оплату долгов и кредитов, не способны приобрести себе даже самые необходимые жизненные активы (например, собственное жилье), имеют, как правило, единственный источник дохода — зарплату, при потере которого быстро попадают в глубокую финансовую яму.

Кому выгодна такая программа образования, воспитывающая финансово безграмотных людей? Естественно, работодателям, банкам и государству, как главному звену финансовой системы. Всем им выгодны люди, зависимые от денег. Когда ты сам производишь деньги, а людей заставляешь их зарабатывать — это неплохо, правда? Такими людьми легко управлять. Чем больше денежная зависимость — тем легче. Тем больше можно ставить условий при приеме на работу, выдаче кредита, тем больше можно требовать и меньше давать. Потому что люди будут соглашаться на все, лишь бы получить те самые, жизненно необходимые, деньги. Ведь они не знают, что их можно не только зарабатывать, но и «производить» самостоятельно, как это делают государство, банки, их работодатели.

Со своей стороны, сайт Финансовый гений всегда рад помочь вам в повышении уровня финансовой грамотности. Изучайте предложенную информацию, задавайте вопросы, делитесь опытом на форуме, получайте те знания и навыки, которые реально пригодятся каждому в повседневной жизни. До новых встреч на страницах сайта!

Подробности

Если сегодня правильно организовать управление финансовыми потоками

то это залог того, что в будущем ваши доходы будут только приумножаться. Полученные прибыли (даже незначительные суммы) нужно уметь рационально вкладывать

Важно понимать, что свободные деньги обязательно должны работать и приносить прибыль

Теория правильных трат весьма проста: нет необходимости в приобретении ненужных вам вещей. На практике, это не всегда и не всем удается

Важно научиться осуществлять контроль за своими расходами. Когда человек анализирует сколько он тратит денег и на что, приходит понимание, что средства расходуются не умно

Важно это осознать и таким образом сделать большой шаг на пути к успеху. Вдруг выясняется, что, можно более экономно расходуя средства получить тот же результат, что и при больших тратах. Что интересно, успешные люди стараются вести бизнес исключая долги. Конечно, бывают разные ситуации, когда оформление кредита просто жизненно необходимо, однако, это, скорее исключение из правил. Финансово грамотные люди, умеют находить другие альтернативные варианты.

Совершая покупки, следите за соотношением их качества и стоимости

Если у вас сформировалась некоторая сумма свободных денежных средств, почему ее не инвестировать? Дадим несколько советов для новичков:

— Нужно формировать свои источники доходов. Распределяя собственные деньги, старайтесь большие суммы направлять для инвестиционной деятельности — это дает возможность формировать источники личных доходов.

— Старайтесь решать вопросы об инвестировании в течение 72 часов. Не стоит затягивать с этим вопросом, чем раньше вы запустите процесс, тем раньше станет увеличиваться ваш пассивный доход.

— Примите как данность тот факт, что в любом случае, риска не избежать. Надо сказать, что каждый человек имеет свои психологические особенности, к примеру, кто-то является инвестором, а кто-то типичным вкладчиком. Если вы намерены стать успешным инвестором, то научитесь понимать историю инвестиционных рисков, используйте различные финансовые инструменты, правильно управляйте рисками.

Важно уметь принимать решения и нести ответственность за них

Успех предприятия зависит исключительно от вашего желания развиваться и совершенствоваться.

Если речь идет о стандартной семье, то очень важно, научиться грамотно планировать семейный бюджет. Для этого следует зафиксировать все ежемесячные траты, сравнить их с семейным доходом и увидеть разницу

Полученную часть денег разделите на две, где первая будет предназначаться на приятные расходы (к примеру, поход в кино либо кафе, покупка одежды и т.д), а другая на создание «подушки безопасности». Согласно закону денежной энергии, деньги нужно уважать и аккуратно к ним относиться.

К великому сожалению, школьная программа не предусматривает обучение детей навыкам грамотного обращения с деньгами. Поэтому, становясь уже взрослыми, большинство из нас только начинает постигать эту жизненную науку.

Для того, чтобы упростить задачу освоения знаний в финансовой сфере, есть много книг, предназначенных для самостоятельного изучения, кроме того, можно пройти ускоренные обучающие курсы и получить базовые знания, которых для простого человека будет достаточно.

https://youtube.com/watch?v=hxhhb8fhHmE

Что такое финансовая грамотность?

Финансовая грамотность – это способность человека управлять своими доходами и расходами, принимать правильные решения по распределению денежных средств (жить по средствам) и грамотно их приумножать. Другими словами – это знание, позволяющее достичь финансового благополучия и оставаться на этом уровне всю свою жизнь. Финансово грамотные люди не живут от зарплаты до зарплаты, и берут кредиты только в тех случаях, когда уверены, что взятый кредит в перспективе принесёт прибыль. Они не поддаются панике даже в условиях экономического кризиса, поскольку имеют «резервный фонд» на случай различных форс-мажоров.

К сожалению, население нашей страны финансово грамотным не назовёшь, поскольку большинство из них выросли в совершенно другую эпоху и просто не привыкли задумываться о финансовом благополучии в будущем и планировать поступления и расходы денежных средств на долгосрочной основе. Поколение российских граждан, выросшее во времена СССР, не может обучить детей и подростков всем нюансам мира финансов, ведь они сами практически ничего не знают об этой сфере деятельности. В СССР не существовало фондового рынка, хранить деньги можно было только в одном банке, а единственный законный источник существования – зарплата. И об этом свидетельствуют следующие факты:

- Практически половина жителей нашей страны хранят деньги по-старинке дома. Мы не привыкли приумножать свой капитал, а многочисленные обвалы и кризисы только укрепили недоверие к финансовым учереждениям.

- Более половины россиян не пользуются всевозможными финансовыми услугами. И не потому, что нет такой потребности. Просто люди не понимают, как это всё работает и даже не догадываются об их существовании.

- Меньше половины населения России знают о системе страхования вкладов.

- Большая часть населения не понимает, как работает пенсионная система (а ведь нам предлагают именно в неё инвестировать, чтобы получать в будущем достойную пенсию).

В современном мире просто необходимо учиться правильному обращению с деньгами. Есть такое выражение – деньги любят счёт. Это означает, что надо не только считать зарплату или подсчитывать сдачу. Это учёт всех своих затрат и их планирование, даже можно сказать – планирование своей жизни, ведь в ней всё продаётся и всё покупается. Так мы понемногу подошли к обучению основам финансовой грамотности.