Топ 9 etf фондов по популярности (капитализации)

Содержание:

- Структурированные продукты ПБИФ от Тинькофф Инвестиции.

- Лучшие ETF фонды

- Отличия от паевых фондов

- Определение биржевого фонда (ETF)

- 5 типов ETF: фондовые ETF доминируют на рынке

- Структура FXDM по отраслям и странам

- Риски и недостатки работы с ETF

- Ликвидность и санкции

- В чем выгода для инвесторов

- Участники и механизм работы

Структурированные продукты ПБИФ от Тинькофф Инвестиции.

В декабре 2019 Тинькофф Инвестиции – запустил свои собственные БПИФы, так называемые стратегии «вечного портфеля». Что это означает?

Как говорит самый легендарный инвестор нашего времени Уоррен Баффет про его любимую инвестиционную стратегию, это купить акции «навсегда».

Так и с БПИФами Тинькофф, предполагают если вы хотите инвестировать свои средства, то лучше это делать на максимально длительный срок, а, чтобы ваши средства были в безопасности предлагают различные инвестиционные стратегии, какие будут ближе вам, решайте сами.

Пока их всего 3 штуки:

- Тинькофф – Стратегия вечного портфеля RUB – TRUR.

- Тинькофф – Стратегия вечного портфеля USD – TUSD.

- Тинькофф – Стратегия вечного портфеля EUR – TEUR.

В состав БПИФов зашиты инвестиции в индексные фонды США и России, различные облигации, и золото, все это в комплексе должно давать неплохую доходность портфеля с хорошей безопасностью вложений.

Конечно, комиссии фонда оставляют желать лучшего, на текущий момент они составляют 2,4% в год +10% от полученной прибыли. Но, с другой стороны, если прибыль будет получена хорошая, то размер комиссии будет не заметен для инвестора.

Как вы сами видите, на российском рынке хоть и не так много ETF и БПИФ, но за 2019 год их количество удвоилось, а это означает, что данные инструменты пользуются большим спросом, и думаю со временем их станет гораздо больше.

Лучшие ETF фонды

Ну что же, давайте теперь пройдемся по самим фондам. Напомню, что в данной статье мы касаемся лишь ETF. То есть, никаких биржевых ПИФов здесь не будет. Но для начала давайте посмотрим, какие ETF в принципе можно купить на рынке на сегодняшний момент.

FXIT — Это наверное мой любимый фонд. Он же, кстати, самый дорогой. В данный фонд входят акции крупнейших IT-компаний. Несмотря на то, что покупаем на московской бирже мы его за рубли, он полностью прикреплен к доллару и зависит от него. В сентябре 2019 года фонд стоил 5000 рублей. Год спустя его стоимость выросла аж на 4000 рублей. А это, извините меня, почти 78% прибыли. В моем портфеле есть такие ETF, и на данный момент они ведут себя лучше всего, ведь благодаря им я неплохо увеличил свой капитал.

FXUS — Данный фонд представляет из себя сборник акций крупнейших американских компаний. Лакомый кусочек для инвестора. В него входят те же самые акции, что и в знаменитый индекс S&P500, а также другие крупные компании. Судя по статистике, фонд также находится в постоянном росте. Год назад один лот стоил 3400 рублей. Сегодня его стоимость значится 4800 рублей. То есть, годовая доходность составила в районе 40%. Очень крутой результат для ценных бумаг. Я также держу их в своеем инвестиционном портфеле. FXUS торгуется в рублях, но привязан к доллару.

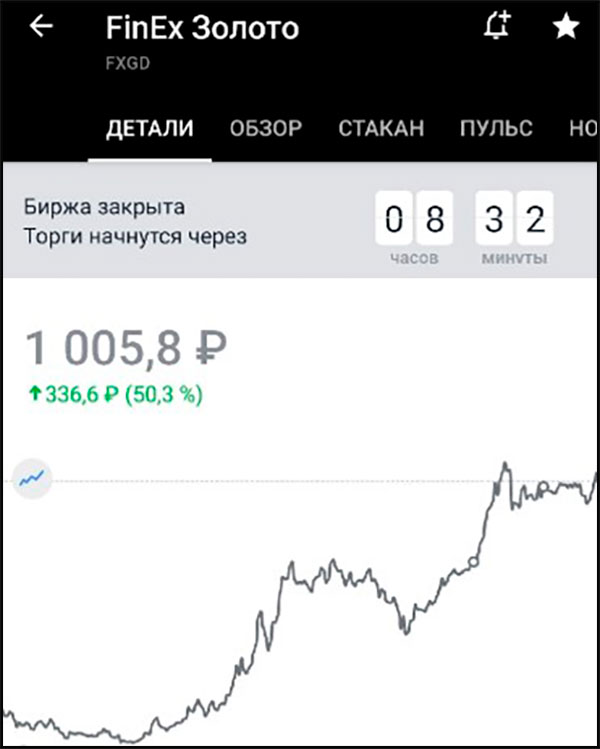

FXGD — В данный фонд входят не акции, а золото. Данный фонд является защитным активом, но и он за последнее время растет в цене. Год назад данный актив стоил 660 рублей, а сегодня уже 1000. То есть, за год стоимость выросла на одну треть, а точнее на 50%. Отличный результат за год.

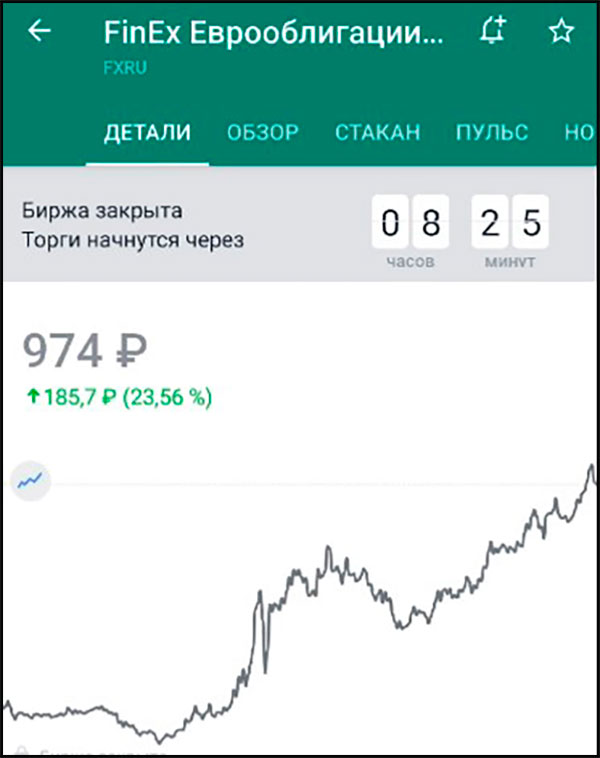

FXRU — Еврооблигации российских корпораций. Как мы знаем, покупка облигаций является консервативным инвестированием, поэтому и инвестирование в облигационные фонды также будет являться низкорисковым и низкодоходным. Год назад его стоимость составляла 782 рубля за лот, а сегодня 974 рубля. То есть годовая прибыль составила 23,5%. Конечно, меньше, чем вышеуказанные, но тем не менее вполне себе неплохо, особенно если учесть, что привязан данный фонд также к вечнозеленым долларам.

FXMM — краткосрочные казначейские векселя США с рублевым хэджем. Если вы посмотрите на график, то увидите, как гладко и ровно он растет постоянно вверх. Только не обольщайтесь сильно. Данный инструмент является консервативным и много прибыль вам не принесет. За последний год фонд принес всего 5,2% годовых. Но тем не менее, фонд можно использовать как инструмент для сохранения денег от инфляции.

FXRB — Еврооблигации российских корпораций. Как вы поняли, здесь высокого дохода также не стоит ждать, но он хотя бы довольно стабилен и также плавно идет вверх. За последний год стоимость фонда увеличилась на 7,5%. По крайней мере, это выгоднее банковского депозита, да и от инфляции спасет с меньшими с наименьшими рисками.

FXRL — Акции российских компаний. Довольно неплохой фонд, но не самый прибыльный. Тем не менее, за год с учетом пандемии он принес 9% прибыли.

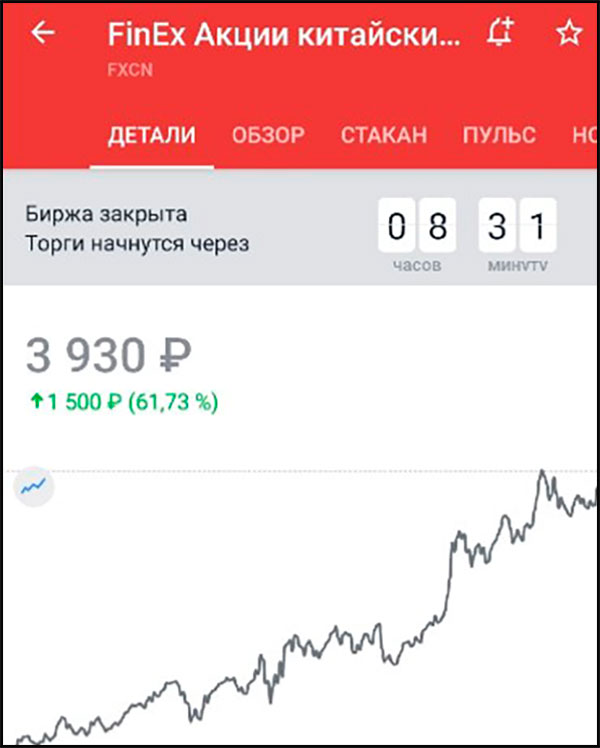

FXCN — Акции крупнейших китайских компаний. Китайцы тоже не дремлют, да и фонд у них вполне неплохой получился. За последний год данный ETF увеличилсвою стоимость на 61,7%. Отличный результат, да и сам фонд привязан к доллару.

FXDE — Акции крупнейших немецких компаний. Это первый фонд, который привязан к евро, а не к доллару или рублю. По хорошему счету он не сильно растет в цене (плюс-минус), но за последний год все же решил дать немного роста. Конкретно, цена фонда увеличилась за год на 31%. Довольно хороший результат, да еще и привязан к Евро.

Примерно такой список я накидал для вас, так как считаю, что именно эти ETF фонды являются самыми лучшими в плане доходности и рисков для российского инвестора. Конечно, многие со мной не согласятся, но у инвесторов в принципе редко бывает одинаковое мнение.

Отличия от паевых фондов

Покупка и продажа – преимущество на стороне ETF, они более ликвидны. Купить паи ПИФа можно в офисе управляющей компании, в офисе ее агента (обычно это связанный с УК банк) либо на сайте УК. Погасить – через управляющую компанию. На бирже паи некоторых ПИФов тоже присутствуют, но покупать и продавать их там неудобно. Для покупки и продажи акций ETF нужен брокерский счет или ИИС: нужно подать заявку брокеру через торговый терминал или поручением по телефону. Ликвидность акций ETF на бирже отличная, купить и продать большое количество бумаг можно в любой торговый день.

Управление активами. Чаще всего ПИФами активно управляет УК — то есть пытается показать доходность выше, чем у рыночного индекса. Но обыгрывать индекс много лет подряд почти невозможно. ETF почти всегда следуют индексу акций, облигаций или товаров (например, повторяют динамику цен на золото), не пытаясь не пытаясь обогнать индекс.

Комиссия. У ETF комиссии за управление намного ниже, чем у ПИФов. У российских ETF комиссия за управление не более 0,95% от среднегодовой стоимости активов, а у ПИФов — 3—4% в год и даже больше. Каждый лишний процент комиссии при прочих равных уменьшает прибыль инвестора. Также у ПИФов бывают комиссии за покупку пая (надбавка) и за погашение пая (скидка). Так управляющая компания дополнительно зарабатывает. При сделках с ETF такого нет — инвестор оплачивает только услуги брокера.

Контроль. Торгующиеся на Московской бирже ETF регулируются не только Банком России, но и иностранными эмиссионными банками. За деятельностью ETF больше контроля — они считаются более надежным и прозрачным инструментом.

Есть и другие отличия:

- цена пая ПИФа устанавливается раз в день по итогам прошедшего дня, а цена акции ETF колеблется весь торговый день вместе с ценой базового актива;

- можно купить дробное число паев ПИФа, а в ETF — только целое число акций;

- управляющая компания может поменять инвестиционную декларацию своего ПИФа, а с ETF такого не случается;

- в отличие от отечественных ПИФов действует запрет на приобретение ETF для государственных служащих, ведь это инвестиции в иностранные финансовые инструменты.

Какие можно сделать выводы:

- для диверсификации инвестиций отличным инструментом служат ETF;

- инвестиции в ETF снимают с инвестора часть рутинных задач по управлению портфелем ценных бумаг;

- порог входа в акции ETF во много раз меньше, чем порог входа в отдельные ценные бумаги такого фонда;

- через ETF на Московской бирже можно инвестировать в портфели акций разных стран.

Дополнительно ознакомьтесь с кратким видео о том, что такое фонды ETF:

Определение биржевого фонда (ETF)

Биржевой фонд или ETF — это фонд, которым можно торговать на бирже, как акциями, то есть его можно покупать и продавать в течение дня. У ETF часто более низкие комиссии, чем у других типов фондов. В зависимости от типа ETF имеют разные уровни риска.

Но, как и любой другой финансовый продукт, ETF не являются универсальным решением. Оцените их по достоинству, включая расходы на управление и комиссионные (если таковые имеются), насколько легко вы можете их купить или продать, а также качество их инвестиций.

После пары фальстартов, в 1993 году ETF всерьез начали выпуск продукта, широко известного под своим тикером, SPY или «Пауки», который стал самым объемным ETF в истории. В 2021 году ETF оцениваются в 5,83 триллиона долларов, при этом на фондовых биржах США будет торговаться около 2354 продуктов ETF.

5 типов ETF: фондовые ETF доминируют на рынке

ETF могут торговаться как акции, но внутренне они больше напоминают паевые инвестиционные фонды и индексные фонды, которые могут сильно различаться с точки зрения их базовых активов и инвестиционных целей

Ниже приведены несколько распространенных типов ETF – просто обратите внимание, что эти категории не исключают друг друга. Например, фондовый ETF также может быть основан на индексе, и наоборот

Эти ETF классифицируются не по типу управления (пассивное или активное), а по типам инвестиций, хранящихся в ETF.

Фондовые ETF

Это акции, которые обычно предназначены для долгосрочного роста. Хотя они обычно менее рискованны, чем отдельные акции, они несут немного больший риск, чем некоторые другие перечисленные здесь, такие как ETF облигаций.

Товарные ETF

Сырьевые товары – это сырье, которое можно покупать или продавать, например, золото, кофе и сырую нефть. Товарные ETF позволяют объединить эти ценные бумаги в одну инвестицию

В случае товарных ETF особенно важно знать, что внутри них – владеете ли вы физическим запасом товаров фонда или собственным капиталом в компаниях, которые производят, транспортируют и хранят эти товары? Есть ли в ETF фьючерсные контракты ? Считается ли товар «предметом коллекционирования» в глазах IRS? Эти факторы могут иметь серьезные налоговые последствия и различный уровень риска

Облигационные ETF

В отличие от индивидуальных облигаций, облигационные ETF не имеют срока погашения, поэтому их чаще всего используют для регулярных денежных выплат инвестору. Эти выплаты производятся за счет процентов, генерируемых отдельными облигациями в фонде. Облигационные ETF могут быть отличным дополнением к фондовым ETF с меньшим риском.

Международные ETF

Для создания разнообразного портфеля широко рекомендуются иностранные акции, наряду с акциями и облигациями США. Международные ETF – это простой и, как правило, менее рискованный способ найти эти иностранные инвестиции. Эти ETF могут включать в себя инвестиции в отдельные страны или определенные блоки стран.

Секторные ETF

Фондовый рынок США разделен на 11 секторов, каждый из которых состоит из компаний, работающих в этом секторе. Секторные ETF предоставляют возможность инвестировать в определенные компании в этих секторах, таких как здравоохранение, финансовый или промышленный секторы. Они могут быть особенно полезны инвесторам, отслеживающим деловые циклы, поскольку одни секторы, как правило, работают лучше в периоды роста, а другие – в периоды спада. Часто они обычно несут более высокий риск, чем ETF на широком рынке. Отраслевые ETF могут дать вашему портфелю доступ к индустрии, которая вас заинтриговала, например, золотым ETF или ETF марихуаны , с меньшим риском, чем инвестирование в отдельную

Структура FXDM по отраслям и странам

FinEx Developed Markets ex US UCITS ETF можно купить в рублях, долларах или евро. При этом состав и размер комиссий не меняется. В состав фонда входят акции известных компаний из Японии, Канады, Австралии, Великобритании, Италии и т.д. Также имеется внутренняя диверсификация по валютам: японская йена ,австралийский доллар, франки и другие. Благодаря этому можно избежать многих рисков конкретной валюты или страны. Фонд не стал самостоятельно отбирать акции в портфель, а воспользовался готовым решением. Финэкс FXDM отслеживает индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR.

Структура фонда FXDM по странам

Структура фонда FXDM по странам

На данный момент в составе фонда FXDM ETF находится 204 акции. Весь актуальный перечень доступен на официальном сайте Финэкса. Из наиболее интересных, которые вы точно не купите через своего брокера без статуса квал инвестора. Ниже список таких акций:

- L’OREAL

- HITACHI

- HONDA

- VOLKSWAGEN

- DANONE

- MITSUBISHI

- FIAT

- VOLVO

- DENSO

- PANASONIC

Состав FXDM ETF по отраслям

Состав FXDM ETF по отраслям

Из диаграммы структуры фонда видно, что 1/5 занимает финансовый сектор. В составе ETF действительно много банков и инвестиционных компаний. На втором месте идем промышленность с долей 14%. Очень много автоконцернов и производителей электроники. На третьем месте здравоохранение с некоторыми интересными биотех компаниями. Кстати, рекомендую почитать мой обзор на биотех от Тинькофф TBIO.

Как купить FXDM у брокера

Управляющей компанией является FinEx Investment Management, которая зарегистрирована в Ирландии. Поэтому покупая фонд с тикером FXDM и ISIN IE00BMDKNM37 стоит иметь ввиду, что вы покупаете иностранную ценную бумагу. Этот факт особенно важен госслужащим. Поэтому возможно этот фонд нельзя купить госслужащим, но уточните у своего работодателя. Ограничений на покупку на счет ИИС на данный момент нет. Практически через лютого брокера в России можно купить FXDM ETF через торговый терминал или голосовым поручением.

Купив FXDM вы не покупаете напрямую акции — у вас есть только доля в фонде на определенный процент. Сами акции эмитентов находятся на счету кастодиана — Citi Depositary Services Citibank Europe. Это такое доверенное лицо, которое держит на своем балансе ценные бумаги и своей репутаций Сити Банка гарантирует, что с ними ничего не случится. Давайте еще раз отметим ключевые особенности FXDM ETF состав фонда:

- 18 стран в одном фонд;

- 200 мировых брендов;

- ценные бумаги в 18 валютах;

- 1/3 мирового рынка акций.

Доходность фонда FXDM ETF за весь период

Ввиду того, что данный ETF не так давно запустился, то большой исторической прибыли на графике мы не увидим. Более того, в рублях вообще отрицательная доходность. А вот в долларах США можно было заработать скромные почти 3,5%. Ниже представлена таблица с официального сайта Finex на 25.07.2021. Дивиденды фонд не выплачивает, т.к. полученные выплаты реинвестирует. Кто привык получать пассивный доход в виде дивидендов или купонов возможно будут разочарованы. Но такая специфика практически у всех ETF, которые доступны российскому инвестору.

Доходность за 1 месяц, с начала года и за весь период

Доходность за 1 месяц, с начала года и за весь период

Давайте посмотрим на доходность индекса базового актива Solactive с ISIN DE000SL0CP60. Если посмотреть историческую доходность индекса с 2006 года, то он вырос всего на 100% (даже чуть меньше) за 15 лет. Средняя годовая доходность 6,5% годовых в долларах США. Вообщем то это стандартная консервативная доходность в валюте. При этом если рассмотреть период за последние 5 лет, то прирост составил +80%. Таким образом вы бы получили практически одинаковую прибыль. если бы инвестировали 15 лет назад или 5 лет назад.

Историческая доходность Solactive GBS Developed Markets ex United States 200 USD Index NTR

Историческая доходность Solactive GBS Developed Markets ex United States 200 USD Index NTR

Какая комиссия

Суммарное вознаграждение Finex на управление (ребалансировку) — 0,9% в год. Это означает, что вы купили ETF например сегодня. Он пролежал у вас в инвестиционном портфеле на счету у брокера один год. Например, котировка за 12 месяцев выросла на 20%. Таким образом чистая годовая доходность получится 19,1%. Вам не нужно никуда ничего перечислять. Комиссия удерживается автоматически с помощью регулирования ценой со стороны Финэкс.

Помимо вознаграждения УК ваш брокер тоже удержит комиссию за покупку. Дополнительно будет списана биржевая комиссия 0,01%. Итого суммарные расходы могут быть такими на примере ВТБ Брокера. Комиссия брокера и биржи за покупку 0,06% (на тарифе Мой Онлайн) + 0,9 в год комиссия Финекс. Итого менее 1% суммарные издержки если купить на 1 год. Если на долгосрок, то потом только по 0,9% в год. На примере Тинькофф Инвестиций с комиссией 0,3% за покупку — 0,3%+0,9%=1,2%. Поэтому рассчитывайте заранее все издержки, которые у вас возникнут.

Риски и недостатки работы с ETF

У вас могло сложиться впечатление, что exchange traded fund – что-то вроде беспроигрышного варианта, что потерять здесь деньги невозможно. На самом деле это не так и убытки здесь тоже вполне вероятны. Подводных камней хватает.

Из недостатков такого способа инвестирования в целом я бы выделил брокерские комиссии. Особенно заметными потери будут, если вы инвестируете часто, но небольшими суммами.

Отдельно остановлюсь на рисках, с которыми вы можете столкнуться.

Фьючерсные ETF

Здесь нужно понимать принцип работы фьючерсного контракта. Покупатель товара не хранит его физически у себя, стороны лишь договариваются о сроках поставки и цене. Здесь лучше всего подходит пример с нефтью. Возьмем любой фонд, работающий с фьючерсами на черное золото, например, USO.

Как видим, когда шло восстановление цены на нефть, стоимость акций фонда практически стояла на месте. Связано это с тем, что каждый месяц ему приходится перезаключать контракты на следующие 30 дней по возросшей цене.

В несколько меньшей степени эффекту контанго (когда стоимость фьючерса выше стоимости своего базового актива) подвержены ETF, заключающие контракты не на месяц, а на год. Пример – U.S. 12 Month Oil Fund (USL), в нем контракты заключаются на год вперед. Но и в нем есть проблемы с ростом из-за эффекта контанго.

Это не значит, что фьючерсные фонды нужно забыть и вычеркнуть из списка, просто учитывайте специфику их работы.

Биржевые ноты

Между ETN и ETF есть всего одно отличие – ноты не дают вам право на владение активами (в нашем случае это акции компаний, фьючерсы на товары или индексы). Вы просто одалживаете деньги компании-эмитенту ETN. Рекомендую прочесть мой пост о том, чем отличается акция от облигации – найдете много общего с нотами и фондами.

ETF предпочтительнее, потому что вы становитесь владельцем активов, потом всегда можете их продать и получить деньги. Но если у эмитента ETN случаются финансовые проблемы, компания банкротится, то деньги вернуть не получится. Одалживали-то вы их именно компании.

Такие случаи — редкость, большую часть времени ETN и ETF движутся примерно одинаково (если работают с одной и той же группой активов). Но если есть выбор, то я бы рекомендовал вкладываться именно в exchange traded fund.

Опасность инверсных фондов

Они шортят определенный актив, то есть зеркально его отображают. В теории, если актив начинает падать, то ETF должны пойти в рост. Иногда это может быть отличной инвестиционной идеей, но лишь иногда.

На рисунке выше показан индекс Dow Jones (свечной график) и шортящий его фонд. В целом идея работает, но видно, что даже при слабом восстановлении индекса в пределах 10% доходность упала на 30-40%. Учтите – зеркально, с точностью до процента, графики активов и акций ходить не будут. Бывают ситуации, когда стоимость акций инверсных фондов и вовсе снижается одновременно с падением актива.

Причина этого в том, что шортить акции дорого и неудобно. Делается это через различные производные инструменты, работа с которыми буквально съедает всю или часть прибыли. На сайте есть статья о классификации ценных бумаг, там рассматриваются различные типы инструментов. Прочтите её, если в этом вопросе еще не разобрались.

Приводить список ETF, шортящих индексы и акции, я не буду. Запомните одно – если в названии есть слово short, значит это инверсный фонд. Может встречаться еще ultra short, по ним результат удваивается. Я бы рассматривал такой тип инвестирования только как кратко- или среднесрочный вариант. На годы вперед инвестировать в инверсный exchange traded fund слишком рискованно.

Exchange traded fund с кредитным плечом

Аналог маржинальной торговли на Форекс. Принцип тот же – вы работаете с акциями понравившегося вам ETF, но используете для этого не только свои средства, но и заемные. О плече 1:100 как на Форекс можете забыть, обычно оно равно 1:2, 1:3.

Результат – либо в разы большая по сравнению с обычным ETF прибыль, либо настолько же больший убыток. Риск по сравнению с вложением только своих средств возрастает многократно.

На рисунке выше отлично видна разница между обычным и leveraged exchange traded fund. Но зависимость прибыли от кредитного плеча нелинейная. То есть если в фонде с кредитным плечом оно равно 1:2, то прибыль по сравнению с обычным не обязательно будет больше чем в 2 раза.

Понять, что перед вами именно Leveraged ETF, а не обычный можно по слову Ultra в названии. Рекомендую также внимательнее читать описание на сайте компании-эмитента.

Ликвидность и санкции

ETF — это высоколиквидный торговый инструмент, биржевые фонды пользуются популярностью у инвесторов всего мира. По статистике, более половины институциональных инвесторов содержат в своем портфеле различные виды фондов.

По поводу санкций. То, что из-за них падают в цене российские акции, понятно.

Допустим, мы инвестируем в зарубежные ценные бумаги. Каковы санкционные риски? Представители FinEx считают, что их нет, поскольку санкции не затрагивают фонды. Проблемы возникнут в том случае, если государство запретит брокерам работать с иностранными ценными бумагами. Но будем надеяться, что подобного не произойдет.

В чем выгода для инвесторов

Начнем с того, что есть такая вещь — как статистика. Наука точная и основывается на исторических данных. Так вот по ней почти все инвесторы проигрывают рынку на длинных дистанциях.

Т.е. пытаясь найти более перспективные акции для роста, ловя все падения и фазы роста, инвесторы тратят кучу времени на анализ, отслеживание позиций и следя за экономическими новостями с целью переиграть рынок и заработать как можно больше денег. Конечно у некоторых это выходит и они получают более значительную прибыль, по сравнению с ростом рынка в целом. Но как правило, это не длится постоянно и если брать за период в несколько лет — практически все они проигрывают рынку.

Точную цифры не помню, но что-то в районе 93-97% всех инвесторов получают доходность меньше, чем растет рынок. Причем это касается абсолютно всех инвесторов: от мелких частных, до крупнейших с многомиллиардными активами, в распоряжении которых множество аналитиков и специалистов.

А теперь представьте, что у вас вероятность обыграть рынок — только 5%. Т.е. это заранее известная игра не в вашу пользу. А раз так, то наверное правильнее было бы купить все акции обращающиеся на рынке и просто ждать их роста, т.е. придерживаться стратегии пассивного инвестирования. Вернее сказать, следовать за индексом. Т.е. покупать акции именно в той пропорции, в какой они входят в какой-либо индекс. Например, индекс ММВБ — состоит из более 50 акций компаний, S&P 500 соответственно состоит из 500 акций. Есть индексы состоящие из гораздо большего количества акций.

Но здесь есть одна проблема, вернее несколько.

- Акции входят в состав индекса в определенной пропорции, имеет определенный вес в индексе. Допустим почти половина веса индекса ММВБ занимают всего 3 компании: Газпром, Лукойл и Сбербанк. Вес остальных намного ниже: от 3-5% до десятых долей процента. И для того чтобы точно купить акции в том же составе, нужно произвести определенные расчеты исходя из имеющейся на руках суммы. Т.е. определить на какую сумму вы должны приобрести акции Магнита, Газпрома, ВТБ и т.д.

- И скорее всего вам не удастся это сделать ввиду отсутствия достаточной суммы позволяющей купить все акции в необходимой пропорции. Для правильной покупки необходима сумма в несколько сотен тысяч, а то и миллионов.

- Несколько раз в год индексы пересматриваются. Какие-то компании добавляются, какие-то убираются из него. Либо меняется их вес в составе индекса. Следовательно, вам также нужно проделывать те же манипуляции и пересчитывать долю акций входящих в ваш портфель. И мы снова возвращаемся к пункту 1.

Это проблема достаточно просто решается приобретением ETF. Здесь собраны акции как раз в соответствии с индексом в аналогичной пропорции. При изменении состава индекса — также изменяется и состав ETF. Причем без вашего участия. Это и есть самое одно из самых главных преимуществ инвестиций в ETF, которое уже давно оценили во всем мире.

Еще несколько плюсов от инвестиций в фонды

- Высокая диверсификация. Покупая данные ценные бумаги, вы вкладываете сразу во всю экономики страны либо в отдельную отрасль. В случае самостоятельного инвестирования в отдельные акции, вы можете попасть в ситуацию, когда компания может обанкротится либо ее котировки могут значительно «просесть» процентов на 50-80%. Владея фондами, при такой ситуации ваши потери составят ничтожно малую величину, что-то в районе 0,1-0,5% от общей доле вашего портфеля.

- Низкая стоимость. Купить ETF можно за смешные деньги — 50-100 долларов будет вполне достаточно за минимальный пакет из 50-100 акций.

- Высокая ликвидность. Так как фонды торгуются на бирже, то к ним применимы те же принципы ликвидности как и к акциям, облигациям. Всего пару секунд на покупку/продажу нужных вам фондов.

- Простота. Вам не нужно быть гуру фондового рынка и разбираться во всех экономических тонкостях. Просто инвестируете деньги в нужную вам отрасль, страну.

Участники и механизм работы

Основные участники индексных фондов:

- ETF-провайдер или эмитент – главное действующее лицо – управляющая компания, которая занимается организационными вопросами работы фонда.

- Кастодиан – компания, которая хранит портфель ценных бумаг, купленный эмитентом. Как правило, это крупный международный банк.

- Депозитарий хранит информацию о владельце ценных бумаг и его доле в общем портфеле инвестиций фонда.

- Администратор удостоверяется в том, что фонд покупает именно те бумаги, которые должны лежать в заявленном инвестиционном портфеле и следовать определенному индексу.

- Маркет-мейкер – это компания, которая от имени эмитента выступает на бирже второй стороной сделки с частным инвестором. Инвестор в любое время может прийти на биржу, чтобы купить или продать ETF. Маркет-мейкер как раз и следит за тем, чтобы это желание осуществилось, даже если в данный момент нет предложений о продаже или покупке от других владельцев акций ETF. Другими словами, он покупает или продает ценные бумаги, выполняя волю инвестора.

- Индекс-провайдер – компания, которая формирует тот или иной индекс.

- Биржа – место купли-продажи акций ETF.

- Аудитор и независимый контролер – проверяющие организации, которые контролируют деятельность управляющей компании и следят за юридической чистотой.

Механизм работы ETF:

- Инвестор через брокера заходит на биржу, чтобы продать или купить акции индексного фонда.

- Через маркет-мейкера осуществляет эти операции. Текущие котировки легко посмотреть на бирже или в торговом терминале своего брокера. Таким образом в фонд поступают средства, на которые УК покупает новые ценные бумаги и размещает их у кастодиана на хранение.

- Информация о том, кто и в какой доле владеет корзиной ценных бумаг, хранится во внешнем депозитарии. Такая структура позволяет максимально защитить инвестора от недобросовестной УК.

В России сейчас работают только два провайдера или эмитента – это компании FinEx, под управлением которой 14 ETF, и ITI Funds с двумя фондами в управлении. К сожалению, выбор пока не слишком велик, но ежегодно появляются новые ETF, и российскому инвестору все-таки есть из чего выбрать.